Рефинансирование кредита в москве

Содержание:

- Рефинансирование ипотеки

- Рефинансирование потребительского кредита

- 10 банков для рефинансирования кредита

- Лучшие предложения рефинансирования кредитов в 2020 году

- Преимущества и недостатки рефинансирования кредита в банках для физических лиц

- Преимущества и недостатки

- Рефинансирование автокредита

- Имеет ли право банк-кредитор не позволить рефинансирование в другом банке?

- Условия повторного рефинансирования

- Что нужно знать о рефинансировании кредита для физических лиц

- Условия для рефинансирования кредита

- Как происходит рефинансирование кредита?

- Как сделать рефинансирование кредита в другом банке?

- Необходимые документы

- Плюсы и минусы

- Посчитаем выгоду

- Что такое рефинансирование кредита?

- Разница между реструктуризацией и рефинансированием

Рефинансирование ипотеки

Заемщик, не попавший в программу ипотеки с господдержкой, благодаря рефинансированию, получает реальную возможность уменьшить переплату по кредиту и сэкономить на приобретении жилплощади.

Рефинансирование ипотеки не является препятствием для получения налогового вычета.

Процедура потребует дополнительных расходов:

- на оформление необходимых документов: техническая документация на ипотечную квартиру (около 10 тыс. руб.), отчет о проведенной оценке квартиры (до 10 тыс.) и др.;

- новая страховка жилья (1% от величины нового кредита).

В целом затраты на рефинансирование могут составить около 80 тыс. руб.

Кому из заемщиков выгодно рефинансировать ипотеку

Рефинансирование будет выгодно вам в следующих случаях:

- Вы переплачиваете по новому кредиту меньше, чем по имеющемуся ипотечному кредиту.

- По ипотеке с аннуитетным платежом вы еще не оплатили половину кредита.

В каких случаях рефинансирование ипотеки невыгодно

- При аннуитетном платеже вы уже выплатили банку основную сумму процентов по имеющейся ипотеке, а основной долг почти не уменьшился.

- Разница между процентными ставками между новым и старым кредитом составляет меньше 2%.

Как выбрать банк для рефинансирования ипотечного кредита

Услугу по рефинансированию ипотеки могут предложить разные банки. Чтобы не ошибиться с выбором наиболее выгодного из них, нужно сравнить условия рефинансирования в каждом из них.

- Уточните остаток долга по вашему ипотечному займу.

- Определите срок, за который вы хотите его погасить.

- Подайте предварительные заявки на рефинансирование. Во многих банках сделать это можно в режиме онлайн, на официальном сайте кредитной организации.

- Дождитесь ответа банка. Положительный ответ о готовности рефинансировать вашу ипотеку, конкретные условия, процентная ставка рефинансирования действуют в течение ограниченного срока. Обычно он не превышает 2-3-х месяцев.

- Если несколько банков предлагают равные ежемесячные платежи по новому кредиту, уточните дополнительные условия:

- форма оплаты (банкомат, отделение банка, интернет);

- условия предоставления ипотечных каникул и досрочного погашения кредита;

- возможность повышения банком ипотечной ставки;

- возможность изменения выгодоприобретателя в действующем договоре страхования или необходимость заключения новой страховки;

- дополнительные требования к заемщику.

Получите одобрение банка на квартиру. Для проведения этой процедуры необходимо заранее приготовить документы:

- личные (копию паспорта, СНИЛС, справку о доходах, копию трудового договора);

- на жилье (договор купли-продажи, выписку из ЕГРН, техническую документацию, документы по оценке квартиры, выписку с лицевого счета, подтверждение оплаты квартиры);

- по имеющемуся ипотечному кредиту (договор, справки об остатке по кредиту и об отсутствии задолженностей по выплатам, график платежей).

Как проходит процедура рефинансирования

Основные этапы рефинансирования ипотеки

- Оформление заявления о досрочном погашении ипотечного кредита в банке, который его выдал.

- Получение нового кредита. В выбранном для рефинансирования банке вы подписываете новый кредитный договор на сумму, которая позволит погасить имеющийся у вас ипотечный заем. Если вы планируете получить налоговый вычет, проследите, чтобы в договоре в качестве назначения займа указывалось «рефинансирование ипотечного кредита».

- Погашение ипотечного кредита.

- Снятие обременения (залога) на квартиру (совместно с банком, самостоятельно или через МФЦ). Проверить, что обременение снято, можно в базе Росреестра (по телефону, на сайте).

- Регистрация нового залога на квартиру. Сделать это лучше сразу после снятия старого обременения: более низкая ставка рефинансированного кредита устанавливается только после регистрации нового залога. До этого на кредит, полученный для погашения ипотеки, банк начисляет обычные проценты, которые выше новой ставки.

Рефинансирование потребительского кредита

Что такое рефинансирование потребительского кредита

Рефинансирование — это возможность снизить ежемесячную выплату по одному или нескольким потребительским кредитам.

При этом несколько кредитов, выданных одним или разными банками, объединяются, а условия выплаты изменяются: срок погашения нового кредита может быть больше, чем в имеющихся займах, но ежемесячный платеж ниже, чем у действующих.

Цели и возможности рефинансирования

Являясь целевым кредитом, рефинансирование используется только для погашения имеющихся займов.

Выгода рефинансирования для заемщиков:

- консолидация долгов;

- снижение кредитной нагрузки;

- снижение времени на обслуживание кредитов;

- предотвращение долговой задолженности.

Рефинансирование особенно выгодно в ситуациях, требующих свободных средств для дополнительных расходов (например, длительное лечение, оплата операции).

Обращаться за рефинансированием для снижения процентной ставки полезно заемщикам, которые в процессе выплаты кредита улучшили свою кредитную историю и увеличили доход, что подтверждается официально. Эти показатели позволяют претендовать на более выгодную ставку при оформлении нового целевого кредита на рефинансирование.

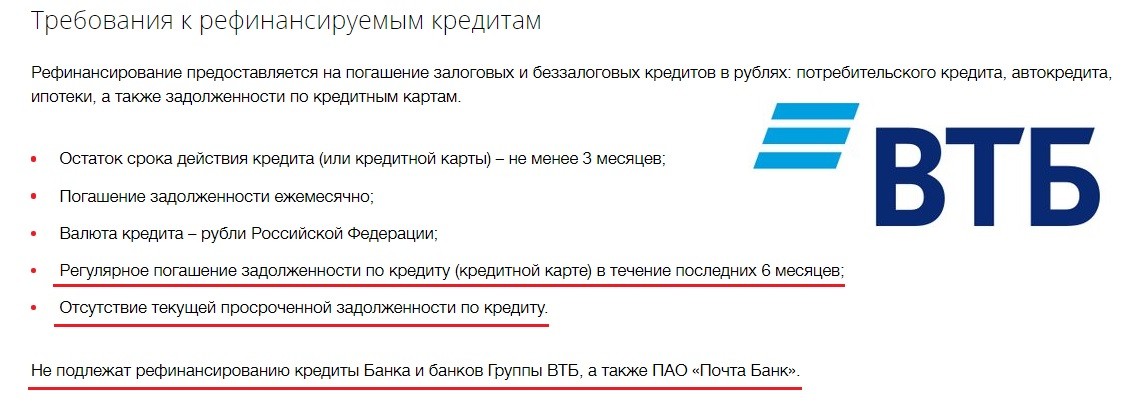

Условия рефинансирования потребительского кредита

Стандартными условиями рефинансирования является своевременное погашение займов в течение 6-12 месяцев, российское гражданство, наличие постоянной регистрации, трудоустройство (на последнем месте работы — не менее 3-х мес., общий трудовой стаж — не менее 1 года), возраст (до 65 лет).

Ежемесячный доход, получаемый заемщиком, также имеет значение. Если платеж составляет более 50-60% общего дохода, шансы на перекредитование снижаются.

Важным при принятии решения является и состояние кредитной истории клиента.

Большинство банков оформляют рефинансирование только в случае отсутствия задолженности по имеющимся кредитам. Однако некоторые финансовые организации принимают заявки и от клиентов, допустивших просрочку платежа. Ее возможный срок (например, не более 10 дней) оговаривается дополнительно.

Кроме того, банковская организация может установить дополнительные условия и требования к заемщику. Например, участие в зарплатном проекте и т. д., максимальное количество кредитов, которые можно объединить (обычно до 5 займов).

Как рефинансировать потребительский кредит

Подача заявки на рефинансирование

Чтобы определиться, в какой банк подать заявку на перекредитование, следует изучить условия процедуры в разных банках

Важно обращать внимание не только на сумму ежемесячного платежа, но и на переплату по новому кредиту, стоимость новой страховки, комиссию и т. д.

В случае одобрения заявки подписание договора на новый кредит с указанием реквизитов счетов для закрытия старых кредитов.

Перечисление новым банком денежных средств для закрытия старых кредитов.

10 банков для рефинансирования кредита

Это не все банки, рефинансирующие кредиты, но мы собрали девять лучших вариантов с минимальными процентами отказов и лучшими процентными ставками и условиями по реструктуризации.

| Банк | Процент | Сумма | Срок |

| Интерпромбанк | От 11% | До 1 000 000 | До 5 лет |

| ВТБ Банк Москвы | От 12,9% | До 3 000 000 | До 5 лет |

| СКБ банк | 19,9% | До 1 300 000 | До 5 лет |

| Райффайзен | от 10,99% | До 2 000 000 | До 5 лет |

| Росбанк | От 10,99% | До 3 000 000 | До 5 лет |

| Открытие по паспорту | От 8,5% | До 5 000 000 | До 5 лет |

| УБРиР | От 13% | До 1 000 000 | До 7 лет |

| МТС без отказа | От 9,9% | До 5 000 000 | До 5 лет |

| Промсвязьбанк выгодно | От 9,9% | До 3 000 000 | До 7 лет |

| Уралсиб быстро | От 11,4% | До 1 500 000 | До 7 лет |

Самую низкую процентную ставку по рефинансированию предлагает Промсвязьбанк, Открытие и МТС- от 8,5% по всей РФ и Интерпромбанк, но это только для тех, кто живет в Москве или Московской области, и Росбанк — но лишь зарплатным клиентам. Чуть выше ставка 10,99% у Райффайзена и 12,9% у Банка Москвы, но получить можно уже в любом регионе РФ, где есть этот банк. Аналогично и с УБРиР и Уралсиб, плюс кредит оформляют только по паспорту и справке о доходах в том числе и пенсионерам. Уралсиб предлагает выдачу по 2 документам без справок. А СКБ хорош тем, что предлагает фиксированную ставку, независящую от дополнительных условий (все мы знаем, что процент «От *%» в 99% случаев невозможно получить).

Где можно оформить кредит без процентов ⇒

Лучшие предложения рефинансирования кредитов в 2020 году

Если вы хотите сэкономить на выплате кредита, то программа рефинансирования для физических лиц – то, что поможет вам закрыть долг с минимальной переплатой.

Когда выгодно рефинансирование?

При переоформлении старый кредит полностью погашается за счет нового кредита. Клиент продолжает выплачивать оставшуюся сумму, но уже по сниженной ставке. При этом ежемесячный платеж становится меньше, что позволяет снизить нагрузку на личный бюджет. Перекредитование выгодно в нескольких случаях:

- Если есть несколько непогашенных кредитов. В этом случае они объединяются в один договор по одной ставке. Каждый месяц клиент совершает только один платеж.

- Если был оформлен залоговый кредит. Реструктуризация кредита позволяет снять обременение с имущества.

- Если предлагаемая ставка по рефинансированию ниже хотя бы на 2%.

Изучите топ банков по рефинансированию кредитов, чтобы выбрать лучшее предложение.

В какие банки можно подать заявку на рефинансирование?

На сайте представлен список банков, которые предлагают кредиты на погашение существующих кредитов других банков. Практически в каждом банке есть программы по рефинансированию. Среди них и такие банки как: СберБанк, Банк ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк и другие.

Чтобы выбрать подходящий вариант:

- Отсортируйте предложения по ставке, сумме и срокам

- Изучите условия

- Оставьте заявку на сайте.

Калькулятор рефинансирования кредитов других банков

Рассчитать выгоду программы и подобрать лучшие предложения в 2020 году для физических лиц вы можете на этой странице. Укажите в калькуляторе остаток задолженности и срок погашения, и нажмите на кнопку «Найти кредиты». Калькулятор рассчитает размер платежа и переплаты по каждой программе. Вам останется только сверить эти данные с имеющимся графиком платежей.

Как взять кредит на погашение кредита

Банки России предлагают простые условия оформления рефинансирования: без подтверждения доходов, по двум документам,. Однако нужно соблюсти обязательное требование: по рефинансируемому кредиту не должно быть крупных просрочек. Заявка на кредит под кредит расположена на этой странице. Выбрав программу, вы можете сразу заполнить анкету. Ответ придет в течение 1-2 дней на номер телефона или электронную почту. Далее нужно будет собрать необходимые документы согласовать с первоначальным кредитором вопрос досрочного погашения кредита. На последнем этапе нужно явиться в банк для подписания договора.

Дополнительная информация по кредитам под кредит в России

|

|

Преимущества и недостатки рефинансирования кредита в банках для физических лиц

С учетом всего вышесказанного можно выделить следующие достоинства рефинансирования кредита:

- уменьшается ежемесячный платеж, что особо актуально для тех физических лиц, у которых упал уровень доходов;

- снижается процентная ставка, это уменьшает в целом переплату;

- при желании можно изменить сроки кредитования в сторону сокращения либо увеличения;

- погашение происходит в одну дату, исключается необходимость физическому лицк вносить оплату по нескольким займам разным кредитным организациям;

- нет комиссий за выдачу нового кредита, перевод денег первичному кредитору, досрочное погашение;

- отсутствуют требования по предоставлению залога, взноса, приглашению поручителя;

- предлагается в дополнение к рефинансированию сумма денег, которую физическое лицо вправе использовать по-своему усмотрению. Получить ее можно без увеличения кредитной нагрузки.

Учитывайте и недостатки:

- банки предлагают рефинансирование кредита по низким ставкам в случае оформления страхования и взятия крупной суммы. Однако страховка не всегда уместна. С ней траты на обслуживание новой ссуды увеличиваются, и тогда оформление рефинансирования будет неоправданным;

- никто не берется рефинансировать займы, взятые в микрофинансовых организациях;

- невозможно рефинансирование, если у физических лиц есть текущие просрочки;

- для осуществления процедуры, возможно, потребуется согласие первого заимодателя;

- в случае с залоговым кредитом будет больше расходов и формальностей (перерегистрация залога);

- невыгодно прибегать к рефинансированию небольших долгов.

Преимущества и недостатки

Преимущества в повторном рефинансировании, несомненно, есть, иначе бы услуга перекредитования не была востребованной. Как было сказано выше, многие банки предлагают индивидуальные условия клиентам, а это и нужно людям, заинтересованным в первом или повторном рефинансировании, ведь они идут на этот шаг как раз потому, что текущие кредитные условия их не устраивают. Перечислим некоторые возможности, представляющиеся заемщику за счет перекредитования:

- объединить несколько кредитов;

- избежать различных комиссий;

- изменить залоговый объект;

- продлить или уменьшить срок кредитования;

- снизить на несколько процентов тарифную ставку;

- изменить сумму ежемесячного платежа.

Ситуация с преимуществами и недостатками следующая: для одного клиента увеличение срока погашения кредита – это преимущество, для другого недостаток. Повторное рефинансирование – это подбор выгодных условий для конкретного клиента. Поскольку в данном вопросе понятие «выгодные условия» субъективно, то и в привычной форме, по пунктам, расписать плюсы и минусы повторного рефинансирования нельзя.

Рефинансирование автокредита

Автокредиты, оформленные более двух лет назад, сегодня нельзя назвать выгодными: их процентная ставка несколько лет назад была выше. Однако ее можно снизить, воспользовавшись рефинансированием автокредита.

Процедура представляет собой замену автокредита потребительским займом с более низкой ставкой.

Кредит на погашение автомобильного займа выдается клиентам на основании традиционных требований (гражданство, регистрация, трудоустройство, достаточный доход, соответствие возрасту, отсутствие задолженности по платежам, хорошая кредитная история).

Выгода рефинансирования автокредита

- Снижение суммы ежемесячной выплаты или сокращение срока погашения при сохранении платежа без изменений.

- Переход автомобиля в полную собственность заемщика, снятие залога с автомобиля. (Некоторые банки делают оформление нового залога дополнительным условием рефинансирования.)

- Отсутствие обязанности заключать договор страхования КАСКО.

При выборе банка для рефинансирования автокредита следует не только ознакомиться с условиями данной операции и требованиями к заемщику, но и учесть дополнительную стоимость услуги (например, необходимость и стоимость страховки, оценки залога и т. д.).

Порядок рефинансирования автокредита

Услугу по рефинансированию автокредита предоставляют различные финансовые организации, действующие по общей схеме.

- Подача заявки в выбранный банк. К заявке необходимо приложить документы по имеющемуся автокредиту (выписка по счету, справка об остатке долга, график платежа), а также копии личных документов и документов на автомобиль.

- Проверка документов и получение согласия банка.

- Подписание договора на новый кредит с одновременной подачей заявления на досрочное погашение имеющегося автокредита.

- Погашение задолженности. При безналичном способе новый банк перечисляет денежные средства на счет автокредита. При выдаче наличных сумма долга вносится заемщиком.

- Получение справки о погашении автокредита, получение ПТС.

Рефинансирование — это банковская операция, которая обеспечивает комфортные условия по кредитным платежам, помогает снизить сумму ежемесячных выплат, избежать задолженностей по кредитам и улучшить кредитную историю заемщика.

Имеет ли право банк-кредитор не позволить рефинансирование в другом банке?

Да, этот вариант возможен. К примеру, банк может затянуть с принятием решения и рассматривать заявление в течение многих дней, и заёмщик никак не сможет ускорить этот процесс.

Финансовые организации используют статью 43 ФЗ №102 «Об ипотеке», которая помогает удержать старых клиентов. Согласно закону, рефинансирование ипотечной ссуды допускается только в том случае, если это разрешено в рамках первоначального договора по ипотеке, который должен быть действительным при заключении нового соглашения. Другими словами, если договором запрещено рефинансирование, другой банк не вправе рассчитывать на получение имущества заёмщика в качестве залога и рефинансировать текущий кредит.

Однако добавлением запрета на последующую ипотеку в кредитные договора пользуются далеко не все банки. В таком случае заёмщику не обязательно спрашивать разрешения, можно просто пойти в другое финансовое учреждение и взять более выгодный займ.

Происходит расторжение кредитного договора с банком, после выполняется заключение нового с другими условиями, поэтому рефинансирование занимает не один день. Заёмщику придётся пройти через следующие процедуры: сбор новых документов по правилам стороннего банковского учреждения, процесс проверки платёжеспособности и кредитной истории, а также обсуждение момента по условиям страхования.

Однако всегда есть способ по получению нового кредита быстрее. Например, финансовое учреждение способно выплатить задолженность полностью, получить подтверждение о том, что обременение с жилья было снято, и произвести оформление собственности на себя. Смысл такой процедуры в следующем: заёмщик соглашается на действие более высокой процентной ставки, но получает кредит быстро, а всей документацией занимается банк. Как правило, добавляется два пункта по процентной ставке. Это означает, что если до оформления рефинансирования ставка была 9,5%, то потом она станет 11,5% или выше. На снятие текущего залога с недвижимости и оформление новых документов уходит около месяца.

Условия повторного рефинансирования

Главное условие для рефинансирования рефинансированного кредита – хорошая кредитная история заемщика. Это значит, что он, как клиент финансовой организации в прошлом, должен был отличаться платежеспособностью. Если хоть в одном из банков, клиентом которого был гражданин, желающий оформить повторное рефинансирование, он заявил о себе как о нежелательном клиенте, то есть не платил исправно взносы, то в заключении договора на рефинансирование рефинансированного кредита ему будет отказано. И вряд ли получится найти такой банк, который, закрыв глаза на плохую кредитную историю, заключит с нежелательным клиентом договор.

Что нужно знать о рефинансировании кредита для физических лиц

Рефинансирование кредита для физических лиц – это услуга, оказываемая практически каждым банком России. Она заключается во взятии нового кредита для погашения старого в другом банке на более выгодных условиях. Услугой пользуются с целью экономии, уменьшения ежемесячных платежей, то есть улучшения условий обслуживания текущего долга.

С помощью перекредитования физические лица могут объединить несколько (обычно до 5) кредитных продуктов разных видов (кредитные карты, автокредит, ипотеку, потребительский кредит и др.). Помимо экономии заемщики также пытаются получить от рефинансирования удобство в погашении задолженности. Рефинансировать кредиты можно в том же банке, которому клиент должен вернуть деньги.

Вот еще несколько важных нюансов рефинансирования:

Многие банковские учреждения позволяют взять дополнительную сумму денег на личные нужды, однако это заманчивое предложение несет в себе и дополнительные расходы.

Отдельные кредитные организации, например, Промсвязьбанк, дают возможность подобрать оптимальный размер платежа.

Ставка рефинансирования зависит от согласия на страховку, необходимой величины кредита и срока. Срок перекредитования может достигать 7 лет

Максимальная сумма заемных средств не превышает 1 500 000 – 3 000 000 рублей.

Каждый банк своих зарплатных клиентов готов рефинансировать по минимальному пакету документов.

Чтобы получить выгоду от рефинансирования физическим лицам стоит обращать внимание на предложения, по которым ставка ниже прежней на 3-5%.

Если после закрытия старого займа не предоставить справку, подтверждающую целевое использование денег, проценты существенно увеличат или потребуют все вернуть. Кстати, у Альфа-Банка справку можно загрузить на сайте, чтобы не идти в отделение.

Перекредитовать можно как залоговые кредиты, так и оформленные без обеспечения.

Условия для рефинансирования кредита

Нужно понимать, что рефинансирование – это не какая-то фиксированная услуга, а предложение банка. А предложения бывают разными, поэтому вывести какие-то общие условия крайне сложно. Попытаемся описать самые частые вариации:

- По типу займа: можно рефинансировать потребительские нецелевые, целевые, автомобильные, ипотечные займы, кредитки.

- По сумме задолженности: минимальные пределы варьируются от 10 до 100 тысяч рублей, максимальные – 5000000? и выше.

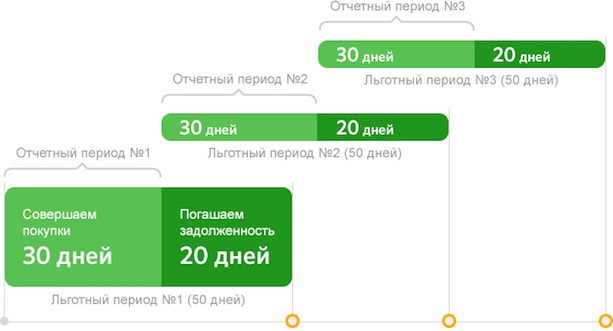

- По срокам: бывают ограничения вида «до конца займа должно оставаться не меньше Х месяцев» и «с начала займа должно пройти Х месяцев», для каждого банка величина Х своя.

- По количеству: некоторые банки позволяют перекредитовать 1 займ, некоторые – 5-7 сразу.

- По выплатам: одни банки не дадут новый кредит, если старый погашался с просрочками, другие позволяют иметь в КИ пару коротких просрочек.

- По дополнительным деньгам: чаще всего можно взять не только деньги на погашение старого займа, но и некоторую сумму «сверху», чтобы распорядиться ей по своему усмотрению.

- По предоставляемым документам: одним банкам будет достаточно общей информации и графика выплат по рефинансируемому кредиту, другие потребуют кучу дополнительных документов. Тинькофф, к слову, вообще никаких документов, кроме паспорта, не требует.

- По условиям до погашения: банк может поставить повышенную процентную ставку, которая будет действовать до того момента, пока вы не предоставите документы, подтверждающие погашение старого займа. Так, к примеру, делает Сбербанк при рефинансировании ипотеки. А вот Тинькофф делает иначе – повышенная ставка активируется в том случае, если вы не предоставите подтверждение погашения до 2-го платежа.

- По банкам. Одни банки позволяют рефинансировать свои же кредиты, другие – нет.

На этом список не заканчивается, но основные условия мы охватили.

Как происходит рефинансирование кредита?

Очень частый вопрос: «Рефинансирование кредита – как это происходит?». На самом деле, крайне просто: перекредитование – это обычный целевой займ, цель – погашение другого займа. Происходит оно, соответственно, как и получение целевого займа.

Как сделать рефинансирование кредита в другом банке?

Как делается рефинансирование того или иного кредита частному лицу? Сначала вы выбираете предложение, которое вам подходит. Затем вы обращаетесь в финансовую организацию, которую выбрали, с вопросом о перекредитовании. Вам говорят, какие документы нужно предоставить для получения. Собираете, подаете, ждете ответа. Если решение – положительное, узнаете условия для получения (как получить, какие документы предоставить в подтверждение погашения). Получаете, погашаете.

Необходимые документы

Зависит от банка, уточняйте на месте. В общем случае вам потребуются те же документы, что и для обычного займа, плюс документы по рефинансируемому кредиту.

Плюсы и минусы

Плюсы:

- Появляется возможность изменить условия текущего кредитования.

- Можно объединить несколько займов в один – удобнее платить.

Минусы:

- Найти выгодное перекредитование не так-то и просто.

- Большинство банков откажет, если были просрочки.

- Если недостаточно тщательно подойти к расчетам выгоды, можно навредить своему кошельку.

Посчитаем выгоду

Давайте посмотрим, как это работает, на понятном примере с некоторыми упрощениями. Предположим, у вас есть три потребительских кредита, каждый на три года:

- 100 000 под 17%, ежемесячный платеж 3566 руб.;

- 150 000 под 15%, ежемесячная выплата 5200 руб.;

- 190 000 под 23%, платить 7355 рублей каждый месяц;

Общая сумма займа 440 000 руб, суммарный ежемесячный платеж: 3566+5200+7355=16121 руб.

Если вы делаете рефинансирование вашего кредита, то получаете новый процент. Пусть это будет Интерпромбанк и ставка 12%. Для расчета нового ежемесячного платежа воспользуемся калькулятором кредита — для упрощения можно указать ту же общую сумму 440 т.р. и срок 3 года. И мы видим, что ежемесячная выплата уже 14614 руб.

Считаем выгоду: 16121-14614 = 1507 руб. Это 9,3% от первоначальной выплаты. То есть вы экономите почти 10% средств.

Правда, расчеты не совсем точные, так как, когда вы подаете заявку на рефинансирование кредита, ваш остаток долга уже меньше 440 000, ведь что-то вы уже успели выплатить. Но суть вы поняли — чем больше разница между ставкой, по которой вы платите текущий потребительский займ, и ставкой банка, в который вы подали заявку, тем больше ваша выгода.

РЕШЕНИЕ ПО КРЕДИТУ ЗА 1 ЧАС

Для работы анкеты необходимо включить JavaScript в настройках браузера

Что такое рефинансирование кредита?

Одним из финансовых инструментов, позволяющих осуществить перекредитование клиента, выступает рефинансирование кредита. Фактически, данный процесс подразумевает под собой получение нового кредита, условия которого более выгодны клиенту.

Новый кредит позволяет закрыть текущий долг и избавиться от прежнего, менее выгодного кредита, в полном объеме. При использовании рефинансирования необходимо досконально изучить условия предлагаемого кредитования

Особое внимание стоит обратить на процентную ставку. Она должна быть более низкой, чем по первоначальному кредиту

Срок же должен быть более продолжительным.

Клиенты часто отождествляют понятие реструктуризации с рефинансированием, забывая о том, что их суть абсолютно разная. Если рефинансирование выражается в получении нового кредита, то реструктуризация включает в себя переоформление уже существующего кредитного обязательства, путем установления более выгодных условий.

Средства, получаемые при перекредитовании, имеют целевой характер, связанный с погашением задолженности, образовавшейся перед другим кредитором.

Используя средства, полученные по новому кредиту, может быть выполнено:

- рефинансирование потребительских кредитов;

- закрытие ипотеки;

- возвращение средств на кредитную карту;

- погашение автокредита.

Программа рефинансирования кредитов может распространяться на тех клиентов, которые не имеют просрочки по уплате кредитных платежей, в связи с чем, вопрос перекредитования должен подниматься заблаговременно.

В результате рефинансирование клиент имеет возможность:

- снизить размер процентной ставки, уплачиваемой за обслуживание займа;

- изменить размер ежемесячной платы;

- выполнить объединение нескольких кредитов;

- вывести залоговое имущество из кредитного обеспечения.

На перекредитование не могут рассчитывать клиенты, имеющие существенные просрочки по платежам и ни разу не оплачивающие кредит. С целью использования возможностей рефинансирования, необходимо обращаться в банковские учреждения. О том, какие банки занимаются рефинансированием кредитов, можно узнать из настоящей статьи.

Советуем к чтению: Советы по возврату страховки по кредиту

Разница между реструктуризацией и рефинансированием

Напоследок рассмотрим важный момент: отличия между реструктуризацией и рефинансированием. Реструктуризация – это когда банк, в котором вы взяли займ, изменяет (по вашей просьбе) условия кредитования: пересматривает процент, меняет длительность или график выплат, дает «кредитные каникулы». Перекредитование – это когда вы полностью закрываете займ в одном банке на деньги другого. В первом случае банк обычно поступает так: дает вам отсрочку, после чего увеличивает срок. Это повышает переплату, но уменьшает ежемесячный платеж. Во втором случае платеж может быть как уменьшен, так и увеличен, но (если вы все хорошо посчитали) переплата стабильно уменьшится. Как видите, эти процедуры преследуют разные цели.

Отметим, что получить перекредитование проще, чем реструктуризацию, потому что для нового займа нужно просто «подходить», а для реструктуризации нужно предоставить банку документы, неопровержимо доказывающие тяжелую жизненную/финансовую ситуацию. Что входит в категорию таких ситуаций – зависит от финансовой организации.