Рефинансирование кредита

Содержание:

- Какие кредиты можно рефинансировать

- Какие банки готовы рефинансировать ваши кредиты

- Выгодно ли рефинансирование потребительского кредита

- Преимущества

- Лучшие предложения рефинансирования кредитов в 2020 году

- Как рефинансировать кредит под меньший процент — 5 основных этапов перекредитования ?

- Выгодно ли рефинансирование потребительского кредита?

- Рефинансирование ипотеки

- Когда требуется

- В какие банки обращаться по вопросам перекредитования?

- Где рефинансировать кредит

- Кто и когда может воспользоваться

- Краткое резюме

- Что такое перекредитование кредита: основные моменты

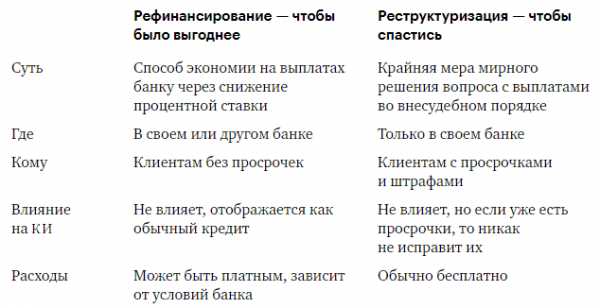

- Реструктуризация и рефинансирование кредита — в чем разница

- Описательные характеристики процедуры

- Что потребуется?

- 5 причин сделать рефинансирование кредита в другом банке

Какие кредиты можно рефинансировать

Каждая финансовая организация самостоятельно определяет условия программ кредитования. Он также устанавливает список типов продуктов. Но на практике часто применяются стандартные условия и требования.

Обычно допустимо по следующим ссудам, предоставленным сторонними банковскими учреждениями:

- ипотека

- кредитные карты

- потребительские (в т. ч. наличными)

- автокредиты

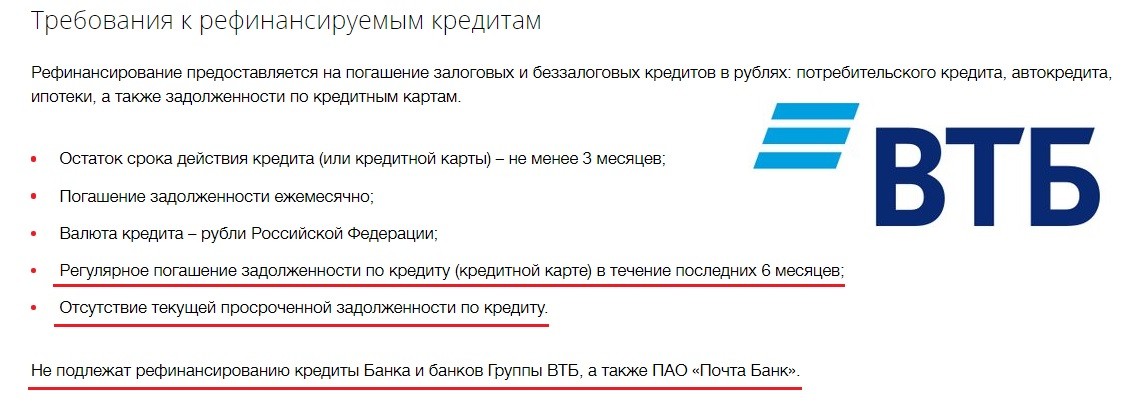

Обязательным условием является отсутствие текущей просроченной задолженности по всем кредитным договорам, которые планируется рефинансировать. Большинство банков не рефинансирует займы, выданные микрофинансовыми организациями или различными компаниями, работающими без банковской лицензии.

Замечание. Обычно можно рефинансировать ссуды, выданные не меньше полугода назад, до конца срока действия договора, по которым осталось не меньше 3-6 месяцев. Но иногда это требование не предъявляется.

Кредитная карта УБРиР 120 дней без %

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

120 дней

Ставка:

от

31%

Возраст:

от

21 до

75 лет

Рассмотрение:

30 минут

Обслуживание:

1 900 рублей

Оформить

Кредитная карта Халва от Совкомбанк

Подробнее

Кредитный лимит:

350 000 руб.

Льготный период:

1095 дней

Ставка:

от

%

Возраст:

от

25 до

75 лет

Рассмотрение:

30 минут

Обслуживание:

рублей

Оформить

Карта рассрочки Свобода банка Хоум кредит

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Карта рассрочки «Совесть»

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

10%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Visa Classic 100 дней без % Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

100 дней

Ставка:

от

11,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

от 590 рублей

Оформить

Какие банки готовы рефинансировать ваши кредиты

Далеко не каждая кредитная организация предоставляет своим или чужим клиентам возможность рефинансирования долгов по кредитам. Тем не менее этим занимается достаточно банков, чтобы заёмщики смогли подобрать для себя наиболее приемлемое предложение. Среди банков, рефинансирующих займы, активностью отличаются Росбанк, УБРиР, Уралсиб и МТС Банк. Постараемся разобраться в сути предлагаемых ими вариантов.

Росбанк

В данной кредитной организации предлагаются займы рефинансирования по нескольким направлениям: перекредитование потребительских кредитов, ипотеки, автомобильных займов (только для легковушек), банковских кредитных карточек. При этом рефинансировать можно и займы, оформленные в других банках. Реструктуризированные таким образом кредиты обслуживаются уже в Росбанке.

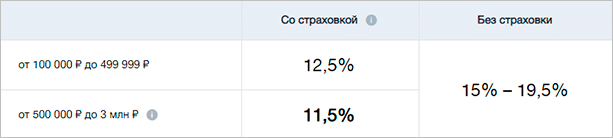

Для определения условий перекредитования в Росбанке практикуется индивидуальный подход к клиентам. Кроме того, условия зависят от цели рефинансирования (ипотека, потребительские и т.п.). Займ может быть оформлен на срок от 13 месяцев до 7 лет, а процентная ставка колеблется от 8,75 до 18%. Взаймы можно взять от пятидесяти тысяч до трёх миллионов рублей.

У заёмщика должно быть российское гражданство, регистрация в любом регионе присутствия Росбанка, подтверждённый ежемесячный доход в объёме 15 тысяч рублей. Задолженность по займу не допускается.

УБРиР

В банке УБРиР также существует программа перекредитования. Упор делается на рефинансирование потребительских кредитов, взятых в других банках, а также кредитных карточек. Условия кредитования зависят от уровня доходов заёмщика, а также источника этих доходов (зарплата, предпринимательская деятельность или другой источник). Заёмщик может рассчитывать на сумму от тридцати тысяч до одного миллиона рублей на срок от двух до семи лет. При этом годовая процентная ставка варьируется от 15 до 19%.

На кредитные ресурсы может рассчитывать физическое лицо с постоянной регистрацией в регионе присутствия УБРиР, которое работает на последнем рабочем месте не менее трёх месяцев (для ИП – 12 месяцев). Кроме того, требуется чтобы со дня оформления кредитного соглашения, которое необходимо переоформить, прошло не менее 60 дней.

УРАЛСИБ

Программа рефинансирования долга от банка УРАЛСИБ распространяется на потребительские займы, ипотечные, автомобильные, а также кредитные карточки. Они могут быть с обеспечением и без него, под залог автомобиля или недвижимости. Рефинансируются преимущественно кредиты в других банках.

Займ можно взять на срок от 13 месяцев до 7 лет. Заёмщику реально доступна сумма от 35 тысяч до 2 миллионов рублей. Процент по занятой сумме определяется индивидуально, он колеблется от 12,9 до 18,9% годовых. Клиенты УРАЛСИБа, получающие зарплату на уралсибовскую карточку, могут рассчитывать на 9,9%.

Заёмщику потребуется постоянная российская регистрация, российский паспорт, а в определённых случаях ещё один документ, удостоверяющий личность. Стаж работы – не менее трёх месяцев.

МТС Банк

В МТС Банке могут быть рефинансированы потребительские займы, автокредиты, а также кредитные карты. Допускается перекредитование только тех займов, что были взяты в других кредитных учреждениях. Срок кредитования – от одного года до пяти лет. Сумма займы – от 50 тысяч до 5 миллионов рублей. Значение процентной ставки отличается в зависимости от суммы займа и доходов клиента и колеблется в диапазоне от 9,9 до 20,9%.

От заёмщика требуется постоянная регистрация на территории России, паспорт, а в некоторых случаях и дополнительные документы, например, справка о доходах. Необходимо также отсутствие долга по кредиту.

Сравнение условий перекредитования

Для наглядности все вышеперечисленные предложения банков по рефинансированию сведём в общую таблицу.

| Название банка | Максимальная сумма, рубли | Максимальный срок, лет | Процентная ставка | Особенности предложения |

| Росбанк |

3 млн |

7 |

8,75–18% |

Оформляется при отсутствии задолженности по займам |

| УБРиР |

1 млн |

7 |

15–19% |

Должно пройти не менее 60 дней со дня оформления рефинансируемого кредитного договора |

| УРАЛСИБ |

2 млн |

7 |

9,9–18,9% |

На минимальный процент могут рассчитывать лишь клиенты, которым перечисляется зарплата на карточку УРАЛСИБа |

| МТС Банк |

5 млн |

5 |

9,9–20,9% |

Рефинансируются только займы, взятые в других банках |

Выгодно ли рефинансирование потребительского кредита

Широкое развитие потребительского кредитования, послужило поводом для установления со стороны финансовых учреждений различных условий предоставления займов. И, если одни банки продолжают руководствоваться принципами лояльности, то другие не ограничивают себя в размерах процентных ставок, чем порождают определенное количество кредитных неплательщиков.

Распространенность потребительских займов обоснована тем, что предоставление кредитных средств может быть, как целевым, так и нецелевым, и направлено на:

- удовлетворение бытовых нужд клиента;

- приобретение автотранспорта;

- ипотеку.

С учетом того, что получение нового займа, при помощи которого погашается ранее полученный кредит, условия возврата которого являются менее выгодными, позволяет существенно снизить ежемесячную нагрузку на бюджет должника, увеличить период возврата долга и объединить весь спектр кредитных обязательств в одном, о бесспорной выгоде рефинансирования можно утверждать.

Преимущества

Основное преимущество в возможности сократить переплату. Нередко при оформлении первоначального кредита клиент не задумывается о том, что проценты и различные комиссии приведут к дополнительным расходам и немалым. Осознание размера переплаты нередко приходит только после закончившейся эйфории от решения текущей проблемы, новой покупки и т. д., сделанной за счет заемных средств.

Дополнительно можно отметить следующие плюсы:

- Простое и быстрое оформление. Никакие разрешения от первоначального кредитора получать не надо. Все документы можно оформить за 1-2 дня, включая получение справок о закрытии первоначальных кредитов.

- Отсутствие комиссий за досрочное закрытие первоначальных ссуд. Вводить их кредиторы не имеют права в соответствии с законодательством.

- Возможность снизить ежемесячный взнос. Она актуально при возникновении финансовых трудностей. При этом рефинансирование не оказывает негативного влияния на кредитную историю в отличие от реструктуризации задолженности.

Лучшие предложения рефинансирования кредитов в 2020 году

Если вы хотите сэкономить на выплате кредита, то программа рефинансирования для физических лиц – то, что поможет вам закрыть долг с минимальной переплатой.

Когда выгодно рефинансирование?

При переоформлении старый кредит полностью погашается за счет нового кредита. Клиент продолжает выплачивать оставшуюся сумму, но уже по сниженной ставке. При этом ежемесячный платеж становится меньше, что позволяет снизить нагрузку на личный бюджет. Перекредитование выгодно в нескольких случаях:

- Если есть несколько непогашенных кредитов. В этом случае они объединяются в один договор по одной ставке. Каждый месяц клиент совершает только один платеж.

- Если был оформлен залоговый кредит. Реструктуризация кредита позволяет снять обременение с имущества.

- Если предлагаемая ставка по рефинансированию ниже хотя бы на 2%.

Изучите топ банков по рефинансированию кредитов, чтобы выбрать лучшее предложение.

В какие банки можно подать заявку на рефинансирование?

На сайте представлен список банков, которые предлагают кредиты на погашение существующих кредитов других банков. Практически в каждом банке есть программы по рефинансированию. Среди них и такие банки как: СберБанк, Банк ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк и другие.

Чтобы выбрать подходящий вариант:

- Отсортируйте предложения по ставке, сумме и срокам

- Изучите условия

- Оставьте заявку на сайте.

Калькулятор рефинансирования кредитов других банков

Рассчитать выгоду программы и подобрать лучшие предложения в 2020 году для физических лиц вы можете на этой странице. Укажите в калькуляторе остаток задолженности и срок погашения, и нажмите на кнопку «Найти кредиты». Калькулятор рассчитает размер платежа и переплаты по каждой программе. Вам останется только сверить эти данные с имеющимся графиком платежей.

Как взять кредит на погашение кредита

Банки России предлагают простые условия оформления рефинансирования: без подтверждения доходов, по двум документам,. Однако нужно соблюсти обязательное требование: по рефинансируемому кредиту не должно быть крупных просрочек. Заявка на кредит под кредит расположена на этой странице. Выбрав программу, вы можете сразу заполнить анкету. Ответ придет в течение 1-2 дней на номер телефона или электронную почту. Далее нужно будет собрать необходимые документы согласовать с первоначальным кредитором вопрос досрочного погашения кредита. На последнем этапе нужно явиться в банк для подписания договора.

Дополнительная информация по кредитам под кредит в России

|

|

Как рефинансировать кредит под меньший процент — 5 основных этапов перекредитования ?

Итак, если принято решение провести рефинансирование имеющегося кредита, то важно сделать это быстро, чётко и с большей выгодой. Для этого специалисты рекомендуют воспользоваться инструкцией с подробным описанием каждого этапа процедуры

Этап 1. Общение с действующим кредитором

С одной стороны, законодательство не обязует заёмщика уведомлять кредитора о намерении произвести рефинансирование. Однако профессионалы рекомендуют сделать это в любом случае.

Банки обычно не желают отпускать добросовестных заёмщиков. Чтобы удержать их при намерении перекредитоваться в другом банке, они могут предложить изменить условия обслуживания. При этом заёмщик не только будет платить кредит на более выгодных условиях, но и проведёт процедуру гораздо проще и быстрее.

Этап 2. Выбор банка

Если всё-таки банк, в котором оформлен действующий кредит, на встречу не идёт, придётся проводить рефинансирование в другой кредитной организации. Специалисты рекомендуют подойти к выбору максимально ответственно.

В первую очередь придётся сравнить предложения нескольких приглянувшихся банков. Следует изучить информацию на их сайтах, отзывы в интернете на специализированных сайтах и форумах. Если времени и желания на самостоятельный подбор кредитора нет, на помощь придут специализированные сервисы сравнения, а также рейтинги, регулярно составляемые специалистами.

Когда банк для рефинансирования будет выбран, важно внимательно изучить всю документацию относительно перекредитования, размещённую на его сайте, в том числе:

- тарифы;

- наличие ограничивающих условий;

- список необходимых документов.

Если останутся какие-либо вопросы, следует обязательно получить ответы на них, обратившись к сотрудникам банка по телефону колл-центра или через онлайн-чат. Только когда все особенности процедуры будут понятны, можно приступить к оформлению рефинансирования.

Этап 3. Оформление и подача заявки на рефинансирование кредита

Чтобы подать заявку на рефинансирование, помимо заявления требуется предоставить в банк пакет документов. Каждый кредитор самостоятельно разрабатывает данный перечень, но можно выделить ряд документов, которые требуются почти всегда.

Какие документы нужны для рефинансирования кредита

К основным документам для рефинансирования кредита можно отнести:

- паспорт гражданина РФ;

- справка о заработной плате (2-НДФЛ или по форме банка);

- копия трудовой книжки, заверенная работодателем;

- документы о действующем займе – договор и график внесения ежемесячных платежей;

- справка об остатке задолженности;

- реквизиты для перечисления средств в оплату действующего кредита.

В некоторых случаях дополнительно могут понадобиться и другие документы, например, квитанции об оплате действующего займа.

Этап 4.Рассмотрение заявки

После того как заявка и пакет документов будут поданы, банк осуществляет их рассмотрение. Так как рефинансирование, по сути, является оформлением нового кредита, срок для рассмотрения в большинстве случаев не отличается от установленного для других видов займов.

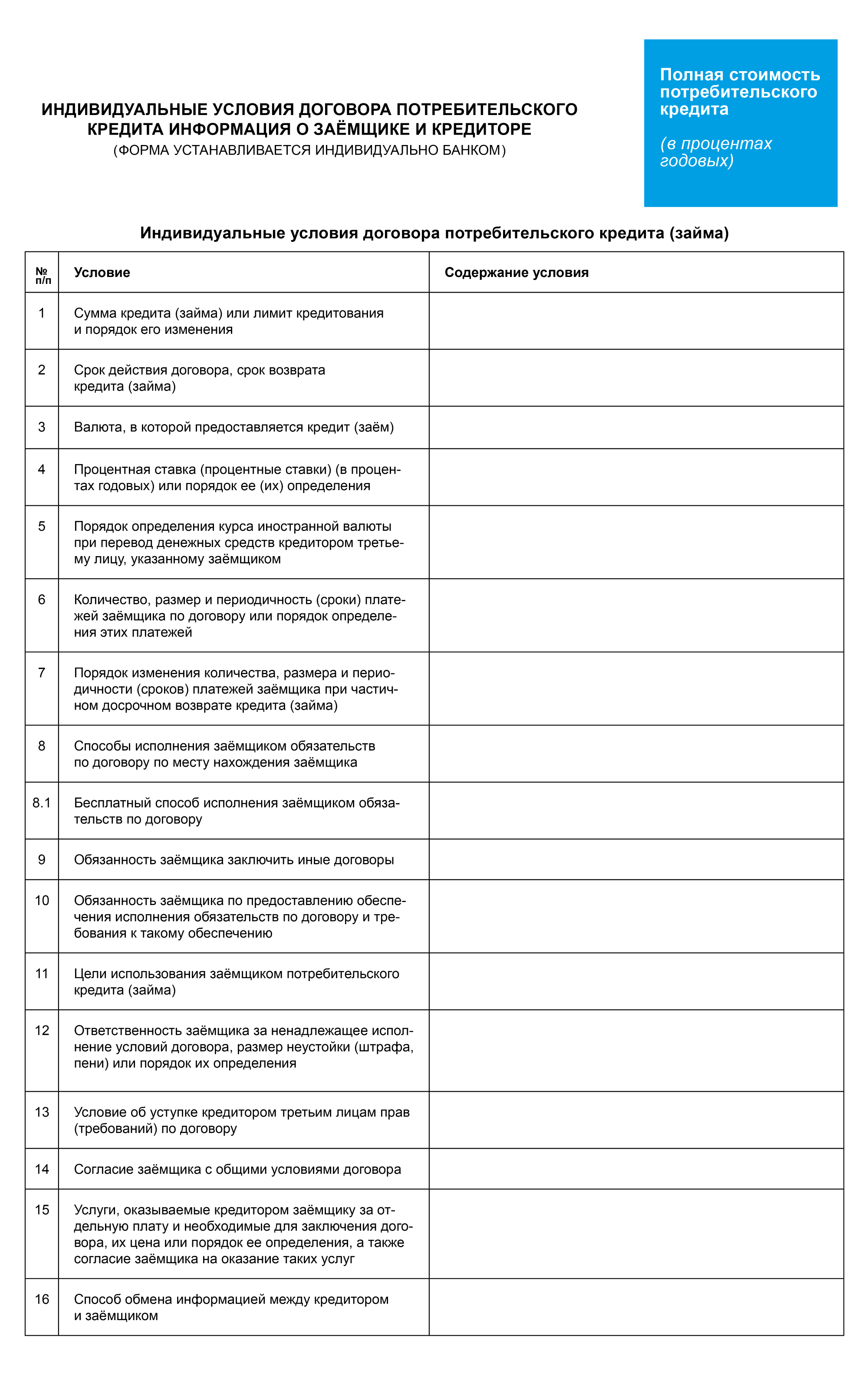

Этап 5. Заключение договора

Если по окончании процедуры рассмотрения банк примет положительное решение, наступает завершающий и самый ответственный этап – заключение договора.

Читая договор, в первую очередь обращайте внимание на следующие параметры:

- размер процентной ставки;

- полная стоимость получаемого займа;

- порядок применения и размер штрафных санкций;

- условия досрочного погашения;

- возможны ли изменения условий кредитного договора в одностороннем порядке.

При изучении договора важно сохранять бдительность от начала и до конца, тщательно изучить абсолютно все разделы. Если возникнут проблемы и какая-либо из сторон обратится в суд, решение будет приниматься исключительно в рамках подписанного соглашения

Таким образом, оформление рефинансирования кредита – процедура не настолько сложная, как думают многие. Если чётко следовать представленной инструкции, удастся избежать многих сложностей и успешно перекредитоваться в другом банке под более низкий процент.

Выгодно ли рефинансирование потребительского кредита?

Выгодно ли оформлять рефинансирование, имея потребительский кредит. Это зависит от многих факторов. Влияние оказывает:

- Размер оставшегося долга. Какая часть кредита уже была возмещена;

- Выбранный вид платежей. Аннуитетные или дифференцированные;

- Первоначальная ставка начисления процентов.

Следует помнить, что расчеты с помощью кредитного калькулятора не всегда высвечивают объективную картину. Кроме того новые условия кредитования могут включать страхование, что существенно снижает уровень выгоды рефинансирования. Уместно записать все плюсы и минусы и самостоятельно провести несложные математические расчеты. При этом если разница процентной ставки составляет примерно 5%, тогда рефинансирование выгодно при условии, что клиент погасил не больше половины суммы долга. Размер переплаты напрямую зависит от времени проведения процедуры (чем раньше – тем меньше).

Рефинансирование ипотеки

Некоторые финансовые учреждения предоставляют своим клиентом возможность рефинансировать не только кредит, но и ипотеку. В этом случае обременение на недвижимость снимается у первичного кредитора, после погашения долга, а затем передаётся в качестве залога новому банку.

Если в банке нет программы рефинансирования для снижения финансовой нагрузки, клиент банковского учреждения может оформить кредит наличными и потратить эти деньги в счёт погашения долга по ипотечному кредиту. Например, если осталось выплатить за приобретенную недвижимость 500 тысяч рублей, можно обратиться в банк и получить нужную сумму. Выплата ипотеки позволит оформить жильё в собственность в кратчайшие сроки. Да, долг также будет выплачивать, но появится возможность получить на квартиру соответствующее свидетельство.

Этот вариант рефинансирования не является выгодным, так как нередко проценты по потребительскому кредиту выше, чем по ипотеке. Но способ отлично подойдёт тем, кому требуется срочное оформление бумаг.

Вам может быть интересно — «Подробное руководство по социальной сети ВКонтакте».

Когда требуется

Перекредитование не является обязательной услугой. Оно оформляется исключительно по желанию заемщика. Каждый может самостоятельно принимать решение о необходимости данной процедуры.

Обычно имеет смысл рефинансировать имеющуюся задолженность в следующих случаях:

- Желание сэкономить на переплате. Особенно если имеются ссуды с длительными сроками и/или высокими ставками.

- Нежелание тратить лишнее время на обслуживание нескольких задолженностей. Рефинансировать можно сразу несколько договоров, объединив всю задолженность в одном договоре. По нему будет предусмотрен только 1 платеж в месяц.

- Необходимость изменить условия договора. При рефинансировании можно изменить срок кредитования и за счет этого снизить ежемесячный платеж при его увеличении или общую переплату – при уменьшении.

Встречаются и другие ситуации, например, если клиенту не нравится обслуживание у текущего кредитора, то он может быстрее прекратить с ним все отношения, оформив новую ссуду и закрыв старый долг.

В какие банки обращаться по вопросам перекредитования?

|

Сравнить |

ГПС(%)* |

Максимальная сумма |

Минимальная сумма |

Возрастное ограничение |

Возможные сроки |

|---|---|---|---|---|---|

| 6.9 % | 5 000 000 ₽Заявка | 50 000 ₽ | 18–65 | 1–5 г. | |

| 6.5 % | 1 600 000 ₽Заявка | 30 000 ₽ | 19–75 | 2–7 г. | |

| 6.5 % | 5 000 000 ₽Заявка | 50 000 ₽ | 21–70 | 1–7 г. | |

| 8.4 % | 5 000 000 ₽Заявка | 10 000 ₽ | 20–70 | 1–5 г. | |

| 6.9 % | 3 000 000 ₽Заявка | 50 000 ₽ | 22–65 | 1–7 г. | |

| 8.5 % | 2 500 000 ₽Заявка | 100 000 ₽ | 22–60 | 2–5 г. | |

| 6.8 % | 3 000 000 ₽Заявка | 50 000 ₽ | 23–65 | 1–7 г. | |

| 7.99 % | 2 000 000 ₽Заявка | 90 000 ₽ | 20–70 | 1–5 г. | |

| 7.9 % | 1 000 000 ₽Заявка | 10 000 ₽ | 22–70 | 1–5 г. |

* ГПС – годовая процентная ставка (минимальная).

Обращаться за рефинансированием следует в финучреждения, специализирующиеся на этом виде деятельности. Перед тем как отправляться или звонить в чужой банк, рекомендуется поинтересоваться возможностями, предоставляемыми своим, выдавшим первичный кредит.

Лидерами в предоставлении этой услуги являются Сбербанк и ВТБ.

Требования к клиенту, желающему рефинансировать задолженность, приблизительно сходны. Система отношений предполагает безупречность кредитной истории. Наиболее популярное направление — ипотечное перекредитование.

В Сбербанке установлен минимум рефинансируемой суммы — 45 тыс. руб. без верхнего предела и полугодовой срок обслуживания существующей задолженности.

В Сбербанке, ВТБ и других ведущих специализированных банках клиентам предлагается объединение нескольких (до пяти) сторонних кредитных задолженностей.

Опубликовано:

Добавить комментарий

Вам понравится

Где рефинансировать кредит

Рефинансированием кредитов занимаются многие коммерческие банки. Это и Сбербанк, и Райффайзен Банк, и РенессансКредит, и АльфаБанк, и многие другие.

Следует, однако, быть внимательным, так как под видом «перекредитования» многие банки предлагают не имеющие к нему отношения услуги. Например, банк Тинькофф Кредитные Системы предлагает погасить кредиты в других банках своей пластиковой картой. При этом, как утверждает рекламный ролик, «можно не платить проценты 120 дней».

На самом деле, имеются в виду не проценты по кредитам, а услуга самого ТКС-банка «Перевод баланса», которая к обязательствам в других финансовых организациях никакого отношения не имеет.

Клиентам важно помнить, что означает рефинансирование кредита и самостоятельно решать, сулит ли выгоду конкретное предложение. Подборка лучших предложений банков по рефинансированию кредитов «Рефинансирование кредитов других банков — лучшие предложения»

Подборка лучших предложений банков по рефинансированию кредитов «Рефинансирование кредитов других банков — лучшие предложения»

Кто и когда может воспользоваться

Воспользоваться услугой может любой человек, имеющий действующие кредиты перед другими финансовыми учреждениями, подходящие под ограничения выбранного банка. Потенциальный заемщик должен также соответствовать всем требованиям, установленным новой финансовой организацией.

Важно учитывать, что банк может отказать в предоставлении ссуды после рассмотрения заявки. Это может произойти по различным причинам:

- негативная кредитная история

- низкий уровень дохода и/или большая закредитованность

- взыскание приставами различных долгов на большие суммы (штрафы, ЖКХ, алименты)

- недостоверная информация в анкете-заявке и/или приложенных документах

Обычно причины отказа банки не объясняют. Это делается с целью снижения вероятности мошеннических действий.

Краткое резюме

Мы схематично рассмотрели тему рефинансирования. В одной статье невозможно проанализировать все нюансы этой сложной процедуры, но, надеюсь, что общие сведения вы получили.

Еще раз хочу предупредить, что банк — сторона заинтересованная, и не всегда ваши и его интересы совпадают. Описанная в этой статье услуга в базовом варианте кажется довольно простой и понятной, но есть нюансы, которые в вашем случае могут сделать из выгодного предложения ненужное вам, либо даже убыточное предприятие.

Хотя, для кого-то это может стать спасением. Все зависит от обстоятельств. Поэтому считайте, выясняйте все возможные дополнительные траты, учитывайте их в расчетах и смотрите на итоговый выхлоп — стоит ли он всей этой возни.

Если все делать с открытыми глазами, то можно существенно сэкономить, а если слепо доверять маркетологам, то… Читайте наш блог и будьте «в теме»!

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Что такое перекредитование кредита: основные моменты

Многие не понимают, что значит рефинансировать кредит в банке. И поэтому не пользуются данной возможностью. Сегодня мы поднимем занавес и разберемся с этим замысловатым понятием.

Перекредитование или рефинансирование кредита — это услуга, оказываемая банком заемщику, заключающаяся в новом заимствовании с целью погашения задолженности по текущему кредиту. Если говорить простыми словами — это получение новой ссуды в том же или другом банке, чтобы выплатить старую.

Оформление перекредитования в том же банке предлагается редко. За подобной услугой обычно обращаются в другие банковские учреждения. Перекредитование оказывают тем гражданам, у кого не испорчена кредитная история просрочками либо штрафами. Нельзя договориться о рефинансировании сразу после взятия кредита. Как правило, услуга предоставляется после совершения 5-6 платежей по действующему займу. Теперь вы знаете, что такое рефинансировать кредит. Перейдем к достоинствам перекредитования.

Реструктуризация и рефинансирование кредита — в чем разница

Раз мы уже коснулись данного вопроса со всех сторон, давайте определимся, чем отличается рефинансирование от реструктуризации кредита. Упомянутые понятия – две разные вещи, и ошибочно их путать. О рефинансировании мы упомянули, значит, выясним, что подразумевают под реструктуризацией.

То есть с данной услугой человеку идут на уступки и снижают возлагаемую на него нагрузку. Может поменяться график платежей, увеличиться срок возврата, измениться валюта. Обращаются за выдачей продукта лица, у которых еще нет просрочек, но есть документальное подтверждение о том, что им на данном этапе нечем платить. Свидетельством тому является справка о потере работы, понижении з/п и тому подобное.

Банки, рефинансирующие кредиты

Итак, мы разобрались с тем, что же такое перекредитование кредита. Теперь приведем для примера несколько банков, готовых помочь вам в погашении прошлого займа. Вот они:

- Тинькофф Банк. Он предлагает взять кредитную карту Платинум с необходимым вам лимитом, погасить имеющийся кредит, и в течение 4 мес. не платить за это %.

- СКБ-Банк. Он позволяет погасить до 10 займов (в том числе автокредитов), оформленных в сторонних финансовых структурах, под низкую фиксированную ставку. Чтобы увеличить лимит, можно привлечь созаемщика, включая лиц пенсионного возраста.

- УРАЛСИБ. Аналогично предыдущим дает возможность сократить количество кредитов в других банках, уменьшить размер обязательных платежей и прочее.

Рекомендуем к прочтению: 9 лучших банков, чтобы оформить рефинансирование кредита >

Выгодным предложением обладает Альфа-Банк. Поэтому мы его заслуженно выделили среди других. В 2018 году программа перекредитования Альфа-Банка считается приоритетной по следующим причинам:

- привлекательная ставка (от 11,99%);

- большой срок предоставления продукта – 1-7 лет;

- повышенный лимит – до 4 млн руб.;

- рефинансированию подлежат микро займы, взятые у МФО, ипотечные кредиты, автокредиты.

Примечательно перекредитование в Альфа-Банке упрощенной схемой заключения договора (без поручителей и залога).

Описательные характеристики процедуры

Рефинансирование представляет собой получение новой денежной величины в целях погашения старого обязательства. Есть несколько практических ситуаций, в которых люди обращаются за подобным сервисом:

- Первая ипотека была взята в банке A в условиях кризиса. Прошло время, ситуация в стране стабилизировалась, банки начали выдвигать более выгодные программы. Человек, оказавшийся в роли заемщика, понимает, что платить по завышенной ставке сейчас как минимум глупо и пишет заявление в банк A или в банк B на предоставление более рациональных условий.

- Человек не может финансово потянуть высокие выплаты и нуждается в сокращении ежемесячной суммы. На практике это явление обычно сопровождается увеличением кредитного периода и сокращением ставки %. В итоге переплата хоть и растет, заемщик может рассчитывать на пролонгацию ссуды и на выигрыш дополнительного временного ресурса.

- Ссуда была взята в долларах. Впоследствии курс этой валютной единицы вырост настолько, что ежемесячные платежи просто-напросто стали неподъемными. Заемщик понимает, что ему нужно что-то предпринять, и обращается за рефинансированием, но в другой валюте, например, в российских рублях.

Конечно, ситуации бывают разные. Сначала заемщик на 100% уверен, что справится с любыми выплатами. Но поскольку ипотека – кредит на длительный срок, за это время с клиентской платежеспособностью может произойти все, что угодно. Да и наверняка за 5-10 лет ситуация на рынке банковских услуг может измениться настолько сильно, что появится уйма новых предложений по более выгодным процентным ставкам. Вот мы и рассмотрели понятие рефинансирование ипотеки, что это такое, и каким образом его можно использовать.

Разновидности рефинансирования

В целом на сегодняшний день можно выделить несколько базовых направлений рефинансирования:

- Первое из них предполагает т. н. «кривую схему». Для ее функционирования необходимо обзавестись поддержкой родственника или знакомого, который предоставит деньги в долг, чтобы вы получили возможность расплаты с собственным банком. Конечно, деньги нужно будет вернуть, но уже не финансовой структуре, а родственнику. И вероятнее всего, это будет происходить в рамках более выгодных условий. Для этого берется кредит в новом банке, возвращается долг. Плюс схемы состоит в том, что львиная доля банковских структур охотно взаимодействует с клиентами, у которых есть имущество. Можно осуществить выбор программы на наиболее выгодных для клиента условиях. Недостаток состоит в необходимости поиска человека, который был бы согласен на отработку подобной схемы.

- Классическая разновидность действий. В этой ситуации клиент сразу делает обращение в финансовую структуру и получает средства на погашение существующей ссуды (речь идет о кредите целевой направленности).

За размер ставки рефинансирования отвечает ЦБ РФ

За размер ставки рефинансирования отвечает ЦБ РФ

Если рассматривать схему этого вопроса поэтапно, то можно отметить, что:

- заемщик собирает необходимую документацию;

- отправляется в банк, который рассматривает заявку и выносит окончательное решение по поводу того, стоит ли выдавать ссуду;

- в процессе заполнения заявления заявитель просит банк о принятии оставшихся кредитных средств;

- далее будет получено согласие на заблаговременное погашение;

- с ним нужно отправиться во вторую организацию и подписать договор;

- затем останется получить средства и погасить обязательство перед первой организацией;

- залог снимается с первой квартиры, которая куплена в ипотеку, а затем она закладывается во второй банк, но уже на условиях более низкой ставки %.

Ключевое преимущество классической схемы состоит в получении всей суммы денег непосредственно от банковской организации. Если говорить о недостатках, то не многие финансовые организации готовы взаимодействовать с клиентом в рамках данного режима.

Таким образом, рефинансирование кредитов других банков – распространенная процедура, требующая грамотного подхода к оформлению и рассмотрению.

Что потребуется?

Список документов, которые потребуется для оформления рефинансирования, вам скажет менеджер. В разных банках требования могут быть свои, однако, само собой, понадобятся следующие документы:

- заполненная анкета (заполняется в банке);

- паспорт с пропиской;

- справки с места работы;

- кредитный договор.

Также нужно будет получить в банке, который предоставил вам услугу рефинансирования, справку, в которой будут отражены ваши личные данные, сумма оформленного кредита, кредитные условия и прочие подробности. Чтобы ее получить, нужно прийти в свой банк и сказать представителю: собираюсь оформить повторное рефинансирование, мне нужна справка. Вас поймут и справку выдадут.

Если рефинансируется повторно ипотечный кредит, набор документов будет отличаться. Лучше все же самостоятельно уточнять у представителя банка пакет документов, потому что, как говорилось, условия у всех организаций могут быть разные.

5 причин сделать рефинансирование кредита в другом банке

Рефинансирование – простыми словами, это процедура, при которой оформляется кредит, а полученные по нему средства направляются на погашение задолженности по кредитным договорам, оформленным ранее. Обычно рефинансировать задолженность можно только в другой кредитной организации.

Фактически банк, рефинансирующий кредиты других банков, просто переманивает клиентов у конкурентов. Но без желания заемщика перекредитование никогда не происходит.

5 причин произвести рефинансирование в другом банке:

- Снижение ставки. За счет этого уменьшается переплата, а также снижается кредитная нагрузка на заемщика.

- Более простое обслуживание задолженности. Все долги объединяют в 1 и платить надо только 1 кредитору. Это экономит время и снижает вероятность ошибок.

- Возможность получить в долг дополнительные финансы. Они выдаются на любые цели. Заключение отдельного договора не требуется.

- Изменение первоначальных условий. При заключении нового договора можно выбрать более длинный или короткий срок погашения задолженности и подобрать оптимальный размер платежей.

- Смена банка-кредитора. Иногда сервис у первоначального кредитора оказывается отвратительным. Выбирая лучшие банки для рефинансирования, клиент избавляется от необходимости тратить нервы на решение лишних проблем.

В любом случае, прежде чем делать рефинансирование в Сбербанке или любом другом финансовом учреждении, рекомендуется просчитывать экономию. Ведь именно возможность уменьшить переплату – основная причина для перекредитования. Подсчитать выгоду поможет калькулятор рефинансирования, который можно найти на сайтах большинства крупных финансовых учреждений.