Как закрыть брокерский счет и иис в сбербанке онлайн

Содержание:

- Структура приложения

- Особенности денежных переводов

- Как пополнить брокерский счёт в Сбербанке?

- Памм счета сбербанка для физических лиц в 2020

- Что такое брокерский счет в Сбербанке?

- ИИС Сбербанка – что это и в чем суть?

- Доходность счета ИИС

- Сбербанк инвестиции для физических лиц

- Способы открытия счета

- Можно ли закрыть иис в сбербанке

- Нюансы обслуживания брокерского счета Сбербанка

- Как получить налоговый вычет

- Приложение Сбербанк Инвестор

- Как выводить деньги с брокерского счета?

- Плюсы и минусы работы с брокерскими счетами Сбербанка

Структура приложения

Приложение включает несколько страниц:

- Профиль – здесь есть возможность пройти тест с целью определения оптимальных параметров портфеля и уровня риска. С учетом риск-профиля уточняются персональные рекомендации.

- Портфель – для отображения истории операций, статистики по покупкам.

- Рынок – для обзора действующих эмитентов.

- Новости – для анализа сведений, поступающих с крупных порталов финансовой направленности.

- Инвестиционные идеи – для изучения советов, прогнозов, рекомендаций экспертов, а также проведения продаж и покупок ценных бумаг.

Отметки о покупках отражаются в кабинете пользователя и на счете депо.

Важно! Для управления инвестициями, использования других функций можно загрузить терминал на персональный компьютер.

Особенности денежных переводов

В 99% всех случаев брокеры не начисляют комиссионный сбор за перевод финансовой прибыли с брокерского счета. Но в следующих случаях избежать комиссии не получится:

- когда деньги нужно перечислить в иностранной валюте;

- если деньги были зачислены на депозит менее 30 дней назад.

Физические лица вправе перечислить с брокерского счета максимум 85% от общей суммы прибыли. А вот у юридических лиц остаток средств на балансе должен быть не менее 1% от общей суммы активов до исполнения финансового поручения.

Брокеры могут отказать клиенту в желании перечислить деньги с брокерского счета, если не был произведен расчет по торговым биржевым операциям. Транзакцию также не получится выполнить, если на балансе не хватает финансовых сбережений для выполнения поручения, перечисления комиссионного вознаграждения брокеру либо выплаты по НДФЛ.

Через онлайн-сервис WebQUIK

С помощью торговой системы QUIK граждане могут без посторонней помощи и в режиме онлайн перевести деньги с брокерского счета. Для избежания распространенных ошибок пользователь должен придерживаться определенных правил.

Порядок работы внутри платформы

Перечислить деньги с брокерского счета с помощью системы QUIK можно за 3-8 минут. Для совершения транзакции следует придерживаться такого алгоритма действий:

- После входа в систему необходимо отыскать раздел «Расширения» и нажать на кнопку «Неторговые поручения». На экране отобразится всплывающее окно, в котором нужно выбрать первую строку – «Вывод ДС» (вывод денежных средств).

- В новом окне необходимо указать сумму, которую предстоит перечислить с брокерского счета, а также код договора. Пользователь может перевести нужную сумму на банковский депозит.

- После выполненных действий остается нажать на кнопку «Подать».

В СМС-сообщении на мобильный телефон придет одноразовый пароль, который нужно указать для активации заявки. Остается нажать на кнопку «Подтвердить», чтобы система приняла заявку для рассмотрения. На смартфон также придет дополнительное сообщение, в котором будут указаны данные о регистрации запроса.

В 98% всех случаев обработка запроса и перечисление финансов занимает не больше 1 рабочего дня. С каждой транзакции взимается налог (вычет находится в пределах установленной законом ставки).

Через приложение «Сбербанк Инвестор»

Чтобы перечислить деньги с брокерского счета на пластиковую карту через приложение Сбербанк Инвестор, необходимо знать все нюансы платежного поручения. Эксперты финансовой организации рекомендуют гражданам учитывать следующие моменты:

- Точная сумма, которую предстоит перечислить. Это поле активного редактирования, т. к. клиент может указать любое значение. Если будет выбран пункт свободного остатка, пользователь не сможет ввести деньги в определенном количестве, т. к. система перечислит сразу все хранящиеся на балансе средства.

- Раздел остатка на балансе — в нем отображается то, сколько денег доступно к выводу.

- Сумма свободного остатка — отображается системой автоматически, из-за чего пользователь не сможет внести необходимые изменения.

Если у счета несколько названий, то важно выбрать правильный раздел. Пользователю необходимо учесть тот факт, что не со всех счетов можно перечислить деньги через приложение Сбербанк Инвестор

Отправка полученной финансовой прибыли доступна по единому платежному инструменту, который указывают в анкете при открытии брокерских счетов.

Для использования приложения Сбербанк Инвестор необходимо убрать пробную демо-версию. В противном случае перечислить деньги с брокерского счета не получится.

Инструкция по выводу

Перечислить накопленные деньги с помощью приложения Сбербанк Инвестор можно в любое время суток. Для совершения транзакции необходимо придерживаться следующей схемы действий:

- В разделе «Выводы» выбрать счет.

- В платежном поручении указать сумму, которую предстоит перечислить на банковскую карту.

- Дополнительно проводится аутентификация и подтверждение транзакции через ввод кода, который придет на смартфон в СМС-сообщении.

Если воспользоваться приложением Сбербанк Инвестор, то оформить перевод можно за 3-10 минут. Дополнительно пользователь может установить галочку напротив пункта «В размере свободного остатка», чтобы система автоматически вывела всю доступную на балансе сумму.

Как пополнить брокерский счёт в Сбербанке?

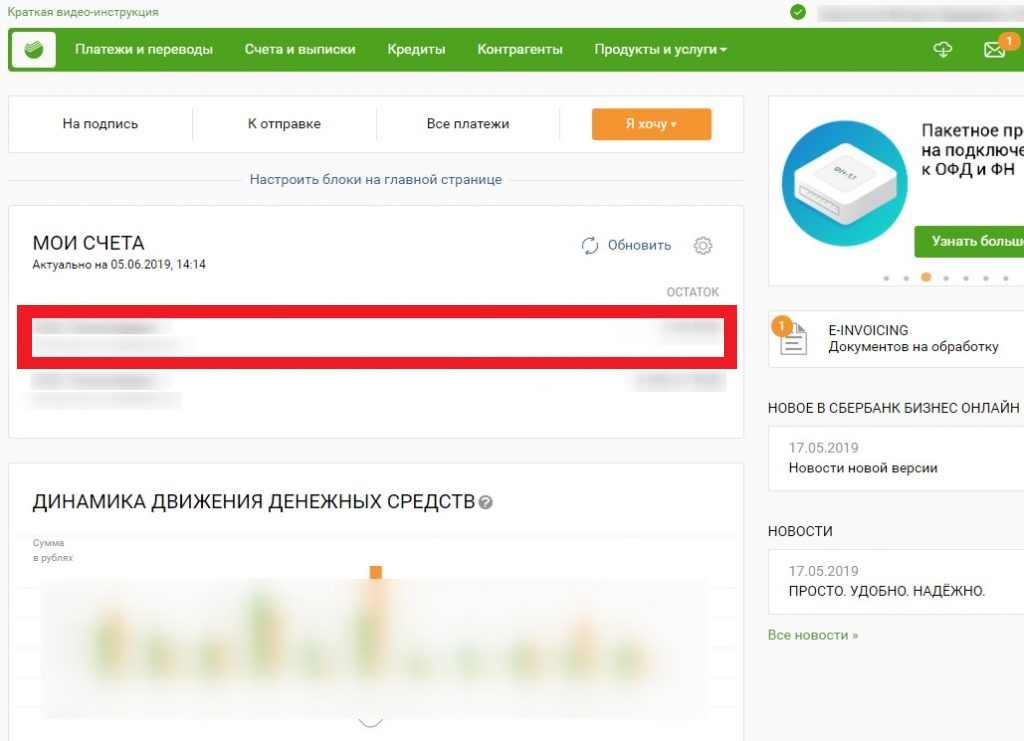

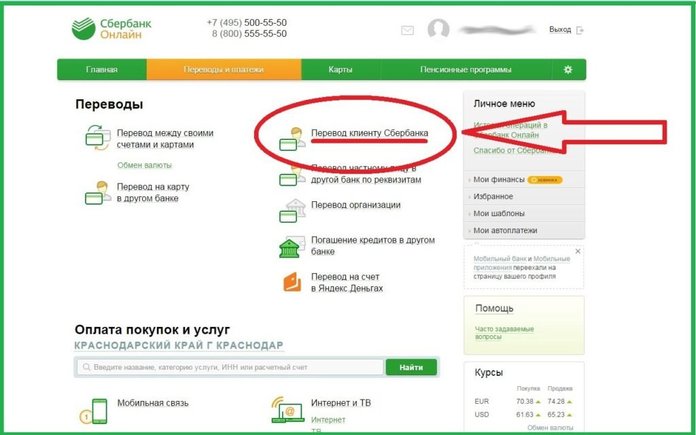

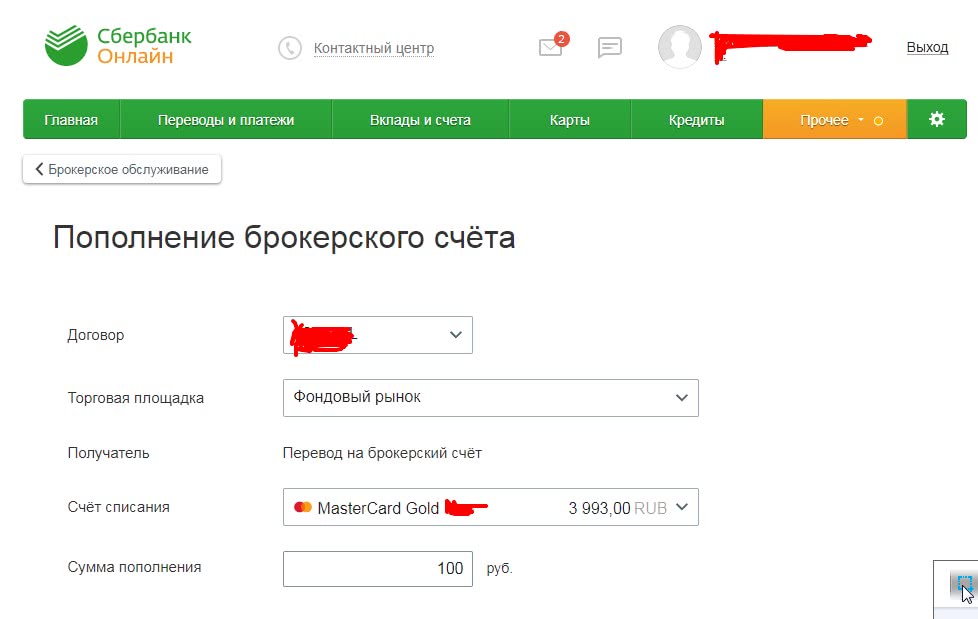

Способ 1. Пополнить через веб версию сайта, для этого потребуется войти в личный кабинет Онлайн, как пользователь по банковскому обслуживанию. На вкладке Прочее > Брокерское обслуживание будет вот такой примитивный, но понятный интерфейс, где можно пополнить свой счет с расчетного счета / банковской карты Сбера.

Интерфейс личного кабинете брокера на сайте Sberbank

Интерфейс личного кабинете брокера на сайте Sberbank

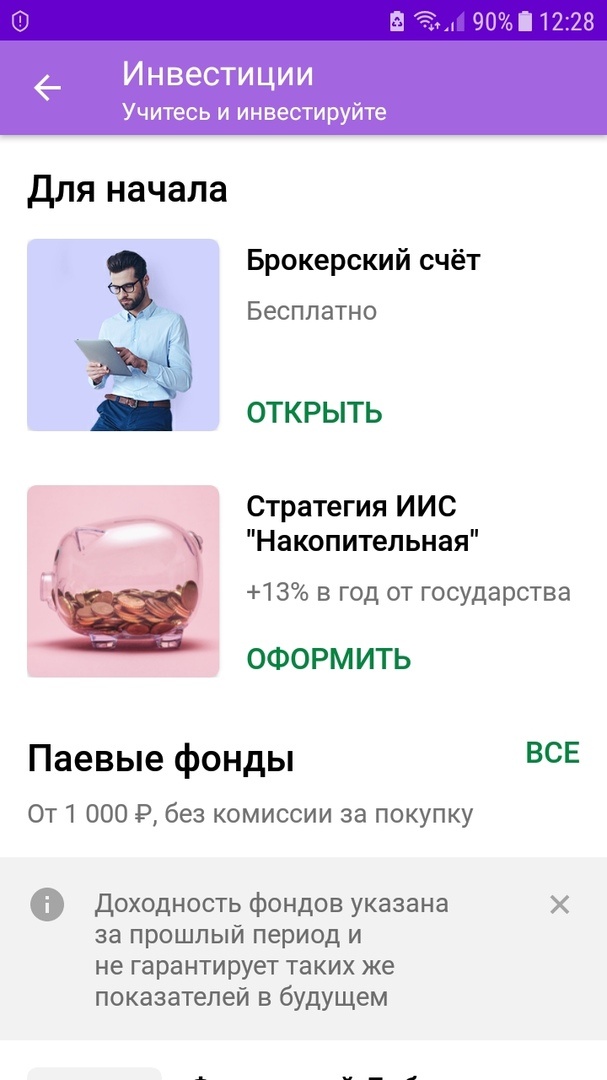

Способ 2. Можно пополнить через мобильное приложение Сбербанк Инвестор. Но здесь есть одно но — у вас должно быть установлено приложение Сбербанк Онлайн. После нажатия на кнопку Пополнить Брокерский счет система вас отправит на Сбер Онлайн.

Пополнение брокерского счета в приложении Сбербанк Инвестор скриншот

Тарифы и условия брокерского обслуживания в Сбербанке

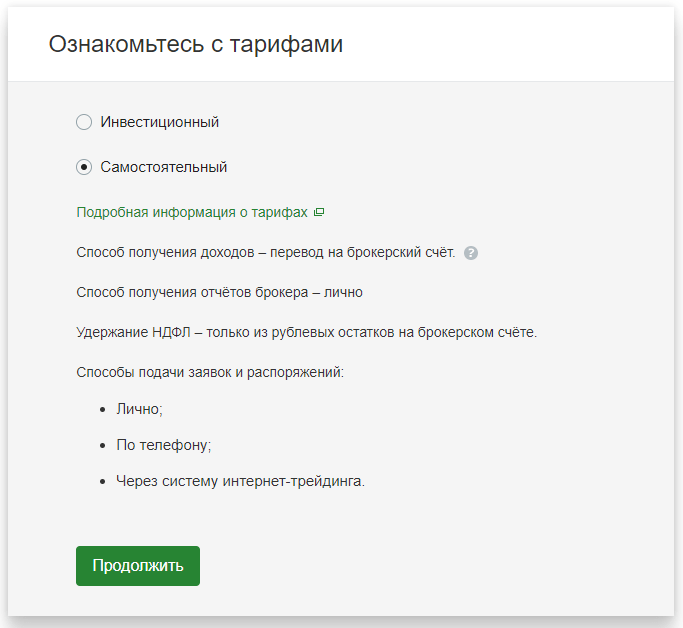

С пополнение разобрались. Самое время посмотреть все комиссионные вознаграждения у банка №1 в России по количеству клиентов и размеру активов. Здесь всё предельно просто. Тарифа всего два:

- Инвестиционный — предлагающий аналитику и ежедневные обзоры рынка в обмен на повышенную комиссию при совершении сделок.

- Самостоятельный — тариф с самой низкой комиссией в рамках обслуживания Сбербанка. Никаких торговых идей брокер не даёт.

| Название тарифа | Депозитарка | % за сделкуФондовый рынок | Порученияпо телефону | Аналитика |

| Инвестиционный | 0 рублей | 0,3% | 150 рублей | есть |

| Самостоятельный | о рублей | 0,018% — 0,06% | 150 рублей | нету |

Все цифры расписывать не буду, так со временем они будут меняться, а статья нет. Например, на валютном рынке процент комиссии отличается от сделок с акциями и облигациями. Более точные цифры вы всегда сможете найти на сайте самого банка.

Важное — заключать сделки с голосовых поручений НЕВЫГОДНО

Поэтому, рекомендую установить мобильное приложение Сбербанк Инвестор и самостоятельно совершать сделки. У большинства брокеров практика одинаковая — снизить нагрузку на колл-центры и трейдеров. Банкиры вводят заградительную комиссию за факт подачи голосового поручения (комиссия за сделку также дополнительно спишется). Основной посыл в этой особенности: уважаемые клиенты, изучите интерфейс приложения и сами покупайте и продавайте ценные бумаги.

Как совершать сделки на бирже в приложении Сбербанк Инвестор или на сайте

После того, как мы пополнили счёт и выяснили какие комиссии нас ждут. Самое время понять как можно купить валюту или акцию того же Сбербанка и носить пафосное клеймо — «я акционер Сбербанка».

Ниже показан скриншот из интерфейса сайта — личного кабинета инвестора. Краткий обзор портфеля и несколько вкладок для совершения сделок и просмотра истории пополнения/вывода денежных средств. Функционала может и немного пока, но дружелюбный интерфейс лучше, чем у брокера Финама.

Интерфейс личного кабинете брокера

Интерфейс личного кабинете брокера

Интерфейс приложения для смартфона Сбербанк Инвестор

Как видно это два экрана, внизу панель, где отображаются ваши брокерские счета и бесплатные идеи по рынку. Есть история заявок и сделок. Дизайн ,честно немного старомодный, из стиля а-ля Windows XP. Все функциональные кнопки «»купить и «продать» есть. Для этого достаточно нажать на название ценной бумаги (на примере акция Мосбиржи). Скриншот делался в субботу, потому кнопки неактивные, но Московская биржа закрыта на выходные.

Памм счета сбербанка для физических лиц в 2020

Инфо

Характеристики Памм-счета: правила пользования Памм-счет является управляемым. Инвесторы вкладывают в него деньги, которые регулируются трейдером. Фактически – это одна из форм доверительного управления.

Средствами клиента распоряжается управляющий, торгует на рынке, увеличивает основной капитал за выплачиваемые ему проценты.

Компания Альпари считается первооткрывателем по работе с памм-счетами. Она внедрила и запатентовала их.

При наличии капитала человеку хочется, чтобы он использовался правильно и приносил доход. Это не так просто, ведь проценты в банках не так уж и велики. Лучшим решением в такой ситуации становится памм-счет.

Что такое брокерский счет в Сбербанке?

Предстоящее открытие брокерского счета должно проходить осознанно. Игра на бирже не обходится без риска, легко увеличить собственный заработок и потерять средства из-за неудачного вложения.

- Брокерский счет внешне работает как стандартный депозит. Владелец из клиента превращается в инвестора, готового вкладывать деньги для умножения капитала с помощью спекулятивных операций.

- Положенные средства будут проходить через брокера в лице Сбербанка. Крупнейшая финансовая организация давно обладает соответствующей лицензией и безупречной репутацией.

- Инвестор фактически отдает приказы брокеру, имеющему право работать на биржах и фондовом рынке. Риски берет на себя клиент, брокерские услуги оплачиваются по установленным тарифам.

- Выбранная программа инвестирования приводит к регулярному обороту средств. Производят пополнение баланса или вывод на другой счет и карточку после проведенной сделки.

- Посещение офисов необязательно, действия удобней осуществлять в зарегистрированном личном кабинете или с помощью смартфона. Отслеживается финансовое состояние, история и информация о проведенных операциях.

- Специалисты аналитического центра досконально просчитывают варианты, отслеживают ситуацию и делают прогнозы на ближайшую перспективу. Отсутствие опыта не мешает зарабатывать приличные суммы после консультации и брать на заметку выдвинутые идеи.

- Сумма инвестирования начинается с 1000 рублей. Доходность в среднем составит 12.3 процента.

Незаметно вырастает потенциальный инвестор, получающий постоянную поддержку. Брокерский счет для физического лица становится необходим, поскольку статус не дает возможности самостоятельно выступать на рынке в качестве игрока. Это дозволено юридическим лицам с действующей лицензией.

ИИС Сбербанка – что это и в чем суть?

Индивидуальный инвестиционный счет – это особый вид брокерского счета, позволяющий физическому лицу совершать торговые операции на биржевом рынке России. После подписания договора инвестор получает доступ к торговым системам: Фондовый рынок Московской Биржи (ТС ФР МБ), Валютный рынок Московской Биржи (ТС ВР МБ), Срочный рынок Московской Биржи (ТС СР МБ) и Внебиржевой рынок (ОТС). Потребитель сам выбирает где и как инвестировать.

Законодательством закреплено два типа счета ИИС:

- «А» — с вычетом на взносы;

- «Б» — с вычетом на доходы.

Тип А

Используя тип «А» можно возместить 13% от инвестируемой суммы, максимум – 52000 руб. в год. Подходит только для лиц, которые могут документально подтвердить размер своей заработной платы. Налоговая льгота оформляется в конце каждого года. Этот тип недоступен для индивидуальных предпринимателей, осуществляющих деятельность по упрощенной схеме налогообложения, а также для безработных и пенсионеров.

Вычеты на взносы выгодно оформлять клиентам, у которых доход по документам составляет более 35000 руб. Например, если заработная плата – 15000 руб., то за год с нее удерживается 23400 руб. налогов. При инвестировании даже 400000 руб. к возврату подлежат только ранее удержанные в бюджет средства, а не 52000 руб. Если доход 35000 руб., то сумма налогов за год составит 54600 руб., из которых можно будет вернуть не всю сумму, а только 52000 руб.

Тип Б

При использовании вычета второго типа инвестиционный доход не облагается налогом. Фактически налог начисляется, но не списывается при перечислении денег на депозит по окончании договора. Тип «Б» подходит для лиц, которые активно инвестируют собственные средства, а также для вкладчиков, не имеющих справок о доходе установленного образца.

Потребитель выбирает тип начисления налоговой льготы перед подачей заявления и отчетов в ФНС. Изменить выбор после подачи документов в налоговую инспекцию невозможно.

Особенности индивидуального инвестиционного счета в Сбербанке

- Доступен только гражданам РФ.

- Запрещено одновременное ведение более одного счета.

- Перевод действующих брокерских счетов в ИИС невозможен.

- На счету размещаются только рубли, другая валюта не принимается.

- Минимальная сумма инвестирования – 1000 руб., максимальная в год – 1000000 руб.

- Частичное снятие денежных средств не предусмотрено.

- Срок действия договора – минимум 3 года.

- При досрочном расторжении договора, инвестиционный доход сохраняется, но льготы по налогообложению снимаются.

Способы управления инвестиционным счетом

В Сбербанке можно управлять инвестициями двумя способами: лично или с помощью профессионального управляющего. При самостоятельном управлении активами клиент может использовать готовые инвестиционные идеи и прогнозы аналитиков банка. Еженедельные отчеты доступны на сайте и в приложении банка. Также инвестор может самостоятельно осуществлять покупки и продажи ЦБ.

При оформлении доверительного управления ИИС клиент выбирает готовое решение от профессионалов из Управляющей компании. Все, что остается инвестору – отслеживать сальдо операций и доходность вложений.

Инвестиционный счет часто называют «брокерским», что не совсем верно. Отличие ИИС от брокерского счета в Сбербанке заключается в некоторых ограничениях для клиента. На брокерские счета можно перечислять платежи любого размера, а также выводить с них деньги до окончания срока договора. Минус этого вида счетов в том, что доходные операции по ним облагаются налогом в размере 13%, без возможности получить его обратно. Главное отличие инвестирования в ИИС– клиент получает дополнительную выгоду в виде возврата налоговых издержек.

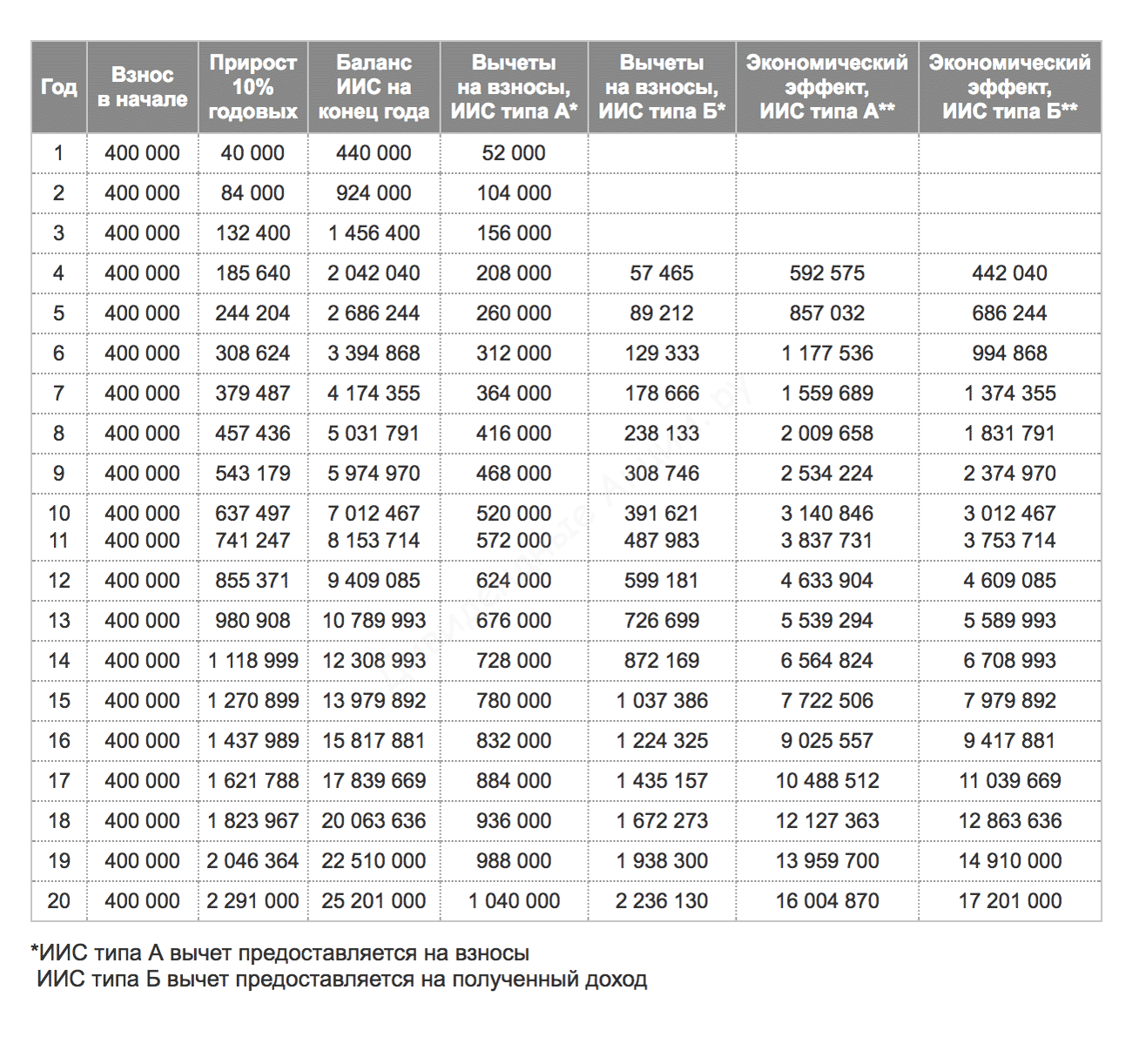

Доходность счета ИИС

Инвестор может получить минимальные проценты по ИИС по окончании договора в виде налогового вычета за 3 года. То есть безрисковая доходность составляет 13% в год. Для получения большей прибыли инвестор должен выбрать агрессивную политику, направленную на инвестиции в портфель акцией.

Одна из самых распространенных формул инвестирования: 50% вложений в акции крупнейших высоколиквидных компаний, 25% – в акции второго эшелона и 25% – в облигации ОФЗ. Государственные облигации дают ежегодно 7-8,5%, а крупнейшие компании платят 8-9% в год, при этом облигации менее подвержены риску по сравнению с акциями. При такой стратегии можно показать доходность минимум 20-40 процентов годовых.

Если клиент не может или не умеет самостоятельно совершать операции на фондовом рынке, рекомендуется заключить договор доверительного управления, выбрав одну из инвестиционных стратегий. Уровень риска у программы «Накопительная» низкий, при этом ее прибыльность держится на уровне 15-17%, а доходность «Русских акций» – 10-15%, что значительно выше ставок по депозитным продуктам.

Калькулятор ИИС Сбербанка

На сайте Сбербанка есть калькулятор ИИС, с помощью которого можно рассчитать примерную доходность за 3 года. На величину показателя влияет сумма первоначального взноса и регулярных пополнений, а также уровень дохода инвестора.

Все расчеты на сайте предоставляются только для примера. Банк и Управляющая компания не гарантирует определенную доходность инвестиций. Перед началом инвестирования нужно тщательно изучить условия и документы, которые регламентируют порядок его осуществления.

Сбербанк инвестиции для физических лиц

Фактически, это каталог предложений с вариантами пассивного дохода, которые можно использовать самостоятельно или привлекая специалистов. Незаменимое решение, особенно во время пандемии коронавируса, ведь вам не надо даже выходить из дома, чтобы вложить средства и получать прибыль. На официальном сайте банка достаточно кликнуть на «Инвестиции» и оценить, какие продукты предложены. По каждому из них есть дополнительное описание. Часто начинающие инвесторы задаются вопросом: стоит ли открывать ИИС в Сбербанке? Да, это довольно удобно и быстро. Такой счет имеет специальные льготы, и позволяет получить 13% налогового вычета от государства: на взнос или на доход. Без такого счета или классического брокерского нельзя совершать операции на биржах. Ближе знакомимся с предложениями от банка для получения пассивного дохода.

Облигации

Номинал облигаций составляет 1000 рублей. Согласитесь, сумма вполне посильная. В сравнении с другими продуктами, в случае с этими ценными бумагами предлагается более высокая доходность. Гарантированно выплачивается купон – регулярная процентная ставка. Чтобы работать с такими ценными бумагами, надо:

- Открыть брокерский счет.

- Перевести деньги без комиссии на счет.

- Установить приложение «Сбербанк. Инвестор» и управлять вкладом.

Фонды

Эти предложения находятся в списке «Готовые инвестиционные решения». Работать можно с такими фондами:

- ETF торгуются на Московской бирже за рубли;

- ПИФы с минимальным стартом от 1000 руб.

Если ETF формируется, например, по определенному сектору экономики, то ПИФы, которые находятся в управлении тех или иных компаний, позволяют купить определенную долю с возможностью пополнения счета в любой день

Для удобства работы важно посмотреть топ индексных etf, изучив показатели роста или падения по каждому

Инвестиции в акции

Покупая акции в Сбербанк, можно рассчитывать на доход с 2-х источников по этим инвестициям: рост цен на ценные бумаги и дивиденды, которые будет выплачивать акционерное общество по результатам определенных периодов. Цена на акцию начинается от 10 рублей за штуку, и как правило, они представлены лотами. Условия по каждому предложению доступны, если кликнуть на название из списка, например, выберите Роснефть или Аэрофлот.

Для того чтобы сделать выбор, посмотрите список предложенных ценных бумаг, и проанализируйте, как изменялась их стоимость и доходность.

Инвестиции в драгоценные металлы

Эти инвестиции онлайн относятся к долгосрочным. Можно купить памятные или инвестиционные монеты для себя или на подарок, слитки серебра, палладия, платины, золота. В дальнейшем, чтобы получить с их помощью прибыль, необходимо:

- продать в коллекции;

- продать как слиток металла;

- положить на депозитный счет.

Предусмотрено открытие обезличенных металлических счетов. В этом случае покупка доступна, начиная с веса — 0,1 грамм.

Инвестиции с защитой

Практичное решение, особенно в период обвала фондового и валютного рынков. Клиентам предлагают такие варианты:

- облигации Сбербанка;

- страхование жизни, что доступно в личном кабинете;

- накопительное страхование;

- индивидуальный пенсионный план;

- простые векселя банка.

Стратегическое решение для постепенного безопасного накопления.

Потенциальная доходность таких инструментов выше прибыли по депозитам даже с учетом инфляции.

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

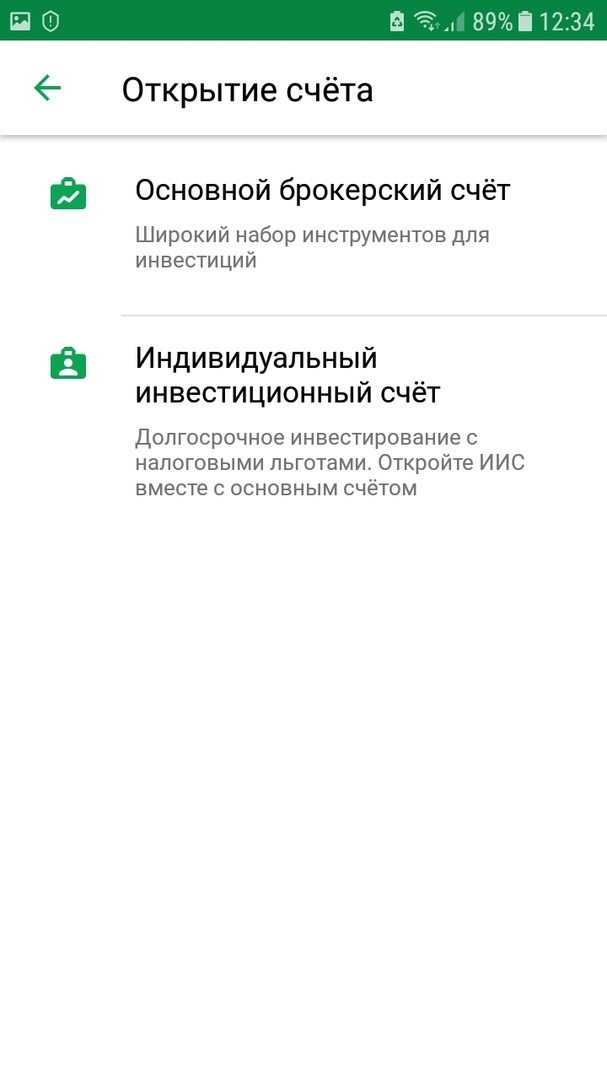

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

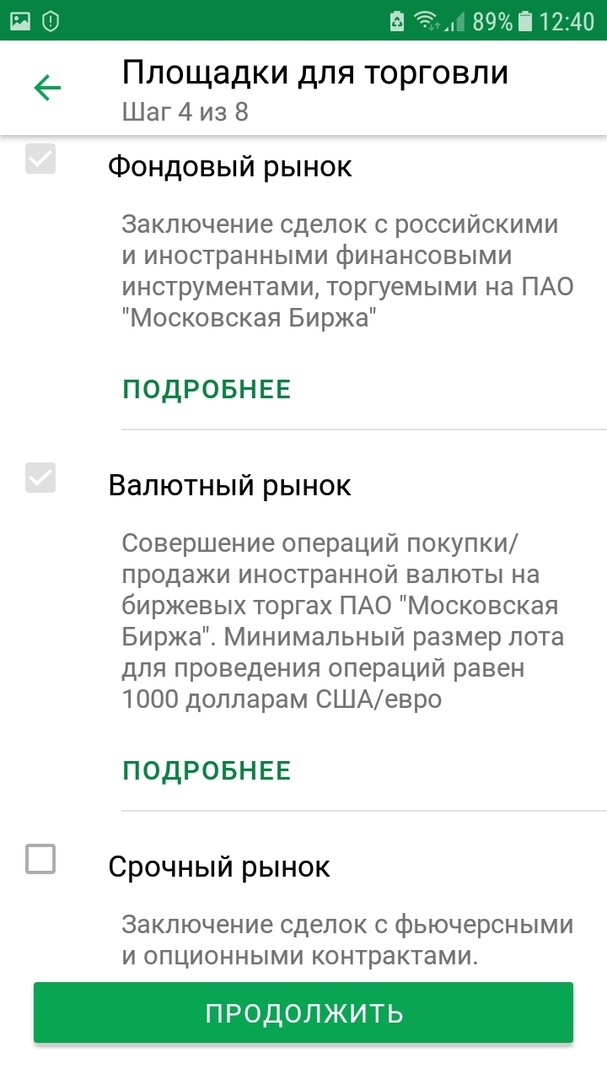

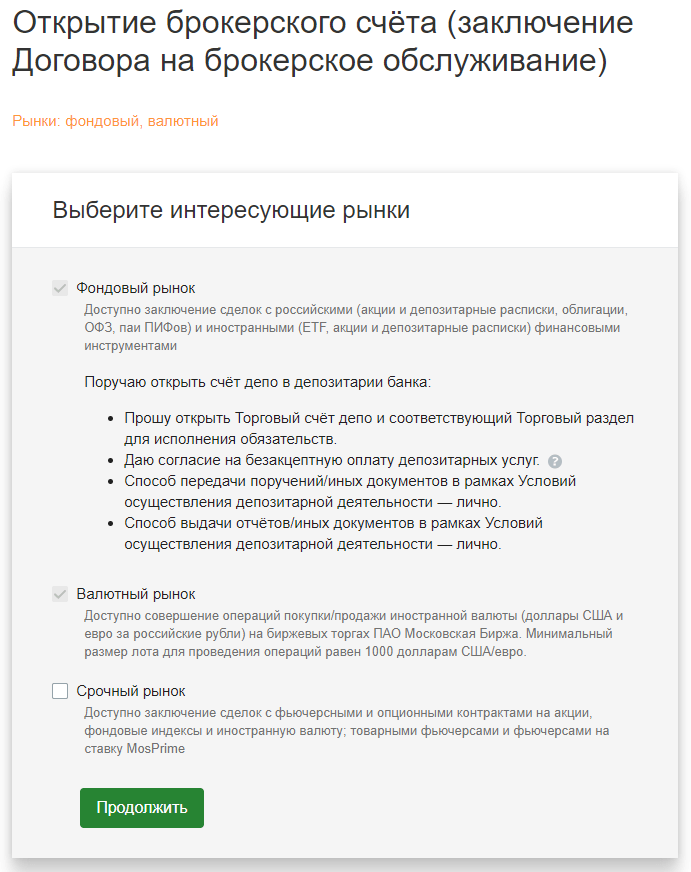

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

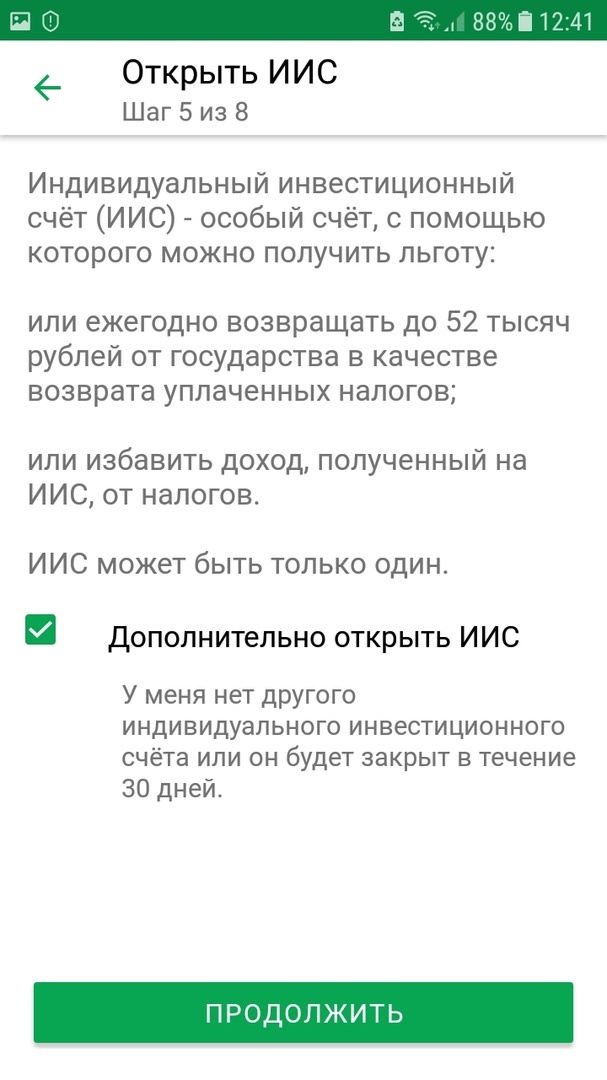

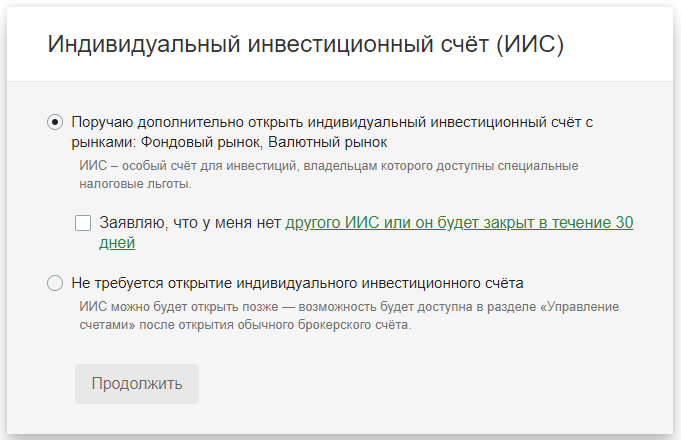

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

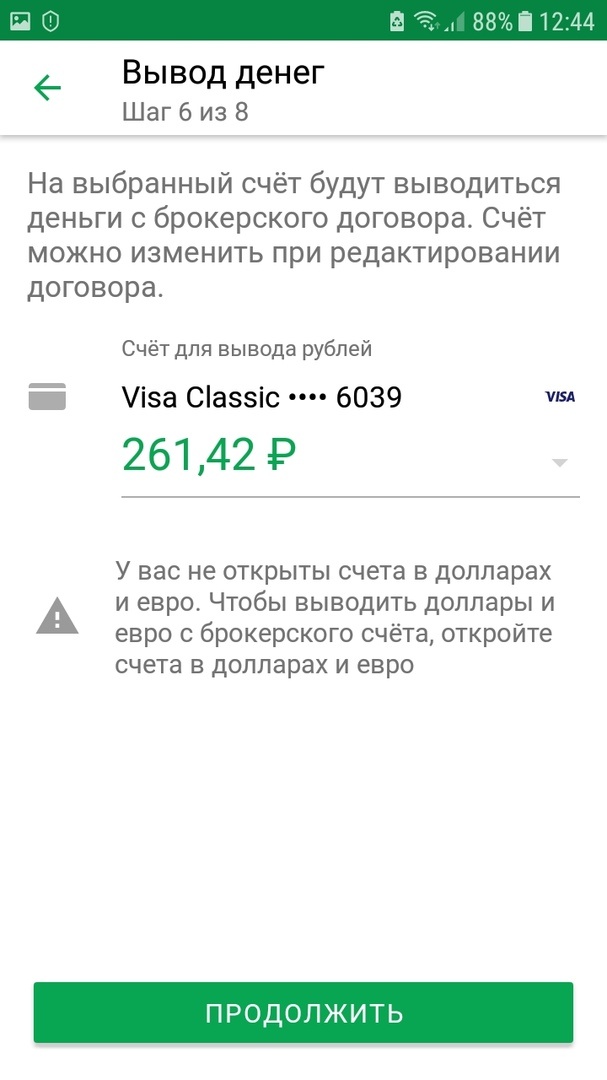

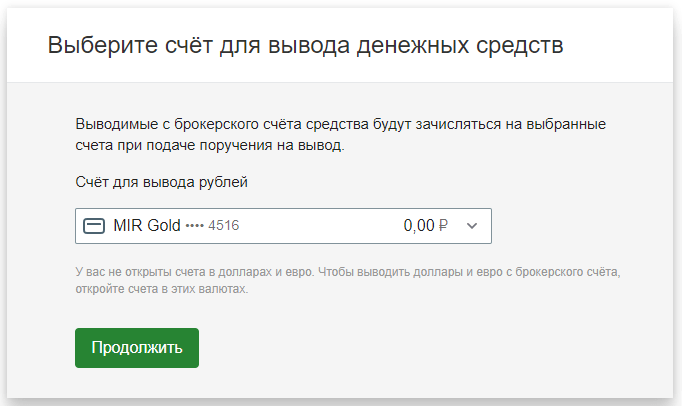

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

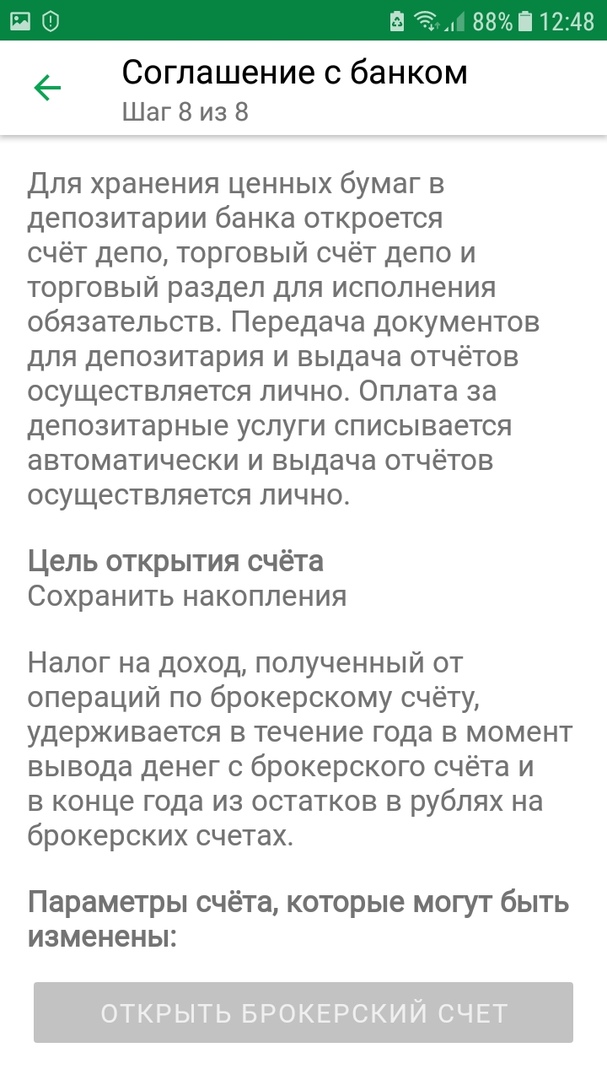

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

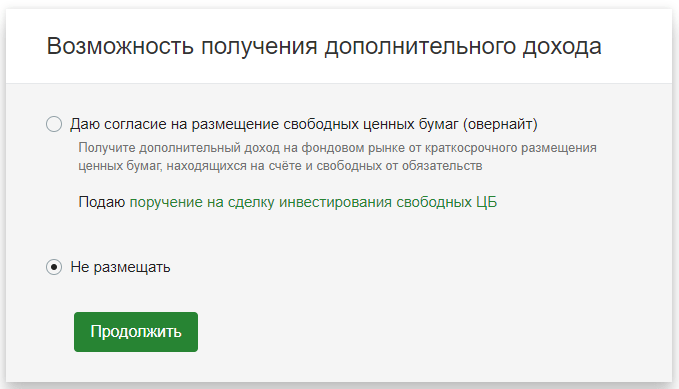

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

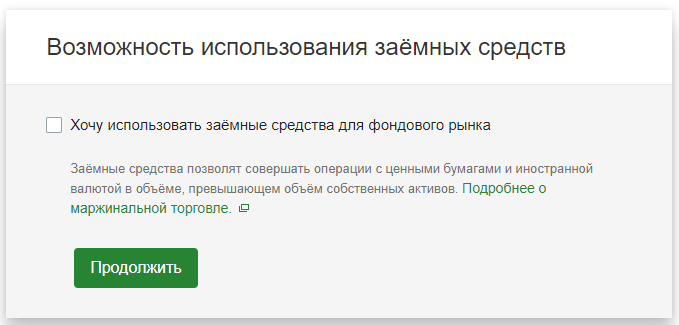

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

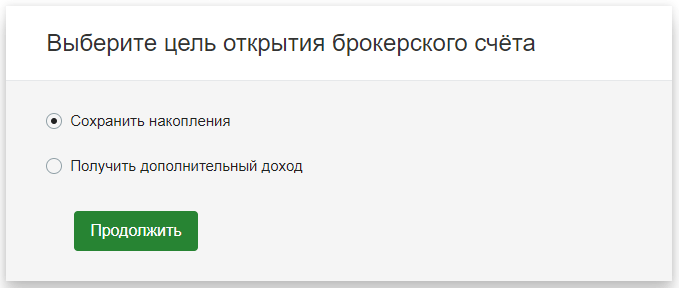

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

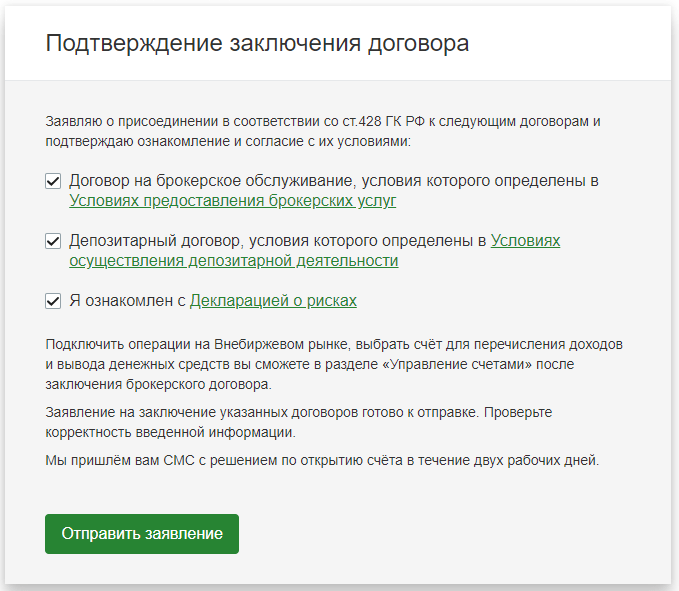

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Можно ли закрыть иис в сбербанке

Рассмотрим особенности процедуры:

- Главным нюансом операции является то, что счет такого вида открывается минимально на 36 месяцев.

- При работе со счетом Сбербанк принимает только российскую валюту – рубли.

- Один клиент может открыть единственный инвестиционный счет, т.к. счет облагается налогом на доходы физических лиц.

- Минимальной суммы пополнения нет.

- Максимальная сумма пополнения – 1 миллион рублей.

До того, как сбербанк ввел такую услугу, счета такого вида открывались только специальных лицензированных брокерских компаниях. Теперь же банк берет брокерские услуги на себя.

По истечению срока договора с банком, пользователь в праве как и завершить работу со ИИС, закрыв его, так и продлить его действие. Если у вас появилось желание открыть новый ИИС, то после закрытия старого такая возможность существует. И это плюс, так как к этому времени будет большой опыт.

Что нужно сделать перед закрытием:

- Главная особенность – необходимо продать все активы на счете – акции, облигации и прочие ценные бумаги. Должны остаться только денежные средства.

- После истечения срока в 36 месяцев (или три года) клиенту нужно будет подать заявку на закрытие счета. После заявки вклад будет находиться в переходном периоде. Он не будет закрыт, но торговые и финансовые операции по нему совершать не получится.

- Далее налоговая будет проверять сумму налогового вычета.

- Деньги нельзя выводить частично.

Возможно ли закрыть досрочно

Но что делать, если срок еще не истек. Бывают различные ситуации, возникшие у пользователя, которые приводят в мысли закрыть ИИС досрочно. Либо отсутствие денежных средств для торговых операций, либо нестабильный рынок, либо потеря интереса. Многие просто хотят вовремя остановиться (так как существуют определенные риски потери капитала), вывести прибыль и расторгнуть договор. Бывают случаи, что брокер просто обанкротился (хотя к Сбербанку это вряд ли относится).

Рассмотрим, как закрыть брокерский счет сбербанка до истечения 36 месяцев. Дополнительная особенность ИИС, о которой следует знать, прежде чем открывать обслуживание – частичное обналичивание счета невозможно, необходимо будет полностью аннулировать договор и снимать все имеющиеся деньги. Существует два типа ИИС: тип А и тип Б. В первом случае пользователь уже смог получить право на налоговый вычет и воспользовался им.

Если у вас тип счета А, то при досрочном аннулировании договора Вам придется весь налоговый вычет вернуть обратно государству. Также стоит учесть, что не только нужно вернуть вычет, но и оплатить комиссию.

Если вы владелец счета Б, то вы еще не пользовались правом налогового вычета, то при досрочном закрытии Вы должны будете заплатить налог на доход физических лиц в размере 13%. Брокер удержит 13% от суммы, которую вы поставили на вывод. Тут существует и свой минус:

Если вы использовали счет 2 года и решили досрочно погасить его. К примеру, в первый год прибыль составила 20000 рублей, а во второй год вы понесли убыток в 30000 рублей. Таким образом, убыток составил 10000. Но при закрытии налоговая служба обяжет вас выплатить 13% налога на доход за первый год. А это дополнительные потери.

Нюансы обслуживания брокерского счета Сбербанка

Расширение услуг и выход рядовых клиентов на фондовый рынок состоялся в 2011 году

Помощь начинающим инвесторам оказывает Сбербанк Форекс, уделяющая внимание сегменту краткосрочных инвестиций и брокерским программам

Восемь лет работы доказали востребованность и привели к стремительному расширению сети. Тесное сотрудничество с дочерними компаниями банка позволяет оперативно оценивать положение на рынке.

Партнерские отношения создают благоприятные условия владельцу брокерского счета. Снижаются лишние затраты и следует ожидать выдвижения наиболее интересных предложений, способных увеличить основной доход после операций на рынке.

Страховой брокер

Непростые задачи ставятся перед специалистами Страхового брокера. За короткий промежуток времени предстоит:

- подобрать лучшую программу страхования, способствующую снижению рисков;

- выступить в качестве посредника, не заставляя клиента переплачивать страховщикам;

- оформить полис и следить за выполнением положений договора.

Неудачная операция на рынке не приведет к серьезным материальным потерям. Новички любят неоправданно рисковать, не задумываясь о последствиях.

Торговый брокер

Закупки на интернет-площадках превратились в обыденное явление. Надежная электронная платформа от Сбербанк-АСТ нужна для:

- организации и проведения аукционов, связанных с местными и государственными заказами;

- продажи имущества компаний, ставших банкротами;

- мероприятий при аренде и реализации имущества;

- электронных торгов, затрагивающих госпредприятия и коммерческие фирмы;

- мониторинга цен и маркетинговых исследований.

Сбербанк отвечает за безопасность операций в режиме онлайн. Допуск сомнительных контрагентов исключается.

Кредитные услуги

Центр недвижимости занимается ипотечным кредитованием. Число желающих обрести жилье увеличивается, и сотрудники сервиса помогут:

- рассмотреть финансовое положение претендента и грамотно оформить заявку;

- подобрать недвижимость в пределах оговоренной суммы;

- подключить специалистов для правовой экспертизы, подтверждающей законность сделки;

- обеспечить безопасность и перевести деньги без необходимости посещать офис.

Дочерняя организация станет посредником, недопускающим мошеннические схемы. Установленная стоимость за услуги ниже средних показателей.

Инвестиционный брокер

Инвестиционный сегмент представляет Сбербанк-КИБ. Компания должна разрабатывать продукты, способные заинтересовать физических лиц, готовых открывать брокерский счет.

Клиенту предстоит обрести депозит. Распоряжение средствами возьмут специалисты, имеющие право работать на рынке. По поручению владельца счета производятся транзакции. Подготавливается подробный отчет о результатах мероприятий и обороте средств.

Как получить налоговый вычет

Главное преимущество ИИС перед обыкновенным брокерским счетом — налоговые льготы двух типов. Разбираемся, как их получить:

- Зарегистрироваться на сайте ФНС, если не сделали этого раньше. Через личный кабинет удобно подавать декларации и делать платежи.

- Получить неквалифицированную электронную подпись. Заменяет подпись под документами, которая ставится собственноручно.

- Подготовить необходимые документы. Понадобятся справка 2-НДФЛ, скан договора обслуживания в Сбербанке и подтверждение зачисления средств на ИИС*.

- Заполнить декларацию 3-НДФЛ.

- Отправить заявление на налоговый вычет по ИИС.

- Дождаться, когда ФНС рассмотрит декларацию и перечислит деньги — это может занять несколько дней.

*Как подтвердить зачисление средств на ИИС Сбербанка? Если вы пополняли инвестсчет наличными, то нужен приходной кассовый ордер. Если перечисляли с банковского счета — платежное поручение. Если деньги пришли на ИИС с другого брокерского счета, то к декларации приложите платежное поручение и отчет брокера.

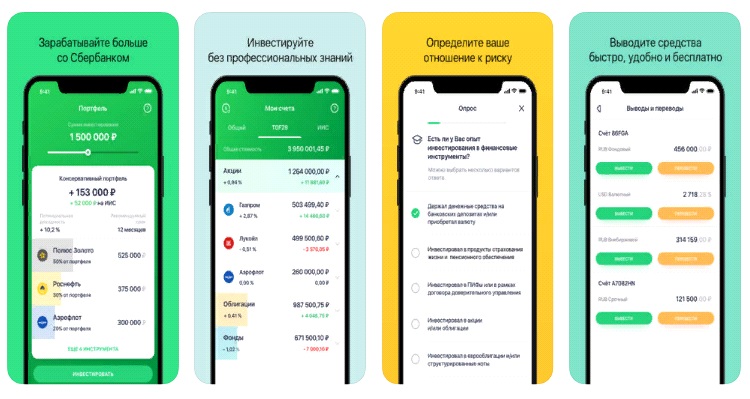

Приложение Сбербанк Инвестор

Специальное удобное мобильное приложение Сбербанк Инвестор позволяет инвестировать, находясь в режиме онлайн. Регистрация, как и использование программного обеспечения, предоставляется без взимания платы. Функции приложения позволяют:

- контролировать состояние собственных счетов;

- мониторить динамику текущих котировок;

- пользоваться инвестиционными идеями;

- совершать сделки купли-продажи.

Новички получают доступ к валютному и фондовому рынку Московской Биржи. Инвесторы с квалификацией имеют возможность торговать на внебиржевом рынке. По каждой ценной бумаге можно просмотреть графики и котировки, получить актуальную новостную информацию.

Удобно, что в приложении можно подать бесплатно поручение на:

- вывод денежных средств по указанным в анкете реквизитам;

- перевод средств между торговыми площадками внутри одного открытого брокерского счета.

Даже не являясь клиентом Сбербанка, можно:

- подать анкету-заявление на открытие брокерского счета;

- воспользоваться демонстрационной версией.

- в App Store для устройств на базе ОС iOS;

- в Google Play для устройств на базе ОС Android.

Как выводить деньги с брокерского счета?

Вывод денег осуществляется после подачи распоряжения на перевод денежных средств на банковский счет, реквизиты которого указаны в анкете инвестора. Распоряжение можно подать:

- по телефону контактного центра;

- через систему интернет-трейдинг.

Плюсы и минусы работы с брокерскими счетами Сбербанка

Конечно, как и у любой системы, у «Сбербанка Инвестор» есть свои сильные и слабые стороны. Причем все из них – это реальные отзывы клиентов, поэтому они довольно субъективные. Следовательно некоторые минусы для части инвесторов могут быть незначительными.

| Достоинства | Недостатки |

|---|---|

|

|

В целом инвестирование с одним из самых востребованных брокеров России Сбербанком принесет приятные впечатления и стабильный доход. Репутация и доверие клиентов к самому банку и его продуктам дает дополнительные гарантии инвесторам и начинающим трейдерам на инвестиционной фондовой бирже. А приемлемые тарифы и ставки позволяют получать стабильный доход даже при небольших вложениях.