Режим работы крупных бирж и его влияние на торговлю

Содержание:

- Где и у кого поучиться трейдингу

- О бирже

- Срочные валютные сделки

- Отличительные особенности срочного рынка

- Лучший брокер

- Другие отличия фондового и срочного рынка

- Фондовый рынок и срочный рынок в Сбербанке

- Отличия валютного рынка от фондового и срочного

- Секции

- Разница между срочным и фондовым рынками простыми словами

- Где удобно торговать акциями

- Cрочный рынок FORTS. Что это?

- Преимущества и недостатки рынка

- Что такое срочный рынок Мосбиржи

- Особенности торговли фьючерсами на Московской Бирже

- Несколько слов о Московской Бирже

Где и у кого поучиться трейдингу

Пути обучения трейдингу на бирже.

Во-первых, у своего брокера. Ведущие компании все проводят обучение разного формата для новичков и опытных трейдеров.

Пример — обучающие программы «Открытие». Очное, дистанционное, веб-семинары, демо-торговля. На сайте выбор подходящего варианта.

Еще один пример — обучающие программы БКС-брокера.

Во-вторых, программы и сайты частных трейдеров. Различные формы очно-заочного обучения. Семинары, вебинары и т. д.

Примеры:

сайт известного трейдера Александра Резвякова;

обучающие программы Дмитрия Черемушкина. Сайт https://dctrading.ru/;

школа трейдинга Дмитрия Михнова.

О бирже

Для начала немного официальной информации о ПАО «Московская Биржа».

На Московской бирже работают с российским рублем (это основная валюта расчетов).

Наше представление о работе биржи основано на старых западных фильмах, где в одном зале брокеры машут руками, орут и падают от переутомления и стресса в обморок.

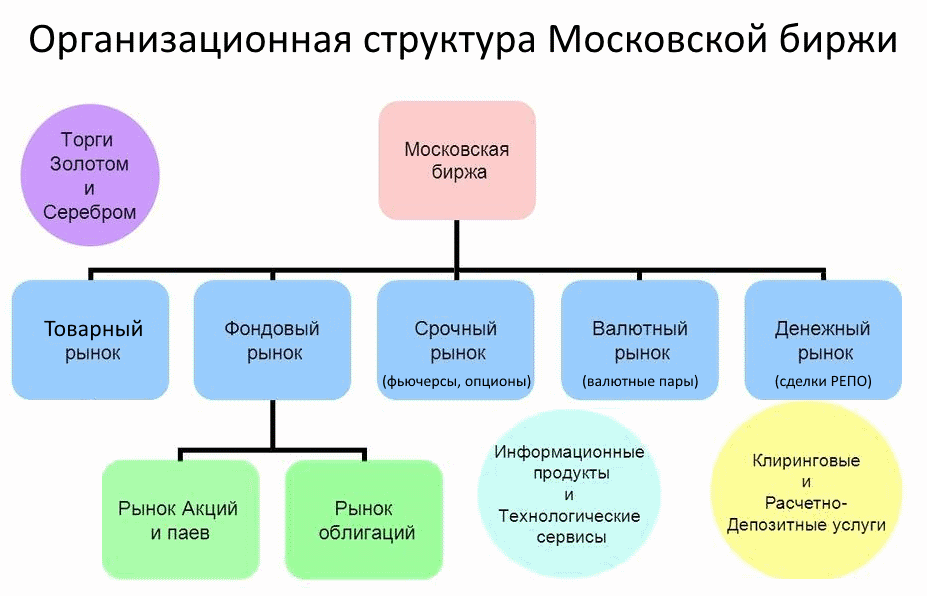

Современная Московская биржа в системе электронных расчетов обслуживает 4 рынка, а работники наблюдают за котировками на мониторах:

- Фондовый рынок. Поскольку купленные либо проданные ценные бумаги нужно провести через депозитарий, окончательный расчет по сделке происходит на 2 день.

- Срочный рынок. Ошибка начинающего инвестора – считать срочный рынок местом, где сделки совершаются мгновенно, вне очереди или еще как-то. Срочный – от слова срок, а сделки – на событие, которое настанет через определенный период (например, контракт на урожай пшеницы в апреле перед посевными работами). Деривативы – далеко не единственный инструмент: кроме него, на рынке обращаются ставки валют, контракты на драгметаллы, биржевые индексы.

- Валютный рынок заключает сделки по USD/RUB и EUR/RUB. Дополнительные зарубежные валюты:

- китайский юань;

- британский фунт;

- гонконгский доллар.

Валюты Содружества:

- гривна (Украина);

- тенге (Казахстан);

- рубль (Беларусь).

- Денежный рынок. Сервис репо:

- с ЦК;

- с Центробанком России;

- междилерский;

- с системой управления обеспечением.

В июле 2019 запущен сервис дистанционного открытия счета – Маркетплейс. Эта площадка Московской биржи работает онлайн с 2017 г.

Здесь можно найти:

- законодательные акты об акциях, бондах, других ценных бумагах;

- обучающие материалы (есть и бесплатные);

- подсказки в работе на Московской бирже.

Среди дополнительных услуг Московской биржи предлагаются технологические сервисы, информационные продукты. Национальный расчетный депозитарий сопровождает ценные бумаги весь их путь начиная от IPO.

Срочные валютные сделки

Срочные валютные сделки (форвардные, фьючерсные) — это валютные сделки, при которых стороны договариваются о поставке обусловленной суммы иностранной валюты через определенный срок после заключения сделки по курсу, зафиксированному в момент ее заключения. Из этого определения вытекают две особенности срочных валютных операций:

Существует интервал во времени между моментом заключения и исполнения сделки. В современных условиях срок исполнения сделки, т.е. поставки валюты, определяется как конец периода от даты заключения сделки (срок 1-2 недели, 1,2,3,6,12 месяцев и до 5 лет) или любой другой период в пределах срока.

Курс валют по срочной валютной операции фиксируется в момент заключения сделки, хотя она исполняется через определенный срок.

Срочные сделки с иностранной валютой совершаются в следующих целях:

- конверсия (обмен) валюты в коммерческих целях, заблаговременная продажа валютных поступлений или покупка иностранной валюты для предстоящих платежей, чтобы застраховать валютный риск;

- страхование портфельных или прямых капиталовложений за границей от убытков в связи с возможным понижением курса валюты, в которой они осуществлены;

- получение спекулятивной прибыли за счет курсовой разницы.

Отличительные особенности срочного рынка

Основная направленность срочного рынка – совершение спекулятивных операций с целью извлечения повышенного дохода.

Для вхождения на этот рынок и начала работы инвестору, как правило, не требуется полной суммы для оплаты контракта, достаточно гарантийного обеспечения (около 10% от цены контракта), при этом как возможная прибыль, так и возможный убыток при работе с производными финансовыми инструментами существенно выше, чем с базовыми активами: акциями, облигациями или индексами.

Отличительными особенностями срочного рынка являются возможность осуществлять страхование рисков, более низкие комиссии по сравнению с фондовым рынком и более длинный торговый день, что предоставляет возможность более оперативно реагировать на события даже после закрытия фондового рынка.

В результате клиринговой сессии подводятся итоги прошедших торгов, после чего происходит корректировка гарантийных обеспечений, в зависимости от того, вырос или упал в цене базовый актив, на который оформлен фьючерсный контракт.

Другим важным моментом являются имущественные права: приобретая акции на фондовом рынке, вы становитесь совладельцем доли в компании, чьи акции приобрели, имеете право участвовать в годовом собрании акционеров, получать дивиденды.

Работая с деривативом на акции, вы не приобретаете имущественных прав, а только фиксируете цену покупки или продажи акции через установленный контрактом срок.

За время работы Московская биржа ввела в торговый оборот фьючерсные контракты, базовыми активами для которых выступают:

- Индексы РТС

- Московской Биржи

- Российский индекс волатильности

- Индексы ключевых отраслей (нефтегазовый комплекс, производство и обработка металлов)

- Акции российских компаний

- Федеральные облигации

- Валюта и валютные пары

- Ставка 3-х месячного кредита MosPrime

- Сырьевые товары.

На текущий момент на Московской бирже идет работа по фьючерсным контрактам на акции 30 компаний, российских и немецких. Среди них – Татнефть, банк ВТБ, Магнит, Газпром, Сбербанк, Siemens, Volkswagen. Все фьючерсы на акции российских компаний являются поставочными.

Востребованный у трейдеров товарный фьючерс – на нефть марки Brent. Для торговли доступны порядка 12 контрактов. Помимо нефти в качестве базовых активов доступны золото, серебро, медь, платина, палладий и сахар.

Для торгов доступны фьючерсы на индекс РТС, два фьючерса на индекс Московской биржи, контракт на индекс волатильности российского рынка (RVI).

Достоинством контрактов на индексы является то, что появляется возможность сыграть рынком целиком, а не по отдельным акциям. Фьючерс на индекс волатильности RVI – спекулятивный инструмент, позволяющий сделать ставку на рост или снижение волатильности

По итогам 2019 года по валютным и товарным фьючерсам ведется самый существенный объем торгов: порядка 40% по товарным и больше 30% по валютным от общего объема срочного рынка МБ соответственно.

- График индекса Московской биржи (май 2020 год)

Инвестору, который хочет начать работу на срочном рынке, предпочтительно ориентироваться и в принципах работы на рынках базовых активов, чтобы без труда ориентироваться в терминологии и свободно работать с программным обеспечением биржи.

Также для того, чтобы принять взвешенное и обоснованное решение и начать торговать фьючерсами на Московской бирже, необходимо разобраться в специфике инвестирования в этот финансовый инструмент, понимать базовые принципы максимизации доходности и управления рисками по ним.

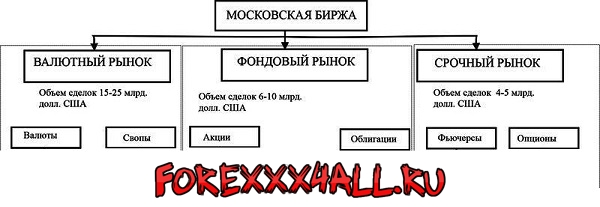

Лучший брокер

Рисунок 1. Эта схема демонстрирует основную разницу между фондовым и срочным рынком.А вот на фондовом рынке совершаются торговые операции собственно с активами – ценными бумагами (акции, векселя, сертификаты, облигации и т. п.), валютами, сырьем и т. д. Также здесь торгуются и некоторые деривативы, но не те, для которых создан срочный рынок.

Рисунок 2. Простыми словами фондовый и срочный рынок различаются торгуемыми на них активами.Таким образом, основная разница между срочным и фондовым рынком простыми словами заключается в типе торгуемых на них финансовых инструментах. Однако это не единственное различие, но все остальные отличительные черты вытекают из обозначенной основной разницы.

Например, на фондовом рынке (ФР) можно зарабатывать не только на разнице цен, но и на дивидендах. Для этого достаточно купить дивидендные акции. При этом сохраняется возможность заработать и на изменении их стоимости – если после приобретения ценной бумаги ее котировка возросла. Другой пример заработка, характерного только для фондовой биржи – на купонах облигаций.

А вот на срочном рынке (СР) можно использовать всевозможные спекулятивные стратегии, в том числе, скальпинг и арбитраж. Также он подходит для страхования рисков в определенных ситуациях.

Другие отличия фондового и срочного рынка

- Для торговли на СР требуется меньший торговый капитал, поскольку трейдер предоставляет лишь суммы гарантийного обеспечения по сделке, которая в разы меньше, чем стоимость базового актива. На ФР необходимо уплатить полную стоимость актива.

- Совершив сделку на ФР, инвестор получает права владения активом, по которому была совершена эта сделка. А на СР совершение сделки не приводит к тому, что совершившее ее лицо становится владельцем базового актива.

- Для торговли на СР предусмотрен более длинный торговый период, чем на ФР.

Фондовый рынок и срочный рынок в Сбербанке

Получить возможность вести торги на этих рынках предоставляет Сбербанк. На СР он позволяет торговать товарными фьючерсами, фьючерсными контрактами на MosPrime, а также фьючерсными и опционными контрактами на:

- акции;

- инвалюту;

- фондовые индексы.

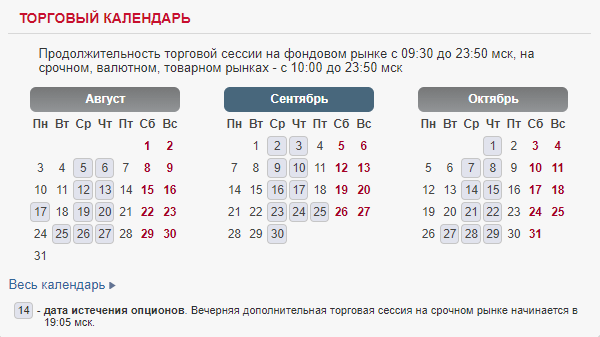

Торговлю можно вести с 10 часов утра до 11 часов 50 минут вечера с 15-минутным перерывом, начинающимся в 6 часов 45 минут вечера (время московское).

Сбербанком предусмотрены некоторые ограничения для операций с опционными контрактами (ОК) на СР:

- открытие коротких позиций не производится;

- срочность ОК не превышает полугода;

- не поддерживается исполнение ОК в режиме «вне денег»;

- торговля недельными ОК не поддерживается.

Преимущества срочного рынка в Сбербанке:

- начать торговать можно с небольшим стартовым капиталом;

- множество финансовых инструментов открывают широкие возможности для спекуляций и обеспечивают возможность хеджирования;

- реализована функция кредитного плеча, в разы сокращающая размер гарантийного обеспечения в сравнении с полной стоимостью контракта;

- у всех финансовых инструментов поддерживается высокая ликвидность;

- не взимается комиссия за пользование депозитарием.

Рисунок 3. Торговать в Сбербанке можно и на фондовом и на срочном рынке.

На фондовом рынке Сбербанк позволяет совершать операции с российскими и иностранными финансовыми инструментами, среди которых:

- акции;

- депозитарные расписки;

- корпоративные расписки (только отечественные);

- облигации (только отечественные);

- ETF (только иностранные);

- паи ПИФов (только отечественные).

Для торговли на ФР предлагается временной интервал с 9 часов 30 минут утра до 6 часов 50 минут вечера по московскому времени.

Отличия валютного рынка от фондового и срочного

Ну и для полноты картины следует сказать несколько слов о валютном рынке. Сокращенно он называется форекс и на нем производятся обменные операции с разными валютами. Т. е., на валютном рынке торгуются валютные пары, представляющие собой выражение номинальной стоимости одной валюты в другой валюте. Например, в паре EUR/GBP стоимость евро выражена в британских фунтах. Таким образом валютный рынок отличается от срочного и фондового типом финансовых инструментов. И еще одна существенная разница заключается в том, что на рынке forex торги ведутся круглосуточно (кроме выходных и праздников, когда рынки вовсе не функционируют).

Рисунок 4. На валютном рынке в отличии от фондового и срочного базовыми и котируемыми активами являются валюты разных стран и объединений государств.

Секции

Forts включает в себя следующие секции:

- фондовую;

- денежную;

- товарную.

Фондовая

Данная секция открывает трейдерам доступ к сделкам с ценными бумагами крупных корпораций. Среди них часто преобладают предприятия промышленной группы. Здесь же используются производные крупных индексов.

Денежная

Предлагает трейдерам операции с валютой. Данный вид сделок пользуется большой популярностью у участников рынка. Наиболее котируются пары иностранной валюты с российским рублем.

Товарная

Товарная

В данной секции представлены различные товары. Наибольшей популярностью пользуются драгоценные металлы и нефть. Эти деривативы отличаются высокой ликвидностью и волатильностью, т.е. их стоимость в любой момент может резко возрасти.

Разница между срочным и фондовым рынками простыми словами

Игры на фондовом рынке (ФР) несут в себе меньше рисков и представляют идеальный вариант для игроков, желающих зарабатывать на изменениях цен, отчислениях с дивидендов и облигаций.

Основное назначение срочного рынка — спекулятивное. Сделка имеет место лишь при наличии гарантийного обеспечения, а доходы или потери гораздо серьёзнее, нежели на фондовом.

Отличие срочного рынка от фондового и валютного — возможность страхования рисков. Эту процедуру можно сравнить, например, с желанием клиента отправиться в отпуск, на который потребуется некая фиксированная сумма средств, коей клиент сейчас не располагает. Курс валюты минимален, но прогнозируется подъём. Тогда клиент вправе подписать контракт на приобретение требуемой суммы, выплатив 10% как гарантийное обеспечение. После этого клиенту гарантированна покупка требуемой суммы в период действительности контракта без потерь вследствие ризниц курсов, а потери могут быть компенсированы фьючерсом.

Ещё одна ключевая черта срочного рынка — минимальный лимит вхождения. Величины комиссии и гарантийного обеспечения минимальны— для старта достаточно 10 тыс. руб.

Рисунок 2. Простыми словами фондовый, срочный и валютный рынка можно представить этой схемой.

Важно помнить, что при торгах на ФР клиент получает актив в собственность до совершения реальной продажи, а на СР цена фиксирована на продолжительный период.

А более продолжительный торговый период на СР даёт клиентам возможность выполнять различные торговые действия после прекращения работы ФР. Трейдинг может быть остановлен на период клиринговой сессии.

Где удобно торговать акциями

Для начала можно воспользоваться услугами компании БКС, которая предлагает небольшой входной порог и имеет выходы на крупные фондовые международные площадки.

Для начала можно воспользоваться услугами компании БКС, которая предлагает небольшой входной порог и имеет выходы на крупные фондовые международные площадки.

Условия торговли:

- Имея единый счет, можно начинать работу на российских, европейских и американских площадках.

- Сумма депозита — от 1 доллара, если работать на валютном рынке.

- Возможность пользоваться программным обеспечением компании и QUIK.

- Компания дает возможность открыть ИИС и получать налоговую компенсацию от государства.

Большинство крупных банков РФ предлагают услуги биржевых брокеров на различных условиях.

Среди них можно отметить:

- «Сбербанк»;

- «Альфа-Банк»;

- «Тинькофф Банк»;

- ВТБ;

- «Финам».

Торговать акциями на рынке можно в режиме онлайн. Это простой и надежный способ управления собственным капиталом, т. к. процесс торгов осуществляется намного быстрее, чем в классическом варианте. С появлением электронных площадок услуги брокеров стали дешевле.

Для того чтобы торговать акциями в режиме онлайн, необходимо выполнить ряд действий:

- Выбрать брокера для онлайн-торговли акциями.

- Заключить с ним договор.

- Установить специальную программу на ПК для торговли ценными бумагами.

- Получить от брокера ключ доступа к ПО.

- Узнать у брокера, как открыть свой торговый счет.

Торгуя в режиме онлайн, человек тратит меньше времени, т. к. приобрести акции и закончить сделку можно одним нажатием клавиши мыши. Сокращается объем бумажной документации, участник интернет-торговли имеет те же условия, что и трейдеры, торгующие на площадке.

Cрочный рынок FORTS. Что это?

Участники срочного рынка заключают срочные (т.е. исполняемые в определенный срок) контракты: фьючерсы, опционы и т.д

Также инструменты, торгуемые на срочном рынке, называют производными (так называемые деривативы), так как их цена зависит от текущей цены базового актива, но часто не совпадает с ней. Приведем пример для наглядности: есть акции Газпрома, а есть фьючерс на акции Газпрома — производный инструмент.

Какое место срочный рынок занимает в финансовой системе страны? Существует несколько торговых площадок для купли/продажи финансовых инструментов: фондовый рынок, валютный, денежный, рынок капиталов и срочный.

Фондовый рынок предназначен для торговли акциями компаний, облигациями, паями ПИФов. Валютный – представляет собой площадку для конвертации (обмена) валют. Денежный рынок – место для торгов высоколиквидных инструментов. Это, как правило, долговые ценные бумаги со сроком погашения до 1 года, краткосрочные кредиты в рублях и иностранной валюте. На рынке капиталов обращаются «длинные» деньги (срок обращения больше года). А на срочном рынке происходит торговля фьючерсами и опционами.

На срочном рынке инвестор может заключать, расторгать и торговать контрактами. Сам контракт здесь представляет ценность и обладает определенной стоимостью. Причем часто бывает так, что сделок на какой-либо актив может быть заключено гораздо больше, чем его имеется в наличии на данный момент. Такая ситуация порождает желание спекулировать на изменениях их курсовой стоимости.

Преимущества и недостатки рынка

Положительные отличия рынка Фортс по сравнению с другими инвестиционными площадками:

Положительные отличия рынка Фортс по сравнению с другими инвестиционными площадками:

- возможность торговать с учетом действующих котировок;

- законная деятельность биржи;

- отсутствие необходимости начинать инвестиционную деятельность с крупных вложений (для старта достаточно 15 тыс.руб.);

- высокая ликвидность активов;

- широкий выбор инструментов для торговли, что способствует снижению рисков;

- график работы Фортс, позволяющий участвовать в торгах вечером;

- возможность приобрести большое количество активов, имея небольшой депозит;

- простая процедура заключения сделок;

- отсутствие депозитных сборов и небольшая комиссия;

- возможность получить интересующую информацию по теме в сети;

- выгодные условия сравнительно с другими площадками.

Несмотря на наличие весомых преимуществ, можно выделить и несколько отрицательных сторон рынка:

- высокий уровень рисков инвестиций;

- ограничение сделок по времени.

Что такое срочный рынок Мосбиржи

На срочном рынке торгуются контракты, которые имеют определенную дату исполнения (отсюда его название – срочный, от слова «срок»). Контракты можно заключать, исполнять или разрывать (т.е. не исполнять).

В качестве предмета контрактов выступают так называемые базовые активы, например, акции, облигации, целые индексы, товары (сахар, нефть, газ) и даже волатильность. На срочном рынке Мосбиржи представлено два вида контрактов – опционы и фьючерсы. Кстати, именно поэтому этот рынок еще называют ФОРТС (фьючерсы и опционы российской торговой системы).

Объемы заключаемых контрактов в разы больше, чем объемы самих базовых активов. Условно говоря, на одну бочку нефти может быть заключена сотня контрактов. Почему так, ведь бочка одна?

Расчетные контракты осуществляются без поставки базового актива. В день исполнения контракта (говоря: в день экспирации) просто производится расчет между спотовой (рыночной) ценой и ценой контракта (страйк). Если контракт «в деньгах», то трейдер получает доход. Если «не в деньгах», то фиксирует убыток.

Организатором торгов на срочном рынке FORTS является Московская биржа, а клиринг осуществляет небанковская кредитная организация-центральный контрагент «Национальный Клиринговый Центр».

На срочной секции Мосбиржи обращаются деривативы, базовыми активами которого являются: индексы РТС и Мосбиржи, российский индекс волатильности, отраслевые индексы, акции, облигации федерального займа, иностранная валюта, ставка трёхмесячного кредита MosPrime и товары.

По сравнению с фондовым рынком, операции на срочном рынке оказываются более выгодными сразу за счет нескольких факторов:

- более высокой волатильности «срочки», что интересно спекулянтам и среднесрочным трейдерам;

- заложенного в деривативы эффекта плеча;

- отсутствие транзакционных издержек, свойственных для фондового рынка, таких как плата за шорт и использование кредитного плеча.

Из минусов:

- более высокая потенциальная доходность влечет за собой большие риски потерь;

- опасность возникновения маржин-колла и принудительного закрытия брокером убыточных позиций при отсутствии достаточного обеспечения по сделкам;

- порой проходят непредсказуемые изменения цен базовых активов, в результате чего деривативы резко переоцениваются.

В целом деривативы – довольно сложный для неопытного инвестора инструмент. Да, собственно говоря, долгосрочному инвестору, действующему по стратегии «купи и держи», и не сильно нужный.

Инструменты срочного рынка больше подходят хеджерам, скальперам и арбитражникам, использующих их для получения дополнительной прибыли на рынке или страхования собственных позиций.

Кстати, объем торгов на срочном рынке более чем в 2 раза превышает объем торгов на фондовом (годовой оборот – 82 трлн рублей на “срочке” против 40,6 трлн на фонде). Больше объемы только на валютном и денежном рынке.

Особенности торговли фьючерсами на Московской Бирже

Кредитное плечо

Ключевым отличием (и, пожалуй, одним из главных преимуществ) работы с фьючерсом от работы с любым из базовых активов является то обстоятельство, что частному инвестору не обязательно располагать всей суммой на покупку фьючерса на момент заключения контракта.

Биржа как гарант выполнения сделки предоставляет бесплатное кредитное плечо и требует от инвестора внести только часть суммы в качестве гарантии выполнения фьючерсного контракта, и называется «гарантийное обеспечение».

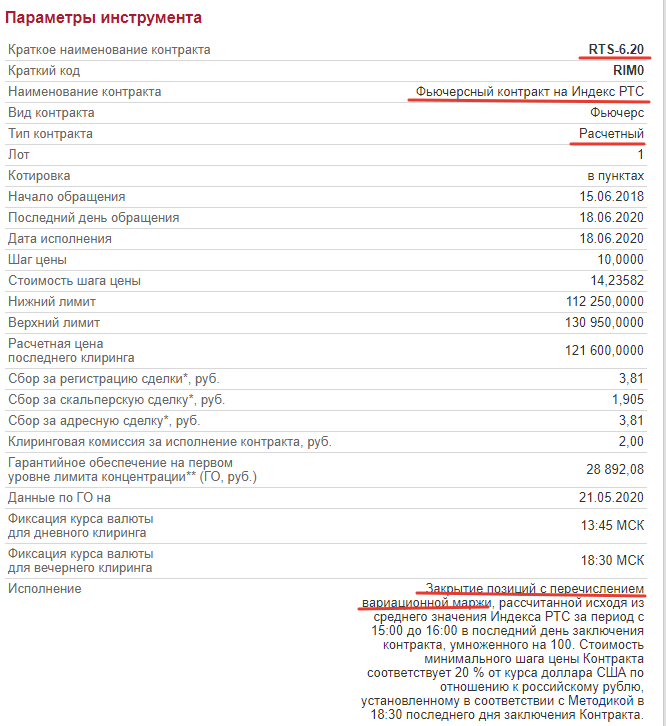

Таблица из терминала Quik с данными о ГО торгуемых мной фьючерсов

В зависимости от того, что за базовый актив является основой для фьючерса, диапазон гарантийного обеспечения варьируется на Московской бирже от 8 до 13% от основной стоимости контракта.

Экономия на комиссиях

Другим важным преимуществом работы с фьючерсами являются более низкие комиссии по сравнению с фондовым рынком.

При работе с акциями ключевой и самой существенной комиссией является плата депозитарию за электронное хранение и учет ценных бумаг. В случае с фьючерсами требований по депозитарному хранению и учету нет, и комиссия платится только бирже как гаранту выполнения сделки и брокеру за посредничество и оказание услуг по торговле на бирже.

Возможность работы с короткой продажей

При работе с фьючерсными контрактами не возникает ограничений по короткой продаже – возможности у покупателя продать базовый актив, на который заключен контракт, не владея самим активом.

Фьючерсы – это производные инструменты, поэтому их продажа или покупка определяет лишь действие, без необходимости брать «взаймы» у брокера необходимые базовые активы (например, акции или облигации) с обязательной необходимостью их обязательного последующего возврата, чаще всего с процентами.

При организации торговли производными финансовыми инструментами на Московской бирже значения базового актива (количество, качественные характеристики, упаковка, нанесение специальной маркировки, если речь идет, к примеру, о сырьевых товарах) прописываются в спецификации к основному договору и являются стандартизированными параметрами для торговой площадки, поскольку биржа проводит их трейдинг.

Ключевым моментом является обязательство как продавца, так и покупателя исполнить фьючерсный контракт по обговоренным в договоре сроку выкупа и цене. При этом МБ выступает гарантом совершения сделки.

Типы фьючерсных контрактов

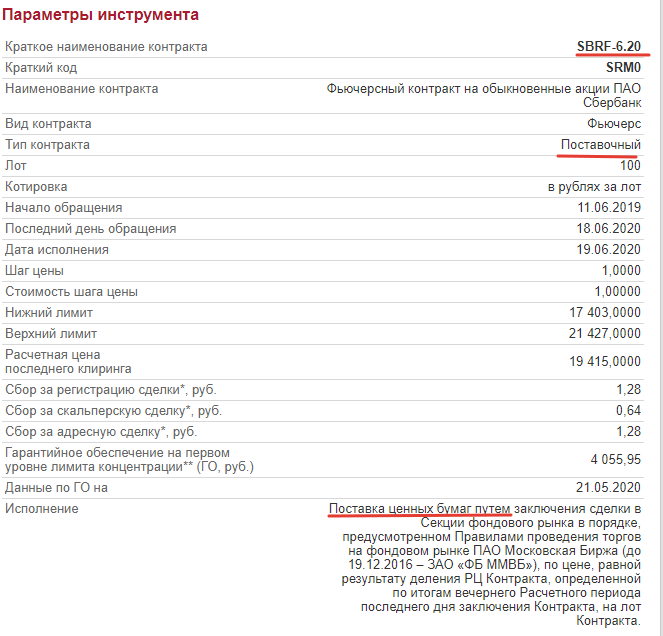

Фьючерсные контракты могут быть поставочными или расчетными.

При поставочном фьючерсном контракте покупатель обязуется купить у продавца заранее обговоренное в спецификации значение (количество) базового актива непосредственно по той цене, которая по утвержденной методике фиксируется на дату последних торгов.

Пример поставочного фьючерсного контракта на примере фьючерса на акции Сбербанк

Если срок фьючерсного контракта закончился, а продавец не в состоянии поставить базовый актив покупателю, Московская биржа как гарант сделки накладывает на продавца штраф, компенсируя покупателю его потери.

При беспоставочном (расчетном) фьючерсе денежные расчеты между продавцом и покупателем по договору проводятся только на разницу суммы между ценой фьючерса и рыночной ценой базового актива в момент, когда контракт исполняется. Физической поставки базового актива не происходит.

Пример беспоставочного контракта на примере фьючерса на индекс РТС

Это удобный способ расчетов в том случае, когда есть цели хеджирования (страхования) рисков от изменения цены базового актива или в случае проведения спекулятивных операций.

Несколько слов о Московской Бирже

Отсчет истории Московская Биржа ведет с 2011 года. Отправной точкой стал декабрь, окончательно завершивший процесс слияния двух крупнейших российских биржевых площадок, образовавшихся в 90-х годах прошлого века – ММВБ и РТС. В результате в финансовом секторе появился полнофункциональный биржевой холдинг, который на сегодня входит в число 20 крупнейших в мире (занимает на 2017 г 13-е место) по объемам торгов. В его составе есть все необходимое, чтобы предоставить клиентам весь спектр трейдинговых (торговых) и сопутствующих услуг. С этой целью структура разрослась, в ней появились депозитарий и клиринговый центр.

Структура Московской биржи

Сегодня на площадках Московской Биржи ведутся торги:

- Ценными бумагами — акциями российских и зарубежных компаний, облигациями, в том числе, ОФЗ, еврооблигациями, облигациями муниципальными и корпоративными, паями ПИФов и т.д.

- Отечественной и иностранной валютой, драгоценными металлами.

- Инструментами денежного рынка (например, РЕПО) и производными финансовыми инструментами (фьючерсы, опционы и т. д.).

- Несколькими группами товаров.