Кредитные карты в москве

Содержание:

- Какие карты самые выгодные в 2020 году?

- 5 лучших кредитных карт с льготным периодом в 2019 году

- Кредитные карты

- Какую кредитную карту лучше оформить?

- Лучшие кредитные карты 2020 года по величине кредитного лимита

- О картах с льготным периодом

- №10 Карта «Зеленый мир»

- Оформить кредитную карту срочно

- Выбор кредитной карты, подходящей именно вам

- Заключение

Какие карты самые выгодные в 2020 году?

В 2020 году на рынке появилось несколько новых карт, но наибольшей популярностью у потребителей по-прежнему пользуются кредитки, выпущенные банками несколько лет назад. Среди них:

|

Учреждение |

Карта |

Процентная ставка |

Кредитный лимит, руб |

Грейс-период |

|

Платинум |

от 12% |

до 700 тыс |

до 55 |

|

|

100 дней без процентов |

от 11,99% |

до 500 тыс |

до 100 |

|

|

Двойной кэшбэк |

от 26% |

до 600 тыс |

до 55 |

|

|

Карта возможностей |

от 11,6% |

до 1 млн |

до 110 |

|

|

110 дней |

от 19% |

до 600 тыс |

до 110 |

|

| МТС банк | Деньги Zero | от 10 | до 150 тыс | до 1100 |

|

Card Credit Plus |

от 29,3% |

до 600 тыс |

До 55 |

|

|

Cash-back |

от 10,9% |

индивидуальный |

до 50 |

|

|

240 дней без процентов |

от 12% |

до 700 тыс. |

до 240 |

|

|

Комфорт |

от 11,5% |

до 300 тыс. |

до 56 |

Карта Platinum от Тинькофф банка

Абсолютный лидер народных рейтингов, кредитка от Тинькофф предлагает самый низкий на рынке процент за пользование заемными средствами — 12%. Грейс-период — до 55 дней. Также держатели пластика пользуются богатой бонусной программой и передовым ДБО — и все это за 590 ₽ в год.

Карта 100 дней без процентов от Альфа-Банка

Ставка — от 11,99% годовых — и стоимость обслуживания 590 ₽ в год. Льготный период составляет 100 дней. Выпускается карточка бесплатно. Для получения карты есть требование к ежемесячным доходам заемщика:

- для жителей Москвы — от 9 000 рублей

- для региональных заёмщиков — от 5 000 рублей

Карта Двойной кэшбэк от Промсвязьбанка

Держателям пластика предлагается сбалансированный тариф — стоимость годового обслуживания 990₽ при наличии cashback (начисляется в виде бонусов, которые можно обменять на реальные деньги). Грейс-период стандартный — 55 дней. В случае, если покупки совершаются вне льготного периода, ставка составит 26%.

Карта 110 дней от Райффайзенбанка

Еще один продукт с гибким тарифом, кредитка 110 дней обслуживается бесплатно, если траты по ней составляют хотя бы 8 000 ₽. Если меньше — взимается 150 ₽, или 1 800 ₽ ежегодно. Пользователям стоит присмотреться к карте из-за внушительного грейс-периода — 110 дней (при процентной ставке вне периода от 26,5%). Cashback не предусмотрен.

5 лучших кредитных карт с льготным периодом в 2019 году

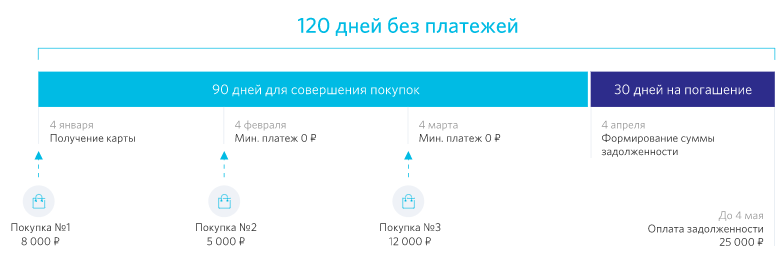

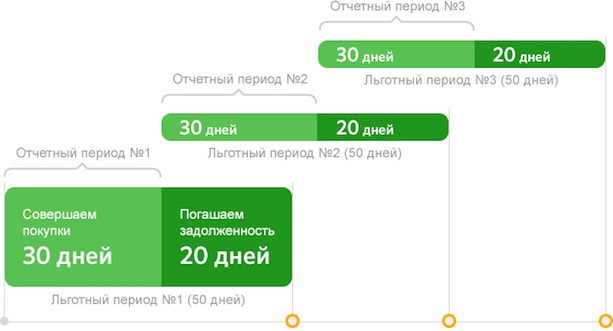

Льготный период – отличная возможность какое-то время пользоваться деньгами без уплаты процентов. Если вы намерены им пользоваться, должны знать, что обязательно необходимо вернуть средства банку до его окончания. Иначе вы будете не только платить проценты, но и штраф. Грейс-период имеет свойство возобновляться. Это делает его еще более привлекательным. Чаще всего распространяется ЛП на безналичные операции: покупки товаров (в сети, оффлайне), оплата услуг.

Отдельные банки не ограничиваются этим, предлагая беспроцентный период на снятие налички. Средняя продолжительность льготного периода составляет 50-56 дней. Но мы включили в перечень такие карточки, по которым ЛП как минимум 100 дней.

1. «Просто» Восточного

Пока лидирует банк Восточный со своей картой «Просто». Она во многом отличается от обычных кредиток, подойдет тем, кто нуждается в небольшом лимите, а именно 120 000 руб. и менее. Ее выпускают в день обращения, не требуя платы за оформление, пользование. Беспроцентный период достигает 1850 дней или 60 мес. На остаток собственных средств начисляются до 4% в качестве пассивного дохода.

Еще один приятный момент – минимальный возрастной ценз – от 18 лет. В остальном требования жесткие: гражданство РФ, проживание и прописка в регионе наличия банковского отделения, стабильный доход, стаж от 3 мес. Предъявляются паспорт + 2-НДФЛ (если вы младше 26 лет, не являетесь постоянным клиентом).

2. «Почтовый Экспресс 15000» Почта Банка

Среди лучших кредитных карт с ЛП нужно выделить «Почтовый Экспресс 1500» Почта Банка. Она предназначена для небольших трат, т.к. лимит не превышает 15 000 руб. Решение о ее оформлении озвучивается уже через 5 мин. При своевременном погашении долга ЛП продлится до 720 дней (24 мес.). Пластик действует 5 лет, если ним продолжать пользоваться, начнут начислять проценты – 24% годовых.

Беспроцентный период активен, независимо от того, получаете вы наличные или отовариваетесь в магазине. Обслуживают безвозмездно, однако при выпуске необходимо отдать 600 руб. Предоставляют платежный инструмент 18-летним и старше россиянам с постоянной регистрацией, телефоном, паспортом.

3. «120 дней без процентов» от УБРиР

УБРиР выпускает лишь одну кредитку, но вложил в нее ряд преимуществ, за исключением только высокой ставки (27,50-31% годовых). Если вас не смутит этот факт, вы получите:

- средний лимит – 30 000 -300 000 руб.;

- длительный ЛП на все операции – до 120 дней;

- небольшой кэшбэк, зато с любых покупок – 1%;

- возможность доставки;

- отсутствие хлопот при оформлении;

- бесплатное обслуживание при достижении определенной суммы расходов на покупки, включая интернет;

- минимальный платеж – 3% от суммы долга;

- возможность оперативного выпуска заемщикам от 19 лет с просрочкой, но не текущей.

После грейс-периода операции совершать невыгодно, т.к. взимается комиссия (почти 5% от суммы).

После грейс-периода операции совершать невыгодно, т.к. взимается комиссия (почти 5% от суммы).

4. «110 дней без процентов» Райффайзенбанка

Ну, с льготным периодом все понятно, исходя из названия. А вот другие преимущества, которые делают продукт одним из лучших:

- бесплатные: снятие, переводы (в течение 2 мес., если отрыть ее до конца июня 2019 года), обслуживание (когда траты составляют от 8 000 руб.), доставка;

- выдача без подтверждения дохода;

- лимит до 600 000 руб.

Когда истечет ЛП, заемщик должен будет платить от 26,50% в год. При несоблюдении условий комиссию за обслуживание начнут взимать величиной 150 руб. за мес. Выдача наличных обойдется в 3% от суммы и дополнительно 300 руб. Получить продукт можно с 23 лет, если есть: заработок от 15 000 — 25 000 руб., постоянная прописка, российское гражданство, телефон, стаж от 3 мес.

5. «100+» Промсвязьбанка

Если закрыть глаза на ставку, которая по окончании льготного периода, будет 26,50%, и на стоимость обслуживания (1190 руб.), кредитку Промсвязьбанка можно также причислить к выгодным. На это есть весомые причины: ЛП более 100 дней, высокий лимит, достигающий 600 000 руб., простое оформление.

Помимо этого приятным бонусом является возобнавляемость грейс-периода. «100+» открывают для лиц старше 21 года, которые имеют гражданство, 2 контактных телефона, общий стаж от 1 года, постоянно зарегистрированы или работают в субъекте расположения отделения.

Кредитные карты

Кредитка — это карточка, на которой лежат средства банка (в пределах лимита, который банк предоставил заёмщику). Сегодня большинство банков предлагают воспользоваться льготным (или беспроцентным, или грейс) периодом, в течение которого заёмщик может погасить кредит без начисления процентов. Если не успеть сделать это до завершения льготного периода, начнётся переплата — ставки по кредитным картам очень высокие. Кредит можно погашать равными минимальными платежами или закрыть досрочно.

Рассмотрим предложения по кредитным картам в десяти крупнейших российских банках.

|

Банк — карта |

Стоимость обслуживания |

Льготный период |

Ставка после льготного периода (% годовых) |

Кэшбэк и бонусы |

|

Бесплатно |

50 дней |

25,9% |

До 30% бонусов за покупки у партнёров |

|

|

Бесплатно |

110 дней |

14,6–28,9% на покупки, 34,9% на снятие наличных и переводы |

1. Снятие наличных до 50 тысяч ₽ без комиссии (но без льготного периода) 2. 1,5% бонусов (стоимость обслуживания — 590 ₽/год) |

|

|

199 ₽/месяц, бесплатно при тратах от 5 тысяч ₽ |

2 месяца |

27,9% на покупки, 32,9% на снятие наличных и переводы |

Кэшбэк 1–10% или 1–6 миль за каждые 100 ₽ |

|

|

590–1490 ₽/месяц, в зависимости от пакета услуг или активной дебетовой карты |

100 дней |

От 11,99% на покупки, от 23,99% на снятие наличных и переводы; максимум — 29,2% |

Снятие наличных до 50 тысяч ₽/месяц без комиссии |

|

|

150 ₽/месяц, бесплатно при тратах от 10 тысяч ₽ |

55 дней |

23,9–25,8% |

Кэшбэк 1–10%, или бонусы 2–10%, или снятие наличных без комиссии |

|

|

Бесплатно |

55 дней |

13,9–29,9% |

Кэшбэк 1–11% |

|

|

499 ₽/год, бесплатно при тратах от 120 тысяч ₽/год |

123 дня |

21–34 % |

1. 1–5% бонусов 2. Снятие наличных до 50% от кредитного лимита без комиссии (но без льготного периода) |

|

|

700 ₽/год |

55 дней |

19,9–30,7% |

1–5% бонусов |

|

|

79 ₽/месяц, бесплатно при тратах от 15 тысяч ₽ |

62 дня |

25,9–29,4% |

Кэшбэк 1–10% или 1–5 travel-бонусов за каждые 100 ₽ |

|

|

150 ₽/месяц, бесплатно при тратах от 8 тысяч ₽ |

110 дней |

19–29% |

Снятие наличных и перевод без комиссии |

Из 10 банков только три предлагают полностью бесплатные кредитные карты: Сбербанк («Классическая кредитная карта»), ВТБ («Карта возможностей») и ФК Открытие (Opencard). В Альфа-Банке и ЮниКредит Банке за обслуживание карт придётся платить в любом случае. В остальных банках кредитки могут быть бесплатными при соблюдении условий по ежемесячным или годовым тратам.

Льготный период в банках длится от 50 дней. Самый долгий — у карты МКБ («Можно больше»): проценты можно не платить 123 дня. На втором месте — кредитки ВТБ и Райффайзенбанка (по 110 дней).

Ставки за использование средств по кредиткам после грейс-периода намного выше, чем за кредиты наличными — в среднем около 25% годовых. Окончательный процент, как и в случае с обычными кредитами, рассчитывается банком, исходя из надёжности заёмщика. Некоторые банки — ВТБ, Газпромбанк и Альфа-Банк — начисляют разные проценты за использование заёмных денег: если снять их с карточки, то процент за пользование кредитом будет выше.

Кредитный лимит по карточкам, как правило, не слишком высокий — в среднем до 500 тысяч ₽. ВТБ, Россельхозбанк и Росбанк готовы предложить максимальный лимит в 1 миллион ₽ — но, скорее всего, такие деньги будут доступны только очень надёжным заёмщикам с положительной кредитной историей.

Выгода от использования кредиток — бонусы, которые предлагают банки. Так, за покупки по картам Сбербанка, ВТБ, Газпромбанка, Россельзозбанка, ФК Открытие, МКБ, ЮниКредит Банка и Росбанка начисляется кэшбэк или баллы, которые можно будет потратить у партнёров или обменять на авиабилеты. ВТБ, Альфа-Банк, Россельхозбанк, МКБ и Райффайзенбанк позволяют снимать наличные с кредитки без процентов — в остальных банках за такую операцию придётся заплатить процент от снятия и комиссию.

Какую кредитную карту лучше оформить?

Чтобы подобрать лучшее предложение, следует сравнить несколько кредиток с точки зрения получения выгоды или экономии на расходах. При этом оценка должна производиться по следующим параметрам:

- Льготный период. Чем дольше банк позволяет пользоваться заёмными средствами без процентов, тем выгоднее для клиента. Большинство кредитных организаций предлагают карты с льготным периодом в 55-60 дней, однако всё чаще появляются новые продукты с более лояльными условиями (от 100 дней и более). Также необходимо выяснить, на какие операции распространяется действие грейс-периода. В некоторых банках проценты не начисляются даже при снятии наличных.

- Стоимость годового обслуживания. Размер комиссии за карту необходимо сопоставить с её возможностями. Как правило, если карточка предусматривает выгодные условия кредитования и высокий кэшбэк, то за её обслуживание взимается определённое вознаграждение. И всё же в данном случае лучше оформить платную кредитку с интересными условиями, чем обычную карту без годового обслуживания. Все расходы быстро окупятся за счёт кэшбэка и выгодной процентной ставки.

- Наличие бонусной программы. Выгодная кредитная карта должна предусматривать начисление кэшбэка. Это позволит получать доход за совершение обычных повседневных трат и крупных покупок. При выборе кредитки следует оценить размер кэшбэка и форму выплаты (рубли или бонусы). Карта считается выгодной, если с суммы обычных покупок возвращается 1-2%, а за приобретение товаров и услуг в определённых категориях можно вернуть от 3 до 10%.

- Процентная ставка. Данный критерий важен в том случае, если клиент планирует использовать кредитку не только в рамках льготного периода. В этой ситуации следует отдать предпочтение продукту с минимальным процентом. Как правило, выгодную ставку может одобрить тот банк, в котором клиент ранее брал кредиты. На лояльные условия кредитования могут рассчитывать и владельцы зарплатных карт.

Чтобы окончательно понять, какую кредитную карту выбрать из перечисленных предложений, также рекомендуется почитать отзывы действующих пользователей. Это поможет получить полезные сведения, отсутствующие в официальных тарифах банка.

В своих откликах клиенты обычно указывают на те сложности, с которыми им приходилось сталкиваться в процессе оформления и использования продукта. Например, навязывание страховки сотрудниками банка, долгое ожидание рассмотрения заявки, проблемы с начислением кэшбэка и так далее.

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

Тинькофф Платинум

Тинькофф Банк

Кредитная карта

- до 55 дней без процентов

- до 700 000 рублей

- до 30% кэшбэка

Подробнее

МТС CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 500 000 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Лучшие кредитные карты 2020 года по величине кредитного лимита

Если вы нуждаетесь во внушительном финансовом резерве, лучше открыть кредитку с большим кредитным лимитом. Как правило, банки предлагают 300 000–500 000 рублей. Но бывают исключения, например, до 1 000 000 рублей. Но вы должны понимать, что столь крупный размер заемных средств может получить не каждый человек. Лимит фининституты определяют также в индивидуальном порядке, и на него влияет уровень платежеспособности заемщика, состояние его кредитной истории.

Если вы уже являетесь действующим клиентом, имеете накопительный счет, куда регулярно поступают деньги, зарплатный, депозит/вклад, или хотя бы получаете высокую зарплату и незакредитованы, кредитный лимит одобрят больше. Если изначально вам не захотят доверить крупную сумму в долг, лимит могут увеличить со временем.

Однако это происходит не реже 3-6 месяцев и по инициативе банков, так как они не любят, когда об увеличении кредитного лимита просит сам клиент. При этом держатель карты должен соответствовать определенным требованиям:

- активно эксплуатировать кредитку;

- не допускать просрочек;

- продолжать получать доход на том же уровне или больше.

Кредитная карта Мультикарта ВТБ

Заслуженно в рейтинг лучших кредитных карт попала и Мультикарта ВТБ. Во-первых, ее максимальный лимит равен 1 000 000 рублей. Во-вторых, ставка хоть и высокая (26% годовых), но при активном использовании пластика и подключении опции «Заемщик», ее можно уменьшить до 10%. В-третьих, есть масса других «фишек».

| Преимущества | Недостатки |

| Длительный ЛП – 101 день. Он распространяется не только на оплату товаров/услуг, но и на снятие денег в устройствах самообслуживания, переводы | Отсутствие доставки |

| Бесплатное обслуживание при тратах на покупки от 5 000 рублей в месяц | Длительное ожидание решения – от 1 до 5 дней |

| Пополнение с карт других банков через онлайн-банк – 0 ₽ | Обязательное подтверждение дохода за последний год при кредитном лимите свыше 300 000 ₽ |

| В первые 7 дней после получения пластика без комиссии: снятие до 100 000 рублей | Изначально ставка составляет 26%, ее снижают постепенно при условии активного пользования Мультикартой ВТБ и подключении опции «Заемщик» |

| Бесплатное обслуживание карты в первый месяц даже при невыполнении критерия бесплатности, но при подаче заявки на сайте | Взимание комиссии за обслуживание, если сумма трат в расчетном периоде менее 5 000 рублей – 249 ₽ за месяц |

| Оформление по паспорту при запросе лимита не более 300 000 ₽ | Высокая плата за снятие денег по истечении семидневного «льготного периода» — 5,5% (минимум 300 ₽) |

| Небольшой размер обязательного платежа – 3% от суммы долга | — |

| Разнообразие бонусных опций, по которым можно получить: скидку на ставку по кредиту/ипотеке/кредитной карте до 10%, до 4% кэшбэка с ресторанов, кафе, театров и кино, АЗС, парковок, до 4% за любые покупки, до 3% милями в категории «Путешествия», до 1,50% дохода по вкладам/сберегательным счетам | — |

Кредитная карта #МожноВсё Росбанка

Кредитный лимит лучшей карты #МожноВсё Росбанка в 2020 году варьируется в пределах 15 000 – 1 000 000 рублей. Ставка начинается с 25,90%. Это немало, но банк дает привилегии в плане комиссии за обслуживание:

- 1-ый месяц – 0 ₽;

- со второго месяца – бесплатно, если тратить на покупки от 15 000 рублей. Иначе – 79 рублей.

На протяжении максимум 62 дней можно не платить проценты. Разрешается использование собственных средств, переводы с карты на карту. При этом комиссии нет, но если переводить кредитные средства, Росбанк возьмет за операцию 4,90% + 290 ₽. Столько же заемщику приходится отдавать за снятие кредитных денег, свои же в банкомате эмитента можно снимать без лишних трат.

Но в случае с обналичиванием в банкоматах сторонних банков комиссия будет – 1% + 100 ₽. Есть у кредитки и программа лояльности, точнее две. Но выбрать можно одну: либо кэшбэк, либо Travel-бонусы за каждые потраченные 100 ₽. И размер кэшбэка, и размер Travel-бонусов зависит от того, сколько держатель тратит на покупки. Повышенный cashback начисляют только по одной из выбранных категорий.

С остальных покупок Росбанк возвращает 1%. При заказе карточки с кредитном лимитом не более 100 000 рублей потребуют только паспорт. Иначе незарплатные клиенты банка должны будут подтвердить доход любой доступной справкой. Еще одним преимуществом одной из лучших в 2020 году кредитных карт является возможность ее получения в день обращения и озвучивание ответа по заявке онлайн.

О картах с льготным периодом

В рейтинге всегда участвуют карты с длительным льготным периодом. Это дополнительная опция, которая раньше была редкой, а сейчас сопровождает практически каждую кредитку. Граждане, выбирая продукт, практически всегда ищут в нем эту полезную опцию.

Грейс или льготный период — некоторый срок, в течение которого клиент может пользоваться линией ссуды без уплаты процентов. Главное — уложиться в рамки грейса и закрыть задолженность полностью до его окончания. Если сделать все правильно, переплаты не будет вообще.

Стандартный льготный период — 55-60 дней, но некоторые банки пошли дальше и с целью привлечения заемщиков установили грейс в 100-120 дней и выше. Такие карты востребованы, поэтому все больше банков стали увеличивать срок льготы, стандартный в 2 месяца людей уже не устраивает.

Практически всегда льготный период не распространяется на операции снятия наличности.

Если проводить рейтинг сравнения именно по этому показателю, то советуем обратить внимание на следующие продукты:

- Альфа-Банк. В его ассортименте есть интересный продукт — 100 дней без процентов. Как уже понятно из названия, можно 100 суток пользоваться линией бесплатно. При этом крайне важный момент — можно снимать до 50000 ежемесячно без комиссии, и льгота на эти операции тоже распространяется;

- УБРиР по этой части он рекордсмен среди всех банков. Здесь можно оформить кредитку с льготным периодом в 120 или даже в 240 дней. Учитывайте, что чем больший грейс устанавливается, тем выше стоимость обслуживания, но ее можно избежать при выполнении определенного объема операций покупок.

Важно уточнять в банке, как именно работает льготный период, с какого момента срок начинает отсчет. Только если уложиться в заданные рамки, процентов не будет

Если не погасить весь минус до установленной даты, проценты начисляются за каждый день. Грейс возобновляемый, им можно пользоваться многократно: заканчивается один, тут же начинает действовать следующий.

№10 Карта «Зеленый мир»

Эмиссию производит Почта Банк, который в свое время был образован на базе ПАО «Лето Банк». Кредитный лимит: от 20 000 до 500 000 рублей.

Клиент освобождается от оплаты за обслуживание карты только в течение первых 12 месяцев со дня получения её на руки карты. Зато в дальнейшем ежегодно надо будет платить по 900 рублей.

Кредитная ставка просто смешная и составляет всего лишь 19,9 процента. Пользователям карты предложен интересный проект. Если в течение месяца кто-то из них посредством своей карты приобретет что-либо в магазине на сумму 3 тыс. руб., то за счет организаторов будет посажено одно дерево.

Оформить кредитную карту срочно

Срочные кредитные карты с быстрым оформлением доступны во многих российских банках. Решение по заявке чаще всего принимается в течение часа. Наиболее высокие шансы на одобрение быстрого кредита имеют официально трудоустроенные граждане с высоким уровнем дохода и хорошей кредитной историей. Выдача быстрых кредитов сопряжена с высоким риском невозврата, которые банки компенсируют повышенными процентными ставками.

Условия получения

Требования к заемщику и условия получения кредитной карты определяются каждым банком отдельно. Стандартными для большинства кредитных программ являются следующие условия:

- гражданство РФ;

- постоянная регистрация в регионе обращения;

- возраст от 18 лет;

- стабильный доход достаточного уровня.

Требуемые документы:

- паспорт РФ;

- справка о доходах установленной формы.

В зависимости от категории заемщика и условий кредитной программы могут потребоваться:

- справка из ПФР;

- военный билет;

- загранпаспорт;

- выписка со счета;

- документы на автомобиль.

Кредитные карты с моментальным оформлением легче всего получить заемщикам со стабильным заработком и хорошей кредитной историей. В некоторых банках кредит могут одобрить гражданам с плохой КИ, однако при наличии текущих просрочек по другим займам шансы на одобрение невелики.

Топ срочных карт банков

Условия выдачи срочных кредитных карт зависят от статуса заемщика, его кредитного рейтинга и запрашиваемой суммы. Процентная ставка и величина кредитного лимита в большинстве банков определяются индивидуально для каждого заемщика. Минимальная процентная ставка составляет 10%, максимальная может достигать 78%. Средний размер кредита – 300 000 рублей.

Кредитная карта без физического носителя, предназначена для оплаты покупок через интернет или с помощью телефона в кассах магазинов-партнеров.

Условия:

- Процентная ставка – 0% в год

- Льготный период – 12 месяцев

- Максимальная сумма – 14 999 рублей (лимит определяется при оформлении кредита)

- Проценты на остаток собственных средств – до 6,5%

- Срок рассрочки – от 1 до 18 месяцев

Кэшбэк начисляется на покупки за свои деньги.

- При оплате телефоном:

- 6% — за покупки на сумму от 10 000 руб.

- 4% — за покупки на сумму от 5 000 до 9 999 руб.

- 2% — за покупки до 4 999 руб.

- При оплате картой: 2%

- При любом способе оплаты: 1%

Заявки рассматриваются в течение одного часа. За выпуск, перевыпуск и обслуживание карты плата не взимается. Карту можно забрать самостоятельно или заказать бесплатную доставку курьером в удобное для получения место.

Карта с бесплатным обслуживанием, без комиссий за выдачу наличных и штрафов за просрочки.

Условия:

- Процентная ставка – 20,9%

- Льготный период – до 120 дней (не распространяется на определенные операции)

- Максимальная сумма – определяется индивидуально, для новых клиентов лимит составляет 300 000 руб.

Владельцам карт Ситибанка доступны скидки и спецпредложения в магазинах-партнерах. Оформить карту можно онлайн с любого устройства.

Кредитная карта с бонусами в виде кэшбэка и миль. Увеличить доход можно, если заказать кредитки для семьи и близких. Категория для получения повышенного кэшбэка определяется в зависимости от потраченной в текущем месяце суммы.

Условия:

- Процентная ставка – от 25,9%

- Льготный период – 2 месяца

- Максимальная сумма – 600 000 руб.

Кэшбэк:

- 10% — в категориях, где потрачено больше всего средств.

- 1% — на все остальные покупки.

Мили:

- до 4 бонусных миль – за каждые 100 рублей со всех покупок

- до 10 бонусных миль – за каждые 100 рублей на сайте «Газпромбанк – Travel»

При тратах свыше 5 000 рублей или перечислении заработной платы на карту банка (не менее 15 000 рублей) обслуживание бесплатно. В других случаях – 199 рублей в месяц.

Онлайн-заявки на кредитные карты обрабатываются в течение пяти минут. Получить карту можно самостоятельно в отделении банка или заказать доставку по указанному адресу.

Как заказать кредитную карту срочно?

Посмотреть предложения банков и отправить онлайн-заявку на срочную карту онлайн вы можете на нашем сайте.

- Укажите желаемые параметры карты – кредитный лимит, продолжительность льготного периода, наличие кэшбэка, процентов на остаток, тип платежной системы.

- Изучите предложенные варианты. Подробные условия можно посмотреть, кликнув по кнопке «Подробнее».

- Выберите оптимальное предложение и нажмите кнопку «Оформить карту».

Доступные варианты можно отсортировать по размеру кредитного лимита, величине процентной ставки и продолжительности льготного периода.

Выбор кредитной карты, подходящей именно вам

Не существует кредитных карт, подходящих для всех. Наоборот, изобилие предложений на рынке является положительным фактором для выбора, независимо от того, ищете ли вы возможность улучшить кредитную историю, получить кэшбэк или же мили для новых путешествий.

По ряду международных исследований и опросов программа вознаграждения является ключевым фактором при выборе кредитной карты на протяжении последних нескольких лет.

При существующем многообразии программ вознаграждения может быть сложно разобраться, какая подходит именно вам. Мы предлагаем вам задать себе несколько вопросов при выборе лучшего предложения.

1. Зачем вам нужна кредитная карта?

- Вы хотите получать кэшбэк и тратить его на повседневные покупки?

- Вы часто путешествуете и хотите использовать вознаграждение для оплаты расходов следующей поездки?

- Вы несете затраты как владелец малого бизнеса и хотите зарабатывать вознаграждение на этом?

- Вам нужна хорошая кредитная история для грядущих крупных покупок или для консолидации всех долгов?

Ваши ответы на данные вопросы в значительной степени определят, какая кредитная карта подходит именно вам.

Если вы редко путешествуете, кредитные карты для путешествий с бонусными милями не будут соответствовать вашим потребностям.

Но, с другой стороны, если вашей ближайшей целью является дорогостоящая зарубежная поездка, которую можно оплатить милями, то в таком случае карты с кэшбэком не смогут дать вам столько же финансовой выгоды, сколько смогут дать мили кредитных карт топ-уровня для путешествий.

Однако в целом кредитные карты с кэшбэком по разным данным являются почти в три раза более предпочтительным продуктом, чем карты с милями (вторые по популярности). Это вызвано большей свободой в использовании кэшбэка.

2. Какие ваши обычные ежемесячные траты?

Определите, на что вы регулярно тратите деньги, чтобы извлечь максимальную пользу от владения кредитной картой.

Например, одни карты предоставляют максимальное вознаграждение за покупки во время путешествий, при оплатах в кафе и ресторанах. Другие — при оплате на АЗС и покупках в супермаркетах.

Осознание того, как вы привыкли тратить деньги, дает возможность определить, какую кредитную карту выбрать для максимальной отдачи от ее использования.

Так, если вы часто бываете в кафе и ресторанах, вам выгоднее соответствующая карта, но если вы определите, что у вас нет каких-то доминирующих постоянных затрат, то выбирайте кредитную карту с фиксированной ставкой кэшбэка.

3. Хотите ли вы платить ежегодное обслуживание?

Многие кредитные карты класса премиум предусматривают оплату ежегодного обслуживания. Хотя получаемые преимущества и привилегии, как правило, превосходят стоимость ежегодного обслуживания.

Если вы не хотите нести дополнительных затрат, то выбирайте из предложений с бесплатным годовым обслуживанием.

Например, при стоимости годового обслуживания вашей карты 2 400 руб. вам нужно будет тратить на покупки не менее 20 000 руб. ежемесячно (зарабатывая 1% фиксированного кэшбэка на все покупки), чтобы компенсировать затраты на годовое обслуживание.

Если вы не планируете использовать кредитную карту ежемесячно, то лучше рассмотреть варианты с бесплатным ежегодным обслуживанием. Тем более что сейчас на рынке появляются кредитные карты топ-уровня с бесплатным годовым обслуживанием.

Заключение

В обзор не попали карты рассрочки. Это произошло не потому, что условия по сравнению с обычными кредитками невыгодные, а потому, что они заслуживают отдельного рассмотрения и собственного обзора, который я скоро сделаю.

Проблемы завести себе электронный кошелек сегодня нет (конечно, при условии соответствия клиента требованиям банка). Заявку на новые кредитные карты всех банков можно оформить онлайн. Срок рассмотрения составляет от пары минут до пары дней, поэтому кредитку многие рассматривают как способ быстро получить нужную сумму. Но прошу внимательно читать условия кредитования и четко соблюдать правила пользования, и тогда карта действительно может выручить в сложной финансовой ситуации.ф