Кредитные карты с кэшбэком в москве

Содержание:

- Выбери лучшие карты с кэшбеком — с прибылью:

- Тинькофф Блэк

- Каким образом можно оформить кредитную карту с кэшбэком в Тинькофф Банке

- Карта Black от Тинькофф

- Карта Ultra от Восточного Банка

- Какая карта с cashback лучше?

- Условия и требования

- Альфа-Банк

- Газпромбанк

- Home Credit

- Тинькофф

- Райффайзен Банк

- Рокетбанк

- ЮниКредит Банк

- Что такое кэшбэк по карте?

- Opencard от банка Открытие

- Поиск идеальной карты

- Условия выбора кредитки с cashback

- Оформить дебетовую карту с кэшбеком в России

- Какие кредитные карты с кэшбэком есть в ассортименте Росбанка

- Бонусы или деньги

- Как извлечь максимальную выгоду из кэшбэк-кредитки: лайфхаки

- Совкомбанк Халва

Выбери лучшие карты с кэшбеком — с прибылью:

(⇓ Топ, рейтинг кредитных карт 2020 / 2021 быстро вернуться к нужному разделу ⇓)

-

- ТОП 3.«ОТКРЫТИЕ» — лучшая дебетка с кэшбэком

Чтобы ваша покупка всегда совершалась с кэшбэком, в этой статье мы описали:

- какая самая выгодная карта для покупок;

- какие есть лучшие карты с кэшбеком с процентом на остаток;

- самые популярныеcash back карты;

- точный рейтинг кредитных карт2020 / 2021 и проведем сравнение.

Рейтинг карт с кэшбэком 2020 / 2021 постоянно меняется. Поэтому наши рейтинги мы будем обновлять ежемесячно, при вводе банками новейших условий. Здесь будут собраны, конечно не все кэшбэк карты, но лучшие карты с кэшбэком в 2020 / 2021 году в настоящий момент. Конечно, нам не возможно будет только в одной этой статье уместить всю информацию о картах, поэтому переходите по ссылкам в другие конструктивные статьи.

Нужен надежный держатель для всех твоих кэшбэк карт? Легко! Закажи ЗДЕСЬ — быстро и не дорого! Жми на картинку для подробностей ⇓

Не торчите подолгу в очередях и не теряйте доходов с лежащей просто так налички. С картами удобнее, если вы потеряли карту, забыли ее в банкомате и т.п., вы можете быстро заблокировать ее двумя способами: через приложение банка на своём устройстве или просто позвонив в банк. Деньги ваши сохранятся, а вам выдадут новую карту и всё. Что будет, если вы потеряете бумажник с деньгами, сами понимаете. Поэтому, пользуйтесь современными технологиями, дорогие читатели.

Тинькофф Блэк

Основные параметры:

- Cash Back:

- 1% — на все покупки

- 5% — на выбранные категории

- 15% — на кино, концерты и театры

- 30% — по спецпредложениям

- Процент на остаток – 5% годовых

- Перевод на карты других банков – бесплатно

- Снятие наличных в сторонних банкоматах – бесплатно

- СМС-оповещение об операциях – 59 руб/мес

- Обслуживание – бесплатно* или 99 руб/мес

*Обслуживание карты бесплатно при выполнении одного из условий – поддержание неснижаемого остатка в 30 000 рублей в течение месяца или наличии вклада от 50 000 рублей. В противном случае стоимость обслуживания составит 99 рублей в месяц.

Кэшбэк начисляется рублями в конце расчетного периода.

- Базовая ставка кэшбэка в 1% распространяется на все операции по карте.

- 5% вы получите за покупки в трех категориях, которые предлагает банк на выбор раз в квартал.

- 15% полагается за покупки в приложении билетов в кино, театр и на концерты

- Кэшбэк до 30% доступен по спецпредложениям партнеров банка

Банк начисляет 5% на остаток по карте при условии покупок свыше 3 000 рублей за расчетный период. Отмечу, что процент начисляется на сумму до 300 000 рублей, все что выше имеет смысл хранить на дополнительном вкладе или накопительном счете.

Тинькофф позволяет снимать наличные без комиссии в чужих банкоматах. При этом минимальная сумма снятия должна составлять 3 000 рублей.

Также карта Тинькофф Блэк позволяет бесплатно переводить деньги на карты другого банка через собственные сервисы. Лимит составляет 20 000 рублей в месяц. Дальше уже с комиссией 1.5%.

Среди дополнительных особенностей предложения от Тинькофф – возможность бесплатного открытия дополнительных карт, превращение карты в мультивалютную, удобное мобильное приложение и возможность перехода на тариф 6.2 с абсолютно бесплатным обслуживанием.

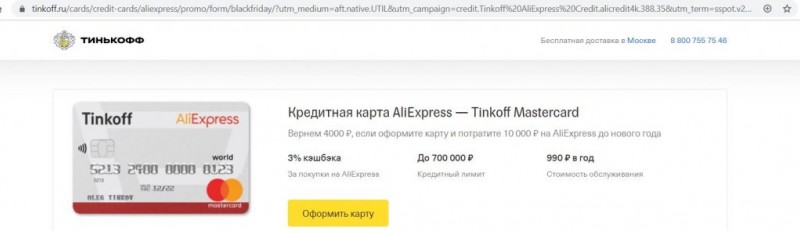

Каким образом можно оформить кредитную карту с кэшбэком в Тинькофф Банке

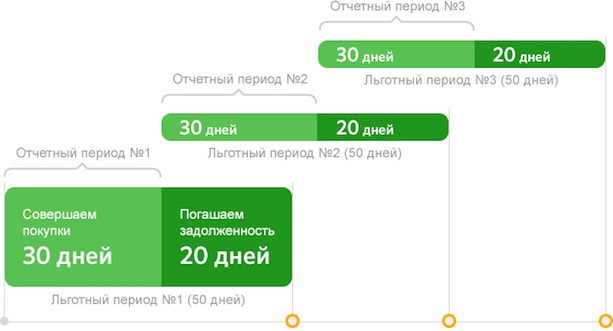

Для получения кредитки от Тинькофф Банка с лимитом до 700000 руб. и годовой ставкой от 12% необходимо уделить 5 мин. заполнению анкеты. Примечательно, что онлайн-оформление банковского продукта не сопряжено с расходами, однако ее обслуживание обойдется держателю в 590 руб. за год. Процент одобрения составляет как минимум 70%, а решение выносится в короткие сроки. Жители Москвы могут получить карту Platinum с кэшбэком в удобное время и любом месте.

Тинькофф Банк является самым цифровым и мобильным учреждением, поэтому для дальнейшего управления кредитными средствами не нужно посещать отделение. Все операции происходят в интернет-банке. По условиям кредитования, заемщик может в течение беспроцентного периода (55 дней) совершать покупки и оплату при помощи карты с 0%. Организация кредитует клиента до востребования. И самое главное, у Тинькофф Банка высокий кэшбэк до 30% (баллами).

Но не так давно кредитная карта Платинум стала инструментом для покупки в рассрочку. Она действительна максимум 12 мес. Требования у кредитора минимальны: гражданство РФ, прописка либо временная, либо постоянная, достижение 18 лет.

Карта Black от Тинькофф

до 30% — у партнеров Банка; 5% — в 3-х категориях;От 0 ₽ за обслуживание.

Заказать онлайн

«Наша лучшая карта с кэшбэком» — гласит слоган на странице, посвященной карте Блэк от банка Тинькофф.

С этим не поспоришь, действительно лучшая карта в их банке, но как насчет конкуренции с другими банками? Держит ли карта «удар»?

Итак, дебетовая карта с двойным доходом: кэшбэк + процентом на остаток. Пока ничего нового.

Кэшбэк начисляется сразу деньгами в конце каждого месяца. Процент кэшбэка — 5% за 3 категории. Но вы сами можете выбрать категории, которые для вас приоритетны. Менять их можно раз в 3 месяца. Кэшбэк с обычных покупок стандартный 1%.

Кроме того, Тинькофф обещает до 30% кэшбэка при покупке у магазинов-партнеров. В приложении есть категории бонусы, сейчас там более 100 магазинов с кэшбэком и специальными условиями.

Максимальный кэшбэк, который можно получить за месяц — 3000 рублей. Кэшбэк по специальным предлоджениям и бонусам от партнеров считается отдельно — его максимальная сумма 6000 рублей в месяц.

Условия получения и использования

Выпуск карты бесплатен, как и доставка в любой город России курьером. Активация карты происходит на месте, при вручении карты курьером.

Обслуживание карты стоит 99 рублей в месяц, при условии что у вас нет 50000 рублей на вкладах и счетах. Небольшая плата за один из самый удобных онлайн-банков в России.

SMS-информирование об операциях обойдется в дополнительные 59 рублей, но в нынешнее время это совершенно необязательная трата, поскольку все расходы можно посмотреть прямо в мобильном приложении банка.

Отзыв по карте Tinkoff Black

Начну с того, что у меня есть эта карта. Я брал ее не потому что эта лучшая карта с кэшбэком на рынке, я ее оформил, чтобы оценить насколько удобен онлайн-банк Тинькофф и остался очень доволен.

до 30% — у партнеров Банка; 5% — в 3-х категориях;От 0 ₽ за обслуживание.

Заказать онлайн

Кэшбэк — приятное дополнение к крутому продукту. Мобильный банк на запредельном уровне, особенно после Сбера.

Например, я не нашел на сайте информацию по максимальному кэшбэку — написал в онлайн чат в приложении, оператор ответил мне в течение 3 минут.

Особенно удобен Тинькофф Банк тем, что позволяет без процентов осуществлять переводы на карты других банков. До 20 000 рублей в месяц, но все же.

Карта Ultra от Восточного Банка

до 7% в выбранной категорию;1% — на все покупки;7% на остаток по карте.

Заказать онлайн

Еще одна тёмная лошадка с интересными условиями по кэшбэку.

Итак, по карте Ultra вы можете выбрать 1 из 4 опций кэшбэка.

Опция За рулём

- 7% на АЗС

- 3% на парковки, такси, каршеринг и автомойки

- 1% на все остальные покупки

Опция Отдых

- 7% Такси и Кино

- 5% Кафе, бары и рестораны

- 1% на все покупки

Опция Онлайн покупки

- 7% Доставка еды, онлайн-музыка, фильмы и книги

- 3% Покупка товаров в интернете

- 1% на все остальные покупки

Опция Всё включено

2% на все покупки

Что особенно примечательно, так это опция кэшбэка 2% на все, потому что другие банки, как правило, за все категории предлагают стандартный 1%. Но при выборе этой опции мы лишаемся отличных предложений по другим направлениям.

Собственно, сказать какая из 4 опций лучше просто невозможно, ведь выбор будет сугубо индивидуальном. Хорошо, что он есть и с довольно заманчивыми условиями.

Что касается лимитов на кэшбэк за календарный месяц, то Восточный Банк смог удивить и здесь:

- За Рулём (7000 баллов на АЗС; 5000 баллов такси, каршеринг и т.д.)

- Отдых (3000 баллов на Кино и Такси; 15000 баллов на Кафе, рестораны и бары)

- Онлайн покупки (5000 баллов на Доставку еды, онлайн-музыку, книги и фильмы; 20000 баллов на покупки в Интернет)

По опции Всё включено ограничение — 100 000 баллов в месяц, как и общее ограничение по другим опциям.

Бонусные баллы начисляются в течение одного дня. Но баллы нельзя просто списать в оплату покупки, ими можно лишь компенсировать уже оплаченный товар.

По большому счету, разницы нет, но в случае компенсации вы сначала должны произвести оплату своими средствами, а потом в течение 90 дней с момента покупки запросить компенсацию покупки в интернет-банке или мобильном приложении.

Для возмещения доступны покупки от 500 рублей, при этом нельзя возместить покупку частично, то есть чтобы компенсация была одобрена, необходимо иметь достаточное количество баллов (не меньше суммы покупки).

Условия получения и использования

Кэшбэк, конечно, великолепный, но теперь про обслуживание и использование карты.

- Стоимость выпуска основной карты — 500 рублей.

- SMS-информирование — 59 рублей (со второго месяца)

- Стоимость обслуживания — 150 рублей в месяц (при остатке не менее 50 000 рублей — бесплатно).

Перевод денег на карту другого банка облагается комиссией в размере 2%.

7% начисление на остаток при условии ежемесячных тратах по карте от 10 000 рублей и остатке на счете от 10 тыс. рублей до 1 млн. рублей. В иных случаях 0%.

Снятие наличный в банкоматах Райффайзен без комиссии, в банкоматах других банков 1% от операции (но не менее 100 рублей).

Пополнение с карты любого банка на сайте банка, в интернет-банке или мобильном приложении Райффайзен-Онлайн.

Комиссия 1,5% за перевод на карты других банков (не менее 50 рублей).

Отзыв по карте Ultra от Восточного Банка

до 7% в выбранной категорию;1% — на все покупки;7% на остаток по карте.

Заказать онлайн

Начнем с одного из главных минусов — выпуск карты стоит 500 рублей. При сравнении с конкурентами, которые предлагают выпуск бесплатно — это серьезное упущение.

Обслуживание стоит 150 рублей, что не слишком много, но и получить бесплатное обслуживание достаточно проблематично.

Но эти минусы меркнут при первом же взгляде на ставки кэшбэка по карте. 7% по выбранной категории, повышенный кэшбэк в похожих категориях и 1% на все покупки — это очень достойное предложение.

Таким образом, стоит рассматривать карту Ultra, если вы действительно настроены пользоваться ей как основной картой в своем кошельке.

Какая карта с cashback лучше?

Рассмотрев представленные варианты мы отобрали три банка с наилучшими условиями по картам с функцией кэшбек. Рассмотрим их подробнее.

Русский Стандарт Platinum

Банк Русский Стандарт предлагает своим клиентам кредитную карту с лимитом в 300 тыс. рублей и процентной ставкой от 21,9% годовых. Стоимость обслуживания в год составляет 590 рублей.

Cashback:

- до 25% – у партнеров банка

- 5% – в 3-х категориях из 7-ми (АЗС; одежда и обувь; кафе, рестораны, фастфуд; бытовая техника; аптеки; такси; канцелярские товары)

- 1% – на все остальное

Чтобы получать cashback, минимальная сумма потраченных средств должна составлять 5000 рублей за бонусный период. Учитываются все карточки, которые участвуют в RS Cashback. Льготный период – 55 дней. Заявку можно оставить через интернет, а получить готовую карточку без визита в офис.

Росбанк #МожноВСЁ

Карта Росбанка с кредитным лимитом в миллион рублей позволяет получать до 10% кэшбэка. Процентная ставка за пользование деньгами составляет 21,4% годовых. В первый год предоставляется бесплатное обслуживание.

Cashback:

- от 1 до 10% – на 2 выбранные категории

- 8% – на остаток по счету

- 5% – travel-бонусы (начисляются за каждые 100 рублей)

- 1% – на все

Размер повышенного кэшбэка зависит от общей суммы покупок и достигает 10%. Ограничение на начисления в месяц – 5000 рублей.

ОТП Банк «Большой cashback»

Карта «Большой cashback» с лимитом в 1 млн. рублей выдается под 24,9%. Комиссия за обслуживание не взимается. Льготный период – 55 дней.

Cashback:

- 7% — на одну категорию из шести возможных: путешествия, ремонт и мебель, авто, развлечения, шопинг (одежда, обувь) и красота, семейная (гипермаркеты, аптеки, медицинские центры).

- 1% — на прочие покупки

Начисления на остаток по счету зависят от суммы и достигают 4%. Ограничение на выплаты – 3000 рублей в месяц.

Условия и требования

Чтобы выбрать идеальную кредитную карту с кэшбэком, необходимо обращать внимание на все показатели. Смотрите не только размер кэшбэка, но и на:

Смотрите не только размер кэшбэка, но и на:

- ежегодную оплату за использование;

- форму возврата кэшбэка (баллы, бонусы или деньги);

- начисление процента каждый месяц или день;

- стоимость интернет-банкинга, СМС;

- разновидность кредитной карты.

Каждый перечисленный фактор играет большую роль. Если кэшбэк будет большим, но обслуживание и интернет-банкинг дорогим, то карта невыгодна, оформлять ее нет смысла.

Чтобы не прогадать, ниже составлен список лучших кредитных карт с кэшбэком от проверенных банков, поэтому вам не придется долго заморачиваться.

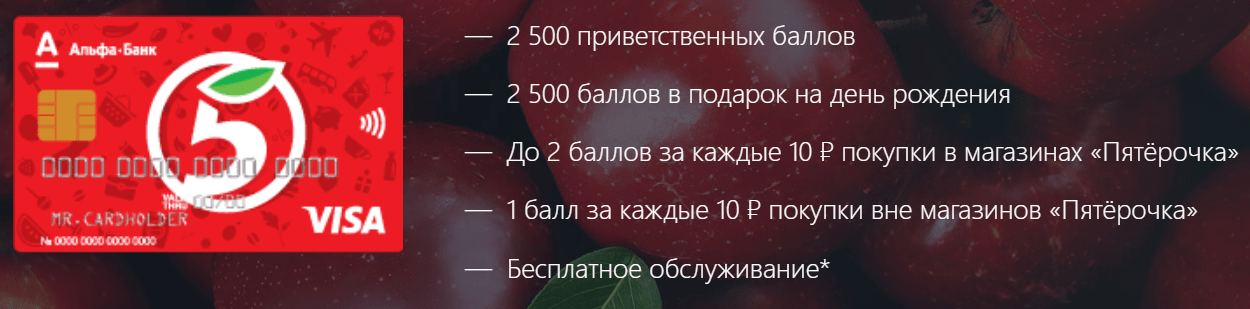

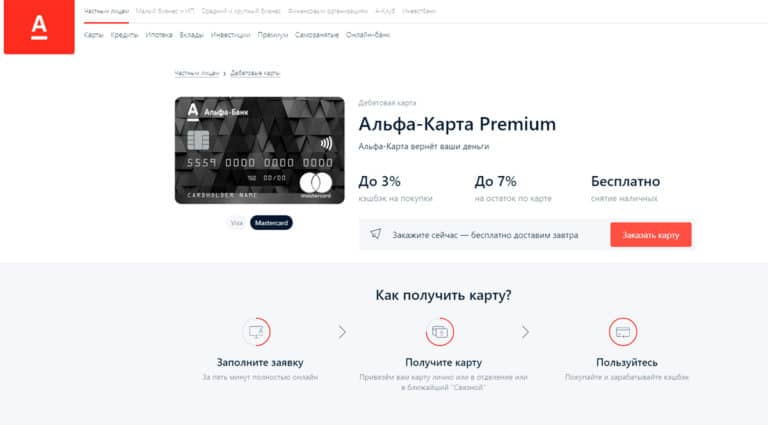

Альфа-Банк

Если хотите оформить дебетовую карту с выгодным кэшбэком, рассмотрите предложения Альфа-Банка. Самая популярная программа «Альфа-Карта Premium» дает трехпроцентный кэшбэк за покупки и доход на остаток до 7%. При этом владельцы карт получают персонального менеджера, трансфер в аэропорт, бесплатное снятие наличных по всему миру, льготный курс конвертации валюты.

Для владельцев автомобилей, Альфа-Банк подготовил специальный тариф с 10% возвратом от покупки топлива на АЗС, а также частичный возврат за оплату счета в ресторане и кафе. По программе кэшбека можно получить до 21 000 рублей в месяц. Среди других предложений можно приобрести карту с выгодными условиями для покупок в сети магазинов Перекресток, Пятерочка, РЖД.

Выпуск, обслуживание карты, снятие наличных бесплатно в первые два месяца пользования. Этот период можно продлить, выполняя условия банка (остаток суммы на счете в конце месяца или достижение фиксированной суммы на покупки картой). Благодаря выгодной программе, удобному приложению и надежности платежей, финансовые продукты Альфа-Банка входят в ТОП-10.

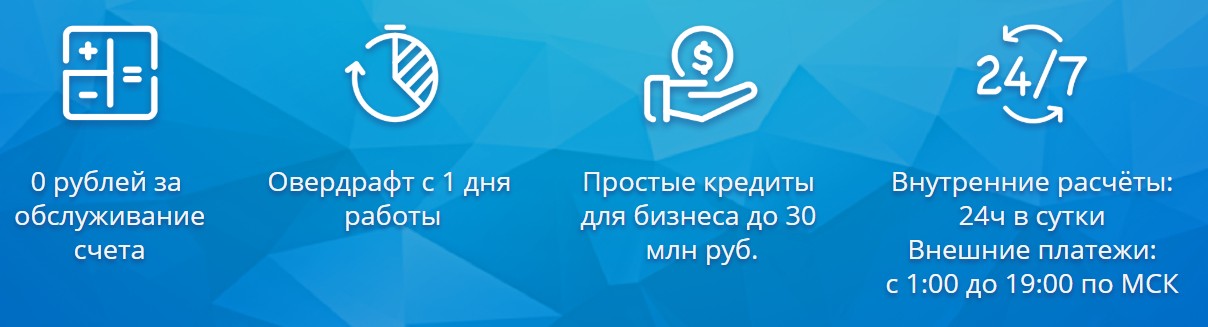

Газпромбанк

Следующая кредитка в нашем списке – Умная карта от Газпромбанка. Обсудим ее особенности, плюсы и минусы:

- Банк готов выдавать клиентам до 600 тысяч рублей.

- Использование кредитки без процентов длится 2 месяца.

- Кэшбэк до 10% на различные виды товаров и услуг.

- За СМС об операциях платить не надо, услуга бесплатная.

- 6,2% начисляется на остаток в месяц.

- Обслуживание 0 рублей, если привяжите заработную плату к данной карте.

- Минимальный ежемесячный платеж – 5% от кредита.

- Выпуск бесплатный, абонентская плата за использование – 2388 рублей ежегодно.

Оформляя карту, также можете выбрать приоритетную категорию товаров и услуг, чтобы получать до 10% возврата с них и 1% кэшбэка с остальных покупок. Условия у карты приятные, но высокая абонентская плата. Если часто что-то покупаете, возврат с покупок будет большой, то покроете расходы на карту, а если нет, то следует подумать о других вариантах в данном списке кредитных карт.

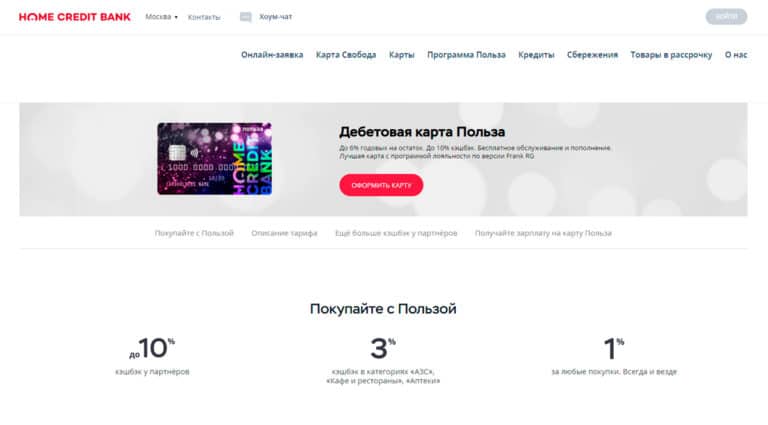

Home Credit

Оформить дебетовую карту с кэшбэком и процентами на остаток можно в банке Home Credit. Исходя из цели выберите подходящую программу: для путешественников выгодно оформить тариф «Польза Travel», для геймеров «In Game», а для тех, кто заботится о здоровье подойдет карта из биопластика «Зеленая» с кэшбэком до 10% у эко-партнеров: iHerb, Мох, Спортмастер, Fresh.

Кэшбэк, получаемый по программе лояльности Home Credit можно обменять на рубли в личном кабинете или потратить на сертификаты и скидки от компаний партнеров. В приложении интернет банкинга пополнение счета и перевод денег внутри банка будет бесплатным. Новым клиентам банк бесплатно дарит первые два месяца смс-уведомлений. Это 4 место в рейтинге лучших дебетовых карт с кэшбэком для путешествий и пенсионеров в России по отзывам пользователей.

Тинькофф

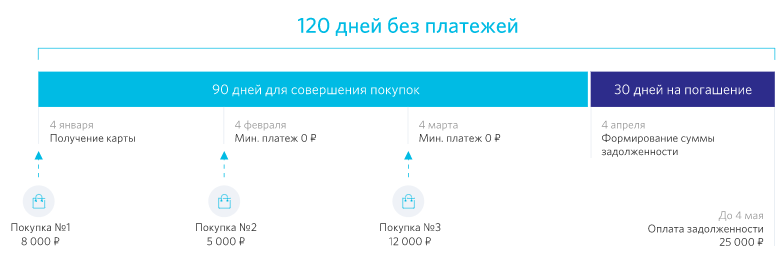

Первый в списке выгодных кредитных карт с кэшбэком – Тинькофф и его карта Тинькофф Платинум. Особенность в том, что вы можете оплатить ею кредит от другого банка.

Если вы заинтересованы, то оформите Тинькофф Платинум и воспользуйтесь услугой «Перевод баланса», переведя сумму в другой банк для погашения кредита. Это удобно, если условия кредитования от банка не выгодны или необходимо погасить его в ближайшее время.

120 дней после оформления кредитной карты с кэшбэком не

будут начисляться проценты за пользование кредитом, необходимо будет платить

6-8% от задолженной суммы в качестве минимального платежа и все.

Но здесь есть свои нюансы. Конечно, вы можете использовать данную опцию, но следует помнить о выплатах Тинькофф Банку. Вам необходимо выплатить одолженную сумму, иначе набегут проценты. Представим ситуацию, вы взяли у Тинькофф 100 000 рублей и не выплатили в назначенный срок. Через год придется заплатить 135 000 – 150 000 рублей, готовы ли вы к такому?

Если вас устраивают условия, то перейдем к описанию:

- Недорогое обслуживание. За использование кредитной карты придется заплатить всего 590 рублей в год. Существует маленькая хитрость: позвоните в банк и сообщите, что нашли кредитную карту с более лояльной системой и думаете о переходе. Тогда банк переведёт вас на тариф без абонентской платы или снизит ее.

- Кэшбэк возвращается баллами, но 1 балл равен 1 рублю, поэтому вы можете обменять их на деньги.

- Следите за предложениями в приложении банка, чтобы делать выгодные покупки и получать до 30% кэшбэка.

- Стандартная ставка кэшбэка – 1%.

- Максимальная сумма выдачи 300 000 рублей, решение о сумме принимается индивидуально.

- Максимально в месяц можно накопить 6 000 баллов, срок действия – 3 года.

- Платная услуга СМС-банкинга – 59 рублей ежемесячно.

- Комиссия за снятие наличных.

У Тинькофф Платинум есть свои плюсы и минусы, принимая решение, помните, что СМС-банкинг платный, обналичивание дорогое, бонусы начисляются с округлением до меньшего (1,5 =1). Кредитная карта от Тинькофф имеет множество преимуществ, но не забывайте о минусах.

Райффайзен Банк

Дебетовая карта от Райффайзен Банк удобна не только для хранения личных сбережений, но и поможет получить выгоду. Бесплатно оформите карту «Все сразу» и получите до 4% кэшбэка за любые покупки и сумму ежемесячного дохода в виде 5% годовых. Не нужно иметь несколько карт для накопления повышенных баллов. Оплачивайте авиабилеты милями, АЗС и счет в ресторане дебетовой картой банка.

Заведите специальную карточку для подростков в Райффайзен Банк с беспроцентным пополнением и повышенным кэшбеком на все покупки. Для оформления достаточно заполнить онлайн форму и дождаться приезда курьера на следующий день. Одновременно можно открыть счет для хранения и накопления денежных средств. Переводы между счетами доступны в личном кабинете.

Чтобы узнать на какой стадии оформления находится дебетовая карта, зайдите в раздел «Проверка готовности». Снимать наличные можно в банкоматах Райффайзен Банка и компаний-партнеров. Большинство накопительных карт банка идут с бесплатным обслуживанием в течение всего срока действия. Для удобного управления счетами в 2020 году, оплаты услуг и переводов, скачайте мобильное приложение Райффайзен Банк.

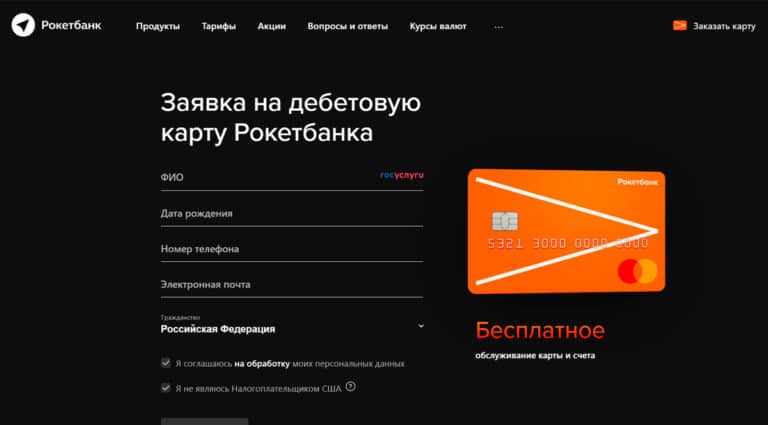

Рокетбанк

В Рокетбанке хорошие условия для получения дебетовых карт с кэшбэком и процентами на остаток. К одной карте можно привязать несколько счетов в разных валютах и переключаться между ними в личном кабинете. Для получения банковской карты и открытия счета не обязательно ехать в офис и стоять в очереди, достаточно скачать приложение и заполнить заявку онлайн.

Тариф «Уютный космос» предусматривает получение 1% кэшбэка с каждой покупки, а у партнеров программы можно вернуть пятую часть оплаты обратно на счет. Снятие наличных, перевод на карту другого банка, пополнение через банкомат не облагается комиссией. Накопительные тарифы Рокетбанка приносят ежемесячную выгоду в размере 4.5% годовых.

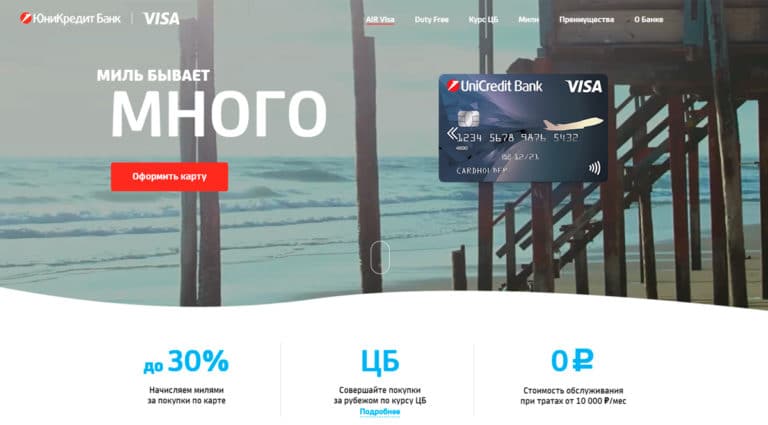

ЮниКредит Банк

ЮниКредит Банк предлагает разные карты для получения кэшбэка реальными деньгами. Проанализируйте свои расходы и оформите карту, которая поможет получать максимальную выгоду от покупок. АвтоКарта дает повышенный процент возврата за такси, каршеринг, АЗС, платные дороги, общественный транспорт. Если тратите 10 000 руб. в месяц, услуги банка будут бесплатными.

К любой карте ЮниКредит Банка можно привязать дополнительную карту без комиссии и платы за обслуживание. Это будет удобно для оформления карты ребенку. Из-за того, что привязка идет к основному счету, всегда можно контролировать расходы. Проверить баланс, посмотреть историю платежей, оплатить ЖКУ или другие услуги можно в личном кабинете или мобильном приложении банка.

На сайте ЮниКредит есть инструмент для сравнения нескольких дебетовых карт в России, добавьте туда варианты и примите решение о самом выгодном тарифе для личной бухгалтерии. Если возникли вопросы, их можно задать в онлайн-чате круглосуточно. Благодаря современному приложению, выгодным тарифам и клиентоориентированности, ЮниКредит банк входит в список лучших за 2020 год.

Что такое кэшбэк по карте?

Если говорить простым языком, то cash back представляет собой услугу по возврату определённого процента с ряда товаров и услуг. Термин переводится с английского языка как «возврат наличных средств». Целью создания данной услуги является расширение базы лояльных клиентов. Средний процент возвращаемых средств обычно находится в диапазоне от 1 до 10%.

Как правило, для различных предложений действуют разные проценты на возврат за определённые категории товаров — есть карты, имеющие повышенный кэшбэк на продукты, на АЗС, в аптеках и так далее. Так абсолютно любой клиент может найти для себя наиболее оптимальный и выгодный вариант. Иногда же по карте действует общий кэшбэк, распространяющийся абсолютно на любую покупку.

Opencard от банка Открытие

Основные параметры:

- Cash Back:

- до 3% за все; ИЛИ

- до 11% на определенную категорию и до 1% на все остальное

- Процент на остаток:

- Отсутствует процент на остаток по карте

- 5% годовых на накопительном счете «Моя копилка»

- Перевод на карты других банков – бесплатно

- СМС-оповещение об операциях – 59 руб/мес

- Снятие наличных в сторонних банкоматах – бесплатно

- Обслуживание – бесплатно

Обслуживание карты бесплатное, но выпуск стоит 500 рублей. Банк вернет эту сумму на ваш бонусный счет, как только сумма покупок по карте превысит 10 000 рублей.

Банк «Открытие» предлагает две программы начисления кэшбэка. По первой вы получаете до 3% за все покупки, по второй – до 11% в определенной категории и до 1% на все остальное. Для выбора доступны следующие категории: Транспорт, Кафе и Рестораны, Путешествия, Красота и здоровье.

Размер кэшбэка зависит от ваших трат за месяц. Для получения 2% за все покупки или 6% в выбранной категории – достаточно потратить 5 000 рублей в месяц и совершить один платеж в приложении на сумму от 1 000 рублей. Максимальный кэшбэк возможен при сохранении остатка по карте от 100 000 рублей.

Кэшбэк начисляется бонусными рублями, которыми вы можете компенсировать любую покупку от 1 500 рублей. (монтаж – от полутора тысяч рублей)

Банк не начисляет процент на остаток на карте. Вместо этого вы можете открыть накопительный счет «Моя копилка». Где вы сможете получать 5% годовых на остаток от 10 000 рублей. Счет предоставляет бесплатное снятие и пополнение без потери процентов.

Дебетовая карта Opencard позволяет бесплатно снимать наличные в любых банкоматах. Так же с карты вы можете делать переводы в другие банки без комиссии с лимитом в 20 000 рублей в месяц.

СМС-оповещение бесплатно первые 45 дней, далее 59 рублей в месяц.

Поиск идеальной карты

Какова она оптимальная карта, дающая cash back за покупки?

Если немного пофантазировать и собрать идеальный для нас пользователей продукт, получим следующие параметры:

- Карта позволяет получать очень высокий кэшбэк на все покупки без ограничения.

- Она бесплатная.

- На остаток начисляются проценты каждый день.

- Нет никаких ограничений на размер получаемого cash back в месяц.

- Возврат происходит сразу и только живыми деньгами (не фантиками).

- Бесплатные услуги (смс, мобильное приложение и т.п.).

К сожалению такого продукта нет. И нам остается либо выбрать что-то среднее, либо иметь сразу несколько карт, используя у каждой карты ее сильные стороны.

Условия выбора кредитки с cashback

Думаете, самое главное – размер кэшбэка? Нет. На выгодность влияют и другие факторы. Дороговизна обслуживания карточки, особые условия использования превращают cashback в пыль.

Какой должна быть идеальная банковская карта:

- За любые товары или услуги начисляется большой кэшбэк.

- Обслуживание бесплатно.

- Проценты на остаток насчитываются ежедневно.

- Размер ежемесячного кэшбэка не ограничен.

- Cashback выплачивается сразу реальными деньгами.

- Интернет-банкинг, СМС – бесплатны.

Увы, я не нашла такой карты. Но выбрала самые выгодные варианты из существующих и составила рейтинг для вас.

Процент возврата

Посмотрите, сколько дают за любые покупки, какие категории имеют повышенный кэшбэк. Бывает так, что с покупок у партнеров выплачивают 10 – 20 %, но цены там слишком высокие, да и обычно вы обходите стороной такие магазины.

Отследите расходы и проверьте, куда больше тратите. Выпускают специальные карты для путешественников, семьянинов (скидки, высокий процент возврата за еду, средства гигиены, бытовую химию).

Исключения

Банк может не возмещать траты по определенным категориям. Часто сюда относятся коммунальные услуги, переводы, телевидение. Список бывает длиннее. Раздутый кэшбэк сдувается под давлением исключений.

Как выплачивается cash back

Подумайте, что выгоднее: получить 50 призрачных баллов или 30 рублей, которыми можно распоряжаться как угодно? Фантики плохо.

То же самое касается месячного лимита на кэшбэк. Допустим, обслуживание карты стоит 1 200 рублей, а размер компенсации за месяц – не более 100 рублей. В плюсе явно не останетесь при таком раскладе.

Абонентская плата

Кредитки с опцией cash back бывают 3 видов:

- Бесплатные.

- Условно бесплатные. Нарушение условий делают карту платной. Обычно банк просит поддерживать неснижаемый остаток на счету (15 000 – 30 000 рублей) или тратить определенную сумму (3 000 – 30 000 рублей).

- Платные. Ежемесячно или ежегодно банк снимает деньги за свои услуги.

Самая выгодная карта необязательно должна быть бесплатной. Если кэшбэк покрывает стоимость обслуживания, да еще и копеечка на собственные радости остается, выбор сделан правильно.

Проценты на остаток

Обратите внимание, как капают денежки на счет. Если проценты высчитываются из месячного остатка, большой прибыли не ждите, а вот ежедневный учет – довольно выгодно

Объясню на примере. Вы тратите средства, в конце месяца остается 10 000 рублей, сколько вы получите? Базовая ставка – 6 %. Получаем (10 000 рублей * 0,06) / 12 месяцев = 50 рублей в месяц. Это тот случай, когда проценты начисляются только на месячный остаток. Сумма бы получилась больше, если проценты начислялись и на те деньги, которые вы благополучно потратили. Чувствуете разницу?

Оформить дебетовую карту с кэшбеком в России

Банковские карты с кэшбэком предоставляют владельцу возможность вернуть определенный процент от потраченной суммы на оплату товаров или услуг, а также получить скидку на покупки у партнеров банка.

За что можно получить возврат процентов?

Возврат части потраченных средств держатель карты может получить в виде денег или различных бонусов. К примеру, по картам для путешественников кэшбэк начисляется в виде миль, которые впоследствии можно использовать при оплате авиабилетов. Процент возврата зависит от выбранной категории и суммы покупки. В большинстве банков высокий кэшбэк предлагается только в рамках одной категории, а за оплату других покупок его размер составляет не более 1-2%.

Вернуть часть потраченных денег держатель карты может за оплату товаров или услуг в разных сферах:

- Развлечения и еда: оплата кафе, ресторанов, приобретение билетов на концерты, в кинотеатры и парки развлечений.

- Путешествия: покупка авиа- и ж/д билетов, бронирование отелей и аренда автомобиля.

- Авто/мото: покупки на АЗС, обслуживание в автосервисах, оплата дорожных сборов и пошлин.

- Магазины: продуктовые супермаркеты, магазины одежды, косметики, детских товаров.

В некоторых случаях карты с кэшбэком не только позволяют вернуть часть потраченных денег, но и предоставляют дополнительные привилегии.

ТОП выгодных карт с кэшбэком

Наибольшую выгоду могут принести дебетовые карты с кэшбеком, начислением процентов на остаток и бесплатным обслуживанием

Если вы часто расплачиваетесь картой, обратите внимание, в каких категориях вы чаще всего совершаете покупки и на какую сумму. В большинстве банков от суммы покупок зависит не только размер кэшбэка, но и возможность получить бесплатное годовое обслуживание карты

Самые выгодные карты с кэшбэком и бесплатным обслуживанием:

- Сбербанк – «С большими бонусами»

- ВТБ – «Мультикарта»

- Росбанк – «#МожноВСЁ»

Карты с кэшбеком и процентами на остаток:

- УБРиР – «ПОРА»

- Тинькофф – Tinkoff Black

- Хоум Кредит Банк – «Польза»

Бесплатное обслуживание карты предоставляется при выполнении определенных условий.

Как оформить?

Дебетовую карту с кэшбэком могут оформить граждане РФ совершеннолетнего возраста. Это минимальные требования, которые действуют в большинстве банков. Дополнительные условия зависят от категории карты и действующего тарифа.

Подобрать выгодную карту с кэшбэком и подать заявку онлайн можно на нашем сайте:

- Посмотрите список доступных вариантов и сравните их по значимым для вас параметрам.

- Перейдите в карточку продукта, кликнув на название карты, чтобы узнать полную информацию.

- Нажмите кнопку «Оформить карту» для подачи заявки в банк.

Сегодня в продуктовой линейке большинства банков представлено несколько вариантов дебетовых карт с кэшбэком. Для упрощения поиска вы можете воспользоваться специальной формой подбора дебетовой карты, указав тип платежной системы, размер процентов на остаток и наличие бонусов. Отобранные системой предложения можно отсортировать по нужным параметрам и сразу отправить заявку на оформление.

Дополнительная информация по дебетовым картам с кэшбэком в России

|

|

Какие кредитные карты с кэшбэком есть в ассортименте Росбанка

Среди лучших карт с кэшбэком особой популярностью пользуется продукт #МожноВСЕ, принадлежащий Росбанку. Он выпускается в разных тарифах: Классический, Золотой, Премиальный. На стандартных условиях можно получить продукт с повышенным лимитом — до 1000000 руб. Ставка варьируется от 25,90% до 26,9% ежегодно. Его обслуживание в первый год является бесплатным. Во второй взимается 890 руб., а при обороте в предыдущем году 180 тыс. руб., комиссия будет отсутствовать.

Карты с cash back имеют льготный период продолжительностью 62 день. На счет держателю возвращаются от 2 до 10% по выбранным категориям и 1% на все. Заемщик вправе выбрать категории на свое усмотрение. За выдачу наличных Росбанку приходится платить 4,9% от суммы. Разрешается каждый месяц переключаться между кэшбэком и Travel-бонусами (до 5%). Оформить кредитную карту онлайн может российский гражданин, постоянно зарегистрированный в регионе, где есть офис кредитора.

Из документов понадобятся: паспорт, справка о занятости, 2-НДФЛ или другая бумага, которая может ее заменить. Если вы будете запрашивать лимит до 100 тыс. руб., потребуется паспорт. Клиент получает: дополнительные услуги, 3-D Secure, возможность управления бонусами в дистанционном режиме, смены ПИН-кода в банкоматах эмитента, 6% на остаток счета. Кто заинтересован, может в Росбанке также открыть дебетовые карты с кэшбэком.

Бонусы или деньги

Кэшбэк может начисляться двумя способами — деньгами или бонусными баллами. В первом случае его сумма сразу поступит на счет, и ее можно будет свободно использовать. Карты с кэшбэком деньгами удобнее для держателя, но встречаются реже.

Карты с начислением кэшбэка баллами более распространены. Они выпускаются банками самостоятельно или совместно с магазинами-партнерами (такие карты называются кобрендовыми). Баллы, в зависимости от условий, можно потратить у партнеров банка, использовать для возмещения покупок или вывести обратно на карту. У баллов часто есть срок действия — если их не потратить в течение него, они сгорят.

В эту категорию входят карты, которые выпускаются совместно с авиакомпаниями. Они копят так называемые мили — баллы, которые можно потратить на авиабилеты этих компаний. Также милями иногда можно оплатить и другие услуги в поездках — например, проживание в отеле или трансферы.

Как извлечь максимальную выгоду из кэшбэк-кредитки: лайфхаки

Кредитная карта в руках умельца может превратиться в сокровище.

Эти лайфхаки помогут вам увеличить прибыль:

Зарплату, социальные выплаты и другие доходы переводите на дебетовую карту с процентом на остаток или банковский вклад. А в течение месяца за все платите кредиткой.

Прибыль: процент от вклада и cashback. Хорошее сочетание: “Космос” Хоум Кредита и Cashback Альфа-Банка.

В путешествии пользуйтесь кредиткой. Из-за бронирования отелей, аренды автомобиля часть средств замораживают на карте как гарант. Процент на остаток не капает на деньги в заморозке.

Прибыль: процент на остаток + скидки, бесплатная зарубежная страховка + cashback. Вместе сочетаются: Visa Air ЮниКредит или All Airlines Тинькофф + Русский Стандарт “Банк в кармане”.

Совкомбанк Халва

Кредитная карта с высоким кэшбэком и умеренными процентами по кредитованию – Халва от Совкомбанка.

Поговорим о ее особенностях:

- Банк сотрудничает с более 500 различными торговыми точками и 140 000 партнеров-маркетов по всей России.

- Кэшбэк до 12%.

- Если досрочно погасите задолженность, то не надо платить никакие проценты, а если просрочите выплату, то набежит 36% годовых.

- Максимальная сумма начисления кэшбэка – 1500 рублей.

- Использование карты бесплатное.

- Банк может выдать клиенту максимум 350 тысяч рублей.

У Халвы множество преимуществ, поэтому многие оформляют карту и с удовольствием пользуются.

Главный плюс – множество партнеров и высокий кэшбэк, а минус – высокий процент выплаты про непогашении задолженности.