5 способов перевести деньги с карты на карту бесплатно

Содержание:

- МТС — Перевод денег с телефона на телефон

- Как отправить “межбанк”?

- Карты-антидоноры

- Как сделать перевод с карты на карту «Сбербанка» другому человеку

- Системы для трудовых мигрантов

- В своём банке

- Как ИП грамотно заполнить назначение платежа при переводе между личным и расчетным счетом

- Как быстро поступают деньги на счет Сбербанка

- Как безопасно получать переводы на карту

- Перевод денег без комиссии между банковскими картами

- Межбанковские переводы без комиссии путем «стягивания» и «выталкивания»

- Перевести деньги

- Некоторые выводы

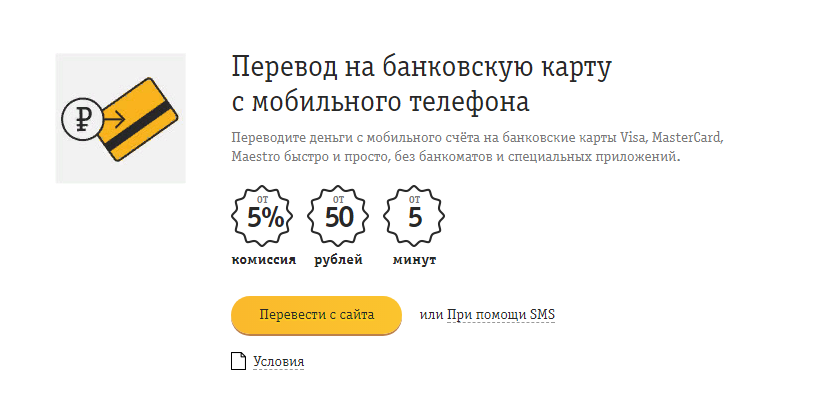

МТС — Перевод денег с телефона на телефон

Существует несколько способов перевода денег с одной сим-карты на другую. Рассмотрим самые популярные из них.

USSD-команда

Для перевода средств на телефоне:

- Набирается *112*номер абонента, на который переводятся средства*сумма перевода# и нажимается клавиша «вызов».

- Далее придет ответное смс с кодом подтверждения, набираем *112* пришедший код* и снова нажимаем «вызов».

Если все сделано правильно, то деньги будут перечислены моментально. Примечания. Комиссия составит 7 рублей. Единовременно можно перечислить не более 300 рублей, а остаток на балансе после перевода должен составлять более 90 рублей.

«Прямая передача»

Следующий способ перевода осуществляется посредствам ввода *111*7# и нажатия клавиши «вызов». Эта команда переведет в меню, где нужно выбрать строчку «прямая передача», далее ввести номер абонента, которому следует перевести деньги, и сумму перевода.

Регулярные переводы

Бывают ситуации, когда необходимо пополнять определенный абонентский счет с определенной периодичностью (номера детей или пожилых родственников). И для таких случаев предусмотрен свой вариант. Нужно набрать *114*номер*1*сумма# и клавишу «вызов». Цифра 1 набирается, если необходимо переводить средства каждый день, 2 – каждую неделю, 3 – каждый месяц. После отправки запроса придет смс-подтверждение с кодом. Набираем *114*код# и клавишу «вызов». Сразу же произойдет перевод средств и снимется комиссия в размере 7 рублей. Все последующие переводы на данный номер будут производиться без комиссии.

Легкий платеж

Чтобы перевести деньги с одного номера МТС на другой или на телефон другого оператора можно воспользоваться услугой «Лёгкий платёж». Для начала зайдите на интернет-ресурс http://pay.mts.ru, после чего укажите нужного вам оператора и выберите тип оплаты «Оплата со счёта телефона номера МТС», в открывшейся форме введите номер телефона абонента, которому предназначается перевод и сумму платежа. Для полноценного использования этого сервиса нужно зарегистрироваться на сайте МТС.

Как перевести деньги на телефоны других операторов?

Если необходимо перевести деньги на номера других операторов, то есть возможность воспользоваться командой *115#. В текстовом меню выбираем «Мобильный телефон», нажимаем «ответить» и вводим цифру 1, после чего снова жмем «ответить». В открывшемся окне нужно указать оператора, например, Билайн или Мегафон, далее номер телефона, на который будут переведены деньги в десятизначном формате, и сумму перевода. Далее выбираем, откуда будут списаны средства и нажимаем «Оплатить». Как и в части других способов, придет ответное сообщение с кодом подтверждения. Комиссия за перевод в данном случае составит 10 рублей.

«Попрошайка»

В рамках данной статьи следует упомянуть об услуге «Пополни мне счет», которая будет очень полезна для тех, кто хочет попросить о пополнении счета друзей или близких в случае необходимости. Чтобы передать просьбу нужно ввести *116*номер абонента# и клавишу «вызов».

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Как отправить “межбанк”?

Покажу на примере “фактуры” – электронного сервиса дистанционного банковского обслуживания, которым пользуются сотни банков, не имеющих своей разработки ИБ.

Узнать “фактуру” можно по странице входа, специфическому адресу, который виден в адресной строке и внешнему виду. Я зашел в ИБ с домена faktura.ru и вижу стандартную рекламу платежей федеральной системы Город. Если бы я зашел с сайта банка, то увидел бы в ИБ его рекламу и символику.

Чтобы воспользоваться межбанковским переводом, нужно зайти в меню “Переводы” >> “На другие счета”.

- Выбираем нужный нам счёт для списания средств.

- Вводим сумму перевода

- Указываем получателя и номер счёта

- Вводим БИК банка

- Указываем назначение платежа и выбираем меню “Без НДС”. Назначение платежа можно сделать “перевод собственных средств”, если переводите сами себе, или “частный перевод”, “мат.помощь” для платежей другим лицам:

Подтверждением того, что вы отправили перевод, является платежное поручение, которое в нормальных интернет-банках можно распечатать из истории операций. Как видим из скриншота, статус перевода – “исполнен”, а не “принят банком” или “доставлен в банк”.

“Платежка”, платежное поручение выглядит вот так:

Вверху мои реквизиты в ПСБ (банк-отправитель), внизу реквизиты получателя: ФИО, счет, БИК. Ну и назначение платежа.

Внизу документа еще подтверждение проведения этого документа:

В упомянутом ПСБ платежное поручение ищется в истории операций вот здесь:

и далее вот здесь:

В некоторых банках перевод возможен только с текущего счета, как например в Траст банке. Приходится сначала перекидывать деньги с карточного счета (или вклада), если вы их храните там. Лучше заранее уточнить в банке, нужно ли открывать текущий счет для отправки перевода. И желаю не попасть на таких девочек-кредитчиц банка УБРИР на точках в ТЦ, которые на вопрос о стоимости МП сказали такую чушь, что стоимость МП зависит от банка-получателя.

Номер счета всегда состоит из 20 цифр. Конечно же нужно уточнить, что только для российских счетов. Начало его всегда 408 (карточный счет) или 423 (вклады/счета до востребования).

Иногда банки защищают себя и клиента от ошибки цифр: девятая цифра в номере счета является контрольной, если вы ошиблись в номере счета, то ИБ подскажет, что вы ошиблись. Кстати, БИК тоже участвует в формировании контрольной цифры.

В большинстве банков (а может и быть во всех?) реализовано автоматическое определение банка по его БИКу (9 цифр). Начинаешь вводить цифры, а ИБ подсказывает вам тот или иной банк.

В назначении платежа при отправлении перевода самому себе в другой банк достаточно указать “Перевод собственных средств”. При переводе другому человеку можно указать “Частный перевод”/”Материальная помощь”/”Оплата за товар/услугу такие-то”.

Шутки вроде “Вовану за косячок дури” здесь неприемлемы. Не стоит и писать что-то такое, что может указывать на ведение предпринимательской деятельности: банки это запрещают для обычных физ.лиц.

На самом деле тут какой-то парадокс. Когда я работал в банке, часто делал по поручению клиентов – индивидуальных предпринимателей переводы без открытия счета. И приходилось в программе оставлять шаблонную фразу “перевод не связан с осущ.предприн.деят-ти”. При этом они могли оплачивать аренду помещений, оплату товаров по накладной и так далее.

Конечный пункт – указание НДС. Расчетов между физическими лицами это не должно касаться, поэтому указываем “Без НДС”.

Карты-антидоноры

Выше мы рассмотрели карточки, которые позволяют стягивать на себя денежные средства с других карт без комиссии со своей стороны

Однако важно, чтобы банк-эмитент (тот, кто выпустил карту) не брал комиссию за подобные стягивания со своих карт через сервисы сторонних кредитных организаций. Т.е

позволял своим карточкам быть бесплатными донорами. И таких банков очень много.

Для подобных стягиваний с помощью C2C-переводов на карточке-доноре, в основном, должна быть подключена функция 3D-Secure. Однако карточки «Кукуруза» и «Билайн» могут стягивать и с карт, не поддерживающих данную функцию.

Ниже приведен список банков, которые как раз имеют комиссию за донорство, т.е. с их дебетовых карточек бесплатно нельзя стянуть даже с помощью вышеописанных сервисов.

«МКБ» возьмёт за донорство 1% от суммы, минимум 50 рублей:

«УБРиР» отщипнёт 1% от суммы, минимум 50 руб.

3 Карта «Тинькофф Блэк»

«Тинькофф Банк» рассматривает стягивание со своей карточки через С2С как снятие наличности в банкомате. Соответственно, при сумме стягивания и обналички в стороннем банкомате больше 100 000 рублей за отчетный период будет комиссия в 2%, минимум 90 рублей.

«Промсвязьбанк» за стягивание со своих карт через сторонние сервисы откусит 1% от суммы, минимум 50 рублей:

5 Карты банка «Русский Стандарт»

«Барсик» слижет со своих карт 2% (минимум 50 рублей) за перевод по номеру карты, инициированный через сторонний сервис:

7 Карты банка «Уралсиб»

«Уралсиб» за безналичный перевод Card-to-Card со своей карты на другую карту в сервисах сторонних кредитных организациях удержит 1% от суммы перевода, но не меньше 60 рублей.

8 Карта «Яндекс.Деньги»

Стягивание с карточки, привязанной к электронному кошельку «Яндекс.Деньги», рассматривается как снятие наличности и облагается данью в 3%+15 руб. (не меньше 100 рублей):

С именной пластиковой карты Яндекс.Деньги, привязанной к идентифицированному кошельку, можно стянуть 10 000 руб./мес. без комиссии.

За стягивание с пластиковой карточки, привязанной к QIWI-кошельку, придётся отдать 2% от суммы:

В «СДМ Банке» донорство стоит 1,3% от суммы перевода, минимум 90 рублей:

11 Карта «Мегафон» ООО «банк Раунд»

За стягивание с карточки «Мегафон» (MCC 6536, 6537, 6538) придётся раскошелится на 1,99% комиссии. За операции, связанные с пополнением электронных кошельков (МСС: 4829, 6050, 6051, 6539, 6540), банк «Раунд» откусит 8%:

Банк «Зенит» хочет за стягивание со своих карточек через сторонние сервисы 1,25%, минимум 50 руб.:

Стянуть с карт «КЕБа» без комиссии не получится.

14 Карты «Кредит Урал Банка»

Дебетовые карты «Кредит Урал Банка» («КУБ») не являются бесплатными донорами, за стягивание денежных средств со своих карт через сторонние сервисы банк хочет комиссию в 1%+30 руб:

15 Универсальная карта «СКБ Банка»

С «Универсальной карты» нельзя бесплатно стягивать денежные средства через сторонние сервисы, т.е. эта карта является антидонором. Комиссия за подобные операции составляет 1,5% от суммы, минимум 100 руб.

С 15.06.2020 на картах банка «Санкт-Петербург» появляется комиссия за донорство в 1,5%, минимум 50 руб.

17 Карты банка «ББР»

Стягивание с карт «ББР Банка» через сторонние сервисы возможно только с комиссией в 1%, минимум 30 руб.:

UPD: 22.07.2020

18 «Умная карта» от «Газпромбанка»

С 01.08.2020 появляется драконовская комиссия за донорство в 2% (минимум 30 рублей).

Жду ваших дополнений 🙂

Думаю, очевидно, что кредитные средства любой банк не даст стянуть без комиссии.

Вообще, если вы не уверены, возьмёт ли ваш банк комиссию за стягивание со своих карт, лучше сделать тестовый перевод. Для этого оставьте на своей дебетовой карточке, допустим, 5000 рублей и попробуйте инициировать стягивание именно этой суммы (5000 рублей) через сервисы банков, которые позволяют пополнять свои карты без комиссии с помощью С2С.

Если ваш банк берёт какую-либо комиссию за донорство, то перевод просто не сможет осуществиться, ведь средств на вашей карте на данную комиссию не хватит.

Не забудьте уточнить лимиты на подобные стягивания в банках-эмитентах карт-доноров (очень часто данный лимит приравнивается к размеру снятия наличности в сторонних банкоматах, но не всегда).

Также есть несколько банков, которые просто не позволяют стягивать со своих карт. Например, с дебетовых карт «Ренессанс Кредита» стянуть вообще нельзя.

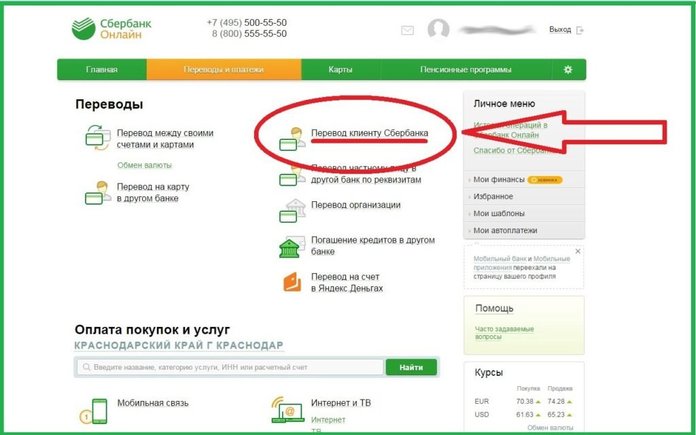

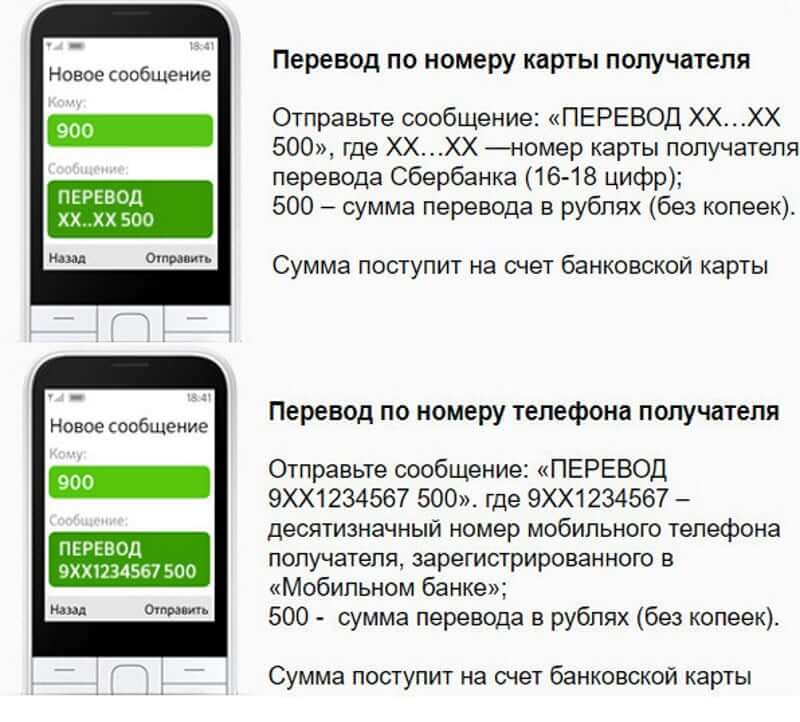

Как сделать перевод с карты на карту «Сбербанка» другому человеку

Чтобы выполнить банковский безлимитный беспроцентный трансфер денежных средств другому человеку онлайн или в банкомате, клиент «Сбербанка» должен проделать следующие операции:

В поле для заполнения необходимо выбрать опцию «Скинуть деньги по номеру карты» (если известен номер карточки получателя). Если же номер карточки банка не известен, но пользователь знает, какой номер телефона у получателя, можно попробовать выбрать трансфер денег по номеру мобильного телефона. Однако второй способ сработает только в том случае, если получатель зарегистрирован в системе «Сбербанк онлайн».

Нажав «Далее», клиент увидит имя и фамилию человека, которому предназначаются деньги в таком формате: «Иван Иванович И.», где «И» – это фамилия. На данном этапе главное убедиться, что деньги пойдут именно этому человеку, поэтому нужно внимательно проверить фамилию, имя и отчество. Затем нужно нажать «Далее». После этого придет уведомление о том, что платежное поручение исполнено, то есть, клиент перевел деньги. Полученную квитанцию нужно обязательно сохранить, в банкомате следует брать чек. В редких случаях, когда возникают сбои с работой портала «Сбербанк онлайн», возможны значительные задержки поступления средств. Но в большинстве случаев деньги поступают практически мгновенно. Получатель может принять перевод и снять наличные.

Нужно быть внимательным, указывая номер телефона получателя

Системы для трудовых мигрантов

Множество нюансов для стран ближнего зарубежья и видов валют.

Все системы одинаково надежны и удобны.

Разница в небольшом разрыве тарифов в зависимости от страны перевода и скорости.

Но, жесткая конкуренция все больше сужает эту разницу, что увеличивает денежные потоки через эти системы.

Все таки этими системами больше всего пользуются трудовые мигранты, причем не зависимо от страны своего происхождения.

Поток переводов в 2012 году вырос на 6,5%, в 2013 году на 8%, в 2014 году ожидается — 10%, и в 2015 году — уже на 11%.

Лидерами стран по денежным переводам оказались Индия и Китай.

В 2012 году мигрантами было перечислено 70 млрд. долл. и 66 млрд. долл. соответственно.

В своём банке

Спросите у получателя, какими картами он пользуется. Возможно, у него несколько «пластиков» разных финансовых организаций, и один совпадёт с вашим. Внутрибанковские переводы – в основном бесплатные.

У Сбербанка переводы без комиссии между разными регионами – до 50 000 рублей в месяц. Свыше лимита взимается плата – 1%, но можно подключить подписку и расширить лимиты. У подписки есть несколько тарифов, которые зависят от суммы расширенного лимита. Стоимость тарифов мы разбирали в материале «Сбербанк сделал бесплатные переводы. Но в отмене «роуминга» кроется подвох». Все переводы внутри одного региона в Сбербанке по-прежнему бесплатные.

Откройте дополнительную карту к основной, чтобы отдать её родственнику или супругу. Тогда у вас будет общий счёт, а у близкого человека – деньги под рукой. На допкарте можно установить лимиты на снятие и траты и отдать её ребёнку. Или же оформить детскую карту в своём банке – в большинстве случаев они бесплатные.

Как ИП грамотно заполнить назначение платежа при переводе между личным и расчетным счетом

В ситуации с ИП при заполнении назначения платежа не все так очевидно и однозначно, как у юридических лиц. Закон не обязывает предпринимателя открывать расчетный счет, а только предоставляет ему такое право (ст. 11 НК РФ). Однако при проведении безналичных расчетов в целях предпринимательской деятельности использовать личный счет не допускается. А расплачиваться по безналу ИП в отдельных случаях приходится:

Чтобы перевести деньги с расчетного на личный счет, предпринимателю, как и юридическому лицу, необходимо оформить платежное поручение. Что ему указать в поле «Назначение платежа», расскажем в следующем разделе.

Чтобы перевести деньги с расчетного на личный счет, предпринимателю, как и юридическому лицу, необходимо оформить платежное поручение. Что ему указать в поле «Назначение платежа», расскажем в следующем разделе.

Как быстро поступают деньги на счет Сбербанка

Время поступления средств на счета Сбербанка зависит от характеристик банка-плательщика. При внутрибанковских операциях процесс занимает несколько часов, если поручение или перечисление произведены в течение операционного дня.

Внимание! Если речь идет о межбанковских транзакциях, срок поступления перечисленных средств колеблется от нескольких часов до нескольких дней, поскольку все операции проходят через корреспондентские счета в Центробанке.

На время поступления средств также влияет сумма перевода, которая может стать причиной проверки Центробанка.

В случае отсутствия претензий со стороны Центробанка средства зачисляются на следующий день после поступления.

Эта информация касается сумм в рублях. Срок зачислений валютных средств может затянуться на более длительный срок в связи с особенностями законодательства по внешнеэкономической деятельности.

Как видим, далеко не всегда в увеличении сроков виновато банковское учреждение.

Как безопасно получать переводы на карту

Итак, переводы денег с карты на карту по ее номеру это возможный, но часто нежелательный вариант, особенно если переводящее деньги лицо — не родственник и не проверенный друг. Ситуация на практике — вы потеряли деньги на спекуляциях, а вам звонят и предлагают возместить их на карту. Денег вы почти наверняка не дождетесь, зато номер вашей карты может начать гулять по сети.

Российский банк в случае суда скорее всего постарается доказать, что вы передавали данные третьему лицу. Международные банки ведут себя по-разному — ведь если вина за нелегальное снятие денег окажется на системе безопасности банка, то дешевле будет возместить убыток и не придавать случай огласке. Однако на практике чаще всего виноват сам клиент.

Конечно, банк банку рознь. У меня был реальный случай, когда банк заблокировал транзакцию с моего счета на достаточно крупную сумму. Узнал я об этом только от банка, а причиной блокировки стало неожиданное место снятия денег на другом континенте. При этом я не помню, чтобы кому-то сообщал номер карты или покупал товары на «левых» ресурсах. Карту бесплатно перевыпустили. Так что при работе с картой соблюдайте следующие инструкции — иначе вам может повезти меньше, чем мне:

Держателям кредитных карточек также необходимо помнить, что операция перевода кредитных денег онлайн по банковским правилам приравнивается к снятию наличных. За такие транзакции нередко удерживается большая комиссия. Перевод частному лицу выгодно делать только за счет собственных средств, которые хранятся на дебетовых картах — комиссию за перевод обычно платит отправитель и она составляет около 0.5-2% от суммы перевода. Как еще можно обезопасить интернет переводы денег?

Отключите оплату в интернете

Самый простой вариант — давать номер карты желающим делать платежи и переводы, но перед этим отключить возможность оплачивать с этого пластика покупки в интернете и производить исходящие денежные переводы онлайн. Вариант — для карт вроде Visa Electron удаленная оплата запрещена самим банком и ее номер можно спокойно передавать для приема средств.

Альтернатива отключению этой опции — установка лимита по онлайн-операциям, чтобы мошенники смогли воспользоваться только небольшой суммой средств (например, 500 рублей).

Важно: не всеми банками-эмитентами предусмотрена такая опция. Например, чтобы защитить карту Сбербанка, нужно полностью отключить услугу «Мобильный банк»

Переводы через безопасные формы

Существует также вариант получения перевода с карты на карту, не предоставляя отправителю номер карточки получателя — использование специального сервиса, генерирующего готовую форму перевода, где данные получателя скрыты.

Например, можно зарегистрироваться на 2mycard.ru, подключить карту, верифицировать ее и свой профиль пользователя (с использованием сотового телефона и/либо электронной почты), получить ссылку на форму для отправки денег и делиться в интернете ею, а не номером пластика.

Разумеется, получателю денег о мерах безопасности при интернет-серфинге также нужно помнить и столь же строго их придерживаться, как и отправителю. Вряд ли можно полностью исключить взлом подобного сервиса с потерей данных.

Самый надежный способ получать деньги — не с карты на карту, а межбанковскими переводами средств со счета на счет. Это то, для чего межбанковский перевод изначально предназначен, тогда как прочие более поздние варианты имеют лишь преимущество очень быстрого или даже мгновенного получения средств. Но как было показано, нередко за счет повышенных рисков потери контроля над счетом.

Если отправитель денег использует интернет-банк и дебетовую карту с тарифом, по которому межбанковские переводы бесплатные либо достаточно дешевые, он сможет осуществлять транзакции без труда. Нужно ввести банковские реквизиты получателя — при желании как правило есть возможность создать шаблон платежа и использовать его для следующих переводов. Такой перевод редко идет больше 2-3 рабочих дней.

Стандартный перечень банковских реквизитов для перевода средств физическим лицом в рублях другому физическому лицу на счет в российском банке (в том числе на счет, к которому привязана карта) включает:

-

ФИО получателя;

-

номер лицевого счета получателя;

-

наименование банка получателя и его местонахождение;

-

БИК банка;

-

корреспондентский счет банка получателя

Перевод денег без комиссии между банковскими картами

Если вас интересует вопрос, «Как перевести деньги без комиссии?», то в первую очередь нужно воспользоваться банковскими картами одного банка. Как правило, за денежные переводы между ними комиссия не взимается.

Можно передать свою карту лицу, которому будут перечисляться переводы. Сами переводы потом выполнять посредством интернет-банкинга, путём перемещения средств с зарплатного счёта на второй счёт, к которому прикреплена дебетовая карта, переданная в пользование. Для перевода денег нужны реквизиты карточки.

Процент (годовых): 15%

Кредитный лимит: 300 000

Действие карты: 3 года

Оформление: 1 день

Подробнее

Лицензии, контакты и реквизиты

Процент (годовых): 25,99%

Кредитный лимит: 750 000

Действие карты: 3 года

Оформление: 2 дня

Подробнее

Лицензии, контакты и реквизиты

Платеж в виртуальной валюте

Ещё отличной возможностью выполнить перевод без комиссии являются электронные платёжные системы. Например, в системе Webmoney, если у отправителя и получателя аттестат одного уровня, но не ниже начального, комиссия за перечисление денег не взимается. Если это условие не соблюдено, комиссия будет составлять 0,8 % от суммы перевода.

- Webmoney.

- Яндекс-Деньги.

- Qiwi.

- Rapida Online.

- RBK Money.

- EasyPay.

- Payeer.

Традиционный банковский перевод

Осуществить перевод денег в другой город без комиссии можно при помощи банковского перевода. Например, в отделении Сбербанка России. Получатель должен явиться в ближайшее отделение этого банка и открыть счёт. Отправитель может отправить получателю деньги со срочного вклада в банке. Потом следует вклад закрыть, чтобы не потерять по нему проценты.

Учитывая то, что во многих городах присутствует Евросеть, можно совершать переводы через неё. Плюсы таких переводов в том, что осуществить их Евросеть позволяет в кратчайшие сроки, и за значительно меньшую комиссию, чем другие системы.

Распространённые вопросы граждан:

- Я по ошибке не туда перевела деньги, как их вернуть, и как сделать так, чтобы мои данные не попали в третьи руки?

- Скажите, сколько длиться перевод с карты Тинькофф на карту Сбербанка?

- Мне поступил перевод в золотую корону, но получить я его не могу, так как в паспорте стоит буква «Ё» а в анкете «Е», как быть?

- Сбербанк пишет — вы указали недопустимый счёт получателя перевод, на который запрещен, что делать?

Терминалы самообслуживания

Также можно быстро осуществлять быстрый перевод денег без комиссии при помощи терминалов самообслуживания. Главным условием должно быть то, что у получателя имеется карта того банка, который выбран в терминале.

Удобство таких переводов ещё и в том, что практически все крупные магазины и торговые центры оборудованы терминалами самообслуживания. Как видите, денежные переводы по России без комиссии производить легко и доступно во всех городах страны. Осталось только определиться с оптимальным вариантом, и без лишних затрат распоряжаться своими финансами.

5

Межбанковские переводы без комиссии путем «стягивания» и «выталкивания»

Какое значение имеет неблагозвучный термин «стягивание»?

Чтобы разобраться с ним, рассмотрим примеры с конкретными банковскими учреждениями. Допустим, необходимо перевести деньги с карточного счета Сбербанка на карту ВТБ. Такую операцию можно представить, как стягивание средств со счета Сбербанка на счет в ВТБ.

К примеру, вы хотите сделать перевод денег в другое банковское учреждение (перечислить средства между своими картами, отдать долг, перевести финансы родственникам и т.д.).

Как провести межбанковский перевод в таком случае?

Наиболее простой вариант – стягивание денег на карту получателя. Но в такой сделке есть определенные особенности. При переводе на карту другого человека нужно, чтобы получатель предоставил по своей карте такие сведения, как ее номер, срок действия, код CVC, а также фамилию, имя и отчество собственника. Передать такие данные можно только близким людям, к которым есть стопроцентное доверие.

Да и в этом случае существует опасность, что карту заблокирует банк.

В качестве иллюстрации рассмотрим пример, с картой-донором из Сбербанка (карта отправителя межбанковского перевода).

Вся операция будет проводиться в Альфа-банке. Чтобы выполнить такой, перевод необходимо найти в онлайн кабинете кнопку «Пополнение».

В нужные поля следует внести данные карты-донора (Сбербанка) и сумму перечисления.

Подтверждение перевода по карте Сбербанка производится с помощью смс-кода. После ввода кодовых цифр средства будут переведены.

Выполненный межбанковский перевод можно сохранить как шаблон, что впоследствии значительно упростить выполнение данной операции.

Процесс «стягивания» похож на сделку, связанную с онлайн покупкой (с той разницей, что деньги поступают продавцу, а не на вашу карту в другом банке).

Обратите внимание, чаще всего стягивание производится без комиссии. Но есть и ряд исключений. Определенные банковские учреждения не дают разрешение на стягивание средств со своих счетов или берут комиссию за такую операцию (она значительно меньше, чем плата за прямой межбанковский перевод)

Определенные банковские учреждения не дают разрешение на стягивание средств со своих счетов или берут комиссию за такую операцию (она значительно меньше, чем плата за прямой межбанковский перевод).

Уточнить наличие комиссии на операции стягивания и ее размер можно двумя способами:

- Найти нужные сведения в тарифах.

- Сделать попытку стягивания с карты всех имеющихся денег (плоть до копейки) одним платежом. Если банк взымает комиссию за такую операцию, то перевод будет отклонен с формулировкой «недостаточно средств».

Межбанковские переводы без комиссии путем выталкивания денег на карты других банков предоставляют далеко не все учреждения. Кроме того, лимиты на такие операции могут быть очень скромными.

Банки могут проводить разные акции, во время действия которых межбанковские переводы на любые карты проводятся без комиссии. Вот только срок действия таких акционных предложений ограничен.

БИК указывается в особой форме, позволяющей сразу определить название банковского учреждения, получающего перевод и корреспондентский счет (эти данные автоматически вносятся в указании для банка на осуществление платежа). После внесения информации следует проверить ее правильность и подтвердить операцию с помощью одноразового пароля. После этого межбанковский перевод переходит в стадию обработки.

Получить платежный документ в форме, которая утверждена Центробанком, можно в истории переводов.

После того, как поручение на перевод передано банку, финансовые средства поступают в банковский расчетный центр, в качестве которого выступает автоматизированная банковская система. Здесь осуществляется групповая обработка межбанковских переводов и собираются группы платежных поручений. В определенный момент времени деньги поступают в расчетно-кассовый центр отделения Центробанка России. Каждый банк, осуществляющий свою деятельность на территории РФ, имеет собственный корреспондентский счет в ЦБ, через который проводятся межбанковские переводы.

Центробанк производит обработку платежей и выполняет их проверку. После этого перевод направляется на счета банка-получателя. С этого момента платеж переходит в обработку автоматизированной системы банковского учреждения получателя. После этого этапа деньги зачисляются на расчетный счет клиента.

Перевести деньги

Если Вы хотите совершить перевод денежных средств частному лицу, то выполните следующие

действия:

- Выберите, кому Вы хотите перевести деньги. Для этого нажмите одну их кнопок: Клиенту Сбербанка, На Яндекс.Деньги, На карту другого банка, На банковский счет.

- Если Вы выбрали операцию Клиенту Сбербанка или На карту другого банка, то заполните следующие поля:

- В поле «Получатель» введите номер карты или номер телефона получателя перевода.

- В поле «Счет списания» выберите из списка счет или карту, с которой хотите

перевести деньги. - В поле «Сумма» введите сумму перевода.

- В поле «Написать сообщение получателю» укажите сообщение, которое будет отправлено получателю денежных средств на мобильный телефон, например, «Отдаю долг».

- Если Вы выбрали операцию На Яндекс.Деньги, то

заполните следующие поля формы:- В поле «Получатель» введите номер телефона или номер кошелька получателя перевода.

- В поле «Счет списания» выберите из списка счет или карту, с которой хотите

перевести деньги. - В поле «Сумма» введите сумму перевода.

- Если Вы выполняете перевод по номеру телефона, то в поле «Написать сообщение получателю» укажите сообщение, которое будет отправлено получателю денежных средств на мобильный телефон, например, «Вернул 500 рублей».

- Если Вы выбрали перевод На банковский счет, то

заполните следующие поля:- В поле «Номер счета» введите номер счета получателя перевода.

- Затем укажите фамилию получателя перевода, его имя и отчество.

- Далее в поле «ИНН» укажите идентификационный номер получателя в качестве налогоплательщика.

- В поле «Адрес» введите адрес проживания частного лица, которому переводите деньги.

- В поле Наименование банка выберите из справочника банк, в котором открыт счет получателя. Для того чтобы

воспользоваться справочником, щелкните ссылку Выбрать из справочника. В открывшемся окне установите галочку

напротив нужного банка и нажмите кнопку Выбрать. В результате поля «Наименование банка», «БИК» и «Корр. счет» заполнятся автоматически. - В поле «Счет списания» выберите счет или карту, с которой Вы хотите перевести деньги.

- В поле «Сумма» или «Сумма в валюте зачисления» впишите сумму, которую хотите перевести частному лицу.

- В поле «Назначение платежа» укажите, с какой целью Вы переводите деньги. Например, благотворительный взнос.

В случае если Вы часто обращаетесь к

данному переводу, Вы можете вынести его

в Ваше личное меню, щелкнув ссылку Добавить в избранное,

расположенную вверху страницы. В

результате данный перевод будет

отображаться в боковом меню в блоке Избранное, и Вы сможете с

любой страницы приложения перейти к

выполнению этой операции, щелкнув соответствующую ссылку в боковом меню. Если операция уже добавлена в личное меню, то на этой странице будет отображаться ссылка В избранном.

После того как все необходимые сведения

внесены, нажмите кнопку Перевести.

Система выведет на экран страницу

подтверждения перевода, на которой Вам

необходимо проверить правильность заполнения

реквизитов.

Если Вы передумали совершать перевод, то

щелкните ссылку Отменить.

Для того чтобы вернуться к выбору перевода или оплате услуг, щелкните ссылку Назад к выбору услуг.

Примечание. В верхней части страницы для Вашего удобства отображается индикатор выполнения шагов по созданию перевода. Например, если Вы находитесь на странице подтверждения, то будет выделен шаг «Подтверждение».

Некоторые выводы

Движение средств межбанковскими переводами – важный механизм, контролируемый государством. Сбои в переводах минимальны. Деньги не потеряются в пути, они могут быть либо у банка-отправителя, либо в итоге окажутся у банка-получателя.

Также не забываем про конфиденциальность переводов, их экономность в некоторых банках и достаточно приемлемую скорость.

Переводы не мгновенны: в лучшем случае пройдет пара часов, в худшем – пара суток. Неопределённость сроков: вы можете только предсказывать, когда деньги поступят на счет, исходя из своего или чужого опыта. При этом процесс нельзя контролировать (где мои деньги, они не потеряются?). Наконец, переводы не круглосуточны и работают не каждый день. У некоторых банков срок приема переводов ограничен до какого-то конретного часа.

Вернуть деньги друзьям, заплатить за квартиру и перевести , попивая сок у себя в квартале

Выводы

- Совместный поход в бар или ресторан, раздача мелких долгов — с карты на карту.

- Перевести большую сумму без комиссии, но с задержкой — межбанк.

- Разделить бюджет с родственником — дополнительная карта.

- Переводить с зарплатной карты — с карты на карту, но лучше договориться с бухгалтером.

- Заплатить за ЖКХ — подписаться на счет через tinkoff.ru.