Снятие наличных за границей

Содержание:

- При сравнении мы учли следующие критерии:

- Механизм конвертации при покупках за рубежом

- Советы по использованию карты за границей

- Какую банковскую карту лучше (выгоднее) иметь при поездке за границу

- Выгодные карты для путешествий

- Чем ПС Мир отличается от Visa или MasterCard

- Банковские платежи на международном рынке

- Visa или MasterCard?

- Банковские карты с бесплатным посещением бизнес-залов в аэропортах

- Отличие дебетовой карты от зарплатной

- Как использовать кредитку за границей

- Как пользоваться картой за границей

- Что предлагают банки

- С какой банковской картой ехать за границу

- Что нужно учитывать при оплате картой за границей?

- Кредитная или дебетовая

- Заключение

- Заключение

- Вывод

При сравнении мы учли следующие критерии:

Стоимость обслуживания карты

Надежность банка

Доп. предлагаемые бонусы

Начисление процентов на остаток

Дебетовые карты с подарочными милями предполагают начисление милей за каждую совершенную покупку в магазинах-партнерах банка, либо в других организациях (кафе, рестораны, АЗС, отели и другое). Каждая миля конвертируется по условиям банка в реальное расстояние для путешествия на самолете, либо поезде. При достаточном накоплении миль, можно расплатиться ими при покупке билета на поезд или самолет.

Многие компании стремятся сохранить бонусы во время пандемии. Некоторые вводят новые акции, а некоторые продлевают действие бонусных миль.

Сравнив предложения по дебетовым картам среди ТОП 1-100 банков по активам в России, мы собрали ТОП выгодных, на наш взгляд, карт для путешественников.

Механизм конвертации при покупках за рубежом

Механизм конвертации подробно описывался в предыдущей статье “Оплата картой за границей РФ: выбираем лучшую дебетовку”. При покупках за границей в местной валюте платежная система MasterCard или Visa (у других платежных систем, которые у нас не так популярны, например UnionPay или JCB, происходит то же самое) конвертирует сумму покупки в валюту расчёта банка-эмитента (того, кто выпустил Вашу карточку) с МПС, обычно это доллар США (может быть и евро, а иногда даже и рубль, как, например, у карточек банка «Авангард»). Банк-эмитент переводит сумму покупки в долларах в валюту Вашей карты. Карточки платёжной системы МИР мы рассматривать не будем, поскольку ими за границей расплатиться не получится, разве что ко-брендами с другими платежными системами, где будут применяться правила конвертации ко-бренда (например, покупки за рубежом возможны по карточке МИР-Maestro «Газпромбанка»).

Процесс покупки происходит в два этапа, сначала сумма покупки блокируется на карточке (холдируется), возможно, с некоторым запасом, курс для расчётов берётся на момент совершения покупки, а через 2-5 дней сумма покупки списывается со счёта уже по курсу, который будет действовать на момент проведения операции по счёту.

Основные потери при конвертации происходят на самом последнем этапе, банк может конвертировать валюту расчёта с платежной системой в валюту карточки (если они различаются) несколькими способами:

● По собственному курсу, который ни к чему жёстко не привязан. Обычно это самый невыгодный вариант. В моменты резких скачков курсов банки довольно существенно раздвигают спреды. Такую схему применяют практически все банки.

● По курсу ЦБ РФ + фиксированный процент. Данный вариант всё-таки предпочтительнее предыдущего, поскольку у банка нет возможности неограниченно раздвинуть спред. Такая схема используется, например, у карточек «Ренессанс Кредита», (для расчётов берётся курс ЦБ РФ +1%) или у «Touch Bank» (курс ЦБ РФ +1,5%).

● По курсу ЦБ РФ. Этот вариант, конечно же, самый выгодный для клиента. Таких карточек крайне мало, это карта «Эксперт банка», а также карточки «Билайн» и «Кукуруза».

● По курсу платежной системы. Это тоже приемлемый вариант, когда банк не вмешивается в конвертации, а доверяется курсу Visa или MasterCard, он вполне рыночный. Например, при оплате покупки в евро долларовой Visa банка «Хоум Кредит» будет одна конвертация в доллар по выгодному курсу платежной системы Visa. А вот с карточками «Тинькофф банка» так не получится, при покупке в евро долларовой картой конвертация евро-доллар будет по внутреннему курсу банка.

Некоторые банки накидывают ещё дополнительную комиссию за обработку трансграничных операций, если валюта счёта отличается от валюты покупки. Например, у карточки Visa Classic «Сбербанка» она составляет 2% (при этом ещё есть невыгодный курс конвертации самого «Сбербанка»); у «Сверхкарты» «Росбанка» будет дополнительная комиссия в 1,2%, если валюта покупки за границей отличается от долларов или евро; у карточки «Всё Сразу» от «Райфа» при совершении покупок в валюте, отличной от валюты карты, дополнительная комиссия составит 1,65%.

Заранее уточните в Вашем банке, в какой валюте происходят расчёты с платежной системой по карточным операциям. Чем меньше конвертаций, тем лучше.

Советы по использованию карты за границей

Существует ряд мер, которые позволят, без серьезных потерь и возникновения неприятных ситуаций, расплачиваться картой за границей. Следуя им, человек отлично проведет время на отдыхе и избежит неприятных случаев.

Контролируйте собственные расходы

Лучше использовать карты для оплаты в магазинах, так как за снятие наличных придется отдать комиссию в размере 3 – 7%. А если учесть наличие процентов по кредитному пластику, то эта сумма в конечном итоге может оказаться значительной.

Не стоит часто отправлять в банк запросы по балансу – смс будут дорогими. Лучше на время поездки подключить автоматическое информирование или пользоваться интернет-банкингом.

Поставьте в известность банк

Любой банк стремиться обеспечить максимальную безопасность средств своих клиентов, поэтому траты за пределами страны могут быть расценены как подозрительные операции. В этом случае карта может быть автоматически заблокирована. Особенно часто такие ситуации случаются, если человек снимает большую сумм денег.

Чтобы избежать блокировки карты, необходимо связаться со своим банком еще до отъезда. У оператора дополнительно можно узнать о лимитах снятия, наличии комиссий за обналичивание средств.

Если установленный лимит будет слишком мал, следует направить в банк письменное заявление о его повышении.

Реквизиты карты сверьте еще до отъезда

Любая карта имеет определенный срок действия. Перед отлетом нужно убедиться, что пластик будет действителен на протяжении всего времени поездки. Обязательно следует проверить, знаете ли вы ПИН-код. Ошибочный ввод и последующая временная блокировка могут оставить владельца пластика без средств к существованию. Обычно ее снимают через сутки, но при использовании за границей часто приходится звонить в контакт-центр, чтобы разморозить карту.

Непредвиденные ситуации

Никто не застрахован от утери или кражи карты. К числу непредвиденных ситуаций также можно отнести блокировку пластика и запрет на снятие денег с кредитки. Если подобное случилось, действовать нужно следующим образом:

- заблокировать карту (в случае утери/кражи);

- воспользоваться дополнительной картой для оплаты, если таковая имеется;

- обратиться в обслуживающий банк по телефону.

Для владельцев золотых карт существует опция экстренной выдачи денег или перевыпуска карты. Они смогут отложить решение вопроса со своим пластиком до возвращения домой.

Какую банковскую карту лучше (выгоднее) иметь при поездке за границу

То, что вы будете платить за использование банковской карты за границей в любом случае, не вызывает даже вопросов. Платить процент банкам и платежным системам придется однозначно.

Платить будете за посредничество, за выполнение операций, за конвертацию валюты, за выполнение трансграничных транзакций (платежей), за использование чужих банкоматов, и т.п.

Здесь возникает другой вопрос: как уменьшить эти расходы?

Для этого нужно понимать из чего состоят платежи при использовании банковской карты. А состоят они из комиссии платежной системы за конвертацию валют, а также из комиссии банков (эквайрера и эмитента).

Подробно данный вопрос рассмотрен в заметке о том, какие банковские операции происходят при расчете банковской картой — там подробно расписан весь процесс (ничего сложного, все изложено простым языком).

На комиссию банка-эквайрера повлиять невозможно (там как повезет), комиссия вашего банка (эмитента) — определяется вами при выборе банка, в котором вы заказываете карту.

А вот о том, как уменьшить комиссии платежных систем при использовании банковской карты, рассказано в этой части заметки.

Ниже даются только выводы о том, в каком случае комиссионные платежной системе при использовании банковской карты будут минимальны.

Все рассуждения на эту тему вынесены в заметки по ссылкам выше, если интересно, читайте — разбирайтесь, там все изложено доступным языком.

При поездке по всему миру (кроме Европы)

Выгоднее всего иметь карту с банковским счетом в долларах США. Платежная система («Виза» или «Мастеркард») в данном случае значения не имеет, валютой биллинга будет все равно являться американский доллар, количество конвертаций валюты (за которые нужно платить), в этом случае будет минимальным.

При поездке по странам зоны евро (по Европе, включая Балканы)

При поездке по Европе, выгоднее всего иметь карту «Мастеркард», со счетом в евро. При использовании такой карты в странах, где валютой является евро, комиссии платежной системе платить не придется.

При использовании такой карты в странах Европы где есть собственная валюта (Чехия, Польша, Венгрия), а также в Балканских странах, конвертация валюты (за которую придется платить) будет произведена только одна.

Если счет карты открыт в рублях (т.е. если ваши средства на поездку находятся на карте в рублях), то все равно однозначно выгоднее ехать в Европу с картой платежной системы «Мастеркард», нежели с картой платежной системы «Виза».

Тем, кому лень читать, напишу коротко: если счет карты в рублях, то при использовании карты платежной системы «Виза» в Европе, вы переплатите комиссию платежной системе в пять раз больше, по сравнению с системой «Мастеркард».

Но в конечном итоге, 1,55% от 1000 потраченных в Европе евро это 15,5 евро, а 0,33% — это 3,3 евро. Имеет ли для вас значение 12,2 переплаченных евро на каждую тысячу потраченных при использовании «Визы», решайте сами.

При выборе валюты счета карты используемой для поездки в Европу, учтите следующие моменты:

- если у вас в банке уже есть рублевый счет, то стоит посчитать целесообразность перевода его в евро;

- курс, по которому будете переводить рубли в евро будет не самым выгодным — вы можете потерять на обмене валюты больше, чем сэкономите на оплате процентов платежной системе;

- проценты по остатку на карте по счету в евро, гораздо меньше процентов по счету в рублях.

Поэтому, при поездке, конкретно в Европу (в страны зоны евро), не нужно кидаться и срочно переводить рубли в евро перед поездкой.

Может оказаться выгоднее в конечном итоге, оставить счет в рублях, и просто сделать себе «Мастеркард», выбрав банк с минимальной комиссией за выполнение платежей по ней (или вообще без комиссии) и с кэшбэком.

Выгодные карты для путешествий

Проанализировав ряд предложений от разных банков, почитав отзывы и ознакомившись со мнением людей на разных форумах, выбрала несколько банковских карт, которые лучше подходят для использования за границей.

Еще раз напоминаю вам, что не являюсь экспертом в этой области. Экономическая ситуация меняется довольно часто, перед принятием решения обязательно изучите информацию.

Обратите внимание, все карты рублевые. Валютные не рассматривала, потому что, как и основная масса людей, особых сбережений не имею, и доход у меня в рублях

В идеале, иметь валютные банковские карты. Тогда можно обойтись совсем без конвертации. Или попасть только на одну, если выбранная страна путешествия имеет третью валюту (баты, юани и т.д.). Однако надо понимать, что если доход в рублях, то для пополнения банковской карты все-равно придется покупать валюту, и терять на этом.

Кукуруза MasterCardWolrd

Это единственная карта, где конвертация идет по курсу ЦБ без всяких процентов! Для путешественника она просто незаменима.

Изначально, карта не привязана к счету, соответственно если банк исчезнет, все деньги будут потеряны, потому что никакой компенсации в таком случае не полагается. Поэтому держать основные средства на ней не стоит, но для разовых платежей карта вполне подойдет.

Обратите внимание! Чтобы данная карта выгодно заработала на вас, нужно сделать определенные шаги

- Получить именную чиповую карту, она безопаснее

- Подключить сервис «Процент на остаток», тогда карта привяжется к счету в банке и не будет комиссии за снятие наличных в банкоматах (до 50 000 рублей в месяц)

Теперь по поводу кэшбека. Я не рассматриваю данную карту в этом ключе. Кэшбек здесь начисляется в виде баллов, которые надо еще постараться превратить в деньги

Но для тех, кому это важно, советую подключить услугу «Двойная выгода», увеличивает кэшбек в два раза

- Конвертация – по курсу ЦБ

- Снятие наличных – 0% (если подключена опция «Процент на остаток) до 50 000 рублей (свыше 1%)

- Кэшбек – баллами 3-5% ? (писала выше)

- Годовое обслуживание – бесплатно

- СМС – бесплатно

Вывод: Советую использовать эту карту, как расходную в дополнение к основной.

Тинькофф Black дебетовая

- Конвертация – по курсу ЦБ + 2% (с учетом кэшбека всего 1%)

- Снятие наличных – 0% (если снимать более 3000 рублей)

- Кэшбек – 1%

- Годовое обслуживание – бесплатно, если на счете депозит 30 000 рублей, в остальных случаях 99 рублей в месяц

- СМС – 39 рублей в месяц

Вывод: 2%-1%=1% (потеря при оплате картой); 2% (потеря при снятии наличных). Советую использовать, как основную карту.

Тинькофф Платинум кредитная

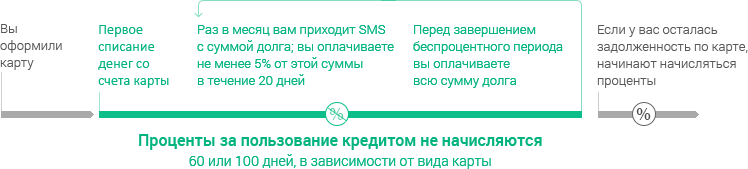

- Беспроцентный лимит – 55 дней

- Конвертация – по курсу ЦБ + 2% (с учетом кэшбека всего 1%)

- Снятие наличных – 2.9% + 290 рублей

- Кэшбек – 1% (до 30% по партнерским программам) баллами, 1 балл – 1 рубль

- Годовое обслуживание – 590 рублей

- СМС – 59 рублей в месяц

Вывод: Наличные снимать невыгодно. Хорошо использовать карту как страховку на непредвиденный случай, или как депозит при аренде авто.

Чем ПС Мир отличается от Visa или MasterCard

На самом деле, четкого ответа на такой вопрос найти невозможно. Ведь стоимость обслуживания пластиковой карты будет напрямую зависеть от внутренней политики кредитной организации и, соответственно, тарифы зависят от использования платежной системы. К тому же, у каждого клиента есть реальная возможность выбрать банк, который предлагает максимально выгодные условия обслуживания. Стоимость карты в среднем колеблется от 200 до 1000 рублей в год.

Если сравнивать Мир с другими платежными системами, то на текущий момент карточка представлена только в классическом варианте. Например, пользователи Visa или MasterCard могут оформить карточку начального уровня, классическую или премиальную. НПС Мир на текущий момент возможности такой не представляет, хотя для многих клиентов это, наверное, будет существенный недостаток.

Банковские платежи на международном рынке

Международные банковские системы позволяют пользоваться платежными картами почти во всех странах. На размещение валюты на них будет оказывать влияние различная величина комиссии.

При оформлении пластиковой карты требуется обратить внимание на используемую платежную систему. Потому как существуют международные и локальные платежные системы

Распространенные в России платежные системы, такие как STB Card, Золотая Корона, МИРКАРТ, Новгородская монета, Урал-Экспресс, NCC, являются локальными, работающими лишь внутри Российской Федерации. Поэтому в других странах они окажутся абсолютно ненужными. За границей в основном пользуются двумя международными платежными системами, картами которых можно расплатиться практически в каждой стране мира:

- VISA;

- MasterCard.

Visa или MasterCard?

Для начала расскажу, что означает логотип Visa или MasterCard на каждой банковской карте. Это знак принадлежности к одной из платежных систем. С помощью такой системы координируются услуги различных банков, происходят взаиморасчеты

Особенно это важно, когда карта принадлежит одному банку, а владелец совершает какие-либо действия с помощью банкомата или терминала другого банка. Тут как раз и задействована одна из платежных систем

Есть системы локальные, работающие только в одном государстве, а Visa и MasterCard – это крупнейшие международные платежные системы. Обе были основаны в США, но стали применяться повсеместно.

Отличаются они валютой конвертации. Для Visa основная валюта – это доллар. Если Вам нужно сделать оплату гривневой картой в евро, необходимая сумма в евро будет конвертирована сначала в доллар по текущему курсу, а только потом в гривну. За двойную конверсию придется заплатить процент.

Для MasterCard в еврозоне основная валюта – евро, в других странах – доллар. Таким образом, при оплате нужной суммы в евро с гривневой карты конвертация будет только одна. А если карта в евро – ее вовсе не будет.

Банковские карты с бесплатным посещением бизнес-залов в аэропортах

Если совершать перелеты приходится часто, то выбирая, какая банковская карта лучше для путешествия, есть смысл присмотреться к премиальным продуктам. Они часто сочетают в себе не только выгодные условия, бонусную программу, но и возможность посещать без дополнительной платы бизнес-залы в аэропортах (по программе Priority Pass или Lounge Key).

Самые интересные премиум-карточки с бесплатным посещением бизнес-залов аэропортов

- Тинькофф Блэк Премиум (Блэк Метал). Металлическая «дебетовка» с 2 проходами в месяц в ВИП-залы аэропортов по программе Лаундж Кей. Плата за ее обслуживание не взимается при общем неснижаемом остатке от 3 млн рублей или при обороте по карточкам клиента от 200 тыс. рублей за месяц. Иначе она обойдется в 1990 р./месяц.

- Alfa Travel Premium. Вместе с премиум-пластиком выдается бесплатно карточка Priority Pass, по которой предоставляется ежемесячно от 4 бесплатных проходов в ВИП-залы аэропортов (точное количество проходов зависит от оборота и остатка). Стоит пластик Alfa Travel Premium 5000 р. в месяц. Но эту плату не списывают при поступлении зарплаты в 400 тыс. р. или больше, при остатках от 3 млн рублей или при остатках от 1,5 млн и обороте в торговых точках от 100000 р. за месяц.

- Открытие Travel Премиум. Карточка стоит 2500 р. в месяц, но эту плату не списывают при пополнении за месяц на сумму от 200000 и расходах от 50000 р., при остатке от 600000 р. и покупках на сумму от 50000 или при остатке от 1 млн р. и совершении хотя бы 1 покупки. При выполнении любого условия бесплатности количество проходов в ВИП-залы аэропортов по программе Lounge Key не лимитируется.

Отличие дебетовой карты от зарплатной

У каждой компании есть счета в каком-либо банке, функционирующем в нашей стране. Фирма должна подключиться к зарплатному проекту выбранного банка, затем работникам предоставляется именная пластиковая карта, куда переводится заработная плата. Соответственно, бывают зарплатные банковские карты.

Использование зарплатных карточек позволяет упростить контролирование доходов граждан России налоговой организацией. Банки, в свою очередь, предоставляют данные в Федеральную налоговую службу, как только поступит такой запрос.

Когда вы получаете зарплатную карточку, на ней нет никаких средств, кредитного лимита, овердрафта. Такая карта создана лишь для того, чтобы на нее переводили вознаграждение. Поэтому кредитный лимит и овердрафт не могут быть в принципе, ведь формально зарплатная карта предоставляется компании, в которой вы работаете.

Кроме того, этот банковский продукт не имеет дополнительных либо платных услуг. Поскольку карта используется для перевода зарплаты, компания не имеет права решать за вас, какие подключать платные услуги.

Зарплатная карта наделена определенным функционалом, как и стандартная пластиковая карточка. К примеру, имея такую карту, вы можете:

- снимать денежные средства в банкомате;

- выполнять приходные и расходные переводы;

- использовать банковский продукт для проведения безналичных платежей;

- подключать дополнительные услуги, если вам это необходимо;

- использовать зарплатную карту как дополнение вашей дебетовой (кредитной) карты;

- участвовать в программах, получать бонусы от банка.

То есть, если у вас есть такая карточка, в вашем распоряжении оказывается весь ее функционал – оплата покупок, снятие налички. Как только карта будет оформлена и выдана вам на руки, вы сможете подключить дополнительные или платные услуги.

Таким образом, с учетом характеристик, которыми наделена стандартная зарплатная карта, делаем вывод, что ее можно считать дебетовой. Какие бывают отличия банковских дебетовых карт от других? Прежде всего, банковская организация не предоставляет вам дополнительных денег. Это значит, что на карточке будут находиться только ваши собственные средства. Следовательно, зарплатная карта действительно является подвидом дебетовой.

Несмотря на перечисленные сходства, зарплатная карта существенно отличается. Этот банковский продукт не имеет дополнительных опций, например, Cash-back. На зарплатную карточку нельзя получать накопительные баллы, проценты на остаток по счету также не будут начисляться и тому подобное. Банки производят «голые» зарплатные карты по одной простой причине: за ними проще осуществлять контроль.

Еще одна особенность: именно банк контролирует операции по карточке, а также обеспечивает безопасность. Зарплатная карта наделена всеми опциями, чтобы обезопасить проведение операций и сохранить средства. Банк тщательнейшим образом отслеживает все манипуляции с картами, ведь его контролируют территориальные органы Федеральной налоговой службы.

Это особенно важно, поскольку все зарплатные банковские карты, какие только бывают, входящие в один проект, связаны друг с другом. Например, в бухгалтерии что-то напутали (случайно или преднамеренно), в результате чего была произведена подозрительная операция

В этом случае банк должен проверить зарплатный проект. Значит, расчетный счет вашей фирмы может быть заморожен.

Естественно, что каждая зарплатная карта также будет заблокирована. А вы не сможете распоряжаться своими деньгами до тех пор, пока банк не разберется в произошедшем. Этот процесс может длиться достаточно долго. И все это время вы не будете пользоваться средствами, которые находятся на карте.

То есть по факту зарплатная карта принадлежит не вам лично. И если любой участник проекта допустит нарушение, вашу карточку заблокируют, даже если вы ни в чем не виноваты. Подытоживая все вышесказанное, следует отметить, что зарплатная и дебетовая карточки имеют разные пакеты услуг и программ.

Дебетовая карта принадлежит непосредственно вам, а зарплатная может быть заблокирована кредитной организацией, даже если нарушение совершили не вы, а бухгалтер в вашей фирме.

Время действия у обеих карточке составляет 3–5 лет.

Лимит на снятие наличных средств, а также на денежные переводы у зарплатной карты бывает меньше, чем у дебетовой. По этой причине многие держатели карточек имеют разные типы банковских карт. Например, не только заработную, но и дебетовую, чтобы пользоваться ей для личных нужд.

Как использовать кредитку за границей

Условия оплаты с помощью пластика в России и за рубежом могут сильно отличаться. Тем не менее, есть несколько правил, которых в любом случае стоит придерживаться, когда вы используете кредитную карту за границей:

- сообщить эмитенту о предстоящей поездке, чтобы избежать блокировки продукта. Если кредитная карта за границей перестала работать – срочно позвоните на горячую линию банка;

- пополните баланс на 100%, погасив все долги и комиссии до выезда за рубеж;

- заранее уточните, может ли использоваться кредитная карта за границей для обналичивания средств;

- отслеживайте баланс счета с учетом возможных комиссий, чтобы избежать овердрафта.

Как пользоваться картой за границей

Итак, подведем итоги. Однозначно, перед поездкой за границу лучше заранее уведомить о своих намерениях банк. Во-первых, менеджер проверит можно ли карточками, которые есть в наличии пользоваться в других странах, а во-вторых, он может посоветовать оформить другую более выгодную для путешествий карту.

Дальше нужно узнать расчеты в какой платежной системе преобладают в принимаемом государстве. Для отдыха в странах Евросоюза лучше брать карту Mastercard, для поездок в США подойдет Visa. Для Турции, Египта и других курортных стран, перед тем как сделать выбор можно посмотреть, где выгодней курс конвертации, но однозначно не карту в рублях.

Александр Бабин

Что предлагают банки

Райффайзен банк

Visa Classic Travel — это рублевая карта, на которой можно накапливать мили за покупки по курсу 1 миля — 40 рублей. Еще 1000 миль вам начислят в день рождения. Эти мили можно обменивать на авиабилеты по всему миру, использовать для оплаты проживания в отелях и аренды автомобиля, оформлять на них страховку.

Еще одна фишка — два бесплатных снятия наличных в месяц в банкоматах по всему миру. Чем не выбор для тех, кто путешествует часто, но недолго.

Обслуживание карты — 500 рублей в год.

В «Райффайзен банк» есть специальная карта для путешественников — Buy&Fly, но она не такая выгодная как Visa Classic Travel. Миль на ней начисляется меньше, а обслуживание намного дороже — 299 рублей в месяц. Зато есть кэшбэк и скидки от партнеров банка.

Альфа-банк

Alfa Travel — выгодная карта для путешественников. Главная фишка этой карты — бесплатное снятие наличных в банкоматах по всему миру, при условии, что сумма на ваших счетах на конец месяца превышает 30000 рублей или вы потратили более 10000 рублей в месяц. Бесплатное обслуживание карты работает на тех же условиях. На этой карте можно накапливать мили за покупки — до 3% от суммы по курсу 1 миля за один рубль.

Накапливать мили можно еще и с дебетовой картой «Аэрофлот». Стоимость обслуживания такая же, как и на Alfa Travel, но снять наличные в любом банкомате мира без комиссии нельзя. Зато миль начисляют больше.

Сбербанк

Дебетовая карта «Аэрофлот» практически ничем не отличается от аналогичной Альфа-банка, но миль по ней начисляется меньше. И обслуживание платное: 900 рублей за первый год, 600 рублей — за второй и последующие.

Бонусы по программе программе лояльности «Спасибо» начисляются только за покупки у партнеров программы.

Тинькофф

У «Тинькофф-банка» есть три дебетовых карты для путешественников: ALL Airlines,

S7 Airlines и OneTwoTrip. Снятие наличных в банкоматах по всему миру для этих карт бесплатное при сумме свыше 3000 рублей.

Самое выгодное обслуживание на карте OneTwoTrip — всего 99 рублей в месяц или бесплатно при неснижаемом остатке 30000 рублей. За все покупки по карте, оплату отелей, ЖД- и авиабилетов начисляются бонусы. Их можно потратить на оплату путешествий.

Карта S7 Airlines открывает доступ к закрытым распродажам авиабилетов, которые проходят два раза в год. За любые покупки вам начисляют мили, которые можно обменять на билеты 13 авиакомпаний. Обслуживание бесплатное, если у вас есть кредит в Тинькофф или неснижаемый остаток по карте больше 150000 рублей. В иных случаях — 190 рублей в месяц.

С картой ALL Airlines вы получите страховку в путешествиях для одного человека бесплатно. Она покроет расходы до $50000 и распространяется на игры с мячом и водные развлечения. Мили начисляются за любые покупки, потратить их можно на любые авиабилеты.

Обслуживание бесплатное, если у вас есть кредит в Тинькофф или неснижаемый остаток по карте больше 100000 рублей. В иных случаях — 299 рублей в месяц.

Для наглядности мы составили табличку с самыми популярными дебетовыми картами, которые предлагают выгоды для путешественников.

!!! Полную версию, где мы сравниваем 8 карт .

Информация актуальна на апрель 2019 года. Данные будем обновлять.

С какой банковской картой ехать за границу

Основное условие, при котором свою карту можно использовать в других странах — она должна быть международной. Карты Visa и MasterCard принимаются в большинстве стран мира. Считается, что MasterCard более распространен в Европе, Visa — в странах Латинской Америки, США, Австралии. Однако такое разделение достаточно условное, и чаще всего торговцы принимают карты обеих платежных систем.

Эксперты советуют оформить для путешествий карты стандарта EMV (карта с чипом), который обеспечивает более высокий уровень безопасности финансовых транзакций. Чиповые карты распространены в Европе.

Лучше всего для путешествий пользоваться картами Visa и MasterCard основных классов — Classic и Gold, а также Platinum. По таким картам предусмотрены как снятия наличных в банкоматах, так и безналичные операции в торговых сетях и в Интернете. Согласитесь, без этого не обойтись, ведь наверняка вам понадобится забронировать номер в гостинице, оплатить аренду автомобиля, купить билеты на транспорт или расплатиться на кассе супермаркета.

Можно также использовать карты Visa Electron или Cirrus Maestro (это зачастую зарплатные карты). Но в этом случае обязательно нужно позвонить в банк и удостовериться, что вашей картой можно рассчитываться за границей. Ведь часть зарплатные карты выпускаются для использования в пределах одной страны, иногда на них даже присутствует надпись «Valid only in Ukraine». Кроме того, существует риск, что в некоторых торговых точках за рубежом могут отказаться принимать карту Visa Electron без объяснения причины. Поэтому карты Visa Electron и Cirrus Maestro используются чаще всего только для обналичивания денег.

А вот для владельцев карт класса Gold и Platinum, наоборот, предусмотрены различные дополнительные услуги, как то страхование багажа и самого картодержателя, бесплатный доступ в бизнес-залы аэропортов и т.д.

По прогнозам, кредитные и дебетовые карты, а также электронные кошельки будут самыми популярными платежными методами в ближайшем будущем. График: WorldPaymentsReport

Что нужно учитывать при оплате картой за границей?

Заранее уточните в своем банке, какие комиссии вы будете платить при оплате покупок рублевой картой за рубежом. Если вы часто путешествуете или планируете много потратить, возможно, выгоднее будет открыть валютную карту.

Нелишним будет выяснить, сколько банк берет за снятие наличных в банкоматах в других странах.

Валюту платежа

Иногда платежный терминал за рубежом предлагает выбор — в какой валюте платить. Всегда лучше выбирать местную валюту. Мгновенная конвертация в рубли лишь на первый взгляд кажется хорошей идеей. На самом деле это означает только лишние комиссии.

Сроки

Деньги с карты списываются не сразу. Сначала они блокируются на карте — и только через день-два (иногда и через неделю) списываются. Списали деньги или пока только заблокировали, можно понять по выписке со счета — например, через личный кабинет на сайте банка.

Это особенно важно, если курсы валют сильно колеблются, а вы платите рублевой картой. За несколько дней сумма в рублях может существенно измениться.. Если же у вас мультивалютная карта, не спешите сразу после возвращения подключать к ней рублевый счет

Подождите, пока все заблокированные суммы спишутся, иначе придется платить комиссии за конвертацию. Статус платежа можно проверить через личный кабинет в онлайн-банке.

Если же у вас мультивалютная карта, не спешите сразу после возвращения подключать к ней рублевый счет. Подождите, пока все заблокированные суммы спишутся, иначе придется платить комиссии за конвертацию. Статус платежа можно проверить через личный кабинет в онлайн-банке.

Кредитная или дебетовая

Здесь конечно все зависит от бюджета поездки и денежных ресурсов. То, что карточку перед путешествием лучше пополнить на максимум – это однозначно. Но ой как, сложно во время отдыха себя чем-то ограничивать. Поэтому все же рекомендуется заказать две карты: дебетовую и кредитную, однако последнюю активировать только в самой крайнем случае. Ведь погашать задолженность по кредиту, который был потрачен на отпуск, можно очень долго. А это не всегда приятно.

Относительно того, как пользоваться кредитной картой за границей, то здесь совет один – контролировать свои расходы. Так как чем больше потратишь, тем больше отдавать.

А во-вторых – плата за несанкционированный овердрафт во всех банках очень большая. А в заграничных поездках это явление довольно частое по очень простой причине, картодержатели при расчетах могут не правильно рассчитать комиссию, курс обмена и со счета снимется денег больше, чем там есть в наличии даже с кредитом.

Ну и конечно же, если все же оформлять кредитку, то она должна быть с льготным периодом.

Заключение

Оценивая для себя продукт карта МИР от Сбербанка плюсы и минусы, многие делают выбор в пользу международных конкурентов. Мы можем по-прежнему пользоваться Визой и МастерКард за свой счет. Отсутствуют препятствия снимать, переводить зарплату или пенсию с социального, зарплатного пластика на другой.

Однако МИР – важный этап в экономическом развитии России. Государство создало национальную платежную систему, и содержит её: карты бесплатны для получателей выплат, но бюджет оплачивает их обслуживание. Теми самыми деньгами, которые уходили в иностранные компании Visa, MasterCard.

Система имеет большой потенциал. Насколько грамотно он будет реализован, узнаем через несколько лет.

Заключение

Я постаралась максимально понятно осветить эту непростую тему и в конце приведу главные выводы:

- Предупреждайте банк о том, что отправляетесь за рубеж. Сохраните контакты службы поддержки, чтобы быстро получить помощь в экстренной ситуации.

- Берите с собой несколько карт для разных целей. Также это позволит не остаться без средств, если какую-то из карт украдут или заблокируют.

- Для снижения потерь при переводе пользуйтесь картой со счетом в валюте той страны, куда вы направляетесь, или используйте мультивалютный вариант.

- Не забывайте контролировать свои расходы, чтобы не нарваться на отрицательный остаток.

- По возможности снимайте наличные в терминалах банка или партнеров. Обязательно узнавайте о разрешенных к снятию суммах, на которые не начисляется комиссия.

Сколько карт вы берете с собой в поездки? Случались ли неприятные сюрпризы при их использовании?

Вывод

Главная проблема банка «Восточный» — это навязывание различных платных дополнительных услуг и страховок. Однако если успешно отказаться от всего ненужного, то на выходе получается весьма выгодная бесплатная карта для путешествий.

Потери при превращении миль в рубли можно обойти, так что, по сути, за покупки по «Карте Путешественника» положен настоящий кэшбэк в 2% на все и 5% за покупки в категории «Путешествия». Честный грейс в 56 дней делает использование карты «Восточного» ещё более выгодным. Ближайший конкурент – карта Tinkoff Airlines с кэшбэком 2% на все и 3% на «Авиабилеты», на мой взгляд, не такая выгодная, хотя и более удобна в использовании.

Не забудьте про акцию «Приведи друга», по которой можно получить 500 руб. Перед оформлением заявки на «Карту Путешественника» скажите сотруднику банка, что у вас есть промокод 114129371. При совершении покупок от 20 000 руб. и более за счет кредитного лимита при помощи карточки в течение 30 дней с момента её получения, «Восточный» подарит вам 500 руб.

ЗАКАЗАТЬ КАРТУ ПУТЕШЕСТВЕННИКА

Снимать наличные с кредиток «Восточного» и не соблюдать условия льготного периода крайне нежелательно, проценты очень высокие.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписаться в ТелеграмПодписаться в ТамТам

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperComments