Что такое дифференциация

Содержание:

- Что такое аннуитетный платеж

- Досрочное погашение кредита при аннуитетном платеже

- Рефинансирование ипотеки: дифференцированные платежи и иные условия

- Дифференцированный или аннуитетный платеж: что выгоднее

- Виды платежей по кредиту

- Как рассчитать дифференцированный платёж по кредиту?

- Преимущества и недостатки

- Дифференцированный платеж выгоднее аннуитетного или нет?

- Что такое дифференцированный платеж

- Советы заемщикам

- Преимущества и недостатки аннуитетных платежей

- Плюсы и минусы

- Дифференцированный платеж

Что такое аннуитетный платеж

Прежде чем узнать, что означает термин, давайте вернемся в недалекое прошлое, когда система потребительского кредитования в его современном виде только пришла в нашу страну. В те годы существовал лишь один график погашения задолженности. Он подразумевал, что сначала заемщик выплачивает самую большую сумму, а по мере приближения к окончанию срока кредитования вносит все меньше и меньше средств. Такой тип платежа сегодня называется дифференцированным.

Однако вскоре банковские компании осознали, что не каждый клиент способен следовать диктуемым условиям. Интерес к потребительскому кредитованию ввиду отсутствия у потенциальных заемщиков достаточного количества денег на оплату первоначального взноса стал падать, а те, кто пользовался предоставленной возможностью, просто не справлялись с кредитной нагрузкой. Возникла потребность в поиске новых вариантов. Тогда и был придуман аннуитетный платеж по кредиту.

Платеж по кредиту состоит из основного долга и начисленных процентов

Платеж по кредиту состоит из основного долга и начисленных процентов

Слово «аннуитет» образовано от латинского «annuus», что переводится «годовой». Подобное определение очень хорошо отражает суть данного способа внесения средств. На протяжение календарного года (либо меньшего периода времени — тут уж все зависит от выбранного клиентом банка срока потребительского кредитования) вносятся одинаковые суммы.

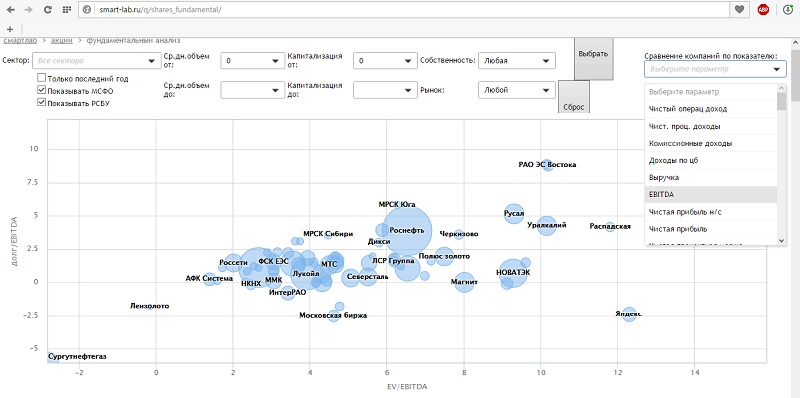

Отличия аннуитетного и дифференцированного платежей

Итак, мы выяснили, что в системе потребительского кредитования физических лиц существуют аннуитетные и дифференцированные платежи. Что это такое, если говорить более предметно, и какой вариант лучше выбрать конкретному человеку? Для начала стоит отметить: не существует какого-то единственно верного ответа. В зависимости от собственной платежеспособности и удобства, каждый заемщик выбирает те виды, которые ему больше по душе:

- Аннуитетный вариант уплаты кредита предполагает, что на протяжении всего срока займа (допустим, он составляет год) клиент выплачивает банковской организации строго определенное количество денег ежемесячно (например, по 1000 рублей). Проценты в этом случае распределяются равномерно, нет такого, что сегодня нужно внести меньше, а завтра — больше.

- Дифференцированный платеж предполагает изменение суммы по следующей схеме: сначала выплачивается тело кредита, а затем размер платежа постепенно снижается до тех пор, пока не наступит окончание срока действия кредитного договора.

Психологически вариант с аннуитетом более выгоден для подавляющего большинства заемщиков, ведь они не чувствуют, что приходится в чем-то себя ограничивать, делая выплаты по задолженности. Желание оставить деньги с зарплаты на что-то еще становится настолько сильным, что клиенты соглашаются растянуть выплаты на более длительное время. Человек думает так: пусть я переплачу, но зато смогу выплатить долг в установленные сроки и не испорчу собственную КИ, не наживу проблемы с коллекторами.

С другой стороны, аннуитет выгоднее банку. Расчет процентов проходит по отличающейся от дифференцированного платежа схеме, то есть заемщик в итоге сильно переплачивает. Чем длиннее срок кредитования и чем меньше размер ежемесячной задолженности — тем серьезнее переплата, что значит: аннуитетный платеж не настолько хорош, как его позиционируют кредитные организации. Поэтому люди сведущие по возможности стараются выбрать дифференциал.

Сравнение платежей

Сравнение платежей

Досрочное погашение кредита при аннуитетном платеже

Зачастую сомнения относительно выгоды аннуитетных платежей связаны с возможностью досрочного погашения кредита. Так как сумма по аннуитету является фиксированной, то появляется вопрос о том, что делать с выплатой процентов. При этом нужно выбрать полное или частичное погашение кредита.

При дифференцированном платеже с досрочным погашением все просто, а вот при аннуитетном могут быть использованы только два метода частичного погашения:

- С уменьшением срока;

- С уменьшением ежемесячного платежа.

При уменьшении срока процентный выплаты также уменьшаются, но нагрузка по самому долгу увеличивается. Во втором случае уменьшается сам размер ежемесячных выплат, сроки дольше, а проценты становятся лишь немного меньше. Сокращение срока кредитования позволяет сэкономить на выплатах по процентам, однако контролировать расходы проще с уменьшением платежей.

Также при аннуитетном платеже важно обратить внимание на вид досрочного погашения. Если планируется полное, то и формула расчета будет другой. Независимо от выбранного метода погашения схема действий одинаковая:

Независимо от выбранного метода погашения схема действий одинаковая:

Независимо от выбранного метода погашения схема действий одинаковая:

- В банке пишется заявление с просьбой о досрочном погашении;

- При принятии и подтверждении банк предлагает соответствующий вид досрочного погашения;

- Вносятся соответственно полная сумма по кредиту и проценты или новая установленная сумма;

- В случае, если погашение полное, то выдается справка о выплате кредита;

- Происходит возврат средств по страховке, если таковая была навязана.

Важно помнить, что в зависимости от банка, в котором происходило кредитование, клиенту могут не предложить выбор, так как в самой системе банка используется только конкретный вид выплат при досрочном погашении аннуитетного платежа. Популярные вопросы по статье. В чем главное отличие аннуитетных платежей по кредиту от дифференцированных?

В чем главное отличие аннуитетных платежей по кредиту от дифференцированных?

Популярные вопросы по статье

В чем главное отличие аннуитетных платежей по кредиту от дифференцированных?

При аннуитетных формах выплат ежемесячная сумма платежей является одинаковой на протяжении всего периода кредитования, что позволяет существенно снизить финансовую нагрузку на клиента.

Чем выгодны аннуитетные платежи по кредитам для клиентов?

Преимущество аннуитетных платежей в том, что ежемесячно выплачивается фиксированная сумма, которая точно известна заемщику. При дифференцированных выплатах приходится выяснять сумму выплат каждый месяц заранее.

Можно ли досрочно погасить кредит с аннуитетным видом платежей?

При аннуитетных платежах возможно погасить кредит досрочно целиком или частично. При этом банк может не предоставлять выбор в виде частичных выплат.

Кому подойдут кредиты с аннуитентными платежами?

Кредит с аннуитентными выплатами наиболее удобен людям, у которых четкое распределение бюджета. Однако при этом лучше, чтобы доход был выше среднего, так как общая переплата по кредиту будет больше, чем при дифференцированных платежах.

Похожие

- Горячая линия Сбербанка 8(800)555-55-50: бесплатный телефон техподдержки

- Карта «Халва»: условия рассрочки, плюсы, минусы

- Как узнать номер карты Сбербанка по номеру телефона?

- Как платить за покупки телефоном вместо карты Сбербанка

- Прогноз по акциям Сбербанка на 2020 год

- Как проверить баланс карты Стрелка по номеру карты

- Отсрочка платежа по кредиту: как и кто может получить

- Как узнать баланс карты Сбербанка. 7 способов проверить баланс карты

- Где снять деньги с карты Альфа Банка без комиссии

- Как заблокировать карту Тинькофф

Рефинансирование ипотеки: дифференцированные платежи и иные условия

Программы рефинансирования появились на рынке кредитования относительно недавно, но быстро стали популярными среди граждан. Суть таких предложений заключается в том, что заемщик получает возможность получить более выгодные условия кредитования по сравнению с ранее заключенным договором.

В число возможных преимуществ входит:

- получение более низкой ставки;

- продление срока кредитования;

- изменение системы расчетов;

- замена валюты договора;

- смена основного кредитора;

- объединение одного или двух кредитов в один.

Для заключения нового договора гражданин может обратиться в собственный банк или в другую кредитную организацию. За последние несколько лет в банковском секторе наметилась тенденция к снижению ставок по кредитам, что позволяет заемщикам получить новый займ на более выгодных условиях. Появление программ рефинансирования также связано с тем, что количество клиентов с хорошей кредитной историей продолжает неуклонно расти, а банки вынуждены все активнее бороться за каждого нового заемщика.

Перед обращением в кредитную организацию необходимо тщательно просчитать целесообразность перезаключения договора. Дополнительные расходы потребуются на перезаключение договора страхования и оплату услуг оценщика, что следует учитывать при расчете параметров нового займа по программе рефинансирования. Если причина связана с ухудшением финансового положения и невозможностью выплачивать большую сумму по графику дифференцированных платежей, то стоит сначала рассмотреть вариант получения у банка отсрочки или «кредитных каникул».

Сегодня значительное количество банков заключают договоры кредитования с применением системы аннуитетных платежей, но в некоторых организациях клиенты имеют возможность выбирать способ погашения. Каждый из вариантов имеет определенный перечень достоинств и недостатков, поэтому необходимо учитывать финансовые возможности и личные предпочтения.

Дифференцированный или аннуитетный платеж: что выгоднее

Стоит отметить, что при одинаковых условиях кредитования, независимо от суммы, срока договора или кредитной ставки, дифференцированный график взносов всегда будет содержать меньшую итоговую переплату в конце кредитования. Но финансовые возможности заемщиков разные, и не у всех получится оформить необходимую сумму с таким видом платежей.

Большая часть банков не имеет в своей кредитной линейке дифференцированные схемы выплат. Но иногда могут запустить в рамках различных социальных программ, акций.

Если же заемщику повезло и он нашел банк с дифференцированными схемами, необходимо внимательно сравнить условия, ведь банк может заложить свои потери в процентную ставку или дополнительные комиссии.

Сотрудники банков редко предлагают дифференцированные схемы платежей среднестатистическому клиенту, думая, что он не сможет понести столь высокую нагрузку, которая неизбежна в самом начале действия кредитного договора.

Независимо от срока, кредит, оформленный с применением дифференцированной схемы, будет значительно экономичнее. Зная этот факт, банки уже давно перешли на аннуитет, он выигрышен для них во всех смыслах. Никакой банк не хочет терять свою выгоду, а это все же происходит при возврате долга раньше срока. Благо закон на стороне клиента, и досрочное закрытие кредитного договора стало возможным в большинстве коммерческих организаций, которые соблюдают правила кредитного рынка. Вот основные причины отсутствия дифференцированной схемы платежей в самых востребованных банках.

Газпромбанк и Россельхозбанк – единственные банки, принимающие во внимание пожелания заемщика относительно типа обслуживания долга. Но лишь после тщательного анализа финансового состояния клиента и его кредитной истории кредитный комитет принимает окончательное решение о возможности оформления кредита с применением дифференцированной схемы

Виды платежей по кредиту

О том, какой именно вид кредитования предлагает потенциальному клиенту финансовая компания, необходимо понимать еще на стадии оформления договора, а не после его подписания. Этот момент в обязательном порядке должен быть отражён в документе. От того, что выберет заёмщик, будет зависеть, каким способом он будет выполнять свои договорные обязательства. Что касается потребительского кредитования населения, то ежемесячные платежи могут быть двух видов. Рассмотрим, что собой представляет каждый из них.

Что такое аннуитетный платёж?

Аннуитетный платёж по кредиту — это абсолютно равнозначные денежные суммы, которые клиент погашает через одинаковые промежутки времени (как правило, один раз в календарный месяц). Величина взноса не зависит от того, какая часть общей суммы долга уже возвращена банку. Такая схема расчётов на практике обходится потребителю дороже, а процентные ставки по ней будут на порядок больше, чем в варианте, рассмотренном ниже. За первые периоды будут выплачиваться только проценты, а сумма тела будет стоять на одном уровне. Особенно наглядно это проявляется, если оформляется процесс рефинансирования или досрочное прекращение действия договора путём полного погашения кредита.

Что такое дифференцированный платёж?

Дифференцированный платёж — это один из вариантов выплаты долга, когда человек сначала вернёт ту сумму, которую он взял в качестве займа (в банковской терминологии она называется телом кредита) разнозначными долями, а процентные переплаты будут начисляться только на остаточную часть долга. Человек вносит текущие платежи регулярно и в фиксированном объёме на всём протяжении выполнения своих обязательств. При этом общая сумма взноса будет работать в сторону снижения, а тело будет сохранено на весь период действия графика платежей. Таким образом, первый взнос будет больше, а последний, соответственно, самым маленьким.

Это классический вариант кредитования. Как правило, банки чаще предлагают его при оформлении ипотечных программ и реже – при потребительском займе. Это объясняется экономическими преференциями для самой компании, которые будут тем выгоднее, чем длительнее срок действия договора.

Как рассчитать дифференцированный платёж по кредиту?

Выполнить самостоятельные расчёты можно даже без помощи специального калькулятора, который предлагают многие сайты на интернет-ресурсах. Выполняются они по следующему алгоритму:

- записываем общую сумму, которую хотим получить в долг;

- делим её на число месяцев, в течение которых планируем полностью рассчитаться с банком – это будет срок действия нашего договора;

- чертим график, по которому будем вносить регулярные платежи – это будет тело займа, разбитое на одинаковые части;

- теперь плюсуем к каждой долевой сумме процентную ставку, которую кредитор начислит на оставшуюся задолженность.

Попробуем сделать практические расчёты. Например, нам нужен кредит в 2 миллиона рублей, сроком на 10 лет. Ищем подходящий банк – нас устроит ставка 12% годовых, что эквивалентно 1% в месяц. Срок действия договора – 120 календарных месяцев. При проведении простых математических подсчётов становится понятно, что величина ежемесячного взноса составит 16 666 рублей. Это тело кредита, без учёта переплат по процентам. При погашении первого платежа они составят 20 тысяч – 1% от 2 миллионов. Полный суммарный первый платёж у нас получается уже 36 666 рублей.

На каждый последующий период величина будет уменьшаться на сумму, погашенную в предыдущие месяцы. Самым маленьким будет завершающий взнос. Преимуществом таких расчётов является возможность увидеть, сколько именно составят переплаты.

Преимущества и недостатки

Чтобы лучше понять, что представляет собой этот весьма популярный метод оплаты долга, необходимо узнать его преимущества и недостатки. Так, для заемщика достоинства будут следующими:

- Вы можете планировать ваш бюджет наперед, не боясь неожиданностей, ведь ежемесячно вы будете оплачивать одну и ту же стоимость, заранее вам известную.

- Перед тем как сделать взнос, вам не нужно будет уточнять его размер у специалистов банка каждый раз.

Недостатки выделяются такие:

- Значимая переплата по процентам, так как они начисляются на всю задолженность, а не на ее остаток.

- Основной долг погашается в последнюю очередь.

То есть, даже если вы выплатите серьезную часть долга, это будут проценты, а погашение непосредственного тела кредита останется на самый конец. Все это надо учитывать при оформлении ссуды, так как перед подписанием договора банки должны дать клиенту информацию о способах оплаты.

В некоторых учреждениях клиент получает возможность выбрать между дифференцированным и аннуитетным методом.

Что такое аннуитетный платеж по кредиту и значение этого понятия, более подробно можете узнать в этом видео:

Дифференцированный платеж выгоднее аннуитетного или нет?

Чтобы ответить на данный вопрос, попробуем разобраться с формированием платежей заемщика банку.

Базой для расчета процентов в каждом из платежей выступает остаток основной суммы долга. Выше мы уже отмечали, что при аннуитетном платеже такой остаток больше, поскольку сумма погашаемого кредита (основного долга) составляет незначительную часть, что позволяет банку рассчитывать проценты на больший непогашенный остаток кредитной задолженности. А так как погашение задолженности производится равными частями, в каждой из которых представлена минимальная сумма основного долга, а большую часть составляют проценты, банк получает наибольшую выгоду.

При дифференцированном платеже, наоборот, сумма погашаемого кредита в его составе (сумма основного долга) больше, поэтому проценты после каждого погашения начисляются на меньшую сумму остатка кредита, соответственно, и переплата по процентам оказывается меньше.

Аннуитетный платеж выгоден банку, поскольку за предоставление кредитных средств при такой системе он получает больше выгоды. Этим и объясняется более частое использование аннуитеных платежей по сравнению с дифференцированными.

Заемщику, наоборот, аннуитетный платеж невыгоден, он не является для него лучше. Несмотря на то что заемщик вносит ежемесячно фиксированные платежи равными долями и может оставлять себе больше средств, фактически он переплачивает за кредит больше, чем заплатил бы, используя систему дифференцированных платежей.

Все сказанное выше означает, что кредит с аннуитетными платежами является для заемщика более дорогим.

Самое интересное во всей это истории состоит в том, что заемщик не вправе требовать от банка заключения с ним кредитного договора с дифференцированными платежами, поскольку закон такого права ему не предоставляет.

Имеющаяся судебная практика свидетельствует о том, что суды не считают, что действия банка по установлению в кредитном договоре только одного способа погашения кредита, а именно, аннуитетного платежа, является злоупотреблением с их стороны своим доминирующим положением.

Оценивая выгодность погашения кредита аннуитетным или дифференцированным способом, отметим следующее.

При аннуитетном способе погашения заемщик обязан ежемесячно выплачивать меньшие суммы, чем он обязан был бы платить при дифференцированном способе, но при этом он может платить больше, то есть столько, сколько платил бы при дифференцированном способе. Сказанное означает, что аннуитетный способ не лишает заемщика возможности гасить кредит дифференцированными платежами. Более того, закон предоставляет заемщику свободу выбора в определении размера ежемесячного платежа, который он будет направлять на погашение кредита.

При аннуитетном способе погашения в начале периода погашения заемщик тратит на погашение кредита в единицу времени гораздо меньшие суммы, чем при дифференцированном способе погашения, и, соответственно, сохраняет больше денежных средств.

Если говорить о покупательной способности суммы, сэкономленной при аннуитетном способе погашения в начале периода погашения, то она может оказаться выше покупательной способности суммы, сэкономленной при дифференцированном способе погашения в конце периода погашения. Это связано с тем, что со временем покупательная способность денег снижается.

В то же время при аннуитетных платежах стоимость кредита для заемщика выше за счет переплаты по процентам. А выгода от сэкономленных при внесении меньших по размеру аннуитетных платежей такую переплату может не покрыть.

В качестве итога можно отметить, что трудно однозначно ответить на вопрос о том, какой платеж по кредиту, аннуитетный или дифференцированный, лучше для заемщика. Это зависит от большого числа неравнозначных факторов. Но, судя по тому, что банки слишком любят аннуитетные платежи, можно предположить, что в целом они для них являются более выгодными. Поэтому для заемщика более выгодным является кредит с дифференцированным платежом.

Что такое дифференцированный платеж

Любой кредит имеет несколько ключевых характеристик, на которые заемщик должен обращать внимание при выборе условий кредитной программы. Это:

- срок,

- процентная ставка,

- требования к обеспечению и заемщику,

- вид платежа.

Именно на последнем параметре остановимся подробнее. Различают:

- Аннуитетный платеж – погашение долга одинаковыми суммами на протяжении всего срока кредитования.

- Дифференцированный платеж – погашение долга суммами, которые уменьшаются от месяца к месяцу.

Если у вас уже есть заем, посмотрите свой график выплат. Скорее всего, вы увидите, что должны вносить ежемесячно одну и ту же сумму. Придется потратить время, чтобы найти банки, которые предлагают другие условия – дифференцированные взносы.

Для такой позиции финансовых организаций есть объяснение. Но сначала рассмотрим, из чего состоит плата по кредиту:

- Тело займа или сумма основного долга.

- Начисленные проценты, на которых банк зарабатывает. Именно они формируют переплату по кредиту. В зависимости от срока и размера процентов она может в несколько раз превысить размер займа.

Понимаем недоумение заемщиков, которые досрочно погашают долг в надежде значительно его сократить, но в большинстве случаев этого не добиваются. Все дело в способе расчета ежемесячного взноса.

В аннуитетный взнос банк сначала закладывает погашение процентов и только потом основного долга. Этим он себя страхует от досрочной выплаты кредита заемщиком и потери своей прибыли. В результате от месяца к месяцу возрастает доля выплат в счет основного долга в составе платежа, а процентов снижается. На графике это выглядит так:

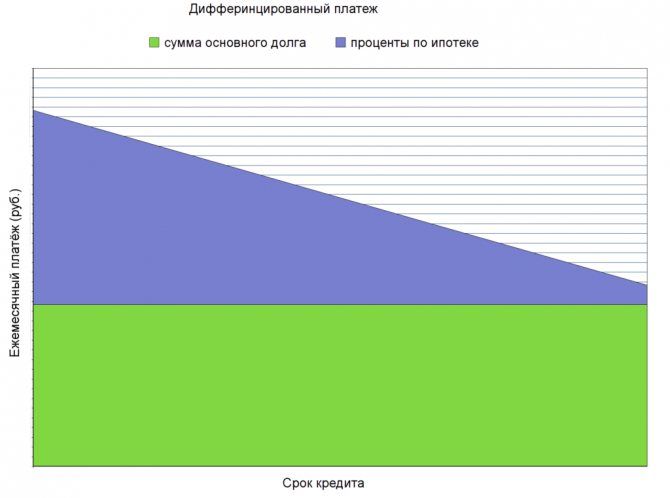

В дифференцированном взносе основной долг погашается равномерно за весь срок кредитования. Проценты рассчитываются от остатка займа. В этом случае переплата меньше, чем по аннуитету. Следовательно, и банк зарабатывает меньше. Такой способ выгоден заемщику при досрочной выплате кредита. Именно поэтому на банковском рынке немного программ, где клиенту предлагают выбрать способ погашения. На графике представлен дифференцированный взнос:

Советы заемщикам

Как показывает практика, примерно 99 учреждений из 100 работают исключительно с аннуитетными видами платежей. Но если все-таки заемщику повезло, и он нашел кредитора, который предлагает клиентам выбрать метод погашения займа самостоятельно, не стоит спешить отдавать свое предпочтение дифференциальным платежам.

Чтобы оформить ссуду на максимально выгодных условиях, мало знать, что такое дифференцированный и аннуитетный вид платежей по кредиту и в чем их различия. Если решение об оформлении займа уже принято, то не лишним будет прислушаться к следующим советам:

- Никогда нельзя спешить. Необходимо все взвесить, обдумать и только потом принимать решение. Для начала стоит изучить аналогичные предложения конкурирующих банков. Сравнить % ставки, наличие дополнительных комиссий и сборов, узнать стоимость обслуживания займа, страховки и т.д.

- Определившись с банком-кредитором, который дает возможность выбрать аннуитетный платеж или дифференцированный, необходимо произвести предварительный расчет и составить примерный график платежей по обеим системам расчетов. Можно упростить себе задачу, прибегнув к помощи онлайн-калькулятора. Это поможет сравнить два варианта и выбрать наиболее оптимальный. Можно экспериментировать, изменяя срок кредитования и сумму займа.

- Составив примерный график платежей, который максимально удобен и выгоден, необходимо объективно оценить свои финансовые возможности и перспективы на ближайшие несколько лет. Ведь может случиться так, что заемщик только оформит кредит, как его тут же уволят с работы. В результате у него не будет чем погасить займ.

- Если уровень доходов не слишком высок, банк может уменьшить размер ссуды или вовсе отказать по причине превышения допустимого лимита кредитной нагрузки (согласно российскому законодательству кредитная нагрузка на семейный бюджет заемщика не должна превышать 50% от его среднемесячных доходов). В данном случае целесообразнее будет выбрать метод погашения кредита аннуитетными платежами. Данная схема расчетов подразумевает гораздо меньшие суммы выплат, чем на первых порах при дифференцированном способе. Соответственно и кредитная нагрузка будет ниже, и банк будет не столь категоричен.

- Аннуитет позволяет получить ссуду на большую сумму. Этот момент тоже не стоит упускать из виду, поскольку он может стать решающим при рассмотрении заявки на получение ссуды. Это обусловлено тем, что уровень платежеспособности при оформлении кредита на одну и ту же сумму при аннуитетной схеме может быть существенно ниже минимально допустимой границы при дифференцированной системе.

Внимание! Не стоит забывать, что аннуитетный платеж и дифференцированный имеют свои плюсы и минусы. И что из них преобладает конкретно в вашем случае, станет понятно только после проведения примерных расчетов и составления предварительного графика погашения долга.. Невозможно дать однозначный ответ на вопрос, что выгоднее для заемщиков – дифференцированный или аннуитетный платеж по кредиту

Все сугубо индивидуально. Чтобы найти оптимальный вариант, нужен холодный математический расчет. И вовсе не обязательно учить наизусть все вычислительные формулы, ведь в интернете в свободном доступе есть масса кредитных калькуляторов, которые помогут рассчитать и составить наиболее выгодный для заемщика график и выбрать способ погашения долга

Невозможно дать однозначный ответ на вопрос, что выгоднее для заемщиков – дифференцированный или аннуитетный платеж по кредиту. Все сугубо индивидуально. Чтобы найти оптимальный вариант, нужен холодный математический расчет. И вовсе не обязательно учить наизусть все вычислительные формулы, ведь в интернете в свободном доступе есть масса кредитных калькуляторов, которые помогут рассчитать и составить наиболее выгодный для заемщика график и выбрать способ погашения долга.

Но и здесь все гораздо проще – банковские учреждения в своем большинстве избавили потенциальных заемщиков от такой дилеммы, как выбор способа погашения ссуды. Они сами определяют расчетный метод и указывают это в кредитном договоре. А это значит, что у заемщика просто не остается выбора, как согласиться с предложением кредитора и платить по удобной ему схеме, а не по той, которая могла бы быть выгодна именно клиенту.

Преимущества и недостатки аннуитетных платежей

Аннуитетный метод погашения обладает следующими преимуществами для заёмщика:

- Более высокая сумма кредитования. При изучении анкеты клиента банк сравнивает размер платежа с его среднемесячным доходом. Если перед заёмщиком стоит выбор — аннуитетный или дифференцированный платёж, то следует понимать, что в первом случае можно рассчитывать на более высокую сумму. Это связано с тем, что на начальном этапе погашения размер дифференцированного платежа будет гораздо больше аннуитетного.

- Равномерная финансовая нагрузка на бюджет заёмщика. В отличие от классической схемы, при аннуитетном методе заёмщику не придётся сразу вносить большие суммы.

- Возможность планирования семейного бюджета. Так как размер выплат по кредиту остаётся неизменным из месяца в месяц, клиент может легко распланировать свои расходы.

- Комфортное погашение. Чтобы избежать возникновения просроченной задолженности, заёмщику стоит только один раз запомнить размер платежа. Погашение кредита равными суммами практически исключает риск ошибочной недоплаты. Клиенту нет необходимости звонить на горячую линию или всегда иметь при себе график погашения, чтобы узнать сумму обязательного платежа.

Несмотря на перечисленные плюсы, аннуитетная схема погашения имеет и обратную сторону. К недостаткам данного метода следует отнести:

- Более высокий размер переплаты в сравнении с дифференцированным расчётом. По классической схеме тело кредита уменьшается быстрее, поэтому в итоге клиент выплачивает меньше процентов. Разница особенно видна при погашении долгосрочных кредитов на большие суммы (в частности, ипотеки).

- Сложный расчёт графика. Понять алгоритм вычисления дифференцированного платежа достаточно просто, так как сумма основного долга ежемесячно погашается равными суммами. При аннуитетном способе самостоятельно рассчитать величину основного долга будет сложно.

Избежать высокой переплаты по аннуитетному кредиту можно при помощи частичного досрочного погашения. Если в дату платежа вносить дополнительную сумму, то она в полном объёме будет идти на погашение тела кредита. Таким образом заёмщик сможет увеличить долю основного долга, выплаченного в текущем месяце.

После обработки досрочного погашения банк произведёт перерасчёт ежемесячного платежа по аннуитетному методу. Если срок останется прежним, сумма обязательного взноса станет меньше. Некоторые банки предлагают клиентам сохранить исходный размер ежемесячного платежа при условии сокращения срока кредитования.

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

Тинькофф Платинум

Тинькофф Банк

Кредитная карта

- до 55 дней без процентов

- до 700 000 рублей

- до 30% кэшбэка

Подробнее

МТС CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 500 000 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Плюсы и минусы

2 основных способа расчёта по полученному займу — это дифференцированный и аннуитетный способы выплат. Какой из них предпочтительней? Какой способ выгоднее?

Финансовые особенности мы рассмотрели ранее. Но здесь есть и другие моменты:

В точности один и тот же размер сумм выплат

Важно это или наоборот, несущественно? Если вы всё время, до копейки, знаете свой размер платежей, то это не только создаёт определённый душевный комфорт, определённое чувство уверенности в себе. Также, это сильно снижает риск произведения неверного расчёта с банком

Ведь в том случае, если оплата не произошла вовремя или не в положенном размере, то заёмщик может получить определённые штрафные санкции.

Другая сторона вопроса — это возможность досрочного погашения кредита. При аннуитетных платежах на первом этапе большую часть выплаченных сумм составляют проценты. И если вы захотели полностью выплатить тело кредита, то будете неприятно удивлены, увидев то, как мало вы до сих пор выплатили. При дифференцированных платежах эта ситуация выглядит более выгодной.

Теперь поговорим о размерах регулярных выплат. Как мы уже говорили, при стандартной системе они будут гораздо больше, но на каком-то этапе станут меньше, чем аннуитетные платежи. С одной стороны, если вы обеспеченный человек, вам будет выгоднее платить сравнительно большими порциями. Но давайте вспомним об ипотечных кредитах. Есть кредиты, которые рассчитаны на 10 лет или менее. Однако, существуют и такие, которые отдают в течение 30 лет или даже более длительного периода. В подобной ситуации важное значение имеет распределение финансовой нагрузки в соответствии с возрастом плательщика. Естественно предположить, что в молодые годы есть больше финансовых возможностей для выплаты таких ипотечных кредитов. В таком случае более удобными будут выглядеть дифференцированные платежи, а не аннуитетные.

Не забудем о действии инфляции. С течением времени она понижает ценность денег, и разница при оплате кредита по различным системам будет постепенно несколько уменьшаться.

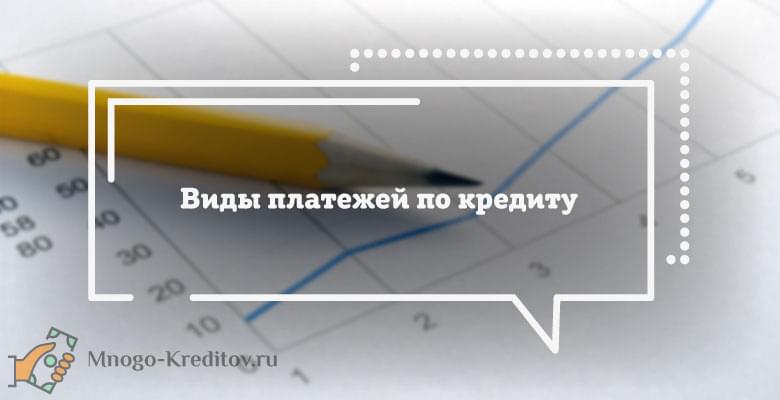

Дифференцированный платеж

Это схема расчета, когда размер ежемесячного платежа по погашению кредита постепенно уменьшается к концу периода кредитования.

При дифференцированной схеме погашения кредита, ежемесячный платеж рассчитывается как сумма основного долга разбитая по месяцам равными частями, плюс проценты, начисляемые помесячно на оставшийся долг. Естественно, что размер долга уменьшается к концу срока кредитования, отсюда и получается уменьшение размера ежемесячной выплаты. Таким образом первые взносы будут большими чем последние.

Принцип дифференцированного способа погашению кредита проще всего представить в виде графика.

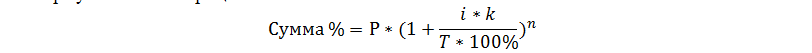

Формула расчета

Часть ежемесячного платежа идущая на погашение основного долга вычисляется следующим образом: нужно размер основного долга, разделить на срок кредита в месяцах.

B – часть ежемесячного платежа на погашение основного долга, S – размер основного долга, N – срок кредита в месяцах.

Остаток задолженности на текущий месяц рассчитывается следующим образом: часть ежемесячного платежа идущую на погашение основного долга нужно умножить на количество уже оплаченных месяцев. И вычесть полученное из первоначального основного долга.

B – часть ежемесячного платежа на погашение основного долга, S – размер основного долга, Sn — остаток задолженности по основному долгу в месяце, n – количество прошедших месяцев.

Для расчета начисленных на остаток долга процентов нужно остаток основного долга в текущем месяце умножить на месячную процентную ставку (годовую делённую на 12 мес.).

p – начисленные проценты в месяц, Sn — остаток задолженности по основному долгу в месяце, P – годовая процентная ставка.

Таким образом, ежемесячный платёж по дифференцированной схеме погашения можно рассчитать по следующей формуле:

- Dn — дифференцированный ежемесячный платёж

- p — начисленные проценты в месяце

- Sn — остаток задолженности по основному долгу в месяце

- P — годовая процентная ставка

- B – часть ежемесячного платежа на погашение основного долга

- S – первоначальный размер основного долга

- N – срок кредита в месяцах

- n – количество прошедших месяцев

Таблица

В качестве примера дифференцированной схемы, приведём в таблице расчёт платежей по кредиту 500 тыс. рублей сроком на один год под 14% годовых.

| № | Ежем. платеж | Осн. долг | Проценты | Ост. долга |

| 1 | 47 500.00 | 41 666.67 | 5 833.33 | 458 333.33 |

| 2 | 47 013.89 | 41 666.67 | 5 347.22 | 416 666.67 |

| 3 | 46 527.78 | 41 666.67 | 4 861.11 | 375 000.00 |

| 4 | 46 041.67 | 41 666.67 | 4 375.00 | 333 333.33 |

| 5 | 45 555.56 | 41 666.67 | 3 888.89 | 291 666.67 |

| 6 | 45 069.44 | 41 666.67 | 3 402.78 | 250 000.00 |

| 7 | 44 583.33 | 41 666.67 | 2 916.67 | 208 333.33 |

| 8 | 44 097.22 | 41 666.67 | 2 430.56 | 166 666.67 |

| 9 | 43 611.11 | 41 666.67 | 1 944.44 | 125 000.00 |

| 10 | 43 125.00 | 41 666.67 | 1 458.33 | 83 333.33 |

| 11 | 42 638.89 | 41 666.67 | 972.22 | 41 666.67 |

| 12 | 42 152.78 | 41 666.67 | 486.11 | 0.00 |

| Переплата по процентам: 37 916.67 руб. | ||||

| Общая стоимость кредита: 537 916.67 руб. |

Плюсы

- Сумма платёжа уменьшается с каждым месяцем, кредитная нагрузка снижается

- Существенная экономия на оплате процентов за пользование кредитом

Минусы

- Первые крупные платежи могут быть довольно серьёзной нагрузкой на бюджет заёмщика

- Банки предъявляют более строгие требования к заёмщику претендующему на дифференцированную схему расчета.