Кредитный калькулятор с частичным досрочным погашением

Содержание:

- Погашение задолженности по займу

- Рекомендации по выбору даты и суммы досрочного погашения

- что это, пример и формула расчета. Кредитный калькулятор в Excel

- Кредитный калькулятор. Формулы аннуитетного и дифференцированного платежа. Что выгоднее?

- Что выгоднее: досрочное погашение с уменьшением срока кредита или досрочное погашение с уменьшением ежемесячного платежа?

- Полезные функции приложения

- Как рассчитать аннуитетный платеж в Excel

- Популярные вопросы по вкладам

- Кредитный калькулятор: расчет аннуитетных и дифференцированных платежей

- График платежей по кредиту с плавающей процентной ставкой в Excel

- Расчет суммы ежемесячных выплат

Погашение задолженности по займу

В 2016 году общая сумма задолженности населения по кредиту превышала в 10 000 миллиардов рублей. Большая часть банковских организаций обговаривает условия возвращения взятых взаймы средств перед их выдачей. Существует две основных формы погашения задолженности по займу:

- дифференцированными платежами;

- аннуитетными платежами.

Хотя большая часть заемщиков при выборе кредитной программы обращает основное внимание на размер процентной ставки и уже на основании данного параметра подбирает оптимальный заем, способ начисления процентов и погашения кредита также играет большую роль в окончательной его стоимости

Дифференцированные платежи являются более выгодными для заемщика. В случае подобного способа возвращения средств, клиент одновременно погашает и «тело» кредита и процентную ставку. Благодаря этому, ежемесячные выплаты будут с каждым месяцев сокращаться, поскольку с каждым месяцев проценты начисляются на меньшую сумму (тело кредита уменьшается с каждым последующим платежом).

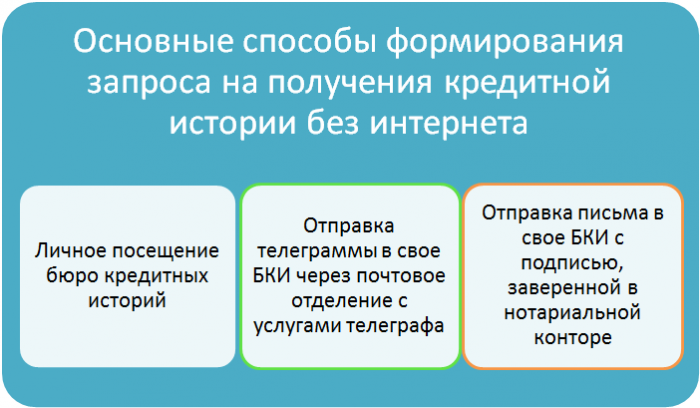

Рекомендации по выбору даты и суммы досрочного погашения

Правильно погашать кредит досрочно — значит быть финансово грамотным. Ниже представлена таблица, показывающая как правильно гасить досрочно — в какую дату и какую сумму. Напротив каждого банка указано, в какую дату и на какую сумму выгоднее всего досрочно погашать ипотеку и потребкредит. Таблица подготовлена автором проекта, финансовым экспертом — Тачковым Дмитрием.

| Банк | Рекомендации по выбору даты | Рекомендации по выбору суммы |

|---|---|---|

| Сбербанк | В дату ближайшего планового платежа | Любая сумма |

| ВТБ | В любую дату, когда появились деньги, чем раньше, тем лучше | Сумма досрочки по должна быть больше суммы ежемесячного платежа, т.к. при досрочке платятся проценты |

| Райффайзен банк | В любую дату, когда появились деньги, чем раньше, тем лучше | Любая сумма, проценты при досрочке не платятся |

| Дом РФ | В любую дату, когда появились деньги, чем раньше, тем лучше | Любая сумма, проценты при досрочке не платятся |

| Альфа банк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| СКБ банк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Промсвязьбанк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Банк Открытие | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Россельхозбанк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Хоум Кредит банк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Почта банк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Ренессанс Кредит | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Русский стандарт | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Восточный банк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Убрир | В любую дату только полностью | Остаток долга на дату ближ платежа. Частично лучше не гасить! |

В этой таблице сумма досрочки — это та сумма, которую вы указали в заявлении. Она идет помимо ежемесячного платежа. В тех банках, где досрочка всегда в дату планового платежа лучше писать заявление в эту дату. Однако деньги на счет для досрочки лучше внести за 3 дня.

Информация взята из открытых источников и может меняться. Не является индивидуальной финансовой рекомендацией.

что это, пример и формула расчета. Кредитный калькулятор в Excel

Каждому из нас наверняка рано или поздно приходит мысль о кредите. Кому нужно машину, кому квартиру. И тут уже надо считать. Когда мы только прицениваемся к кредиту, то достаточно тех калькуляторов, что есть в сети. Хотя и они отвечают не на все вопросы, к ним адресованные. Но когда мы уже берем кредит, то без расчета графика платежей не обойтись.

То есть, мы будем запрашивать кредит для банковского лица в размере € Количество лет продолжительности кредита. Этот интерес колеблется ежедневно, но для расчетов с ипотекой следует использовать среднее значение 5%. Как часто оплачиваются взносы: например, мы выбрали ежемесячную оплату платежей, мы отмечаем 1. Введите устав и расходы на открытие. Они составляют% от суммы финансирования. То есть, банк взимает с нас комиссию в размере 0, 5% на сумму € 000, финансируемую за счет изучения и формализации банковского кредита.

- Введите сумму, которая будет финансироваться в евро.

- Например, введите сумму кредита в%.

- Пожалуйста, проконсультируйтесь с нами, чтобы уточнить концепции.

Чтобы подготовить график платежей, нам понадобится дата выдачи кредита.

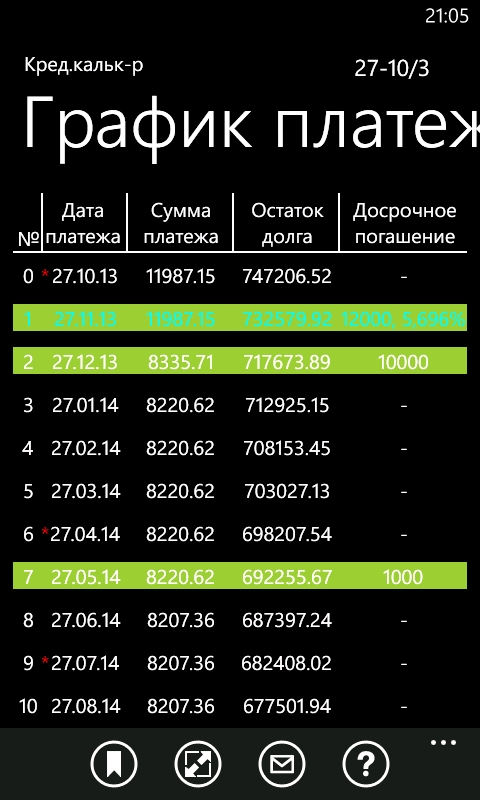

Небольшое отступление по досрочному погашению . Досрочное погашение уменьшает сумму основного долга, поэтому после него обычно пересчитывается ежемесячный платеж или меняется срок кредита.

Переходим ко второму листу.

Чтобы понять, что такое логика, запрограммированная в макросах, мы должны понимать. Для финансовой математики и временной стоимости денег мы будем перемещать отдельные денежные потоки, размещенные в разные моменты времени, с формулой составных процентов, используя номинальная процентная ставка 5%. Когда вы решаете кредит, первое, что мы должны вычислить, — это плата за оплату. . Это книга, состоящая из трех листов. На листе «Имитация займа» мы будем использовать его в течение фиксированного периода времени, но путем изм

Кредитный калькулятор. Формулы аннуитетного и дифференцированного платежа. Что выгоднее?

Кредитный калькулятор использует стандартные формулы, и взяв обычный калькулятор вы сможете легко проверить полученный результат, по приведенным ниже формулам.

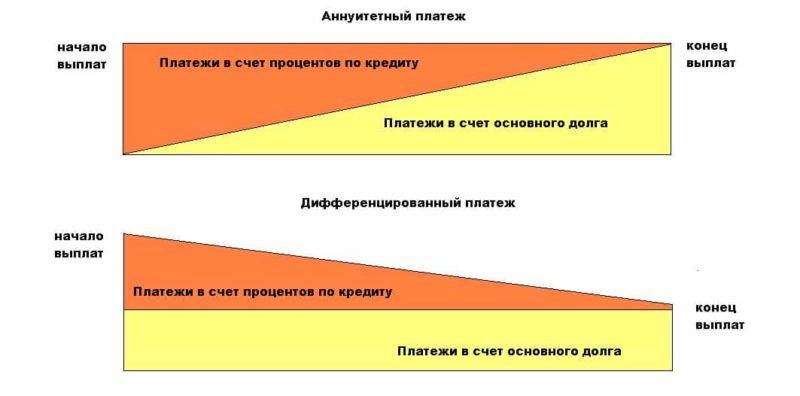

Калькулятор дает возможность расчета по двум видам платежей:

- аннуитетный платеж — это равный по сумме ежемесячный платеж по кредиту, который включает в себя сумму начисленных процентов за кредит и сумму основного долга, применяется в большинстве коммерческих банков;

- дифференцированный платеж — это ежемесячный платеж, уменьшающийся к концу срока кредитования, и состоит из выплачиваемой постоянной доли основного долга и процентов на невыплаченный остаток кредита, часто используется в СберБанке.

По теме: Выгодно ли погасить кредит досрочно?

Калькулятор кредитный — применяется для сравнения различных типов займов и получения нужной информации не прибегая к помощи банковских специалистов.

Расчет дифференцированного платежа

Дифференцированные платежи в начале срока кредитования больше, а затем постепенно уменьшаются, т.е. регулярные платежи по кредиту не равны между собой.

Структура дифференцированного платежа состоит из двух частей: фиксированной на весь период суммы, идущей на погашение суммы задолженности, и убывающей части — процентов по кредиту, которая рассчитывается от суммы остатка заложенности по кредиту.

Внимание!

Из-за постоянного уменьшения суммы долга уменьшается и размер процентных выплат, а с ними и ежемесячный платеж.

Для того чтобы вычислить сумму возврата основного долга, необходимо первоначальную сумму кредита разделить на срок кредита (количество периодов):

где ОД — возврат основного долга; СК — первоначальная сумма кредита; КП — количество периодов.

На этом сходство в подходах банков заканчивается, и начинаются различия. Состоят они в подходах к вычислению суммы причитающихся процентов. Основных подходов два, разница — в используемой временной базе. Часть банков исходят из того, что «в году 12 месяцев», и тогда размер ежемесячных процентных выплат определяется по формуле:

где НП — начисленные проценты; ОК — остаток кредита в данном месяце; ПС — годовая процентная ставка.

Часть банков исходит из того, что «в году 365 дней» и такой подход называется расчетом точных процентов с точным числом дней ссуды. Размер ежемесячных процентных выплат в данном случае определяется по формуле:

где НП — начисленные проценты; ОК — остаток кредита в данном месяце; ПС — годовая процентная ставка; ЧДМ — число дней в месяце (понятно, что это число меняется от 28 до 31).

Пример 1. В качестве примера приведен график платежей для кредита в размере 1 000 условных единиц на срок 12 месяцев, с ежемесячным возвратом 1/12 части кредита и уплатой процентов. В этом примере при расчете начисленных процентов используется формула № 2. («в году 12 месяцев»).

При расчете необходимо учитывать погрешности округления.

Что выгоднее: досрочное погашение с уменьшением срока кредита или досрочное погашение с уменьшением ежемесячного платежа?

Ипотеку или кредит выгоднее досрочно погашать с уменьшением срока кредита, когда сумма ежемесячного платежа остается прежней, а из основного долга (именно из основного долга) вычитается сумма досрочного взноса.Обычно досрочный платеж вносится одновременно с ежемесячным платежом. При этом стандартный ежемесячный платеж идет на погашение и долга и процентов, а дополнительный взнос идет только в счет погашения основного долга.

Используя кредитный калькулятор Вы можете подобрать наиболее удобную для Вас схему досрочных платежей.

Обратите внимание, что чем раньше вносится дополнительный платеж, тем меньше получается итоговая переплата по кредиту. Давайте обратимся к кредитному калькулятору и проведем эксперимент:К примеру, возьмем потребительский кредит 500 000 рублей на 5 лет под 20 процентов годовых с 1 января 2018 года

Давайте обратимся к кредитному калькулятору и проведем эксперимент:К примеру, возьмем потребительский кредит 500 000 рублей на 5 лет под 20 процентов годовых с 1 января 2018 года.

Рисунок 1. Исходные данные

Рисунок 1. Исходные данные

Без досрочных взносов ежемесячный платеж будет составлять 13 246,94 рублей. Переплата за 5 лет составит 294 816,51 рублей.

Рисунок 2. Переплата без досрочных взносов

Рисунок 2. Переплата без досрочных взносов

Теперь в таблице добавим досрочный взнос в размере 50 000 рублей 1 января 2019 года.

Рисунок 3. Добавление досрочных взносов

Рисунок 3. Добавление досрочных взносов

Экономия за счет досрочных взносов составит 52 738,30 рублей, а срок кредита уменьшится на 7 месяцев.

Рисунок 4. Экономия за счет досрочных взносов

Рисунок 4. Экономия за счет досрочных взносов

Если же мы изменим тип погашения на “досрочное погашение кредита с уменьшением суммы ежемесячного платежа”, с помощью кнопки “Уменьшение платежа”, то цифры будут следующими: размер ежемесячного платежа станет 11 704,19 рублейА экономия за счет досрочных взносов составит 22 509,35 рублей.

Рисунок 5. Переплата в случае досрочных взносов с уменьшением платежа

Рисунок 5. Переплата в случае досрочных взносов с уменьшением платежа

Для наглядного сравнения в таблице “Результат” показана экономия для двух видов досрочных взносов. Очевидно, что досрочные взносы с уменьшением суммы платежа менее выгодны.

Но что выгоднее, сделать разовый взнос по-больше или делать досрочные взносы чаще, но меньшего размера. Снова обратимся к нашему калькулятору: разделим 50 000 на 5 взносов по 10 000 каждые 2 месяца:

Рисунок 6. Частые досрочные взносы, но меньшего размера

Рисунок 6. Частые досрочные взносы, но меньшего размера

Мы видим, что теперь экономия составляет 64 593,99 рублей, а срок кредита уменьшился на 8 месяцев:

Рисунок 7. Максимальная выгода при частых небольших досрочных взносах

Рисунок 7. Максимальная выгода при частых небольших досрочных взносах

Таким образом мы можем сделать вывод, что переплата по кредиту будет меньше, если делать частые небольшие досрочные взносы с уменьшением срока кредита, а начинать делать такие взносы лучше на первых этапах кредитования.

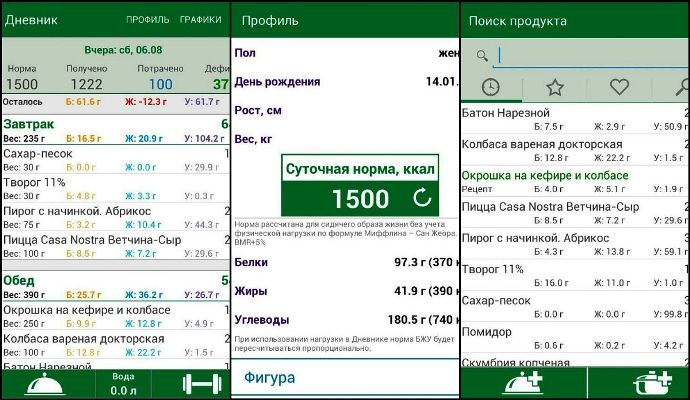

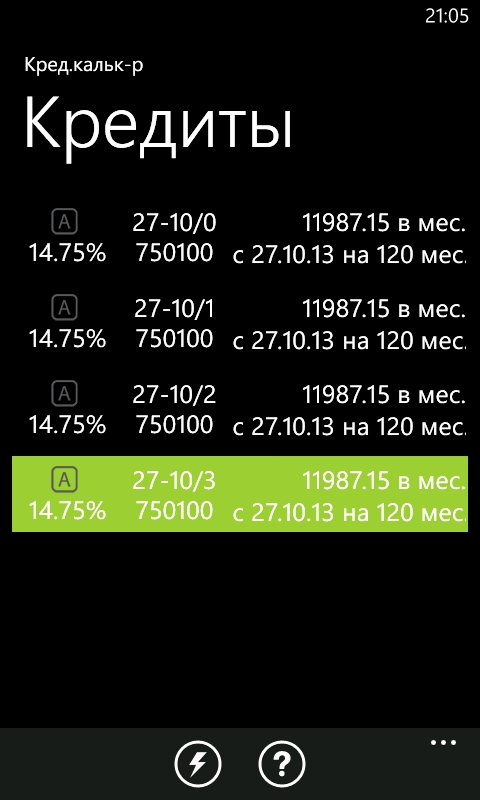

Полезные функции приложения

Также приложение позволяет сохранять и использовать множество ваших расчетов.

Это полезно, когда у вас несколько кредитов — например ипотека и потребительский кредит. По статистике — у 30% процентов россиян 2 и более кредита. Оповещения будут выводиться по каждому из них, если они включены

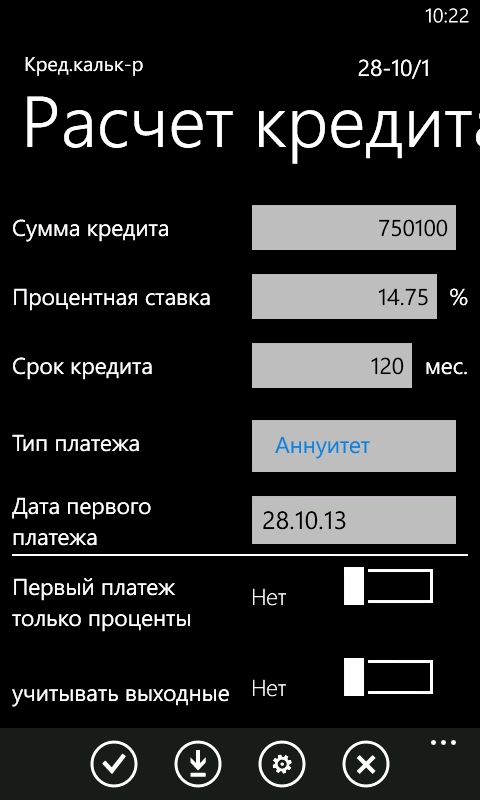

Коротко расскажу о расчетной части:

Все просто — вводим параметры вашего кредита(вытаскиваем их из договора или вспоминаем наизусть) и нажимаем на кнопочку «Расчет» на панели.

Приложение посчитает ваш кредит и построит график.

Один из возможных вариантов расчета — расчет с переносом на выходные дни. В этом случае, если дата вашего платежа выходной — ваш платеж переносится на первый рабочий день. Новогодние праздники не учитываются, только выходные.

Далее идем на вкладку досрочные платежи(листаем вправо) и добавляем различные платежи. После добавления происходит перерасчет графика платежей

На соседних вкладках показывается также возможность расчета страховки и налогового вычета. В целом эти калькуляторы аналогичны, калькуляторам представленным на сайте.

Кредитный калькулятор для Windows Phone

- Расчет кредита.

- Учет досрочных пошашений

- Оповещения о предстоящих платежах

- Расчет страховки и налогового вычета

- Экспорт результатов расчета по эл. почте

Как рассчитать аннуитетный платеж в Excel

Те, кто читал предыдущую публикацию, наверняка ещё долго будут с ужасом вспоминать формулу аннуитетного платежа. Но сейчас вы, дорогие друзья, можете облегчённо вздохнуть, ибо все расчёты за вас сделает программа Microsoft Excel.

Мы сделаем не просто файлик с одной циферкой. Нет! Мы разработаем настоящий инструмент, с помощью которого вы сможете рассчитать аннуитетный платёж не только для себя, но и для соседа, который ставит свою машину на детской площадке; прыщавого студента, который сутками курит в вашем подъезде; тётки, которая выгуливает свою собаку прямо под вашими окнами – короче, для всех особо одарённых. Кстати, можете поставить где-нибудь возле монитора купюроприёмник и брать с этой публики деньги.

Давайте приступим к разработке нашего кредитного калькулятора. Смотрим на первый рисунок:

Итак, вы видите два блока. Один с исходными данными, а второй – с расчётами. Исходные данные (сумма кредита, годовая процентная ставка, срок кредитования) вы будете вводить вручную, а во втором блоке будут мгновенно появляться расчёты.

Начнём с расчёта ежемесячной суммы аннуитетного платежа. Для этого надо сделать активным окошко, в котором вы хотите видеть это значение (в нашем случае – это поле C11, на рисунке оно обведено и указано под номером 1). Далее слева от строки формул жмём на «fx» (на рисунке эта кнопка обведена и указана под номером 2). После этих действий у вас появится такая табличка:

Выбираем функцию «ПЛТ» и жмём «Ок». Перед вами появится таблица, в которую надо будет ввести исходные данные:

Здесь нам требуется заполнить три поля:

- «Ставка» – годовая процентная ставка по кредиту делённая на 12.

- «Кпер» – общий срок кредитования.

- «Пс» – сумма кредита (указывается со знаком минус).

Обратите внимание на то, что мы не вводим готовые цифры в эту таблицу, а указываем координаты ячеек нашего блока с исходными данными. Так, в поле «Ставка» мы указываем координаты ячейки, в которой будет вписываться вручную процентная ставка (C5) и делим её на 12; в поле «Кпер» указываются координаты ячейки, в которой будет вписываться срок кредитования (C6); в поле «Пс» – координаты ячейки в которой вписывается сумма кредита (C4). Так как сумма кредита у нас указывается со знаком минус, то перед координатой (C4) мы ставим знак минус

Так как сумма кредита у нас указывается со знаком минус, то перед координатой (C4) мы ставим знак минус.

После того как исходные данные будут введены, жмём кнопку «Ок». В результате мы видим в блоке расчетов точное значение ежемесячного аннуитетного платежа:

Итак, в данный момент сумма нашего аннуитетного платежа составляет 4680 руб (на рисунке он обведён и указан под номером 1). Если вы будете менять сумму кредита, процентную ставку и общий срок кредитования, то автоматически будет меняться значение вашего аннуитетного платежа.

Кстати, обратите внимание на значение функции, обозначенное на рисунке под номером 2: =ПЛТ(C5/12;C6;-C4). Да, да, это и есть те самые координаты, которые мы вводили в таблицу, выбрав функцию «ПЛТ». По сути, вы могли бы не проделывать всех тех сложных телодвижений, которые показаны на втором и третьем рисунках

Можно было просто вписать в строке формул то, что там сейчас вписано

По сути, вы могли бы не проделывать всех тех сложных телодвижений, которые показаны на втором и третьем рисунках. Можно было просто вписать в строке формул то, что там сейчас вписано.

Зная размер аннуитетного платежа несложно посчитать остальные значения нашего расчётного блока:

На рисунке наглядно показано, как рассчитана общая сумма выплат (обведена и указана под номером 1). Так как она равна сумме аннуитетного платежа (ячейка C11) умноженной на общее количество месяцев кредитования (ячейка C6), то мы и вписываем в строку формул следующую формулу: =C11*C6 (на рисунке она обведена и указана под номером 2). В результате мы получили значение 56 157 рублей.

Переплата по кредиту рассчитывается ещё проще. От общей суммы выплат (ячейка C12) надо отнять сумму кредита (ячейка C4). В строку вписываем такую формулу: =C12-C4. В нашем примере переплата равна: 6157 рублей.

Ну и последнее значение – эффективная процентная ставка (или полная стоимость кредита). Она рассчитывается так: общую сумму выплат (ячейка C12) делим на сумму кредита (ячейка C4), отнимаем единицу, затем делим всё это на срок кредитования в годах (ячейка C6 делённая на 12). В строке будет такая формула: =(C12/C4-1)/(C6/12). В нашем примере эффективная процентная ставка составляет 12,3%.

Всё! Вот таким нехитрым способом мы с вами составили в программе Microsoft Excel автоматический калькулятор расчета аннуитетных платежей по кредиту, скачать который можно ссылке ниже:

Популярные вопросы по вкладам

Как рассчитать проценты по вкладу в банке?

Для расчета нужно сумму вклада умножить на число дней, в течение которого был открыт вклад, умножить на ставку по депозиту, деленную на 100%. Полученную сумму нужно разделить на число дней в году(365 или 366). Проще воспользоваться универсальным калькулятором вкладов на нашем сайте.

Что такое процентная ставка по вкладу

Процентная ставка по вкладу — это число, которое определяет доходность вклада. Чем она выше, тем больше доходность. Различают простую и эффективную ставку по вкладу. Ставка по вкладам зависит от ключевой ставки ЦБ.

Что такое капитализация процентов по вкладу?

Капитализация процентов по вкладу — это плюсование процентов, которые начислены за каждый период, к сумме вклада. К примеру, вы положили вклад на 1000 р и получили через месяц доход 10 р, эти 10 рублей плюсуются к сумме вклада — 1000 + 10 = 1010.

На новую сумму вклада начисляются проценты. Значит в следующем месяце вы получите больше.

Что значит проценты не капитализируются?

Проценты не капитализируются — это значит проценты не прибавляются к сумме вклада каждый месяц. Обычно они выплачиваются на определенный счет в виде дохода. Их можно снимать и пользоваться этими деньгами. С одной строны это хорошо, сразу получаешь доход. С другой — плохо, т.к. доход по вкладу не растет

Кредитный калькулятор: расчет аннуитетных и дифференцированных платежей

Финансирование бизнеса » Анализ кредитных предложений банков »

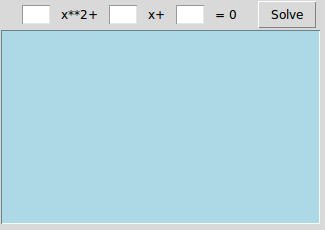

Воспользуйтесь простым и точным калькулятором платежей по кредиту. Заполните следующие поля:

Программа покажет вам количество и график (в случае дифференцированных) платежей, их размер.

Также будет продемонстрирована общая сумма выплат и размер переплаты в абсолютном выражении и в процентах.

Альтернатива этому on-line инструменту — расчеты в excel у себя на компьютере. По представленной ссылке вы сможете скачать xls-файл, в котором уже есть все необходимые формулы.

Вы можете пользоваться этим калькулятором чтобы быстро оценивать выгодность или невыгодность различных предложений банков. Как правило, кредитные организации стремятся не показывать размер переплаты, ограничиваясь только озвучиванием процентной ставки. В то же время, клиенту всегда полезно знать, сколько именно ему придется заплатить.

Особое внимание рекомендуем обратить на поле «переплата». Попробуйте забить в калькулятор разные условия (от разных предложений) и оценить, где вы переплачиваете минимум, а где — максимум

Разумеется, эта программа не учитывает (и не может учитывать) разнообразные комиссии и дополнительные сборы, которые зачастую взимаются с заемщиков. Эти комиссии традиционно называют «ужас мелким шрифтом». Подсчитайте переплату по этим дополнениям самостоятельно и обязательно приплюсуйте к основной сумме.

Благодяря этому (и внимательному чтению договора в первую очередь) вы сможете оперировать реальными, достоверными цифрами. Только их и нужно брать в расчет при принятии решений в отношении вашего бизнеса.

Помимо сравнения между собой разных по ставке и сроку кредитов, вы можете оценить, какой график платежей (аннуитетный или дифференцированный) больше вам подходит.

График платежей по кредиту с плавающей процентной ставкой в Excel

В графиках платежей по кредитам вместо номеров платежей обычно используются даты. Чтобы изменить номера платежей на даты в графике выполните ряд последовательных действий:

- В ячейке D4 введите дату первого платежа (пусть будет для примера: 10.01.2020).

- В ячейке D4 введите формулу, которую следует скопировать в остальные нижние ячейки столбца D (теперь уже «Дата платежа», а не «№»):

- В столбце K «Дата платежа» в дополнительной таблице с процентами (диапазон: K2:L15) введите даты, от которых будет изменяться процентная ставка в графике платежей по кредиту.

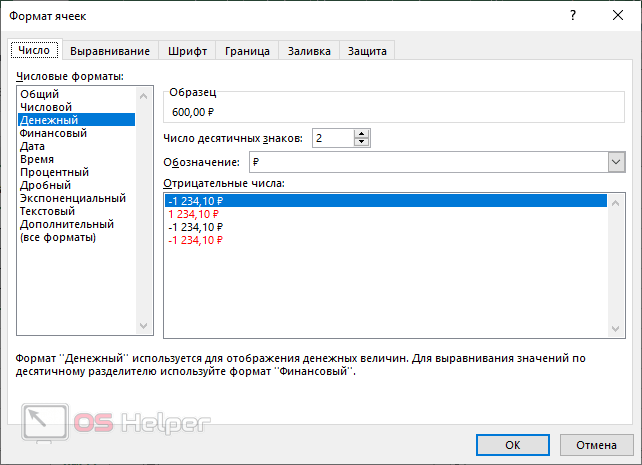

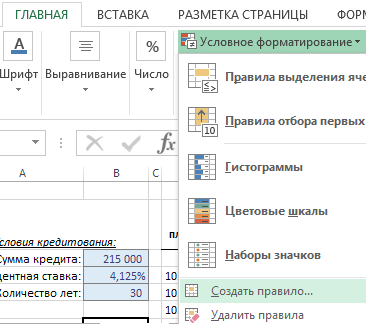

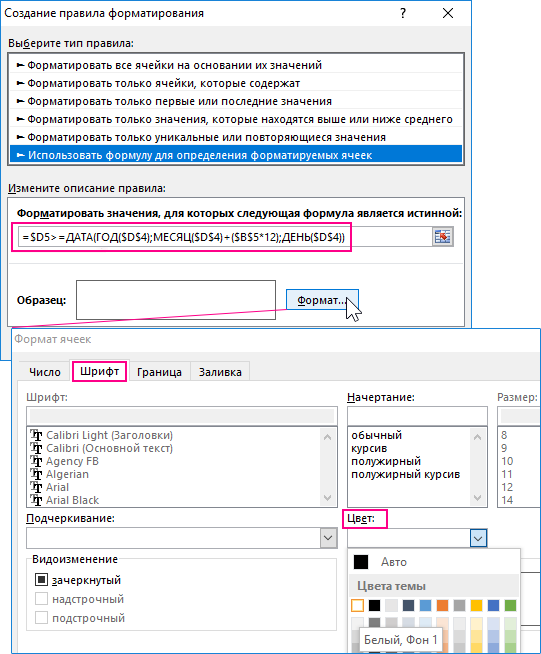

Следует также создать условное форматирование для автоматического скрытия ячеек с отрицательными значениями долга по кредиту при уменьшении срока кредитования. Например: не 30, а 20 лет. Изменив цвет шрифта на белый мы скроем лишние значения графика по условию. Для этого выделите диапазон табличной части графика D4:I363 и выберите инструмент: «ГЛАВНАЯ»-«Стили»-«Условное форматирование»-«Создать правило».

В появившемся окне «Создание правила форматирования» выберите опцию «Использовать формулу для определения форматируемых ячеек», а в поле «Изменение описания правила» введите формулу:

После чего нажмите на кнопку формат и задайте шрифту значений ячеек белый цвет.

В результате график платежей динамически скрывает ненужные отрицательные значения при уменьшении срока кредитования в параметрах условий первой таблицы слева.

Расчет суммы ежемесячных выплат

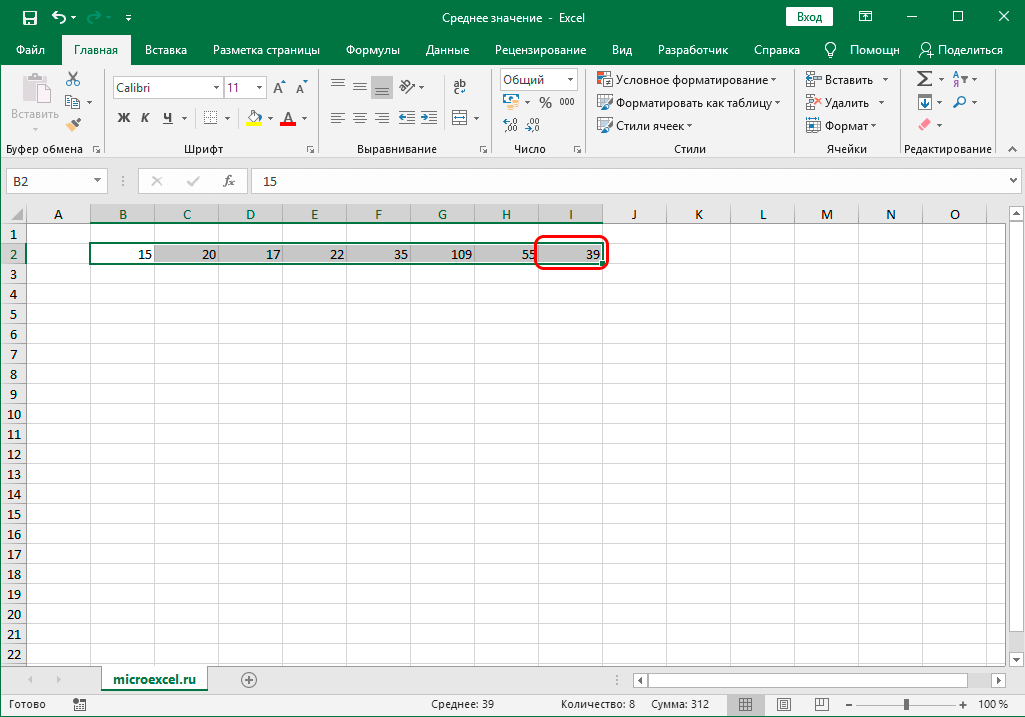

Произвести расчет суммы ежемесячных выплат в Excel можно, используя всего одну функцию.

- Откройте программу Microsoft Excel и введите в столбик А описание исходных данных: сумма кредита, годовая ставка, срок кредита (в месяцах), а также строку результата – сумма ежемесячных выплат. В столбик В мы будем заносить соответствующие значения.

- Ставим курсор на ячейку результата (в нашем примере это ячейка В5) и в меню «Вставка» находим пункт «функция». Откроется окно Мастера функций

- Выберите категорию «финансовые» и в окне функций выделите функцию ПЛТ

- Далее необходимо указать ячейки, которые будут служить аргументами функции. Первый аргумент Ставка. Чтобы не вводить название ячейки вручную, окно мастера можно свернуть кнопкой в конце строки.

- Сверните окно и выделите ячейку, в которой будете указывать ставку (в нашем примере это ячейка В2).

- Нажмите на кнопку в конце строки аргумента, чтобы вернуться в окно мастера.

- Так как ставку вы буде указывать годовую, а результат выплат нужно получить помесячный, то в строке аргумента заданное значение нужно разделить на 12. Дополните строку аргумента «/12»

- Следующий аргумент – количество периодов. Таким же образом сверните окно и укажите ячейку значения «срок кредита» (у нас это ячейка В3)

- Аргумент ПС означает сумму кредита, сверните окно мастера и укажите соответствующую ячейку (в нашем примере В1)

- Аргумент БС выражает конечный баланс. Очевидно, что наша задача погасить кредит полностью, поэтому введите в строку значение аргумента «0». Аргумент Тип указывает на способ учета зачисления выплат – в начале периода (месяца) или в конце. Большинство кредитов выдается по второму типу учета, поэтому определите значение аргумента равным «0»

- Нажмите кнопку ОК и формула готова. Введите исходные значения, и в результативной ячейке вы найдете сумму ежемесячных выплат. Она будет со знаком минус. Это означает, что деньги вам нужно отдавать…