Ruonia

Содержание:

- Содержание:

- История индикатора

- Как анализировать значение Ruonia

- Как узнать величину Ruonia

- От чего зависят рыночная цена и доходность ОФЗ

- Не гонялся бы ты за доходностью

- Плюсы и минусы

- Понятие и виды

- Структура кредитного портфеля банковского сектора по эталонным процентным ставкам, на 1 июля 2019 г.

- Понятие накопленного купонного дохода

- Ставка RUONIA

- Таблица 1. Эталонные ставки денежного рынка в России

- Ставка Euribor

Содержание:

Ставка MosPrime

Ставка RUONIA

Ставка Euribor

Индикативная ставка объявляется без твёрдого обязательства совершить конкретную кредитную операцию по этой цене, но именно на нее ориентируются при определении процентной ставки в реальных займах и при создании различных финансовых продуктов. Первой индикативной ставкой стала LIBOR (London Interbank Offered Rate). Британская Банковская ассоциация начала рассчитывать ее в 1986 году, ставка определялась путем опроса 8-20 крупнейших банков и выведения среднего значения. Подробнее о ставке LIBOR можно почитать в этой статье.

В течение следующих двух десятилетий практически каждый региональный межбанковский рынок обзавелся собственными индикаторами процентных ставок. Локальные индикаторы позволяли обеспечить более точную подстройку под задачи соответствующих рынков. В этой статье мы рассмотрим российские MosPrime, Ruonia и европейский EURIBOR, принцип их формирования и практическую сферу применения.

История индикатора

Разработка индикатора

RUONIA разработана Банком России совместно с Национальной валютной ассоциацией в 2010 году. Разработка стала ответом на потребность в оперативной информации о состоянии межбанковского рынка во время финансового кризиса 2007—2008 годов. RUONIA является ставкой, измеряющей ценовые условия межбанковского рынка в группе крупнейших банков. Целью её введения было создание индикатора как для Банка России, так и для участников рынка, которые могли бы использовать ставку в финансовом анализе и операционной деятельности, включая ценообразование на финансовые продукты. Создание RUONIA стало возможным после введения Банком России новой ежедневной отчётности о конверсионных операциях и операциях банков на денежных рынках. Ежедневная отчётность продолжает оставаться основным источником своевременной информации об операциях на межбанковском рынке.

До 2020 года администратором RUONIA являлась СРО «Национальная финансовая ассоциация» (до 2015 года — Национальная валютная ассоциация, которая в 2015 году была присоединена к СРО «НФА»). Функции расчётного агента и агента по публикации ставки выполнял Банк России. С 2020 года в связи с глобальной реформой эталонных финансовых индикаторов администрирование RUONIA перешло к Банку России.

Глобальная реформа эталонных процентных ставок

Основные статьи: Скандал вокруг LIBOR и Реформа эталонных процентных ставок

После расследований о манипулировании индикативной процентной ставки LIBOR международные организации и страны — члены Группы 20 приняли решение изменить ценообразование на финансовом рынке. В 2014 году была запущена глобальная реформа, которая включает пересмотр методики формирования эталонных процентных ставок в резервных валютах и внедрение регулирования деятельности администраторов индикаторов. В ходе реформы произошёл отказ от широкого применения индикативных ставок в пользу ставок по фактическим операциям. На смену процентным ставкам семейства LIBOR пришли новые безрисковые процентные ставки, администраторами которых стали центральные банки, индексные компании, информационно-аналитические агентства, а также биржи.

Как анализировать значение Ruonia

Ruonia играет существенную роль для российских инвесторов не потому, что определяет величину купонов нескольких облигаций. Ее главная задача – отражать текущую ситуацию с ликвидностью.

Новички могут решить, что взаимное кредитование банков их не касается. Многие думают, что если они не используют привязанные к Ruonia инструменты инвестирования, то не нужно отслеживать этот индикатор. На самом деле уровень ликвидности напрямую влияет на ситуацию на фондовом рынке. Яркий пример – кризис марта 2020 г. и действия ФРС, направленные на его преодоление.

Американский регулятор предпринял ряд беспрецедентных мер для стабилизации фондового рынка. Среди них – резкое снижение ставки, программа скупки ценных бумаг, а также вливание дешёвых денег в экономику. Последнее было обеспечено за счет предоставления банкам краткосрочных займов (аналог Ruonia) на $1,5 трлн. Российский ЦБ также не остался в стороне. Для поддержания текущего уровня ликвидности было выделено 500 млрд руб. Благодаря этому шагу в марте 2020 г. Ruonia не превышала ключевую ставку.

Рекомендую прочитать также:

Что такое лонг и шорт акций с точки зрения биржи

Лонг и шорт акций: как это работает

Как узнать величину Ruonia

В отличие от ключевой ставки, индикатор Ruonia не находится на первых полосах СМИ, хотя и присутствует в новостной ленте. Узнать его величину можно на информационных сайтах для инвесторов. В первую очередь это ресурс Центробанка cbr.ru/hd_base/ruonia/. Здесь найдутся значения, действовавшие в любой интересующий период. Сведения представлены в табличной форме. Минус в том, что возможность скачивания информации отсутствует.

Рекомендую прочитать также:

Как платить налоги с дивидендов

Налоги с дивидендов: что нужно знать инвестору

Еще один ресурс – ruonia.ru. Он позволяет изучить график и получить файл в формате xls. Оба представленных сайта отображают два параметра:

- значение Ruonia на ту или иную дату;

- объем операций овернайт, заключенных за день банками-участниками.

Сведения о текущей купонной доходности привязанных к данному показателю ОФЗ можно найти на rusbonds.ru или на сайте Минфина minfin.ru/ru/document/?id_4=1862-parametry_vypuskov_obligatsii_federalnykh_zaimov_s_peremennym_kuponnym_dokhodom_ofz-pk.

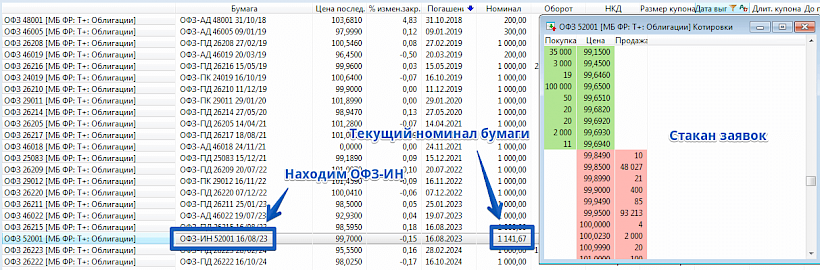

От чего зависят рыночная цена и доходность ОФЗ

Новичка может ввести в ступор большое количество ОФЗ на бирже. Как выбрать из такого многообразия? Во-первых, вы должны определиться со сроком инвестирования. Можно подобрать облигации, погашение которых придется на тот год и месяц, когда вам понадобятся деньги

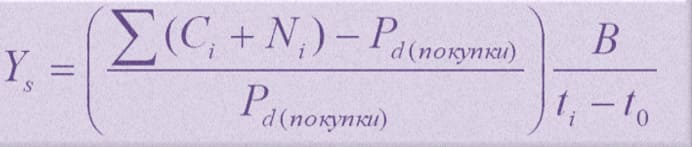

Во-вторых, обратите внимание на доходность. Она бывает разная:

- текущая – доходность за текущий купонный период;

- текущая модифицированная – доходность с учетом купона и разницы в цене на момент покупки облигации;

- простая к погашению – сумма текущей доходности от купона и от разницы в цене, не учитывает реинвестирование купонов;

- эффективная к погашению – среднегодовая доходность с учетом всех выплат инвестору, погашения номинала и реинвестирования купонов.

Если вы не предполагаете реинвестировать купоны, то при выборе смотрите на простую доходность

Если будете реинвестировать, обращайте внимание на эффективную к погашению

Рыночная цена облигации может быть выше или ниже номинала. От чего это зависит? От ключевой ставки ЦБ, рисков, срока до погашения, спроса и предложения на рынке. Первые два фактора наиболее существенно влияют на цену.

Например, Центробанк поднял ключевую ставку. Значит, давать в долг экономике России станет выгоднее. Новые выпуски ОФЗ будут с повышенной доходностью. На них вырастет спрос, и цена повысится. А старые выпуски инвесторы начнут продавать, чтобы вложить деньги в более доходные новые. Растет предложение, цена падает. И так до тех пор, пока цены на новые и старые выпуски не выровняются.

Доходность облигации пропорциональна цене. Чем выше цена, тем ниже доходность и наоборот. Такие качели характерны в большей степени для долгосрочных облигаций, у бумаг с коротким сроком погашения волатильность проявляется слабее. Чем больше сроки погашения и выше риски, тем доходнее ОФЗ.

Доходность гособлигации можно увеличить с помощью ИИС. Рассмотрим на примере, как это сделать:

- Открываем ИИС по типу “А” и вносим в течение 3 лет по 400 тыс. рублей каждый год.

- Ежегодно покупаем ОФЗ. Два раза в год получаем купоны. В начале года, следующего за отчетным, подаем документы на возврат подоходного налога в размере 13 % от инвестируемой суммы. И снова их вкладываем в покупку ОФЗ.

- Идеально – подобрать бумагу со сроком погашения через 3 года, когда можно будет закрыть ИИС. Например, ОФЗ-26220-ПД. Ставка купона – 7,4 %. Погашение – 7.12.2022.

То есть доходность складывается из доходности к погашению (5,6 %, если без реинвестирования, и 5,799 %, если реинвестируете купоны) и возврата 13 % от государства.

Налогообложение купонного дохода по всем видам ОФЗ, в том числе и народных, отсутствует. А вот с положительной разницы между ценой продажи и покупки придется заплатить 13 % НДФЛ. Но это произойдет только в случае продажи ценной бумаги до срока погашения.

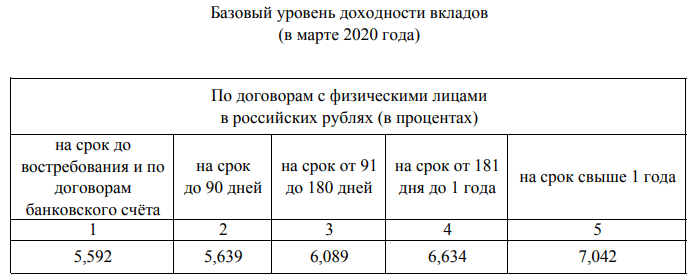

Не гонялся бы ты за доходностью

В материале Минфина говорится, что облигации федерального займа для населения (ОФЗ-н) нового формата – это специальный инструмент, разработанный для начинающих инвесторов. В той же статье отмечаются успехи фондового рынка по привлечению частных инвесторов – бум розничных вложений в различные инструменты, в том числе более 2 млн открытых индивидуальных инвестиционных счетов (ИИС) и т.д., создание «банками удобных онлайн-инструментов для работы с ценными бумагами». Все это, наряду со снижением процентных ставок по банковским депозитам, как отмечают авторы инструкции, «подталкивает людей к «миграции» на фондовый рынок». Так зачем же в таких условиях создавать еще специальный инструмент для новичков, и насколько он эффективен?

В числе главных преимуществ ОФЗ-н нового формата называются низкий порог входа (10 тыс. рублей, на которые можно купить 10 облигаций номиналом по 1 тыс. рублей), прозрачность условий приобретения и получения дохода, что, как считают в Минфине, «особенно подходит для семейной аудитории». «Надежность ОФЗ-н гарантирована бюджетом Российской Федерации, профицит которого по итогам года достиг почти двух триллионов рублей (1,8 % ВВП)», – говорится в материале. Финансовое ведомство гарантирует выплату купонного дохода каждые шесть месяцев. Ставки зафиксированы на три года вперед. Максимальный пакет ОФЗ-н – 15 млн рублей. Не нужно оплачивать никаких комиссий при покупке и продаже облигаций:их банкам-агентам компенсирует Минфин.

Что нужно сделать для покупки ОФЗ-н?

- Выбрать банк-агент, который реализует ОФЗ-н. Их четыре – Сбербанк, ВТБ, Промсвязьбанк и Почта Банк.

- Открыть брокерский счет

- Перевести на него сумму на покупку облигаций со своего банковского счета (если его нет в выбранном банке, то его нужно предварительно открыть)

Эта процедура на сайте банка занимает 5–10 минут.

В материалах Минфина также приводятся мнения консультантов по финансовой грамотности проекта вашифинансы.рфоб ОФЗ-н «нового формата», которые называют инструмент «вашим первым шагом в сторону более доходных инвестиций – корпоративных, муниципальных облигаций и ОФЗ», «практическим рычагом повышения финансовой грамотности населения», «понятным механизмом получения дохода с возможностью его фиксации на среднесрочную перспективу, обеспечивающей стабильный прирост инвестиционного капитала». «Не гонитесь за высокой доходностью, научитесь сначала получать доходность выше банковского депозита: освойте ОФЗ-н и биржевые ОФЗ, разберитесь в их тонкостях, когда какой вид ОФЗ будет выгоднее»«, – советует Анна Заикина, консультант по финансовой грамотности проекта вашифинансы.рф, эксперт Национального центра финансовой грамотности.

Плюсы и минусы

В конце разберем плюсы и минусы ОФЗ как инструмента для инвестиций.

Из плюсов:

- хорошая альтернатива банковскому вкладу, так как риски по ОФЗ минимальные, а доход выше;

- минимальный порог входа, облигации можно купить даже до 1 000 руб. или чуть выше;

- разнообразие сроков погашения, поэтому можно подобрать такие бумаги, чтобы стабильно получать каждый месяц пассивный доход в виде купонов;

- легко купить и продать, ОФЗ имеют самую высокую ликвидность на бирже;

- при достаточной теоретической подготовке инвестор подбирает гособлигации в зависимости от рыночной ситуации и своих целей;

- возможность покупать на ИИС (кроме народных) и получать повышенный доход;

- можно передать по наследству.

Минусы:

- деньги, вложенные в гособлигации, не застрахованы так, как на банковском депозите, в случае дефолта страны инвестор все потеряет;

- не подходят для спекуляций, заявленную доходность инвестор гарантированно получит в случае погашения точно в срок по номиналу.

Понятие и виды

Напомню, что облигация – это долговая ценная бумага, которая фиксирует долг компании (организации), ее выпустившей, перед покупателем. Эмитентами могут быть коммерческие предприятия из всех сфер экономики, банки, региональные правительства и даже государство. Именно последнее в лице Минфина и выпускает ОФЗ.

Почему гособлигации считаются низкорискованным инструментом? Потому что вариант неполучения инвестором вложенных денег и купонов может быть только в случае дефолта эмитента, т. е. государства. Конечно, и такое может случиться, но это крайняя мера для любой страны. Сегодня экономика в России стоит намного крепче на ногах, чем в конце прошлого века.

У любого долгосрочного инвестора в портфеле есть ОФЗ. В первую очередь в качестве защитного механизма от качелей на фондовом рынке, когда котировки акций могут сильно упасть. Какую долю от общего капитала они должны составлять, каждый для себя определяет самостоятельно. Но общая рекомендация – чем короче срок инвестирования, тем выше должна быть эта доля.

Из книги вы узнаете, как устроен мир прибыльного инвестирования

Скачать книгу

Например, вы копите на пенсию. Когда до нее 15 – 20 лет, то вы смело можете рисковать и вкладывать деньги в акции, корпоративные облигации. Еще есть время отыграться. Но когда остается всего 5 – 10 лет, вы не можете рисковать деньгами. В этом случае лучше увеличить долю низкорискованных активов в портфеле, например, с помощью ОФЗ.

На рынке сейчас обращаются следующие виды гособлигаций.

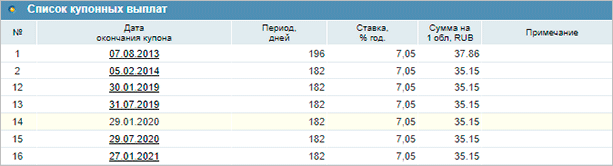

С постоянным купонным доходом (ПД) – самый распространенный вид на Московской бирже

Вы заранее знаете, какой купон вам выплатят. Например, ОФЗ-26212-ПД. По ней вы будете получать каждые полгода 35,15 руб. по ставке 7,05 % годовых. И так до самого срока погашения, до 19 января 2028 года. Достоинством облигаций с постоянным купоном является их предсказуемость, инвестор заранее знает размер прибыли и доходность своих ценных бумаг. Можно так подобрать ценные бумаги в свой портфель, чтобы каждый месяц получать купоны. Вот вам и пассивный доход.

С переменным или плавающим купонным доходом (ПК)

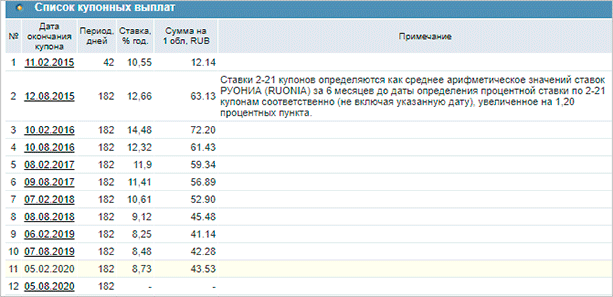

Размер купона меняется в зависимости от ставки RUONIA. Главный недостаток – невозможность рассчитать прибыль заранее. Преимущество – защита от резких колебаний (волатильности) ключевой ставки Центробанка. Этот процесс влияет на доходность ОФЗ.

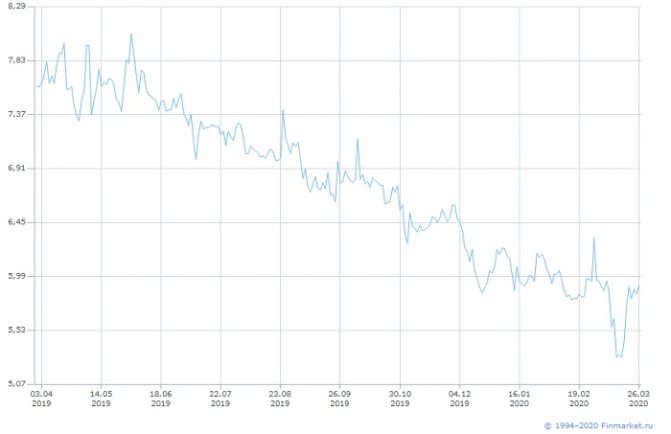

Рассмотрим на примере ОФЗ-29006-ПК. Последний известный купон выплатят 5.02.2020 в размере 8,73 % годовых или 43,53 руб. Например, 10.02.2016 он был равен 14,48 % или 72,2 руб. Купоны определяются как средняя за 6 месяцев RUONIA + 1,2 %.

С амортизацией долга

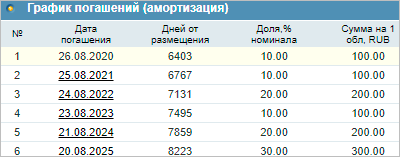

Инвестор не получает купонных выплат в течение срока обращения ценной бумаги. Минфин постепенно погашает номинал ОФЗ. Тоже все вполне предсказуемо. Например, по ОФЗ-46011-АД амортизация выглядит так:

С индексацией номинала (ИН)

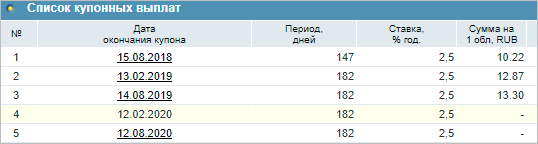

По облигации выплачивают небольшие купоны (2,5 %), но ежегодно увеличивают номинал на величину инфляции. На МосБирже по состоянию на декабрь 2019 года обращается всего два выпуска: ОФЗ-52001-ИН с погашением в августе 2023 года и ОФЗ-52002-ИН с погашением в феврале 2028 года. Вот так выглядят купонные выплаты:

Структура кредитного портфеля банковского сектора по эталонным процентным ставкам, на 1 июля 2019 г.

Плавающие ставки содержат прямую отсылку на эталонную ставку, от которой зависит стоимость обслуживания кредита.

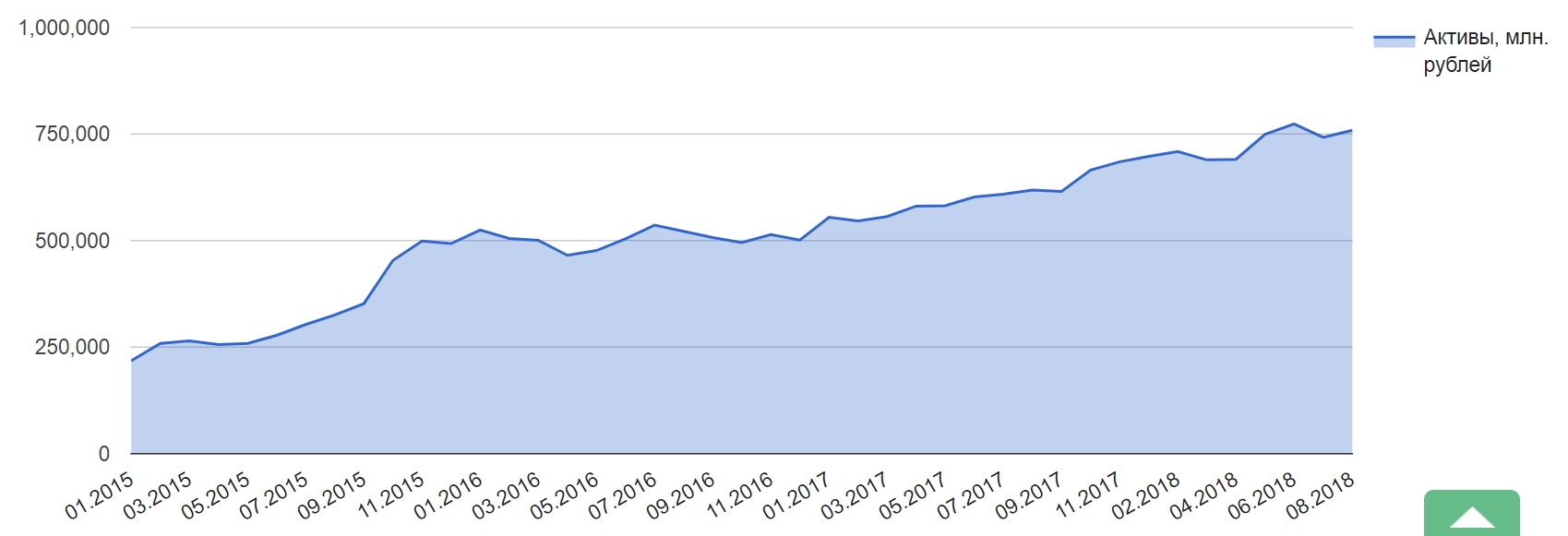

Портфель под плавающую ставку ориентируется преимущественно на ключевую ставку Банка России. Эта практика нашла широкое распространение после финансового кризиса 2014-2015 гг., когда высокая ключевая ставка и большие объемы рефинансирования от Банка России оказывали значимое влияние на процентную маржу банков. После кризиса банки изменили ценообразование и перешли на плавающие ставки, переложив, таким образом, процентный риск на своих заемщиков. MosPrime является другим популярным эталоном в портфеле под плавающую ставку.

В целом кредитный портфель, чувствительный к процентным ставкам, достигает 11,3 трлн руб. К его основным ценовым факторам относятся ключевая ставка Банка России (44% портфеля), LIBOR (20%) и EURIBOR (10%). На MosPrime приходится 0,593 трлн руб. кредитов, что составляет около 5% портфеля.

Эталон для облигаций

Российские облигации в большей степени, чем кредиты, ориентированы на переменные ставки. На середину 2019 г. на облигации с переменным купоном приходилось 75% обращающихся долговых ценных бумаг (табл. 2).

Однако переменные ставки на облигационном рынке – это не то же самое, что переменные или плавающие ставки по кредитам. В России широкое распространение получила практика, когда эмитент задает ставку по купону до ближайшей оферты на досрочный выкуп, а также фиксация ставок по купону на разных периодах. Нередки случаи, когда по одним купонным периодам устанавливается фиксированная ставка, а по другим – плавающая. Таким образом, переменные ставки на российском рынке носят квазиплавающий характер. Доля бумаг с привязкой купона к эталонному индикатору, по всей видимости, колеблется вокруг 50%.

Понятие накопленного купонного дохода

В принципе, ничего сложного в операциях с народными облигациями нет, но люди часто задают вопросы именно по накопленному купонному доходу (НКД) ОФЗ — что это такое и как это работает. Чтобы разобраться с данным показателем, вернёмся к теоретической части.

Справедливая стоимость облигации состоит из двух частей:

- её фактической цены, которая всегда известна;

- купонного дохода – вознаграждения, выплачиваемого держателю облигации.

Если бы купонный доход выплачивался за каждый день сразу на расчётный или брокерский счёт держателя облигации, то никакого понятия НКД просто не было бы, но по ОФЗ купонные выплаты осуществляются по строгому графику (обычно раз в полгода).

Проще говоря, купонный доход маленькими ежедневными порциями постепенно накапливается, а потом при наступлении даты выплаты НКД перечисляется эмитентом бумаги на счёт держателя облигации. Схематично этот процесс можно представить следующим образом:

| День | Ежедневный купонный доход, руб. | Накопленный купонный доход, руб. |

|---|---|---|

| 1 | 0,3 | 0,3 |

| 2 | 0,3 | 0,6 |

| 3 | 0,3 | 0,9 |

| 4 | 0,3 | 1,2 |

| 5 | 0,3 | 1,5 |

| ….. | … | … |

| 180 | 0,3 | 54 |

| 181 | 0,3 | 54,3 |

| 182 – день выплаты НКД | 0,3 | 54,6 |

| 183 | 0,3 | 0,3 |

А теперь рассмотрим одну ситуацию. Предположим, инвестор А купил облигацию в первый день купонного периода, удерживал её 120 дней, после чего решил продать контрагенту Б. По данным из нашего примера НКД на 120 день составил 36 руб. (120*0,3). Обычная логика подсказывает, что все права и выгоды на этот НКД должны перейти к новому владельцу (Б), а продавец облигации (А) ничего не получит, раз не стал дожидаться выплат.

Действительно инвестор Б получает все права на НКД, но рынок ОФЗ так устроен, что покупатель облигации всегда компенсирует продавцу тот «виртуальный» купонный доход, который был им накоплен за время владения бумагой. Это значит, что после перепродажи облигации на 120 день инвестор Б компенсирует старому держателю 36 руб. из своего «кармана», а когда подойдёт день выплаты НКД, эмитент облигации в установленном порядке переведёт на счёт Б накопленный купонный доход в размере 54,6 руб. Получается, что по итогам полугодия участники рынка зафиксируют следующие чистые доходы:

- инвестор А – 36 руб.;

- инвестор Б – 18,6 руб. (54,6 — 36).

Отсюда и вытекает обязательство физлица, приобретающего ОФЗ-н, выплатить банку-агенту накопленный купонный доход. Так работает долговой рынок.

Кстати говоря, порядок начисления и компенсации НКД можно считать ещё одной особенностью, которая делает облигации непохожими на акции. Дело в том, что на рынке акций широко распространена практика покупки бумаг перед датой фиксации реестра акционеров с целью получения дивидендов в полном объёме.

Проще говоря, если инвестор покупает акции Сбербанка перед очередной фиксацией реестра, он получает право на дивиденды и ничего не компенсирует прежнему владельцу бумаг. Справедливо и обратное утверждение – если держатель акций продаёт их незадолго до фиксации реестра акционеров, он не получит ничего, т.е. дивиденды в полном объёме уйдут новому владельцу.

По этой причине рынок облигаций ведёт себя гораздо спокойнее, ведь его участники не охотятся за «нераспределённой прибылью» (назовём её так). Каждый держатель ценной бумаги получает свою долю купонов пропорционально сроку владения ОФЗ.

Ставка RUONIA

RUONIA (Ruble OverNight Index Average) – взвешенная ставка однодневных межбанковских рублевых кредитов на условиях overnight (т.е. с погашением на следующий рабочий день). Такое сверхкороткое кредитование позволяет одним банкам размещать избыточную ликвидность (свободную денежную массу), а другим — привлекать средства, если на завтра прогнозируется дефицит денег для расчетов с клиентами. Проще говоря ставка показывает, под какой процент банки могут одолжить деньги друг другу на одни сутки.

Руониа учитывает спрос и предложение на рынке однодневных межбанковских кредитов и отражает целостную картину всего рынка однодневных операций. Расчетами RUONIA, как и МосПрайм, занимается Национальная Фондовая Ассоциация. Расчет производится на основании фактических данных о депозитных сделках, совершенных на межбанковском рынке в течение дня.

RUONIA рассчитывается с 2010 года. Список банков, предоставляющих информацию для расчета ставки, составляет НФА и утверждает Банк России. В списке должно быть от 25 до 35 банков. На сайте www.ruonia.ru можно ознакомиться со статистикой операций, значением ставки, актуальным списком банков и прочей информацией, связанной со Руониа.

Ставка RUONIA может быть как выше, так и ниже ключевой ставки. Так, текущее значение последней несколько ниже и равно 7.75%. По соотношению уровня ставки RUONIA и ключевой ставки можно судить о дефиците или избытке ликвидности (денег) у крупнейших банков: об избытке сигнализирует уровень RUONIA ниже ключевой ставки, и, соответственно, наоборот.

ОФЗ+Ruonia

Ставки RUONIA используются в облигациях федерального займа с плавающим купоном — ОФЗ-ПК. Общая статья про ОФЗ здесь. Купонная доходность таких облигаций определяется как среднее арифметическое значение ставки за последние 6 месяцев + некая фиксированная часть. Такие облигации называют флоатерами (флоутеры).

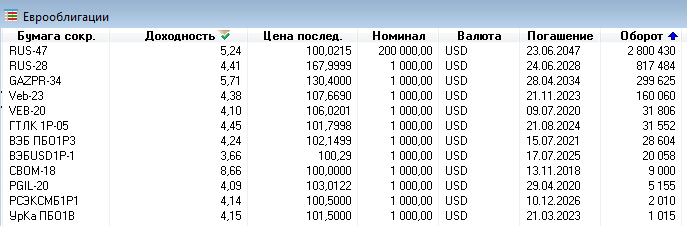

На скрине выше присутствуют 6 месяцев до даты определения ставки — иными словами, купон реагируют на текущую ситуацию с задержкой в полгода, так что менее подходит в случае, если облигация близка к погашению. Если же время есть, то данная облигация лучше работает с ростом процентной ставки, обеспечивая растущий купон. В настоящий момент в обращении находится восемь привязанных к ставке облигаций с датой погашения от 2019 до 2034 года:

Также ставка RUONIA является аналитическим инструментом для определения уровня риска дивидендной доходности по акциям: если дивидендная доходность выше ставки RUONIA, то такие акции несут дополнительный риск. Впрочем, поскольку акции и без того агрессивный инструмент, а в отдельные годы высокий дивиденд могут выплачивать многие компании, этот критерий не снискал популярности на рынке.

Таблица 1. Эталонные ставки денежного рынка в России

| Эталон | Определение | Администратор |

| MIACR (ON)** | средневзвешенная фактическая ставка по кредитам, предоставленным московскими банками* | Банк России |

| RUONIA (ON) | взвешенная рублевая депозитная ставка «овернайт» активных банков с высоким кредитным рейтингом | Национальная финансовая ассоциация |

| MosPrime Rate (ON) | индикативная ставка предоставления рублевых кредитов (депозитов) на межбанковском рынке | Национальная финансовая ассоциация |

| ROISfix (1W)** | индикативная ставка (фиксинг) по операциям процентный своп на ставку RUONIA | Национальная финансовая ассоциация |

| NFEA Swap Rate (1W) | индикативная премия по операциям валютный своп USD/RUB на российском рынке | Национальная финансовая ассоциация |

| RuRepo (ON) | индикативная ставка РЕПО на московском межбанковском рынке под ценные бумаги высшей категории надежности | Национальная финансовая ассоциация |

| RUSFAR (ON) | ставка РЕПО с центральным контрагентом Московской биржи под клиринговые сертификаты участия | Московская биржа |

| MOEXRepo (ON) | ставка РЕПО с центральным контрагентом Московской биржи под облигации | Московская биржа |

| Ключевая ставка Банка России (1W) | сигнальная ставка денежно-кредитной политики, к ней привязаны предельные ставки недельных аукционов РЕПО или депозитов Банка России | Банк России |

| MIACR (ON)** | |

| Определение | средневзвешенная фактическая ставка по кредитам, предоставленным московскими банками* |

| Администратор | Банк России |

| RUONIA (ON) | |

| Определение | взвешенная рублевая депозитная ставка «овернайт» активных банков с высоким кредитным рейтингом |

| Администратор | Национальная финансовая ассоциация |

| MosPrime Rate (ON) | |

| Определение | индикативная ставка предоставления рублевых кредитов (депозитов) на межбанковском рынке |

| Администратор | Национальная финансовая ассоциация |

| ROISfix (1W)** | |

| Определение | индикативная ставка (фиксинг) по операциям процентный своп на ставку RUONIA |

| Администратор | Национальная финансовая ассоциация |

| NFEA Swap Rate (1W) | |

| Определение | индикативная премия по операциям валютный своп USD/RUB на российском рынке |

| Администратор | Национальная финансовая ассоциация |

| RuRepo (ON) | |

| Определение | индикативная ставка РЕПО на московском межбанковском рынке под ценные бумаги высшей категории надежности |

| Администратор | Национальная финансовая ассоциация |

| RUSFAR (ON) | |

| Определение | ставка РЕПО с центральным контрагентом Московской биржи под клиринговые сертификаты участия |

| Администратор | Московская биржа |

| MOEXRepo (ON) | |

| Определение | ставка РЕПО с центральным контрагентом Московской биржи под облигациия |

| Администратор | Московская биржа |

| Ключевая ставка Банка России (1W) | |

| Определение | сигнальная ставка денежно-кредитной политики, к ней привязаны предельные ставки недельных аукционов РЕПО или депозитов Банка России |

| Администратор | Банк России |

* Рассчитываются также разновидности ставки по банкам с инвестиционным (MIACR-IG) и спекулятивным (MIACR-B) кредитным рейтингом.

** ON – overnight, 1W – 1 week.

Основы регулирования эталонных индикаторов были введены Банком России в 2015 г., после того как Международная организация комиссий по ценным бумагам (IOSCO) выпустила

. Банк России на их основе установил процедуру добровольной аккредитации финансовых индикаторов и их администраторов, описав общие критерии, которым индикатор и администратор должны соответствовать.

Отсутствие аккредитации не лишает возможности участников рынка использовать финансовый индикатор в своей деятельности. Таким образом, аккредитация представляет собой лишь своеобразный «знак качества» и призвана поддерживать репутацию администратора и его эталона.

Необходимое качество было признано только у трех индикаторов: валютный фиксинг USD/RUB Московской биржи (2016 г.), MosPrime Rate Национальной финансовой ассоциации (2017 г.) и RUONIA той же ассоциации (2018 г.). По остальным индикаторам заявки на аккредитацию не подавались.

Кредиты по эталону

Эталонные ставки участвуют в ценообразовании примерно трети кредитного портфеля отечественного банковского сектора (см. график).

Различаются так называемые переменные и плавающие ставки. Переменные ставки отличает наличие триггера – как правило, внешнего фактора, при котором происходит изменение процентной ставки по кредиту. В большинстве случаев триггерами выступают процентная политика Банка России, инфляция и финансовое положение заемщика, при их существенном изменении банк в одностороннем порядке пересматривает процентную ставку по кредиту.

Ставка Euribor

European Interbank Offered Rate, EURIBOR — это европейский аналог ставки LIBOR, средняя процентная ставка по межбанковским кредитам в евро, выдаваемым банками Евросоюза, Норвегии и Исландии. Расчеты для сроков от недели до 12 месяцев осуществляет Европейская банковская федерация.

EURIBOR начали рассчитывать в самом конце 1998 года, поскольку с 1 января 1999 г. на территории Евросоюза вводилось официальное обращение евро. До этой даты в европейских странах существовали внутренние ставки по межбанковским кредитам, например в Германии — Fibor, в Финляндии — Hibor, во Франции — Pibor. Все они были объединены в EURIBOR, но даже сейчас, по прошествии 20 лет, LIBOR имеет более широкую сферу применения.

Для расчета используются данные о ставках от 40–50 банков с наибольшим объёмом операций на рынке финансовых услуг Еврозоны. В их числе Barclays Capital, BNP-Paribas, Crédit Agricole, Deutsche Bank, JPMorgan Chase & Co., Santander, Société Générale S.A. и другие финансовые учреждения. 15% самых высоких и самых низких котировок не учитываются в соответствии с принятой методикой расчета.

Значение EURIBOR на сегодня доступно на официальном сайте: https://www.euribor-rates.eu/current-euribor-rates.asp. Особенностью современного европейского долгового рынка являются отрицательные значения процентных ставок: так на 07.05.2019 г. ставка колеблется от минус 0,380% до минус 0,115% в зависимости от таймфрейма.

К примеру, корпорация BASF размещала двухлетние облигации с погашением в ноябре 2019 года с купоном, доходность которого формируется по формуле: 3-х месячная ставка EURIBOR + 20 базисных пунктов, т.е. 0,2%. Нетрудно подсчитать, что текущий купон получается отрицательным (вкладчику вернут меньше, чем он вложил) — тем не менее объем выпуска составил 1 250 млн. евро.

Обобщенно информацию о рассмотренных в статье процентных ставках можно представить в виде таблицы.

| Ставка | Дата начала расчета | Регион | Характер данных | Таймфреймы расчета |

| RUONIA | 08.09.2010 | РФ | фактические | 1 сутки |

| EURIBOR | 30.12.1998 | ЕС | фактические | От 1 недели до 12 месяцев |

| MosPrime | 18.04.2005 | РФ | заявленные | От 1 суток до 6 месяцев |