Виды кредитов, типы, формы

Содержание:

- Что лучше и выгоднее

- Какие существуют виды потребительского кредита?

- 1. По целям кредитования потребительские кредиты разделяют на:

- 4. По условиям предоставления потребительские кредиты разделяют на:

- 5. Потребительские кредиты по обеспечению разделяют на:

- 6. Потребительские кредиты по взиманию процентов делятся на:

- 7. По видам выплаты потребительские кредиты делят на два типа:

- 8. По форме предоставления бывают:

- 9. Виды потребительского кредита также разделяются на способы начисления процентов:

- 10. С учетом способа погашения задолженности:

- Особенности получения потребительского займа.

- Муниципальный кредит

- Как выбрать кредит?

- Быстрый кредит онлайн

- ? Что включается в полную стоимость кредита

- Международный кредит

- Отличия от кредита

- Ипотечное кредитование

Что лучше и выгоднее

Дать простой и понятный ответ, что лучше — ссуда или кредит, — не получиться. Ведь здесь речь идет о выдаче в долг совершенно разных средств. При кредите – это наличные или безналичные деньги, при ссуде – материальные ценности. Объединяет их лишь необходимость возврата. По формальным признакам ссуда все же лучше:

- нет обязательного требования платы за пользование;

- отсутствуют штрафные санкции за несвоевременный возврат;

- проще оформляется – пакет документов значительно меньше;

- можно получить у физических и юридических лиц, не имеющих лицензии ЦБ РФ;

- объектом ссуды может быть любое имущество, движимое и недвижимое, купить которое на практике (например, часть коллекции) даже за очень большие деньги не всегда возможно.

Какие существуют виды потребительского кредита?

Каждый вид кредита характеризуется собственными условиями займа.

1. По целям кредитования потребительские кредиты разделяют на:

- Целевые;

- Нецелевые

кредиты;

Они предоставляются физическим лицам: в первом случае — для покупки определенного товара или услуги, при нецелевом займе — без отчетности на различные нужды заемщика.

При целевом кредите деньги банк сразу перечисляет продавцу, который в свою очередь предоставляет товар или услугу заемщику. Сумма по нецелевому кредиту перечисляется на банковский счет или выдается наличными средствами напрямую заемщику.

Целевой кредит характеризуется особыми условиями лояльности, ввиду чего более выгоден для заемщика, чем нецелевой кредит. Программа кредитования идет с низкими процентами, государственными субсидиями и другими условиями.

- вид кредитора: ссуды, выдаваемые банками, ссудными кассами, ломбардами, а также другими специализированными организациями;

- по виду заемщика: в данном случае ссуды предоставляются для различных категорий граждан: учащимся в высших учебных заведениях, молодым семьям, пенсионерам, а также заемщикам разных возрастов.

Например, программа кредитования для молодой семьи направлена на поддержку супругов с детьми. При этом возраст обоих супругов не должен быть более 30-ти лет. Данный вид кредитования существует в двух видах: целевой (покупка жилья, техники и другое) и кредит на универсальных условиях.

Вместе с тем, пенсионный кредит предоставляется пенсионерам на особых выгодных условиях, при этом заемщик должен работать.

Для заёмщиков, погасивших кредит в обозначенные договором сроки и без просрочек, многие банки предлагают программу кредитования на доверительных условиях. В том же банке, где был оформлен первоначальный потребительский кредит, заемщику могут предоставить доверительный кредит на более оптимальных условиях и с минимальным пакетом документов.

4. По условиям предоставления потребительские кредиты разделяют на:

- единовременные;

- возобновляемые;

Единовременный кредит — самая распространенная программа кредитования, предоставляемая дееспособным гражданам по индивидуальным условиям, рассчитывающимся, исходя из возможностей бюджета заемщика.

Возобновляемый потребительский кредит характеризуется выдачей заёмщику не всей суммы, а разделенной на определенный период по условиям программы кредитования.

5. Потребительские кредиты по обеспечению разделяют на:

- обеспеченные

(залогом имущества, гарантиями, поручительствами); - бланковые;

В случае невыплаты обеспеченного кредита, финансовая организация забирает у заемщика залог, а выплата кредита возлагается на поручителя.

Бланковый кредит осуществляется в рамках собственного бюджета заемщика.

6. Потребительские кредиты по взиманию процентов делятся на:

- в момент

выдачи кредита, в течение срока погашения равными платежами; - во время

единоразового погашения задолженности;

7. По видам выплаты

потребительские кредиты делят на два типа:

8. По форме предоставления

бывают:

9. Виды потребительского

кредита также разделяются на способы начисления процентов:

- Фиксированная ставка устанавливается при заключении договора. Она не меняется в течение всего срока кредитования;

- Плавающая ставка зависит от ставки ЦБ, а также экономической ситуации. Она может варьироваться в меньшую или в большую сторону.

10. С учетом способа погашения задолженности:

- Аннуитентными платежами. Иначе говоря, равными ежемесячными взносами;

- Дифференцированными выплатами с уменьшением размера платежа каждый месяц.

Особенности получения потребительского займа.

К сожалению, банки не раздают кредиты всем подряд и на любые цели. Это объясняется тем, что кредитор должен быть уверен в возврате своих денег и обеспечить этот процесс. Поэтому для минимизации рисков финансовые организации вводят определенные требования и условия для потенциальных заемщиков. Чтобы заявку клиента приняли в рассмотрение, он должен быть:

- Не старше 75 лет, а также не быть моложе 21;

- Постоянно или временно зарегистрированным в регионе банка;

- Иметь российское гражданство;

- С хорошей кредитной историей;

- Работать официально, а также иметь стабильную зарплату.

Чтобы получить заемные деньги

обратившемуся в банк лицу необходимо:

- Изучить имеющиеся на кредитном рынке предложения;

- Подобрать наиболее подходящий банк, а также программу кредитования;

- Произвести предварительные расчеты с учетом размера кредита, процентов по нему и длительности предоставления;

- Собрать все документы, которые требуются для получения нужного займа;

- Оформить заявление на кредит в письменном или электронном формате;

- Передать бумаги в банк;

- Дождаться окончания рассмотрения и решения по заявке.

Как правило, клиентские заявки рассматриваются не более трех рабочих дней. Но отдельные виды потребительского кредита не требуют большого количество документов и строгих критериев к оформлению. Как следствие, одобрение по ним можно получить уже в день обращения. Чаще всего, это займы небольшого размера до 50 000 рублей.

Муниципальный кредит

- Физическое лицо;

- Индивидуальный предприниматель или компания;

- Международная организация;

- Иное государство;

- Государственное учреждение, финансируемое из бюджета иного уровня.

Сегодня в России все виды государственных и муниципальных кредитов считаются равноправными: в обоих случаях контрагенты гарантируют соблюдение условий сделки своим имуществом как частью казны. Формально кредитор может взыскать с них средства и добиться компенсации через суд. Однако муниципальные учреждения исполняют важные общественные функции, поэтому принудительное изъятие залога или блокировка счетов в их отношении практически не применяются.

Различают муниципальные кредиты:

- Санкционированные (долг возникает по решению муниципальных органов);

- Несанкционированные (долг появляется вследствие неисполнения иными контрагентами своих обязательств).

Муниципальное кредитование может предполагать такие виды взаимоотношений:

- Заимствование (муниципальный орган становится должником);

- Кредитование (муниципальный орган является кредитором);

- Гарантии (муниципальный орган является поручителем).

Понятия и значения государственного и муниципального кредита являются схожими при рассмотрении выполняемых ими функций. К таковым относятся:

- Распределение. Занимаясь выдачей кредитов, муниципальные органы эффективнее используют средства, собранные в виде налогов;

- Регулирование. Путем проведения операций муниципальный орган может влиять на объемы кредитования и среднюю рыночную величину ставки;

- Стимулирование. Гибкая система кредитования позволяет управлять развитием отдельных районов и целых регионов;

- Контроль. Наблюдая за движением ссудного капитала, органы власти могут оценить эффективность своей кредитной политики.

Как выбрать кредит?

Оцените свои возможности

Рассчитайте, какая сумма и на какой срок вам необходима. Но учитывайте, что вам придется вернуть не только эти деньги, к ним прибавятся проценты и возможные дополнительные платежи.

Если на выплаты по всем кредитам и займам уйдет около половины вашего годового дохода, есть риск не справиться с погашением долга. Оптимально, когда платежи не превышают 30% ежемесячного дохода. И при этом у вас уже есть финансовая подушка безопасности. Учитывайте и предстоящие крупные расходы, разовые и регулярные, такие как оплата обучения детей или ежегодный техосмотр, ОСАГО и страховка на автомобиль. Или планируемое снижение дохода, например, если вы собираетесь в декрет.

Узнайте, сколько вам придется заплатить

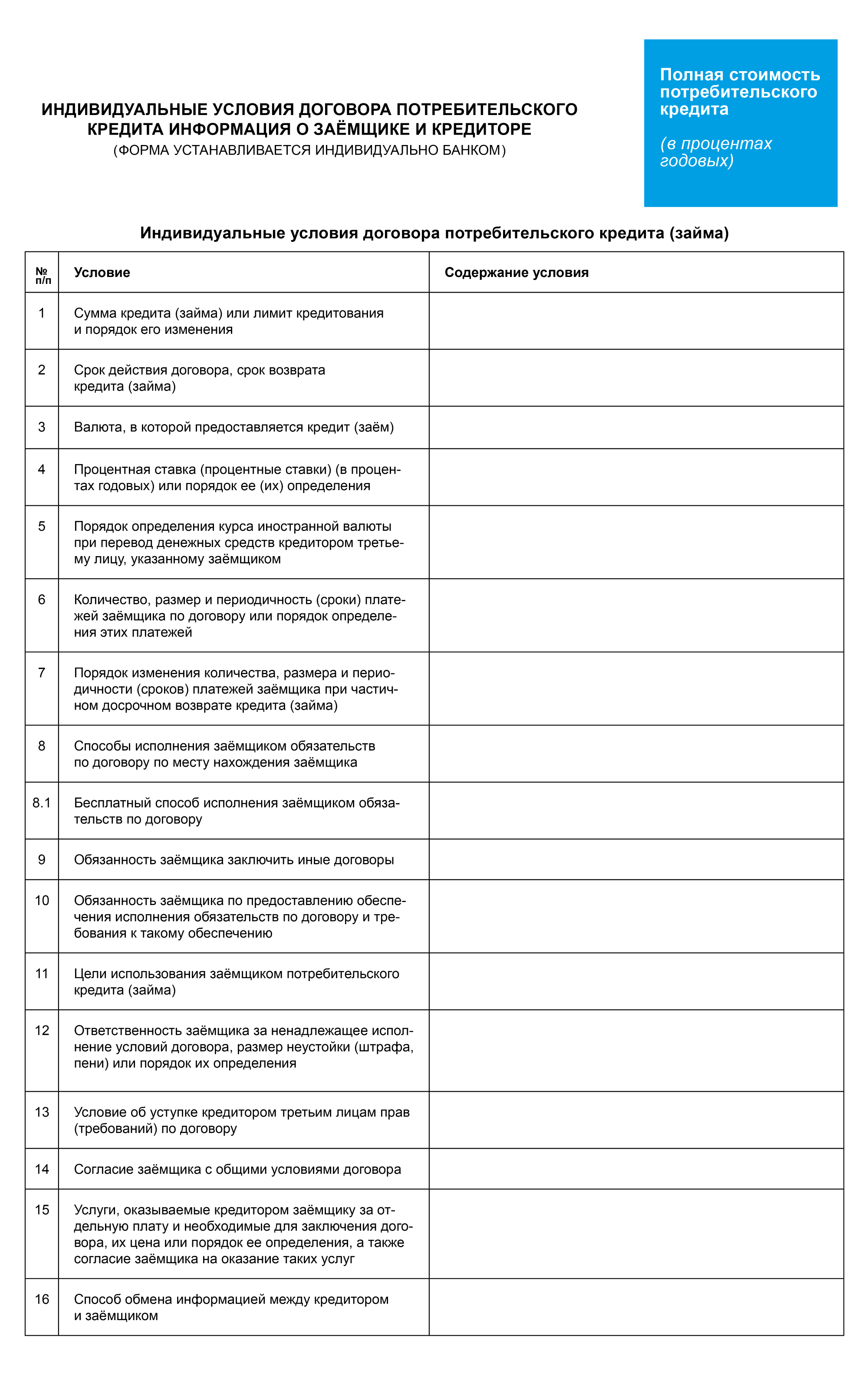

Обязательно выясните полную стоимость кредита (ПСК). Она учитывает не только сумму кредита и процентную ставку, но и другие расходы, предусмотренные договором, например обязательную страховку или плату за выпуск кредитной карты.

Полную стоимость кредита банк обязан указать в правом верхнем углу на первой странице договора.

Проверьте, не включены ли в ваш договор какие-то дополнительные платные услуги, которые вам не нужны: кредитная карта, смс-информирование, добровольное страхование жизни и здоровья, удаленное обслуживание или услуги нотариуса. Уточните, обязательны ли эти пункты или вы можете от них отказаться.

Обратите внимание, что в стоимость кредита банк не должен включать услуги, на которые вы не давали свое согласие, и те, которые он оказывает в своих интересах: рассмотрение заявки, подготовку документов для договора, ведение ссудного счета.

Узнавайте и сравнивайте условия

Тщательно выбирайте и сравнивайте предложения разных организаций. У любого банка, МФО, КПК или ломбарда есть общие условия договора потребительского кредита — это стандартные требования для любого, кто хочет взять кредит или заем. Их всегда можно найти на сайте организации или в ее офисе.

Но в каждом договоре есть набор индивидуальных условий — именно они определяют стоимость кредита или займа, сроки и сумму ежемесячных выплат, которая включает проценты.

Индивидуальные условия состоят из 16 обязательных пунктов и могут содержать дополнительные пункты. Все они должны быть согласованы банком и заемщиком.

Все условия должны быть указаны в специальной таблице в начале договора и должны быть вам понятны. Сам договор можно считать заключенным, только если вы и банк достигли согласия по всем пунктам.

При заключении договора обратите внимание на валюту платежа и процентную ставку, особенно внимательно проверьте:

1. График платежей (количество, размер и периодичность)

Убедитесь, что вы сможете отдавать банку сумму ежемесячного платежа вовремя. Лучше подстраховаться: например, если у вас зарплата 20-го числа каждого месяца, стоит выбрать срок внесения платежей не раньше 25-го числа. После заключения договора банк обязан выдать вам график платежей. Для кредитных карт и карт с овердрафтом точный график не выдают, но в договоре прописывают сроки платежей.

2. Условия досрочных платежей и расторжения договора

По закону вы можете выплатить кредит раньше, если предупредите кредитора о своем решении за 30 дней. Но в договоре может быть установлен более короткий срок уведомления, уточните это заранее.

3. Штрафы и пени (входят в индивидуальные условия договора)

Уточните, что будет, если у вас не получится соблюдать график платежей. Если вы будете заранее знать, что даже день просрочки обойдется в 1000 рублей, то, возможно, будете более внимательно следить за датами в календаре.

4. Обработка персональных данных

В договоре может быть пункт о том, что вы разрешаете использовать ваши персональные данные. Уточните, как именно их будут использовать. Если для того, чтобы слать вам рекламные рассылки, то можете и отказаться.

5. Уступка прав (требований)

В договоре всегда есть пункт о возможности уступки прав (требований) по договору потребительского кредита (займа). То есть банк сможет передать ваш долг третьим лицам, и уже они будут заниматься его взысканием. Вы можете запретить уступку прав, но в таком случае банк имеет право предложить другие условия кредитования или вообще отказаться от заключения договора.

Не торопитесь сразу подписывать договор. По правилам вы можете взять 5 дней, чтобы подумать над предложением. В это время банк не может менять предложенные вам индивидуальные условия договора. А вы можете сравнить предложения разных кредиторов и выбрать то, которое подходит именно вам.

Быстрый кредит онлайн

Быстрый кредит онлайн также можно оформить и в банке Хоум Кредит. Банк также как и Восточный выдает экспресс кредит только по паспорту, при этом вы можете оформить заем на сумму от 10 тыс. до 500 тыс. рублей.

Решение принимается за несколько минут и в случае положительного решения уже через пару часов наличные будут у вас руках.

Приемуществом банка является то, что он выдает быстрый кредит сроком до лет, это очень удобно, если нужна не маленькая сумма и нет возможности гасить ее быстро. Недостатком же является то, что у вас почти нет шансов получить быстрый кредит, если у Вас плохая кредитная история. (Если вы не уверены в своей кредитной истории, то проверить ее можно здесь)

Основные условия:

- До 500 000 рублей;

- Срок кредитования от 12 до 84 месяцев;

- Ставка от 10,9%;

Для чего может понадобиться быстрый персональный кредит?

Личные кредиты необходимы для срочного удовлетворения различных потребностей заемщика, таких как ремонт неисправного автомобиля, погашение просроченного счета за коммунальные услуги или оплата пребывания в больнице. Если вам необходимо одолжить деньги для своих нужд, один из вариантов займа — это персональный онлайн-кредит. Оформление кредита в банке может занять от нескольких дней до недели, именно поэтому мы отобрали для вас три банка, кредит в которых можно получить в день обращения.

Учитывая, что эти кредиты предоставляются на определенный период, потребители должны делать выплаты в установленные сроки.

Прежде чем брать деньги у любого кредитора, выясните, какова ваша кредитная ситуация. Плохой кредитный рейтинг может не только повлиять на вероятность получения личного займа, но и побудить кредиторов предложить вам кредит под более высокую процентную ставку. Проверить свою кредитную историю можно здесь , если она оказалось плохой, не отчаивайтесь, прочтите нашу статью как взять кредит с плохой кредитной историей

Советы заемщикам

Ниже перечислены 10 советов заемщику, которые следует иметь в виду, прежде чем подавать заявку на получение быстрого личного кредита:

Убедитесь, что персональный кредит предлагается вам с лучшими предложениями. Потребители используют личные кредиты для разных целей. Например, вы можете использовать займ для консолидации вашей задолженности по кредитной карте, для инвестиций в ваш бизнес или просто для отдыха. Мы также рекомендуем подать заявку сразу в два — три банка.

Выберите правильного кредитора: Источники финансирования, которые предлагают личные займы, включают банки, кредитные союзы и онлайн-кредиторов. Каждый из них предлагает свой диапазон процентных ставок, условия кредитов при этом варьируются. Вот почему вы должны искать и найти кредитора, чей кредит лучше всего соответствует вашим потребностям.

Взятие личного займа для погашения задолженности по кредитной карте является одним из самых популярных видов использования персональных кредитов. Если это ваша мотивация для получения личного займа, будьте осторожны, чтобы не накопить новые долги на новых кредитных картах, после того, как вы получите доступ к новому кредиту.

Читайте мелкий шрифт в кредитном договоре: Убедитесь, что вы ознакомлены со всеми условиями кредита и читайте мелкий шрифт. Существуют различия в условиях, предлагаемых разными кредиторами.

Проверьте, подходит ли вам ежемесячный платеж и условия оплаты. Вы также можете использовать комиссию за просроченные платежи. Кредитор стремится генерировать стабильный поток процентных платежей в течение срока кредита, поэтому также возможна плата или штраф за досрочное погашение вашего кредита.

Убедитесь, что ваш кредитный рейтинг точен.

Не берите больше, чем можете себе позволить: Прежде чем подавать заявку на личный кредит, оцените свое финансовое положение.

Будьте осторожны при разрешении на автоматическое снятие средств: Некоторые онлайн-кредиторы предлагают заемщикам стимулы для предоставления доступа к их банковским счетам, для автоматического снятия ежемесячных платежей. Если вы предоставляете доступ к своему банковскому счету, у вас могут закончиться деньги тогда, когда они вам понадобятся.

Узнайте, какие у вас есть варианты на случай, если у вас возникнут трудности с оплатой. Есть ли потенциал для изменения условий кредита и открыт ли кредитор для арбитража в случае возникновения разногласий.

Проверьте, есть ли другие типы кредитов, которые могли бы лучше удовлетворить ваши потребности. Например, вы можете взять кредит под залог собственного капитала или кредитную линию

Принимая во внимание, что ссуды под залог жилья гарантируются вашим домом, в то время как личные займы не являются ссудой под залог, ваша процентная ставка, вероятно, будет колебаться, в зависимости от выбранного вами вида кредитования.

? Что включается в полную стоимость кредита

Полная стоимость кредита (ПСК) всегда указывается в кредитном договоре. Согласно ст. 6 Федерального закона «О потребительском кредите» №353-ФЗ от 21.12.2013, информация о ПСК должна быть напечатана хорошо читаемым шрифтом на первой странице договора, в правом верхнем углу, в квадратной рамке и занимать не менее 5% от площади страницы. Это предусмотрено, чтобы банки не имели возможности ввести заемщика в заблуждение, напечатав информацию мелким шрифтом в незаметном месте. Если банк не соблюдает условия публикации сведений о ПСК, это является нарушением законодательства.

До оформления кредита о ПСК можно узнать на сайте выбранной кредитной организации.

В полную стоимость кредита входит следующее:

- Основные деньги, взятые у банка в долг.

- Проценты за использование кредитных денег.

- Различные комиссии: за выпуск и обслуживание карты; за открытие и обслуживание счета; за расчеты и иные денежные операции; за рассмотрение кредитной заявки и оформление договора.

Плата за страхование кредита включается в ПСК только в ситуациях, если без страховки выдача данного кредита невозможна, или же от нее зависит кредитная ставка. Например, со страховкой ставка может составлять 10%, а без нее – уже 12%. В остальных случаях страховка в ПСК не включается.

Например, по состоянию на 14 августа 2020 года среднерыночная ПСК на автокредиты для автомобилей с пробегом до 1000 км равняется 12,65%. Получается, предельное значение ПСК при оформлении данного типа кредита в банках не может быть выше 16,87%.

А что не входит?

В полную стоимость кредита не входят:

- Платежи, которые не влияют на возможность оформления кредита и процентную ставку (например, мобильный банк).

- Платежи, возникающие из-за нарушения заемщиком условий кредитного договора (штрафы, пени и т. д.).

- Платежи, предусмотренные кредитным договором, если при этом их величина или сроки уплаты напрямую зависят от действий заемщика (комиссия за досрочное погашение кредита, неустойка за превышение лимита овердрафта и т. д.).

Вы знаете, из чего складывается полная стоимость кредита?

Да, много лет пользуются кредитными средствами и изучил вопросНет, ни разу в жизни не оформлял кредитХочу оформить кредитную карту и как раз изучаю информацию

Международный кредит

Международные кредиты можно классифицировать:

- По виду ссудного капитала — товарные (предоставляются экспортерами) и денежные;

- По назначению — коммерческие (в сфере внешней торговли) и финансовые (прямые инвестиции, погашение внешнего долга, валютные интервенции);

- По валюте займа — в денежных единицах кредитора, заемщика или третьей страны.

Рассматривая понятие международного кредита, его сущность и значение, можно заметить двойственную роль такой формы обращения ссудного капитала. С одной стороны, он способствует расширению производства на мировом уровне, стимулирует товарный и денежный обмен, углубляет международное разделение труда. С другой — кредитные отношения становятся причиной дисбаланса: благодаря заемным средствам развиваются прежде всего рентабельные отрасли, тогда как важные, но менее интересные с финансовой стороны сферы испытывают нехватку денег.

Важной особенностью международного кредита является его высокая правовая и финансовая защищенность в виде корпоративного страхования либо государственных гарантий. Однако при принудительной смене власти новые правительства не всегда признают долги предшественников

Решению этой проблемы способствуют клубы международных кредиторов и инвесторов: Парижский объединяет государственные структуры, а Лондонский — частные коммерческие организации.

Отличия от кредита

Выше рассмотрены характерные черты интересующих нас терминов. Чтобы все было более наглядно и понятнее, сведем все различия между ссудой и кредитом в таблицу.

| Кредит | Ссуда |

|---|---|

| Предоставляется только в денежном эквиваленте | Объектом ссуды может быть любая вещь повседневного обихода, движимое (транспорт) и недвижимое (здания) имущество |

| Основное условие – платность за пользование (проценты). Без соблюдения этого условия кредит просто не выдается. Размер оплаты привязан к ставке рефинансирования ЦБ – не может быть ниже | Ссуда может быть только безвозмездной. В противном случае она превращается в кредит (если выданы деньги), аренду (имущество), наем (при пользовании жилой площадью) |

| Кредит может выдать только организация, имеющая лицензию ЦБ РФ (банк) | Ссуду может выдать любое лицо, юридическое или физическое |

| Погашение долга перед кредитором дебитор проводит частями по заранее составленному графику | Ссуда возвращается сразу и полностью в том состоянии, в котором была получена (имущество – с учетом амортизационного износа) |

| Возврат кредитных средств проводится в заранее оговоренные договором сроки. При их срыве заемщик уплачивает пени и штрафные санкции | Выданные в качестве ссуды средства могут быть срочными (на определенный период) и бессрочными |

| Выданный кредит переходит в собственность дебитора | Ссуда не предусматривает изменения собственника. Ссудополучатель может ей только пользоваться, но не распоряжаться |

| Соглашение вступает в силу в момент подписания договора в банке | Сделка приобретает законную силу в момент передачи ссуды |

| Перед выдачей кредита банк тщательно проверяет платежеспособность заемщика и его КИ (кредитную историю) | Ссудодатель свои отношения с получателем ссудных средств выстраивает в основном на доверии. |

Как видно из таблицы, различия существенные, что позволит понять, чем отличается ссуда от кредита в Сбербанке и других кредитных организациях и, следовательно, правильно применять термины в беседе с банковскими служащими.

Ипотечное кредитование

Характерными признаками ипотечного кредитования выступают значительная сумма выделяемых банков средств, а также серьезная продолжительность займа. Очевидно, что покупка жилья без привлечения кредитных ресурсов доступна сегодня крайне малому количеству россиян, что объясняется востребованность и популярность данной банковской услуги на рынке. Суть ипотеки заключается в том, что заемщик оформляет приобретаемое им жилье в качестве залога. В некоторых случаях для обеспечения ипотечного кредита используется другая недвижимость клиента.

Кредиты на развитие бизнеса

Обязательным фактором развития бизнеса в стране являются благоприятные условия и возможности для его кредитования. Существует большое количество различных займов, средства которых могут быть направлены на открытие или развитие бизнеса.

Виды коммерческого кредита

Сегодня активно применяется несколько различных классификаций коммерческих кредитов. По наиболее распространенной выделяют следующие их виды:

- Овердрафт. Доступен как физическим, так и юридическим лицам. Представляет собой кредитную линию с определенным лимитом, размер которого зависит от оборотов по счету. С периодичностью раз в две недели или месяц заемщик обязан полностью погашать овердрафт, после чего может снова использовать средства в рамках выделенного лимита;

- Коммерческая ипотека. Основной принцип взаимодействия заемщика и банка напоминает обычную ипотеку, однако, речь в данном случае идет не о покупке жилья, а о приобретении офисных, складских, производственных помещений или другой коммерческой недвижимости;

- Товарный кредит. Заемщик получает от банка необходимый ему товар, постепенно расплачиваясь за него с учетом начисляемых процентов.

Помимо перечисленных на практике применяется еще множество других видов коммерческого кредита, что не удивительно, учитывая востребованность данного вида банковских услуг.

Лизинг

Под лизингом понимается отдельный вид кредитования, которые нередко называют финансовая аренда. Ее механизм заключается в следующем – заемщик получает от лизингодателя необходимое ему оборудование, транспортное средство или даже недвижимость, эксплуатируя и постепенно расплачиваясь за него. До осуществления последнего платежа объект лизинга находится в собственности кредитора, а после выплаты полной суммы договора финансовой аренды – переходит к заемщику. Важным преимуществом подобного способа кредитования являются предусмотренные законодательством налоговые льготы.