Инвестиционный портфель

Содержание:

- Типы инвестиционных портфелей

- Из каких материалов делают портфели?

- Как сформировать портфель инвестиций

- Инвестиционный портфель Рэя Далио («Все сезонный»)

- Что такое инвестиционный портфель?

- Как осуществляется управление инвестиционным портфелем

- Что такое финансовые инструменты простыми словами

- В каких пропорциях включать акции в портфель

- Портфельные инвестиции: законодательное определение

- Выводы по всему вышесказанному:

Типы инвестиционных портфелей

Создать сбалансированный портфель непросто.

Надо быть в курсе текущей обстановки на рынке, знать общую динамику и тенденции изменения позиций ценных бумаг. Здесь нужен опыт, интуитивное понимание возможных ситуаций, предвидение изменений в связи с внешними факторами. Сам смысл создания портфеля состоит в распределении имеющихся средств по секторам или позициям, для получения максимальной выгоды и минимальных убытков.

Состав портфеля определяется степенью подготовки и личными качествами инвестора. Люди с авантюрным складом ума часто рискуют, выбирая инструменты с максимальной прибылью, но с большими рисками. Более осмотрительные и осторожные инвесторы отдают предпочтение инструментам с низкой доходностью, но надежным и гарантированным от потерь. Выбор того или иного типа зависит от темперамента и опыта инвестора. Существует разные виды инвестиционных портфелей, которые условно объединяют в группы по тем или иным признакам. Например, по уровню риска бывают:

- агрессивный. Это портфель, в котором собраны рискованные и высокодоходные бумаги, требующие постоянного контроля и внимания. В их числе — фьючерсы и опционы, высокодоходные акции быстро развивающихся фирм, высокодоходные облигации. Такой портфель не подходит для начинающих инвесторов;

- умеренный. Набор бумаг, дающих средний уровень прибыли. Этот пакет надежнее, не грозит потерей средств в полном объеме. Как правило, состоит из облигаций, акций и паев ПИФов;

- консервативный. Он строится с целью сохранить средства, защитить их от инфляции. Сюда входят депозиты в банках высшего уровня надежности, ОФЗ или драгметаллы. Ожидать значительной прибыли в данном случае не приходится, но такой цели перед инвесторами не стоит.

По способу извлечения прибыли:

- портфель роста. Состоит из акций или облигаций, растущих в цене;

- дивидендный портфель. Рассчитан на получение дивидендов от акций перспективных предприятий.

Первый вид относят к активным, а второй — к пассивным видам дохода.

По скорости получения прибыли:

- краткосрочный. Рассчитан на быстрый доход от продажи активов с высокой ликвидностью (акций, облигаций федерального займа, депозитов и т.п.);

- долгосрочный. Это портфель, который наполняют бумагами разного уровня рискованности и доходности. Расчет на получение постоянной прибыли и возможность компенсировать потери на рискованных бумагах за счет менее прибыльных, но стабильных активов.

Выбор подходящего набора ценных бумаг обусловлен личностными качествами и финансовыми возможностями инвестора. Кроме этого, важным фактором служит цель или задачи, которые ставит перед собой инвестор. Если надо сохранить имеющийся капитал, выбирают надежные варианты, лишенные финансовых рисков. Для быстрого заработка подходят рискованные, но прибыльные операции. Здесь не рекомендуется вкладывать большие суммы, лучше распределить их на несколько позиций, чтобы уменьшить риск при возникновении неблагоприятной ситуации.

Из каких материалов делают портфели?

Со времен римских локулусов в деле выбора материалов для изготовления качественных изделий мало что изменилось. Фаворитом в этом направлении была и остается натуральная кожа и ее аналоги, остальное сырье представляют собой следующую коллекцию:

- Представитель отряда хлопчатобумажных тканей – переплетный коленкор.

- Сложный полимер винил, более известный широкой публике по аббревиатуре ПВХ — пластик поливинилхлорид.

- Мех животных для внутренней обивки дорогих кожаных творений.

- Разноцветный сорт искусственной кожи — дерматит, раскрасивший портфели в широкую гамму ярких цветов.

- Хлопчатобумажные и синтетические ткани со специальными защитными пропитками от солнечных лучей и избытков влаги.

Школьный ранец

Как сформировать портфель инвестиций

Грамотное формирование портфеля ценных бумаг — это залог успеха, получения прибыли или, как минимум, сохранения средств от колебаний экономической ситуации.

Фондовый рынок предлагает массу инструментов, дающих нужные результаты. Однако, если действия окажутся ошибочными, следствием станет частичная или полная потеря вложенных денег или иных активов. Инвестирование — это процесс, рассчитанный на долговременное действие, где возможны колебания доходности и временные изменения ситуации. Полностью исключить ошибки невозможно, но можно уменьшить их последствия.

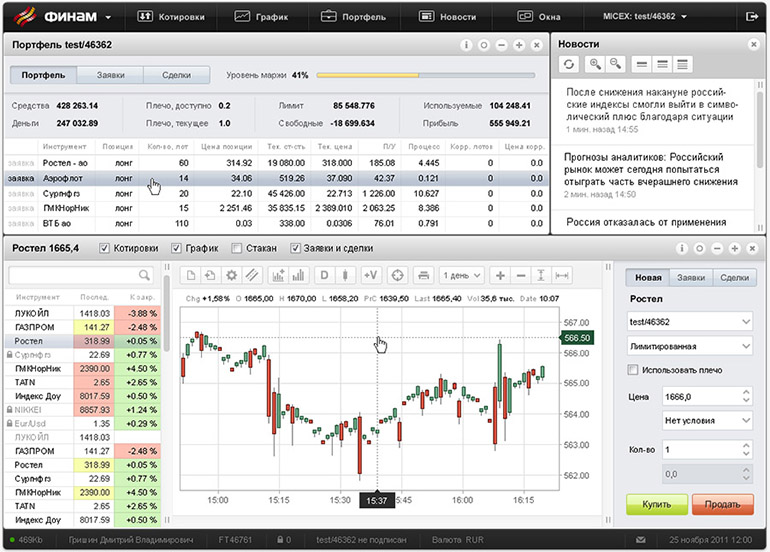

Формирование портфеля ценных бумаг требует от участника правильного выбора стратегии. Надо определиться в характере операций, выбрать способ получения дохода. В первую очередь необходимо решить, заниматься инвесторскими или трейдерскими действиями. Это важный момент, определяющий характер и длительность производимых операций. Если инвестор рассчитывает на долговременную и стабильную прибыль от получения дивидендов, то трейдер зарабатывает на локальных колебаниях курса, производя массу операций за короткий отрезок времени.

Следующим шагом станет выбор инструментов. Неопытным участникам не рекомендуется сразу рассматривать рискованные или малознакомые позиции. Это опасно, поскольку на подобные бумаги воздействует масса внешних факторов. Их сложно просчитать, возрастает риск допустить ошибки. Даже опытные инвесторы часто теряют средства вследствие непредвиденных обстоятельств — политических событий или природных катастроф, вызывающих падение стоимости акций, облигаций или иных ценных бумаг.

Если принимается решение о покупке рискованных активов, следует уравновесить их более надежными и стабильными бумагами

Здесь важно определить величину просадки портфеля (допустимых потерь) и его горизонт (длительность инвестирования). Для того, чтобы получить возможность вывода денег с индивидуального инвестиционного счета (ИИС), требуется 3 года

Для начинающего инвестора рекомендуется выбирать горизонт, соответствующий этому сроку. Он считается средним, не слишком длительным, но и не маленьким.

Чем короче горизонт, тем выше может быть агрессивность портфеля. С увеличением длительности возрастает количество вероятных потерь, что делает формирование портфеля ценных бумаг с повышенными рисками нецелесообразным

Важно провести грамотную диверсификацию и максимально снизить риски. Надо использовать несколько позиций, уравновешивающих друг друга по степени надежности и прибыльности

Одни бумаги должны приносить доход, другие — обеспечивать компенсацию в случае резких просадок отдельных секторов.

По каждому инструменту следует провести тщательный анализ. Рассматривают все позиции, влияющие на доходную часть:

- маржинальность (прибыль, полученную после продажи продукции с вычетом переменных расходов);

- дивидендную доходность (величина дивидендов;

- FCF, или свободный денежный поток;

- чистый долг компании, определяющий размеры отчислений;

- капекс, или капитальные затраты (показатель расходов компании на улучшение, строительство инфраструктуры).

Сочетание этих показателей подлежит глубокому анализу, по результатам которого делается выбор.

Готовый портфель необходимо постоянно проверять и усиливать слабые позиции. Если обнаруживаются убыточные активы, их продают и заменяют более надежными, прибыльными бумагами. Даже если портфель создан для хранения капитала ил защиты средств от обесценивания, его придется регулярно мониторить и оптимизировать. В противном случае можно оказаться в крупном проигрыше.

Инвестиционный портфель Рэя Далио («Все сезонный»)

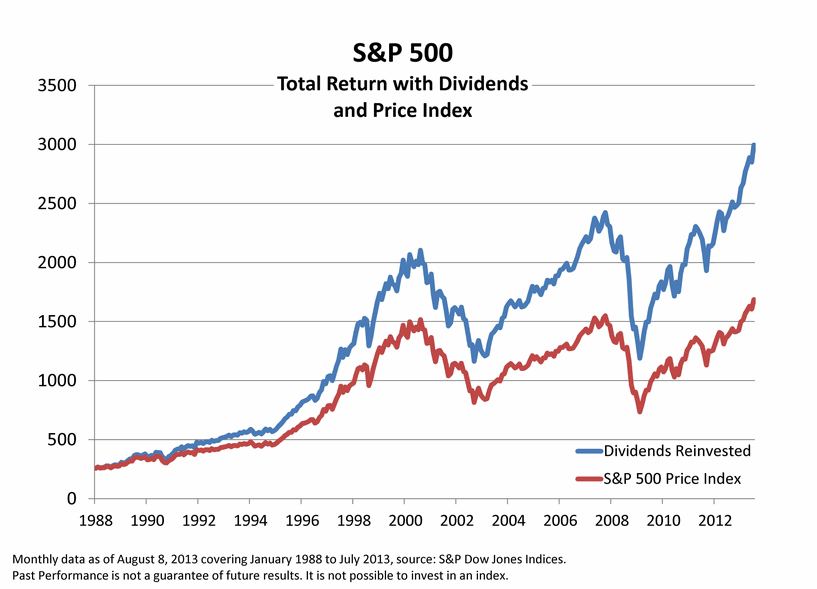

Доходность стоимости портфеля: 67% за 5 лет (S&P 500 47%)

Макс. Убыток за год: -3,25%

Макс. Просадка (drawdawn) -11,98%

Капитализация: 5 039 633 000 $

Портфелем управляет его хеджевый-фонд Bridgewater, который управляет активами на сумму более 160 млр. $. Его портфель называется «всезонным» потому что нацелен на создание прибыли в различные фазы экономического цикла. Рассмотрим, какие активы создают доходность в различные этапы цикла:

- Экономика растет (увеличение спроса). Акции развитых рынков растут, ↑ доходность облигаций развивающихся рынков растет ↑ корпоративные облигации ↑ биржевые товары ↑

- Экономика падает (падение спроса). Доходность получается за счет облигаций с защитой от инфляции (такие есть в США) ↑ и государственных облигаций ↑.

- Инфляция растет (деньги дешевеют). Облигации с защитой от инфляции растет ↑ облигации развивающихся рынков ↑ биржевые товары ↑.

- Инфляция падает (деньги дорожают). Акции развитых рынков растут ↑ государственные облигации ↑.

В результате такой инвестиционной политике его портфель имеет следующие пропорции:

- 30% в акциях

- 40% в долгосрочных облигациях

- 15% в среднесрочных облигациях

- 5% в золоте

- 5% в товарных активах (commodities), металлы, сахар, рогатый скот, нефть и тд.

Такая стратегия направлена на диверсификации между различными классами активов, чтобы максимально сгладить и снизить колебания доходности.

ТОП 10 акций из портфеля Рэя Далио

Если сравнить портфель с другими инвесторами, то в нем наблюдается большая сглаженность в весах, чем у У. Баффета, К. Айкена или Б. Гейтса, у которых более 50% доминировал какой то актив. Как видно доля золота в портфеле выросла до 11,9% – это связано с кризисом и увеличением доли защитных активов. Также можно увидеть, что есть вложения в развивающиеся рынки Бразилии (EWZ).

| Тикер | Название | Капитализация в млн. | Доля в портфеле % |

| SPY | SPDR S&P 500 ETF Trust | 918.6 | 18.2% |

| GLD | SPDR Gold Trust | 600.6 | 11.9% |

| VWO | Vanguard International Equity Index Funds – Vanguard FTSE Emerging Markets ETF | 465.5 | 9.2% |

| IVV | iShares Trust – iShares Core S&P 500 ETF | 332.0 | 6.6% |

| TLT | iShares Trust – iShares 20+ Year Treasury Bond ETF | 279.1 | 5.5% |

| LQD | iShares Trust – iShares iBoxx $ Investment Grade Corporate Bond ETF | 227.0 | 4.5% |

| EWZ | iShares, Inc. – iShares MSCI Brazil ETF | 192.6 | 3.8% |

| IAU | iShares Gold Trust | 176.0 | 3.5% |

| IEMG | iShares, Inc. – iShares Core MSCI Emerging Markets ETF | 134.6 | 2.7% |

| HYG | iShares Trust – iShares iBoxx $ High Yield Corporate Bond ETF | 115.2 | 2.3% |

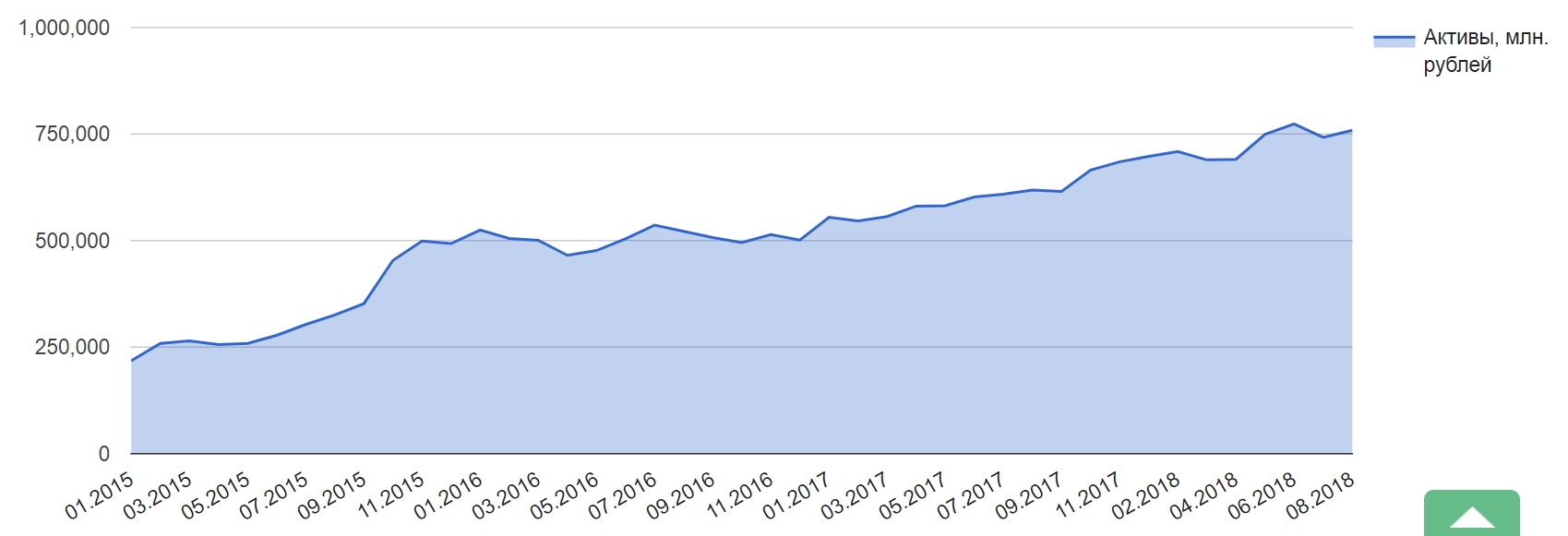

Доходность портфеля за 12 лет

Сильно захеджированный портфель, приносящий доход в любые этапы экономического цикла. Портфель подходит для консерватичных инвесторов

На рисунке ниже показано абсолютное сравнение по влиянию ETF.

Экспоненциальное распределение долей активов портфеля

Составление портфеля Р. Далио из ETF

Можно составить имитированный портфель Р. Далио из ETF (торгуемые фонды). Многие ETF включают в себя множество различных видов активов и широко диверсифицированы. Ниже в таблице предложен портфель из ETF↓

| Название актива | Вес в ИП | ETF (тикер) |

| Долгосрочные облигации | 40% | TLT |

| Акции | 30% | VTI |

| Среднесрочные облигации | 15% | IEF |

| Золото | 7,5% | GLD |

| Товары | 7,5% | DBC |

Доходность портфеля составляет 170% за 12 лет, тогда как у S&P 500 было 180%. Несмотря на это риски, если бы мы вложились в портфель Р. Далио и индекс S&P 500 отличались в 5 раз! Просадка по ИП в худший год составила -3,25%, тогда как у индекса было -37%.

В периоды активного роста индекс будет приносить большую доходность, но в периоды кризиса распределение между различными классами сглаживает просадки баланса. Во время все более частых кризисов и экономической нестабильности портфель Рэя Далио себя уверенно показывает.

Что такое инвестиционный портфель?

Инвестиционный портфель с повышенной доходностью устроен совсем по-другому — настолько, что попадание на финансовый рынок можно сравнить с переходом из двумерного пространства в трехмерное. Ограниченное число возможностей, получив дополнительную степень свободы, расширяется здесь практически до бесконечности. То, что было спокойным ростом в двумерной проекции, принимает причудливые очертания в трехмерном виде.

И побеждает тут тот, кто дружит с теорией вероятности

Если вы кладете деньги в банк, то вам важно только его сегодняшнее положение и статус; если составляете портфель — вам понадобится историческая доходность инвестиционных активов. Повышенная доходность на рынке оказывается непременно связана с просадками капитала, причем последняя заметно выше среднегодовой прибыли

Фонд Баффета в определенные периоды терял до половины средств — но обеспечил себе на момент статьи историческую доходность около 19% годовых. Это важный момент: разумный риск отличается от рисков в казино. Однако непонимание рыночных реалий и ожидание только положительных результатов рождает у инвестора ряд проблем. Каких?

Проблема 1

Первая включает риск нарваться на финансовую пирамиду. Последние весьма любят рисовать графики доходности с ожиданием 20, 30 и более процентов годовых в валюте или рублях. В зависимости от обещаний работать они могут от месяцев до лет, но итог оказывается один — потеря денег. Чтобы понять реальное соотношение прибыли и риска достаточно вспомнить о крупнейшей пирамиде в истории (пирамида Мейдоффа) с долларовой доходностью 10% годовых при практически идеальном росте. Очередь в пирамиду растянулась надолго — и если бы не кризис 2008 года, заставивших многих инвесторов подать заявку на вывод средств, она вполне могла бы существовать и поныне. Вывод простой: не стоит инвестировать в компанию, если вы не понимаете, как она зарабатывает деньги.

Проблема 2

Вторая проблема тесно связана с первой — завышенными ожиданиями. Тот, кто получил опыт инвестирования в ПИФы до 2008 года и после, прочувствовал разницу в ожиданиях очень хорошо. Иначе говоря, вы пытаетесь найти прозрачный вариант с очень высокой доходностью в прошлом: либо самостоятельно подбирая акции, либо отдавая деньги в ПИФ, только что показавший максимальный годовой результат. Ежедневно какие-то акции взлетают на несколько процентов в день, а по итогам года даже известные бренды иногда могут выдать сотню и более % годовых.

Тем не менее наличие таких фактов можно сравнить с выигрышами в лотерею или выпаданием зеро — вы тоже получили бы крупный куш, если знали бы правильный номер или нужный момент подхода к рулетке. Но вы не знаете и вряд ли станете пробовать угадать — между тем выбор акции с будущим доходом в десятки процентов годовых ничем не отличается от покупки удачного лотерейного билета. И если вы вряд ли найдете примеры ясновидцев, угадавших в лотерею, то в аналитиках с предсказаниями на рынке недостатков нет. Их слова в отличие от гадалки могут звучать более умно — однако результат будет тем же.

Проблема 3

Третья проблема — спонтанные действия. Телевидение и интернет-издания ежедневно пестрят какими-то рекомендациями. Некоторые из них по теории вероятности оказываются верными, что дает возможность подчеркнуть свою «дальновидность». Инвестору в этой ситуации порой очень сложно удержаться от каких-то действий и не превратиться в спекулянта. Но практика показывает, что на длинной дистанции в силу таких действий инвестор лишь теряет заметную часть своей доходности.

Как осуществляется управление инвестиционным портфелем

И, наконец, о главном. Что делать с инвестиционным портфелем после того, как он сформирован? Как всякий инструмент извлечения дохода, он требует постоянной заботы в виде адаптации к меняющимся рыночным условиям.

Стратегии управления портфелем инвестиций при всем их многообразии делятся на две основные группы – пассивную и активную. Целями всех операций на фондовом рынке являются преодоление рисков и извлечение максимального дохода.

Активное финансовое регулирование представляет собой совокупность непрерывного мониторинга и реагирования на его результаты. Реакция выражается в продаже «слабых» ценных бумаг, входящих в инвестиционный портфель и покупке им эффективной замены.

Управление пассивное предполагает изначальное формирование портфеля таким образом, чтобы вмешательство не требовалось в течение долгого времени. Для этого проводится тщательный анализ перспективной эффективности, выбор самых надежных финансовых вложений и при этом практикуется максимально широкая диверсификация.

В конечном счете и пассивная стратегия требует перехода в активную фазу в тот момент, когда портфель перестает приносить достаточный доход. Теперь о стратегиях более подробно.

Активный подход основан на том положении, что прибыльность бумаг меняется во времени. В связи с этим фактом выработаны четыре метода, позволяющие реагировать на снижение доходности.

- Выбор максимального дохода. Простейший прием, когда вместо менее прибыльной бумаги приобретается более выгодная.

- Метод подмены применяется в случае, когда одна бумага временно более эффективна, чем другая. Например, акция компании А котируется дороже, чем акция такого же номинала фирмы Б. При этом дивиденды обе ценные бумаги приносят равные. Если портфель формировался как доходный (см. выше), то есть прямой смысл продать дорогую акцию, купить дешевую и получать тот же результат.

- Секторный своп. В этом случае производится замена не аналогичных ценных бумаг, а совершенно разных, относящихся к различным отраслям хозяйствования. В учет берется только эффективность вложения.

- Предвидение изменения учетной ставки. Если у финансового менеджера есть основания предполагать движение изменения котировок вверх или вниз, он производит продажу тех бумаг, которые, по его мнению, будут падать. Взамен он покупает инструменты, рост которых он прогнозирует.

Помимо этих приемов исторически сложились специфические методы управления портфелями акций и облигаций. Он основывается на определенных допущениях:

- «Акции роста» выпускаются компаниями, прибыль которых быстро увеличивается. Предполагается, что в средней и дальней перспективе вложения в них дадут инвестору больший доход.

- «Недооцененные акции» приносят большие дивиденды при относительно низких котировках. Если такое случается – задача грамотного финансового менеджера состоит в поиске этих бумаг и их приобретении.

- Акции компаний, характеризуемых низкой капитализацией. Компактные молодые фирмы имеют больше шансов на рост, чем крупные.

- Маркет-тайминг. Этот метод применяется в случаях, когда выявляется закономерная цикличность котировок. Просто нужно знать, когда акции покупать, а когда продавать.

В отношении портфелей облигаций также разработаны и применяются на практике приемы, позволяющие ими эффективно управлять:

- Маркет-тайминг. Используется точно так же, как и в случае с акциями.

- Принятие кредитных рисков. Низкий рейтинг фирмы-дебитора может вырасти. Если у финансового менеджера есть основания предвидеть это событие, он покупает облигации перспективного предприятия.

- Иммунизация облигационного портфеля. Использование метода рационально при взаимной компенсации процентного и реинвестиционного рисков.

Активное управление инвестиционным портфелем невозможно без анализа и прогнозирования, что в свою очередь вызывает потребность в информационном обеспечении.

Пассивная стратегия демонстрирует эффективность только в условиях стабильного рынка ценных бумаг. Единственным методом, применяющимся при этом подходе, признан так называемый индексный фонд. Он основан на долговременном прогнозировании движения котировки. Для этого используется показатель (индекс), привязанный к параметрам общей активности на фондовой бирже.

Опубликовано:

Добавить комментарий

Вам понравится

Что такое финансовые инструменты простыми словами

Финансовый инструмент — это контракт, в результате которого возникает финансовый актив в одной компании и одновременно финансовое обязательство или долевой инструмент в другой компании.

Это определение особенно примечательно в связи с договорным характером, относящимся к финансовым активам. Это определение будет очень полезным, когда речь идет о сделках, которые могут быть похожи на финансовый актив. Например, займы, выданные налоговым органам. Требование договора позволяет исключить их из концепции финансовых активов и относиться к ним соответствующим образом.

Также полезным будет узнать набор финансовых активов:

- Денежные средства и их эквиваленты.

- Торговая дебиторская задолженность: клиенты и разные должники.

- Кредиты третьим лицам, такие как кредиты и финансовые займы, предоставленные, в том числе в связи с продажей активов.

- Долговые ценные бумаги других приобретенных компаний, такие как облигации и векселя.

- Долевые инструменты других приобретенных компаний: акции, паи в организациях коллективного инвестирования и другие долевые инструменты.

- Деривативы с благоприятной для компании оценкой, включая фьючерсы, опционы, свопы и форвардные продажи и покупки иностранной валюты.

- Прочие финансовые активы, такие как депозиты в кредитных организациях, авансы и ссуды сотрудникам, гарантии и депозиты, дивиденды к получению и выплаты, требуемые по собственным долевым инструментам.

Хотя этот список может быть полезен для тех, кто не знаком с этим типом инструментов, следует иметь в виду, что он может ввести в заблуждение. Причина заключается в том, что под такими общими наименованиями, как акции или облигации, включены инструменты с финансовыми характеристиками, которые не совсем соответствуют тому, что можно было бы ожидать от этих инструментов.

Также следует рассмотреть следующее определение финансовых активов:

Финансовый актив — это любой актив, который является: денежными средствами, долевым инструментом другого предприятия, или который представляет собой контрактное право на получение денежных средств или другого финансового актива, или на обмен финансовыми активами или обязательствами с третьими сторонами на потенциально выгодных условиях.

Определение, безусловно, является сложным во второй части и направлено на квалификацию операций, осуществляемых с собственными долевыми инструментами компании.

Обобщая вышеприведенное различие, финансовый актив или финансовое обязательство возникает в сделках, расчёты по которым должны производиться путем предоставления собственных долевых инструментов. В любом случае, должно быть ясно, что речь идет о сделках, расчёты по которым осуществляются путем поставки долевых инструментов, так как денежные расчёты, основанные на стоимости долевых инструментов, в любом случае являются финансовыми активами или обязательствами.

В каких пропорциях включать акции в портфель

На основании индекса

Смотрим долю каждой компании в индексе Московской биржи. И покупаем акции в аналогичных пропорциях. На самом деле повторить в идеале веса вы не сможете. Особенно при наличии небольших сумм. Но что-то похожего можно добиться.

Плюсы. Если у компании большой вес в индексе, значит она чем то его заслужила. Таким образом покупаем лучшие компаний (по мнению составителей индекса) на большую сумму. Остальные на меньшую.

Минусы.

Трудозатратно. Состав индекса Московская биржа пересматривает несколько раз в год. Меняются веса, добавляются-убираются компании.

С вашей стороны в идеале это требует совершения дополнительных торговых операций. Докупки или продажи активов. И так на протяжении всей жизни. Согласитесь, не очень приятная перспектива. Да через несколько лет (или может даже месяцев) большинство «забьет» на эти ежеквартальные балансировки.

Дополнительно, вынужденные сделки влекут за собой повышенные доходы в виде брокерских комиссий и налогов.

Второй минус. Доля в основном индексе Московской бирже всего трех компаний (Сбербанк, Газпром и Лукойл) занимает 43% от всего веса. В индексе ТОП-15, более 50%.

Что это значит для вас в будущем?

Повышенные риски. Вдруг через несколько лет эти 3 компании снизят или отменят дивиденды (маловероятно конечно, но возможно). И тогда дивидендный поток просядет сразу почти в 2 раза! Не очень то приятная перспектива. Да даже отмена дивов только по одной такой компании сразу урежет ваш дивидендный поток на 13-17%.

Равными долями

Покупайте акции компаний в свой портфель на одинаковые суммы и будем вам счастье.

Плюсы.

Простота. В школе все учились и разделить свой капитал на 5-10, 20-30 частей сможет каждый.

Ровный дивидендный поток. Нет сильной зависимости от компаний с большей долей веса (как при индексном подходе).

Минусы. Компании с малой капитализацией более рискованные. И ставить мелочь на один уровень с Газпромом или Сбером может быть не совсем правильно (но здесь у каждого может быть свое субъективное мнение).

Проблему можно решить по другому …

Тебе вершки, мне корешки

Можете самостоятельно составить свой мини-индекс, с выделением определенных долей веса для компаний.

Делите свой список дивидендных акций на 2 или 3 части по размеру капитализации.

- Компании крупной капитализации (голубые фишки)

- Средней и (или) малой (можете разбить еще на 2 части, если у вас много компаний в портфеле).

Голубым фишкам присваивается больший вес, средним — стандартный, мелким и микро — низкий вес.

Допустим, акции из верхней части списка покупаются на сумму в 2 раза больше, чем у середнячков. На мелочь тратим в 2 раза меньше (от среднего). Получаем пропорцию 2 : 1 : 0,5.

Например.

- На покупку Сбербанка, Лукойла, — выделяем по 40 тысяч.

- Акции Башнефти и Магнита — покупаются на 20 000 каждая.

- АФК Система, ЛСР — на 10 тысяч.

Соотношение может быть любое. На ваше усмотрение.

Так вы более-менее равномерно распределяете риски.

По отраслям

Смотрим на состав индекса Московской биржи. И что мы видим? БОльшая доля веса принадлежит компаниям нефтегазовой отрасли.

Нефтяной портфель (вернее получаемые дивиденды) будет сильно коррелировать с ценами на нефть и газ.

По простому, прибыль компаний (а значит будущие дивиденды) сильно зависит от нефтяных котировок.

Логичнее включить в свой портфель компании из разных секторов экономики:

- электроэнергетики;

- финансов;

- телекоммуникаций;

- металлов;

- потребительского сектора;

- химии и нефтехимии.

Какие компании входят в каждую отрасль есть на сайте Мосбиржи.

Отрасль Телекоммуникации — состав индекса

Более удобно информация по индексам представлена на Смартлабе.

Состав индекса финансового сектора Мосбиржи

Свой-чужой

Разделяете свой капитал между компаниями-экспортерами и работающими на внутренний рынок страны.

Для чего это делается?

Что происходит при обесценивание национальной валюты? За счет роста валюты (доллара и евро по отношению к рублю).

Внутренним компаниям в этом время приходится несладко. Приходится закупать оборудование и товары за границей дороже. Это дополнительные издержки, которые напрямую отражаются на рентабельности бизнеса.

А вот у экспортеров в это время прибыль растет. Как следствие — ваши потенциальные дивиденды.

Рубль укрепляется? Доходы экспортных компаний падают? На плаву вам помогут удержаться дивидендные рублевые компании.

Плюсы. Защита от валютных рисков.

Минусы. Основная масса интересных дивидендных компаний — товарно-сырьевые. Так или иначе завязаны на экспорте.

При составлении портфеля по такой тактике, мы будем вынуждены снижать долю каждой сырьевой компании в портфеле. А меньшим по количеству отечественных компаний, выделять большие доли.

Портфельные инвестиции: законодательное определение

В соответствии с п.14 Приказа Федеральной службы государственной статистики от 24 октября 2012 г. N 563: Портфельные инвестиции включают покупку (продажу) акций и паев, не дающих право вкладчикам влиять на функционирование организации и составляющих менее 10% в уставном (складочном) капитале организации, а также облигации, векселя и другие долговые ценные бумаги.

В состав портфельных инвестиций входят:

- акции и паи;

- долговые ценные бумаги:

- векселя;

- облигации и другие ценные бумаги:

- краткосрочные;

- долгосрочные;

- прочие портфельные инвестиции.

В Методических рекомендациях по оценке эффективности инвестиционных проектов и их отбору для финансирования от 31 марта 1994 г. N 7-12/47 различаются портфельные инвестиции как помещение средств в финансовые активы. В дополнение к портфельным инвестициям в документе также определены капиталообразующие инвестиции, обеспечивающие создание и воспроизводство фондов.

В Методологических положениях по организации статистического наблюдения за движением иностранных инвестиций в соответствии с руководством по платежному балансу от 28 октября 2002 г. N 204 приводится развернутое описание сущности портфельных инвестиций. Портфельные инвестиции – ценные бумаги, обеспечивающие участие в капитале (кроме учтенных в прямых инвестициях), долговые обязательства в форме облигаций и других долгосрочных бумаг, краткосрочные инструменты денежного рынка. В указанную группу не входят ни инструменты, уже включенные в прямые инвестиции и резервные активы, ни производные продукты.

В платежном балансе портфельные инвестиции определены как международные инвестиции в капитал предприятий и долговые ценные бумаги (исключая прямые инвестиции).Портфельные иностранные инвестиции являются типовой статьей счета операций с капиталом и финансовых операций, который включает финансовые активы и обязательства.

Портфельные инвестиции – покупка (продажа) акций и паев, не дающих право вкладчикам влиять на функционирование предприятий и составляющих менее 10% в уставном (складочном) капитале предприятия, а также облигаций, векселей и других долговых ценных бумаг.

Регистрация операций с портфельными инвестициями производится в рыночных ценах.

Первичная классификация портфельных инвестиций исходит из типа финансового инструмента (ценные бумаги, обеспечивающие участие в капитале, долговые ценные бумаги). Долговые ценные бумаги (или долговые обязательства) в свою очередь подразделяются на векселя, облигации и другие долговые обязательства.

В статье 1 Закона РФ “О валютном регулировании и валютном контроле” от 9 октября 1992 года N 3615-1 в первоначальной редакции ранее определялось, что портфельные инвестиции есть приобретение ценных бумаг. В текущей редакции Закона определение потрфельных инвестиций отсутствует.

В статье 5 Модельного Закона СНГ “О валютном регулировании и валютном контроле” от 26 марта 2002 года дается подобное определение портфельных инвестиций. Портфельные инвестиции – инвестиции, направленные на приобретение ценных бумаг. Портфельные инвестиции в законе определяются в противовес к прямым инвестициям, прямые инвестиции – вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием.

Выводы по всему вышесказанному:

Это, пожалуй, главные и самые основные правила для формирования грамотно сбалансированного инвестиционного портфеля, благодаря которому вы сможете начать инвестирование в интернете, и постепенно изучая новую информацию становиться успешным инвестором. Давайте еще раз повторим эти правила:

Правило № 1: цель, ради которой вы хотите заняться инвестициями. Конкретная, материальная и записанная на бумаге.

Правило № 2: сумма денежных средств, которую вы готовы инвестировать и мысленно быть готовыми к потере этих денег. Инвестирование очень рискованный вид деятельности, помните об этом.

Правило № 3: диверсифицируйте свой инвестиционный портфель. Расширяйте по различным сферам деятельности компаний, добавляйте новые проекты. Следите за блогами частных инвесторов , где регулярно публикуется информация по свежим и прибыльным проектам.

Правило № 4: каким бы надежным Вам не казался проект, как бы его не хвалили, регулярно выводите прибыль какой бы она не была, маленькой или большой. Пока не выведите первоначально вложенные средства, вы ничего не заработали, помните это!

Теперь вы знаете, что такое хорошо сбалансированный инвестиционный портфель. Следуя этим правилам и соблюдая все рекомендации, вы никогда не потеряете свой депозит на финансовом рынке или в сети интернет

Спасибо за внимание, всегда ваш Максимальный доход!

(Visited 31 times, 1 visits today)