Фьючерс на s&p 500 vix — янв. ’21

Содержание:

- Структура S&P 500

- Как купить индекс S&P 500?

- Перспективы индекса S&P500: мой взгляд

- Динамика индекса S P 500

- Как купить индекс S&P500?

- Где торгуется S&P 500

- Как купить ETF на индекс S&P500 в России частному инвестору?

- Что такое S&P 500

- Что такое S&P 500?

- Семейство S&P

- Как инвестировать в индекс

- Состав S&P 500 и методика расчета

- Недорогие ETF на индекс S&P500.

- Как появился фьючерс на S&P500

Структура S&P 500

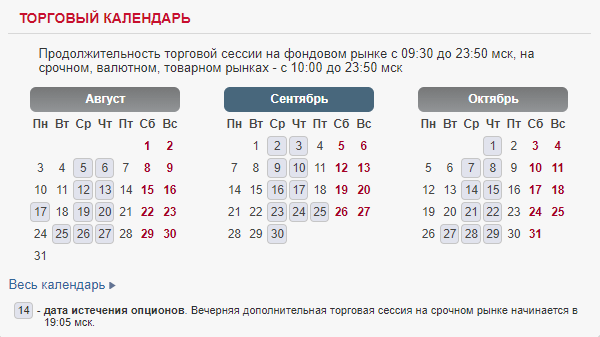

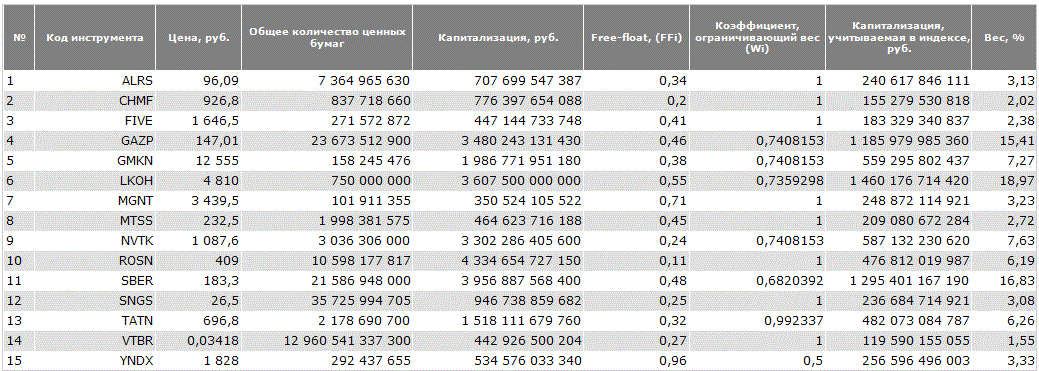

Индекс ежеквартально пересчитывается по методике среденевзвешенной величины. Происходит это в марте и июне, сентябре и декабре. Весовым коэффициентом является free-float эмитентов (доля их активов в свободном обращении).

Чтобы быть включенным в список S&P500, у претендента и капитализация должна быть высокая (не меньше 6,1 миллиардов $), и оборот активов должен быть высоким (минимальный объем – 250 тысяч акций/месяц за последние полгода).

В него включаются только крупные компании, на основе их рыночной капитализации. Но свое место в SP 500 эмитенты получают на основании определяемой доли в свободном обращении – лидерство в нем не обязательно получит компания, имеющая наибольшую рыночную капитализацию.

По большому счету, на сегодняшний день используется три варианта расчета S&P500:

1. первый способ (с тикером SPX) — индекс рассчитывается только на основании котировок включенных в него активов;

2. учитывая доходность дивидендов активов, включенных в SP 500 index (тикер SPXT);

3. учитывается доходность дивидендов и цена SP 500 после оплаты налогов (тикер SPTR500N).

Как купить индекс S&P 500?

Самый простой способ вложиться в индекс — это покупка биржевых фондов. Которые покупают компании в той же пропорции. И постоянно отслеживающие изменения в составе бенчмарка (индекса).

Есть 3 варианта как это сделать.

На Московской бирже.

Через покупку ETF или БПИФ на американский рынок.

Доступные фонды:

- ETF FXUS от провайдера Finex;

- БПИФ SBSP от Сбербанка;

- БПИФ AKSP от Альфа-капитал;

- БПИФ VTBA от ВТБ.

Российские биржевые фонды отличаются очень высокой платой за управление (в среднем 1% в год). И не очень высоким качеством управления. Но взамен инвесторы получают налоговые льготы в виде ИИС и НДВ.

На Санкт-Петербургской бирже (СПБ).

На СПБ обращается несколько (очень урезанный список) иностранных ETF. В том числе и на индекс S&P 500. С очень достойным качеством управления и просто смешными (по российским меркам) комиссиями. Сотые доли процента в год. Сравните с 1% по российским продуктам и ощутите разницу.

Минусов два:

- Доступ могут получить только квалифицированные инвесторы.

- Налоговые Льготы недоступны.

Через зарубежного брокера.

Если очень хочется владеть именно иностранными ETF, а доступ на СПБ недоступен, открываем счет через зарубежного брокера (делается в течении 3-5 дней). Как таковых особых требований для открытия счета к инвестору нет.

Плюсы:

- Качественные биржевые фонды с очень низкой платой за управление. Например, ETF VOO от провайдера Vanguard — ставка 0,03% в год.

- ETF выплачивают ежеквартальные дивиденды.

Минусы:

- Дорогое брокерское обслуживание. Комиссии за сделку — 1-2$. Есть минимальная ежемесячная плата — 10 баксов. Соответственно, желательно иметь для старта хотя бы 10-15К.

- Потеря налоговых льгот.

Перспективы индекса S&P500: мой взгляд

Позиция, которую занимает трейдер, покупающий фьючерс, зависит от его видения перспектив базового актива или бенчмарка, к которому привязан производный инструмент. И вот каково моё видение ситуации с индексом S&P500 на момент подготовки материала.

Последние пять лет самыми кликабельными заголовками финансовых изданий являются те, что пророчат крах американского, а за ним – и мирового фондового рынка. Несмотря на это, к осени 2020 S&P500 уже отыграл мартовское падение, вызванное страхом инвесторов перед влиянием коронавируса на экономику. К моменту написания статьи, несмотря на пилообразные коррекции, он уже вышел из кризисного провала и находится вблизи отметки 3500 п.

То, что мы наблюдаем, действительно внешне похоже на пузырь, накачанный дешевыми деньгами и нулевой ставкой ФРС. Многие усматривают в этом перспективу повторение краха доткомов и обвал индекса на 50–80%. Но реальные цифры говорят, что текущая ситуация имеет мало общего с началом 2000-х годов. Приведу лишь два факта (данные Fidelity):

- Ведущие ТОП-50 компаний индекса S&P500 торгуются со средним мультипликатором P/E менее 26. Перед крахом доткомов этот показатель превышал 40.

- Разница между P/E лидеров индекса и его аутсайдеров (10% компаний с максимальной капитализацией против остальных 90%) не более пяти пунктов. В начале 2000-х она достигала двадцати.

Факторами поддержки для S&P500 сегодня могут послужить:

- обилие на американском рынке практически бесплатных денег;

- растущие инфляционные ожидания как свидетельство оживления деловой активности;

- рост аппетита инвесторов к риску на рынке акций.

При этом в среднесрочной перспективе нельзя исключать коррекций. Факторами риска по-прежнему выступают:

- вероятность повторного локдауна из-за второй волны COVID-19;

- ухудшение взаимоотношений Америки и Китая;

- отставание темпов восстановления прибылей компаний от скорости роста рынка;

- президентские выборы в США в ноябре 2020.

Фундаментальных оснований считать ситуацию в индексе S&P500 классическим пузырем в настоящее время нет.

Динамика индекса S P 500

График индекса Standard & Poor’s 500 онлайн:

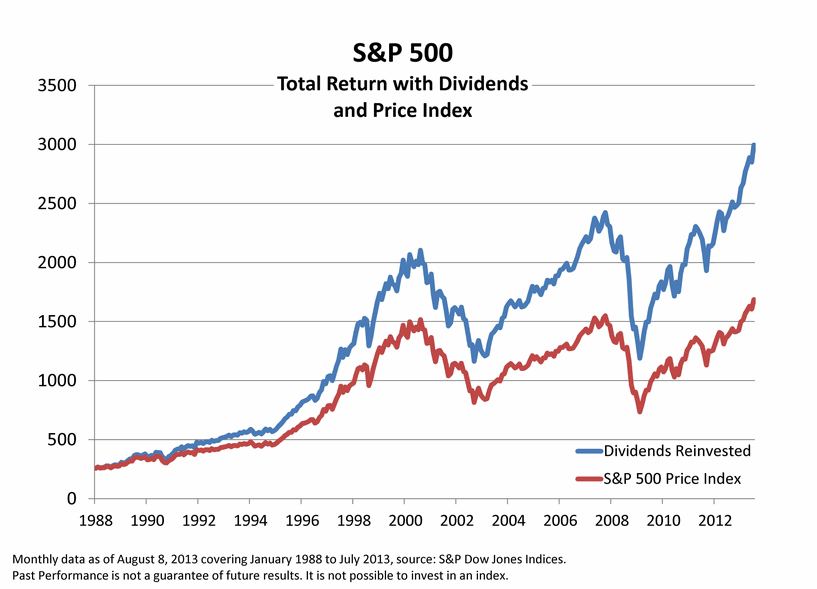

Дивидендная доходность в последние годы составляет около 2%. При этом используется три разновидности расчета:

- только по ценам акций (Price returns, тикер SPX);

- с включением в расчет капитализации дивидендов (Total returns, тикер SPXT);

- с учетом чистой ценовой и дивидендной доходности за вычетом налогов (Net total returns, тикер SPTR500N)

Подробнее о видах отображения доходности индексов читайте здесь. Что можно добавить? Динамика SP 500 Index почти совпадает с индексом Доу-Джонса — а значит, исторически индекс дал своим инвесторам около 10% годовых. 50-е годы были временем бурного роста, который замедлился к середине 60-х годов. 70-е годы оказались жесткими — падение акций, уступившее только Великой Депрессии, нефтяной кризис 1973, двукратная инфляция.

Интенсивный рост возобновился в 80-е годы, три больших падения произошли в 1987, 2000-2002 и 2008-2009 году. Наибольшее значение в 2927,34 пункта зафиксировано 17 сентября 2018 г. Пока что.

Силу индекса (и времени) наглядно демонстрирует birthday calculator, который доступен на сайте компании. Введя дату своего рождения, можно получить стоимость 1000 $, вложенных в S&P500 к текущему моменту, с учетом реинвестированных дивидендов. При выборе даты сначала указывается месяц, потом число и год. В моем случае сумма увеличилась практически в 100 раз:

Как купить индекс S&P500?

Предлагаю рассмотреть механизм каждого из вышеперечисленных инструментов торговли SP 500 более подробно:

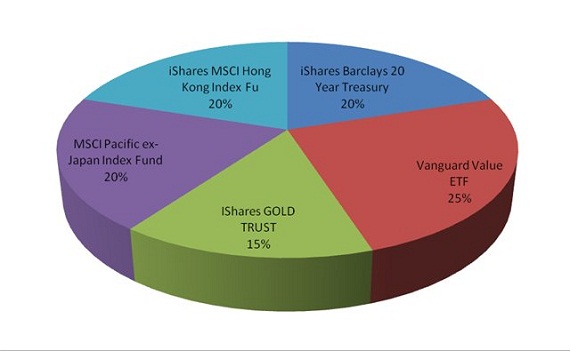

ETF на SP 500 index

Торгуемый биржевой фонд (ETF) на индекс, оборачивается, как и акции. На данный момент такой вариант инвестирования признается наиболее распространенным.

ETF на SP 500 предлагаются разными операторами. К сожалению, торгующиеся на Мосбирже ETF на S&P500 не предусматривают выплату дивидендов. Полученный доход реинвестируется.

В задачи подобных ETF входит отслеживание изменений значения SP 500 index. Фактически – это составление инвестпортфеля, дублирующего этот биржевый индикатор. ETF- оператор обеспечивает такие же пропорции активов, как и в S&P500. Постоянно контролируется пересчет индекса, в соответствии с которым и производится балансировка инвестиционного портфеля пая.

Сам ETF представляет собой торгуемую часть глобального оборота ценных бумаг. Расхождения SP 500 и предложенного ETF-оператором инвестиционного портфеля – допускаются, но незначительные и по нескольким пунктам.

ETF на S&P500 оборачивается на ведущих площадках мира. Наиболее крупная из них — Arca (секция Нью-Йоркской биржи NYSE).

ETN на index S&P 500

Торгуемая биржевая нота ETN (Exchange trade notes) – молодой инструмент фондового рынка, не столь широко распространенный, как ETF. На первый взгляд, ETF и ETN на S&P500 выглядят практически идентично. Правда, по своей сути — это принципиально разные биржевые инструменты.

ETN, как долговой инструмент, схож с облигациями. Этот вид ценных бумаг выпускается банками, обязанными погасить по завершению срока обращения ноты сумму, размер которой равен либо эквивалентен значению S&P500.

Необходимо уяснить следующие особенности работы с этим инструментом:

1.ETN копирует динамику изменения индекса S&P500, поскольку это не реальные активы, требующие ребалансировки/корректировки. Это банковское долговое обязательство, исчисляемое в соответствии со структурой S&P500.

- Существует значительная разница в рисках. Если ETF- оператор прекращает работу на рынке, это фактически не влияет на инвесторов, поскольку портфель наполнен реальными активами, в последующем реализуемыми в пользу владельцев паев. При инвестировании в ETN – необходима самостоятельная оценка рисков финансовой организации, который может даже допустить дефолт по ETN. Впрочем, как и по облигациям. Банк получает гораздо больше комиссионных, нежели оператор ETF.

- У ETN свой четко определенный срок обращения, эти долговые обязательства, пусть и по индексу S&P 500, погашаются, как и облигации.

Несмотря на все риски, ETN набирает популярность в инвестсообществе, обращается на ведущих мировых биржевых площадках. Основная биржа, где на сегодняшний день обращается ETN на индекс S&P500 — Тель-Авивская фондовая биржа (TASE).

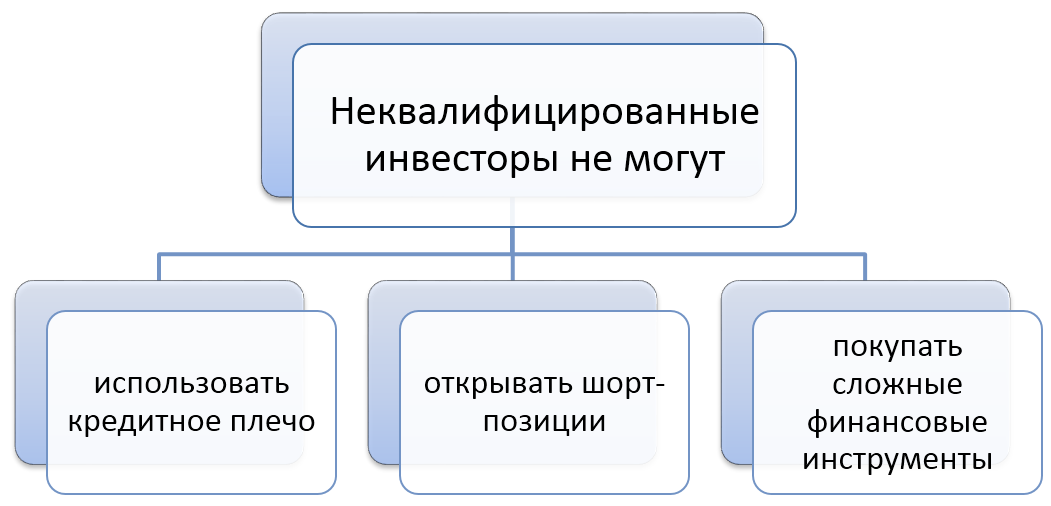

Фьючерсы и опционы на индекс S&P 500

Используя эти инструменты, инвестор получает доступ к покупке S&P500. Правда, в основе этих инструментов все же спекулятивная составляющая.

Они несут повышенные риски вложения денег в S&P500, поскольку используется кредитное плечо. Они также требуют и специальных навыков, чтобы грамотно и успешно инвестировать в индекс S&P 500.

Учитывать индекс S&P 500 необходимо и инвесторам (пассивному или активному), и трейдерам. Просто у каждого свой подход к его использованию. Это отличный финансовый инструмент, который улучшает жизнь всем участникам рынка ценных бумаг

Спасибо за внимание, всегда ваш Максимальный доход!

Где торгуется S&P 500

Поскольку S&P500 это лишь виртуальная корзина активов, индекс SP 500 купить на бирже не получится. Учитывая, включенные в него высоколиквидные акции, можно попытаться копировать его динамику и состав. Правда, для этого потребуется как минимум миллион $.

Для многих частных инвесторов – такие действия невозможны, да и сформировать инвестиционный портфель, куда будет включено более полутысячи активов, выдержав необходимую долю каждой компании, очень трудно.

Для инвестиций в SP 500 было разработано ряд инструментов, позволяющих проводить операции, как и с ценными бумагами. Это торгуемый инвестфонд ETF, биржевая нота ETN, а также фьючерсы с опционами.

На Московской бирже также представлены фонды, предлагающие вложиться в SP 500. Покупка осуществляется через брокерский фонд либо ИИС:

- AKSР — ПИФ от УК «Альфа-капитал», с включенными акциями ETF iShares Core S&P 500. Паи выкупаются лишь за доллары.

- Биржевой ПИФ SBSP, созданный УК «Сбербанк управление активами», торгующий включенными в индекс активами компаний. Эти паи приобретаются за рубли и доллары.

- ПИФ VTBА от УК «ВТБ-капитал», отслеживающий акции SP 500, поскольку является собственником ценных бумаг ETF iShares Core S&P 500 UCITS (CSPX). Выкуп паев с VTBA совершаются за рубли и доллары.

- FXUS — торгуемый ETF от компании FinEx практически полностью копирует S&P 500, но в его инвестиционный портфель включено больше активов. Не 505, а 540 эмитентом. Они приобретаются за рубли и доллары.

Вышеперечисленные фонды не выплачивают дивиденды. Полученные доходы реинвестируются, направляются на покупку акций в соответствии со стратегией инвестфонда.

Как купить ETF на индекс S&P500 в России частному инвестору?

Инвестиции в экономику США это была бы отличная возможность не только приумножить свой капитал, но и отличный вариант диверсифицировать инвестиции по странам охватив практически все крупнейшие компании, в один клик.

Вариант 1.

Покупка ETF S&P 500 через Российского брокера.

Через любого лицензированного брокера в России. Но обязательное условия для каждого инвестора, это наличие статуса «квалифицированный инвестор».

Например, это можно сделать либо через Тинькофф Инвестиции, либо через БКС Брокер, какой вам ближе или удобнее, выбирать вам, главное, чтобы были минимальные комиссии, и прочие издержи инвестирования.

Вариант 2.

Покупка ETF S&P 500 напрямую у американского брокера.

На первых шагах может показаться сложнее чем первый, но со временем все окажется как раз наоборот. Это открыть напрямую счет у американского брокера Interactive Brokers.

Да, многих может смущать нахождения брокера и ваших средств в юрисдикции другого государства, но надежность и безопасность проверена профессиональными трейдерами и временем. К тому же, данный брокер является одним из крупнейших в США. Инвестируя через IB у вас, будут доступные всевозможные инвестиционные инструменты, доступ ко всем мировым рынкам и множество полезных и интересных функций.

Если у вас возникнут дополнительные вопросы, обращайтесь, будем рады оказать помощь и поддержку нашим читателям.

Что такое S&P 500

Определение S&P 500 (произносится по-русски как “эсэндпи 500”) не будет принципиально отличаться от любого другого определения биржевого индекса. Различия в составе и принципе расчета.

Попадают в него ценные бумаги при соблюдении определенных критериев. Требования устанавливаются компанией, которая и рассчитывает индекс, – Standard & Poor’s (отсюда аббревиатура S&P в названии).

Любой биржевой индекс нужен, чтобы определить настроение инвестора, понять, растет или падает фондовый рынок. S&P 500 часто сравнивают еще с одним известным и более старым индексом – Dow Jones (его еще называют промышленным). Но второй включает в состав только 30 компаний США, так называемые “голубые фишки”, представляющие далеко не все отрасли экономики. S&P 500 имеет более широкий охват. Согласитесь, 30 и 500 – это большая разница.

Есть и еще одно отличие от Dow Jones, но его мы разберем в разделе про методику расчета.

Что такое S&P 500?

Это один из фундаментальных и чаще всего используемых биржевых барометров, демонстрирующих состояние американского фондового рынка. Он объективно демонстрирует динамику изменения котировок, растет ли он с доминированием «бычьих» настроений или же им овладели «медведи», традиционно играющие на понижении стоимости активов.

По графику этого широкого биржевого индекса, включающего в себя активы компаний всех экономических секторов США, можно уже говорить о темпах экономического роста США и перспективах инвестирования на американском фондовом рынке. Первоначально, в запущенный с марта 1957 года SP 500 index, были включены акции:

- 425 промышленных компаний;

- 15 коммерческих структур из сферы железнодорожного транспорта;

- 60 энергетических компаний.

С 1970-х годов в этот индекс широкого профиля, рассчитываемый Standard & Poor’s, были включены и ценные бумаги, эмитентами которых были финансовые организации. В него включались активы 500 ведущих корпораций, публично торгуемых на биржах. Они формируют не менее 80 % общей капитализации рынка USA.

В основу S&P500 была заложена идея создания индикатора, охватывавшего основные сегменты экономики, чтобы представить лучших игроков. В 1957 году участникам фондового рынка предлагалось пользоваться индустриальным индексом Доу-Джонса.

Однако, Dow Jones отражал лишь изменение цен акций компаний, котировка которых была наиболее высокой. Были и индикаторы, отражавшие положение дел в определенных сегментах экономики, но индекса широкого рынка, включающего компании США с крупнейшей капитализацией, не существовало.

В расчетную величину этой виртуальной корзины сегодня уже включены активы не 500 лучших компаний из USA, работающих в различных сегментах экономики, а 505. S&P500 – не статичная корзина акций. Состав индекса пересматривается поквартально. Некоторые эмитенты исключаются, некоторые добавляются, если меняется капитализация той либо иной компании.

Наиболее известные компании SP 500:

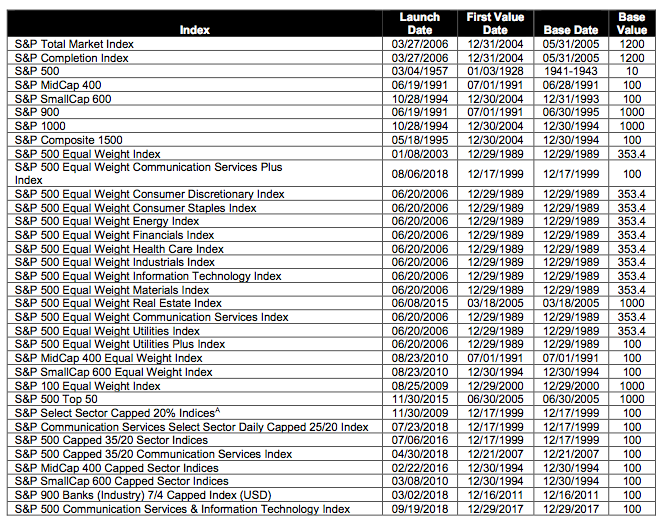

Семейство S&P

К семейству индексов S&P относится более 100 индексов. Наиболее известные приведены в таблице ниже с указанием дат их запуска и базовых значений.

Для Standard & Poor’s 500 Index базовое значение в 10 пунктов было установлено на основе ценовых значений акций в 1941-1943 гг. Публикуется с 1957 года. Он определяется как средневзвешенная по рыночной капитализации только тех акций, высокая доля которых находится в свободном обращении (т.е. не принадлежит государству или самой компании). Поэтому признается, что SP 500 наиболее точно характеризует состояние фондового рынка Америки.

Согласно последним статистическим данным, почти половина всех продаж продукции американских компаний, находящихся в S&P 500, приходится на зарубежные рынки:

Объявления о добавлениях и удалениях из sp-500 делаются в 17:15 по местному времени. Пресс-релизы размещаются на официальном вебсайте и публикуются в основных службах новостей. Расчет проводится в 11 валютах. В настоящее время учитываются акции 505 компаний.

Как инвестировать в индекс

S&P 500 – это числовой аналитический показатель, а не торговый инструмент. Его нельзя купить на фондовом рынке. Но инвесторы все равно имеют возможность инвестировать в индекс и зарабатывать на нем. Рассмотрим доступные варианты для россиянина.

ETF и БПИФы

Прямой доступ на американские биржи, где торгуются индексные фонды, следующие за S&P 500, открыт либо квалифицированному инвестору, либо через зарубежного брокера. Если эти варианты вам не подходят, то остается только МосБиржа и торгуемые на ней ETF и БПИФы.

На Московской бирже можно купить индексные фонды, которые включают в свой состав акции американских компаний из S&P 500:

- FXUS от компании FinEx следует не за S&P 500, а за Solactive, но они очень похожи. Фонд покрывает 85 % фондового рынка США, включает 507 акций. Комиссия – 0,9 %. Котировка на 30.09.2020 – 4 771 руб. Доходность за 5 лет в рублях – 118,22 %, в долларах – 81,39 %.

- БПИФ “Сбербанк – S&P 500”. Максимальная комиссия – 1 %. Котировка на 30.09.2020 – 1 381,6 руб.

- БПИФ “Альфа – Капитал Эс энд Пи 500”. Вознаграждение управляющей компании – не более 1,4 %. Инвестирует через покупку акций иностранного ETF. Котировка на 30.09.2020 – 11,54 $.

- БПИФ “ВТБ – Фонд Акций американских компаний”. Инвестирует через покупку акций иностранного ETF. Комиссия УК – 0,9 %. Котировка на 30.09.2020 – 902,8 руб.

Все перечисленные фонды можно купить на ИИС и воспользоваться налоговыми льготами: либо вернуть до 52 000 руб. в виде возврата ранее уплаченного НДФЛ, либо освободиться от налога на полученную прибыль от операций с ценными бумагами.

ПИФы

Если нет брокерского счета, можно купить паи одного из ПИФа, в составе которого есть ценные бумаги американских компаний.

Например, “Фонд Глобальные акции” от УК “Сбер Управление Активами”. Инвестирует в инвестиционный фонд SPDR S&P 500 ETF TRUST, обыкновенные и привилегированные акции американских компаний и депозитарные расписки.

Один пай стоит 2 558,73 руб. (на 28.09.2020). Взимаются комиссии:

- за управление – 1 % в год;

- при покупке и погашении пая (размер зависит от суммы и места сделки);

- другие – не более 0,65 % в год.

При выборе между ETF и ПИФом я отдаю предпочтение первому. Во-первых, нет никаких проблем с открытием брокерского счета, все делается онлайн за 5 минут. Во-вторых, комиссии значительно меньше. В-третьих, ваша доходность не зависит от компетентности управляющего, ETF просто следует за S&P 500 и повторяет его изменения.

Самостоятельное формирование индекса

Когда мы говорили с вами об индексе РТС, в который входит всего 38 акций, то рассматривали вопрос самостоятельной покупки ценных бумаг из списка. Даже в этом случае процесс требует наличия солидного капитала и времени на постоянное отслеживание котировок и ребалансировку портфеля. Представьте, как это будет происходить, когда акций не 38, а 505.

Преимущества самостоятельной покупки акций – в получении дивидендов (в фондах они сразу реинвестируются управляющей компанией) и отсутствии комиссий за управление. Но вы легко перекроете все плюсы своим потраченным временем и брокерскими комиссиями на купле-продаже активов во время ребалансировки. Считаю, такой вариант инвестирования сложным и нецелесообразным.

Состав S&P 500 и методика расчета

S&P 500 не статичный показатель, он меняется вместе с экономикой. Одни компании в нем появляются, другие уходят, становится другим и процентное соотношение отраслей. Если вы посмотрите список компаний, например, в 2005-м и в 2020-м, то увидите огромную разницу: 163 предприятия прошли поглощение, слияние или разделение, 16 стали банкротами.

Состав пересматривают ежеквартально. Сегодня список состоит из 505 акций от 500 эмитентов (некоторые компании выпускают разные классы акций). Наиболее известные: Apple, Microsoft, Amazon, Facebook, Alphabet (Google), Visa, Johnson & Johnson.

Критерии включения ценных бумаг в расчет S&P 500:

- рыночная капитализация более 6 млрд $ США;

- высокая ликвидность – более 250 000 акций в месяц за последние полгода;

- вхождение в листинг на биржах NYSE или Nasdaq;

- доля акций, находящихся в свободном обращении, не менее 50 %.

А теперь опять вернемся к главному конкуренту S&P 500 – промышленному индексу Dow Jones. Разница между ними не только в составе, но и в методике расчета:

Недорогие ETF на индекс S&P500.

IVE отслеживает индекс акций преимущественно крупных компаний США. Индекс использует три фундаментальных фактора для выбора стоимости акций из индекса S&P 500.

Стоимость ETF: 131$.

Комиссия фонда: 0,18%.

Invesco S&P 500 Equal Weight ETF тикер RSP.

RSP отслеживает взвешенный индекс компаний S&P 500.

Вероятно, самый известный равноправный ETF, RSP просто берет все акции в S&P 500 и взвешивает их одинаково. Равное взвешивание значительно увеличивает площадь небольших акций S&P 500.

Стоимость одного ETF: 118$.

Комиссия фонда: 0,2%.

Invesco S&P 500 Low Volatility ETF тикер SPLV.

SPLV отслеживает взвешенный по волатильности индекс 100 наименее волатильных акций в S&P 500. SPLV предлагает простой анализ низкой волатильности по S&P 500. Он выбирает около 100 акций S&P 500 с самой низкой дневной волатильностью за последний год.

Стоимость ETF: 59$.

Комиссия за управление фондом: 0,25%.

IUSG отслеживает индекс акций США с большой, средней и малой капитализацией. Индекс выбирает из акций с рейтингом 1-3000 по рыночной капитализации на основе фундаментальных факторов роста. InsightIsetG Analytics InsightIUSG – один из самых популярных фондов в пространстве роста США, имеющий большую базу активов и объем торгов.

Стоимость ETF: 78$.

Комиссия фонда: 0,04%.

SPDR Portfolio S&P 500 Growth ETF тикер SPYG.

SPYG отслеживает индекс акций, в первую очередь, акций с большой капитализацией. Индекс выбирает компании из индекса S & P 500 на основе трех факторов роста. SPYG-это солидный фонд роста с большой капитализацией, содержащий около 300 компаний, выбранных из популярного индекса S&P 500, основанного на трех факторах роста: росте продаж, соотношении изменения прибыли к цене и импульсе.

Стоимость ETF: 43$.

Комиссия фонда: 0,04%.

Как появился фьючерс на S&P500

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Индекс крупнейших американских компаний S&P500, по сути, отражает ситуацию в ведущей экономике мира. Неудивительно, что к прогнозам его роста или падения приковано столько внимания. В свою очередь, фьючерс на S&P500 – это расчетный контракт на котировки индекса к определенной дате. «Расчетный» означает, что никаких сделок с переходом прав собственности при его исполнении не осуществляется.

Поэтому еще в 1997 г. Чикагская биржа запустила новый инструмент – фьючерс e-mini S&P500. Его главной задачей было расширение круга трейдеров. Он представляет собой 1/5 стандартного контракта и обозначается тикером ES. Еще одно отличие в том, что сделки с данным активом изначально заключались только в электронном виде. Сегодня этот фьючерс считается одним из самых ликвидных на срочном рынке. Объемы торгов с ним гораздо выше, чем с SP.

Но из-за роста капитализации американского рынка уже и этот контракт становится слишком дорогим для рядового трейдера. Ниже представлен интерактивный график инструмента, на котором можно увидеть его динамику за все годы:

Чтобы сохранить аудиторию с небольшим капиталом, в 2019 г. был создан micro e-mini S&P500. Он представляет собой 1/10 от контракта e-mini. Чтобы узнать его цену, нужно значение индекса умножить всего на $5. Тикер инструмента – SPX. Именно его график мы обычно и видим на сайтах для инвесторов.

- Инвестирование в американские бумаги с максимальной диверсификацией. Преимущество использования фьючерса, а не ETF заключается в бесплатном кредитном плече. Недостаток – необходимость каждый квартал открывать новую позицию.

- Арбитраж. Эта стратегия подразумевает покупку ETF на фондовой секции и продажу фьючерса. Прибыль возникает за счет разницы между спотовой ценой и стоимостью срочного контракта.

- Хеджирование рисков длинных позиций в американских акциях.

- Заработок на падении рынка за счет продажи фьючерса.