Дебетовые карты совкомбанка в москве

Содержание:

- Условия получения карты

- Документы для открытия р/с

- Вклады Совкомбанка на сегодня – проценты

- Пакеты со скидкой

- Зарплатная карта «Тинькофф Банк» — Перейти на сайт

- Что такое зарплатная карта и для чего она нужна?

- Карты ПС «Мир»

- Зарплатный проект

- Типы дебетовых карт

- Можно ли стать индивидуальным зарплатным клиентом?

- Сервис Чат-Банк

- Условия оформления дебетовой зарплатной карты

- Частые вопросы

- Что включает РКО в Совкомбанке

Условия получения карты

В Совкомбанке заявка на зарплатную карту доступна следующим категориям граждан:

- Сотрудникам бюджетных организаций.

- Льготникам.

- Пенсионерам.

Для граждан пенсионного возраста банком предоставлены особые условия. Пожилым людям доступны любые виды карточек, в том числе и именные gold с привилегиями в обслуживании.

Обычно работодатель заключает договор с банковской организацией, которая будет перечислять зарплату работникам на карточку. При желании сотрудник вправе сменить банк для перечисления его денежных средств за работу. Условием оформления зарплатной карты Совкомбанка является открытие потребительского расчётного счёта: зарплатного или пенсионного. Услуга доступна для совершеннолетних граждан.

Для оформления зарплатной карты от Совкомбанка необходимо посетить ближайшее отделение компании. В Совкомбанк заявка на зарплатную карту принимается при наличии российского паспорта. Сотрудник предложит заполнить анкету на открытие персонального счёта и перевод заработной платы на новый счёт. Получите зарплатную карточку.

Далее следует предъявить заявление по месту трудоустройства в бухгалтерию. Если Ваша организация не состоит в зарплатном проекте Совкомбанка, работодатель не вправе отказать в переводе денег на другой расчётный счёт.

Документы для открытия р/с

Документы для ИП:

- Паспорт.

- ИНН.

- Лицензия (если вид деятельности попадает под обязательное лицензирование).

- Если доступ к счету получат доверенные лица — их паспорта и нотариально заверенная доверенность.

Документы для ООО:

- Устав.

- Решение участников о назначении руководителя общества.

- Приказ о назначении руководителя.

- Паспорта руководителя и всех участников с долей более 25%.

- Документ, подтверждающий нахождение организации по месту регистрации (например, договор аренды помещения).

- Лицензии.

- ИНН.

- Для открытия доступа к управлению счетом — паспорт доверенного лица, приказ о назначении его на должность, доверенность.

А также сотрудники банка могут запросить бухгалтерскую отчетность. Это может быть ксерокопия налоговой декларации или КУДиР.

Какие тарифы лучше всего для ИП

В Совкомбанке РКО тарифы для ИП отличаются крайне выгодными условями. В зависимости от ежемесячного оборота необходимо выбирать тот или иной тариф. В большинстве случаев ИП выбирают тарифы «Вместе» или «Стартовый». Они позволяют экономить на обслуживании и получать все необходимое.

В Совкомбанке другие РКО тарифы больше подходят для организаций с большим оборотом. Тем не менее, многие крупные ИП оформляют план «Персональный».

Какие тарифы подойдут для ООО

В Совкомбанке расчетно кассовое обслуживание юридических лиц достаточно распространено. Компании, которые давно работают на рынке, выбирают планы «Дистанционный», «Персональный» или «Доходный». Также есть специальное предложение для стартапов. Согласно предложению «Стартап», первый год в Совкомбанке РКО для юридических лиц осуществляется бесплатно. Подать заявку на открытие счета можно удаленно.

Вклады Совкомбанка на сегодня – проценты

1. Вклад “Постоянный доход”

Это Вклад с ежемесячными выплатами процентов.

В день открытия договора вклада, если Вкладчиком не внесены денежные средства на счет вклада, Банком зачисляется сумма в размере 0,1 рублей на счет вклада в качестве бонуса. В случае не поступления на вклад в течение 10 календарных дней, с момента открытия вклада, денежных средств в сумме 30 000 рублей, Бонус в размере 0,1 Российский рубль будет возвращен Банку, Договор вклада будет расторгнут.

Ставка для вкладов в рублях РФ (при открытии в отделении или Интернет-банке):

Условия действуют с 21.10.2020 г.

| Срок (в днях) | Процентная ставка (% годовых) | Процентная ставка при расчётах картой Халва |

| 31-90 | 3,4% | 3,4% |

| 91-180 | 3,9% | 4,9% |

| 181-270 | 4% | 5% |

| 271-365 | 4,1% | 5,1% |

| 730 | 4,2% | 5,2% |

| 1095 | 4,2% | 5,2% |

Основные условия по вкладу Постоянный доход:

- Минимальная сумма вклада – 30 000 рублей (внести денежные средства можно в течение 10 дней).

- Минимальная сумма пополнения – 1000 рублей. В течение срока действия договора сумма всех дополнительных взносов не может превышать первоначальную сумму, внесённую в течение 10 календарных дней с момента открытия вклада. Возможен как наличный, так и безналичный способ пополнения.

- Начисление процентов – начисленные проценты выплачиваются на отдельный счёт ежемесячно в дату открытия/пролонгации вклада, а также в дату окончания его срока

- Выплата процентов – Начисленные проценты выплачиваются ежемесячно в дату, соответствующую дате открытия или пролонгации вклада, а также в дату окончания срока вклада путем перечисления на банковский счёт для расчётов физических лиц. К банковскому счёту для расчётов физических лиц оформляется карта «Халва».

- Расходование средств – не предусмотрено

- Ставка при досрочном закрытии – 0,01% годовых

- Пролонгация – автоматическая (подробнее про Автопродление)

2.Вклад “Удобный”

Вклад с выбором срока, с хорошей процентной ставкой и возможностью расходования.

Пополнений и изъятия также нет, проценты по факту зачисляются в конце срока. Но возможно досрочное прекращение вклада, тогда проценты пересчитываются по минимальному вкладу “До восстребования” (очень низкий процент!)

Ставка для вкладов в рублях РФ (при открытии вклада в офисе или самостоятельно через Интернет-банк):

Условия действуют с 21.10.2020 г.

|

Срок вклада ( в днях) |

Процентная ставка (% годовых), рубли | Ставка при соблюдении условий регулярного оборота по карте «Халва» | |

| 3-6 мес. | 91-180 | 4,4 | 5,4 |

| 6-9 мес. | 181-270 | 4,5 | 5,5 |

| 9-12 мес. | 271-365 | 4,6 | 5,6 |

| 24 мес. | 730 | 4,7 | 5,7 |

| 36 мес. | 1095 | 4,7 | 5,7 |

- Выплата процентов – Проценты выплачиваются по истечении срока вклада на отдельный банковский счёт

- Начисление процентов – Начисление процентов начинается со дня, следующего за днем внесения соответствующей суммы вклада, до дня ее возврата Вкладчику включительно, а если ее списание со счета вклада произведено по иным основаниям, то до дня списания включительно

- Минимальная сумма вклада – 50 000 рублей (внести денежные средства можно в течение 10 дней)

- Ставка при досрочном закрытии – 0,01% годовых

- Пролонгация – автоматическая (подробнее про Автопродление)

- Минимальная сумма пополнения – 1000 рублей.

- Валюта вклада – рубли.

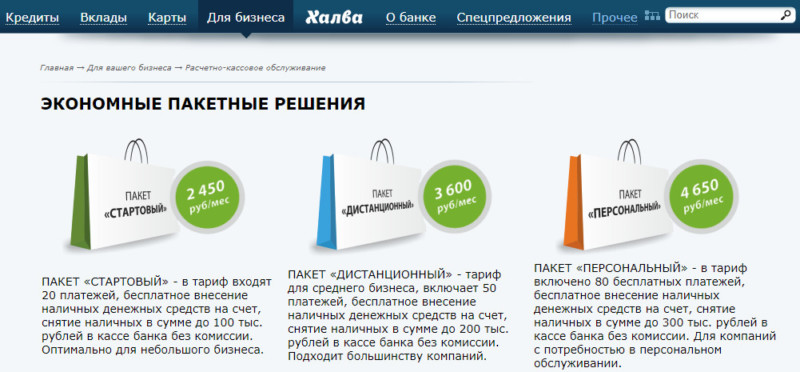

Пакеты со скидкой

Также Совкомбанк предлагает несколько готовых решений, включающих необходимый комплекс услуг РКО для определенных категорий.

Они позволяют сэкономить на обслуживании, в сравнении с вышеперечисленными:

- Стартовый(для малого бизнеса): 2450 рублей в месяц. Включает 20 платежей, снятие без комиссии до 100 тыс. рублей.

- Дистанционный(для среднего): 3600. 50 операций, получение до 200 тыс.

- Персональный(для компаний, предпочитающих индивидуальное обслуживание): 4650. Включает 80 платежей, снятие до 300 тыс.

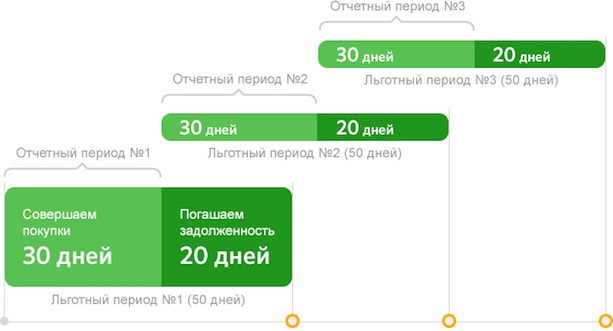

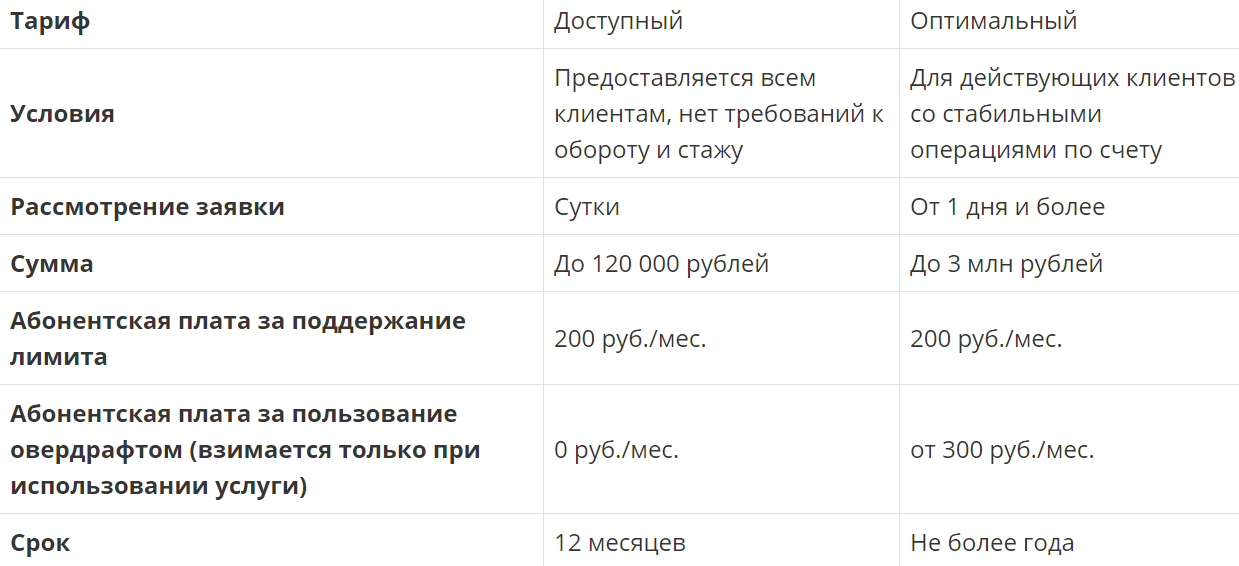

Овердрафт

С первого дня работы с расчетным счетом в Совкомбанке вы можете воспользоваться овердрафтом. О своем намерении применять данную услугу лучше сообщить еще в анкете-заявке на открытие счета. Сделать это просто — нужно лишь поставить галочку в нужной графе.

Лимит овердрафта открывается без дополнительной комиссии, проценты начисляются лишь за фактическое использование овердрафта. Погашается задолженность автоматически — за счет средств на р/с. Срок транша — 30 дней.

Зарплатная карта «Тинькофф Банк» — Перейти на сайт

Банк «Тинькофф» считается одним из самых надежных и стабильных. Он делает упор на дистанционное обслуживание, поэтому все вопросы решаются через телефон горячей линии или специальное приложение. Зарплатный проект бесплатен как для организаций, так и для сотрудников. Подключить его можно онлайн. В качестве зарплатной используется дебетовая карта Tinkoff Black.

Преимущества зарплатной карты «Тинькофф Банка»:

- Выгодные условия карты: до 4 % годовых на остаток. Предусмотрен кешбэк в размере до 30 %, который начисляется не бонусами, а реальными деньгами.

- Бесплатный выпуск и обслуживание.

- Выгодные условия кредитования для владельцев зарплатных карт.

- Бесплатное снятие 3 000–150 000 в любом банкомате мира и до 500 000 в банкомате сети «Тинькофф».

- Индивидуальный зарплатный проект: можно получать все бонусы карты «Тинькофф», даже если компания-работодатель работает с иным банком.

- Хранить валюту на карточке можно в рублях, долларах, евро и фунтах. При надобности можно моментально обменять валюту.

- Возможна быстрая и бесплатная доставка карты на дом.

- Работодателям доступна возможность сразу перечислять зарплату всем работникам и оплачивать НДФЛ через одно окно.

Недостатки:

- У банка нет физических отделений.

- Если карта Tinkoff Black перестает быть бесплатной, за ее обслуживание будет взиматься плата.

Что такое зарплатная карта и для чего она нужна?

Каждая компания должна иметь расчетный счет в любом финансовом учреждении, работающем в РФ. Организации создают в банке зарплатный проект, затем всем сотрудникам выдаются именные зарплатные карты, куда будет регулярно перечисляться доход каждого из них.

СПРАВКА. Зарплатные карты были введены в оборот по причине необходимости в контроле доходов населения налоговыми структурами. По первому требованию ФНС кредитные компании передают органам всю нужную информацию.

Зарплатная карта выдается с нулевым балансом. На ее счете нет овердрафта или кредитного лимита. Изначально на таких карточках отсутствуют платные либо дополнительные услуги, так как работодатель не вправе решать за сотрудников вопрос об их подключении. При этом данные продукты обладают всеми базовыми функциями:

- снятие наличных;

- перевод и получение средств;

- безналичная оплата покупок;

- подключение дополнительных услуг (по желанию);

- участие в акциях и бонусных программах банка (по желанию);

- использование карты в дополнение к дебетовой или кредитной.

Таким образом, зарплатная карта дает доступ ко всем стандартным опциям и позволяет держателю пользоваться средствами по своему усмотрению. Дополнительные услуги владелец может подключить по желанию.

Говоря о том, что такое зарплатная карта, я могу сказать, что это почти то же самое, что и дебетовая. Отличие в том, что она не является личной картой держателя. Она выдается в рамках зарплатного проекта. В случае блокировки расчетного счета компании карта тоже будет заблокирована.

Карты ПС «Мир»

Пользователям доступен привычный функционал пластиковых карт:

• оплата покупок онлайн и в розницу;

• внесение наличных на карту через устройства самообслуживания;

• бесплатное снятие наличных с банкоматов любых российских банков;

• удобные безналичные переводы (с карты на карту).

√ Возможность получать дополнительный доход

Собственные средства на карте увеличиваются! В соответствии с тарифами Банка, на сумму остатка начисляются проценты.

√ Бесплатное СМС-информирование

Условия для получения карты МИР

- Гражданство РФ

- Операции по картам МИР возможны только на территории РФ

- Карта доступна для следующих категорий клиентов:

• работники «бюджетной» сферы

• пенсионеры

• получатели социальных выплат

Документы

Для оформления карты достаточно Паспорта гражданина РФ.

Дебетовые карты ПС «Мир» от Совкомбанка выдаются к счету Мой доход, а также при оформлении зарплатного, пенсионного или социального счета. Разработанные в России, они являются абсолютно независимыми от внешних факторов и в полной мере соответствуют мировым стандартам безопасности платежных карт.

Среди основных преимуществ, присущих данному виду дебетовых карт, следует выделить:

- быстрые и удобные безналичные карточные переводы;

- пополнение наличными посредством устройств самообслуживания;

- моментальную оплату покупок в режиме онлайн;

- обналичивание денежных средств в любых банкоматах на территории РФ без комиссии;

- возможность получение дополнительного дохода в виде процентов на сумму остатка;

- бесплатную услугу СМС-информирования.

Одной из отличительных особенностей карточных продуктов национальной платежной системы МИР является то, что все расчеты с их использованием можно осуществлять исключительно на территории Российской Федерации.

Зарплатный проект

Для сотрудников организаций-клиентов Совкомбанка доступны карты «Зарплатная Халва». Эти знаменитые карты рассрочки дают следующие бонусы:

- Кэшбэк 1,5%.

- Процент на остаток 6,5 — 7,5% годовых.

- Снятие наличных в любых банкоматах без комиссии.

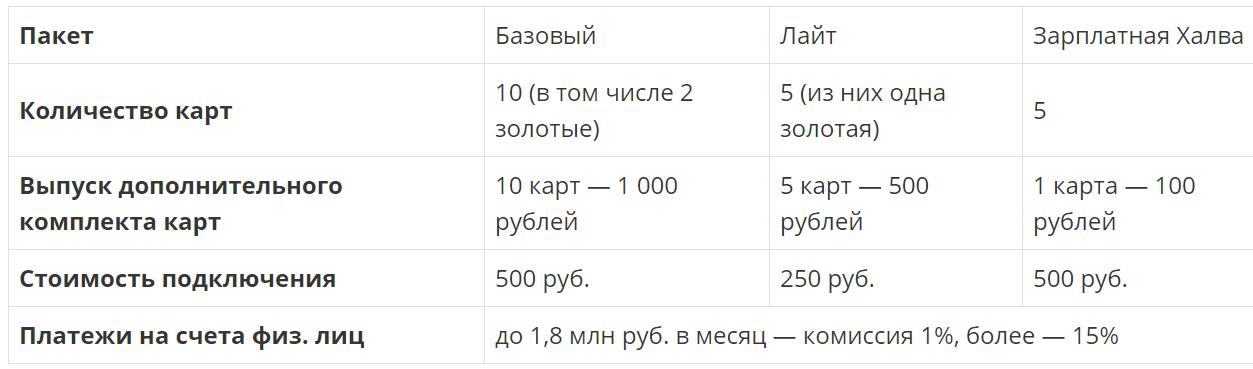

Индивидуальные предприниматели и небольшие организации могут оформить для своих сотрудников не только «Халву», но и обычные карты MasterCard. Для сравнения приведем таблицу:

Другой, «Классический», зарплатный сервис ориентирован на организации с большим штатом. Он подразумевает бесплатный выпуск от 20 и более пластиковых карт для сотрудников и, в зависимости от их количества, делится на три тарифа:

Торговый эквайринг

Совкомбанк готов предоставить в аренду и бесплатно подключить терминалы для торгового эквайринга. Все расходные материалы и обучение кассиров по работе с картами также будет бесплатным. Стандартная комиссия по торговому эквайрингу в банке составляет 2,5%. Однако ее размер может быть уменьшен в ходе переговоров с банком.

Не так давно Совкомбанк начал внедрять новый продукт эквайринга — SovcomPay. Это альтернатива POS-терминалам в форме приложения для смартфона или планшета.

Совкомкасса

Вопрос установки онлайн-кассы сегодня остро стоит перед всеми организациями и ИП. Совкомбанк предоставляет кассу под ключ, соответствующую действующему закону. Различные по стоимости и функционалу терминалы подойдут под потребности любого бизнеса:

Услуга «Касса под ключ» в Совкомбанке стоит дополнительные 3 500 рублей. В нее входят доставка кассы, ее установка, регистрация, обучение сотрудников и помощь с получением налогового вычета.

Типы дебетовых карт

Главной особенностью дебетовых карт Совкомбанка является возможность получать доход при помощи начисления процентов на остаток по счету.

Помимо этого, предусмотрены дополнительные бонусы, в зависимости от типа выбранного пластика и его статуса. На 2018 год Совкомбанк предлагает три актуальных дебетовых продукта.

Эмбоссированная карта MasterCard Gold

Данная карта предусмотрена для использования в качестве зарплатной или обычной накопительной. Главными особенностями пластика можно назвать:

- Мгновенная выдача.

- Бесплатное оформление, обслуживание.

- Длительный срок использования – до 7 лет.

- Низкая комиссия за обналичивание средств в сторонних терминалах – 2,9%.

- Наличие кешбэка. При оплате покупок в праздники, на счет возвращается до 5%. Выбирая одно направление, можно получить постоянные 3%. Во всех остальных случаях размер кэш-бека составляет от 0,5%.

- Начисление 5% годовых на остаток по счету.

- Бесплатное смс-уведомление, онлайн-кабинет.

- Отсутствие комиссии за обналичивание денег с карты в фирменных терминалах Совкомбанка.

- Оплата услуг по системе «Город» осуществляется без дополнительных комиссионных сборов.

«Мой доход МИР»

Дебетовая карта платежной системы МИР также может использоваться в качестве зарплатной. Пластик действует на всей территории нашей страны, принимается практически в любом российском банке. Среди особенностей данного типа пластика Совкомбанка можно выделить:

- Бесплатное оформление.

- Срок использования 5 лет.

- Хранение наличных на счету предусмотрено исключительно в российской валюте.

- Годовое обслуживание – 0 рублей.

- Низкая комиссия за снятие денег в сторонних терминалах – 2,9%, в фирменных банкоматах Совкомбанка бесплатно.

- Подключение услуги кешбэк с процентов возврата наличных – 0,5%.

- Начисление 5,5% годовых на остаток по счету

- Услуга смс-уведомление, интернет-банкинг – предоставляются .

Обратите внимание! Выдача на руки дебетовой карты платежной системы МИР занимает всего 15 минут. Привязка к расчётному счету — обязательное условие получения пластика

«Халва Бонус»

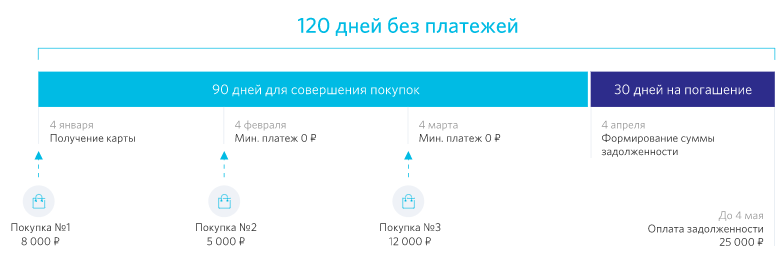

Карта беспроцентной рассрочки Халва – уникальный продукт Совкомбанка, завоевавший моментальную популярность. Она может служить также в качестве дебетового пластика. Ее ключевые особенности:

- На пластике имеется специальный чип, используемый для совершения бесконтактных платежей в системе PayPass.

- Выпуск пластика – 0 рублей.

- Годовое обслуживание – 0 рублей.

- Использование в любой точке мира.

- Срок использования – 2 года.

Карта не предусматривает возможность снятия наличных со счета или проведение безналичных переводов, но ее можно использовать в качестве кредитной, приобретя товар с помощью беспроцентной рассрочки.

Дебетовые карты Совкомбанка обладают расширенными возможностями. Пластик можно использовать для получения заработной платы или простого накопления денежных средств.

Неоспоримым бонусом является начисление годовых процентов на остаток по счету и услуга CashBack, подключаемая ко всем типам дебетовых продуктов.

Summary

Article Name

Дебетовые карты Совкомбанка: тарифы и условия

Description

Описание дебетовых и зарплатных карт Совкомбанка. Подробные условия и тарифы для клиентов банка. Как заказать карту с начислением процентов онлайн.

Home Credit

Publisher Name

Sovcombank

Publisher Logo

Можно ли стать индивидуальным зарплатным клиентом?

Законодательство закрепляет право за каждым гражданином вести свой проект в любом банке на свое усмотрение.

Для сотрудников, решивших перевести свой зарплатный проект в банк, необходимо прийти в отделение с паспортом и заполнить заявление на присоединение. После этого необходимо принести заполненную анкету в бухгалтерию предприятия. Она должна содержать данные об открытом счете: номер банковской карты, номер расчетного счета и личные данные владельца.

После окончания процедуры сотрудник будет получать выплаты на карточку выбранного банка. Менять финансовые организации можно любое количество раз в год.

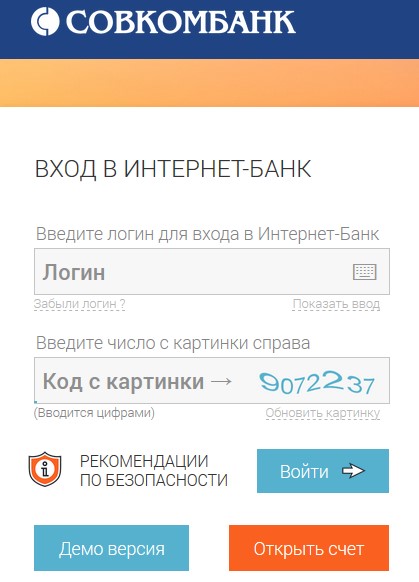

Сервис Чат-Банк

Все владельцы расчетных счетов получают бесплатный доступ к интернет-банку. В Совкомбанке он называется «Чат-банк». Сервис прост в использовании и при этом позволяет выполнять все основные функции:

- Просмотр выписок и статистики, отчетов о расходах и поступлениях на счет.

- Создание и отправка в банк платежных поручений.

- Уведомление контрагентов об оплате счетов.

- Чат с сотрудниками банка.

- Интеграция с бухгалтерией.

- Возможность создания доступа для нескольких сотрудников (при необходимости права доступа можно ограничивать).

Еще одно преимущество Интернет-Клиента — управление всеми счетами в одном кабинете. Индивидуальные предприниматели могут отслеживать операции по рабочему и личному счету, переключаясь между вкладками, на одном экране. А если карты Совкомбанка есть еще и у других членов семьи, то данный сервис значительно помогает в ведении бюджета.

Условия оформления дебетовой зарплатной карты

Чтобы стать почетным клиентом Совкомбанка необходимо подать заявку на изготовление дебетовой карты. Также его можно приобрести при трудоустройстве о организацию, имеющую зарплатный проект в Совкомбанке. Во втором случае заявление подается компанией самостоятельно.

Различий между обычной дебетовой карточкой и зарплатной практически нет. Единственная разница – при оформлении первого типа карты расходы за ежегодное содержание ложатся на ваши плечи. Если карта зарплатная – оплату производит работодатель. Функционал у обоих типов идентичен.

Выдача заработной платы путем перевода ее на дебетовую карту выгодно не только работникам, но и руководству по ряду причин:

- Снижение затрат на хранение наличных денег, а также их последующую транспортировку и выдачу.

- Обналичивание денежных средств можно производить совершенно бесплатно через любой фирменный банкомат Совкомбанка, без привязки к городу проживания/выдачи дебетовой карты.

- Снижение расходов на обслуживание рабочей кассы организации.

- Безопасная оплата покупок безналичным путем.

Частые вопросы

От чего зависит процентная ставка по вкладу?

«Наибольшую доходность банки предлагают по классическим вкладам, то есть без возможности пополнения и отзыва средств в течение всего срока действия депозита (например, Горячий процент — прим. ред.).

Предложения банков с выплатой процентов на другой счет, то есть без капитализации (например, Постоянный доход — прим. ред.), интересны тем, кто хочет использовать доход по депозиту для финансирования своих текущих расходов.

Пополняемые-отзывные вклады (Например, Удобный — прим. ред.) подойдут тем, кто не уверен в своих сберегательных способностях либо находятся только в самом начале формирования накоплений

Несмотря на более низкую доходность, эти депозиты имеют важное преимуществ — они позволяют распоряжаться средствами и в то же время получать дополнительный доход», — говорит профессионал банковского дела, управляющий операционным офисом «Абсолют-Банк» в Уфе Анастасия Гилева

У вкладов Совкомбанка еще одна очень важная особенность. Процентная ставка депозитов зависит от использования вкладчиком карты «Халва».

Как увеличить ставку по вкладу при помощи карты «Халва»?

Для владельцев карты «Халва» сегодня действуют специальные выгодные условия по вкладам. Чтобы увеличить ставку в рублях на 1%, им надо выполнить несколько условий:

1. сделать не менее 5 покупок за отчетный период;2. совокупная сумма покупок должна превышать 10 000 рублей за отчетный месяц (собственные или заемные средства);3. в расчет принимаются операции в любых магазинах, в том числе и не входящих в список партнеров;4. по карте «Халва» должна отсутствовать просроченная задолженность;5. срок вклада свыше 3 месяцев.

ЗНАЙТЕ: Повышенная процентная ставка применяется только для суммы депозита до 1 500 000 руб.

Насколько Совкомбанк надежен для вкладов?

«Совкомбанк» входит в пятерку крупнейших частных банков в Российской Федерации по размеру активов, количеству офисов и территориальному покрытию. Отделения Совкомбанка имеются не только в Москве и Санкт-Петербурге, но и во многих других городах страны.

Кредитные рейтинги Совкомбанка

|

Fitch Ratings |

BB+, прогноз: негативный |

|

Standard&Poor’s |

BB, прогноз: стабильный |

|

Moody’s |

Ba2, прогноз: стабильный |

|

АКРА |

А+, прогноз: стабильный |

Кроме этого, надо отметить, что банк входит в государственную систему страхования вкладов. А значит вклады для физических лиц в Совкомбанка застрахованы государством. Максимальная сумма возмещения при страховом случае на сегодняшний день составляет 1,4 млн рублей.

Что включает РКО в Совкомбанке

Совкомбанк предоставляет бизнесу не только услуги по ведению расчетного счета, но и большинство сопутствующих. К примеру, можно подключить эквайринг, валютный контроль, зарплатный проект и другие. Некоторые мы уже рассмотрели выше.

Валютный контроль в Совкомбанке

Среди преимуществ банка по обслуживанию ВЭД можно перечислить следующие:

- максимально широкий набор услуг, среди которых оформление паспортов для сделок, учет оплаты по сделкам, контроль операций по соглашениям с нерезидентами и учет неторговых операций;

- Совкомбанк создал идеальные условия для взаимовыгодного сотрудничества – от вас не потребуют лишних документов и многочисленных приездов в банк, а тарифы приятно удивят;

- все документы, требуемые для отслеживания ВЭД, вы можете передавать в банк напрямую, через систему удаленного банковского обслуживания — «Интернет-Клиент»;

- банк своевременно информирует своих клиентов об изменениях в валютном законодательстве РФ;

- Совкомбанк предлагает пользоваться готовыми формами документов по валютному контролю – для удобства пользования они собраны на сайте банка.

Для открытия валютного счета можно позвонить на бесплатную горячую линию 8-800-100-10-20 и оставить заявку. Можно также приехать в ближайшее отделение и подать документы.

Обмен документацией с банком может осуществляться дистанционно. Тарифы на валютные операции следующие:

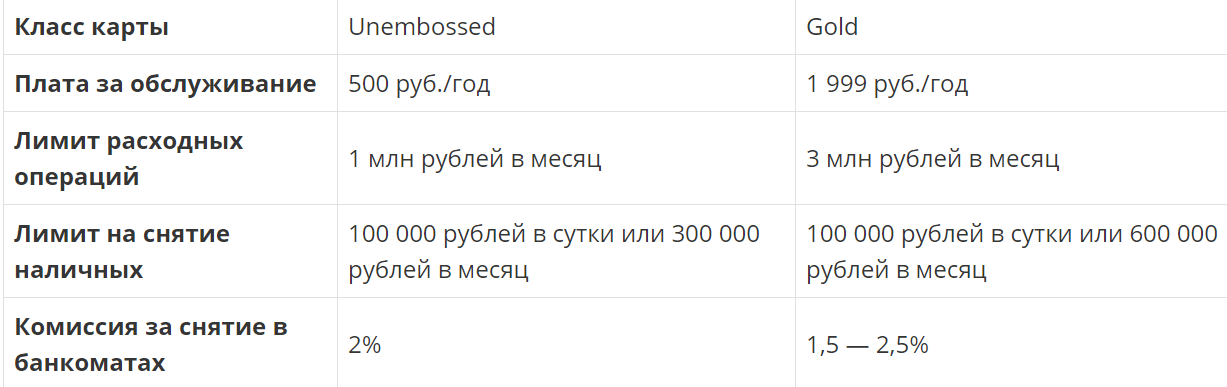

Корпоративные карты

Корпоративные карты имеют привязку непосредственно к расчетному счету, но с ограничениями по лимитам.

Корпоративные карты могут использоваться:

- для самоинкассации — сотрудники сами вносят через банкомат выручку на расчетный счет;

- для оплаты хозяйственных и командировочных расходов — карту можно дать сотруднику, предварительно установив ограничение на максимальную сумму расходов, все отчеты о покупках можно увидеть в личном кабинете.

Корпоративные карты Совкомбанка делятся на два класса:

Документарное инкассо

В отличие от стандартного банковского перевода инкассо дает дополнительные гарантии безопасности. Продавец может быть уверен, что товар не перейдет к покупателю до оплаты, а покупатель получает гарантию поставки товара и может проанализировать сопроводительные документы до совершения сделки.

Инкассация

Банк оказывает помощь в регулярной инкассации, разовых перевозках наличности и других ценностей, а также в сопровождении кассиров. Совкомбанк имеет собственные бронированные автомобили, которые работают даже в выходные и праздничные дни.