Кто относится к самозанятым гражданам в россии: список профессий

Содержание:

Работа с приложением

Если предпринимателю понятно, как зарегистрироваться самозанятым в 2020 году через «Мой налог», далее следует изучить пошаговую инструкцию к программе. При оказании услуги или продаже товара необходимо:

- Открыть приложение на том устройстве, где оно установлено.

- Кликнуть пункт «Новая продажа».

- Обозначить стоимость услуги (товара) и название.

- Указать статус, дату.

- Выбрать статус клиента – физическое или юрлицо.

- Ввести телефонный номер и электронный адрес, на который будет отправлена копия чекового документа.

Если клиент возвращает товар, чек корректируется непосредственно в приложении, а сумма налога автоматически сокращается. Аннулированный чек невозможно восстановить, в такой ситуации лучше повторно сформировать чековый документ, указав те же данные.

Формировать чек нужно при любой оплате, вне зависимости от того, сколько денег поступило и каким путем (наличными, с банковской карты, на счет)

Важно полностью прописывать наименование услуги (название товара), а также следующие данные:

- название документа;

- дата, время проведения расчета;

- ФИО продавца-налогоплательщика;

- идентификационный номер;

- указание о применении режима НПД;

- наименование работ и услуг;

- сумма оплаты и сдачи.

Здесь же размещается QR-код для считывания и уникальный номер чека. На сумму, обозначенную в чеке, автоматически начисляется налог. Формировать отчетность, сдавать какие-то бумаги налоговикам не требуется.

Если покупатель оплачивает услугу либо товар наличными деньгами или переводом с карты, чек должен выдаваться сразу же. При безналичных переводах между счетами чековый документ предоставляется потребителю не позже 9 числа последующего месяца. Передавать чеки разрешается на бумажном носителе, по электронной почте, путем сканирования QR-кода.

Приложение позволяет отслеживать чековую документацию за любой выбранный период. Здесь отображаются предварительные суммы налога, которые можно отслеживать весь месяц. Программа сама напомнит о сроках налоговых выплат, когда будет начислена окончательная сумма.

Уплачивать налоги следует до 25 числа ежемесячно. Если пропустить этот срок, налог будет считаться задолженностью, на него будут начислять пеню. Вся эта информация отображается в приложении.

Чтобы упростить процесс выплаты налогов, предусмотрена возможность внесения платежей по частям, но вся сумма должна поступить налоговикам до 25 числа. К приложению реально привязать банковскую карточку и производить платежи с нее. Другой вариант – формирование платежной квитанции прямо в программе. Если приложение не функционирует из-за проведения технических работ, чек возможно сформировать на следующий день, когда такие работы завершатся. Получить сведения об их проведении возможно на портале ФНС.

Важно! Если за месяц насчитано менее 100 рублей налога, сумма переносится на предстоящий месяц.

Функционал «Моего налога» позволяет создавать справки, подтверждающие доходы для получения пособий или банковских займов. Такую справку можно отправить в организацию электронным письмом либо распечатать.

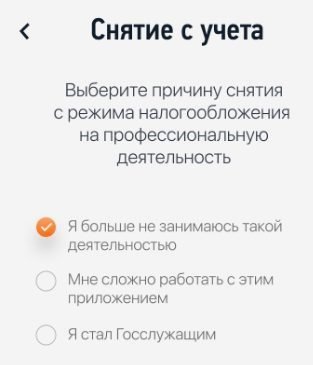

Перестать пользоваться особым режимом налогообложения так же просто, как стать самозанятым. Сообщить об этом посредством приложения возможно в любой момент, и налоговые начисления больше производиться не будут. Если у налоговиков появятся сведения о нарушении правил самозанятости (превышении дохода или найме сотрудников), ФНС вправе самостоятельно снять самозанятого с учета.

Важно! При отказе от статуса самозанятого нужно погасить все задолженности и оплатить налоги, начисленные за время работы. Зарегистрироваться вновь можно без ограничений, процедура будет той же, что и в первый раз.

Форматы работы и критерии

Ранее властями Российской Федерации было определено, какими видами деятельности может заниматься самозанятый гражданин. Всего существовало три позиции, включавшие:

- Присмотр или уход за детьми, гражданами с заболеваниями, людьми старше 80 лет и прочими лицами, которым необходимо постоянное наблюдение согласно заключению медорганизации.

- Репетиторские услуги.

- Помощь в ведении домашнего хозяйства, клининговые услуги, уборка.

Регионам было предоставлено право пополнять данный перечень по мере необходимости.

Важно! Официально списка видов деятельности самозанятых граждан 2020 года не существует.

Самозанятым в 2020 году может быть человек, соответствующий определенным критериям:

- Физлица, не имеющие работодателя и не привлекающие наемных работников.

- Люди, торгующие продуктом собственного изготовления.

- Лица, получающие доходы в пределах 2 400 000 рублей за год.

- Люди старше 16 лет.

Поддерживаете ли вы закон о самозанятых в России?

ДаНет

Иностранцы, трудящиеся на условиях найма у граждан, предпринимателей либо в организациях не считаются самозанятыми. То же самое касается иностранных граждан, трудящихся у адвокатов, нотариусов или других специалистов с частной практикой. Определить, кто относится к самозанятым, а кто не попадает в эту категорию, можно в статье 217 НК РФ.

В список видов деятельности самозанятых граждан входят:

- Лица, оказывающие репетиторские услуги.

- Няни.

- Парикмахеры.

- Специалисты по маникюру.

- Швеи.

- Граждане, торгующие фруктовой, ягодной, овощной продукцией, выращенной самостоятельно.

- Фотооператоры.

- Кондитеры.

- Шоферы.

- Фрилансеры-копирайтеры.

- Журналисты.

- Массажисты, трудящиеся на дому.

- Специалисты по восстановлению ювелирных изделий.

- Специалисты по ремонту и восстановлению компьютеров или бытовых приборов, приезжающие домой к клиенту.

- Люди, сдающие недвижимое имущество.

Пока официальный реестр профессий самозанятых не сформирован и не утвержден, самозанятым в 2020 году может быть любой человек, соответствующий вышеперечисленным критериям.

Налогообложение для самозанятых граждан в 2020 году

Какой доход облагается налогом

НПД платится с профессиональных доходов, полученных в течение одного календарного месяца. Установлены две ставки.

Если клиент — физическое лицо без статуса ИП, то ставка равна 4%.

Если клиент — организация или ИП, то ставка равна 6%.

При расчете налога не учитывают доходы:

- от реализации: недвижимости, транспорта, личного имущества, ценных бумаг, производных финансовых инструментов, паев и долей в уставном капитале;

- от передачи прав на недвижимость (кроме аренды жилья);

- от деятельности в рамках договора простого товарищества или доверительного управления имуществом;

- от оказания услуг по гражданско-правовому договору, если заказчиком является работодатель исполнителя, либо бывший работодатель, от которого самозанятый гражданин уволился менее двух лет назад;

- от уступки и переуступки прав требований;

- полученные в натуральной форме;

- от арбитражного управления, от деятельности медиатора, оценщика, частнопрактикующего нотариуса, адвоката.

Как учитываются доходы

Деньги от продажи товаров, (работ, услуг, имущественных прав) признаются в день их поступления.

Выручка, полученная в рамках договора комиссии (поручения, агентского договора), когда посредник участвует в расчетах, признается в последний день месяца поступления денег к посреднику.

Доходы, раннее учтенные в рамках какой-либо налоговой системы до перехода на НПД, отражать не надо. Это правило действует, даже если деньги поступили после такого перехода.

Налоговый вычет для самозанятых

Его определяют по следующему правилу:

- если профдоход получен от физлица, вычет равен 1% от суммы дохода;

- если профдоход получен от ИП или организации, вычет равен 2% от суммы дохода.

Сумма вычета, рассчитанная нарастающим итогом с момента перехода на НПД, не может превышать 10 000 руб. за все время деятельности в качестве самозанятого лица.

Физлицо, которое утратило статус плательщика НПД, не израсходовав все 10 000 руб. вычета, сохраняет право использовать остаток. Его восстановят при повторной регистрации в этом статусе. В ситуации, когда 10 000 руб. были израсходованы, воспользоваться вычетом повторно нельзя.

ВАЖНО. Введены временные правила в отношении НПД, подлежащего уплате с 1 июля по 31 декабря 2020 года. В указанный отрезок времени к остатку «обычного» вычета добавляется 12 130 руб

Полученную сумму допустимо использовать неограниченно, не зависимо от выручки. За счет вычета гасится задолженность по НПД, а оставшаяся часть идет на уплату текущего налога. Остаток вычета переносится на 2021 год в пределах лимита: не более остатка, который числился на 1 июня 2020 года. Тот, кто впервые стал самозанятым после 1 июня 2020 года, сможет перенести на 2021 год не более 10 000 руб. (см. «Новые «антивирусные» льготы: вычет для самозанятых, увеличение пособий на детей, скидка по аренде»).

Как рассчитать налог по самозанятым: пример

Преподаватель Александров зарегистрирован в качестве плательщика НПД в начале февраля 2020 года.

В феврале он проводил занятия в учебном центре и получил оплату в размере 150 000 руб. В этом же месяце Александров оказывал услуги репетитора частным клиентам, и заработал на этом 50 000 руб.

Сумма вычета равна 3 500 руб.((150 000 руб. х 2%) + (50 000 руб. х 1%)).

НПД к уплате за февраль 2020 года составит 7 500 руб.((150 000 руб. х 6%) + (50 000 руб. х 4%) – 3 500руб.).

В дальнейшем Александров сможет применить вычет в сумме не более 6 500 руб.(10 000 руб. – 3 500 руб.).

Уплата налога для самозанятых

Сумму НПД к уплате вычисляют налоговики. Данные для расчетов предоставляет самозанятый гражданин. Он обязан сделать следующее:

- В приложении «Мой налог» указать, какая сумма профдохода и от кого была получена наличными, поступила на счет в банке или на карту.

- Создать чек и передать его покупателю в электронном или бумажном виде. Чек формируется в приложении «Мой налог», поэтому покупать кассовую технику не надо. Срок для передачи чека: при расчетах наличными или электронными средствами платежа — сразу после поступления денег; при иных формах расчетов — не позднее 9-го числа месяца, следующего за месяцем, в котором поступили деньги.

По завершении месяца инспекторы рассчитают сумму НПД к уплате. Полученный результат они сообщат самозанятому физлицу не позднее 12-го числа месяца, следующего за истекшим.

Заплатить налог необходимо не позднее 25-го числа месяца, следующего за истекшим. Если сумма к уплате менее 100 руб., то ее прибавят к налогу за будущий месяц. Переплату можно вернуть или зачесть в счет будущих периодов.

Место ведения деятельности для целей уплаты НПД.

Поскольку с 2020 года спецрежим в виде НПД введен не на всей территории РФ, а только в отдельных регионах, по-прежнему остается актуальным вопрос о месте ведения деятельности для целей применения данного спецрежима. Пунктом 1 ст. 2 Федерального закона № 422-ФЗ установлено, что уплачивать НПД вправе физические лица, местом ведения деятельности которых является территория любого из субъектов РФ, включенных в эксперимент. Данный вопрос усугубляется еще и тем, что сегодня услуги могут оказываться удаленно, в том числе через Интернет. Попробуем ответить на часть таких вопросов.

Услуги через Интернет.

Ситуация следующая: услуги оказываются через Интернет исполнителем, который находится в субъекте РФ, не включенном в эксперимент. При этом заказчик – из субъекта, который включен в эксперимент. Вправе ли исполнитель уплачивать НПД?

Как разъяснено в Письме Минфина России от 06.09.2019 № 03-11-11/68809, если налогоплательщик оказывает услуги дистанционно посредством Интернета на территории субъекта РФ, который не включен в эксперимент, такое физическое лицо не вправе уплачивать НПД. При этом место регистрации заказчика услуги не имеет значения для определения места ведения деятельности налогоплательщика в целях уплаты НПД.

Но в Письме ФНС России от 18.11.2019 № СД-4-3/23424@ приведено противоположное мнение. С учетом того, что положения Федерального закона № 422-ФЗ не содержат определения места ведения деятельности, осуществляемой дистанционно, до внесения изменений в этот закон место ведения указанной деятельности может определяться по выбору плательщика НПД: либо по месту его нахождения, либо по месту нахождения покупателя (заказчика). Указанная позиция согласована с Минфином.

Из приведенных разъяснений контролирующих органов можно сделать следующий вывод: вопрос об уплате НПД при оказании услуг дистанционно через Интернет открыт. Никаких изменений в Федеральный закон № 422-ФЗ в этой части пока не внесено. Во избежание потенциальных проблем с налоговым органом целесообразно обратиться в свою инспекцию за разъяснениями.

Услуги гражданско-правового характера в субъекте РФ, включенном в эксперимент, если физическое лицо проживает в субъекте РФ, не включенном в эксперимент.

Заключение гражданско-правовых договоров регулируется ГК РФ. Физические лица, уплачивающие НПД, могут оказывать услуги гражданско-правового характера как физическим лицам, так и юридическим лицам и индивидуальным предпринимателям с учетом требований Федерального закона № 422-ФЗ.

Согласно п. 2 ст. 2 Федерального закона № 422-ФЗ физическое лицо указывает субъект РФ, на территории которого им ведется деятельность, при переходе на спецрежим в виде НПД.

В случае оказания физическим лицом, местом жительства которого является субъект РФ, не включенный в эксперимент, услуг на территории субъекта РФ, который включен в эксперимент, такое физическое лицо вправе уплачивать НПД в отношении всех доходов, являющихся объектом обложения НПД (письма Минфина России от 01.08.2019 № 03-11-11/57804, от 13.08.2019 № 03-11-11/61087).

Услуги заказчикам из иностранных государств.

Положения Федерального закона № 422-ФЗ не предусматривают запрета на уплату НПД физическими лицами, получающими доход от заказчиков из иностранных государств. Таким образом, физическое лицо, оказывающее услуги на территории субъекта РФ, включенного в эксперимент, в том числе заказчикам из иностранных государств, вправе уплачивать НПД при условии соблюдения иных ограничений, установленных Федеральным законом № 422-ФЗ (Письмо Минфина России от 05.09.2019 № 03-11-11/68560).

* * *

С 1 января 2020 года в эксперимент по применению спецрежима в виде НПД вступят еще 19 субъектов РФ. Соответствующие поправки внесены в Федеральный закон № 422-ФЗ.

Кроме того, расширены виды деятельности для целей уплаты НПД: с 2020 года добавятся доходы от деятельности, указанной в НК РФ, полученные лицами, состоящими на учете в налоговом органе в соответствии с НК РФ. Это доходы в виде выплат, полученных физическими лицами, не являющимися индивидуальными предпринимателями, от физических лиц за оказание им услуг для личных, домашних и иных подобных нужд.

Федеральный закон от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)».

Данные приведены на официальном сайте ФНС.

Виды деятельности для самозанятости в 2020 году

До 2019 года предприниматели не видели разницы между ИП и самозанятыми гражданами. Это вносило определенную неразбериху при регистрации. И действительно, несовершенство законодательства не позволяет четко определить границы.

Правительством сделана попытка устранить этот недостаток. Но до настоящего времени имеются только общие направления. Существующий список профессий довольно приблизительный.

Так можно работать в сфере:

- Оказания услуг в качестве парикмахера;

- Можно работать бухгалтером;

- Обучать желающих иностранному языку, выполнять работу репетитора;

- Выполнять ремонтно-восстановительные работы. Реставрировать мебель. Производить ремонт квартиры;

- Производить техобслуживание автомобилей;

- Оказывать автоуслуги по грузоперевозкам или перевозкам пассажиров на собственном автомобиле;

- Производить монтажные работы электрической проводки, восстановление отопительных систем, сварка трубопроводов горячего и холодного водоснабжения;

- Присмотр за малолетними или престарелыми членами семьи;

- Допускается открывать ателье, оказывающее услуги по фото киносъемкам свадеб, семейных торжеств и т.п.;

- Производить ремонт, пошив, чистку обуви;

- Выполнять пошив, ремонт кожаных, меховых изделий, головных уборов, производство и пошив вязаных вещей;

- Обработка стекла, остекление рам и теплиц;

- Организация приема вторичного сырья, стеклотары, а также их первичная обработка. Нельзя заниматься приемом металлолома;

- Оказывать услуги по лечению домашних и сельскохозяйственных животных;

- Обеспечивать сдачу в аренду помещений, находящихся в собственности;

- Изготовление и реализация предметов народного творчества;

- Устранение дефектов золотых украшений, бижутерии;

- Реставрирование ковров и ковровых покрытий;

- Клиринговые услуги;

- Оказание производственных услуг. Переработка сельхозпродукции, обработка зерна — помол, производство круп. Производство колбас и их копчение, выделка шкур, переработка шерсти, вспашка участков, обрезка деревьев и обработка их от вредителей. Производство валяльной обуви, сельскохозяйственного инвентаря из материалов заказчика, распиловке древесины. Размножение визитных карточек, приглашений, брошюр. Пригласительных открыток и т.п.;

- Гравировка на дереве, металле, стекле, ювелирных изделиях, чеканка;

- Открытие студии звукозаписи на компакт-дисках, магнитной ленте. Монофонической, стереофонической записей речи, музыкальных произведений, пения. Перезаписи произведений;

- Оказание помощи в дизайнерском и художественном оформлении участков, магазинов и жилых помещений;

- Обеспечение занятий спортом и физической культуре;

- Услуги носильщика на железнодорожных вокзалах, автовокзалах, аэропортах, аэровокзалах, морских портах;

- Организация платных туалетов;

- Услуги повара «ресторан на дому»;

- Оказание детективной деятельности (при наличии лицензии);

- Сушка и переработка грибов, плодов, ягод, включая дикорастущие;

- Товарное, спортивное рыболовство;

- Производство хлеба и изделий из муки;

- Переработка молока, получение молочной продукции;

- Выращивание саженцев плодово-ягодных растений. Обеспечение семенами и рассадой;

- Выполнение устных и письменных переводов;

- Услуги по сопровождению экскурсий, прокат, организация обрядовых ритуалов, патрулирование улиц, ритуальные;

- Порезка, гравировка натурального камня для надгробных памятников;

- Разработка программного обеспечения для устройств управления и компьютеров. Создание баз данных;

- Ремонт сложного электронного оборудования;

- Работа копирайтера, наборщика текстов и т.п.

Следует учитывать, что это приблизительный перечень работ. На законодательном уровне он не утвержден. Однако, в законе имеются профессии, которым запрещено иметь статус самозанятого.

Поэтому при выборе вида деятельности рекомендуется ориентироваться на него. Таких профессий не так много, к ним относятся:

- Разработка, добыча и реализация полезных ископаемых;

- Не законной считается продажа спиртных напитков, табачных изделий, топлива;

- Реализацией прав на имущество;

- Развоз изделий и получение денежных средств (работа курьера);

- Торговля недвижимостью и транспортом (услуги риэлтора);

- Торговля долевыми частями уставных капиталов, ценными бумагами и т.п.;

- Заниматься уступкой прав требования;

- Выполнять обязательства по договорам ГПХ.

Основные отличия между ИП и самозанятостью

Сравним наиболее значимые параметры в работе плательщика НПД и индивидуального предпринимателя на другом режиме (см. таблицу).

Сравнение деятельности самозанятого лица и ИП на другом режиме в 2020 году

|

Плательщик НПД |

ИП на другом налоговом режиме |

|---|---|

|

Место ведения бизнеса |

|

|

23 региона |

ЕНВД и ПСН — регионы, где введены данные спецрежимы в отношении конкретных видов деятельности; ОСНО, УСН и ЕСХН — вся территория России. |

|

Ограничения по размеру доходов |

|

|

2,4 млн. руб. с начала года |

Зависит от налогового режима: «упрощенка» — 150 млн. руб. с начала года; ПСН — 60 млн. руб. с начала года; остальные — без ограничений. |

|

Ограничения по численности работников |

|

|

Нельзя нанять ни одного работника по трудовому договору |

Зависит от налогового режима: «упрощенка» — не более 100 человек; ЕНВД — не более 100 человек; ПСН — не более 15 человек; остальные — без ограничений. |

|

Ставка налога |

|

|

4% выручки, полученной от физлиц; 6% выручки, полученной от организаций и ИП |

Зависит от налогового режима. При основной системе НДФЛ составляет 13% разницы между доходами и профессиональными вычетами, НДС — 20% разницы между начисленным налогом и вычетами; при «упрощенке» — в общем случае 6% от доходов или 15% разницы между доходами и расходами; при ПСН — в общем случае 6% потенциально возможного дохода; при ЕНВД — 15% вмененного дохода; при ЕСХН — в общем случае 6% разницы между доходами и расходами плюс НДС на общих основаниях. |

|

Уплата страховых взносов |

|

|

Не нужно платить |

Нужно платить: фиксированные взносы «за себя»; взносы с зарплаты работников. |

|

Отчетность |

|

|

Не нужно представлять |

Нужно представлять: — налоговые декларации (всем, кроме ИП на патенте); — отчетность по страховым взносам с зарплаты сотрудников; — отчетность в ПФР о застрахованных лицах и кадровых мероприятиях (при наличии наемных работников); — статистическую отчетность (в ряде случаев). |

|

Ведение учета |

|

|

Не нужно вести |

Нужно вести: — налоговый учет; — кадровый учет (если есть наемные работники). Бухучет ведется по желанию. |

|

Кассовая техника |

|

|

Не требуется |

При ПСН в общем случае не нужна (за исключением некоторых видов бизнеса, например, услуг парикмахера). При остальных налоговых режимах в большинстве случаев нужна всем, кто ведет расчеты с физлицами (кроме развозной торговли и ряда других исключений). |

|

Формирование страхового стажа для пенсии |

|

|

В общем случае стаж не формируется. Если человек добровольно платит пенсионные взносы (в 2020 году — 32 448 руб. за год), то стаж формируется. |

Стаж формируется |

|

Выплата больничных пособий |

|

|

Не предусмотрена |

В общем случае не предусмотрена. Если ИП добровольно платит взносы на соцстрахование «по больничным» (в 2020 году — 4 221,24 руб. за год), то пособия выплачиваются. |

Кто может получить статус самозанятого

Перед тем как оформиться самозанятым, следует изучить список требований к таким лицам. Для них предусмотрено три основных критерия:

- Ведение деятельности в одном из перечисленных регионов. При этом место проживания не учитывается. Самозанятые, работающие в нескольких из этих регионов, могут на свое усмотрение выбрать место применения налогового режима. Поменять регион деятельности возможно один раз за год.

- Отсутствие работодателя и наемных сотрудников. Это означает, что на самозанятого не могут работать другие люди по трудовым соглашениям.

- Доход от выбранного вида деятельности не превышает 2,4 млн рублей за год или 200 тыс. руб. за месяц. Это касается дохода, с которого будет уплачиваться налог на профессиональный доход.

Важно! Самозанятым запрещается оказывать услуги заказчику, который был его работодателем меньше 2 лет назад.

Оформление самозанятости в 2020 году возможно при осуществлении определенных видов деятельности: оказания услуг репетитора, уборщика, помощника по хозяйству, по уходу за больными или пожилыми людьми, инвалидами, маленькими детьми.

Региональным властям предоставляется право дополнять этот перечень определенными видами работ. В их число входят:

- ремонт помещений, бытовой техники, электроники, садового или домашнего инвентаря, одежды;

- выпас домашнего скота;

- работы по строительству сооружений и отделке помещений;

- услуги парикмахеров и фотографов.

Получить сведения о разрешенной в рамках самозанятости деятельности можно в подразделении ФНС.

Есть и категория лиц, которые не смогут стать самозанятыми. Это касается нотариусов и арбитражных управляющих, оценщиков и адвокатов, медиаторов. Нельзя вести такую деятельность гражданам, состоящим на муниципальной или госслужбе. Им запрещено заниматься предпринимательством и покупать ценные бумаги для получения прибыли.

Важно! Единственным исключением для госслужащих стала сдача жилплощади в аренду.

Не производится регистрация самозанятых, если их деятельность связана с:

- продажей бензина, табака, алкоголя – подакцизной продукции;

- реализацией товаров, для которых введена обязательная маркировка;

- перепродажей имущественных прав и товаров;

- добычей и продажей полезных ископаемых;

- предпринимательской деятельностью в интересах другого человека по соглашениям комиссии, агентской деятельности, поручения.

Доверительное управление имуществом тоже не входит в реестр видов деятельности, которыми разрешено заниматься самозанятым. То же относится к курьерам, принимающим деньги у покупателей и передающим продавцу. Но если курьер располагает кассой, выдает потребителям чеки и отправляет их на электронный адрес – это рассматривается как самозанятость.

О том, как стать самозанятым в 2020 году, стоит узнать и некоторым иностранным гражданам. Все вышеперечисленное относится к лицам, имеющим гражданство РФ, но такие же возможности предусмотрены и для граждан государств – членов Евразийского экономического союза. А вот иностранцам из других государств такой статус не предоставляется.

Как ИП стать самозанятым?

Если вы уже зарегистрированы как индивидуальный предприниматель, но хотите снизить налоговую ставку до 4-6%, проверьте свою деятельность по ограничивающим критериям. Напомним, что профналог применить нельзя в торговле акцизными или маркированными товарами, а также в отношении посреднической работы. Если вы зарабатываете не больше 2,4 млн рублей в год, у вас нет сотрудников и ваша деятельность не является запрещенной для применения НПД, можно начинать работать по-новому.

Главное, не забыть в течение месяца со дня подачи заявления уведомить о переходе в самозанятые свою налоговую. Только в этом случае ИП официально имеет право применять налог на профессиональный доход. Имейте в виду, что на патентную систему такая схема перехода не распространяется. Вам придется подождать, пока не истечет срок действия патента, и только потом можно будет применять льготную налоговую схему.

Учитывать приходные операции, передавать данные для налога и оформлять чеки как самозанятый вы можете прямо в приложениях 1С, которые уже интегрированы с приложением ФНС «Мой налог». Самозанятые могут выбрать одну из облачных программ: «1С:Бизнес Старт», «1С:Бухгалтерия 8» или «1С:Предприниматель 8». Это бухгалтерия для индивидуальных предпринимателей, имеющая интеграцию с приложением ФНС для самозанятых.

Подключиться к нему просто. Достаточно в настройках выбрать интересующую схему налогов — в нашем случае на профессиональный доход. После это фиксируем день, с которого начали ее применять, создаем чеки и передаем данные по доходам напрямую из 1С в налоговую. В списке приложений в личном кабинете появится новый пункт «Чеки самозанятых», откуда сведения направляются в налоговый сервис. Оно бесплатное, но работает только в интеграции с облачными программами.