Рентабельность инвестиций

Содержание:

- ROI, ROAS, ROMI: что выбрать и как использовать

- Формула окупаемости

- Как вычислить срок окупаемости инвестиционного проекта

- Внутренняя норма доходности инвестиционного проекта

- ТОП-10 лучших онлайн школ для изучения английского языка — Рейтинг 2020

- Как считать порог рентабельности инвестиций?

- Примеры расчета срока окупаемости

- Оптимальные показатели рентабельности инвестиций

- Фактор первый: рентабельность проекта

- Коэффициент рентабельности инвестиций (ROI)

- Возможные сложности при анализе рентабельности инвестиций

- Преимущества и недостатки

- Показатели рентабельности инвестиций

- Как рассчитать простым способом

- Зачем нужно рассчитывать рентабельность инвестиций

- Нюансы при расчете ROI

- Файлы JAR не открываются в Windows 10 – как мы можем это исправить?

- Виды рентабельности

- Подведем итоги

- Заключение

ROI, ROAS, ROMI: что выбрать и как использовать

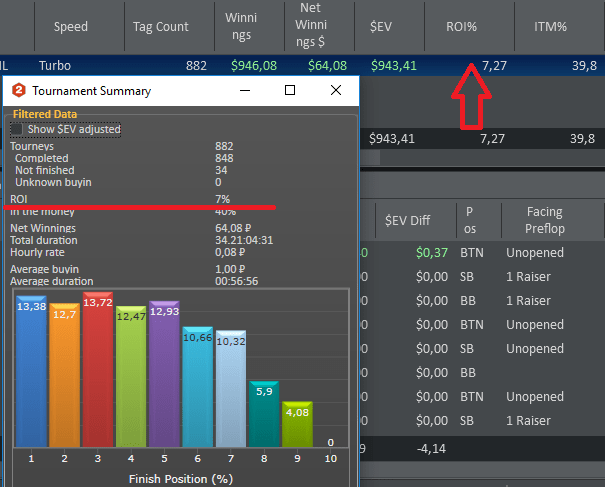

ROI (ROMI) – показатель который используется в подсчете рентабельности вложенных инвестиций в рекламу. Другими словами, это процентный показатель эффективности продаж с помощью контекста, или насколько успешна ваша реклама. При показателе ROI ниже 50% не стоит продолжать инвестировать в рекламные кампании до полного их анализа и проведения оптимизационных работ.

Формула ROI:

ROI = (прибыль – затраты) / затраты х 100%

Пример

($7500 – $1650) / $1650 х 100% = 354%

ROAS – это прибыль от размещения рекламы. Измеряет валовой доход, который рассчитывается для вложенных средств в рекламу.

Применяется для измерения эффективности рекламных кампаний. Низкий показатель ROAS говорит о том, что рекламу видит не на ваша целевая аудитория. Она настроена неправильно или имеет много технических ошибок, то есть вы попросту теряете деньги. Используется только для расчетов эффективности одного канала.

Формула расчета ROAS:

ROAS = прибыль от рекламы / затраты на рекламу

Пример

135000$/25000$ = 5,4

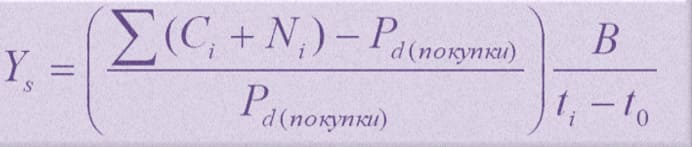

Формула окупаемости

Если было принято решение воспользоваться простым методом, то формула здесь будет довольно простой – Т=И/Д:

- Т обозначает период возврата вложенных средств;

- И – величина вложенных финансов;

- Д – сумма прибыли;

Последний фактор представляет собой сумму чистой прибыли и амортизации. Чем меньшим будет итоговый показатель, тем больше вероятности получения довольно значительного дохода, который сможет покрыть не только внесенные средства, но и дать человеку воспользоваться прибылью.

Если человек рассчитывает получить прибыль в течение меньшего срока времени, которое получилось у него в процессе расчетов, то ему желательно отказаться от данного вложения денег.

Методический расчет имеет более сложную формулу, так как здесь приходится учитывать большое количество дополнительных факторов.

В общем виде она выглядит следующим образом: Т=IC/FV:

- Т по-прежнему обозначает в течение какого времени планируется возвратить средства;

- IC – размер вложенных денег;

- FV – доход, который планируется получить в конечном итоге;

При помощи данного способа можно вычислить, насколько обесценятся деньги на момент окончания расчетного периода

Здесь также принимаются во внимание определенные риски, связанные с вложением денежных средств

Помимо инфляции, сюда относятся государственные риски и риски неполучения дохода и, как следствие, непосредственной прибыли. Все эти риски вычисляются в процентной ставке, после чего суммируются, что в конечном счете дает вероятностный процент возвращения денежных средств.

Как вычислить срок окупаемости инвестиционного проекта

Под сроком окупаемости инвестиционного проекта понимают некоторый минимальный период, в течение которого обеспечивается полный возврат вложенных средств за счет доходов, поступающих в процессе функционирования инвестиционного проекта.

По истечении этого периода всякие дальнейшие поступления от реализации инвестиционного проекта будут формировать объем чистой прибыли.

К вычислению срока окупаемости инвестиционного проекта на практике применима простейшая формула:

T = S / q,

где S – объем первоначальных инвестиций, q – среднегодовой, если речь идет о расчете периода в годах, или иной периодический доход от инвестиций.

Эта формула может несколько видоизменяться применительно к конкретным условиям решаемой задачи. Суть от этого не меняется.

Внутренняя норма доходности инвестиционного проекта

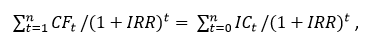

Внутренняя норма доходности широко используется при оценке инвестиционных проектов и при их анализе, она обозначается IRR (Internal rate of return) . Математическое выражение внутренней нормы доходности выглядит так:

IRR = r, при NPV = 0, или более подробно:

где:

- CFt – денежный поток от инвестиций в t -м году;

- ICt – инвестиционный поток в t–м году;

- n – срок жизни проекта.

Кроме этого, полученная внутренняя норма доходности может служить нормой дисконтирования денежных потоков при расчетах показателей оценки инвестиционных проектов.

При сравнении нескольких инвестиционных вариантов IRR служит критерием отбора более эффективного варианта. Показатель IRR выражается в процентах, поэтому как относительный показатель, он используется для сравнения даже разномасштабных проектов и с различными жизненными циклами.

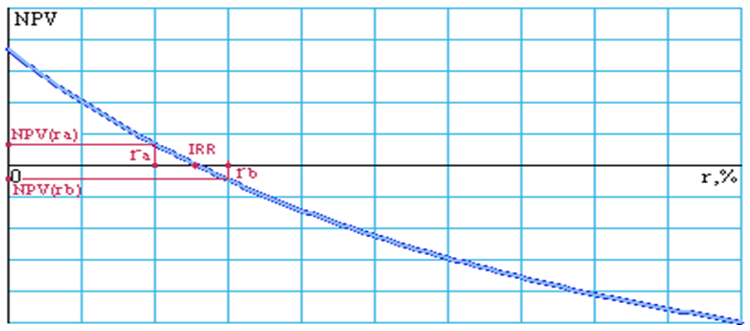

Расчет показателя ведется методом последовательного приближения. Функция NPV(r) имеет нелинейный характер, поскольку знаменатель в вышеприведенном уравнении имеет степенную функцию. Поэтому определяются r, близкие к показателю NPV = 0, и в этом диапазоне осуществляется подбор r, при котором выполняется уравнение NPV = 0.

График, приведенный ниже, показывает, как это выглядит:

Находится значение NPV≥0, на графике и значение NPV≤0, на графике .

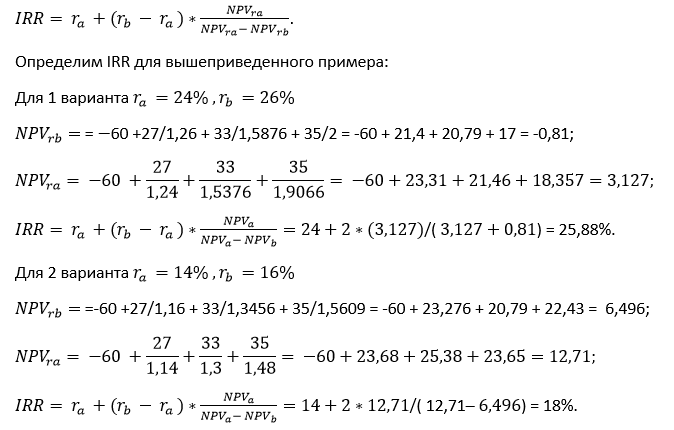

Далее для расчета IRR принимаем, что отрезок между обозначенными на кривой точками имеет линейный характер. Тогда легко определяем IRR из линейного уравнения:

Данный расчет показывает для 1 варианта 25,88%, что означает, что проект должен обеспечить такую среднюю норму доходности на весь срок существования проекта и поскольку IRR > r, который мы приняли равным 25%, проект реализуем.

Для 2 варианта 18%, средневзвешенная стоимость капитала равна 14%, а среднеотраслевая доходность предприятий в отрасли 15%. и может быть предложен инвестору для реализации.

ТОП-10 лучших онлайн школ для изучения английского языка — Рейтинг 2020

Как считать порог рентабельности инвестиций?

Порог рентабельности или точка безубыточности — критическая точка, когда полученной прибыли хватит только на погашение расходов от производства и реализации товаров или услуг. Другими словами, это такое количество товаров, работ или услуг, реализуя которые компания «выходит в ноль»: без убытков, но и без прибыли. Отсюда следует, что для повышения прибыли предприятия необходимо, чтобы показатель сбыта был выше порога выгодности. Для полного понимания выгоды, необходимо рассчитывать рентабельность предприятия, учитывая расходы на производство продукции.

Зная критическую точку проекта можно легко определить его надежность: значительное показателей продаж над порогом доходности говорит о финансовой прочности предприятия.

Инвесторы, зная точку безубыточности проекта, смогут определить способность предприятия выплачивать предоставленный займ.

Порог рентабельности зависит от нескольких факторов:

- Стоимость единицы продукции;

- Постоянные затраты: арендная плата, оплата труда работников, расходы на коммунальные платежи, содержание производства.

- Переменные затраты: оплата потребляемых энергоресурсов, используемых материалов и сырья.

Математически порог прибыльности в общем виде можно описать следующим выражением:

П = (Зпост) / ((ВР — Зперем) / ВР),

где: П — порог рентабельности;

Зпост — постоянные затраты;

Зперем — переменные затраты;

ВР — выручка от реализации.

Примеры расчета срока окупаемости

Чтобы лучше понять эту формулу, достаточно рассмотреть несколько наглядных примеров, которые, к слову сказать, можно понавыдумывать и самому.

Например, приобретение квартиры за 60 тыс. долл. с целью последующей сдачи ее внаем при условии среднемесячного поступления 400 долл. в качестве арендной платы позволит окупить первоначальные инвестиции за 12,5 лет:

T = 60000 долл. / (12 * 400 долл.) = 60000 долл. / 4800 долл./год = 12,5 лет.

Другой пример из сферы высокодоходных инвестиций.

Допустим, по инвестиционному плану А некий проект предлагает доходность в размере 1,18% от размера первоначального вклада ежедневно.

Начисления производятся только по рабочим дням (кроме субботы и воскресенья). Объем инвестиций составляет 50 долл.

В таком случае сроком окупаемости нашего высокодоходного проекта будет период, равный примерно четырем месяцам (если быть точнее, 3 месяца 28 дней).

Логика расчетов здесь такова. Для начала определим среднемесячную доходность наших инвестиций:

q = 50 долл. * (1,18 % / 100 %) * 30 дней * (5 / 7 дней) = 12,64 долл.

Полученное значение мы просто подставим в нашу основную формулу вида T = S / q:

Т = 50 долл. / 12,64 долл./мес. = 3,95 мес., или 3 мес. 28 дней.

Другими словами, оформив вклад в подобный инвестиционный проект, можно на 4 месяца о нем «забыть», так как до истечения этого срока ваши инвестиции будут считаться условно убыточными (то есть полученная прибыль не сможет покрыть объем первоначальных инвестиций).

Как только срок вклада «перевалит» через этот барьер, можете смело поздравлять себя и спать спокойно.

Что бы ни случилось и сколько бы после этого проект ни просуществовал, ваши инвестиции окажутся прибыльными.

Желательно самостоятельно попрактиковаться на других примерах, чтобы в дальнейшем сроки окупаемости инвестиционных проектов рассчитывались бы вами практически на автомате.

Полезный навык, что уж тут говорить.

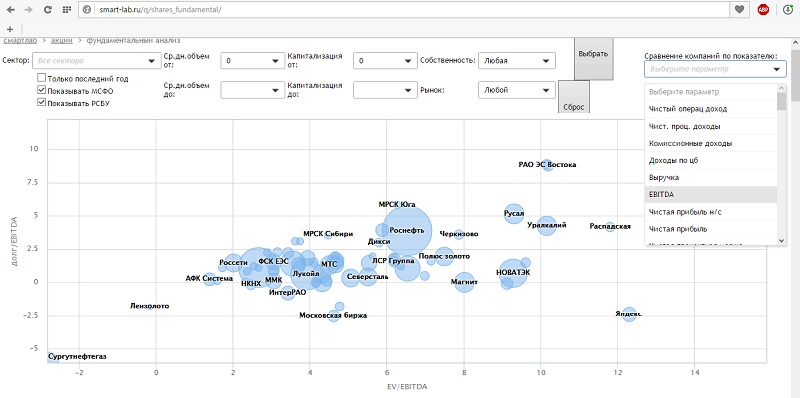

Оптимальные показатели рентабельности инвестиций

Помимо расчетных значений в финансовой практике существуют нормативные показатели, которые являются основой вычислений. Используя ее, можно сделать выводы по полученным результатам анализа. Следовательно, с помощью регламентированных параметров можно проверить соответствуют полученные индексы и коэффициенты рентабельности инвестиций предписанным нормам.

Чтобы наглядно освоить полученную информацию можно воспользоваться простым примером. Для этого предлагается ознакомиться с основными нормативными показаниями прибыльности капиталовложений, используя данные различных отраслей:

- строительная сфера – более 0,22;

- торговля и коммерческая деятельность – 0,25;

- сельскохозяйственная область – более 0,12;

- промышленное производство и иностранные инвестиции – не менее 0,16.

Оптимальные значения для статистических методов, которым свойственно использование данных бухгалтерского баланса, без учета дисконтирования и временных параметров денежных вливаний будут выглядеть следующим образом:

- торговые предприятия – не более 0,07;

- промышленные предприятия – не более 0,16.

Если при расчете коэффициента эффективности его результат составил менее 0 вне зависимости от отрасли инвестирования, тогда такой показатель будет носить неудовлетворительный характер. Также часто случаются моменты, когда значения не дотягиваются до нормативов. В этом случае рекомендуется увеличить рентабельность продаж или усилить обороты активов, что поможет исправить ситуацию и достичь необходимых результатов.

Фактор первый: рентабельность проекта

Зачем проекту необходим расчет рентабельности? Почему нельзя основываться только на подсчетах его прибыли? Дело в том, что прибыль — это абсолютный показатель. Она может быть одинаковой у совершенно разных проектов с разным оборотом средств.

Прибыль — это разница между выручкой и средствами, которые были вложены для ее получения. В основе вычисления рентабельности лежит не разница сумм, а их соотношение. Высокая прибыль говорит о высоком доходе компании в то время, как высокая рентабельность показывает эффективность использования ресурсов, имеющихся в распоряжении организации.

Рентабельность проекта — это относительный показатель его экономической эффективности. Ключевой фактор, который помогает инвестору принять решение: стоит ли вкладывать в это предприятие свои средства? При расчете рентабельности проекта учитываются все затраченные на него ресурсы: денежные, материальные, трудовые.

Коэффициент рентабельности инвестиций (ROI)

Для характеристики доходности капиталовложений также применяется и другой показатель, а именно ROI (от англ. Return On Investment – возврат вложений). Он показывает общую прибыльность произвольных инвестиций в активы предприятия и определяется в процентах.

Формула для расчета

ROI={(Прибыль+Цена продажи за вычетом цены приобретения)/цена приобретения}х100%,

где под ценой продажи подразумевается реальная рыночная стоимость актива, в который были инвестированы средства на момент расчёта.

Для бизнес-проектов расчет этого коэффициента приобретает вид

ROI = (Доход — Себестоимость)/I.

Возможные сложности при анализе рентабельности инвестиций

Визуально процесс расчета показателей эффективности капиталовложений не представляет сложностей, однако при перенесении теории на практику многие предприниматели сталкиваются с перечнем трудностей. Одним из таких моментов является составление прогноза величины возможных вкладов и норм дисконтирования при вычислении индекса рентабельности инвестированного капитала. Так, на устойчивость и надежность предстоящих денежных потоков оказывают огромное воздействие макро- и микроэкономические аспекты. К примеру, среди факторов может быть сезонность спроса и предложения, объем продаж, процентные ставки в национальном банке, а также стоимость сырья и расходных материалов.

Кроме того, существенным параметром, который может привести к колебаниям финансовых потоков, нередко выступает уровень продаж. Его значение по большому счету зависит от маркетингового стратегического подхода, который был выбран предприятием. Также создать сложности может оценка дисконтированной ставки, которая демонстрирует временную стоимость материальных средств и позволяет приблизить потенциальные платежи к нормативам. Например, при единоличном инвестировании проекта будут применяться не дисконтированные ставки, а показатели рентабельности идентичных капиталовложений. Такие значению можно будет вычислить при помощи прибыльности акций, банковских депозитов и других вкладов.

В заключение стоит отметить, что 100% гарантий получения прибыли на словах не существует. Опытные инвесторы знают, что добиться успеха можно благодаря точной оценке ситуации. Следовательно, доказательством рентабельности инвестиций станут только полученные в ходе расчетов коэффициенты, которые имеют индивидуальные особенности.

Преимущества и недостатки

Расчет показателя ROI для определения эффективности финансовых вложений имеет следующие преимущества:

- Относительная простота расчета: формула состоит из двух элементов, которые легко узнать из финансовой отчетности по проекту.

- Ориентированность на основную цель инвестора — получение максимального дохода от вложенных средств.

- Прямая связь показателя с уровнем бухгалтерского дохода, который в первую очередь интересует пользователей финансовой отчетности: учредителей, руководство организации.

- Удобство использования при выстраивании системы стимулирования персонала. Фирма может применять показатель ROI как критерий оценки эффективности работы топ-менеджеров. Так создается система поощрения, удобная и понятная для работников и собственников.

К числу недостатков методики относится то, что она не учитывает изменение стоимости денежных средств, обусловленное инфляционными процессами, колебаниями курсов. С точки зрения формулы расчета капитал, вложенный при реализации проекта, на первом году имеет ту же цену, что и на десятом. Более сложные методы расчета являются и более достоверными, потому что предполагают дисконтирование денежных потоков.

Второй существенный недостаток методики ROI — ее неспособность учесть сроки осуществления проекта. Например, для двух стартапов, реализуемых 5 и 15 лет и дающих равный уровень дохода, бухгалтерская рентабельность окажется одинаковой. Это заведомо некорректно, потому что во втором случае инвесторам придется ждать «выхлопа» в три раза дольше.

Существенный минус метода ROI — его «витринный» характер. Во многих сферах экономики расчет дает результаты, скорее соответствующие ожиданиям собственников, руководства и внешних пользователей отчетности (налоговых органов, потенциальных партнеров), нежели демонстрирующие реальное состояние дел.

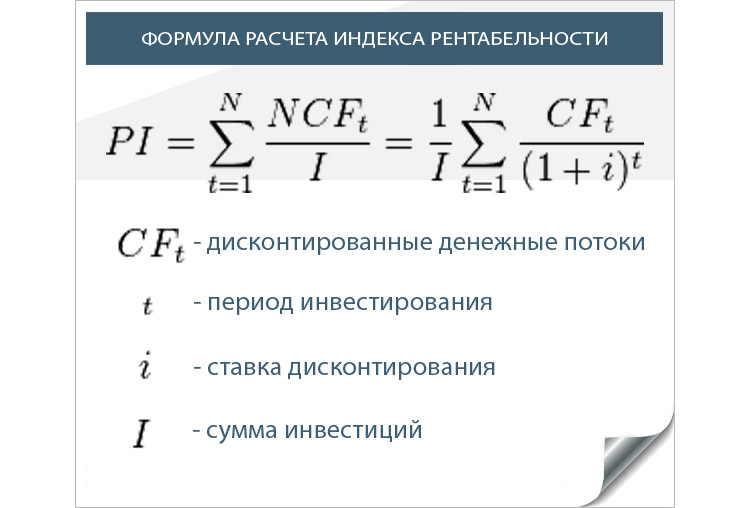

Показатели рентабельности инвестиций

Финансовые аналитики считают, что инвестиции следует вкладывать в компании или идеи с показателем рентабельности более 20%. Кроме этого, выгодность инвестиционных проектов оценивается по индексу PI:

| Показатель | Описание |

| PI > 1 | Проект считается перспективным и будет приносить высокую прибыль. В такой проект можно инвестировать денежные средства |

| PI = 1 | Нужно тщательнее изучить целесообразность инвестирования денежных средств и проанализировать другие показатели |

| PI < 1 | Инвестиции являются невыгодными |

Дисконтированная ставка, учитываемая при расчётах показателей индекса рентабельности, может изменяться. Чем дольше срок действия инвестиционного проекта, тем труднее прогнозируется данный показатель. Это увеличивает погрешности в результатах прибыльности инвестиций. Итоговый вывод по рентабельности вложений необходимо делать, основываясь на несколько показателей:

- PI (среднегодовую рентабельность).

- NPV (чистую стоимость).

- IRR (внутреннюю норму доходности).

При этом, хорошие показатели будут такими:

- NPV > 0;

- PI > 1;

- IRR > кредитных ставок банка.

В случае, если самостоятельно рассчитать PI сложно, можно обратиться к услугам специалистов, которые грамотно произведут точные расчёты. Необходимо рассчитывать рентабельность инвестиций и при выборе инвестиционного проекта, и при его завершении, для того, чтобы узнать, насколько правильны были прогнозы.

Как рассчитать простым способом

Формула, к которой прибегают для расчёта простым способом вычисления коэффициента срока окупаемости выглядит так:

СРОК ОКУПАЕМОСТИ = РАЗМЕР ВЛОЖЕНИЙ / ЧИСТАЯ ГОДОВАЯ ПРИБЫЛЬ

Либо

РР = К0 / ПЧсг

Принимаем во внимание, что РР — срок окупаемости выраженный в годах. К0 — сумма вложенных средств

К0 — сумма вложенных средств.

ПЧсг — Чистая прибыль в среднем за год.

Пример.

Вам предлагают инвестировать в проект сумму в размере 150 тысяч рублей. И говорят, что проект будет приносить в среднем 50 тысяч рублей в год чистой прибыли.

Путём простейших вычислений получаем срок окупаемости равный трём годам (мы поделили 150 000 на 50 000).

Но такой пример выдаёт информацию, не принимая во внимание, что проект может не только давать доход в течение этих трёх лет, но и требовать дополнительных вложений. Поэтому лучше пользовать второй формулой, где нам нужно получить значение ПЧсг

А рассчитать его можно вычтя из среднего дохода средний расход за год. Разберём это на втором примере.

Пример 2:

К уже имеющимся условиям прибавим следующий факт. Во время осуществления проекта, каждый год будет тратиться порядка 20 тысяч рублей на всевозможные издержки. То есть мы уже можем получить значение ПЧсг — вычтя из 50 тысяч рублей (чистой прибыли за год) 20 тысяч рублей (расход за год).

А значит, формула у нас будет выглядеть следующим образом:

РР (срок окупаемости) = 150 000 (вложения) / 30 (среднегодовая чистая прибыль). Итог — 5 лет.

Пример показателен. Ведь стоило нам учесть среднегодовые издержки, как мы увидели, что срок окупаемости увеличился аж на два года (а это гораздо ближе к реальности).

Такой расчёт актуален, если вы имеет одинаковые поступления за все периоды. Но в жизни почти всегда сумма доходов меняется от одного года к другому. И чтобы учесть и этот факт, нужно выполнить несколько шагов:

Находим целое количество лет, которое понадобится для того, чтобы итоговый доход был максимально близок к сумме затраченных на проект средств (инвестированных).

Находим сумму вложений, которые так и остались непокрытыми прибылью (при этом принимается за факт, что в течение года доходы поступают равномерно).

Находим количество месяцев, которое потребуется для прихода к полноценной окупаемости.

Рассмотрим этот вариант дальше.

Пример 3.

Условия похожи. В проект нужно вложить 150 тысяч рублей. Планируется, что в течение первого года доход будет 30 тысяч рублей. В течение второго — 50 тысяч. В течение третьего — 40 тысяч рублей. А в четвёртом — 60 тысяч.

Вычисляем доход за три года — 30+50+40 = 120 тысяч рублей.

За 4 года сумму прибыли станет 180 тысяч рублей.

А учитывая, что вложили мы 150 тысяч, то видно, что срок окупаемости наступит где-то между третьим и четвёртым годом действия проекта. Но нам нужны подробности.

Поэтому приступаем ко второму этапу. Нам нужно найти ту часть вложенных средств, которая осталась после третьего года не покрытой:

150 000 (вложения) — 120 000 (доход за 3 года) = 30 000 рублей.

Приступаем к третьему этапу. Нам потребуется найти дробную часть для четвёртого года. Покрыть остаётся 30 тысяч, а доход за этот год будет 60 тысяч. Значит мы 30 000 делим на 60 000 и получаем 0,5 (в годах).

Получатся, что с учётом неравномерного притока денег по периодам (но равномерного — по месяцам внутри периода), наши вложенные 150 тысяч рублей окупятся за три с половиной года (3 + 0,5 = 3,5).

Зачем нужно рассчитывать рентабельность инвестиций

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Понятие имеет множество названий, каждое из которых имеет право на существование и часто зависит от отрасли, в которой применяется: возврат на инвестиции, прибыль на инвестированный капитал, окупаемость инвестиций, норма доходности, доходность инвестированного капитала и др. Я предпочту использовать словосочетание «рентабельность инвестиций», потому что оно ближе по смыслу той деятельности, которой я занимаюсь. Любой инвестор, независимо от располагаемых финансовых ресурсов, ставит целью своих инвестиций получение прибыли. Казалось бы, все просто: нужно в конце срока инвестирования иметь на балансе капитал, который будет больше вложенного. Однако для достижения поставленной цели, необходимо учесть ряд факторов, которые влияют на финансовый результат:

- Планируемый срок окупаемости проекта;

- Доходность инвестиционного проекта;

- Стоимость привлекаемых инвестором денег;

- Издержки и риски, которые берет на себя инвестор в течение срока инвестирования.

Опытный инвестор рассчитывает, а затем отслеживает рентабельность своих вложений, чтобы выяснить:

- Стоит ли вкладывать деньги в покупку ценных бумаг?

- Оправдан ли риск вложений в тот или иной стартап?

- Насколько эффективными будут инвестиции в модернизацию офлайн-бизнеса?

- Станет ли результативной маркетинговая кампания?

- Окупится ли кредит, взятый с целью инвестирования?

Нюансы при расчете ROI

1. Выберите правильную модель атрибуции для точных расчетов.

В простом случае пользователь кликает на объявление и совершает покупку. Этот доход явно относится к расчету ROAS, который мы упоминали выше. Но что, если пользователь кликает не покупает сразу?

Например, пользователь кликает на ваше объявление, переходит на сайт, но закрывает его, а через три недели видит сообщение о вашем продукте в Facebook, кликает на него, переходит на сайт, запоминает URL-адрес и опять таки закрывает сайт. Затем через месяц он идет прямо на ваш сайт, введя URL в поисковой строке и совершает покупку.

Должен ли этот клиент учитываться при расчете ROAS по первоначальному объявлению, по которому он в первый раз кликнул? Или ценность получает объявление на Facebook, поскольку именно на него кликнули перед покупкой? Или все же стоит разделить доход между первоначальной рекламой и постом в Facebook?

Ваша модель атрибуции определяет, какую долю ценности получит первоначальное объявление по этому клиенту. Чтобы объективно распределить ценность заказа, необходимо учитывать не только последнюю сессию, но и в принципе каждую сессию покупателя. Вот почему мы предлагаем нашим клиентам использовать модель атрибуции на основе воронки.

Посмотрите на отчет ниже, который мы создали для одного из наших клиентов. Мы обнаружили, что ценность (доход от заказов), присвоенная рекламным каналам в результате атрибуции на основе воронки, отличается от полученной в результате использования Last Non-Direct Click модели. То есть, если вы используете атрибуцию по последнему непрямому клику, ROAS будет отличаться от реальных цифр.

2. Учитывать все факторы, влияющие на выручку.

Давайте рассмотрим несколько ситуаций, которые могут повлиять на доход.

Ваш лучший менеджер по продажам перешел в другую компанию. Вы сменили поставщика, что сказалось на сроках доставки определенных товаров. В то же время вы запустили рекламную кампанию и у вас появилось много потенциальных покупателей, но товаров нет в наличии. В результате вы снизили ROMI, но это не имеет ничего общего с рекламой и маркетингом.

Чтобы увидеть реальный пример важности модели атрибуции на основе воронки, прочитайте наш кейс о том, как компания «Сантехника-Онлайн» оптимизировала расходы на рекламу, создав эффективную систему оценки рекламных кампаний. Читать кейс

Читать кейс

3. Учет различий в затратах (сложно посчитать средний чек).

Представьте, что в прошлом месяце вы заплатили $100 за доставку заказа в Европу. Но в этом месяце ваша служба доставки подняла цены, и теперь вам нужно заплатить $100 за доставку клиентам в США и $200 за доставку того же продукта европейским клиентам. В результате ваш показатель возврата инвестиций ROMI может снизиться, хотя ваш отдел маркетинга все делает правильно.

4. Не забывайте о полном цикле продаж.

Для некоторых покупок клиенту требуется несколько месяцев, чтобы принять решение. Клиент может взаимодействовать с вашей онлайн-рекламой в январе и совершить покупки офлайн в марте. Или ваш клиент может оплатить продукт на вашем сайте. Транзакция будет засчитана после получения банковского подтверждения, что может занять пару дней. В такой ситуации транзакция не будет относиться к правильному сеансу и в результате источник, который привел к этой транзакции, не будет оцениваться правильно, а ROAS не будет корректным.

Данные сеансов, собранные с помощью алгоритма OWOX BI, имеют максимальную продолжительность 30 дней. Вы также можете выбрать дату начала и загрузить исторические данные за период до 6 месяцев.

Бесплатно попробовать OWOX BI

Файлы JAR не открываются в Windows 10 – как мы можем это исправить?

Виды рентабельности

Для получения полной картины экономического состояния организации исследуются разные типы показателей рентабельности. При таком подходе появляется возможность увидеть под разными углами, насколько бизнес-процессы актуальны и обоснованы.

Рентабельность активов (ROA)

Этот показатель вычисляют для понимания, с какой степенью эффективности применяются активы предприятия – строения, техника, сырьевая база, финансовые средства – и какую в результате они дают прибыль. Чем выше рентабельность активов, тем более грамотно ведется использование ресурсов.

Определить рентабельность активов возможно, разделив чистую прибыль на усредненную стоимость ресурсов. Результат умножают на 100%.

Рентабельность продаж (ROS)

Рентабельность продаж определяет часть прибыли, приходящуюся на каждый заработанный предпринимателем рубль. Этот показатель применяют в процессе образования цен и при оценке общих издержек организации. Но чтобы получить представление об эффективности предпринимательской деятельности, надо сравнивать рентабельность продаж с данными предприятий, работающих в той же отрасли и выпускающих аналогичную продукцию.

Вычисление рентабельности продаж производится умножением на 100% делимого от чистой прибыли на вырученную от продаж сумму.

Рентабельность основных производственных фондов (ROFA)

К таким фондам относят используемые предприятиям ресурсы, подлежащие износу – недвижимость, технику, коммуникативные линии. Коэффициент рентабельности здесь покажет, выгодно ли их использование в производственном цикле. Также рентабельность основных средств покажет, сколько принес каждый рубль инвестированных в ресурсы финансов.

Расчет значения рентабельности ведется разделением чистой прибыли на сумму оборотных средств и умножением частного на 100%.

Рентабельность оборотных активов

Оборотными называют полностью расходуемые активы:

- денежные средства на счетах;

- сырьевые ресурсы;

- готовые изделия.

Для понимания эффективности управления расходуемыми ресурсами высчитывают рентабельность оборотных активов. Это делается по формуле: RCA = Пр/Цо×100%, где Пр – чистая прибыль, а Цо – сумма денег, вложенных в ресурсы.

Рентабельность капитала (ROE)

ROE покажет отдачу денежных средств, инвестированных в организацию. Причем инвестиции – это лишь уставный либо акционерный капитал. Для понимания эффективности использования не только собственных средств, но и вложенных, необходима оценка рентабельности капитала, который был задействован – ROCE.

Этот показатель продемонстрирует доходность предприятия. Также проводится сравнение рентабельности капитала не только с такими же данными иных фирм, но и с другими типами вложений.

Для определения рентабельности капитала применяется формула, где делимое – чистая прибыль, делитель – капитал предприятия, включая резервы. Результат умножается на 100 процентов.

Рентабельность инвестиций (ROI)

Рентабельность инвестиций продемонстрирует, насколько доходными будут различные виды вложений в бизнес, включая биржевые инструменты.

Для расчета значения рентабельности здесь прибыль от инвестиций делится на их цену, а затем умножается на 100%.

Рентабельность производства

Важный критерий, показывающий, насколько хорошо действует промышленное предприятие компания в целом или ее подразделения.

Рентабельность производства определяют как отношение чистой прибыли к сумме стоимостей основных средств и оборотных активов, учитывая амортизационные потери.

В многопрофильных организациях расчет рентабельности ведется по каждому производственному направлению. Также высчитывают рентабельность производства определенного типа производимых изделий.

Рентабельность проекта

Этот показатель дает представление, окупятся ли инвестированные в проект финансов.

Как рассчитать рентабельность проекта? Можно вычислить нужное значение, разделив итоговую стоимость проекта на объем требуемых вложений. Либо подсчитать отношение чистой прибыли и затрат на амортизацию к расходам на запуск.

Здесь рентабельность – это важный критерий для бизнес-идей. Оценка любого стартапа будет проводиться по его предположительной эффективности: стоит ли затея вложения ресурсов.

Подведем итоги

Перед началом всех расчетов вы должны получить полную статистику по макроконверсиям. Если у вас было всего 2–4 конверсии, то говорить о расчетах не имеет смысла. Но тут смотрите по нише, если у вас дорогой продукт и 5–10 продаж в месяц – это норма, такие данные можно использовать. При невысоком среднем чеке соберите статистику по 50–80 конверсий, чем больше было конверсий, тем точнее и полезней будут расчеты.

Для комплексного расчета (например, в крупном бизнесе) рентабельности инвестиций в контекстную рекламу, используйте все рассмотренные нами формулы. Так вы сможете получить не только общие данные, но и детально рассмотреть все этапы расхода бюджета. В дальнейшем вы сможете более детально распределить собственные расходы, и избежать провалов на каком-либо этапе.

Если у вас малый бизнес, то можете использовать только ROI и ROAS. На начальных порах этого будет достаточно для понимания того, рентабельна ли реклама, в которую вы инвестируете.

Заключение

Рентабельность инвестиций, безусловно, очень важна. Это один из ключевых показателей в деле вложения средств. Учитывая, что расчёты крайне просты, практически каждый может на основании известных данных произвести необходимые арифметические действия и сделать соответствующие выводы. Далее ещё одним простым действием подсчитать срок окупаемости вложений и свой доход. За сложными словами кроются простейшие понятия, основанные на логике, рентабельность инвестиций относится как раз к таким.

Источники

- https://internetboss.ru/rentabelnost-investiciy/

- https://1-fin.ru/?id=311&t=14.1

- https://VFinansah.com/investment/rentabelnost-investitsiy

- https://www.iqmonitor.ru/investicii/invest/rentabelnost-investicii.html

- https://business-poisk.com/valovye-investicii.html

- http://mir-investicyj.ru/vidy-investicyj/chistye-investicii/

- https://activeinvestor.pro/kak-schitat-dohodnost-investitsij-formuly-rascheta/

- https://invest-top.ru/investitsionnyiy-kalkulyator/