Пенсионер, две квартиры и налог на имущество

Содержание:

- Освобождение от уплаты налога на недвижимость

- Налог на транспорт

- Общая информация

- Произошедшие в налоговом законодательстве изменения

- Общие сведения

- Что будет, если не платить налог

- Льготы пенсионерам по налогам

- Какая недвижимость пенсионера облагается налогом, а какая – нет

- Налоговый вычет на имущество для пожилых людей

Освобождение от уплаты налога на недвижимость

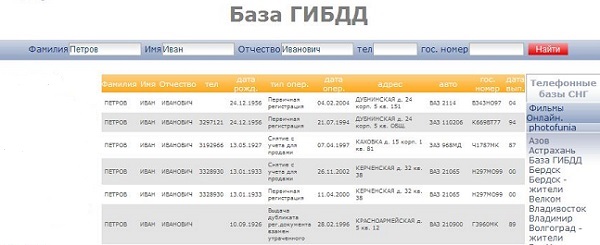

Налог на недвижимость можно не платить. Это будет зависеть от статуса налогоплательщика и вида недвижимости. В РФ определены категории граждан, которые на законных основаниях не уплачивают имущественные налоговые сборы. Есть федеральные льготы и региональные:

- Федеральные льготы предусмотрены для всех городов России. Льготники освобождаются от уплаты имущественного налога независимо от региона проживания. Среди них: пенсионеры;

- инвалиды 1 или 2 группы;

- кавалеры Ордена Славы;

- герои страны (СССР в том числе);

- военные, ушедшие в отставку по возрасту с выслугой 20 лет;

- семьи военных, потерявших единственного кормильца;

- супруги и родители военных, погибших при исполнении должностных обязанностей;

- ветераны ВОВ;

- инвалиды детства;

- люди, пострадавшие от аварий в Чернобыле или на атомной станции “Маяк”;

- граждане, использующие имущество для творческой деятельности и в качестве культурного объекта;

- собственники хозяйственных построек, но не более 50 м.кв., расположенных на участках для с/х личного подсобного хозяйства, дачного хозяйства, садоводства, огородничества.

Региональные льготы — полностью либо частично освобождают некоторых граждан от уплаты имущественного налога:

- многодетные семьи;

нуждающиеся граждане.

Полный список льготников в каждом регионе можно уточнить в налоговых органах. Критерии недвижимости, которая не облагается налогом:

- Имущество должно находиться в собственности у заявителя.

- Объект налогообложения не используется для получения прибыли.

Какой вид недвижимости не подлежит налогообложению в соответствии с законом

Льготу предоставляют на один объект каждого вида: одну квартиру, один дом и один гараж одновременно. Если у пенсионера более одной квартиры, то он не платит налог только на одну из них на свое усмотрение, на остальные налог взимается в полном объеме. Если в собственности квартира и дом, то налога не уплачивается.

Основание для начисления пенсии не имеет значения. Это может быть пенсия не по старости, а по потере кормильца или государственная пенсия. При этом пенсионер может работать и кроме пенсии получать зарплату, но льгота все сохраняется.

Перечень льготных объектов недвижимости из Налогового кодекса:

- жилой дом или его часть;

- квартира, доля в квартире, комната;

- гараж или машино-место;

- помещения для мастерских, ателье, студий;

- хозяйственные постройки площадью не более 50 квадратных метров.

Кто может не платить налог на имущество

Люди, достигшие пенсионного возраста, получают право на льготу при соблюдении следующих условий:

- Если жилой объект находится в собственности;

- Объект не используют для коммерческих нужд.

В качестве жилых объектов выступают следующие недвижимые наименования:

- Дома;

- Помещения, используемые для творчества;

- Комнаты;

- Постройки хозяйственного характера до 50 квадратных метров;

- Квартиры.

Категории льготников по налогу на имущество, а также порядок получения льготы установлены статьей 407 НК РФ.

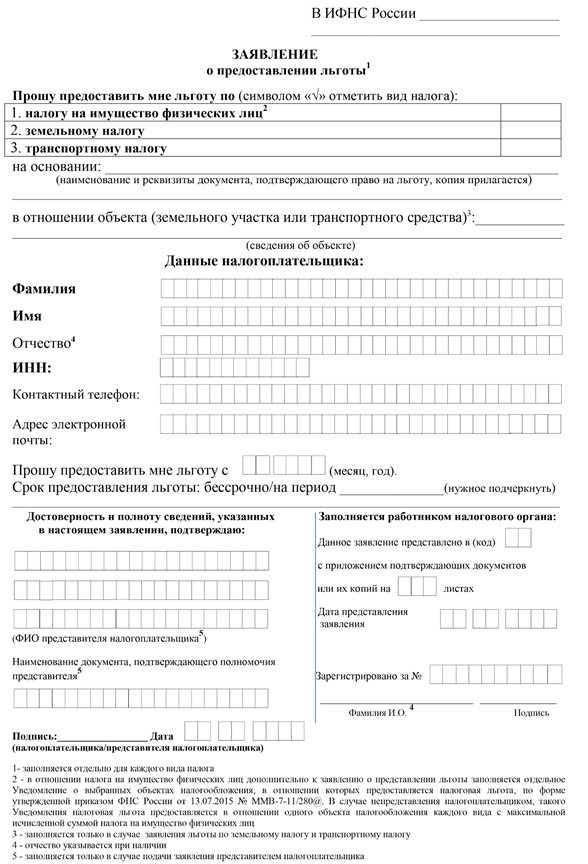

Инструкция как оформить освобождение от уплаты налога

В соответствии п.п. 10 п. 1 ст. 407 НК РФ пенсионеры не обязаны уплачивать государственный имущественный налоговый сбор на один из объектов недвижимости каждого вида на выбор – п.п. 2-4 ст. 407 НК РФ.

Льготы автоматически не присваиваются. Налогоплательщик подает документы и заявление до 1 ноября года, после чего его вопрос о получении льготы будет рассмотрен. На обработку запроса уходит 30 календарных дней. Если рассмотреть заявление невозможно, налоговый орган обязан сообщить заявителю о причинах, не позднее 5 рабочих дней с даты регистрации документов.

Шаг 1:

Собрать все нужные бумаги и отправиться в налоговую инспекцию:

- Главный документ гражданина (паспорт) и его копии;

- Пенсионное удостоверение;

- Индивидуальный номер налогоплательщика;

- Бумаги, устанавливающие права собственника на обсуждаемое имущество.

Шаг 2:

Заявление:

Шаг 3:

Ожидание результата.

Если вы узнали о льготах только сейчас, но имели на них право раньше?

Если льготник не пользовался льготами в связи с неосведомленностью, то можно подать заявление на предоставление налоговых льгот “задним числом”. Сотрудники налоговой инспекции обязаны вернуть налогоплательщику излишне уплаченный налог по требованию льготника при условии, что с момента его уплаты не прошло 36 месяцев (3 года).

Для возврата налога, в соответствии с п.7 ст.78 НК РФ, необходимо подать 2 заявления:

- На предоставление льготы с той даты, когда возникло право на нее — дата выхода на пенсию, дата получения инвалидности и т.д.

- На возврат налога за периоды, когда налогоплательщик мог пользоваться льготой на имущество, но этого не делал.

Образец заявления о возврате уплаченного налога

Налог на транспорт

Транспортный налог – региональный (), потому и вводится он законами субъектов РФ, которые определяют и конкретные ставки налога на автомобиль, и конкретные категории льготников. Ставки обычно дифференцированы в зависимости от мощности двигателя и рассчитываются на 1 лошадиную силу. Например, в Москве на автомобили до 100 л.с. ставка = 12 руб. /1 л.с., для автомобилей 125-150 л.с. = 35 руб./1 л.с., а при мощности 200-225 л.с. = 65 руб./1 л.с. В других регионах ставки будут отличаться, но не более, чем в 10 раз в сравнении со ставками, установленными .

Со льготами на транспорт сложнее. Каждый регион самостоятельно определяет, кому эту самую льготу и на каких условиях предоставить. Вот, например, некоторые регионы, где такой льготы вообще для пенсионеров не предусмотрено:

- Башкортостан;

- Бурятия;

- Алтайский край;

- Ингушетия;

- Кабардино-Балкария;

- Калмыкия;

- Республика Коми;

- Мордовия;

- Краснодарский край;

- Воронежская область;

- Камчатский край;

- Москва и область;

- Омская область и другие.

Там, где льгота есть, она предоставляется только на один автомобиль и с ограничением по мощности – не более 100-150 л.с. Возможны и другие критерии.

Налог также уплачивается на основании налогового уведомления до 1 декабря следующего года.

Общая информация

Ранее люди пенсионного возраста не должны были оплачивать налог на имущество.

Не имело значения количество недвижимых объектов, принадлежащих им.

Стоит успокоить пенсионеров – льготы сохранились в прежнем режиме, налоги платить не нужно.

Единственное важное изменение – это начисление налогов с кадастровой стоимости недвижимого имущества. Эта стоимость намного выше инвентаризационной цены.

В каком случае платят, а когда — нет?

Сразу определимся, кто точно освобождается от уплаты налогов на имущество.

От налогообложения за недвижимое имущество освобождаются:

- инвалиды 1, 2 группы;

- инвалиды детства;

- пенсионеры по старости.

Они не платят налоги за любое имущество, будь то гараж, сарай, дачный дом или квартира.

Пенсионеры не платят налог, но иногда им ошибочно может прийти квитанция, в которой указана сумма налога.

В таком случае надо явиться с квитанцией инспекцию ФНС, показать свое пенсионное удостоверение.

Есть оговорка, если квартира находится в долевой собственности, то сперва надо выделить среди них свою долю.

Платить за других собственников жилья налог на имущество не нужно.

То есть остальные лица оплачивают свои налоги в прежнем режиме, а не делят их между пенсионерами, проживающими в квартире.

Об объектах

Если объектов недвижимого имущества несколько, то за какие надо платить налог? Количество объектов недвижимого имущества значения не имеют.

Налогами не облагаются следующие объекты, принадлежащие лицам пенсионного возраста:

- квартиры;

- комнаты;

- жилые дома и стройки;

- помещения, созданные для творческой деятельности;

- места, приспособленные для стоянки автомобилей;

- дачи;

- гаражи;

- сараи.

Все остальное имущество подвергается налогообложению. Существует еще 2 важных условия, которые также влияют на налоги:

- Имущество должно быть собственностью пенсионера. Только тогда он не будет платить налоги.

- Имущество не должно применяться в предпринимательском деле.

Налоговая льгота установлена на один объект по желанию пенсионера. Следовательно, остальная недвижимость подвергается налогообложению.

Недавно было введено новшество – налоговые вычеты. Это даже большой плюс для лиц пенсионного возраста. Они получат и вычет, и отсутствие налогов на жилье.

Набор социальных услуг — предоставляется государством, согласно законодательным актам указанных в Трудовом, Гражданском Кодексах РФ, а также отдельными нормативными актами/постановлениями. Такие соц. пакеты согласно законодательству имеют право получать незащищенные категории граждан. Что входит в этот набор услуг, а также платят ли пенсионеры земельный налог — читайте в наших материалах.

Произошедшие в налоговом законодательстве изменения

Налоговые резиденты нашей страны обязаны уплачивать в казну государства различные налоги. Одним из них является налог на имущество физического лица. Его выплачивать должны люди, являющиеся собственниками недвижимости, то есть такого имущества, которое невозможно перенести без нанесения ему значительных повреждений. К этому списку согласно закону причисляются:

- коттеджи;

- частные дома;

- дачные дома;

- квартиры;

- таунхаусы;

- комнаты;

- гаражи;

- недостроенные объекты;

- строения другого рода и вида;

- долевые части во всех перечисленных объектах.

Данная налоговая разновидность относится к государственным сборам местного характера, поэтому величина отчисления в пользу бюджета страны устанавливается непосредственно властями субъекта Российской Федерации, на которой собственность налогоплательщика располагается. По своему усмотрению властные структуры имеют право менять ставки, увеличивая или уменьшая их размер абсолютно законным образом.

За последние несколько лет со способом начисления выплачиваемого налога и налоговой базой для него произошли некоторые изменения. Еще три года назад расчет величины выплаты производился на базе инвентаризационной цены имеющейся в собственности человека недвижимости. За месяц до окончания законного срока для оплаты налогового обязательства, резиденту приходило извещение из налоговой инспекции. Сумму, указанную в нем, необходимо было внести в государственный бюджет до наступления первого числа ноября, следующего за покупкой года.

В то время от данного отчисления были освобождены люди пенсионного возраста, при условии, что полагающиеся им выплаты начисляются в установленном законом порядке.

Для официального получения льготы представителям старшего поколения необходимо явиться в налоговую службу и предоставить пакет необходимых документов, среди которых обязательно иметь:

- написанное от руки или составленное на компьютере заявление;

- копию, снятую с пенсионного удостоверения.

После того, как право на получение льгот подтвердится в отделении службы, больше пенсионеры не получают налоговых извещений.

На сегодняшний день же произошла смена налоговой базы для расчета. Вместо инвентаризационной цены недвижимости теперь учитывается кадастровая. Проблема состоит в том, что ее оценка производится не чаще одного раза за 36 месяцев, поэтому не все субъекты Федерации на данный момент перешли на указанную систему расчета отчислений за имущество в государственный бюджет. Узнать, состоялась ли оценка кадастровой цены вашего дома, можно следующими способами:

- на демо-версии сервиса, представленного публичной кадастровой картой;

- послав сообщение с просьбой предоставить нужные данные в государственный кадастр, ведущийся для составления свода данных о недвижимости на территории России.

Выбрав второй вариант, и отправив официальный запрос в государственный кадастр, вам придется подождать от 3 до 5 дней в среднем. По прошествии этого срока сотрудники организации предоставят вам ответ на указанный в заявлении адрес. Он может быть:

- почтовым;

- электронным.

Если получив данные из кадастра, вы категорически не согласитесь с заявленной учреждением стоимостью вашего жилища, на основании ее существенного отличия от представленной рыночной цены объекта, не сдавайтесь. Решите проблему в суде посредством обжалования решения государственного органа, либо обратитесь за помощью в комиссию, которая профилируется на разрешении проблем подобного характера.

При отсутствии у объекта кадастровой оценки ввиду его недавней постройки или по другой причине, необходимо обратиться в бюро технической инвентаризации и вызвать сотрудника на дом. Ему придется продемонстрировать документы, являющиеся подтверждением имеющегося у вас права владения объектом недвижимости, а также другие важные бумаги. После этого вы получите оценку кадастровой цены объекта, занесенные в государственный реестр, а также планы:

- кадастровый;

- технический.

Следует обратить внимание, что кадастровая оценка может пригодиться собственникам не только для выплаты имущественного обязательства перед государством, но и при решении таких вопросов, как:

- получение наследства;

- передача имущества в дар;

- закладывания имущества.

Общие сведения

Лица пенсионного возраста, а также пенсионеры по инвалидности (1 и 2 группы) могут не платить налог на имущество физических лиц только по одному объекту каждой категории недвижимого имущества.

Это означает, что если у пенсионера по старости (получателя трудовой или социальной пенсии) есть в собственности 2 квартиры, то не платить налог он сможет только за одну.

Аналогичное правило распространяется и на другие объекты недвижимого имущества. На местном уровне могут быть предусмотрены дополнительные льготы по оплате любых налогов для граждан, в зависимости от их социального и иного статуса.

Практика показывает, что не все регионы стараются вводить льготы для пенсионеров и получателей социальной помощи. Региональные и муниципальные власти, по-прежнему, предпочитают ориентироваться на федеральное законодательство.

Освободиться от необходимости оплаты налога на имущество физических лиц пенсионер вправе в заявительном порядке. Если он не успеет подать заявление до 1 ноября года, за который был начислен налог, то платежи нужно перечислять по всем объектам. При неоплате налога возможно привлечение гражданина к административной ответственности и взыскание пени.

Граждане пенсионного возраста, а также некоторые другие получатели пенсии – инвалиды 1, 2 группы, военные пенсионеры, в том числе, получающие пенсию после 20 лет службы в Вооруженных силах РФ, относятся к льготной категории субъектов налогообложения. Они вправе не платить за один объект недвижимости каждого типа.

Например, у пенсионера в собственности 2 квартиры, частный дом и 2 дачи. От налогообложения освобождается 1 квартира, частный дом и одна дача. За другую квартиру и вторую дачу налог платить придется.

Освободить от налога на имущество для пенсионеров невозможно без предоставления заявления в ФНС.

Он вправе самостоятельно обратиться в ФНС – написать заявление, выбрать объекты налогообложения, за которые он, по закону, не желает платить.

Подать заявление достаточно 1 раз, но предоставлять уведомление об освобождении от налогообложения конкретных объектов недвижимости понадобится периодически.

Например, у пенсионера в собственности 2 квартиры – одна с кадастровой стоимостью 1.5 млн. руб., вторая – 2.4 млн. руб. От оплаты налога будет освобождена именно вторая квартира, что выгодно для собственника жилья.

Кто платит?

Чтобы выяснить – платят ли пенсионеры налог на имущество, нужно учитывать, что оплачивать налог на имущество физических лиц обязаны следующие пенсионеры:

- инвалиды 3 группы, если они не достигли пенсионного возраста – мужчины – 60 лет, женщины – 55 лет, для отдельных категорий специалистов предусмотрен более ранний или поздний выход на пенсию, но в расчет все равно будет приниматься общий пенсионный возраст;

- пенсионеры – собственники коммерческой недвижимости: офисов, торговых площадей и т.д.;

- пенсионеры – собственники недвижимости стоимостью больше 300 млн. рублей.

Положения о налоге на имущество физических лиц регулируется главой 32 НК РФ и муниципальными актами.

Объекты налогообложения

Они перечислены в НК РФ – ст. 401. В качестве объектов в 2020 году выступают:

- частные дома;

- квартиры;

- комнаты – в общежитии и коммунальной квартиры;

- дачи;

- объекты незавершенного строительства;

- гаражи, машино-места;

- другие здания, сооружения, помещения;

- единые недвижимые комплексы.

Налогом также облагается дом, который находится на землях, отведенных для личного подсобного хозяйства, ИЖС, садовничества, огородничества. Объектом налогообложения не считается общее домовое имущество.

Что будет, если не платить налог

Может возникнуть такая ситуация, что пенсионер оформил льготу, но при этом квитанция продолжает приходить с налогом в полном объеме.

Если это произошло, то данный факт нельзя оставлять на самотек и игнорировать требование органа по уплате. Потому как после периода ожидания, налоговый орган через судебное решение произведет принудительное списание налога с карты или банковского счета.

Поэтому, если пришло требование, необходимо найти уведомление из налогового органа о том, что пенсионеру установлена льгота, и обратиться с ним в налоговый орган. Лучше всего сделать это лично, но можно также отправить электронный запрос через личный кабинет на сайте налогового органа.

Читайте далее:

Налоговые льготы для военных пенсионеров: что положено в 2020 году, порядок их получения

Платят ли налог на землю пенсионеры, какие льготы положены в 2020 году, как оформить

Есть ли льготы по транспортному налогу для пенсионеров в 2019 году, условия получения

Какие налоговые льготы положены пенсионерам в 2020 году, порядок оформления

Налоговые льготы ветеранам труда: что положено в 2020 году, как оформить, изменения

Льготы пенсионерам по налогам

- Место проживания. Некоторых платежи идут в местные бюджеты и регулируются на региональном уровне. Условия их уплаты и величина льгот отдельным категориям отличаются от региона к региону.

- Размер налоговой базы. Будет ли человек платить определенный налог, зависит от того, что из облагаемого имущества он имеет.

- Тип пенсионного обеспечения. Согласно федеральному законодательству некоторые категории пенсионеров не платят налоги, независимо от места проживания.

- Герои СССР и РФ;

- Граждане, имеющие Орден Славы трех степеней;

- инвалиды 1–2 гр., инвалиды детства;

- участники и ветераны боевых действий ВОВ и других операций по защите Родины;

- ликвидаторы аварии на ЧАЭС и подобных катастроф;

- военнослужащие некоторых категорий;

- члены семей, потерявшие кормильца из-за его участия в боевых действиях.

На имущество физических лиц

- преференция касается имущества, принадлежащего лицу, получающему пенсию от государства;

- от налога освобождается только 1 объект собственности каждого вида недвижимости по выбору налогоплательщика;

- льгота распространяется на имущество, не используемое для предпринимательской деятельности.

- квартира или ее часть;

- жилой дом или его часть;

- хоз. постройка;

- творческая мастерская;

- гараж или машино-место.

Транспортный

Льгота на транспортный налог для пенсионеров тоже рассчитывается на уровне регионов, так как сбор относится к местным. Например, в Москве преференцию на одну машину имеют ветераны, чернобыльцы, Герои РФ и СССР. Федеральные льготники полностью освобождены от уплаты средств в казну за ТС.На уровне государства прописано право пенсионера не платить налог за одно транспортное средство до 100 л. с. Общий размер платежа зависит от типа транспорта, мощности двигателя. Федеральный закон устанавливает определенную базу, но региональные власти вправе увеличить ставку.

Транспортным сбором облагаются следующие ТС:

- автомобили;

- мотоциклетный транспорт;

- скутеры и прочее.

- специально оборудованные ТС для инвалидов;

- весельные или моторные лодки до 5 л. с.;

- средства передвижения мощностью до 100 л. с., полученные в рамках программы соцзащиты.

Налог на доходы физических лиц

Подоходный налог не взимается с пенсии или других получаемых социальных выплат. Но работающий пенсионер должен отдавать часть заработанных средств государству. То же касается и предпринимателей: они обязаны платить все те же налоги, что и другие граждане.

Льготой от государства в рамках НДФЛ можно считать право получить имущественный вычет. Пенсионеры при покупке недвижимости могут вернуть сумму НДФЛ, уплаченную за 4 года – год регистрации права собственности и три предыдущих. Обязательное условие – подача налоговых деклараций за этот период.

Какая недвижимость пенсионера облагается налогом, а какая – нет

Вся недвижимость, по которой пенсионеры не должны уплачивать имущественный налог, перечислена в п. 4 статьи 407 НК. При этом к разным объектам налогообложения, к которым применяются льготы, относятся:

- квартира полностью или доля в ней, комната в общежитии или коммуналке (это один вид собственности, на которую распространяются льготы);

- жилой дом в городе (сельской местности) или его часть, оформленная в виде долевой собственности (второй вид);

- помещение для стоянки транспортных средств: гараж или машино-место на открытой или закрытой автостоянке (третий вид);

- помещения, используемые для творческой деятельности на профессиональной основе: студии для художников, мастерские для скульпторов, частные галереи, музеи и т.д. (четвертый вид);

- хозяйственные постройки (теплицы, парники, мастерские и др. здания и сооружения), расположенные на землях для ведения личного подсобного хозяйства, посадки сада или огорода, а также ИЖС (индивидуальное жилищное строительство) (пятый вид).

Для невнимательных читателей еще раз повторим: налоговая льгота для пенсионеров на имущество предоставляется на один объект каждого вида. В сумме таких зданий и помещений может быть не более 5. Со всего остального налог взимается в полном объеме.

Пример. У пенсионера С. в собственности: квартира в городе и машино-место в подземной парковке; жилой дом в сельской местности с гаражом, баней, теплицей и сараем для домашнего скота (остался в наследство от родителей), дача с сауной, теплицей и гаражом.

Из налогооблагаемой базы сразу будет исключены квартира (первый вид собственности) и жилой дом (второй вид собственности).

По третьему виду собственности есть два гаража и машино-место в городе. Здесь пенсионер имеет право выбрать, что исключить из базы налогообложения, а за что уплатить налог. Большая сумма налоговых платежей была за гараж около частного дома. Поэтому его исключили, а за остальные 2 объекта налог нужно оплачивать.

Четвертого вида собственности у С. не имеется. Следовательно, ни льгот, ни оплаты налога нет.

Пятый вид собственности. Здесь все более запутано. Во-первых, дача не попадает ни в один из видов налоговых послаблений – придется платить в любом случае полном объеме. Во-вторых, в категории сразу несколько построек: баня, сауна, 2 теплицы и сарай. Из приведенного перечня можно убрать только 1 объект. Такое право имеется у налогоплательщика – выбирается объект с самым большим налогом (баня). За остальные виды хозяйственных построек придется уплатить.

По приведенному перечню есть ограничения по стоимости и площади помещения. Так, ни один исключаемый из налогообложения вид собственности не должен стоить более 300,0 млн. руб. по кадастровой стоимости (п.5 ст. 407 НК РФ). Это означает, что огромнейший особняк ценой более 4-5 млн. долларов регистрировать на родителей пенсионеров бесполезно – налог придется платить. А вот «скромненький» коттедж за пару-тройку миллионов долларов можно спокойно оформить на какого-нибудь ветерана и спать спокойно – налоги оплачивать не придется.

Ограничение по площади относится только к хозяйственным постройкам – они не должны быть более 50 м кв. В противном случае придется оплачивать налог на имущество.

Налоговый вычет на имущество для пожилых людей

Имущественным налоговым вычетом называется возврат определенной денежной суммы из средств, потраченных на приобретение недвижимости.

Право на налоговый вычет имеют физические лица, получающие доход, с которого они сами, либо работодатель перечисляют в бюджет подоходный налог. Люди, получающие пенсию, также имеют право на налоговый вычет при покупке принадлежности, вне зависимости от того, платят или нет подоходный налог.

Для получения вычета нужно соблюдение нескольких условий:

- пенсионер должен иметь статус резидента РФ и находиться на местности РФ не менее 183 дней в год;

- недвижимость должна приобретаться на собственные средства пенсионера (регулярные (ежемесячные или еженедельные) денежные выплаты лицам, которые: достигли пенсионного возраста (пенсии по старости), имеют инвалидность, потеряли кормильца.В зависимости от организации,);

- имущество (совокупность вещей, которые находятся в собственности какого-либо физического лица, юридического лица или публично-правового образования (включая деньги и ценные бумаги), а также их имущественных) приобреталось не у ближайших родственников;

- получение дохода, с которого уплачивается подоходный налог, либо в текущем периоде, либо хотя бы в одном из 3 лет, применяемых для расчета вычета.

Возврат средств осуществляется с суммы до 2000000 рублей — при покупке за наличные и до 3000000 – при использовании ипотеки.

Сроки возврата средств

Работающие пожилые люди вправе рассчитывать на возврат средств за 4 года. Также на эту возможность могут рассчитывать те физические лица, которые заполучили собственность до выхода на пенсию или в год выхода на заслуженный отдых.

Если недвижимость была приобретена после выхода на пенсию, срок по имущественному вычету ограничивается 3 годами. Годом предоставления льготы считается год приобретения жилища. То есть, если гражданин на пенсии больше 3 лет и нигде официально не работает, рассчитывать на материальный вычет он не вправе.

Обратите внимание: возврат средств за неработающего гражданина может получить его супруг, при условии наличия зарегистрированного брака. Правила получения вычета (может означать) такие же, как и для собственника имущества

Это связано с тем, что финансовые средства, нажитые в браке, считаются совместно нажитым имуществом.

Документы для возврата средств при покупке недвижимости

Порядок дизайна вычета аналогичен порядку оформления льготы на налог на имущество. В территориальный орган ФНС предоставляются оформленное заявление и нужные документы.

К ним относятся:

- декларация по подоходному налогу по форме 3-НДФЛ, за последние 3 или 4 года, в зависимости от того, трудился пенсионер или нет;

- справка о доходах по форме 2-НДФЛ;

- договор купли-продажи;

- акт приема-передачи;

- платежные документы, для доказательства использования собственных средств;

- паспорт;

- пенсионное удостоверение;

- свидетельство о браке, если вычет получает супруг.

Обратите внимание: кроме приобретения имущества, налоговый вычет предоставляется с сумм, потраченных на строительство жилища и процентов, уплаченных по целевым ипотечным кредитам на приобретение жилья или на личное строительство