Что такое транспортный налог с физических лиц и юридических

Содержание:

Определение и характеристика

Под транспортным налогом понимается обязательный, индивидуально безвозмездный платеж в пользу государства, взимаемый с владельцев транспортных средств.

История развития в России

С понятием «транспортный налог» граждане РФ знакомы, его введению уже много лет, однако за все время своего существования данный налог потерпел серьезные изменения. Рассмотрим историю развития и совершенствования налогообложения транспортных средств в России.

В декабре 1993 года Б.Н. Ельцин подписал указ № 2270 «О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней». Это был первый транспортный налог в России и взимался он только с юридических лиц. Причем объектом налогообложения являлись не транспортные средства, а фонд оплаты труда предприятия (согласно подпункту «б» п. 25 Указа).

Налог на транспорт имел свои плюсы и минусы, взимался вместе с налогами, направленными в дорожные фонды до 15 ноября 1997 г., после чего был отменен Указом Президента РФ от 15.11.97 № 1233.

Помимо налога на авто, законом «О дорожных фондах в РСФСР» предусматривался налог для ЮЛ за пользование автомобильными дорогами. Размер такого платежа составлял 0,4% от величины выручки. Статьей 6 данного закона был также предусмотрен налог с владельцев ТС.

Это был ежегодный платеж в бюджет для физлиц и юрлиц, независимо от формы собственности, а также для иностранных ФЛ и ЮЛ и лиц без гражданства, имевших во владении автомобили, самоходные машины и другие транспортные средства. Размер платежа определялся в зависимости от количества лошадиных сил ТС.

Также закон «О налогах на имущество физических лиц» предусматривал налог для ФЛ, имевших в собственности водный или воздушный транспорт. Размер такого платежа зависел от мощности мотора.

Можно отметить, что ранее действовавшее законодательство предусматривало несколько транспортных налогов, отличавшихся по своей структуре. Такое разнообразие приводило к путанице в процессе налогообложения автомобилей и элементах налога, как для налогоплательщиков, так и для налоговых органов.

Суть, значение и действие

Современный единый транспортный налог является поимущественным и имеет строго определенный объект налогообложения – ТС, зарегистрированные за организациями и гражданами РФ.

Госналог на автомобили является основным финансовым источником для строительства и ремонта автомобильных дорог, а также улучшения и развития дорожной инфраструктуры.

Это какой вид: прямой или косвенный?

Налог на транспорт является прямым налогом, так как в данном случае правообладатель (владелец автомобиля или иного ТС) и налогоплательщик совпадают.

Куда относится и в какой бюджет идет: местный, региональный или федеральный

По принадлежности к уровню управления это региональный налог. Согласно ст. 56 БК РФ, транспортный налог полностью зачисляется в бюджет субъекта РФ (край, область, республика, автономный округ и автономная область).

Что является источником?

Источником для выплаты этого платежа являются денежные средства от продажи транспортного средства или другого имущества, доход от использования ТС, а также иной доход налогоплательщика.

Разница с обложением имущества

Облагаются ли в РФ личные автомобили и другие транспортные средства налогом на имущество? Статья 130 ГК РФ однозначно определяет, что легковые автомобили и другой вид транспорта в России признаются движимым имуществом, на которое с 1 января 2013 года налог был отменен. В связи с этим ответ на вопрос напрашивается сам собой.

От владельца транспортного средства требуется оплата только транспортного налога, так как объектом налога на имущество, как правило, является только недвижимость.

Безусловно, существуют и исключения, которые облагаются имущественным налогом, но вряд ли какие-либо из них есть в собственности у граждан, да и далеко не каждая организация может позволить себе иметь в собственности такие транспортные средства. Речь идёт о космических ракетах, водных судах и самолётах, подлежащих госрегистрации.

Плательщики налога

Перечень плательщиков ТН в стране определён статьёй 357 НК РФ. К ним относятся юридические и физические лица, являющиеся собственниками транспортных средств. Хозяйствующие субъекты производят расчёт полагающихся к уплате сумм налога самостоятельно. Они обязаны предоставлять свои расчёты в ИФНС по месту своей регистрации.

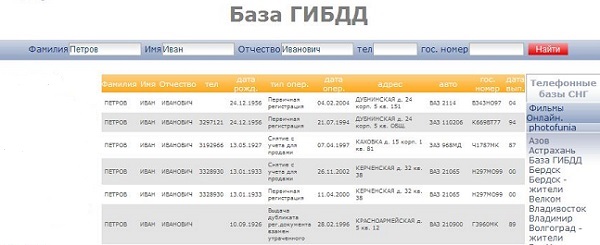

База ГИБДД

Расчёт и оплата ТН

Мощность ТС является базой для расчёта полагающейся к уплате суммы налога. Она зависит от вида установленного на технику двигателя. Единицей определения мощности агрегатов являются лошадиные силы. Платить ТН необходимо за технику, зарегистрированную в РФ. Региональные ставки ТН определяются отдельными местными законодательными актами. Они имеют фиксированное значение и не могут быть выше, установленных федеральным законодательством. За основу расчёта базовых платежей, в некоторых случаях, принимается тоннаж или единица транспорта.

Объекты налогообложения

Как берется?

Периоды

Налоговый и отчетный периоды, которые не равны между собой, определены статьей 360 НК. Налоговый периодом, что признается законодательством, составляет один календарный год. Отчетный же период намного короче и актуален только для ЮЛ – для организаций отчетным периодом признается первый, второй и третий квартал.

Пункт 3 статьи 362 НК определяет, что в случае регистрации ТС и снятия с нее в течение налогового периода налог будет насчитываться только по количеству месяцев фактического владения. Для целей расчета учитывается коэффициент, определяемый как отношение числа полных месяцев владения и эксплуатации ТС к общему числу календарных месяцев в налоговом периоде.

Месяц регистрации ТС, а также месяц снятия ТС с регистрации принимается за полный месяц владения.

Например, если налогоплательщик снимает ТС с регистрации 22 апреля 2020 года, то налог за использование личного автомобиля будет исчисляться за 9 полных месяцев.

Порядок исчисления суммы для физических и юридических лиц

Порядок регламентирован статьей 362 НК РФ и имеет принципиальные отличия для ФЛ и организаций.

Начисление фискального сбора для ФЛ производят налоговые органы на основании предоставленных документов. Величина платежа, подлежащая уплате в бюджет, определяется как произведение налоговой базы и ставки. В случае наличия повышающего коэффициента предварительная сумма умножается еще и на коэффициент.

ЮЛ должны самостоятельно рассчитывать величину налога и размер авансовых платежей. Размер фискального сбора в бюджет от налогоплательщиков-организаций равен разнице между общей величиной налога и суммами авансовых платежей, которые уплачивают в бюджет по истечении каждого отчетного периода. Размер авансового платежа равен одной четвертой (исходя из количества кварталов в налоговом периоде) произведения налоговой базы и ставки с учетом (если требуется) повышающего коэффициента. О данном налоге для организаций вы можете узнать в этой статье, а о том, как правильно рассчитать транспортный налог, мы писали отдельно.

Как и когда нужно перечислять средства?

Порядок и сроки годового налога на автомобиль определяются статьей 363 НК РФ и имеют разницу в зависимости от налогоплательщика: физическое или юридическое лицо.

Физические лица в РФ обязаны уплачивать годовой налог на авто не позднее 1 декабря года, следующего за истекшим налоговым периодом, на основании налогового уведомления (об особенностях получения уведомления узнайте тут).

Налогоплательщики-организации вносят авансовые платежи по налогу в течение налогового периода, по истечении которого они уплачивают «оставшуюся» сумму.

Декларация

Ежегодно по истечении налогового периода ЮЛ должны предоставить в налоговую инспекцию (как правило, в ближайшую) декларацию, где будут указаны полученные организацией доходы за период, а также возможные скидки и льготы. Сделать это необходимо не позднее 1 февраля года, следующего за истекшим налоговым периодом. Так, декларацию за 2020 год необходимо предоставить до 1 февраля 2020 года.

Как рассчитать транспортный налог

Нужно определить налоговую базу и умножить ее на ставку налога. Сумма налога рассчитывается отдельно по каждому транспортному средству.

Налоговая база в общем случае — это значение физического показателя, характеризующего ТС: количество лошадиных сил, количество килограммов силы тяги и количество регистровых тонн.

Определять базу и начислять налог нужно по итогам налогового периода, который равен одному календарному году. Приведем пример. Допустим, налогоплательщик в течение всего года владел легковым автомобилем с мощностью двигателя 81 л.с., ставка транспортного налога для таких ТС в данном регионе равна 7 руб. на одну л.с. Значит, сумма налога за этот год составит 567 руб. (7 руб. х 81 л.с.).

Если транспортное средство зарегистрировано, либо снято с учета в середине года, то сумму налога нужно рассчитывать с учетом коэффициента. Он равен числу полных месяцев, в течение которых ТС было зарегистрировано на налогоплательщика, деленному на количество календарных месяцев в году.

В 2015 году и ранее дейстсвовало следующее правило: месяц регистрации и месяц снятия с учета принимались за полные месяцы. Начиная с 2016 года алгоритм изменился. Теперь, если транспортное средство зарегистрировано 15-го числа или ранее, то месяц регистрации считается за полный месяц. Если же транспортное средство зарегистрировано после 15-го числа, то месяц регистрации вообще не учитывается. При снятии ТС с учета действует «зеркальная» норма: если снятие произошло 15-го числа или ранее, соответствующий месяц не учитывается. Если же снятие произошло после 15-го числа, то соответствующий месяц принимается за полный.

Поянсим на примере. Предположим, налогоплательщик 1 марта зарегистрировал легковой автомобиль с мощностью двигателя 81 л.с., а 1 июня того же года снял машину с учета. Ставка налога равна 7 руб. на одну л.с. Получается, что налогоплательщик владел автомобилем на протяжении трех полных месяцев (март, апрель, май). Значит, коэффициент равен 0,25 (3 мес.: 12 мес.), а сумма налога за этот год составит 141,75 руб.(0.25 х 7 руб. х 81 л.с.).

Начиная с 2014 года транспортный налог в отношении легковых автомобилей стоимостью более 3 000 000 рублей рассчитывается с применением повышающих коэффициентов. Всего установлено пять коэффициентов в зависимости от средней стоимости автомобиля и количества лет, прошедших с года его выпуска. В частности, сумму транспортного налога в отношении автомобилей средней стоимостью от 3 до 5 миллионов рублей, с года выпуска которых прошло не более одного года, нужно умножать на коэффициент 1,5. Порядок определения средней стоимости автомобилей и перечни дорогостоящих автомобилей ежегодно публикуются на сайте Минпромторга России.

Заметим, что с 1 января 2015 года организации должны исчислять авансовые платежи по транспортному налогу с учетом повышающих коэффициентов, установленных в отношении дорогих автомобилей (п. п. 2 и 2.1 ст. НК РФ). Прежде (до 2015 года) повышающие коэффициенты применялись только при уплате налога по итогам года.

ВАЖНО. В связи с пандемией отменен налог и авансовые платежи за период владения транспортным средством с 1 апреля по 30 июня 2020 года — в отношении объектов, предназначенных для предпринимательской и (или) уставной деятельности. Льгота распространяется на следующие категории:

— ИП;

— компании, включенные в реестр социально ориентированных некоммерческих организаций, которые с 2017 года получают субсидии и гранты (см. «Принят закон, который освобождает бизнес от налогов и взносов за второй квартал 2020 года»).

Расчет транспортного налога на автомобиль 2020 год

Рассчитать налог за год:

Регион:

Алтайский КрайАмурская областьАрхангельская областьАстраханская областьБелгородская областьБрянская областьВладимирская областьВолгоградская областьВологодская областьВоронежская областьЕврейская АОЗабайкальский крайИвановская областьИркутская областьКабардино-Балкарская РеспубликаКалининградская областьКалужская областьКамчатский крайКарачаево-Черкесская РеспубликаКемеровская областьКировская областьКостромская областьКраснодарский крайКрасноярский КрайКрымКурганская областьКурская областьЛенинградская областьЛипецкая областьМагаданская областьМоскваМосковская областьМурманская областьНенецкий АОНижегородская областьНовгородская областьНовосибирская областьОмская областьОренбургская областьОрловская областьПензенская областьПермский КрайПриморский крайПсковская областьРеспублика АдыгеяРеспублика АлтайРеспублика БашкортостанРеспублика БурятияРеспублика ДагестанРеспублика ИнгушетияРеспублика КалмыкияРеспублика КарелияРеспублика КомиРеспублика Марий ЭлРеспублика МордовияРеспублика СахаРеспублика Северная Осетия — АланияРеспублика ТатарстанРеспублика ТываРеспублика ХакасияРостовская областьРязанская областьСамарская областьСанкт-ПетербургСаратовская областьСахалинская областьСвердловская областьСевастопольСмоленская областьСтавропольский крайТамбовская областьТверская областьТомская областьТульская областьТюменская областьУдмуртская РеспубликаУльяновская областьХабаровский КрайХанты-Мансийская АОЧелябинская областьЧеченская РеспубликаЧувашская РеспубликаЧукотский АОЯмало-Ненецкий АОЯрославская область

АвтобусыГидроциклыАвтомобили легковыеГрузовые автомобилиСнегоходы, мотосаниМотоциклы и мотороллерыНесамоходные (буксируемые) судаЯхты и другие парусно — моторные судаСамолеты, имеющие реактивные двигателиСамолеты, вертолеты и иные воздушные суда, имеющие двигателиКатера, моторные лодки и другие водные транспортные средстваДругие водные и воздушные транспортные средства, не имеющие двигателейДругие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу

Мощность транспортного средства:

кВт

ЛС

Рассчитать за период:

Сумма транспортного налога к уплате: руб.

Понравился калькулятор?

Забери к себе!

На основании 28-й главы второй части Налогового кодекса РФ транспортный налог обязаны платить физические и юридические лица, являющиеся собственниками следующих транспортных средств: автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в соответствии с законодательством РФ.

Произвести расчет налога на авто за 2020 год, который вы оплатите в 2021 г., вы можете воспользовавшись нашим калькулятором. Кроме того, вы можете и самостоятельно рассчитать налог на авто. Выберите здесь свой регион и с помощью таблиц со ставками транспортного налога рассчитайте сумму.

НЕ подлежат налогообложению, транспортные средства:

- весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

- автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- промысловые морские и речные суда;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона документом, выдаваемым уполномоченным органом.

Собственник транспортного средства обязан уплатить налог, даже если оно не эксплуатируется или находится в ремонте. Чтобы избавиться от этой обязанности, необходимо снять транспортное средство с государственной регистрации.

Сопутствующие разделы:Визуальный шинный калькуляторРастаможка авто калькулятор

Ставки транспортного налога по регионам в 2020 году

| Регион | Ставка руб. за 1 л.с. | 0-100 | 100-150 | 150-200 | 200-250 | 251+ |

|---|---|---|---|---|---|

| Адыгея, республика | 10 | 20 | 40 | 70 | 130 |

| Алтайский край | 10 | 20 | 25 | 60 | 120 |

| Алтай, республика | 10 | 14 | 20 | 45 | 120 |

| Амурская область | 15 | 21 | 30 | 75 | 150 |

| Архангельская область | 14 | 24 | 50 | 75 | 150 |

| Астраханская область | 14 | 27 | 48 | 71 | 102 |

| Башкирия, республика | 25 | 35 | 50 | 75 | 150 |

| Белгородская область | 15 | 25 | 50 | 75 | 150 |

| Брянская область | 10 | 18 | 40 | 75 | 130 |

| Бурятия, республика | 9.5 | 17.9 | 25.5 | 38.3 | 76.5 |

| Владимирская область | 20 | 30 | 40 | 75 | 150 |

| Волгоградская область | 9 | 20 | 40 | 75 | 150 |

| Вологодская область | 25 | 35 | 50 | 75 | 150 |

| Воронежская область | 25 | 35 | 50 | 75 | 150 |

| Дагестан, республика | 8 | 10 | 35 | 50 | 105 |

| Еврейская АО | 8 | 16 | 40 | 60 | 95 |

| Забайкальский край | 7 | 10 | 20 | 33 | 65 |

| Ивановская область | 10 | 20 | 35 | 60 | 120 |

| Ингушетия, республика | 5 | 7 | 10 | 30 | 40 |

| Иркутская область | 10.5 | 14.5 | 35 | 52.5 | 105 |

| Кабардино-Балкария, республика | 7 | 15 | 35 | 65 | 130 |

| Калининградская область | 2.5 | 15 | 35 | 66 | 147 |

| Калмыкия, республика | 11 | 22 | 47 | 75 | 150 |

| Калужская область | 10 | 25 | 50 | 75 | 150 |

| Камчатский край | 9 | 24 | 40 | 68 | 130 |

| Карачаево-Черкесия, республика | 7 | 14 | 25 | 35 | 95 |

| Карелия, республика | 6 | 30 | 50 | 75 | 150 |

| Кемеровская область | 8 | 14 | 45 | 68 | 135 |

| Кировская область | 20 | 30 | 44 | 60 | 120 |

| Коми, республика | 15 | 20 | 50 | 75 | 150 |

| Костромская область | 14 | 26.8 | 38 | 60 | 120 |

| Краснодарский край | 12 | 25 | 50 | 75 | 150 |

| Красноярский край | 5 | 14.5 | 29 | 51 | 102 |

| Крым, республика | 5 | 7 | 15 | 20 | 50 |

| Курганская область | 10 | 27 | 50 | 75 | 150 |

| Курская область | 15 | 22 | 40 | 70 | 150 |

| Ленинградская область | 18 | 35 | 50 | 75 | 150 |

| Липецкая область | 15 | 28 | 50 | 75 | 150 |

| Магаданская область | 6 | 8 | 12 | 18 | 36 |

| Марий Эл, республика | 25 | 35 | 50 | 90 | |

| Москва, город | 12 | 35 | 50 | 75 | 150 |

| Мордовия, республика | 17.3 | 25.9 | 37.9 | 75 | 150 |

| Московская область | 10 | 34 | 49 | 75 | 150 |

| Мурманская область | 10 | 15 | 25 | 40 | 80 |

| Ненецкий АО | 25 | 50 | |||

| Нижегородская область | 22.5 | 31.5 | 45 | 75 | 150 |

| Новосибирская область | 6 | 10 | 30 | 60 | 150 |

| Омская область | 7 | 15 | 30 | 45 | 90 |

| Оренбургская область | 15 | 50 | 75 | 150 | |

| Орловская область | 15 | 35 | 50 | 75 | 150 |

| Пензенская область | 15 / 21 | 30 | 45 | 75 | 150 |

| Пермский край | 25 | 30 | 50 | 58 | |

| Приморский край | 18 | 26 | 43 | 75 | 150 |

| Псковская область | 13 / 15 | 25 | 50 | 75 | 150 |

| Ростовская область | 12 | 15 | 45 | 75 | 150 |

| Рязанская область | 10 | 20 | 45 | 75 | 150 |

| Самарская область | 16 | 20 | 45 | 75 | 150 |

| Санкт-Петербург, город | 24 | 35 | 50 | 75 | 150 |

| Саратовская область | 14 | 30 | 50 | 75 | 150 |

| Сахалинская область | 10 | 21 | 35 | 75 | 150 |

| Свердловская область | 2.5 | 9.4 | 32.7 | 49.6 | 99.2 |

| Северная Осетия, республика | 7 | 15 | 20 | 45 | 90 |

| Севастополь, город | 5 | 7 | 25 | 75 | 100 |

| Смоленская область | 10 | 20 | 40 | 60 | 100 |

| Ставропольский край | 7 | 15 | 36 | 75 | 120 |

| Тамбовская область | 20 | 30 | 50 | 75 | 150 |

| Татарстан, республика | 25 | 35 | 50 | 75 | 150 |

| Тверская область | 10 | 21 | 30 | 45 | 90 |

| Томская область | 5 | 8 | 20 | 30 | 75 |

| Тульская область | 10 | 25.4 | 50 | 75 | 150 |

| Тыва, республика | 7 | 11 | 20 | 30 | 70 |

| Тюменская область | 10 | 30 | 34 | 40 | 66 |

| Удмуртия, республика | 8 | 20 | 50 | 75 | 100 |

| Ульяновская область | 12 | 30 | 45 | 65 | 115 |

| Хабаровский край | 12 | 16 | 30 | 60 | 150 |

| Ханты-Мансийский АО | 5 | 7 | 40 | 60 | 120 |

| Хакасия, республика | 6 | 15 | 25 | 40 | 75 |

| Челябинская область | 7.7 | 20 | 50 | 75 | 150 |

| Чечня, республика | 7 | 11 | 24 | 48 | 91 |

| Чувашия, республика | 13 | 23 | 50 | 75 | 150 |

| Чукотский АО | 5 | 7 | 10 | 15 | 30 |

| Якутия, республика | 8 | 13 | 17 | 30 | 60 |

| Ямало-Ненецкий АО | 15 | 24.5 | 25 | 37.5 | 75 |

| Ярославская область | 15.8 | 28.1 | 45 | 68 | 145 |

Величина налога зависит от многих факторов. Среди них – тип транспортного средства, срок его эксплуатации, мощность двигателя, наличие льгот. Кроме этого, базовая ставка в разных регионах России может значительно отличаться, а для дорогих автомобилей применяется повышающий коэффициент. Ставку для каждого из регионов и отдельно по транспортным средствам можно посмотреть на официальном сайте ФНС, либо воспользоваться одним из калькуляторов, который предлагают многочисленные специализированные сайты.

Производство расчётов

Налог на ТС считается по стандартной формуле – (налоговая ставка) * (налоговая база) * (коэффициент владения ТС в году) * (повышающий коэффициент для дорогих авто). Данная калькуляция основана на 28-ом параграфе Налогового Кодекса Российской Федерации. При этом НК РФ не даёт чётких указаний по налоговой ставке. Каждый субъект РФ (регион) самостоятельно устанавливает налоговую ставку. Она зависит от времени выпуска автомобиля, от внутреннего объёма двигателя, класса по экологической безопасности и др. Поэтому перед первой уплатой налога на ТС необходимо узнавать эту информацию в своём регионе. Налоговая база – это сумма лошадиных сил, или мощность ТС.

Для физических лиц

Калькулятор расчета налога на ТС выглядит следующим образом:

Региональная налоговая ставка умножается на налоговую базу. Узнать налоговую ставку для своего места регистрации ТС можно в региональной налоговой службе или по Интернету.

Но полученная величина транспортного налога иногда требует уточнения. В формуле присутствует понятие «владение месяцев в году». На это число необходимо умножить полученную сумму, чтобы получить окончательный вариант. Также сумма транспортного налога умножается на повышающий коэффициент, если стоимость автомобиля больше 3 000 000 руб. Это т.н. «налог на роскошь». В рамках данного вопроса полезно почитать про исчисление сроков в гражданском праве.

Пример калькуляции налога на ТС:

Авто имеет мощность 200 л/с. Налоговая ставка в регионе – 75 руб. Количество месяцев владения в году – 6. Авто стоит дешевле 3 млн. руб. В итоге получаем следующую формулу:

75*200*(6/12)*1 = 7 500 рублей налога на ТС. Если во время расчета имеют место быть дробные числа, то они округляются до целых рублей.

Происходит это на основании регистрационных данных. Поэтому ваши данные могут не совпадать с теми, которые пришли вам для уплаты транспортного налога.

Возможно вам так же будет интересно узнать всё про налоговые льготы для пенсионеров по транспортному налогу.

На видео-как считается транспортный налог:

Для юридических лиц

Формула расчета транспортного налога для организаций такая же точно, как и для отдельных граждан. При этом каждый регион имеет свой расчет налоговой ставки. В одних субъектах РФ в него включают возраст ТС, вид транспорта и его экономический класс. В других к этим показателям могут добавить какие-то свои параметры. Данное явление регулируется ст.361 НК РФ.

Срок уплаты налога на ТС для юридических лиц имеет крайнюю дату 1 февраля следующего года за отчетным периодом. Как для юридических, так и для физических лиц возможна оплата авансовым платежом поквартально. Определенные категории транспорта имеют налоговые льготы, в зависимости от региона РФ.

Если физические лица получают от налоговой службы уведомление о размере уплат, то организации обязаны сами производить расчет налога на ТС.

Авансовые платежи

Авансовые платежи можно вносить не по окончанию отчётного периода, а во время него. Эта возможность есть только у юридических лиц. Граждане уплачивают налог согласно закону единовременно не позднее 1 октября следующего года.

Авансовый платеж выплачивается поквартально и равен ¼ от всей суммы транспортного налога. Не требуется предоставлять отдельную декларацию на каждый авансовый платеж. Все они будут отражены в общей сумме декларации. Оплата происходит за первый, второй, третий кварталы и в означенный период за отчетным годом.

- Первый квартал – до 30 апреля;

- Второй квартал – до 31 июля;

- Третий квартал – до 31 октября.

Некоторые регионы не признают авансовых платежей для определенных категорий организаций и транспорта. Чтобы узнать, можно ли платить транспортный налог авансом, нужно обратиться в свою региональную налоговую службу.

На мотоцикл

Физическим лицам расчет транспортного налога на мотоцикл, как и на любое другое ТС, нужен лишь в качестве рекомендации. Налоговая служба сама рассчитывает сумму на основании данных из ГИБДД. Тем не менее, всегда хочется знать, во сколько вам обойдётся содержание вашего «железного коня».

Каждый регион устанавливает свою налоговую ставку в зависимости от мощности двигателя. Приведем пример, как посчитать сумму налога на мотоцикл в Московской обл.

В Московской области действуют следующие тарифы налоговой ставки:

- Мощность меньше 20 л.с. – 7 рублей с одной лошадиной силы;

- Мощность от 20 до 35 л.с. – 15 руб./л.с.;

- Мощность 35 л.с. – 50 руб./л.с.

Таким образом, по стандартной формуле расчета налога на мотоцикл получаем:

(налоговая ставка)*(количество л.с.)*(период владения ТС) = сумма налога. Например, если есть мотоцикл с мощностью двигателя 25 л.с., которым вы владеете полгода, то получается:

15*25*0.5 = 188 рублей.

От чего зависит размер налогового платежа

Сумма платежа исчисляется для каждого конкретного ТС арифметическим умножением следующих показателей:

- мощности транспорта в лошадиных силах, указанной в техническом паспорте объекта налогообложения, или тяги реактивного двигателя, или вместимости несамоходного судна. Это база налогообложения, регламентируемая ст. 359 НК;

-

тарифной ставки. Определяется на единицу мощности ТС, исчисляется централизованно. Субъекты РФ вправе увеличивать или уменьшать размер утвержденного тарифа, но не больше, чем в 10 раз от базового значения (ст. 361 НК). Для автомашин с мощностью меньше 150 л. с. снижение базового значения не проводится. Если тарифные ставки транспортного налога в регионе не утверждены, то применяются те, что зафиксированы в статье 361:

Наименование объекта налогообложения Налоговая ставка (в рублях) Автомобили легковые (мощность в лошадиных силах): до 100 включительно 2,5 От 100 до 150 включительно 3,5 От 150 до 200 включительно 5 От 200 до 250 включительно 7,5 свыше 250 15 Мотоциклы и мотороллеры (мощность в лошадиных силах): до 20 включительно 1 От 20 включительно 2 свыше 35 5 Автобусы (мощность в лошадиных силах): до 200 включительно 5 свыше 200 10 Автомобили грузовые (мощность в лошадиных силах): до 100 включительно 2,5 От 100 до 150 включительно 4 От 150 до 200 включительно 5 От 200 до 250 включительно 6,5 свыше 250 8,5 Др. самоходные ТС, машины и механизмы на пневматическом и гусеничном ходу (мощность в лошадиных силах) 2,5 Снегоходы, мотосани (мощность в лошадиных силах): до 50 включительно 2,5 свыше 50 5 Катера, моторные лодки и др. водные ТС (мощность в лошадиных силах): до 100 включительно 10 свыше 100 20 Яхты и др. парусно-моторные суда (мощность в лошадиных силах): до 100 включительно 20 свыше 100 40 Гидроциклы (мощность в лошадиных силах): до 100 включительно 25 свыше 100 50 Несамоходные (буксируемые) суда (тонна валовой вместимости) 20 Самолеты, вертолеты и др. воздушные суда с двигателями (мощность в лошадиных силах) 25 Самолеты с реактивными двигателями (на килограмм силы тяги) 20 Др. водные и воздушные ТС без двигателей (с единицы транспортного средства) 200 - продолжительности владения ТС в прошедшем году. Если собственник владел техникой на протяжении всех 12 месяцев, то этот показатель равен единице. Если же ТС было куплено или реализовано (утилизировано) в течении отчётного периода, то коэффициент продолжительности владения исчисляется как соотношение количества месяцев владения к количеству месяцев в году (т. е. к 12). Примечание: если регистрация произошла после 15 числа, то этот месяц в расчёт не входит. Если снятие с учета проводилось до 15 числа, то данный месяц при подсчёте также не учитывается. Например, если машина продана и затем снята с регистрационного учета, допустим, 20 марта, то значение множителя равно 3/12. Если 4 октября, то 9/12;

-

повышающего коэффициента, применяемого для автомашин, стоимость которых превышает три миллиона рублей. Это так называемая «плата за роскошь». Перечень подобных авто утверждается ежегодно Минпромторгом России с учётом числа лет с момента изготовления. Список публикуется на официальном интернет-ресурсе этой организации ежегодно до 1 марта. В 2020 г. используется перечень за 2019 год, так как этот период является отчётным. Величина коэффициента находится в зависимости от стоимости авто на момент схода с конвейера и числа лет, минувших с того времени:

Стоимость (млн. руб.) Возраст авто (лет с даты выпуска) Повышающий коэффициент 3 — 5 до 3 1,1 5 — 10 до 5 2 10 — 15 до 10 3 от 15 и выше до 20 3

По истечении предельного возрастного ценза автомашины, увеличивающий множитель для того, чтобы рассчитать транспортный налог, не используется.