Курсы валюты цб рф на сегодня

Содержание:

- Понятие Центрального банка

- Банк Россия: вход личный кабинет

- Функции центрального банка России

- Кредитные истории

- Информационно-аналитические материалы

- Курс кредитно-денежной политики

- Запрос кредитных историй и ключевая информация о банках на портале ЦБ РФ

- Данные оборотной ведомости по счетам бухгалтерского учёта

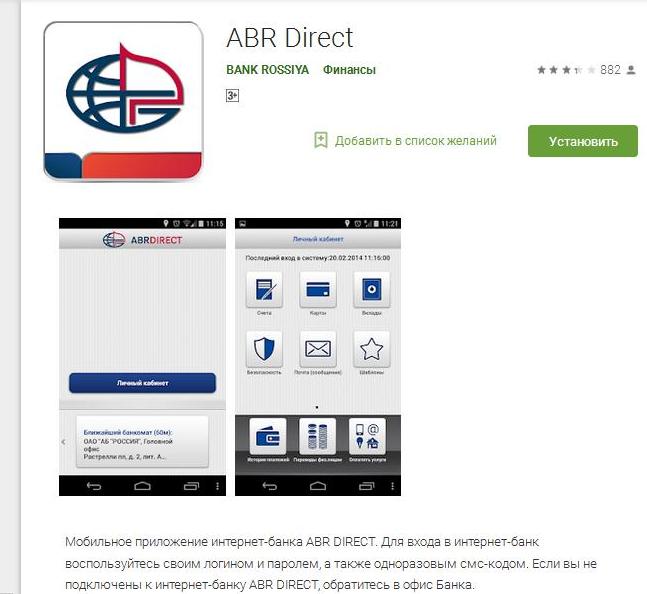

- Приложение ABR Direct для операционных систем IOS и Android

- Организационная структура

- Финансовые рынки

- Структура центрального аппарата Банка России

- Функции ЦБ

Понятие Центрального банка

Центральный банк России. Что это такое, кому подчиняется и кто им управляет? Вопросов много. Начнем по порядку.

Если вы воспринимаете Центральный банк как один из многих банков в нашей стране, например, Сбербанк, Альфа-Банк, ВТБ и т. д., то глубоко ошибаетесь. Это особый банк со своим особенным правовым статусом и специфическими функциями. Он – главный над всеми остальными кредитными и некредитными организациями.

Статус, цели, функции и полномочия деятельности ЦБ закреплены в Конституции РФ, а также в законе о Центробанке. Уставный капитал в размере 3 млрд. рублей и любое другое имущество банка является федеральной собственностью. Он имеет право им владеть и распоряжаться.

А вот никакой другой государственный орган без согласия ЦБ не может в отношении этого имущества совершать какие-нибудь действия. Этот момент становится интересным в свете того, что именно Центробанк хранит золотовалютные резервы нашей страны.

Получение прибыли не является целью Центробанка. А существует он на самоокупаемости. То есть тратит на свое содержание то, что заработал. Львиную долю доходов, 75 %, перечисляет в федеральный бюджет РФ.

Центробанк – очень интересная структура для изучения юристами. В нем слишком много противоречий или элементарных законодательных пробелов. Так и живем с 1990 года.

Во-первых, ЦБ – это юридическое лицо, но без организационно-правовой формы. В Гражданском кодексе все существующие формы подробно расписаны. Например, ООО, ПАО, ГУП и целый ряд других. У ЦБ нет ни одной из существующих. Он сам по себе, вне гражданско-правового поля.

Во-вторых, банк не подчиняется ни одной из ветвей власти (законодательной, исполнительной или судебной). Тогда к какой ветви он сам относится? Ответа нет. У банка своя особая ветвь, которую мы можем назвать как угодно. Например, финансовая власть. Юридически это нигде не закреплено.

В-третьих, ЦБ не отвечает по финансовым обязательствам своей страны. В случае бедственного положения государства оно не сможет взять кредит в банке или воспользоваться накопленными резервами. А с другой стороны, Центробанк активно кредитует другие страны.

Последний парадокс связан, в первую очередь, с тем, что Центробанк обязан подчиняться правилам Международного валютного фонда. Согласно им, ЦБ не имеет право кредитовать свое собственное государство. И не может выпустить в обращение денег больше, чем выручило государство на международном рынке от продажи своих товаров, работ и услуг.

И таких казусов еще очень много. Я не юрист, поэтому не хочу углубляться в поиск противоречий. Меня обязательно подловят на какой-нибудь неточности. Вернемся к простой констатации фактов.

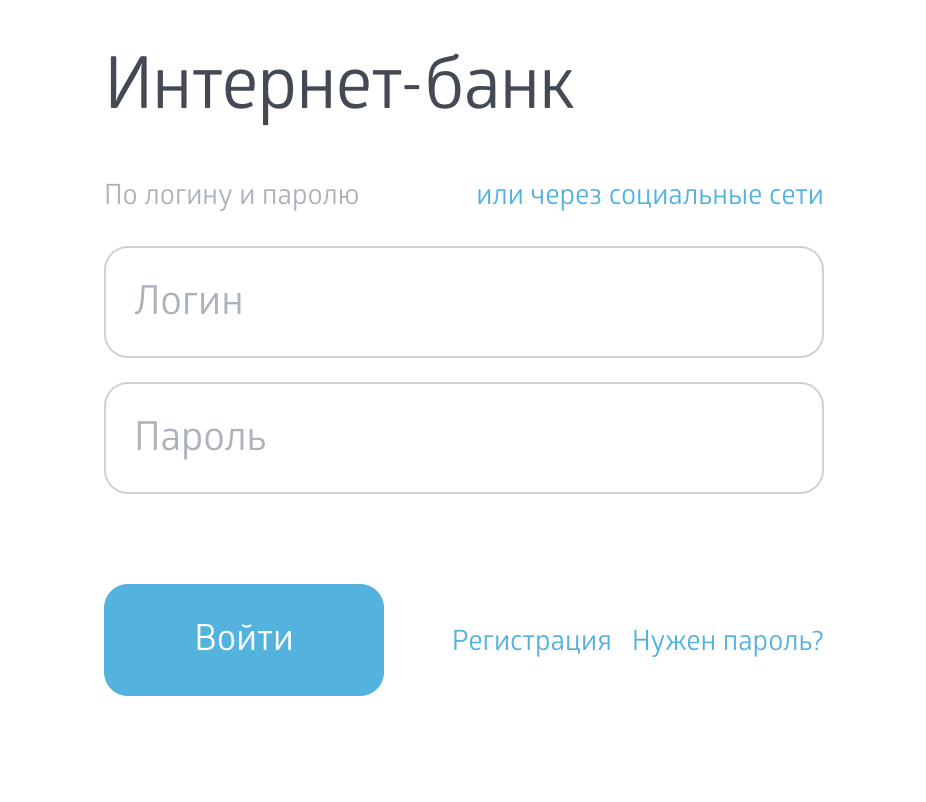

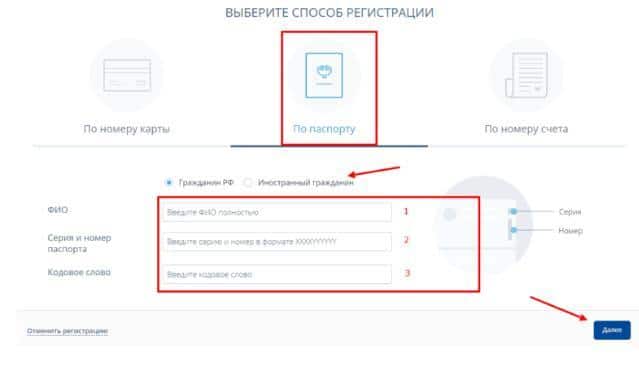

Банк Россия: вход личный кабинет

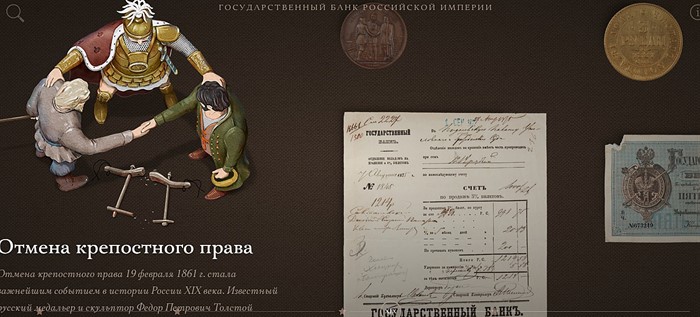

Выбираем первый вариант и на открывшейся странице вводим логин и пароль и нажимаем клавишу «Войти». В ответ на ваш телефон поступит SMS с одноразовым кодом для подтверждения входа. Вводим его в специальное окно.

Далее вы попадете в свой личный кабинет, где вам станет доступен следующий функционал:

- Общая информация о всех активных продуктах банка

- Просмотр выписки по счету

- Открытие вклада без визита в отделение

- Оформления заявки на кредит

- Выпуск новой пластиковой карты

- Просмотр графика погашения кредита

- Управления остатком на счет с помощью услуги «Автобаланс»

- Оплата услуг (мобильная связь, интернет, ТВ, коммунальные услуги и прочие платежи)

- Денежные переводы (между своими счетами и картами, а также в другие банка)

- Проверка задолженности по налогам и штрафам

- Подключение SMS-информирования по карте

- Услуга «Кредитный отчет» (позволяет узнать свою кредитную историю, услуга платная)

- Блокировка карты

- Актуальный курс валют

- Обратная связь со службой поддержки банка

- Поиск ближайший отделений и банкоматов банка

Для полноценного использования интернет-банка вам понадобится под рукой мобильный телефон: все операции в личном кабинете подтверждаются одноразовым кодом.

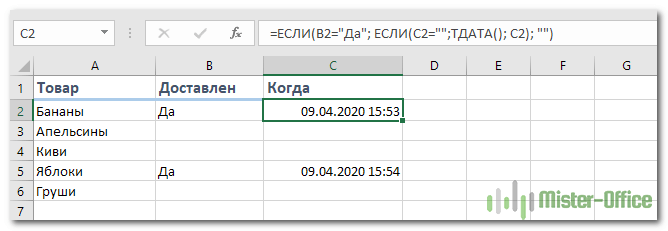

Функции центрального банка России

- В сотрудничестве с российским правительством создает и воплощает в жизнь кредитно-денежную стратегию развития, о чем детальнее поговорим ниже.

- Владеет монополией на эмиссию (выпуск в обращение) денег. В рамках этого права Центральный Банк также занимается разработкой внешнего вида новых купюр и изымает из оборота старые/попорченные купюры, заменяя их новыми.

- Регулирует деятельность нефинансовых и финансовых организаций. Напрямую ЦБ не работает с физлицами, но может взаимодействовать с ними через посредников в лице коммерческих банков и прочих финансовых организаций.

- Хранит и распределяет золотовалютный запас России.

- Регулирует курс рубля по отношению к валютам зарубежных государств. Принимает меры по стабилизации курса, чтобы не допустить высокой волатильности.

- Проводит анализ экономического положения РФ и составляет прогнозы на будущее.

- Выполняет функцию главного банкира при правительстве России, обслуживая госбюджет и госдолг.

И это только основные функции Центрального Банка России. Знакомство с ними помогает лучше понять, что такое Центробанк. Если попробовать установить и перечислять все мелкие функции, то их список растянется на сотни пунктов.

При рассмотрении функций на первый взгляд может показаться, что ЦБ РФ всегда действует в интересах Российского государства и, значит, проживающих в нем людей. Однако это не совсем так. Почему? Давайте посмотрим на некоторые функции повнимательнее и попробуем понять, что значит Центробанк и его действия в жизни граждан.

Кредитные истории

- Государственный реестр бюро кредитных историй

- Информация для посетителей о бюро кредитных историй, внесенных в государственный реестр бюро кредитных историй

- Запрос на предоставление сведений о бюро кредитных историй

- Изменение кода субъекта кредитной истории

- Аннулирование кода субъекта кредитной истории

- Заявка на установку дополнительного кода субъекта кредитных историй

- Федеральные законы, нормативные акты и иные документы

- Сообщение о предстоящей передаче кредитных историй на хранение в ЦККИ

- Хранение кредитных историй в Центральном каталоге кредитных историй

- Тестирование работы программных модулей

- Тестирование взаимодействия АС ЦККИ с учетом требований Федерального закона № 189-ФЗ

- Вопросы и ответы

- Присвоение уникального идентификатора договора (сделки)

Информационно-аналитические материалы

-

Нормативные и иные акты

- Денежно-кредитные инструменты

- Валютный контроль

- Национальная платежная система

- Банковское регулирование и надзор

- Проекты нормативных актов Банка России

- Допуск и прекращение деятельности финансовых организаций

- Отчетность

- Прочее

-

Банковский сектор

Стресс-тестирование кредитных организаций

- Финансирование долевого строительства

-

Финансовая стабильность

- Национальная антициклическая надбавка

- Сглаживающая константа альфа

- Надбавки к коэффициентам риска

-

Бухгалтерский учет и отчетность

- Бухгалтерский учет и отчетность в кредитных организациях

- Бухгалтерский учет и отчетность в некредитных финансовых организациях

- Проекты нормативных актов и методических рекомендаций

- Экспертный совет по вопросам бухгалтерского учета и отчетности в лизинговой деятельности

-

Потребительское кредитование

- Нормативное регулирование

- Информация о среднерыночных значениях полной стоимости потребительского кредита (займа)

- Вопросы и ответы

-

Информация о базовом уровне доходности вкладов

- Базовый уровень доходности вкладов

- Нормативное регулирование

- Вопросы и ответы

- Реестры

- Доклады для общественных консультаций

- Операционный день КО

- Унифицированные форматы электронных банковских сообщений

-

Форматы отчетности кредитных организаций, банковских холдингов и субъектов национальной платежной системы

- Описания форматов электронных сообщений для подготовки отчетности в формате XML

- Описания форматов электронных сообщений для подготовки отчетности в формате ПТК ПСД

- Для представления информации в Департамент финансового мониторинга и валютного контроля Банка России

-

Форматы электронных сообщений для обмена данными с федеральными органами исполнительной власти

- с Федеральной налоговой службой

- с Федеральной службой по финансовому мониторингу (Росфинмониторинг)

- с Федеральной таможенной службой

- с Министерством обороны Российской Федерации

-

Описание состава и форматов предоставления учетно-операционной и иной информации в ходе проведения проверок кредитных организаций (их филиалов)

- Применение Указания Банка России № 3462-У

- Применение Указания Банка России № 4927-У

- Информация о применении Банком России к банкам запретов

-

Инсайдерская информация Банка России

Перечень инсайдерской информации Банка России

- Некредитные финансовые организации

- Обзор практики корпоративного управления

- Информация о направленных предписаниях Банка России в связи с выявлением нарушений обязательных требований к учредителям (участникам), органам управления и должностным лицам финансовых организаций (отмене Банком России таких предписаний)

-

Инсайдерская информация Банка России

Перечень инсайдерской информации Банка России

- Взаимодействие с саморегулируемыми организациями оценщиков

Курс кредитно-денежной политики

ЦБ РФ в своем проекте кредитно-денежной политики на период с 2019 по 2021 год установил ожидаемое значение инфляции на уровне 4%. Поэтому сейчас регулятор делает все необходимое, чтобы держать инфляционное давление близко к этому значению. Для этого он в первую очередь регулирует процентную ставку, которая уже достигла рекордно-низких значений величиной 4,5% в июне 2020 года.

Но к изменению ставок ЦБ прибегает в крайних случаях, т. к. у него есть и другие экономические рычаги:

- проведение валютных интервенций – обмен (покупка/продажа) валюты в больших объемах;

- выпуск государственных долговых бумаг для привлечения инвесторского капитала;

- определение граничной величины запасов коммерческих банков;

- регулирование эмиссии – объема денег в государстве.

Важно понимать: действия ЦБ редко имеют сиюминутный эффект. Обычно влияние принятых решений сказывается на положении экономики и благосостоянии населения в долгосрочной перспективе

Понимая теперь, что такое Центральный банк России, насколько он надежный, как он устроен и чем занимается, будет проще трактовать и понимать финансовые новости. Заодно, увидев скачки цен в магазинах или курса рубля, станет легче осознавать, что предпримет регулятор, и какой это даст эффект. Также, после прочтения этой статьи вы сделали важный шаг в освоении финансовой грамотности.

А если вы понимаете на сколько важна в нашей жизни тема финансов, предлагаю пройти онлайн-курс для повышения вашей финансовой грамотности:

→ Финансы для нефинансистов от школы Skillbox

Запрос кредитных историй и ключевая информация о банках на портале ЦБ РФ

Информация, которую публикует на своём сайте главный банк России (а Центробанк вполне можно назвать главным банком), и сервисы, работающие здесь, могут быть актуальны даже для самых обычных граждан.

Здесь они могут, например, проверить финансовую организацию на наличие у неё лицензии на тот или иной вид деятельности. Для этого нужно на сайте cbr.ru выбрать пункт «Информация по кредитным организациям», а затем пункт «Справочник по кредитным организациям». Далее, в строке поиска следует ввести наименование интересующего банка или номер его лицензии. Лучше всего осуществлять поиск по номеру, так как в этом случае риск допустить ошибку при вводе меньше. После нажатия на соответствующий значок, похожий на лупу, на мониторе появится вся имеющаяся информация по банку, в отношении которого был произведён запрос. Среди прочего будет предоставлена ссылка на более расширенные сведения об адресах, филиальной сети, бухгалтерской отчётности и т. д.

На сайте Центробанка простой гражданин РФ может узнать и о том, где находится его личная кредитная история. Для этого придётся заполнить форму по адресу https://www.cbr.ru/ckki/?PrtId=ckki_zh. В процессе заполнения следует указать свой е-мэйл (именно сюда и придёт ответ) и код субъекта кредитной истории. Этот код присваивается клиенту после заключения первого кредитного договора и отправляется в ЦККИ. Существует вероятность, что по какой-то причине при оформлении первого кредита код для вас не был сформирован, в таком случае можно получить его самостоятельно – необходимо лишь обратиться в удобный для вас банк.

Здесь есть важный нюанс. Центральный банк России пересылает запрос, который пользователь оставляет на сайте, в ЦККИ, а не в Бюро. А ЦККИ, в свою очередь, предоставляет лишь данные о том, в каком конкретном Бюро находится ваша история. Но имея на руках наименование этого Бюро, вы можете с паспортом прийти в его офис и, наконец, получить нужные сведения.

Согласно нынешним нормам, один раз в течение года кредитную историю возможно получить в БКИ, где она хранится, абсолютно бесплатно. За последующие обращения может взиматься плата.

Ломбардный список ЦБ РФ

Профессионалам в сфере финансов и обыкновенным клиентам финансовых организаций, безусловно, может оказаться полезным раздел «Ломбардный список», находящийся по адресу http://www.cbr.ru/analytics/Plugins/LombardList.aspx. Ломбардным списком называется перечень ценных бумаг, которые принимает российский Центральный банк как залог при выдаче ломбардных кредитов коммерческим структурам. Частный или государственный банк, претендующий на подобный кредит, обязан в стопроцентном объёме исполнять возложенные на него требования, не иметь просроченных долгов по кредитам, взятым ранее, и иных невыполненных обязательств перед Центробанком РФ. Обновление ломбардного списка происходит приблизительно раз в месяц.

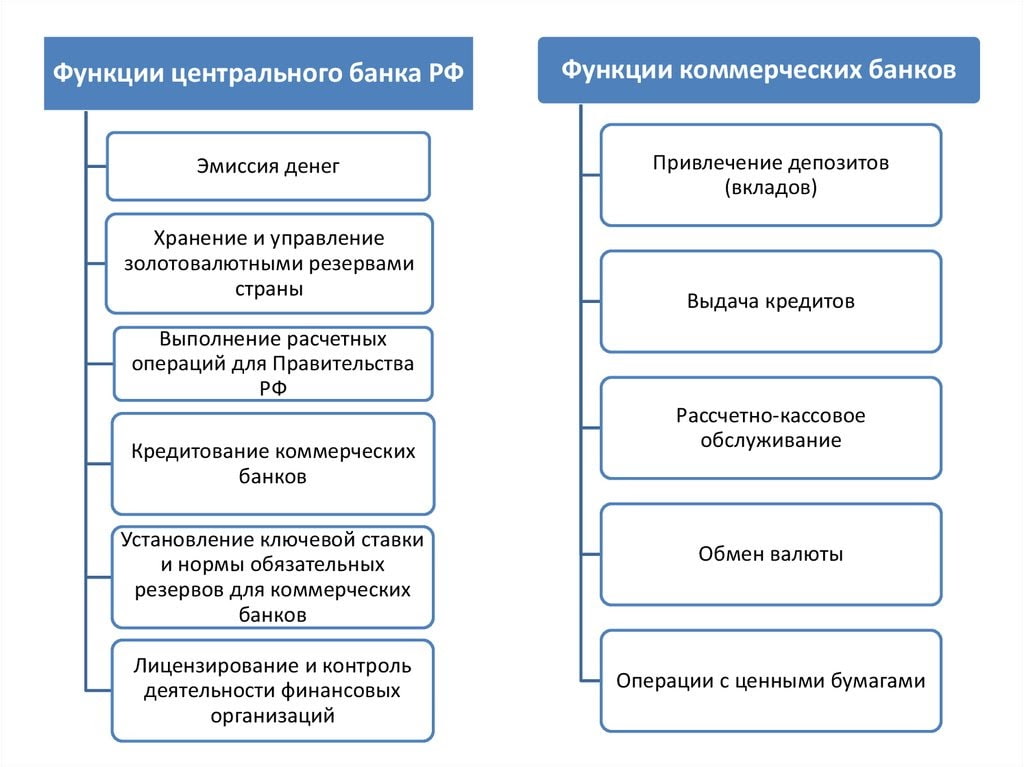

Виртуальный музей на сайте Банка

Виртуальный музей на сайте Банка

Присутствие в списке ценных бумаг того или иного банка говорит об определённом доверии к нему со стороны ЦБ РФ. И наоборот, неожиданное исключение банковских ценных бумаг из списка красноречиво свидетельствует о появлении у него некоторых сложностей, о шаткости его положения. Ведь получается, что Центральный банк РФ больше не считает надёжными выпускаемые банковской структурой ценные бумаги, и это тревожный сигнал.

Данные оборотной ведомости по счетам бухгалтерского учёта

Форма 101

2020 год

2019 год

2018 год

2017 год

2016 год

2015 год

2014 год

2013 год

2012 год

2011 год

2010 год

2009 год

2008 год

2007 год

2006 год

2005 год

2004 год

2003 год

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

Приложение ABR Direct для операционных систем IOS и Android

Скачать программу на мобильное устройство (телефон или планшет) владельцы различных марок могут в App Store или Google Play Market в зависимости от установленной операционной системы.

Для оптимального функционирования утилита необходимо иметь гаджет операционной системы со свежими обновлениями. В противном случае работа может быть нарушена или иметь существенные недостатки.

Работа в приложении возможна только при подключении к сети «Интернет». Чтобы найти близлежащий банкомат с помощью утилита обязательным условием является встроенный GPS-модуль.

Приложение имеет тот же функционал, что и сайт для ПК. Для получения доступа также необходимо ввести свои логин и пароль при входе.

Организационная структура

Центральный банк РФ представлен во всех регионах нашей страны. В его состав входят:

- Аппарат Банка России;

- департаменты, службы и подразделения центрального аппарата;

- расчетно-кассовые центры;

- территориальные учреждения;

- полевые учреждения;

- российское объединение инкассации.

Как организована структура управления

Влияние государства на деятельность ЦБ можно поискать в структуре органов управления этой организации. Банк имеет вертикальную структуру управления, которая включает в себя:

1. Совет директоров (14 человек) во главе с Председателем ЦБ. Это самый главный орган управления. Члены совета директоров назначаются Государственной думой, а вот уволить их можно только по решению Председателя ЦБ РФ. Эти сотрудники не имеют право быть депутатами любого уровня, состоять в партиях и хоть как-то быть причастными к государственным органам. Все решения принимаются именно этой структурой.

2. Национальный финансовый совет. Коллегиальный орган в ЦБ РФ. В его составе 12 человек, из них:

- двое – от Совета Федерации;

- трое – из депутатов Госдумы;

- троих направляет Президент РФ;

- троих направляет Правительство РФ;

- Председатель ЦБ РФ.

Все члены Совета работают там бесплатно. Они не занимаются управлением, а играют роль консультантов и контролеров решений Совета директоров. Председателем Национального финансового совета является министр финансов РФ А.Г. Силуанов.

3. Второй уровень организационной структуры составляют территориальные и полевые учреждения, национальные банки, отделения и расчетно-кассовые центры. Они не имеют статуса юридических лиц и действуют от имени Центробанка, реализуя функции и задачи ЦБ.

Кто Председатель ЦБ РФ

Официальное руководство Банком России осуществляет Председатель. Он избирается Государственной Думой по предложению Президента РФ сроком на 4 года и не может находиться в этой должности более трех сроков. Это значит, что сам Президент не может никого назначить на эту должность. Председателя должна одобрить и избрать Госдума. С 24 июня 2013 года в должности Председателя ЦБ РФ находится Эльвира Сахипзадовна Набиуллина.

В соответствии с законом Председатель ЦБ РФ:

- представляет интересы Банка России и действует от его имени без доверенности;

- несет ответственность за работу Банка России, выполнение его функций и поставленных задач;

- подписывает решения, нормативные акты, соглашения ЦБ;

- подписывает приказы и указания для всех сотрудников ЦБ;

- участвует в заседаниях Совета директоров Банка и выступает Председателем Совета.

Более подробную информацию о структуре управления ЦБ РФ можно найти на его официальном сайте.

Финансовые рынки

-

Развитие финансового рынка

- Стратегия развития финансового рынка

- Финансовая доступность

- Финансовая стабильность

- Конкуренция

- Инициативы участников финансового рынка

- Развитие финансовых инструментов

- Развитие сегментов финансового рынка

- Справочник финансовых организаций

- Сведения из реестра эмиссионных ценных бумаг эмитентов, не являющихся кредитными организациями

-

Регулирование финансовых рынков

- Информационные письма

- Государственная пошлина и реквизиты для оплаты

-

Надзор за участниками финансовых рынков

- Рынок ценных бумаг и товарный рынок

- Субъекты рынка коллективных инвестиций

- Субъекты страхового дела

- Микрофинансирование

- Саморегулируемые организации

- Актуарии

- Кредитные рейтинговые агентства

- Аттестация специалистов финансового рынка

- Банкротство

- Административное производство

- Операторы инвестиционных платформ

-

Защита прав потребителей финансовых услуг и инвесторов

- Деятельность

- Обращения потребителей финансовых услуг и инвесторов

- Практики, рекомендации, разъяснения

- Финансовое просвещение

-

Эмиссия ценных бумаг, корпоративное управление и раскрытие информации эмитентами

- Информационные сообщения по вопросам эмиссии ценных бумаг, корпоративного управления и раскрытия информации эмитентами

- Экспертные советы

- Перечень часто выявляемых нарушений

-

Противодействие неправомерному использованию инсайдерской информации и манипулированию рынком

- Законы, нормативные акты и иные документы по вопросам противодействия неправомерному использованию инсайдерской информации и манипулированию рынком

- Рекомендации и разъяснения Банка России

- Недобросовестные практики поведения

- Выявленные случаи неправомерного использования инсайдерской информации и манипулирования рынком

- Аннулированные аттестаты

- Порядок проведения проверок Банком России

- Пресс-релизы

- Международное сотрудничество

-

Отчетность некредитных финансовых организаций

- Отчетность субъектов рынка ценных бумаг и товарного рынка

- Отчетность субъектов рынка коллективных инвестиций

- Отчетность субъектов страхового дела

- Отчетность субъектов рынка микрофинансирования

- Отчетность саморегулируемых организаций

- Отчетность кредитных рейтинговых агентств

- Отчетность бюро кредитных историй

- Отчетность организаторов торговли

- Информация о сбоях при представлении электронных документов в Банк России

- Архивы сайтов СБРФР, ФСФР и ФКЦБ

-

Открытый стандарт отчетности XBRL

- Таксономия XBRL

- Российская юрисдикция XBRL

- Рабочая группа по вопросам внедрения XBRL в Банке России

- Глоссарий

- Литература по тематике XBRL

- События и информационные материалы

- Вопросы и ответы

- Контакты

- Решения Банка России в отношении участников финансового рынка

- Решения Банка России в отношении финансовых инструментов

- Решения Банка России в отношении субъектов страхового дела

- Приказы в отношении участников финансового рынка после отзыва (аннулирования) лицензии

- График публикации официальной статистической информации

- Международная неделя инвесторов

- О проведении добровольной квалификационной оценки деятельности аудиторских организаций

- Маркетплейс

- Реестры

- Предписания

- Оптимизация регуляторной нагрузки

Структура центрального аппарата Банка России

Председатель Банка России

Э.С. Набиуллина

Первый заместитель Председателя

О.Н.

Скоробогатова

Департамент национальной платежной

системы

А.С.

Бакина

Департамент

финансовых технологий

И.В.

Зимин

Департамент

проектов и процессов

В.С. Казарин

Департамент информационных

технологий

З. Н. Кахруманова

ТЦ «Нудоль» Банка России

А.В. Машкин

Операционный

департамент

А.А.

Попов

Первый заместитель Председателя

Д.В. Тулин

Заместитель Председателя

О.В. Полякова

Департамент надзора за

системно значимыми кредитными

организациями

М.А.

Ковригин

Служба текущего банковского

надзора

Б.А.

Шабля

Заместитель Председателя —

руководитель Главной инспекции Банка России

В.А.

Сафронов

по вопросам организации инспекционой деятельности

в отношении

КО подчиняется Д.В. Тулинупо вопросам

организации инспекционой

деятельности в

отношении НФО подчиняется В.В. Чистюхину

Департамент обеспечения

банковского

надзора

А.С.

Данилов

Департамент финансового

оздоровления

А.Ю.

Жданов

Департамент банковского

регулирования

А.А.

Лобанов

Первый заместитель Председателя

С.А. Швецов

Департамент стратегического развития

финансового рынка

С.С. Золотарева

Департамент противодействия

недобросовестным практикам

В.В.

Лях

Служба по защите прав потребителей и

обеспечению доступности финансовых услуг

М.В.

Мамута

Департамент

корпоративных отношений

В.Ю.

Степаненко

Департамент допуска и прекращения

деятельности финансовых организаций

Л. А. Тяжельникова

Первый заместитель Председателя

К.В. Юдаева

Департамент

обработки отчетности

О.А.

Гончарова

Департамент

финансовой стабильности

Е.О.

Данилова

Служба

анализа рисков

А.П.

Дымов

Департамент международного сотрудничества

А.С. Липин

Департамент

исследований и прогнозирования

А.Г.

Морозов

Департамент статистики и управления

данными

Е.В.

Прокунина

Заместитель Председателя

М.Ю.

Алексеев

«РОСИНКАС»

О.В. Крылов

Департамент наличного денежного

обращения

А.И.

Лахтиков

Заместитель Председателя

Р.Н.

Вестеровский

Университет Банка

России

А.Ю.

Афонин

Департамент кадровой

политики

П.Н.

Панкин

Департамент недвижимости

Банка России

В.Ю. Тарасов

Департамент

закупок Банка России

М.В. Тимошенко

Заместитель Председателя

А.Б. Заботкин

Департамент

денежно-кредитной политики

К.В.

Тремасов

Заместитель Председателя

А.В. Кружалов

Департамент полевых

учреждений

О.Н. Беленко

Департамент регулирования

бухгалтерского учета

М.С.

Волошина

Главный бухгалтер — директор

Департамента бухгалтерского учета и отчетности

И.Ю.

Грановская

Финансовый департамент

О.И. Солодухина

Административный

департамент

С.Б. Якушин

Заместитель Председателя

Д.Г.

Скобелкин

Межрегиональный центр

безопасности Банка России

Ю.Г. Бочаров

Представительство Центрального Банка Российской

Федерации (Банк России) в Китайской Народной

Республике, г. Пекин

В.Е. Данилов

Департамент безопасности

Банка России

С.В. Петрищев

по некоторым вопросам подчиняется Председателю Банка России

Департамент информационной

безопасности

В.А.

Уваров

Департамент финансового мониторинга и

валютного контроля

И.В.

Ясинский

Заместитель Председателя

В.В.

Чистюхин

Департамент

страхового рынка

Ф.Г.

Габуния

Департамент

микрофинансового рынка

И.А.

Кочетков

Департамент инвестиционных финансовых посредников

К.В.

Пронин

Департамент инфраструктуры финансового рынка

Л.К.

Селютина

Главный аудитор Банка России

В.П. Горегляд

Департамент внутреннего аудита

Н.Н.

Суриков

Юридический

департамент

А.Г. Гузнов

Аппарат Банка России

Г.В. Мечкова

Департамент

операций на финансовых рынках

А.В.

Каштуров

Департамент по

связям с общественностью

М.В.

Рыклина

Функции ЦБ

Центробанк выполняет следующие основные функции:

- Вместе с Правительством России разрабатывает, а потом реализует денежно-кредитную политику. Я хочу остановиться на ней более подробно в завершении этой статьи.

- Имеет монопольное право на выпуск (эмиссию) денег в обращение, в т. ч. разрабатывает дизайн монет и бумажных купюр. Изъятие из обращения старых или испорченных денег тоже находится в ведении только Центробанка.

- Регулирование и контроль деятельности кредитных и нефинансовых организаций (выдает им лицензии, приостанавливает или отзывает их). Центробанк не работает с физическими лицами. Посредниками выступают коммерческие банки и другие финансовые организации.

- Управляет золотовалютными резервами страны.

- Осуществляет валютное регулирование и валютный контроль. Устанавливает официальный курс рубля по отношению к иностранным валютам. Разрабатывает меры по стабилизации курса.

- Разрабатывает правила проведения банковских операций. Может издавать свои нормативные акты, которые обязательны к исполнению всеми участниками банковского рынка, государственными органами, юридическими и физическими лицами.

- Анализирует и прогнозирует развитие российской экономики.

- Является банкиром Правительства. Обслуживает государственный долг и бюджет.

Функций значительно больше, но я представила основные и понятные для большинства граждан нашей страны. На некоторых остановлюсь подробнее, потому что они могут повлиять на жизнь конкретного гражданина или организации.

Мы можем и не следить за развитием мировой экономики и плохо представлять себе, что такое денежно-кредитная политика. Но исполнение ЦБ некоторых своих функций в один прекрасный день перевернет жизнь с ног на голову.

Контроль деятельности коммерческих банков

Немного статистики:

- за 2015 год ЦБ отозвал лицензию у 90 банков;

- в 2016 году – у 94;

- в 2017 – у 47;

- в 2018 – пока у 38.

И это далеко не только мелкие региональные банки, но и крупные, которые входили в топ-50. Например, банк Югра. Не будем вдаваться в подробности, за что с ними так обошлись. Для нас гораздо важнее, как это повлияло на рядовых граждан. Физические лица получили вложенные в эти банки средства с помощью Агентства по страхованию вкладов (АСВ) в пределах максимальной суммы в 1,4 млн. руб. А кто вложил больше, встали в очередь за оставшимися деньгами.

Сложнее ситуация с юридическими лицами, кто открыл в ликвидированных банках расчетные счета для обслуживания своего бизнеса. Их сразу поставили в очередь и неофициально объявили, что вероятность получить назад хранящиеся на счетах деньги близка к 0. А ведь за каждым бизнесом стоят конкретные люди. Для некоторых сложившаяся ситуация стала настоящей катастрофой.

Установление ключевой ставки

В последние годы за новостями о повышении или понижении ключевой ставки стало следить чуть ли не все сознательное население нашей страны. Что это за ставка и как она может повлиять на нашу жизнь?

Что значит дешевые кредиты? Население и коммерческие организации получают доступ к деньгам. Одни начинают больше покупать, а другие – больше производить. Растет спрос, начинают расти цены и инфляция. Центробанк повышает ставку, чтобы сбить этот рост.

С помощью ключевой ставки ЦБ регулирует денежно-кредитную политику, основной целью которой является снижение инфляции и повышение покупательской способности населения.

Регулирование валютного курса

У нас установлен плавающий курс рубля по отношению к иностранным валютам. Курс определяется по итогам торгов на межбанковском валютном рынке. Как это может отразиться на нас?

Во-первых, многие продолжают делать свои накопления именно в валюте. А меняющийся курс делает такую форму сбережения денег не всегда привлекательной.

Во-вторых, рост долларов или евро приводит и к росту цен на товары и услуги внутри страны. Почему? Потому что мы, к сожалению, до сих пор зависим от импорта оборудования, материалов, технологий, продуктов питания. Чем быстрее переведем страну на импортозамещение, тем меньше будем зависеть от валютного курса.