Торговля фьючерсами: с чего начать новичку?

Содержание:

- Как торговать фьючерсами

- Что такое фьючерсы?

- Базовая структура фьючерсного рынка

- Отличие фьючерса от акции

- Технические моменты

- Фьючерсы — основные виды

- История фьючерсов

- Как получить доступ на биржу CME и FORTS

- Преимущества фьючерсных контрактов

- Практический пример

- Принцип работы

- Фьючерсный контракт

- Котировки фьючерсов

Как торговать фьючерсами

Для начала торговли фьючерсами необходимо выбрать профессионального брокера. Он будет совершать сделки, вносить гарантийное обеспечение в расчетную палату от вашего лица. Сегодня все торговые операции проводятся в электронном виде.

Новичку необходимо заранее познакомиться с торговым терминалом QUIK.

Стратегия торговли для начинающих

В трейдинге тысячи стратегий. Сегодня остановлюсь на любимой тактике известных российских трейдеров «ударный день».

Основной сигнал для открытия сделки — импульсная свеча и последующее за ней движение рынка в одном направлении. На российском рынке чаще она появляется на открытии сессии.

Для точности используйте подтверждающий сигнал: предыдущий день должен быть флетовым, без резких колебаний курса. В ударный день может быть незначительная коррекция. Автор стратегии рекомендует удерживать позицию до конца дня.

При этом стоит соблюдать осторожность и страховаться приказом stoploss, выставляя его на 300-500 пунктов ниже входа в сделку. https://www.youtube.com/embed/h6ePzDC9nvM

Где и у кого поучиться трейдингу?

Трейдинг — это работа. Любому виду деятельности, и торговле — в том числе, нужно учиться. А чтобы не разбираться во всем самому, лучше воспользоваться опытом наставника.

Получить полноценные знания о торговле деривативами можно онлайн в школе Дмитрия Михнова «Успешный трейдинг». Они часто проводят бесплатные мастерклассы, на ближайший можно записаться тут.

Альтернативный вариант: изучение основ прибыльного трейдинга на сайте dctrading.ru. Ведет обучение Дмитрий Черемушкин. Опытный трейдер с хорошим послужным стажем и доходностью сделок в тысячи процентов. Здесь тоже есть бесплатные вебинары, посмотреть можно тут.

Что такое фьючерсы?

Фьючерсом (фьючерсным контрактом) называют соглашение продать или купить товар в будущем по определенной цене. Покупатель знает, что в определенный срок товар будет доступен именно по той цене, что указана в контракте, не больше и не меньше. Однако заключив контракт, обе стороны оказываются связанными обязательствами. Даже если цена пойдет вверх, и продавцу представится возможность продать товар подороже, соглашение обязательно к исполнению.

С чего начиналась торговля фьючерсами?

Первые централизованные биржи начали формироваться в Чикаго в 1800-х годах. Они помогли стабилизировать сильные колебания цен, которые возникали из-за излишков товаров (например, фермер, вырастивший пшеницу, не имел хранилища для такого большого количества товара) или, наоборот, товарного дефицита (это касалось тех товаров, на которые спрос превышал предложение).

Внедрение одной централизованной торговой площадки и улучшение условий хранения продуктов было шагом в будущее, но оно не решило первоочередных проблем, связанных с ценой.

Что было делать, если сама природа вмешивалась в дела человека? Сильные морозы, насекомые-вредители, засуха и другие неблагоприятные факторы оказывали сильнейшее влияние на спрос и предложение на сельскохозяйственные продукты.

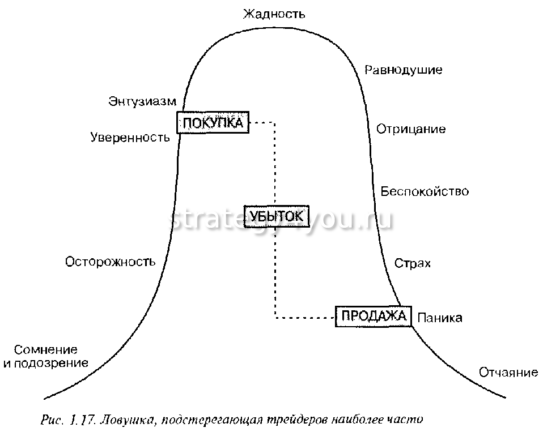

Неважно, о чем идет речь – о торговле пшеницей в начале ХХ века, или о современных фьючерсах на акции компании Apple Inc. cтрах неконтролируемой инфляции и возможного кризиса может погрузить фондовый рынок в панику и спровоцировать непредсказуемые последствия

Политическая нестабильность и войны могут привести к торговому дисбалансу и понизить стоимость валют определенных стран на мировом рынке. Все, что влияет на спрос и предложение, ведет к неопределенности цены.

Предшественники фьючерсов – форварды

В попытке справиться с причинами ценовой неопределенности, фермеры и торговцы начали заключать сделки, которые назывались форвардными контрактами. Они представляли собой частные переговоры, в ходе которых обсуждалась и устанавливалась цена на продукт, который будет поставлен в будущем. О будущей цене товара договаривались в настоящий момент. По условиям форварда продукт не продавался и не менял владельца до установленной даты поставки. Решение было найдено. Участники сделки могли закрепить цену на определенном уровне и не беспокоиться о ее изменении.

Форварды были полезны до определенной степени. Они не исключали риска того, что одна из сторон сделки не выполнит обязательства. Торговец мог отказаться от форварда, если он нашел такой же продукт, но дешевле. И наоборот, фермер мог нарушить условия сделки, если перед датой поставки цены начали расти и он нашел возможность продать товар по гораздо более высокой цене.

«Плевать на форварды! Я продам этот подсолнечник дороже!»

Чтобы решить эту проблему, биржа начала требовать с каждой стороны форвардного контракта внести некую сумму денег на счет третьей, нейтральной стороны. Участники сделки могли быть уверены, что партнер выполнит условия соглашения.

“Подушкой безопасности” выступало то, что если одна сторона откажется выполнять свои обязательства, то другая получит деньги как возмещение за срыв сделки и причиненные неудобства.

Именно Чикагская торговая палата (СВОТ) представила миру первый официальный форвардный контракт, подписанный 13 марта 1851 года. К 1865 году была принята стандартизированная форма контракта, получившая название фьючерсной. В ней было указано количество, качество и дата поставки товара, но цена определена не была. Но настоящий расцвет фьючерсов начался с распадом Бреттон-Вудской системы и отказом от фиксированного курса валют.

Форварды и фьючерсы имеют схожие черты, но их довольно трудно спутать. Для фьючерсов характерен стандартизированный размер и дата поставки, а форвард подразумевает, что эти два параметра договорные. Кроме того, цена на форварды это скорее приватный аспект, а цена на фьючерсы публикуется свободно и открыто.

Братья Фьючерс и Форвард очень похожи внешне, но абсолютно разные по характеру.

Братья Фьючерс и Форвард очень похожи внешне, но абсолютно разные по характеру.

Базовая структура фьючерсного рынка

В этом разделе мы рассмотрим, как работает фьючерсный рынок, чем он отличается от других рынков, и как действует кредитное плечо на нём.

Как работает фьючерсный рынок

Вы, вероятно, знакомы с понятием производных финансовых инструментов (деривативов).

Другими словами, цена дериватива (производной базового актива) зависит от изменения цены на этот самый базовый актив. Например, значение производной, связанной с S & P 500 является функцией динамики цен на S & P 500. Так вот, фьючерс, по своей сути, является деривативом.

Фьючерсы являются одними из старейших срочных контрактов. Они изначально были разработаны, чтобы позволить фермерам застраховаться от изменения цен на их продукцию между посевом и временем когда урожай будет собран и доведен до рынка. Таким образом, многие фьючерсные контракты сосредоточены на таких вещах, как домашний скот (крупный рогатый скот) и зерна (пшеницы). С тех пор фьючерсный рынок расширился и теперь включает контракты, связанные с широким спектром активов, в том числе: драгоценными металлами (золото), промышленными металлами (алюминий), энергетикой (нефть), облигациями (казначейские облигации) и акциями (S & P 500).

Чем фьючерсы отличаются от других финансовых инструментов

Фьючерсы имеют несколько отличий от многих других финансовых инструментов.

Во-первых, стоимость фьючерсного контракта определена движением чего-то еще – у самого фьючерсного контракта нет «врожденной» стоимости.

Во-вторых, срок жизни фьючерсов ограничен. В отличие от акций, которые могут существовать вечно (или так долго, пока существует выпустившая их компания), у фьючерсного контракта есть дата истечения срока действия, после которой договор прекращает существование. Это означает, что при торговле фьючерсами направление рынка и выбор срока исполнения жизненно важны. Как правило, при покупке фьючерса вы будете иметь несколько вариантов срока его исполнения.

Третье различие состоит в том, что многие фьючерсные трейдеры, в дополнение к созданию прямых пари на направление движения рынка, используют более сложную торговлю, результаты которой зависят от отношения различных договоров друг с другом (чуть позже мы поговорим об этом более подробно). Однако, наиболее важным различием между фьючерсами и большинством других финансовых инструментов, доступных индивидуальным инвесторам, является использование кредитного плеча.

Кредитное плечо

При покупке или продаже фьючерсного контракта, инвестор не должен платить за весь контракт. Вместо этого, он вносит небольшой авансовый платеж для того, чтобы инициировать позицию. В качестве примера, давайте рассмотрим гипотетическую торговлю фьючерсным контрактом на S & P 500. Стоимость одного пункта контракта на S & P 500 составляет $ 250. Так, если уровень S & P составляет 1400, то стоимость фьючерсного контракта составляет $ 350 000 ($ 250 X 1400). Но для того, чтобы начать торговлю достаточно внести начальную маржу в размере $ 21 875.

Так что же произойдет, если уровень S & P 500 изменится? Если уровень S & P вырастет до 1500 (рост всего на 7%), то контракт будет стоить уже $ 375 000 ($ 250 X 1500). Другими словами, стоимость контракта увеличилась на $25 000 ($375 000 – $350 000 = $25 000). И эту разницу инвестор с чистой совестью положит себе в карман. Таким образом, при начальном уровне вложений в $21 875, он заработает $25 000 чистой прибыли (прибыльность более 100%). Возможность достичь таких больших прибылей, даже при небольшом изменении цены базового индекса, является прямым результатом действия кредитного плеча. И именно эта возможность привлекает многих людей на фьючерсный рынок.

Давайте теперь посмотрим на то, что может произойти, если S & P 500 упадёт в цене. Если S & P упадёт на десять пунктов – до 1390, контракт будет стоить $ 347 500, и наш инвестор будет иметь убыток в размере $ 2500. Каждый день, биржа будет сравнить стоимость фьючерсного контракта со счетом клиента и либо добавлять прибыль, либо вычитать потери. Биржа требует, чтобы баланс счета оставался выше определенного минимального уровня, который в случае S & P 500 составляет $ 17500. Таким образом, в нашем примере трейдер будет иметь потери «на бумаге» в размере $ 2500, но не будет обязан размещать дополнительные наличные деньги, чтобы сохранить открытую позицию.

Что произойдет, если S & P упадет до значения 1300? В этом случае, фьючерсный контракт будет стоить $ 325 000 и начальная маржа клиента в размере $ 21 875 будет уничтожена. (Помните, что рычаги работают в обоих направлениях, так что в этом случае чуть более 7%-ное падение S & P может привести к полной потере денег инвестора). В данном случае, либо инвестор вносит денежные средства для восполнения маржи, либо контракт закрывается с убытком.

Отличие фьючерса от акции

Трейдеры могут вести торговлю как акциями, так и фьючерсами. Здесь нужно четко понимать разницу.

Акция – это ценная бумага, дающая право ее владельцу получать доход от деятельности компании (дивиденды), участвовать в ее управлении. Акции приобретают как с целью спекулятивных операций, так и при построении долгосрочной стратегии инвестирования. Для успешной торговли нужно регулярно изучать новостной фон и знать основы фундаментального анализа.

Торговля фьючерсами не означает реальную покупку базового актива. Приобретая фьючерсный контракт на акции, вы не получите дивиденды. Поскольку срок фьючерса обычно не превышает 3 месяцев, здесь не работает стратегия «купить и держать», это история о краткосрочных спекуляциях с применением данных технического анализа.

Покупка акций и фьючерсов

В терминале наряду с акциями Газпрома торгуются и фьючерсы на них же. В чем разница? Как я уже говорил, купля-продажа активов – это пари, где один участник ставит на рост цены, а второй – на ее снижение. Со всеми финансовыми инструментами это работает одинаково.

Разница заключается в том, что в 1 лот Газпрома входит 10 акций, скажем, по 160 р. каждая, т.е. за 10 акций нужно будет заплатить 1600 р. Если я захочу купить 100 акций, мне придется выложить 16 000 р. Если у меня нет столько свободных средств, я могу взять кредитное плечо у брокера и продолжить торговлю на заемные средства, оплатив комиссию.

В 1 фьючерсный контракт входит 100 акций, т.е. он будет стоить те же 16 000 р. Если я захочу купить его, мне не нужно будет брать заемные средства и платить комиссию, т.к. стоимость фьючерса выражается в пунктах (как правило, это 10–15 % от общей цены). Покупая фьючерс, я плачу гарантийное обеспечение (ГО), в нашем случае это будет примерно 1920 р. При этом вариационная маржа (прибыль или убыток) начисляется на 100 акций. Каков исход торговли?

- Я купил на свои 16 000 р. 100 акций Газпрома по 160 р. Через некоторое время цена поднялась до 165 р. Я заработал 500 р.

- На те же 16 000 р. я купил 8 фьючерсных контрактов на акции Газпрома (800 акций). При цене за акцию в 165 р. я зарабатываю в 8 раз больше – 4000 р.

Убыток рассчитывается по той же схеме.

Такой эффект кредитного плеча и дает заработать значительную прибыль на торговле, располагая ограниченными финансами.

Технические моменты

Первый шаг, который нужно сделать, – это выбор брокера (компании-посредника, дающего доступ на фьючерсный рынок). У каждого трейдера могут быть свои критерии выбора в зависимости от величины капитала, количества свободного времени и других факторов

Важно внимательно изучить условия договора и узнать больше о репутации компании. На официальном сайте ММВБ имеется список всех аккредитованных брокеров

Для совершения сделок потребуется программное обеспечение. Большинство использует торговые терминалы QUIK и MetaTrader. Их нужно скачать и правильно настроить. Некоторые брокеры предоставляют клиентам собственные торговые платформы.

Важно выбрать подходящий инструмент и торговую стратегию. Ее можно разработать самостоятельно или воспользоваться наработками опытных трейдеров

Для торговли используют технический анализ (индикаторы, свойства графиков цены) и фундаментальный (отслеживание новостей, глобальные события в политике и экономике).

Если нет опыта биржевой торговли, можно потренироваться на демонстрационном счете. Здесь создаются условия, близкие к действительным. Демосчет может быть полезен не только “чайникам”, но и опытным трейдерам для тестирования новой стратегии.

Для грамотной торговли нужно учитывать характеристики финансовых инструментов:

- Волатильность – размах колебания цены. Спекулянты предпочитают торговать активами с высокой волатильностью, поскольку на них можно получить большую прибыль за короткий срок. С другой стороны, такая торговля связана с высокими рисками, поэтому часть трейдеров предпочитает более спокойную торговлю.

- Ликвидность – уровень спроса на тот или иной вид фьючерса. Оценить этот показатель можно по числу заявок на покупку и продажу на разных уровнях цены. Высоколиквидные инструменты позволят быстро совершать сделки в любое время торговой сессии.

- Диверсификация – способ защитить свой капитал от возможных убытков. Для этого составляется свой инвестиционный портфель, куда включаются несколько инструментов одновременно. Потери на торговле одним могут быть перекрыты доходами от другого.

Фьючерсы — основные виды

Фьючерсные документы бывают поставочными и расчетными. Последние виды фьючерсов используются чаще всего. Работа с ними проще, т. к. ничего не поставляется. Когда договоры не продают до исполнения, сделка закрывается по рыночной стоимости в момент последнего торга. Ценовая разница от открытия и до закрытия будет представлена в виде убытка или профита.

Фьючерсные документы бывают поставочными и расчетными. Последние виды фьючерсов используются чаще всего. Работа с ними проще, т. к. ничего не поставляется. Когда договоры не продают до исполнения, сделка закрывается по рыночной стоимости в момент последнего торга. Ценовая разница от открытия и до закрытия будет представлена в виде убытка или профита.

Поставочные фьючерсы представляют собой покупку при исполнении контракта. Фьючерсное соглашение является своеобразным инструментом биржи, который можно продать в любое время. Клиент может не дожидаться завершения срока.

Многие трейдеры стараются заработать деньги на сделках, а не приобрести товар. К основным игрокам этого рынка относятся крупные организации, заинтересованные в снижении своих рисков — хеджировании. Особенно когда затрагиваются поставки товара. Трейдеры больше интересуются контрактами на акции и индексы.

История фьючерсов

Фьючерс происходит от слова «будущее» и таким образом уже дает первое представление о своей сути. Фьючерсный контракт напрямую связан с будущей ценой какого-то актива, хотя сама эта цена неизвестна. Только сегодняшняя. Фьючерсы могут быть на самые разные активы: зерно, нефть, акции, облигации или даже на валюту.

Почему появился этот инструмент? Потому что люди нуждаются в определенности, хотя мнение о будущем у каждого может быть свое. Например, о стоимости пшеницы через несколько месяцев. При этом один хочет быть уверен, что через полгода сможет продать пшеницу по текущей цене — он боится понижения стоимости. Может быть, будет хороший урожай. Другой напротив ждет повышения цены и поэтому не против заплатить за товар в будущем его текущую стоимость.

Таким образом, мы имеем две стороны, которые готовы заплатить текущую цену за актив, приняв на себя обязательства на дату в будущем. Это может быть полгода, год или даже два — в зависимости от фьючерсного контракта. На сегодня они заключаются на бирже, которая является гарантом исполнения обязательств по сделке. В прошлом было иначе, но похоже.

Первые контакты подобного типа заключались еще в Японии в 17 веке. Есть такой город Додзима, про него мало кто слышал — но в нем в свое время находилось несколько десятков рисовых складов. Японцы приезжали и заказывали будущие поставки, в том числе оговаривая цену. Впрочем, такие контракты правильнее называть форвардными. В чем разница? В стандартизации товара — рис на складах мог быть разного качества. Тогда как современный фьючерсный контракт гарантирует одинаковый продукт.

Позднее в Додзиме появилась и торговая площадка — аналог современной биржи. Ведь при наступлении срока исполнения контракта одна из сторон неизбежно оказываться в убытке и выполнять договоренности не торопится. Например, пусть какая-то мера риса стоила 50 иен со сроком поставки через полгода. Полгода прошло, мера риса стоит 60. Что это значит?

Значит, покупатель контракта оказывается в прибыли — он должен получить товар, за которую заплатил более низкую (относительно сегодняшней) цену. А вот продавец не очень рад — может, у него сегодня есть желающие заплатить за его рис 60 иен, но поставить он обязывался за 50. А если откажется? Кто-то должен принудить к исполнению. Сегодня это происходит путем резервирования биржей цены за товар.

Со второй половины 19 века рынок фьючерсов постепенно смещается на биржу в Чикаго и начинает приобретать современный вид. Сегодня уже нет необходимости выкрикивать цены — торговля идет в электронном виде, а настроения толпы учитываются в графике котировок. Кстати, в случае фьючерса на акции нет необходимости оплачивать услуги хранения ценных бумаг в депозитарии, что может снизить расходы трейдера при ведении торгов, а также не нужно платить за кредитное плечо.

Если акции или облигации выпускают компании, то фьючерсы — по сути сами трейдеры, хотя и по условиям биржи. Какие контракты самые торгуемые в мире на сегодняшний день? В тройку мировых лидеров входят фьючерсы на индекс S&P 500, 10-летние казначейские облигации США и на нефть.

Как получить доступ на биржу CME и FORTS

Чикагская биржа CME – это площадка для профессионалов с крупным стартовым капиталом. Чтобы торговать на Чикагской бирже, необходимо заключить договор с брокером, который предоставляет такую услугу. Естественно, для успешной торговли здесь требуется знание английского языка.

Вот список лучших брокеров для выхода зарубеж:

- Interactive Brokers

- CapTrader

- Exante

- Just2Trade

Фактически единственный настоящий крупный американский брокер, который еще работает с россиянами.

Плюсы:

- Есть поддержка на русском языке

- Хорошие комиссии

- Депозит можно пополнять рублями (мимо валютного контроля)

К минусам отнесу:

- Минимальный депозит 10.000$

- Комиссия за неактивность

Немецкий представляющий брокер IB для прямого выхода на зарубежные рынки. Здесь находится мой инвестиционный портфель.

Из плюсов:

- работает с россиянами

- наличие русскоязычной версии сайта

- вменяемые комиссии

- отсутствие платы за неактивность

- страховка в рамках законодательства США на $500к

К минусам отнесу:

- Поддержка исключительно на английском и немецком

- Сама служба поддержки работает плохо

Еще один интересный брокер для выхода за рубеж, причем не из семейства IB. К сожалению россиянам открывают договора только на Кипре.

Из плюсов:

- Приемлемые комиссии

- Факт успешной проверки работы со стороны SEC

- Русскоязычный сайт и поддержка

К минусам:

- Кипрская юрисдикция

- Плата за неактивность

Компания является американской «дочкой» Финама и создана чтобы выводить на американский рынок клиентов из СНГ.

Плюсы:

- Максимально простое открытие счета

- Русскоязычная поддержка

- Открытие счета от 200$

Минусы:

- Довольно высокие комиссии

- Разного рода дополнительные платежи

Лидером российского рынка фьючерсов считается биржа FORTS (Futures & Options RTS). Работать на этой бирже можно через любого брокера. Размер минимального депозита, согласно требованиям Московской биржи, составляет 30 000 р.

Фьючерсы или Форекс?

Друзья, не путайте фьючерсные сделки с торговлей на Форекс или бинарными опционами! Ничего общего с Московской биржей эти способы торговли не имеют. Внебиржевой рынок не регулируется российским законодательством, здесь много недобросовестных брокеров, нет централизованных условий и контроля выполнения обязательств. В большинстве случаев это лотерея, в которую играют любители адреналина и легких денег.

Как выбрать брокера

Среди крупных и проверенных брокеров можно выделить: Финам, Открытие, Церих, Кит-Финанс, БКС, ITI invest, Exante.

- Риком

- Кит

- Открытие

- Финам

- БКС

- Тинькофф

- Промсвязь

Старейший российский брокер, работает с 1994 года. Отличный выбор для тех, кто хочет подключиться к автоследованию.

Плюсы:

- никаких назойливых звонков с предложениями потратить деньги;

- собственная торговая платформа;

- впечатляющие результаты стратегий (+74% за 2018 год), к которым можно подключиться.

Из минусов:

нет Quik.

Хороший брокер для новичка. Здесь я держу российскую часть инвестпортфеля из ETF от FinEx на ИИС.

Брокер радует:

низкими комиссиями и отсутствием назойливых звонков с предложениями потратить мои деньги.

Из минусов:

слабый личный кабинет и неудобная система ежегодной перегенерации ключа.

Еще один классный брокер, с которым я проработал больше 2-х лет. Именно тут я торговал на FORTS.

Из плюсов:

- Вменяемые комиссии

- Отличный личный кабинет

- Приятные бесплатные сервисы

К минусам отнесу любовь брокера к звонкам с попыткой что-нибудь продать.

Крупнейший брокер и инвестиционная компания в России. Сам с ними не работал, но коллеги отзываются очень положительно.

Из плюсов:

- Не глючащий терминал Transaq

- Возможность пополнения\снятия денег со счета без комиссии (через свой банк)

- Куча первоклассных сервисов (например бесплатно можно скачать историю котировок)

- Возможность открытия счета в зарубежных юрисдикциях.

К минусам отнесу навязчивость продавцов.

Второй крупнейший брокер после Финама.

Из плюсов:

- Низкие комиссии

- Приятная поддержка

- Обмен валюты по биржевому курсу

К минусам отнесу любовь брокера к попыткам продать «структурные продукты».

Молодой и стремительно набирающий популярность брокер.

Плюсы:

- удобное мобильное приложение;

- бесплатное обслуживание счета, если нет сделок.

Минусы:

- высокие комиссии;

- мало инструментов доступно на стандартном тарифе.

Плюсы:

надежность;

Минусы:

- Слабый личный кабинет

- Ограничения на торговлю иностранными активами

Преимущества фьючерсных контрактов

Если говорить о поставочных фьючерсах, понятно, что их плюсом является хеджирование – своего рода страхование поставок продукции или услуг. Но и у трейдерной торговли фьючерсами есть много достоинств:

- Предоставление доступа к значительному числу торговых инструментов. Такая вариативность улучшает диверсификацию инвестиционного портфеля.

- Значительная ликвидность фьючерсов в связи с популярностью рынка таких активов.

- Кредитное «плечо», обеспечивающее увеличение прибыли при удачной сделке.

- Гарантийное обеспечение (ГО). Это денежные средства, которые биржа берет в залог для гарантии выполнения сделки. Она обычно равна 2–10 процентам от цены базового актива.

В процессе биржевых торгов сделки ведутся по схеме двухстороннего обезличенного аукциона. Проверка благонадежности сторон невозможна, поэтому и резервируется ГО. Оно взимается в равных размерах как с продавца, так и с покупателя.

Многие трейдеры считают большим плюсом фьючерсной торговли возможность доступа именно к сырьевым рынкам – нефти, драгметаллов, зерна, иных реальных активов. Это позволяет значительно разнообразить свою торговую стратегию и диверсифицировать активы более широко.

Практический пример

Теперь, когда вы знакомы с понятиями и инструментами фьючерсной торговли, давайте рассмотрим гипотетический поэтапный пример.

Шаг 1: Выберите брокерскую фирму и откройте счет. Для этого примера, мы будем использовать брокерскую фирму “XYZ”, открываем там счет.

Шаг 2: Решите, какой категорией фьючерсов вы будете торговать. Для этого примера, давайте решим торговать фьючерсами на металлы.

Шаг 3: Решите, каким инструментом из выбранной категории торговать – давайте выберем золото.

Шаг 4: Проведение исследований на выбранном рынке. Это исследование может носить фундаментальный или технический характер в зависимости от ваших предпочтений. В любом случае, чем больше работы вы выполняете, тем вероятней успех в торговле.

Шаг 5: Сформируйте мнение о рынке. Скажем, что после проведения нашего исследования мы решаем, что золото, вероятно, повысится со своего текущего уровня приблизительно $1675/унция до $2000/унция в период от следующих шести до двенадцати месяцев.

Шаг 6: Определите, как лучше выразить наше мнение. В этом случае, поскольку мы считаем, что цена будет расти, мы хотим купить фьючерсный контракт на золото – но какой?

Шаг 7a: Оцените доступные контракты – есть два золотых контракта. Типовой договор касается 100 унций, и электронный микро контракт (E-micro) касается 10 унций. Чтобы управлять нашим риском в нашем начальном набеге во фьючерсный рынок, мы выберем контракт E-micro на 10 унций.

Шаг 7b: Оцените доступные контракты. Затем мы выбираем месяц, в котором контракт истекает. Помните, с фьючерсами не достаточно разобраться в направлении рынка, вы также должны разобраться в выборе времени. Более длинный договор дает нам больше времени, чтобы “быть правильным”, но является также более дорогим. Так как, согласно нашему мнению, сложившемуся в п.5, цена повысится в период от шести до двенадцати месяцев, то мы можем выбрать контракт, истекающий через восемь или через десять месяцев. Давайте выберем десять месяцев.

Шаг 8: Выполните торговлю. Давайте купим 10-месячный E-micro золотой контракт. Предположим, что контракт стоит 1680$.

Шаг 9: Учтем начальную маржу. В данном случае, маржа составит $ 911 (именно такая сумма денежных средств обеспечивает нам обладание одним E-micro золотым контрактом благодаря кредитному плечу).

Шаг 10: Установите стоп-лосс. Скажем, мы не хотим потерять больше, чем 30% нашего пари, так что если цена нашего контракта падает ниже $ 625, мы будем продавать.

Шаг 11: Мониторьте рынок и в случае необходимости корректируйте позицию.

Примечание: Этот пример является чисто гипотетическим и не является рекомендацией к действию. Это основные шаги для выполнения торговли фьючерсами. В процессе получения опыта и знаний вы вероятно разработаете собственную систему, которая будет вас полностью устраивать.

Основы трейдинга , Учебные курсы , Фьючерсы

Принцип работы

Представьте, что мастерица вяжет носки на продажу. В начале осени она приобретает пряжу и начинает вязать. Тут приходите вы и говорите, что зима будет холодной, поэтому вам нужно к декабрю купить 10 пар носков. Вы готовы заплатить по текущей цене, скажем, 100 рублей за пару. Неизвестно, какой будет зима, но мастерицу устраивает ваша цена, она соглашается и обязуется к 1 декабря прислать вам 10 пар носков. Наступает срок выполнения контракта. Здесь возможны следующие варианты:

- Зима и правда холодная, спрос большой, носки стоят 150 рублей за пару.

- Зима теплая, носки никому не нужны, стоимость снижена до 80 рублей за пару.

- Погода не имеет значения, средняя цена на носки остается 100 рублей за пару.

Что бы ни произошло, договор нерушим: 10 пар носков будут проданы вам по 100 р. за пару.

Фьючерсный контракт

Фьючерсные контакты (договоры) называют также базовыми активами. Они могут заключаться для торговли:

- акциями компаний;

- облигациями предприятий, а также ценными бумагами, торгующими федеральным займом;

- разными видами валют;

- биржевыми индексами;

- процентными ставками и т. д.

Фьючерсы являются разновидностью финансовых инструментов. К ним проявляют интерес как инвесторы, так и трейдеры (спекулянты).

Любой фьючерсный контракт можно отнести к одной из двух разновидностей:

- расчетным;

- поставочным.

Расчетный фьючерсный контракт

При расчетном контракте поставки товаров не предусматриваются. Предметом договора является лишь стоимость. В обязательном порядке уточняются сумма платежа и дата, когда он выполняется. В том случае, когда данный вид не продается к обговоренной дате, в последний день торгов происходит автоматическое закрытие сделки. На момент закрытия торговой сессии устанавливается рыночная котировка.

Если сумма покупки при продаже будет выше стоимости, сделку признают прибыльной. Если на момент закрытия цена окажется ниже начальной, сделку признается убыточной.

При расчетном фьючерсе стороны осуществляют между собой денежные расчеты. При этом суммой становится разница между ценами: названой контрактом и рыночной ценой существующей во время исполнения. В качестве примера можно назвать исполнение контракта по паре рубль-доллар или индекс Российской товарно-сырьевой биржи (РТС).

Цель операции – защита (хеджирование) риска или прибыль от спекуляции.

Поставочный фьючерс

Во втором случае контракты являются поставочными. Когда срок действия по ним истекает, должна осуществляться поставка товара или выполнена услуга. Товаром могут являться доллары или евро, возможны поставки ценных бумаг. Цену оговаривают во время заключения договора. Если условия продавцом не выполняются в установленный срок, на него биржей накладывается штраф.

Котировки фьючерсов

Однако цены на актив и его фьючерс совпадают не полностью, и происходит это по нескольким причинам. Наиболее яркая из них – это сезонность. Например, фьючерс на уголь или топочный мазут, с поставкой непосредственно перед началом отопительного сезона, в июне будет дороже, нежели тот же мазут и уголь в начале лета на товарном (спотовом) рынке. Почему? Во-первых, из-за сезонного роста спроса, а во-вторых из-за того, что уголь и мазут нужно где-то хранить всё лето, что также влечёт за собой расходы. Покупатель фьючерсного контракта возмещает их, т.е. переплачивает относительно спотовой цены.

Такая ситуация, когда цена фьючерса превышает цену базового актива на спотовом рынке, называется контанго. Обратная ситуация, когда спот-цена выше цены фьючерса, называется бэквордация. Ниже представлены котировки фьючерсов в двух вариантах.

Цена фьючерса с эффектом контанго и беквордации

Когда возможна беквордация? Причины выше говорят о том, что в результате хранения материальных активов должно возникать контанго, хотя сезонность работает в обе стороны. Контанго действительно можно считать более частой ситуацией на рынке, однако на цену контрактов сильно влияют рыночные настроения. Ожидание падения цены может сильнее отражаться на котировках фьючерса, чем на его базовом активе.

Кроме того, беквордация ожидаема для скоропортящихся товаров — яйца, конечно, тоже нужно хранить, но через три месяца (когда их должны поставить) они будут явно не первой свежести. И это закладывается в котировки фьючерса в виде пониженной цены. Ну и разумеется, в любой сделке присутствует небольшая комиссия биржи и вашего брокера.