Как заработать на бирже новичку дома через интернет без вложений на трейдинге

Содержание:

- Плюсы и минусы

- Фондовая биржа как заработать

- Что такое биржа?

- Как заработать на бирже первые деньги?

- Стратегии торговли на рынке ценных бумаг

- Анализ рынка

- Мани-менеджмент. Как управлять рисками на бирже?

- Начальные условия работы на бирже

- Выбор брокерской компании

- Шаг пятый. Торговая система

- Основные правила заработка на бирже от профессионала

- Как не потерять деньги на трейдинге

- Управление рисками

- Реально ли все-таки заработать на трейдинге

- Что делает брокер?

- Основные стратегии заработка

- Активы для торговли

- Установка терминала

- Советы для начинающих — как можно заработать

Плюсы и минусы

Почему миллионы людей со всего мира устремляются на биржи для заработка? Потому что такая работа имеет много плюсов. Тогда почему 9 из 10 разочаровываются? Потому что минусы тоже есть. Разберемся.

Плюсы:

- Это возможность заработать капитал, который поможет в достижении краткосрочных и долгосрочных целей. А при грамотном его формировании еще и детям с внуками останется.

- Если вы в поиске дополнительного источника дохода для себя и своей семьи, то торговля на бирже – отличный вариант. У некоторых инвесторов дополнительный заработок переходит в основной, а профессия инвестора становится делом жизни.

- Торговлю можно совмещать с основной работой, уделяя пару часов в день или месяц (в зависимости от выбранной стратегии).

- Инвестиции требуют знаний, даже для пассивного инвестора необходим их минимальный объем. А это значит постоянное развитие вас как личности, что положительно скажется и на основной работе. Научиться торговать на биржевой площадке можно за пару месяцев, совершенствоваться – всю жизнь.

- Кто устал работать на дядю, работайте на себя не выходя из дома. Трейдинг или инвестирование для этого хорошо подходит. Понадобятся только компьютер и интернет.

- Перспективы дальнейшего развития. Инвесторы, которые добились успеха на финансовом рынке, часто становятся финансовыми советниками, открывают свои онлайн-школы, берут деньги в доверительное управление.

- Можно начинать с небольших сумм, постепенно наращивая свой капитал. Но для меня, например, более ценным является тот факт, что инвестирование заставляет задуматься о поиске дополнительных источников дохода. Например, повысить квалификацию на основной работе и претендовать на повышение в должности, полностью сменить место работы, освоив новую профессию и пр.

Недостатки тоже есть и они существенные. Именно поэтому новички часто разочаровываются, называют биржи лотереей, казино и лохотроном для отъема денег. Но это не так.

Рассмотрим минусы.

Повышенный риск

Он всегда идет параллельно с доходностью. Чем выше один показатель, тем выше другой. Часто начинающих инвесторов останавливает именно этот недостаток. Куда надежнее положить деньги в банк на депозит. Только вот ставки в последнее время совсем не радуют.

Если вы почитаете книги по инвестированию, а еще лучше – пройдете обучение у профессионалов рынка, то поймете, что при правильно составленном инвестиционном портфеле риск сведется к минимуму, а доходность в несколько раз превысит процент по депозиту.

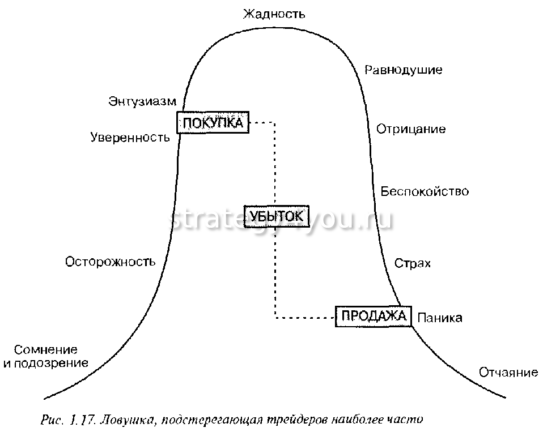

Высокая психологическая нагрузка

А ее уровень зависит от выбранной стратегии. Если вы собираетесь играть, а не инвестировать, то готовьтесь на себе испытать эмоции из известных фильмов про деньги. Стрессоустойчивость у спекулянтов должна быть повышенной.

Печальная статистика

Как бы радужно брокеры не рисовали картину торговли на бирже, 90 % новичков сливают свои деньги. Не зная броду, не лезьте в воду. Ну вы же не станете делать операцию вместо врача, если никогда на него не учились? И костюм себе не сошьете, и много чего еще. И заработку на бирже тоже надо учиться.

Отсутствие гарантии

Сразу бегите от “профессионального” инвестора, который гарантирует вам получение N-го % в день, месяц, год. Никто и никогда не может предугадывать поведение рынка на протяжении длительного времени. Прибыль год назад легко оборачивается убытком сегодня. К этим качелям надо быть готовым.

Наличие денег

Без них никак. Можно и с 1 000 руб. или 100 $ начать, но вы должны осознавать, что чем больший капитал участвует в процессе, тем на большую прибыль можно рассчитывать. Брокеры с радостью дадут вам в долг. Так называемое кредитное плечо позволяет торговать не на свои деньги, а на заемные. Только в случае убытков вам все равно придется их вернуть.

Новичку следует понимать, что играть в интернете на бирже – это не то же самое, что инвестировать и формировать капитал. Если вы хотите быстро заработать, то будьте готовы к повышенному риску все потерять. Некоторые сознательно идут на этот шаг, но далеко не у всех получается обогатиться. Таких людей называют трейдерами или спекулянтами. Ничего обидного в последнем слове нет. Это обычная профессия на бирже, но ничего общего с понятием “инвестор” она не имеет. Если вы надеетесь на везение, то шансы получения убытков становятся еще больше.

Самый верный путь к успеху – это изучение рынка и доступных инструментов, разработка собственной стратегии и тактики, отключение эмоций и дисциплина. Для “чайников” есть прекрасная возможность у любого брокера попробовать торговать на бирже без вложений собственных денег, на демо-счетах. Профессионалы, правда, говорят, что это не то же самое, что реальная торговля. Но так вы хотя бы изучите механизм изнутри.

Фондовая биржа как заработать

Процесс торговли на бирже принято называть трейдингом. Его основная задача – зарабатывать на различных финансовых операциях с валютами, акциями крупных компаний, фьючерсами и не только.

Биржевой рынок достаточно многогранен. Сегодня он представлен фондовой, срочной и валютной биржами. К примеру, ММВБ в России – это фондовая биржа, которая специализируется на торговле акциями компаний. А вот РТС – это срочный рынок, он работает с опционами и фьючерсами. Вы должны самостоятельно определить, на каком биржевом рынке вы бы хотели закрепиться и где торговать. Выбирайте те площадки, работа на которых вам кажется наиболее близкой и понятной. От этого будет зависеть успешность вашей деятельности и, конечно, ваша прибыль.

Что такое биржа?

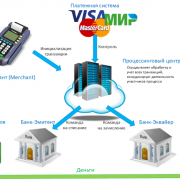

Биржа – это площадка, на которой представители покупателей и продавцов заключают различные сделки между собой. Большинство контрактов заключаются с помощью посредников.

Сравнение биржи с рынком – некорректный пример, поскольку на рынке всегда есть товар, который принадлежит продавцу, а все договоренности достигаются без участия посредника. Отсутствие товара – главное преимущество биржи, благодаря которому становится возможным заключение сделки без фактической поставки.

Как заработать на бирже первые деньги?

Трейдерам-новичкам рекомендуют наименее рискованный старт в виде работы с акциями или фьючерсами. Со временем у вас появится понимание процесса заработка на этих инструментах. С первым опытом есть смысл попробовать силы в работе с производными инструментами или перейти на Форекс. Главное – большое количество регулярной практики и жесткая финансовая дисциплина. Не рискуйте слишком большими суммами, минимизируйте размер убытка, сводите к минимуму количество убыточных сделок и первая прибыль не заставит себя долго ждать.

Стратегии торговли на рынке ценных бумаг

Абсолютно каждая торговая стратегия базируется либо на максимизации прибыли, либо на минимизации рисков. Оба эти фактора противопоставляются друг другу. Задача каждого инвестора – выбрать для себя стратегию с оптимальным соотношением факторов риска и прибыльности во время торговли акциями. Все стратегии делятся на консервативные и агрессивные. Однако существуют и умеренно агрессивные. Новичкам рекомендуют выбирать консервативные (с минимальным уровнем риска) стратегии, чтобы не слить начальный депозит в первые дни работы на бирже.

Анализ рынка

Существует 2 вида анализа финансовых рынков.

Фундаментальный, он же экономический анализ. Применяется участниками рынка для работы с долгосрочными и среднесрочными инвестициями. Предполагает работу с макроэкономическими показателями.

Технический анализ. Позволяет спрогнозировать движение рынка с помощью индикаторов и графиков. Используется для среднесрочных инвестиций, а также для заключения контрактов в рамках одного дня.

Мани-менеджмент. Как управлять рисками на бирже?

Правила мани-менеджмента:

- Торгуйте только собственными средствами. Никаких кредитов.

- Не вкладывайте весь инвестиционный капитал в один актив или одного брокера.

- Не увеличивайте объем сделки на сумму, которая превысит первоначальный объем в 10 раз.

- Уходите от больших убытков.

- Оптимальный размер потерь за один торговый день не должен превышать 2% — 5% от суммы депозита. Этими цифрами следует руководствоваться во время использования стоп-лоссов.

- Старайтесь, чтобы размер прибыли в 3 раза превосходил размер убытков.

- Не открывайте большое количество сделок на начальном этапе.

Начальные условия работы на бирже

Все начинается с оформления лицензии. Пройти стартовый курс базовых навыков трейдера также не будет лишним.

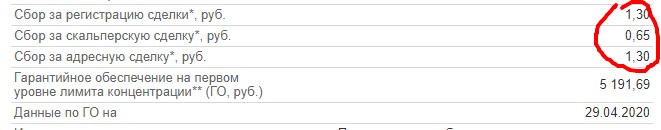

Далее следует оплата вступительного взноса. Отдельные биржи не допускают к торгам клиентов, которые не перевели оплату.

Следующий этап – покупка программного обеспечения. Функционирование биржи в интернете возможно только с помощью серьезных лицензированных программ. Поддерживать такой софт способны исключительно крупные брокеры.

Выбор брокерской компании

Универсальной формулы нет. Поэтому приходится лопатить тонны информации, чтобы выбрать максимально подходящего партнера

Обращайте внимание на размер комиссионных, уровень программного обеспечения, спектр доступных услуг, и, конечно же, отзывы в интернете

У многих броекров есть специальные, стартовые предложения для новичков. Изучите эти наборы услуг у нескольких компаний, чтобы оценить перспективы дальнейшего сотрудничества.

Оценивайте рекомендации опытных трейдеров, стаж работы на рынке, а также авторитет, которым пользуется организация в профессиональных кругах.

Шаг пятый. Торговая система

Всех успешных трейдеров, стабильно зарабатывающих на бирже,

объединяет одно общее правило: все они безукоризненно следуют своим торговым

системам. А вот бессистемная торговля сродни пилотированию самолёта без должных

на то навыков, рано или поздно (обычно всё же рано) закачивается крахом.

Только не путайте, пожалуйста, торговую систему с торговой

стратегией. Торговая стратегия, являющаяся одной из составных частей торговой

системы, указывает трейдеру возможные моменты для открытия позиций. А торговая

система в целом, помимо определения точек входа должна ещё предусматривать

такие нюансы как:

- Money Management (управление капиталом);

- Психологические аспекты трейдинга.

Управление капиталом включает в себя такие моменты как:

- Определения возможности входа, в позицию исходя

из соображений Money Management; - Определение размера позиции;

- Определение точек выхода из позиции (если

стратегия торговли не даёт ответа на этот вопрос).

А психологический аспект торговой системы должен предусматривать

ответы на такие вопросы как, например:

- Когда следует остановиться. В результате

нескольких подряд убыточных сделок эмоции трейдера могут выйти из-под контроля.

Для кого-то этот рубеж может составлять серию из десятков убытков подряд, а кому-то

хватает и двух. Поэтому каждый трейдер должен определить для себя индивидуально,

сколько убытков он сможет выдержать чисто психологически, включить это правило

в свою торговую систему и неукоснительно следовать ему наряду со всеми

остальными; - Какая сумма риска не вызывает сильного

дискомфорта. У каждого человека есть свой предел суммы, которой он может рисковать

без особых переживаний по этому поводу. Поэтому, если, к примеру, Money

Management разрешает открытие позиции в таком объёме, что риск по ней превысит

этот предел комфорта, то размер позиции необходимо будет уменьшать. Ведь иначе

психологический дискомфорт может привести к эмоциональной неуравновешенности и

как следствие, к принятию необдуманных решений. А это, в свою очередь, чревато

такими грустными последствиями, как большие убытки на торговом счету.

А что касается торговых стратегий, то их существует великое

множество. Для начинающих трейдеров я могу порекомендовать, например, вот эти

три:

- Метод покупки акций «Дурацкая четверка»;

- Метод покупки сильно недооцененных акций;

- Метод покупки эффективных акций.

Впрочем, не советую ограничиваться только предложенными

вариантами. Их можно принять в качестве базовых. А вообще, всегда следует

стремиться к тому, чтобы создавать торговую стратегию непосредственно под себя

лично, на основе собственных наблюдений.

Основные правила заработка на бирже от профессионала

Как когда-то сказал Генри Форд: «Цель денег — не праздность, а умножение средств для полезного служения». После того, как пришла идея начать зарабатывать на спекуляции, не стоит бросать основной вид занятости и брать миллионные кредиты. Как показывает статистика, в игре остается лишь 10% новичков. Работа на бирже это очень серьезный труд, который требует не только постоянного поддержания счета, но и ясности ума. Сегодня можно выделить 3 основных правила, которые помогут не совершать трагических ошибок.

Нельзя вкладывать все деньги на счет биржи

Добиться успеха можно если есть правильный инвестиционный портфель. Каждый трейдер должен понимать, что на площадке есть удачные и менее удачные дни, которые могут привести к банкротству. Чтобы не попасть в неприятную ситуацию, вклад на счет одной биржи не должен составлять более 40% от общей суммы.

Более того, если нет больших денег, то желательно не брать «на первых парах» кредиты, даже если несколько раз уже повезло. Как говорилось ранее, здесь у трейдера должно быть хладнокровие и ясный ум. Большая часть ошибок совершается именно в момент собственного превосходства, т.е когда игроку начинает вести.

Начать нужно с распределения всех свободных денег

Вкладывать в один портфель, в одну валюту, в одни опционы все деньги нет смысла. Нужно понять, что если один узконаправленный рынок обрушится, счет останется пустым. Избежать разорительной сделки можно с помощью дробления капитала. Например, 10% можно поставить на одну валюту, 20% на другую, остальную часть распределить между другими площадками и рынками. Как показывает практика, сделка, на которую было направленно больше всего надежд часто сгорает, а выстреливает случайное вложение для сохранения средств.

Можно привести яркий пример с металлическими счетами. В конце 2015 года унция платины едва доходила до 720 рублей, однако в середине 2016 ее стоимость дошла до 1200 рублей. Поднять стоимость той же акции и валюты может ее мировая востребованность

Поэтому очень важно следить за новостями и вовремя инвестировать на будущее.

Прогноз риска на бирже

Вкладывать нужно то, что будет составлять всего 3% от всех сделок. Это поможет не прогореть на психологическом аспекте

После того, как трейдер начинает терять первые деньги (что нормально для всех участников), очень важно вовремя остановиться и не начинать использовать резерв. Для каждой рисковой сделки лучше устанавливать минимальный порог

Каким он будет, решает каждый сам для себя. Здесь уместно сказать о возможности «Stop loss», когда трейдер ставит на автоматический режим предельно допустимый % потери. При достижении уровня, сделка (ордер) закрывается. Работает по принципу «спускового крючка», для брокера это своего рода сигнал, когда нужно остановиться.

Терпение, в этом случае, поможет вовремя сказать себе «стоп». Чтобы не уходить полностью с головой в процесс, желательно ставить себе будильник и напоминание о перерыве. На выстроенную стратегию всегда нужно смотреть свежим взглядом. Более того, для каждой определяемой прибыли, должен быть установлен свой убыток.

Как не потерять деньги на трейдинге

На самом деле, если вы вот этим принципам будете следовать, слив капитала будет практически невозможен. Хотя…

Следуйте правилам управления капиталом

Главное правило управления капиталом гласит: максимальный риск в сделке не должен превышать двух процентов от депозита.

То есть если у вас сделка окажется убыточной, вы потеряете на ней 2 %, а 98 % останутся невредимыми. Если будет 10 убыточных сделок – потеряете только 20 процентов, а не весь депозит сольете.

Если торговать по принципу Баффета, то из-за ста убыточных сделок подряд вы потеряете только 10 процентов капитала. А 90 % никуда не денутся.

Вот и получается, что слить депозит в принципе нереально, если торговать с умом.

Четко следуйте своей торговой стратегии

Нельзя гадать и метаться. Выберите одну стратегию и не отклоняйтесь от нее. Стратегия должна четко вам говорить, где открывать сделку, где закрывать и почему

Подошла цена к нужному уровню – закрывайтесь, не важно, с прибылью или с убытком

Убеждения типа «Сейчас, еще чуть-чуть и цена развернется», «Сейчас, еще минутку, она еще должна подрасти, я верю, что она подрастет» всегда приводят к сливу депозита.

Не торгуйте на новостях

Торговля на новостях может приносить огромные прибыли. Но рынок в момент выхода новости совершенно не в адеквате, цены скачут вверх и вниз, сложно открыться и закрыться на нужном уровне.

Кроме этого, бывают случаи, когда вроде бы надо открываться на рост, цена должна расти, а она падает. Почему – никто не знает.

Короче, это слишком стрессовая торговля, для начинающих она точно не подходит.

Не торгуйте на удвоение ставки

Удвоение ставки или Мартингейл – это стратегия обыгрывания казино. Поставили на черный цвет – проиграли – удвоили ставку опять на черное – проиграли – опять удвоили. Выиграли – ставим минимум на красный и опять удваиваем, пока не выиграем.

В теории все должно работать. Но ваш депозит ограничен и постоянно удваивать суммы вы не сможете. Кроме того, при торговле огромными суммами никто не гарантирует, что ваши сделки будут открываться и закрываться на нужных уровнях. Брокер может просто не найти людей, которые согласятся купить все то, что вы продаете. Но до такого вряд ли дойдет.

Не торгуйте бинарными опционами

Бинарные опционы – это угадывание. Вы предполагаете, где будет цена через определенный промежуток времени. Аналитикой здесь вообще не пахнет. Лучше уж в рулетку тогда играть или на лошадей ставить.

У меня была статья о том, что такое опционы и еще был текст про то, как я влип и связался с липовым оффшорным брокером бинарных опционов.

Почитайте на досуге.

Не берите в долг

Все брокеры, преподаватели, коучи, программы-советники – все скажут вам, что на бирже вы рискуете потерять свои деньги ПОЛНОСТЬЮ. Какими бы правилами вы не руководствовались, может произойти технический сбой, может выйти какая-то шокирующая новость и обвалить рынки, вы можете не на ту кнопку нажать…

Короче, никто ваши деньги не страхует. Никогда не берите в долг для трейдинга, потому что долг придется отдавать, а отдавать вам будет нечем.

Управление рисками

Для эффективного трейдинга следует учиться управлять рисками. Здесь поможет определённый набор правил, называемый мани-менеджментом.

Основные его принципы:

- Оборот только своего капитала, никаких кредитов.

- Инвестирование сразу в несколько брокерских компаний.

- Увеличение объёма сделки не больше, чем в 10 раз.

- Уровень убытка за один день не выше 2% суммы вклада. Для ограничения финансовых потерь используется уровень Stop Loss.

- Доход в 3 раза превосходит убытки.

- Небольшое количество сделок на старте.

Нужно быть в курсе новостей финансового рынка, даже если выбранная стратегия этого не предполагает. Знание о грядущих экономических изменениях сыграют трейдеру только на руку.

Реально ли все-таки заработать на трейдинге

Нет. Мне об этом говорили и раньше, но я к этому выводу пришел только сейчас, после того как три года изучал трейдинг на разных рынках.

Трейдеры ничего не создают. Они занимаются тем, что отнимают деньги друг у друга. Представьте, вы приходите домой к своему приятелю и начинаете с ним скидываться в цу-е-фа. За каждый проигрыш надо платить по рублю. Что получится? Ничего, деньги будут кочевать от вас к другу и от него к вам. Может быть, в результате везения кто-то выиграет больше, но это именно везение.

Когда вас будут заманивать в брокерские фирмы, вам будут говорить: это не азартная игра, вы делаете анализ рынка, головой думаете…

Какой анализ? График, который я вижу перед собой, видят миллионы трейдеров во всех странах мира. Фигуру «Голова и плечи» вижу я, и видят они. О том, что в мире ковид, знаю я, знают они, о финансовых новостях кто-то из них может узнать даже еще раньше, чем я (турки узнали о попытке свергнуть Эрдогана действительно раньше, чем русские).

На какой-то период вы можете оказаться в плюсе, но в долгосрочной перспективе вы все равно сольете деньги.

Если бы можно было зарабатывать на трейдинге, никто бы ему не учил, в офисах брокеров не сидел. И вообще биржи бы не было, кто-нибудь выкачал бы из нее все деньги.

Я вас не убедил?

Что делает брокер?

Закон предполагает проведение манипуляций на бирже посредством брокера. Существуют брокерские компании, там можно отыскать помощника. Некоторые банки предоставляют брокерские услуги. Подтверждение права на этот вид деятельности – соответствующая лицензия. Но взаимодействие клиента и посредника происходит по-разному:

- Самостоятельная продажа. Инвестор регистрируется у брокера и открывает счет. После чего самостоятельно совершает манипуляции с ценными бумагами. Таким образом, сохраняется свобода принятия решений в управлении средствами;

- Доверительное управление. Ели выбрана эта схема взаимодействия, тогда сделками занимается профессионал, с которым заключается соглашение. Инвестору получат прибыль, платит с нее процент брокеру. Вникать в суть процесса не обязательно.

Некоторые брокерские фирмы оказывают услуги консультирования. Если нужно узнать, как заработать на акциях, получить другие ответы на вопросы, тогда этот вариант подойдет лучше всего.

Основные стратегии заработка

Чтобы получить доход от акций, участники применяют много различных стратегий. У них присутствуют преимущества и недостатки. Рассмотрим некоторые из них:

Передача инвестиций в управление

Этот способ заработка похож на банковский депозит. Но разница состоит в том, что процент дохода может колебаться в большую или в меньшую сторону.

Смысл стратегии – купленные на рынке бумаги посредник передает для управления выбранной инвестиционной компании. Она может делать с ними, что угодно, преследуя цель получить максимум дохода и уберечь от убытков. Подобная модель применяется для среднесрочных инвестиций. Потому что так она приносит больше денег.

Приобретение акций перед закрытием реестров

В нашей стране реестры акционеров закрывают в мае. Некоторые инвесторы подгадывают приобретение ценных бумаг к этому времени. Это позволят быстро получить дивиденды. Затем, дождавшись подъема стоимости, бумаги перепродают.

Продажа акций перед закрытием реестров

Такая стратегия состоит в следующем: участник приобретает акции в течение года, затем перед закрытием ( в мае) продает ценные бумаги. Делает это он из-за роста цен в этот период. Подъем стоимости связан с выплатой дивидендов.

Долгосрочное инвестирование при помощи голубых фишек

Голубые фишки – это акции популярных компаний. Они дают постоянный доход. Прибыльность небольшая, но способ пользуется спросом, как малорисковый.

Трейдинг

Суть этого метода заработка заключается в приобретении по низкой стоимости и последующая их перепродажа по высокой цене. Фондовая биржа всячески способствует этому.

Потому что за минуты уровень котировок значительно меняется, как в стороны снижения стоимости, так и в сторону повышения. Но как правильно заработать на фондовом рынке подскажут опытные брокеры.

Факторы, которые влияют на стоимость ценных бумаг:

- размер прибыли, которую получает компания;

- ситуация на фондовом рынке;

- настроения участников игры;

- политическая ситуация в стране;

- прочее.

Чтобы трейдить, необходимо осознавать, на чем базируется рынок, как заработать на акциях и непрестанно следить за малейшими изменениями. Это не пассивный вариант заработка. В данном случае понадобится много времени, внимания и развитая интуиция трейдера.

Приобретение и длительное хранение акций

Купив акцию того или иного предприятия (компании), инвестор получает с нее прибыль. Заработок складывается из разницы стоимости на момент покупки и продажи. Таким образом, обеспечиваются вложения на длительный срок. Процесс растягивается до десятка лет. Это один из самых безопасных вариантов вложений денег, но вместе с тем и самый малодоходный. Этот способ приемлем, если инвестор обладает крупным капиталом.

Получение дивидендов

Этот вариант заработка также долгосрочный. Потому что он обладает высокой надежностью и низким уровнем риска.

Преимущество дивидендов заключается в независимости от котировок. Потому что участник получает прибыль, размер которой заранее утверждается на собрании. Чаще дивиденды начисляются один раз в год. Но иногда – каждый квартал.

К недостаткам дивидендов относят то, что каждая компании имеет собственное мнение по поводу правил начисления. Потому что единой выработанной политики нет, и вряд ли она появится..

Активы для торговли

Исходя из выбранной биржевой площадки, вы будете иметь дело со следующими активами.

Акции

Акции – это долевые ценные бумаги, которые делают вас владельцем предприятия или организации. Вы можете сами выбирать отрасль, сферу деятельности компании. Посмотрите, например, на таблицу роста цен на акции некоторых российских эмитентов за 2019 год.

| Акция | Цена на 3.01.2019, руб. | Цена на 18.12.2019, руб. | Прирост, % |

| Новороссийский морской торговый порт (НМТП) | 1 823 | 2 165 | 18,8 % |

| Мобильные ТелеСистемы (МТС) | 2 405 | 3 138,5 | 30,5 % |

| Сбербанк | 1 869,9 | 2 462 | 31,7 % |

| Московская биржа | 845 | 1 073 | 27 % |

Разве может это сравниться с банковскими депозитами под 4 – 5 %? Но о риске мы помним, поэтому не покупаем на все деньги акции Сбербанка, а диверсифицируем портфель. Многие российские компании, помимо роста котировок, могут похвастаться выплатой дивидендов, поэтому к уже имеющейся доходности в таблице прибавьте дивидендную.

Пассивные инвесторы стараются формировать свой портфель из акций (паев) инвестиционных фондов (ПИФы, БПИФы и ETF). Они объединяют в одной бумаге акции сразу нескольких десятков, а иногда – сотен компаний. Индексные фонды (ETF) следуют за популярными индексами, например, за индексом МосБиржи или S&P 500. Растет индекс, растет и ваша доходность.

Облигации

В отличие от акций, облигации – это долговые ценные бумаги. Вы даете в долг государству, регионам или отдельным коммерческим компаниям. Они обязуются не только вернуть вам взятые в долг деньги точно в срок, но и регулярно выплачивать купоны (обычно 2 раза в год, но бывает и чаще). Облигации считаются малорискованным инструментом. Но это относится к ОФЗ и муниципальным.

Рискованность корпоративных долговых бумаг зависит от эмитента. Например, Сбербанк можно смело записывать в бумаги с низким уровнем риска, а какое-нибудь региональное предприятие по выращиванию овощей – с высоким.

Правило “чем выше риск, тем больше доходность” в облигациях тоже соблюдается. При покупке ОФЗ вы заработаете всего на 1 – 2 % больше, чем на депозитах в банке.

Валюта

Валюта – самый ликвидный и очень рискованный инструмент. Заработок идет за счет изменения курса. В любую минуту вы можете купить и продать актив, заработав на разнице котировок

В этом случае не надо анализировать предприятия-эмитенты, изучается внешняя и внутренняя политика государства, обращается внимание на неконтролируемые факторы, например, забастовки, неурожай и пр

Вы можете выбрать самостоятельную торговлю или вложить деньги в ПАММ-счета. Доходность значительно выше, чем по акциям и облигациям, но и риск многократно возрастает.

Производные финансовые инструменты

Фьючерсы и опционы обращаются на срочном рынке, для долгосрочного инвестирования эти инструменты не подходят. Роберт Кийосаки не рекомендует связываться с ними новичкам.

Фьючерсы – это контракт на покупку/продажу актива. Покупатель фьючерса обязан купить или продать какой-то актив, а продавец обязуется его купить/продать по оговоренной цене и в четко обозначенный срок.

Опцион отличается от фьючерса тем, что покупатель не обязан купить/продать актив, а лишь имеет право это сделать. А вот продавец обязан выполнить все условия договора.

Еще одна разновидность – бинарные опционы. Заработок идет на прогнозировании стоимости актива. Угадали – заработали. Нет – значит, потеряли деньги.

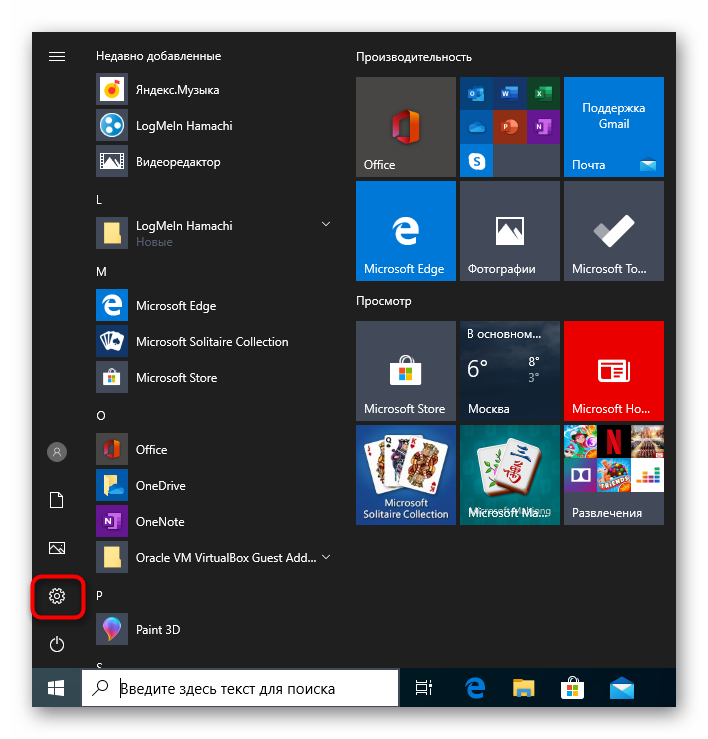

Установка терминала

Терминал — программа-клиент, которая предоставляет рыночную информацию и осуществляет сделки.

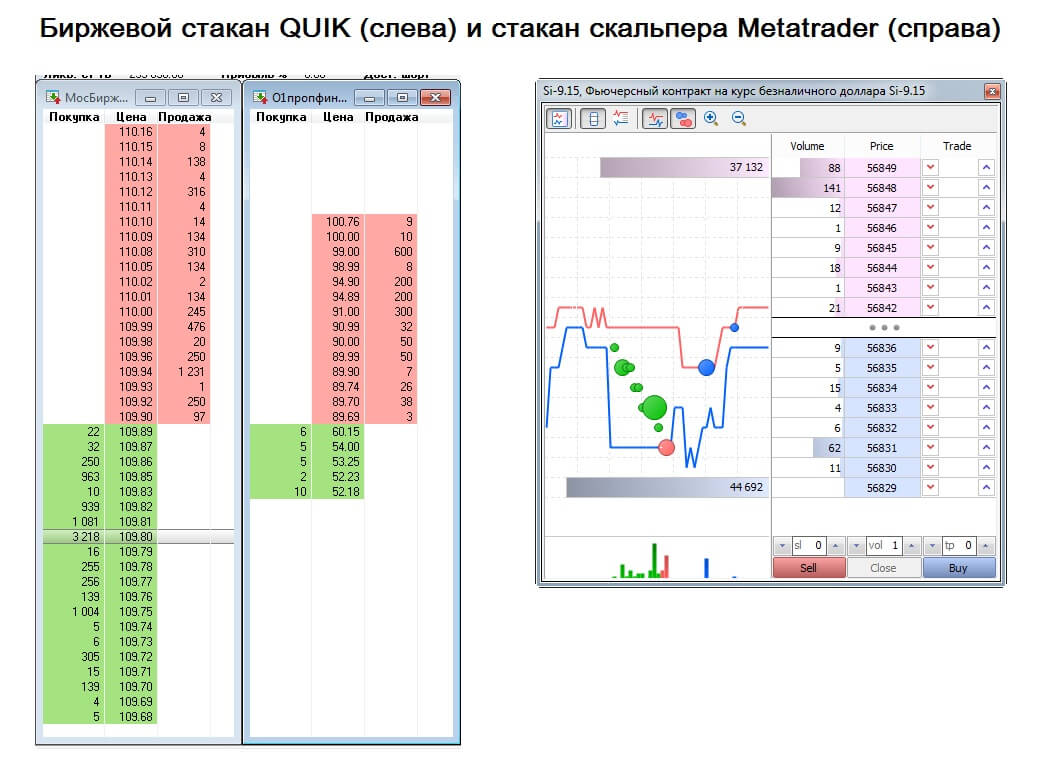

Каждый терминал имеет собственную специфику (QUIK — универсальная платформа, QScalp — для скальперов, WolFix — анализ горизонтальных объемов) и индивидуальные условия использования (большинство продуктов платные).

Популярные терминалы для биржевой торговли:

- QUIK;

- ROX;

- Transaq;

- XTick Extreme;

- NinjaTrader;

- MetaTrader-5;

- WolFix;

- QScalp;

- TSLab;

- OptionLab.

Если выбран платный терминал, покупать тариф лучше у брокера — расход будет зафиксирован и вычтен из налогооблагаемой базы.

Тренировочная торговля

Большинство брокеров предлагают открыть демо-счет с имитацией реальных торгов. Это прекрасная возможность познакомиться с платформой и попробовать силы в трейдинге

Основная задача тренинга — максимально приблизить условия к реальным, поэтому важно, чтобы сумма демо-счета соответствовала действительно запланированным деньгам

Рекомендуемый срок тренировочной торговли — 1 месяц. При положительных результатах (прибыль в размере 7–10 % и выше) можно переходить к реальной торговле. Если на демо-счете образовался убыток, скорее всего, опыта и знаний у трейдера еще недостаточно.

Регистрация реального счета

Для регистрации реального счета требуется заполнить анкету с персональными данными и выслать сканы документов. Брокер может запросить оригиналы подписанных документов, их нужно будет отправить по почте. Брокерский счет — специальный счет, который не имеет основной валюты и может быть пополнен разными способами в разных валютах

При вводе-выводе средств важно учесть комиссию

Увеличение торгового капитала

Многие брокеры (в частности, форекс-брокеры) предлагают маржинальный вариант торговли — предоставление кредита под залог средств на счете. Отношение кредитных средств к собственным называется кредитным плечом (англ. leverage). Например, если кредитное плечо 1:50, брокер позволяет совершать сделки с объемами, доступными при увеличении торгового капитала в 50 раз.

К недостаткам маржинальной торговли относится высокая степень риска — новичкам лучше не использовать плечи свыше 1 к 10: при неправильном расчете одна убыточная сделка может уничтожить депозит

Важно уточнить у брокера размер минимального остатка средств, при котором происходит принудительное закрытие позиций (Margin Call)

На биржах криптовалют плечо предоставляет проект или партнеры (например, BitMEX позволяет торговать с плечом 1:100).

Советы для начинающих — как можно заработать

Если вас интересует заработок на бирже, но достаточного опыта в трейдинге еще нет, то стоит соблюдать некоторые предосторожности:

- Планируя заработать деньги на бирже, не стоит сразу бросаться в бой. Опытные трейдеры рекомендуют сначала воспользоваться возможностями демо-счета. Это не принесет вам денег, но зато даст возможность проверить, насколько вы готовы к работе, насколько эффективной является ваша стратегия, а это обезопасит от ошибок в будущем.

- Не стоит брать деньги в долг или оформлять кредит. Работа на бирже, особенно для новичков, сопряжена с рисками. Если вы настроились освоить эту профессию, то постарайтесь накопить собственный, пусть и небольшой, капитал.

- Иногда для того, чтобы начать быстро торговать и зарабатывать много, новички делают одну ошибку — пополняют депозит на слишком большую сумму и в результате неудачной сделки теряют все. Специалисты рекомендуют начинать с небольших ставок и развиваться постепенно, проверяя разные стратегии. Ошибки случаются у всех, но в случае неудачи у вас должны остаться средства.

- Стоит контролировать свои эмоции и во время сбора информации и оформления сделок руководствоваться только рассудком. Никогда не проводите сделки под влиянием момента.

- Не стоит устанавливать слишком большое кредитное плечо — это может привести к полному срыву депозита по неопытности.

Если вы ищете информацию о том, как начать играть на бирже, то помните — даже если вы закрыли несколько первых сделок, нельзя позволять себе расслабляться. Двигаться нужно постепенно, небольшими шагами.