Эмитент карты

Содержание:

- Эмиссия ценных бумаг и ее особенности

- Виды эмитентов и их цели

- Цели и сроки

- Эмиссия электронных денег

- Эмиссионная ЦБ

- Эмиссия банковских карт

- Современная денежная система.

- Открытие сессии безопасности

- Денежная эмиссия

- Эмиссия безналичных денег

- Принципы эмиссионной политики в России

- Виды эмиссии ЦБ

- Количество монет и банкнот в обращении

- Что это такое?

- Различные характеристики эмиссионных ЦБ

- Эмиссия банковских карт

Эмиссия ценных бумаг и ее особенности

Эмиссия ценных бумаг – это выпуск в обращение акций, облигаций и иных разновидностей важных ценных бумаг. При этом все процедуры должны проходить в точном соответствии с законом. Эмитент ценных бумаг – это компания, которая проводит выпуск ценных бумаг.

Основная цель эмиссии государственных ценных бумаг заключается в привлечении компанией дополнительных финансовых средств. Если для этого используются акции, тогда увеличивается уставной капитал предприятия, в случае с облигациями – действуют условия займа. При этом все этапы контролируют государственные органы, которые регулируют рынок ценных бумаг.

К эмиссии могут прибегать, чтобы выпустить бумаги с новыми правами, изменить номинал акций, которые уже находятся в обращении, а также учредить акционерное общество.

Стандарты эмиссии ценных бумаг

На территории Российской Федерации действуют определенные правила эмиссии акций, дополнительных акций и облигаций. Также установлена процедура их подготовки. Стандарты эмиссии ценных бумаг – это документ, который регламентирует все описанные действия. Они позволяют регулировать выпуск акций АО при его регистрации, дополнительных бумаг, которые распределяются среди акционеров, а также дополнительные акции.

Также стандарты эмиссии ценных бумаг определяют правила выпуска облигаций, которые размещаются с помощью подписки, и бумаг, для размещения которых используется конвертация. Акции размещаются при учреждении АО среди его владельцев. Для этого используется подписка и конвертация.

Основные этапы эмиссии ценных бумаг

Если рассматривать обычный порядок выпуска ценных бумаг, то он включает такие этапы регистрации проспекта эмиссии ценных бумаг:

- Принимается решение о выпуске ценных бумаг.

- Утверждается решение об эмиссии или дополнительной эмиссии ценных бумаг.

- Государственная регистрация проспекта эмиссии ценных бумаг.

- Размещение ценных бумаг.

- Госрегистрация отчета о результатах эмиссии.

Процедуру эмиссии ценных бумаг лучше всего проводить в описанной выше последовательности. Если она будет нарушена, тогда создаются условия для признания эмиссии недобросовестной. В результате в госрегистрации ценных бумаг может быть принято решение об отказе.

При регистрации эмиссии акций необходимо провести немало операций, а также оформить различную документацию. Она должна быть заполнена юридически правильно и не содержать ошибок. Лучше всего на этом этапе обратиться к специалистам, которые окажут квалифицированную помощь.

Проспект эмиссии ценных бумаг банками и другими организациями призван раскрыть достоверные и полные сведения, которые послужат основанием для объективного принятия инвесторами решения об их покупке.

Как организуется эмиссия?

Как правило, при проведении эмиссии привлекаются профессиональные участники фондового рынка или андеррайтеры. Они подписывают с эмитентом договор, после чего на их плечи ложится ряд обязательств, затрагивающих выпуск ценных бумаг и их размещение. За свои услуги андеррайтер получает определенную плату.

Андеррайтер обслуживает всю процедуру выпуска ценных бумаг: обосновывает эмиссию, определяет параметры, подготавливает требуемые документы, регистрирует их в госорганах, производит размещение среди инвесторов (при этом могут привлекаться сторонние организации).

Нередко андеррайтеры берут на себя определенные обязательства, которые связаны с размещением эмиссии.

Они могут быть следующих видов:

- Покупка всех ценных бумаг по установленной стоимости, после чего они размещаются по рыночной стоимости. Посредник принимает на себя все риски, если акции или иные бумаги не будут проданы.

- Обязательства по покупке лишь недоразмещенной части (она может быть фактической и фиксированной), риски связаны лишь с этими бумагами.

- Андеррайтер берет на себя все обязанности посредника: помогает при размещении выпуска, однако он не отвечает за недоразмещение бумаг. Этот риск в полном объеме ложиться на эмитента бумаг.

Виды эмитентов и их цели

Перечисленные выше эмиссионные инструменты могут выпускать разные эмитенты. Рассмотрим их основные виды и цели, которые преследуют, выпуская в обращение активы.

Государство в лице Министерства финансов и Банка России

Государство – самый большой и надежный эмитент. Выпускает облигации федерального займа (ОФЗ) и еврооблигации через Министерство финансов. Такие бумаги считаются низкорискованными и часто используются консервативными инвесторами для защиты от колебаний фондового рынка.

Доходность по ОФЗ всегда чуть выше инфляции. Если Минфин не может погасить их в назначенный срок, объявляется дефолт. Это крайний шаг, который надолго подорвет доверие к стране как со стороны собственного населения и бизнеса, так и со стороны зарубежных инвесторов, а также лишит ее возможности дальнейших крупных заимствований.

Цели, которые преследует государство процедурой выпуска ОФЗ:

- пополнение государственного бюджета;

- необходимость реализации крупных инфраструктурных проектов;

- необходимость исполнения повышенных социальных обязательств;

- сдерживание инфляции.

Еще одним крупным игроком на рынке является Центробанк. Его главный эмиссионный инструмент – банкноты и монеты. Никто, кроме него, не имеет права осуществлять эмиссию денежных знаков. Цели понятны – предоставление удобного платежного средства всем желающим, а также поддержание приемлемого уровня цен и инфляции путем вливания в экономику денежной массы.

Муниципальные органы власти

Более рискованным, но все равно считающимся надежным вариантом являются муниципальные органы власти. Они выпускают облигации с доходностью чуть выше ОФЗ.

Ожидание минимального риска основано на том, что государство вряд ли даст объявить дефолт какому-нибудь региону. Всегда поддержит и поможет расплатиться с долгами. К тому же любое муниципальное образование обладает имуществом. В случае катастрофы его можно продать и погасить задолженность перед владельцами облигаций. Но возможен технический дефолт – когда погашение ценной бумаги по номиналу происходит не в то время, которое обозначено в проспекте эмиссии, а позднее.

Основными целями выпуска муниципальных облигаций являются получение дополнительных средств на развитие региона, выполнение социальных обязательств.

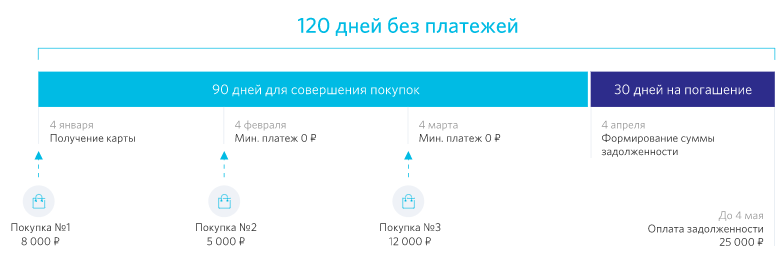

Банки

У банков широкий спектр эмиссионных инструментов. Это банковские карты, векселя, дорожные чеки, депозитные сертификаты, а также акции и облигации. С одной стороны, банковская эмиссия позволяет банкам получить капитал на свое развитие. С другой – обеспечить экономику современными и эффективными платежными средствами.

Не стоит забывать, что большинство банков являются коммерческими организациями, поэтому их главная цель – получение прибыли. Вспоминайте об этом, когда видите выгодные предложения по кредитным или дебетовым картам. Правила обращения ценных бумаг (акций и облигаций) одинаковы для всех эмитентов.

Коммерческие предприятия

Коммерческие предприятия выпускают ценные бумаги на фондовом и срочном рынках с целью финансирования своих инвестиционных проектов, увеличения уставного капитала.

Риск инвестирования в такие инструменты выше, чем в государственные. Однако степень риска имеет широкие границы. Например, акции и облигации голубых фишек считаются наименее рискованными, а ценные бумаги третьего эшелона имеют максимальную степень риска. Дефолты среди последних случаются с регулярной периодичностью, но и доходность по таким инструментам заметно выше. Инвестор самостоятельно должен принять для себя решение, стоит или не стоит вкладывать деньги в ценные бумаги эмитентов, предлагающих высокий доход.

Список голубых фишек состоит из 15 крупнейших компаний разной отраслевой принадлежности. В топ-10 входят Газпром, Сбербанк, Лукойл, Норникель и др. Полный список можно посмотреть на сайте МосБиржи.

Цели и сроки

Увеличение денежной массы в экономике страны может преследовать одну или сразу несколько целей. Среди них:

- покрытие недостатка денежных средств в бюджете страны (В России последние годы такой проблемы нет — бюджет исполняется с профицитом);

- оживление экономики — бизнесу выделяются дополнительные ресурсы для развития;

- устранения диспропорций между отдельными отраслями народного хозяйства страны — вновь выпущенные ресурсы закачиваются в те отрасли, у которых есть перспективы развития, но нет денег для этого;

- изменения соотношения спроса/предложения. Рынок затоварен, а у населения нет денег для совершения покупок. Такая эмиссия попадает в руки населения через разные государственные программы, социальную помощь и т.д.;

- изменения баланса между производством и сферой обращения;

- экспорта внутренней инфляции в другие страны — активно используют Соединенные Штаты, активно печатая доллар, а затем с помощью государственных займов гасят инфляционные процессы, не сваливаясь в них.

Сроки эмиссии зависят от ее вида. Например, вовлечение в оборот реальных денег происходит сразу после принятия решения. Ведь напечатанные запасы национальной валюты (в нашем случае — рублей) лежат в хранилищах ЦБ РФ. Достать их оттуда и запустить в оборот больших усилий прилагать нет необходимости.

По ценным бумагам немного другая ситуация. Здесь, с момента принятия решения до регистрации, например, акций, должно пройти не более 1-3 месяцев. Конкретные сроки:

- эмиссия акций при учреждении АО (так называемый первичный выпуск) — не более 20 дней;

- дополнительный выпуск акций акционерным обществом — до 20 дней;

- эмиссия при реорганизации одного юридического лица (компании, фирмы) в другое — не более 30 дней;

- отчет о размещении — до 14 дней.

Эмиссия электронных денег

Самым спорным и проблемным видом считается эмиссия электронных денег. Сейчас они распространяются намного быстрее, чем несколько лет назад. При этом в большинстве цивилизованных государств электронные деньги не имеют никакой законодательной основы.

К примеру, в России большое распространение получили частные электронные деньги, среди которых:

- Яндекс.Деньги — электронные деньги от российского интернет-гиганта Яндекс.

- WebMoney — транснациональная электронная платежная система.

- QIWI — сервис, запущенный одноименным банком.

- RBK Money — сервис, созданный на территории Украины, и получивший распространение в России.

- Криптовалюты: Bitcoin, Ethereum и другие.

Обращение с этими системами в РФ пока свободное. Пользователю достаточно зарегистрироваться в системе и выгрузить свои паспортные данные. В соответствии с последними изменениями в отраслевом законодательстве, финансовые операции между не идентифицированными пользователями на территории России запрещены.

Если QIWI и Яндекс.Деньги эмитируют электронные аналоги российского рубля, и к ним пока не применяются законодательные ограничения, то с сервисом WebMoney все немного сложнее. Здесь операции совершаются с применением титульных знаков: WMR — эквивалент российского рубля; WMZ — эквивалент американского доллара; WME — эквивалент евро.

Проблема заключается в том, что эмитент проводит огромное количество операций, часть из которых не поддается никакому внешнему контролю. В этой связи следует ожидать каких-то адресных законодательных поправок на этот счет.

Эмиссионная ЦБ

К эмиссионным ценным бумагам относятся акции, облигации, опционы, депозитарные расписки. Все они служат инструментами для извлечения прибыли за счет вложения капитала.

Акция

Акция представляет собой документ, подтверждающий право своего владельца на долю в бизнесе.

Оно реализуется за счет 2 аспектов:

Оно реализуется за счет 2 аспектов:

- получения части прибыли акционерного общества в виде дивидендов;

- участия в управлении предприятием путем голосования на собрании акционеров;

- получение части имущества, пропорциональной количеству удерживаемых бумаг в случае ликвидации компании.

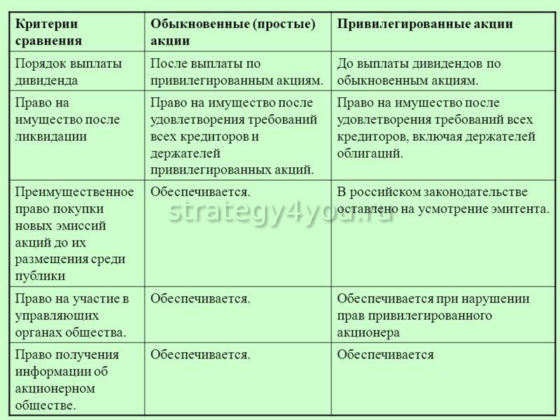

По классификации этот инвестиционный актив относится к именным и бездокументарным. Он не предусматривает каких-либо ограничений по срокам владения. По решению эмитента в дополнение к стандартным акциям могут быть выпущены привилегированные.

Их отличия сводятся к тому, что они:

- обеспечивают получение дивидендов в увеличенном размере;

- не предусматривают возможности участвовать в голосовании акционеров.

Однако владельцам акций нужно учитывать, что несмотря на предполагаемые права, эмитент может отказать в выплате дивидендов на основании плохих результатов экономической деятельности. Размер вознаграждения держателя такого актива не регламентирован. Кроме того, в случае банкротства компании в разделе имущества приоритет получают лица, имевшие на руках ее облигации.

Облигация

Облигация — это долговая бумага, относящаяся к категории ценных.

Ее характеризуют такие параметры, как:

Ее характеризуют такие параметры, как:

- номинал;

- срок до погашения;

- наличие или отсутствие оферты;

- доходность.

Исходя из них они классифицируются по длительности обращения на краткосрочные и долгосрочные. Выпуск облигации, действие которой не ограничено во времени, невозможен.

Кроме того, этот вид инвестиционных активов делят:

- на купонные, то есть приносящие своему владельцу прибыль в виде регулярных выплат;

- на облигации с дисконтом, по которому не производится перечисления купонов, а их доходность сводится к разнице между ценой приобретения ее инвестором и номиналом, по которому производится погашение.

Первый тип подобной бумаги в свою очередь подразделяется на виды, дающие фиксированный, переменный или постоянный доход. Выпускать такие инвестиционные активы могут как Министерство финансов РФ или ее субъектов, так и частные компании.

Статус эмитента влияет не только на надежность инструмента извлечения прибыли, но и на порядок налогообложения получаемых по нему купонов.

Опцион

Опцион представляет собой право купить или продать тот или иной товар по фиксированной цене. При торговле этим инвестиционным инструментом объектом передачи становится не материальный товар, а право на его преимущественную покупку или продажу.

Опцион представляет собой право купить или продать тот или иной товар по фиксированной цене. При торговле этим инвестиционным инструментом объектом передачи становится не материальный товар, а право на его преимущественную покупку или продажу.

называют право на покупку акций этого эмитента по фиксированной стоимости, закрепляемое за его владельцем. Т.е. это именной актив.

При этом принадлежность к ЦБ полностью установлена только для опциона эмитента. Вопрос об отношении к ним всех иных видов опционов, например валютных или сырьевых, остается открытым. Это обусловлено особенностями российского законодательства: ГК РФ не ограничивает их виды приведенным в нем перечнем.

Лицо, приобретающее опцион эмитента, рассчитывает на то, что стоимость его базисного актива со временем вырастет. Держатель этой ценной бумаги получит выгоду от сохранения права за заранее оговоренную сумму.

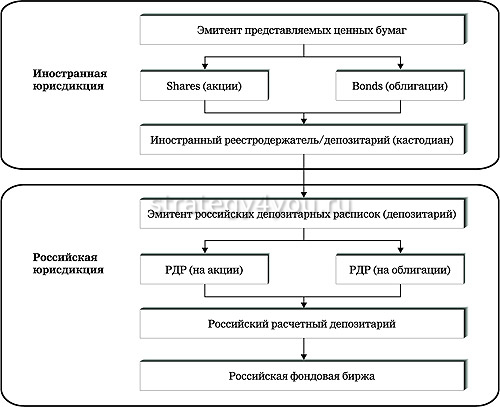

Российская депозитарная расписка

Российская депозитарная расписка (РДР) не имеет фиксированной стоимости и срока, ограничивающего период действия. Ее смысл — закрепление права держателя требовать установленное количество эмитента.

Российская депозитарная расписка (РДР) не имеет фиксированной стоимости и срока, ограничивающего период действия. Ее смысл — закрепление права держателя требовать установленное количество эмитента.

РДР выпускаются крупными инвестиционными компаниями, имеющими аккредитацию на мировых площадках. Будучи владельцами большого числа иностранных инвестиционных инструментов, они в свою очередь эмитируют активы, которые могут быть переданы во владение лицам, проживающим в РФ.

Использование этого инвестиционного инструмента позволяет гражданам РФ становиться владельцами иностранных активов без учета требований закона о вывозе капитала.

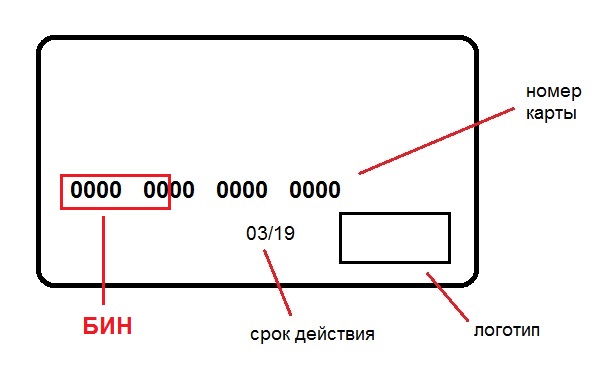

Эмиссия банковских карт

Эмиссия банковских карт – это деятельность банка по выпуску карточек в обращение. Эмиссия карточек является важным уровнем организации бизнеса пластиковых карт в коммерческом банке и требует профессионального подхода и высококвалифицированной работы специалистов.

Деятельность банка по выпуску карточек в обращение можно подразделить на несколько этапов:

- Оформление договорных отношений с клиентами, открытие карт-счетов;

- Изготовление пластиковых карточек, выдача клиенту, ведение пластиковых карточек;

- Ведение операций по карт-счету;

- Закрытие карт-счета, изъятие и уничтожение пластиковой карточки.

Первым этапом является проверка подаваемых заявлений на выпуск карточек и оформление договорных отношений с клиентами. Основанием, регламентирующим взаимоотношения учреждений банка и клиента, является договор карт-счета.

В договоре карт-счета должны найти отражение следующие условия:

- наименование учреждения банка и клиента

- наименование платежной системы

- вид карточки

- порядок использования карточки, в том числе порядок предоставления овердрафта (если предусматривается)

- срок действия карточки (если устанавливается)

- условия проведения валютно-обменной операции

- срок действия договора

- порядок замены и изъятия карточки

- права и обязанности сторон

- ответственность сторон

- порядок рассмотрения споров

- условия размещения и порядок списания сумм страхового депозита (если устанавливается)

- вознаграждения за операции с карточками

- размер и порядок внесения денежных средств физическими лицами

- условия расторжения договора

- основания расторжения договора ранее установленного срока

- порядок возврата физическим лицам денежных средств в случае неисполнения обязательства или расторжения договора ранее установленного срока

- другие условия в соответствии с законодательством

Современная денежная система.

Денежная система – это исторически сложившаяся форма организации денежного обращения, закрепленная законодательно. Она содержит следующие элементы: денежную единицу; масштаб цен; виды государственных денежных знаков; порядок выпуска (эмиссии) денег; регламентацию безналичного оборота; государственные органы по регулированию денежного оборота. Например, в современной России официальной денежной единицей является рубль, выпуск других денежных единиц запрещен, официального соотношения между рублем и золотом (или другими драгоценными металлами) не установлено, а исключительное право выпуска наличных денег, организации и изъятия их из обращения на территории РФ принадлежит Центральному банку России.

Денежная единица – это установленный в законодательном порядке денежный знак (доллар, евро, рубль и т.д.), который служит для соизмерения и выражения цен всех товаров. Иногда она имеет золотое содержание, но следует заметить, что в современной экономике золотое содержание валюты чаще всего является номинальным, так как практически ни в одной стране мира деньги на золото непосредственно не размениваются.

Денежная единица, как правило, делится на мелкие кратные части. В большинстве стран установлена десятичная система деления 1:10:100 (1 долл. США равен 100 центам, 1 рубль – 100 копейкам и т.д.).

Масштаб цен означает, что цены всех товаров и услуг измеряются определенным количеством денежных единиц. Например, говорят: «в нашем магазине батон хлеба стоит 6 рублей».

Денежное обращение состоит из движения наличных денег (в среднем в экономически развитых странах они составляют менее 15% от обращения) и безналичного оборота. Почти все деньги в современной экономике являются кредитными деньгами. Разменные монеты и казначейские билеты занимают в обращении малый удельный вес. Значительная (возможно даже, подавляющая) доля наличных денег вращается не в легальной, а в теневой экономике.

Кредитные деньги включают в себя:

1. Банкноты (банковские билеты) являются основным элементом наличной денежной массы.

2. Чеки и кредитные карточки – это главные средства безналичных расчетов.

В большинстве стран мира величина денежной массы (М, от «money» – деньги), оценивается следующими основными показателями:

М1 – металлические и бумажные деньги, а также чековые вклады, не являющиеся собственностью федерального правительства, федеральных резервных банков или депозитных учреждений;

М2 – состоит из М1 плюс срочные нечековые сберегательные вклады и небольшие срочные вклады (менее 100 тыс. дол.);

М3 – состоит из М2 плюс срочные вклады крупных размеров (100 тыс. дол. и более).

Для расчета совокупной денежной массы в РФ предусмотрены следующие денежные агрегаты:

М0 – наличные деньги (агрегат М0 введен в связи с тем, что наличные деньги играют в экономике России очень важную роль – более важную, чем в развитых странах);

М1 – равен агрегату М0 плюс расчетные, текущие и прочие счета, вклады в коммерческих банках, депозиты до востребования в Сбербанке;

М2 – состоит из М1 плюс срочные вклады в Сбербанке;

М3 – включает М2 плюс депозитные сертификаты и облигации государственных займов.

Денежная масса в разных странах имеет различную структуру. Структура и динамика денежной массы в США приведена в Таблице 2.

Открытие сессии безопасности

Открытие сессии безопасности через систему одноразовых паролей, которые приходят в мобильных сообщениях, позволяет трейдерам осуществлять деятельность из любой точки мира, где ловит сотовая связь. Благодаря данной опции каждый участник рынка может выставлять торговые и неторговые ордера в течение всего времени работы биржи.

В чем преимущества использования сессии безопасности:

В чем преимущества использования сессии безопасности:

- Трейдер может совершать операции по купле-продаже оцененных бумаг с любого компьютера или смартфона без установки специализированного ПО.

- Функция СМС-авторизации бесплатна для клиентов биржи.

- В системе нет ограничений по мобильным операторам и их месторасположению.

Чтобы подключить возможность автоматического получения паролей при входе на торговую площадку, достаточно указать номер мобильного телефона в настройках аккаунта. Опция располагается в личном кабинете клиента в разделе «Персональные данные».

Номер указывается в международном формате с кодом страны. По необходимости подписать поручение можно с помощью простого ключа или web-токена.

Денежная эмиссия

Денежная или фидуциарная эмиссия — выпуск банкнот, ведущий к увеличению денежной массы в обороте. Ранее производство банкнот делалось строго в соответствии с золотым запасом страны, но сейчас денежная эмиссия не имеет обеспечения и рассчитывается, исходя из процессов и различных показателей в экономике государства. В частности, эмиссия доллара регулируется в соответствии с госдолгом США. Но учитываются также показатели ВВП и другие экономические характеристики.

Эмиссия наличных денег производится в соответствии с нормами законодательства и инициируется Центральными Банками государств. Например, проводить денежную эмиссию национальной валюты России имеет право только Центробанк, а украинской гривны – Нацбанк. Эмитент может выполнять следующие функции:

- осуществлять прогнозирование экономических потребностей и разработку правил эмиссии;

- инициировать принятие решения о выпуске новых банкнот;

- управлять изготовлением банкнот.

Правила и обязанности Центробанков в отношении эмиссии во всех странах похожи и базируются на следующих принципах:

- банкноты не обязательно должны быть обеспечены золотом или другими драгоценными металлами;

- эмиссия национальной валюты носит монопольный характер, то есть ни одна другая организация не имеет права выпускать банкноты;

- выпущенные банкноты имеют безусловную и неоспоримую ликвидность, принимаются к оплате по всей стране.

Чеканка монет и банкнот производится на специализированных предприятиях — монетных дворах. Государства, не имеющие технической возможности выпускать наличные, заказывают их изготовление в иных странах за отдельную плату. Кто бы ни занимался производством бумажных денег, все обязанности и ответственность по их введению в обращение ложатся на орган, принявший решение провести эмиссию.

Следует отметить, что эмиссией считается только выпуск денег, ведущий к увеличению денежной массы в обиходе. И данное понятие нужно отличать от выпуска банкнот и монет с целью замены имеющихся, но изношенных, либо при решении перейти на другой вид монеты/банкноты.

Эмиссия безналичных денег

Безналичная эмиссия — процесс увеличения объема денежных средств, происходящего за счет проведения банковских операций. По своим объемам эмиссия безналичных денег значительно превосходит наличную и является первичной к ней. То есть, для того, чтобы выдать клиенту со счета больше денег, банк изначально должен увеличить количество безналичных денег на счете, провести их эмиссию.

В частности, безналичная эмиссия происходит при выдаче Центральным государственным банком кредитов для частных банковских учреждений в рамках проведения рефинансирования, тем самым увеличивая безналичную денежную массу в активе.

Как указывалось ранее, выпуском наличных средств может заниматься только Центральный государственный банк. Безналичные же деньги могут выпускать и коммерческие банковские организации.

Зачастую безналичная эмиссия осуществляется при выдаче кредитов, когда увеличивается банковский мультипликатор, поэтому ее также называют кредитная эмиссия. Еще один вариант – эмиссия безналичных денег осуществляется при совершении операций центральным или коммерческим банковскими учреждениями в тот момент, когда клиент использует вексель в качестве средства расчета. При погашении векселя дополнительная эмиссия ликвидируется.

Принципы эмиссионной политики в России

Эмиссионная политика – это часть общего денежно-кредитного государственного управления. Основная задача – защита и обеспечение устойчивости национальной валюты.

Принципы, которыми при эмиссии руководствуется ЦБ:

- покупательная способность – одно из условий благосостояния жителей РФ;

- стабильно низкая инфляция – предсказуемые условия для инвесторов, возможность роста экономики;

- снижение экономической неопределенности – приход на рынок долгосрочных инвестиций;

- плавающий валютный курс – способ адаптации экономики к глобальным экономическим потрясениям.

Решение об эмиссии принимается на основе комплексного анализа состояния экономики.

Особенности и порядок проведения

В России действует «Столыпинский клуб», в который входят экономисты, ученые, финансисты и предприниматели. Они:

- разрабатывают стратегии роста экономики страны;

- обосновывают влияние того или иного инструмента воздействия на инфляцию;

- рекомендуют меры противодействия.

Механизм действия

Двухуровневая банковская система (ЦБ – коммерческие банки) позволяет распределять необходимые финансы непосредственно в те районы, где в этом возникла необходимость.

Банки могут обеспечить желающих деньгами только в пределах свободных резервов. Это сумма:

- из уставного капитала;

- из депозитов;

- из кредитов ЦБ;

- из кредитов, предоставленных другими банками;

- из отчислений в резервный фонд;

- из ресурсов под активные операции банка.

Виды эмиссии ЦБ

Эмиссионные процедуры в отношении ЦБ принято дифференцировать на основе признака очередности.

Согласно этой типологии, выделяют следующие виды эмиссии:

- первичный предполагает выпуск компанией собственных ЦБ или производство наличных денег, никогда не выпускаемых прежде;

- вторичный — при повторном размещении активов данного эмитента.

Выпуск и обращение ценных бумаг предполагает различные способы размещения:

- распределение;

- подписку;

- конвертацию.

Процессом распределения активов называется операция их размещения между лицами из подготовленного списка без договора купли-продажи. Такой вид изготовления ценных бумаг характерен для акций и не может производиться при реализации облигаций.

Активы распределяются на стадии утверждения АО или если возникает необходимость проведения процедуры размещения между акционерами коммерческой организации.

Такая совокупность эмиссионных процедур может называться бонусной эмиссией. Под подпиской понимают размещение активов с обязательным сопровождением сделки договором купли-продажи.

Этот вид распределения реализуют в одной из 2 форм:

- закрытой — ценный вид бумаг размещаются между акционерами, круг которых ограничен;

- открытой — активы могут стать собственностью любых участников рынка, узнавших о проводимой эмиссии из опубликованного извещения.

Конвертация представляет собой такой способ размещения одного вида ЦБ, в результате которого они обмениваются на другую разновидность ЦБ на базе договорных условий.

Эмиссионные продукты могут быть именными и предъявительскими ЦБ.

Количество монет и банкнот в обращении

По данным Банка России по состоянию на 1 июля 2015 года всего в обращении находилось 67 010,7 млн штук монет и банкнот на общую сумму 7 651,7 млрд рублей.

| Номинал | Количествоэкземпляровa), млн | Удельный весв общем количестве, % | Суммаb),млрд руб. | Удельный весв общей сумме, % |

|---|---|---|---|---|

| Монеты | ||||

| Всего | 61 302,0 | 100 | 79,2 | 100 |

| 1 копейка | 7 356,2 | 12 | 0,1 | 0,1 |

| 5 копеек | 5 517,2 | 9 | 0,3 | 0,3 |

| 10 копеек | 24 520,8 | 40 | 2,4 | 3 |

| 50 копеек | 6 743,2 | 11 | 3,2 | 4 |

| 1 рубль | 6 743,2 | 11 | 7,1 | 9 |

| 2 рубля | 3 065,1 | 5 | 5,5 | 7 |

| 5 рублей | 2 452,1 | 4 | 11,9 | 15 |

| 10 рублей | 4 904,2 | 8 | 46,7 | 59 |

| 25 рублей | 80,0 | 0,1 | 2,4 | 3 |

| Банкноты | ||||

| Всего | 5 708,7 | 100 | 7 572,5 | 100 |

| 10 рублей | 456,7 | 8 | 4,6 | 0,1 |

| 50 рублей | 570,9 | 10 | 28,5 | 0,4 |

| 100 рублей | 1 141,7 | 20 | 151,5 | 2 |

| 500 рублей | 628,0 | 11 | 302,9 | 4 |

| 1000 рублей | 1 826,8 | 32 | 1 817,4 | 24 |

| 5000 рублей | 1 084,7 | 19 | 5 300,8 | 70 |

| Итого | ||||

| Монеты | 61 302,0 | 91,5 | 79,2 | 1 |

| Банкноты | 5 708,7 | 8,5 | 7 572,5 | 99 |

| Общая сумма | 67 010,7 | 100 | 7 651,7 | 100 |

Примечания:

|

Что это такое?

СПРАВКА. Слово «эмитент» производное от «эмиссия», что в переводе с французского означает «выпуск», «выброс».

Эмитенты — это те, кто занимается эмиссией (выпуском) денег (бумажных купюр, монет), их пластиковых носителей (карт). Например, в первом случае эмитентом является государство в лице Центробанка, имеющего полномочия печатать наличные, а во втором, — банки, распространяющие платёжные карты различных номиналов, например, рублёвые или долларовые.

Эмитировать (выбрасывать на финансовые биржи) можно и другие ценные бумаги, имеющие номинальную стоимость, например, облигации. Тот, кто их «печатает», будет называться эмитентом облигаций. При этом, они являются должниками вкладчиков, которые выкупили у них облигации (или перекупили их у третьих лиц на биржевых торгах). Возможно, вам будет интересно почитать о том, что такое облигации простыми словами.

Различные характеристики эмиссионных ЦБ

| По форме владения | Именные На предъявителя |

|---|---|

| По форме существования | Документарные Бездокументарные |

| По срокам существования | Бессрочные Срочные |

| По стадии обращения | Первичные Вторичные |

| По типу получения дохода | Постоянный Процентный |

Именные и на предъявителя

Именные ЭЦБ — ценные бумаги, данные о владельцах которых доступны эмитенту в виде реестра собственников ЦБ. Переход прав и осуществление их нуждаются в обязательной идентификации держателя. Именные эмиссионные ЦБ обычно выпускаются в бездокументарной форме.

Ценные бумаги на предъявителя – это ЦБ, перевод и реализация закрепленных прав которых, не нуждаются в идентификации держателя.

Документарные и бездокументарные формы

Формы эмиссионных ЦБ бывают следующих способов исполнения (формам выпуска):

- документарные – данные держателя указываются в сертификате;

- бездокументарные (к примеру, акция) – данные владельца указаны в записях по счету ДЕПО. Эта форма предполагает закрепление прав не на бумажном носителе (документе), а при помощи электронно-вычислительной техники.

Все ЦБ различаются способом передачи прав на них. ЦБ на предъявителя сразу имеют силу вслед за вручением. Субъект, выдающий ЦБ, ответственен только в случае предоставления держателю фальшивого документа. Переход прав при именной бездокументарной ЦБ совершается с того времени, как вносятся данные по лицевому (ДЕПО) счету нового держателя. При документарной ЦБ – передача прав в момент передачи сертификата. По ордерным ЦБ — переход прав происходит посредством передаточной надписи и подписи индоссата.

По типу получения дохода

Все эмиссионные ЦБ предусматривают для владельцев этих бумаг получение постоянного (процентного) дохода. Владельцы простых акций имеют прибыль в зависимости от уровня дохода организации за отчетный период. Держатели привилегированных ЦБ имеют прибыль все время, но фиксированной величины.

По срокам обращения

Эмиссионные ЦБ могут находиться в обращении от одного года до тридцати лет. В сущности, бессрочные бумаги ограничены сроком деятельности эмитента (понятие эмитент означает – выпускающий, субъекты, имеющие право выпускать).

По стадиям обращения

По стадиям обращения, ЦБ делятся на первичный выпуск и вторичный. Продажа (отчуждение) эмитированных ценных бумаг может осуществляться по установленным правилам посредством фондового рынка (на аукционе) и на договорной основе. Почти все ЦБ, исключая акции, обращаются не на бирже. Публичные торги (непосредственное обсуждение цен продавца и покупателя лично) очень редки, основное количество сделок проводится посредством торговых платформ в сети.

Рынок ЦБ также подразделяется на кассовый — «спот» и срочный. При кассовом рынке соглашения по контракту исполняются в период от 1 до 3 дней. При срочном – соглашения могут продлиться на несколько недель (месяцев). На фондовом рынке (рынке капитала) акции и долгосрочные облигации могут обращаться более одного года. Для скорого привлечения денежных средств используют чеки, также векселя и банковские сертификаты.

Видео по теме:

Эмиссия банковских карт

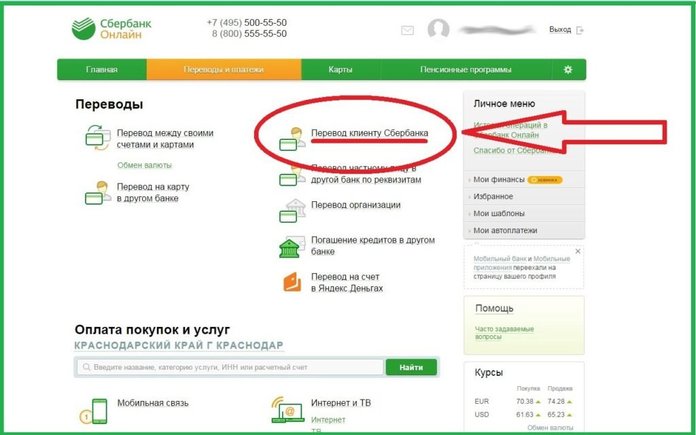

Эмиссия простыми словами объясняется как “выпускать”. Об этом сказано в самом начале статьи. Поэтому в данном случае речь идет о выпуске банковских карт, который еще принято называть эмитированием. Субъекты этих процессов — банки-эмитенты отвечают за баланс безналичных денежных потоков в стране.

В России эмиссией банковских карт занимается 661 кредитная организация. В прошлом году ими было выпущено 220 млн. банковских карт — кредитных и дебетовых. При этом наша страна следует мировому тренду, и более 80% выпускаемых на ее территории банковских карт приходятся на международные платежные системы VISA и Mastercard.

Лидером по выпуску банковских карт в РФ является Сбербанк России. Эта позиция удерживается кредитной организацией с 2007 года. В год главный банк страны выпускает по меньшей мере 20 млн. банковских карт + 5 млн. выпускают его дочерние аффилированные организации.

В мире лидером по эмиссии банковских карт является платежная система China UnionPay (Национальная платежная система Китая). На ее долю приходится примерно 30% от всех выпускаемых карт в мире. Второе место занимает система VISA с 26%, и третье — Mastercard с 20%.