Рэнкинги cbonds

Содержание:

- Комментарии

- Реквизиты

- Профиль

- Новости и документы

- Комментарии

- Кредитные рейтинги эмитента

- Долговые обязательства

- Комментарии

- Реквизиты

- Профиль

- Новости и документы

- Комментарии

- Кредитные рейтинги эмитента

- Долговые обязательства

- Мнение

- По каким формулам рассчитать?

- Кредитные рейтинги эмитента

- Инструментарий

- Экономическая сущность

- Нобелевские лауреаты по экономике

- Тема номера

Комментарии

| 02.12.2020 | CBONDS GLOBAL MONTHLY NEWSLETTER ISSUE STATISTICS AND LEAGUE TABLES for November 2020 |

| 03.11.2020 | CBONDS GLOBAL MONTHLY NEWSLETTER ISSUE STATISTICS AND LEAGUE TABLES for October 2020 |

| 12.10.2020 | Cbonds Statistics: the most popular bonds in September |

| 02.10.2020 | CBONDS GLOBAL MONTHLY NEWSLETTER ISSUE STATISTICS AND LEAGUE TABLES for September 2020 |

| 08.09.2020 | Cbonds Statistics: the most popular bonds in August |

| 02.09.2020 | CBONDS GLOBAL MONTHLY NEWSLETTER ISSUE STATISTICS AND LEAGUE TABLES for August 2020 |

| 01.09.2020 | Условия II Конкурса студенческих работ |

| 20.08.2020 | ACI for Argentinean floating-rate bonds (20.08.2020) |

| 04.08.2020 | CBONDS GLOBAL MONTHLY NEWSLETTER ISSUE STATISTICS AND LEAGUE TABLES for July 2020 |

| 04.08.2020 | Cbonds Statistics: the most popular bonds in July |

все комментарии

×

Реквизиты

-

ИНН

7710152113 -

КПП

771001001 -

ОГРН

1027700505348 -

ОКПО

02278679 -

Дата ОГРН

06.12.2002

Профиль

|

Москва — столица Российской Федерации, город федерального значения, административный центр Центрального федерального округа и центр Московской области, в состав которой не входит. Крупнейший по численности населения город России, по этому показателю входит в число самых крупных городов мира. Москва — крупнейший в общероссийском масштабе финансовый центр, международный деловой центр и центр управления большой частью экономики страны. Финансовым органом субъекта является Департамент финансов города Москвы, который формирует бюджет города и организует его исполнение, управляет государственным долгом, занимается нормативным правовым регулированием в области бюджетного процесса, выстраивает межбюджетные отношения с внутригородскими муниципальными образованиями и участвует в формировании и реализации финансовой и налоговой политики в Москве. |

- Департамент финансов города Москвы

- Мосфинагентство

- поселение Роговское (город Москва)

Посмотреть все

Новости и документы

- Новости организации

- Документы

| 12.10.2020 | Fitch Ratings подтвердило Долгосрочный Межд. рейтинг в ин. вал. эмитента Москва «BBB», прогноз «стабильный» |

| 12.10.2020 | Fitch Ratings подтвердило Долгосрочный Межд. рейтинг в нац. валюте эмитента Москва «BBB», прогноз «стабильный» |

| 06.10.2020 | Москва впервые с 2013 года выйдет на рынок заимствований |

| 24.07.2020 | ACRA подтвердило Национальная рейтинговая шкала АКРА для Российской Федерации эмитента Москва «AAA(RU)», прогноз «стабильный» |

| 13.04.2020 | Fitch Ratings подтвердило Долгосрочный Межд. рейтинг в ин. вал. эмитента Москва «BBB», прогноз «стабильный» |

| 13.04.2020 | Fitch Ratings подтвердило Долгосрочный Межд. рейтинг в нац. валюте эмитента Москва «BBB», прогноз «стабильный» |

| 04.02.2020 | ACRA подтвердило Национальная рейтинговая шкала АКРА для Российской Федерации эмитента Москва «AAA(RU)», прогноз «стабильный» |

| 14.10.2019 | Fitch Ratings подтвердило Долгосрочный Межд. рейтинг в нац. валюте эмитента Москва «BBB», прогноз «стабильный» |

| 14.10.2019 | Fitch Ratings подтвердило Долгосрочный Межд. рейтинг в ин. вал. эмитента Москва «BBB», прогноз «стабильный» |

| 19.08.2019 | ACRA подтвердило Национальная рейтинговая шкала АКРА для Российской Федерации эмитента Москва «AAA(RU)», прогноз «стабильный» |

все новости

×

Для действия требуется регистрация. Пожалуйста, перейдите в форму регистрации или авторизуйтесь на сайте.

| Краткая история, текущее состояние и перспективы развития рынка облигаций Москвы |

×

Для действия требуется регистрация. Пожалуйста, перейдите в форму регистрации или авторизуйтесь на сайте.

Комментарии

| 24.07.2020 | АКРА | |

| 04.02.2020 | АКРА |

все комментарии

×

Для действия требуется регистрация. Пожалуйста, перейдите в форму регистрации или авторизуйтесь на сайте.

Кредитные рейтинги эмитента

| Агентство | Рейтинг / Прогноз | Рейтинговая шкала | Дата |

|---|---|---|---|

| *** | Национальная рейтинговая шкала АКРА для Российской Федерации | *** | |

| *** | Долгосрочный Межд. рейтинг в ин. валюте | *** | |

| *** | Долгосрочный Межд. рейтинг в нац. валюте | *** | |

| *** | Долгосрочный Межд. рейтинг в ин. валюте | *** | |

| *** | Долгосрочный Межд. рейтинг в нац. валюте | *** | |

| *** | Долгосрочный рейтинг по нац. шкале (Россия) | *** | |

| *** | Долгосрочный Межд. рейтинг в ин. вал. | *** | |

| *** | Нац. шкала (Россия) | *** | |

| *** | Долгосрочный Межд. рейтинг в нац. валюте | *** | |

| *** | Национальная шкала (Россия) | *** | |

| Для действия требуется регистрация. Пожалуйста, перейдите в форму регистрации или авторизуйтесь на сайте. |

история рейтингов эмитента

Долговые обязательства

- Облигации

- Кредиты субъектов и МО РФ

| Бумага | Объем, млн | Статус |

|---|---|---|

| Москва, 48 | 30 000 RUB | В обращении |

| Москва, 69 | 40 000 RUB | Размещается |

| Москва, 67 | 40 000 RUB | Погашена |

| Москва, 66 | 30 000 RUB | Погашена |

| Москва, 49 | 25 000 RUB | Погашена |

| Москва, 64 | 40 000 RUB | Погашена |

| Москва, 56 | 20 000 RUB | Погашена |

| Москва, 62 | 35 000 RUB | Погашена |

| Москва, 58 | 15 000 RUB | Погашена |

| Москва, 54 | 15 000 RUB | Погашена |

все выпуски эмитента

| Кредит | Объем, млн | Статус |

|---|---|---|

| поселение Роговское (город Москва) 01, 09.2015 | 3 RUB | Закупка не состоялась |

все кредиты организации

Комментарии

| 02.12.2020 | CBONDS GLOBAL MONTHLY NEWSLETTER ISSUE STATISTICS AND LEAGUE TABLES for November 2020 |

| 03.11.2020 | CBONDS GLOBAL MONTHLY NEWSLETTER ISSUE STATISTICS AND LEAGUE TABLES for October 2020 |

| 12.10.2020 | Cbonds Statistics: the most popular bonds in September |

| 02.10.2020 | CBONDS GLOBAL MONTHLY NEWSLETTER ISSUE STATISTICS AND LEAGUE TABLES for September 2020 |

| 08.09.2020 | Cbonds Statistics: the most popular bonds in August |

| 02.09.2020 | CBONDS GLOBAL MONTHLY NEWSLETTER ISSUE STATISTICS AND LEAGUE TABLES for August 2020 |

| 01.09.2020 | Условия II Конкурса студенческих работ |

| 20.08.2020 | ACI for Argentinean floating-rate bonds (20.08.2020) |

| 04.08.2020 | CBONDS GLOBAL MONTHLY NEWSLETTER ISSUE STATISTICS AND LEAGUE TABLES for July 2020 |

| 04.08.2020 | Cbonds Statistics: the most popular bonds in July |

все комментарии

×

Реквизиты

-

ИНН

7724490000 -

КПП

772401001 -

ОГРН

1197746000000 -

ОКПО

41587589 -

Дата ОГРН

01.10.2019

Профиль

|

АО «Почта России» образовано в результате реорганизации федерального государственного унитарного предприятия «Почта России» в акционерное общество. Почта России – федеральный почтовый оператор, входит в перечень стратегических предприятий РФ. |

Новости и документы

| 15.12.2020 | «Почта России» может получить возможность выпускать вечные облигации |

| 10.12.2020 | Fitch Ratings подтвердило Долгосрочный Межд. рейтинг в нац. валюте эмитента Почта России «BBB», прогноз «стабильный» |

| 10.12.2020 | Fitch Ratings подтвердило Долгосрочный Межд. рейтинг в ин. вал. эмитента Почта России «BBB», прогноз «стабильный» |

| 01.12.2020 | Альфа-Банк выдаст кредит Почте России на цифровые проекты |

| 19.11.2020 | Ставка 1-14 купонов по облигациям «Почта России» серии БО-001Р-09 установлена на уровне 6.6% годовых |

| 19.11.2020 | Выпуск облигаций «Почта России» серии БО-001Р-09 переведен из Третьего во Второй уровень листинга Московской биржи |

| 19.11.2020 | Книга заявок по облигациям «Почта России» серии БО-001Р-09 на 5 млрд рублей открыта до 13:00 (мск) |

| 18.09.2020 | ACRA подтвердило Национальная рейтинговая шкала АКРА для Российской Федерации эмитента Почта России «AAA(RU)», прогноз «стабильный» |

| 28.08.2020 | Опубликованы показатели по МСФО эмитентов МГТС, ГК Пионер, Совкомфлот, Национальный капитал, РУСАЛ Братск, Волга-Спорт, Polymetal International, Почта России за 2 квартал 2020 года |

| 04.08.2020 | «Почта России» в полном объеме разместила выпуск облигаций серии БО-001Р-10 на 10 млрд рублей |

все новости

×

Для действия требуется регистрация. Пожалуйста, перейдите в форму регистрации или авторизуйтесь на сайте.

Комментарии

| 18.09.2020 | АКРА |

все комментарии

×

Для действия требуется регистрация. Пожалуйста, перейдите в форму регистрации или авторизуйтесь на сайте.

Кредитные рейтинги эмитента

| Агентство | Рейтинг / Прогноз | Рейтинговая шкала | Дата |

|---|---|---|---|

| *** | Национальная рейтинговая шкала АКРА для Российской Федерации | *** | |

| *** | Долгосрочный Межд. рейтинг в ин. вал. | *** | |

| *** | Нац. шкала (Россия) | *** | |

| *** | Долгосрочный Межд. рейтинг в нац. валюте | *** | |

| Для действия требуется регистрация. Пожалуйста, перейдите в форму регистрации или авторизуйтесь на сайте. |

история рейтингов эмитента

Долговые обязательства

| Бумага | Объем, млн | Статус |

|---|---|---|

| Почта России, БО-001P-09 | 5 000 RUB | В обращении |

| Почта России, БО-001Р-10 | 10 000 RUB | В обращении |

| Почта России, БО-001P-08 | 5 000 RUB | В обращении |

| Почта России, БО-001P-06 | 5 000 RUB | В обращении |

| Почта России, БО-001P-07 | 5 000 RUB | В обращении |

| Почта России, БО-001P-05 | 5 000 RUB | В обращении |

| Почта России, БО-001P-04 | 5 000 RUB | В обращении |

| Почта России, БО-001P-03 | 5 000 RUB | В обращении |

| Почта России, БО-001P-02 | 5 000 RUB | В обращении |

| Почта России, БО-04 | 5 000 RUB | В обращении |

все выпуски эмитента

Мнение

Олег ШИБАНОВ, директор, Центр исследования финансовых технологий и цифровой экономики, «Сколково-РЭШ»

Макрорелизы и финансовые рынки: как это выглядит в мире и в России

2020 стал годом значительных изменений в макроэкономике, реакции

правительств и Центральных банков на медицинский кризис. При этом

финансовые рынки значительно выросли после падения весной 2020-го,

что отличалось от некоторых других кризисов. Как стандартно рынки реагировали в прошлом на макроанонсы? Оказывается, что российский рынок довольно существенно отличается от рынка США — в частности, реакция акций на сюрпризы практически отсутствует. Это еще раз демонстрирует, что, возможно, Россия является пространством, в котором пока что новая информация не быстро или не полностью инкорпорируется в цены.

Скачать PDF

По каким формулам рассчитать?

Для того чтобы подсчитать доходность своих облигаций, необходимо знать значения следующих параметров:

- ставка купона;

- номинальная цена;

- цена приобретения;

- курс в момент приобретения;

- дата погашения/продажи;

- цену продажи (в случае, если продаем).

Купонный доход – это процент, который эмитент обязуется уплатить по определённой заранее ставке раз в полгода (бывает и раз в квартал или раз в год). Но это ещё не наша итоговая доходность. Вообще говоря, нельзя просто так взять, и сразу по одной формуле посчитать годовую доходность облигации. Сначала придётся немного разобраться в видах доходностей. Это понадобится для расчёта к любой уникальной ситуации.

Текущая

Владелец облигации получает определенные выплаты от эмитента каждый купонный период. По ставке, которая ему известна. Но из-за того, что бумага куплена не за номинальную стоимость, а по рыночной цене, реальная цифра для конкретного случая будет различаться. Это и называют текущей доходностью. Обобщим это в определение.

Текущая доходность – это годовая доходность облигации в процентах с учётом купонной ставки и цены приобретения.

Вычисляется по формуле:

CY = К / П * 100%

- CY – текущая купонная доходность;

- К – выплаты по купонам за год в рублях (ставка по купону – % от номинала);

- П – цена покупки облигации без учета НКД, руб.

Пример: инвестор покупает облигацию по рыночной цене 1030 рублей (103%), номинал бумаги 1000 рублей. Допустим, ставка по купону 7.5%, а это 75 рублей в год. Тогда текущая доходность = ( 75/1030 ) * 100% = 7.28% годовых.

СПРАВКА: текущая доходность не учитывает изменения рыночной цены облигации за время хранения (что также может быть источником дохода).

К погашению или продаже

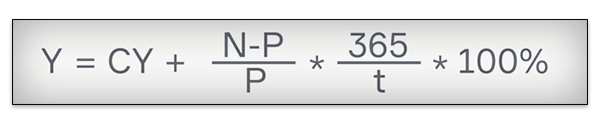

Для подсчета доходности ваших облигаций, используйте именно эту формулу. Для этого нужно заранее подсчитать текущую купонную доходность, она используется в этой формуле. НКД для простоты можно отбросить, так как выплаты по купонам его покрывают. Эта формула подойдёт и для подсчета доходности к погашению, и к продаже, и к оферте.

Y – доходность в годовых процентах к погашению/продаже;

CY – текущая купонная доходность, которая описана выше;

N – номинал облигации (Внимание! В случае досрочной продажи, здесь подставляем цену продажи в рублях);

P – рыночная цена приобретения в рублях;

t – количество дней владения бумагой (прогноз до момента погашения или продажи).

Рассмотрим формулу на примерах.

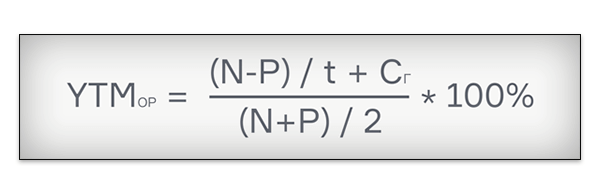

Эффективная

Эффективная доходность представляет собой полный доход владельца облигации с учетом реинвестирования купонов и учитывает такой показатель, как рентабельность инвестиций. Проще говоря, это доходность, которую мы получим, если будем покупать такие же облигации на все деньги, полученные от купонов. Упрощенная формула для расчета выглядит так:

- YTMор – примерная доходность к погашению;

- Cг – деньги полученные от выплаты купонов за год (в рублях);

- P – текущая рыночная цена облигации;

- N – номинал;

- t – количество лет до погашения.

Внимание! Существует заблуждение, что вложения в облигации уступают банковским доходностям, однако, правильно их выбрав, можно составить настолько сбалансированный продукт, что он в несколько раз обгонит банковский аналог

Кредитные рейтинги эмитента

| Агентство | Рейтинг / Прогноз | Рейтинговая шкала | Дата |

|---|---|---|---|

| *** | Национальная рейтинговая шкала АКРА для Российской Федерации | *** | |

| *** | Долгосрочный Межд. рейтинг в ин. валюте | *** | |

| *** | Долгосрочный Межд. рейтинг в нац. валюте | *** | |

| *** | Долгосрочный Межд. рейтинг в ин. валюте | *** | |

| *** | Долгосрочный Межд. рейтинг в нац. валюте | *** | |

| *** | Долгосрочный рейтинг по нац. шкале (Россия) | *** | |

| *** | Долгосрочный Межд. рейтинг в ин. вал. | *** | |

| *** | Нац. шкала (Россия) | *** | |

| *** | Долгосрочный Межд. рейтинг в нац. валюте | *** | |

| *** | Национальная шкала (Россия) | *** | |

| Для действия требуется регистрация. Пожалуйста, перейдите в форму регистрации или авторизуйтесь на сайте. |

Инструментарий

Александр АНИЧКИН, партнер, глава российской Tech Group, Clifford Chance, Москва, Евгений СОЛОВЬЕВ, советник, Tech Group, Clifford Chance, Москва, Екатерина МАКАРОВА, старший юрист, Tech Group, Clifford Chance, Москва

«Крипта в законе»: в России сформирована правовая база для оборота криптоактивов

С 1 января 2021 года вступает в силу Федеральный закон «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации» (Закон о ЦФА), который завершает формирование правовой базы для оборота криптоактивов в России.

Скачать PDF

Экономическая сущность

Облигация — ценная бумага, подтверждающая факт того, что один участник (инвестор) предоставил другому участнику (эмитенту, выпустившему облигацию) заем на определенный срок. В роли заемщика может выступать любая коммерческая организация, государственная структура или целое государство. В роли инвестора — любой человек или компания.

Простыми словами, облигация — это свидетельство о долге. Именно поэтому она называется долговой ценной бумагой (происходит от латинского obligatio — обязательство). Но если это всего лишь форма долга, то чем ценная бумага отличается от обычного кредита или займа? Тем, что образовавшийся долг может быть в любой момент продан владельцем третьему лицу, поскольку облигации свободно торгуются на рынке. Их можно не только продать, но и подарить, передать по наследству, оставить в залог и т. д.

Если говорить строгим научным языком, облигации гарантируют права покупателя на получение у эмитента их номинальной стоимости и предусмотренных условиями эмиссии доходов (купонов).

Немного истории. Облигация — один из самых старых и проверенных временем финансовых инструментов (старше акции).

- Корпоративные бумаги зародились во Франции в XVI веке и помогли решить конфликт ортодоксальной церкви и ростовщиков. Инициативу подхватили коммерсанты Голландии.

- В XVII веке в Англии появились первые гособлигации (для покрытия бюджетного дефицита).

- В 1809 году были эмитированы и гособлигации России (когда Екатерина II завоевала Крым, но залезла в долги). В СССР выпускались различные виды государственных облигаций: «выигрышного займа», «военного займа» и даже «хлебного займа» 1923 года, который погашался натурой.

Облигация внутреннего выигрышного займа России 1000 рублей, 1992 года

Чем облигации отличаются от банковских вкладов с позиции инвестора?

- Ликвидность бумаг выше банковских депозитов. Они представляют интерес для портфельных инвесторов и финансовых спекулянтов, а, значит, формируют вторичный рынок.

- Инвестиции в облигации не участвуют в системе страхования вкладов. С одной стороны, это существенный минус, а с другой, основные виды облигаций (например, государственные) — менее рисковый финансовый инструмент, чем банковские вклады. Дефолт может наступить только при банкротстве страны. При текущем уровне госдолга и размере резервных фондов вероятность этого события минимальна. При выборе корпоративных бумаг подходите к выбору эмитента с полной ответственностью, взвешивайте на разных чашах весов потенциальную прибыль и риск дефолта.

- Видов облигаций существует великое множество, а, значит, инвестор может подобрать оптимальный по степени риска и доходности инвестиционный инструмент.

- Наконец, доходность большинства корпоративных бумаг — выше банковских ставок.

Чем они отличаются от акций?

- Облигации — форма заемного капитала, акции — собственного. По этой причине в случае банкротства заемщика покупатели облигаций встанут в очередь на возврат денег первыми. По этой же причине права голоса они не имеют.

- Возврат долга и выплата доходов по облигациям эмитентом гарантирована в жестко закрепленные сроки. Прибыльность вложений в акции никем не гарантирована и определяется только их стоимостью на фондовом рынке.

- Акции эмитируются только АО, облигации — любыми частными и государственными структурами.

Последний пункт мог бы вызвать вопросы относительно рисков. Но облигация — эмиссионная бумага, что существенно снижает риски инвестора, поскольку:

- компании со сроком «жизни» до трех лет не могут провести эмиссию;

- стоимость всех эмитированных долговых бумаг ограничена размером УК и величиной обеспечения третьих лиц (в случае эмиссии обеспеченных облигаций);

- запрещен выпуск для пополнения уставного фонда, а также для покрытия убытков;

- обязательна регистрация проспекта эмиссии в ЦБ РФ (размещение на практике обычно происходит в один день).

Нобелевские лауреаты по экономике

Юлия ВЫМЯТНИНА, профессор факультета экономики, Европейский университет в Санкт-Петербурге

Искусство продавать с торгов, чтобы никто не пожалел о результатах. Нобелевская премия — 2020

В 2020 году премия Шведского национального банка по экономическим наукам памяти Альфреда Нобеля присуждена Полу Милгрому и Роберту Уилсону с формулировкой «за усовершенствование теории аукционов и изобретение новых форматов аукционов». Деятельность лауреатов этого года продолжает традицию последних нескольких лет: премию присуждают за работы, имеющие более или менее прямое отношение к решению практических задач.

Скачать PDF

Тема номера

Владимир СНОРКИН, управляющий директор — руководитель методологической группы АКРА, Альфия ВАСИЛЬЕВА, Александр ГУЩИН, Максим ХУДАЛОВ, АКРА

Итоги года — 2020: взгляд рейтингового агентства

Почти весь 2020 год прошел под знаком турбулентности. Закрытые границы, рост безработицы, волатильность на рынках — это реальность, в которой мы оказались. Однако новая реальность не означает стагнацию рынка. АКРА проанализировало и выделило основные тенденции уходящего года с точки зрения рейтингового агентства. Какие-то из них только начали оформляться, другие — уже закрепились, но, безусловно, каждая заслуживает внимания.

Скачать PDF