Пролонгация вклада

Содержание:

- Автоматическая пролонгация, чем она отличается от стандартной процедуры

- Пролонгация договора

- Преимущества и недостатки

- Плюсы и минусы пролонгации

- Преимущества и недостатки автоматической пролонгации депозита

- Преимущества и недостатки пролонгации

- Какие проблемы могут возникнуть?

- Рекомендации вкладчикам

- Варианты формулировок

- Преимущества и недостатки вкладов с автоматической пролонгацией

- Как отменить пролонгацию

- Процесс пролонгации: этапы и особенности

- Автоматическая пролонгация в Сбербанке

- Что такое пролонгация договора. Правовые основы пролонгации договора по ГК РФ

Автоматическая пролонгация, чем она отличается от стандартной процедуры

Некоторые люди, открывшие депозит, задаются вопросом о том, что такое пролонгация вклада в Сбербанке (или другом банке), происходящая в режиме автомат. Работники банка поясняют, что большой разницы между автоматическим и неавтоматическим продлением нет.

Проходит эта процедура в следующем порядке:

Проходит эта процедура в следующем порядке:

- В последний день действия депозита банк начисляет проценты за весь текущий период. Если клиент собирается снять проценты, то обратиться в банк следует в этот день.

- На следующий день после окончания срока банковская организация продлевает депозит. Чаще всего срок пролонгации совпадает со сроком первоначального договора, однако длительность может отличаться, если это прописано в договоре.

От стандартной схемы автопродление отличается тем, что не требует присутствия клиента и повторного подписания документов.

Пролонгация договора

Рассмотрим пролонгацию договора более подробно, поскольку данная процедура очень часто используется физическими и юридическими лицами.

Пролонгация договора реализуется несколькими способами, которые подразумевают данное продление при помощи конкретных законодательных актов. Чтобы выбрать наиболее подходящий способ пролонгации договора, необходимо учесть несколько моментов, которые в обязательном порядке прописывались при заключении договора. Эти моменты основываются на доверии сторон-партнеров, а также на том, придется ли постоянно проверять или перепроверять информационные данные.

Самым главным пунктом в заключенном договоре будет являться информация о сроках действия. Для некоторых договоренностей наличие данного пункта в договоре является обязательным и безоговорочным.

Установка временного срока также является важным фактором, когда взаимодействие между сторонами происходит впервые, и таким образом можно выявить и предупредить недобросовестность одной их сторон. Если что-то пойдет не так, как ожидалось, или возникнут определенные разногласия, то стороны могут разорвать договорные отношения, не дожидаясь окончания их действия, при условии, что в договоре прописаны условия о досрочном прекращении сотрудничества в одностороннем порядке.

Когда подходит время окончания срока действия договора, то стороны могут решить о его продлении. Здесь необходимо заключить новый договор о сотрудничестве или же продлить предыдущий. Стоит отметить, что крайне часто стороны забывают о сроках действия договора и, соответственно, забывают о возможности пролонгации. Подобные ситуации бывают, когда заключено несколько договоров.

Стоит отметить, что невнимательность в данном случае может обойтись крайне дорого и привести к неприятным ситуациям, например, одна из сторон может прекратить выполнение собственных обязательств, поскольку сроки договора истекли.

Чтобы избежать подобных неприятностей, необходимо своевременно продлевать сроки договоров. Это можно сделать посредством:

- законных оснований;

- дополнительных договоров о продлении;

- в автоматическом режиме (если это было заранее предусмотрено);

- заключения новой договоренности.

Иногда крайне выгодно реализовывать сделки с пролонгацией. Когда законодательный документ не характеризуется продлением действия договора, то участники, обычно, самостоятельно оговаривают данный пункт. Это разрешается в случае, когда пролонгация договора не устанавливается законными соглашениями. В них обычно указываются временные интервалы для той или иной договоренности.

Стоит сразу сказать, что определение пролонгации в документе может отличаться от пролонгации по факту. Например, в документе прописывается, что заключенный договор является действующим со дня его заключения и имеет срок действия в течение одного года. По окончании данного временного интервала, при условии, что ни одна из участников на протяжении календарного месяца не сообщит об отказе, то договор автоматически продляется еще на год. Получается, что произошла пролонгация договора в автоматическом режиме.

Преимущества и недостатки

Как распорядиться своими деньгами, инвестор решает самостоятельно. Банковский вклад имеет низкую доходность, но при этом минимальные риски потери денег. Если бюджет позволяет продолжать инвестировать и выбрано именно банковское направление, то стоит рассмотреть преимущества и недостатки пролонгации. Сначала поговорим о плюсах.

Плюсы

Основным плюсом выступает то, что это автоматизированный процесс, т. е. не придется обращаться в банковскую организацию и подписывать дополнительные соглашения. Достаточно поинтересоваться удаленными каналами связи о возможности продления и условиях и продолжать зарабатывать банковские проценты.

Без автопролонгации деньги поступят на депозитный счет, который не приносит прибыли. Соответственно, в условиях того, что нет возможности обратиться в банк именно в данный период, можно потерять часть прибыли. К примеру, договор завершился в октябре, а для подписания нового соглашения вкладчик сможет обратиться в офис только в ноябре. Таким образом, можно упустить проценты за месяц.

Минусы

Продление договора на автоматической основе предполагает, что в день завершения вклада вы примете решение о том, как распорядиться заработанной прибылью. И если не забрать проценты, то они капитализируются в новый вклад. После чего снять сумму можно будет только со ставкой «до востребования», что приведет к потере прибыли. Хотя, если договором предусмотрено частичное снятие, то это не повлияет на доходность.

Перед завершением срока действия рекомендуем обратиться в банк и уточнить, как можно забрать часть денег, если есть планы на совершение такой операции. Некоторые компании выдают денежные средства на основании заявления, на обработку которого может потребоваться несколько недель.

Также следует изучить условия продления. Так как может быть изменена процентная ставка или предусмотрен неудобный срок действия. Более того, продукт может быть просто перенесен в архив, и продлить договор не получится.

Плюсы и минусы пролонгации

К достоинствам такой функции относится удобство для вкладчика и денежная выгода. Продление может осуществляться неограниченное количество раз. Клиент экономит свое время, поскольку можно продолжать получать пассивный доход без каких-либо усилий. Удобно это и в том случае, если посетить отделение в момент окончания действия договора по вкладу невозможно. Вкладчик продолжает получать прибыль без перерыва в начислении процентов.

К минусам относятся не всегда выгодные условия при продлении, потеря на процентах. В небольших коммерческих банках, с сомнительной репутацией, могут возникнуть проблемы со снятием средств после продления.

Если не хотите столкнуться со сложностями, внимательно читайте договор, задавайте вопросы менеджеру банка. Оптимальный вариант – открывать счета для сохранения денег и получения прибыли в крупных финансовых учреждениях, обладающих хорошим рейтингом и репутацией

Обратите внимание: при пролонгации новый договор не выдается. Все условия такой сделки сразу же прописываются в первоначальном договоре

Если учреждение будет объявлено банкротом, наличие вклада можно будет подтвердить, предоставив старый договор.

Преимущества и недостатки автоматической пролонгации депозита

Главное преимущество автопролонгации — это удобство. Клиенту не нужно приезжать в отделение банка — он экономит время. Ещё один плюс — получение прибыли после исполнения срока договора. Автоматическая пролонгация продлевает условия договора, в том числе выгодный процент.

Недостатки:

- в зависимости от текущей экономической ситуации депозит при пролонгации может поменять процент на меньший без уведомления клиента;

- досрочное расторжение договора может привести к потере части дохода второго периода;

- новые условия банка могут переместить вложение на процентную ставку 0,1.

Финансовые организации, открывающие депозиты, могут вписывать в договор невыгодные условия. Клиенту также могут грозить комиссии и скрытые штрафные санкции при расторжении договора, если он невнимательно прочитает соглашение.

Отзыв клиента

Ярким примером невогодных новых условий при пролонгации может стать ситуация, описанная одним из клиентов банка «Тинькофф», anton-1234:

«Был у меня депозит на 30 000 рублей. Окончание срока депозита пришлось на период поднятия ставок в конце года, и я подумал, что не буду его расторгать, пусть автопродляется. Банк как раз объявил новые условия — ставка больше 20 % (точно не помню), но минимальный вклад теперь 50 000 рублей. Я подумал, что если депозит на 30 000 пролонгируется, то хорошо. А если нет (из-за условия о минимальном вкладе в 50 000), то и не надо, пусть будет причислен к дебетовой карте.

В срок окончания вклада мне пришла СМС о пролонгации и я понял, что банк решил не применять условие о минимальном вкладе в 50 000 для автопролонгации, что было логично по отношению к старым клиентам.

Прошло время. Я случайно залез в информацию о вкладе и увидел странную ставку 0,1 %. Общение со службой поддержки подтвердило — вклад пролонгировался под 0,1 %. На мою просьбу пересчитать вклад под % на момент пролонгации банк ответил отказом».

Отзывы клиентов банков помогают определиться с выбором депозита, а также расскажут о тонкостях совместной работы.

Преимущества и недостатки пролонгации

Вклады с возможностью автоматического продления обладают бесспорными достоинствами:

- Если клиента полностью устраивают условия пролонгации вклада, ему не нужно идти в банк и оформлять документы. Его депозит продлевается в автоматическом режиме, а вкладчик экономит свое время и нервы;

- Иногда вкладчик не может прийти в банк в назначенный день для переоформления или закрытия вклада. Автоматическая пролонгация позволяет избежать при этом потери процентов, поскольку после окончания срока вклад переводится в разряд “до востребования” или на других условиях, предусмотренных договором, но при этом накопленные проценты за предыдущий срок действия вклада не потеряются.

Однако вклады с пролонгацией имеют и некоторые недостатки:

- После продления срока вкладчик может получить вклад с существенно менее выгодной процентной ставкой. Это возможно при изменении условий по данной депозитной программе или при ее полной отмене. Чтобы такого не случилось, нужно накануне окончания срока узнать текущую процентную ставку и при необходимости переоформить вклад на более выгодных условиях;

- При досрочном расторжении пролонгированного вклада вкладчик теряет проценты, начисленные в течение нового срока. Это бывает, когда депозит лонгируется, например, на 1 год, и клиенту срочно понадобились деньги, но договором запрещено частичное снятие средств со вклада (типичные условия для сберегательных и пополняемых депозитов). С другой стороны, проценты, начисленные за предыдущий срок, сохраняются.

Какие проблемы могут возникнуть?

Банк вправе изменить процентную ставку после пролонгации, но он не имеет права менять ее на протяжении всего срока действия договора. Что это значит?

На всякий случай советуем внимательно изучить, что такое пролонгация вклада в банке и какие ее особенности, чтобы не попасть впросак.

Периодически узнавайте о действующей процентной ставке в телефонном режиме или лично, то убережет от неприятных сюрпризов.

Будьте бдительны! Если к моменту наступления пролонгации подобная депозитная программа уже исключена из перечня действующих в банке, тот вправе продлить договор «До востребования».

Не каждый депозитный счет автоматически подвергается пролонгации, но даже если она прописана в договоре, от этой услуги при необходимости можно отказаться.

Для этого необходимо просто посетить отделение банка и написать соответствующее заявление.

Если вклад автоматически не продлевается, а у вас нет возможности это сделать лично, по доверенности продлить его может близкий друг или родственник – любое доверенное лицо на основании нотариально заверенной доверенности на распоряжение денежными средствами, которые размещены на счету.

Ознакомьтесь с предложениями банков

Рекомендации вкладчикам

Чтобы депозитные вложения принесли финансовую выгоду, следует ещё на этапе предварительного обсуждения условий договора прислушаться к следующим рекомендациям специалистов в области финансов и банковского дела. При открытии вклада необходимо понимать, что прерывание договора после проведения процедуры продления компания классифицирует как преждевременное. В такой ситуации расчёт начислений по процентам за весь срок действия пролонгации будет проведён в соответствии с фактом досрочного прерывания соглашения. В основном это происходит по ставке «до востребования», о которой было рассказано выше.

Следовательно, если человек вложил деньги с продлением, а затем принял решение этого не делать, а, например, решил изменить условия сберегательной программы, то оптимальное действие – успеть всё это выполнить на момент действия пролонгации. Также неприятными последствиями чревата ситуация, когда вклад с продлением исключается из продуктовой банковской линейки программ. Такие вещи следует делать только с согласия клиента, но банки нередко это правило игнорируют. Исключить возможность таких действий недобросовестной компании можно, включив соответствующий пункт в договор. Такое дополнение позволит расценивать подобные некорректные шаги как несоблюдение договорных обязательств и может быть оспорено вкладчиком.

Из всего сказанного выше вытекает главный совет – следите за условиями своей депозитной программы и внимательно читайте её правила при подписании договора. В этом случае вы получите все преимущества процедуры пролонгации и будете полностью застрахованы от потери процентов и изменения условий на менее выгодные в случае автоматического переоформления соглашения.

Лучшие доходные карты 2020

ПОРА

УБРиР

Дебетовая карта

- 6% на остаток

- до 6% кэшбэка

- 0₽ за обслуживание

Подробнее

№1 Ultra

Восточный Банк

Дебетовая карта

- 5,5% на остаток

- до 7% кэшбэка

- 0₽ за обслуживание

Подробнее

Прибыль

Уралсиб

Дебетовая карта

- 5,25% на остаток

- до 3% кэшбэка

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Варианты формулировок

Пункт, в котором указана возможность пролонгации договора, а также конкретный её вариант, следует формулировать максимально точно. В дальнейшем, четкая формулировка позволит избежать споров и возможности трактовки условий в пользу одной из сторон. Также это может негативно отразиться на судебном разбирательстве, если оно произойдёт.

3.1. Продление договора аренды

Если речь идет об аренде нежилых помещений, зачастую арендодатель старается найти добросовестных съёмщиков, которые заключат соглашение на длительный срок. Но, поскольку таких людей найти достаточно сложно, договор часто заключают на срок менее 1 года. Но при этом, в нём указывают возможные срок продления.

Такой вариант иногда является более выгодным, так как из-за указанных в нем сроков, он не требует госрегистрации. Чтобы продлить договор, в одном из пунктов нужно указать информацию о том, что после окончания срока действия текущего соглашения аренды, он будет продлён еще на 1 год, но только в том случае, если до этого момента одна из сторон не изъявит письменного желания расторгнуть его.

Кроме этого, можно указать, что у сторон есть возможность продлять соглашение многократно. Ещё стоит учесть, что контролирующие органы неоднозначно относятся к краткосрочным договорам. Независимо от формулировки, после первого продления, он должен действовать больше года. Это говорит о том, что его нужно обязательно зарегистрировать.

Если стороны придерживаются другой точки зрения, её придется отстоять в суде. Здесь можно опереться на информационное письмо Президиума ВАС РФ №59, где указано, что регистрация является необязательной, так как по факту с момента пролонгации начинает действовать новое соглашение, заключённое на аналогичный срок.

3.2. Автоматическое продление

Существует 2 случая, в которых можно применить автоматическую пролонгацию, а именно:

- обе стороны еще до заключения соглашения знают, что договорённости из-за ряда особенностей, могут быть не выполнены в срок. Поэтому в дальнейшем его, скорее всего, придется продлить. В большинстве случаев, такая ситуация возникает в сфере строительства;

- лица, заключающие договор, сотрудничают регулярно и на протяжении длительного периода. Поэтому они уверены в надежности партнерства. Это может произойти в случае, когда один и тот же поставщик на протяжении нескольких лет поставляет запчасти в автомобильную мастерскую, которая в свою очередь всегда своевременно оплачивает поставки.

В пункте о продлении можно указать, что текущий договор перестанет действовать, например, 31.08.2021. После соглашение продлится автоматически ещё на 1 год, если одна из сторон не захочет в письменной форме расторгнуть его за 2 недели до окончания установленных ранее сроков.

3.3. Продление договора займа

Продлить срок действия соглашения о займе, это частая просьба клиентов банков и других финансовых учреждений. Причина этому, отсутствие возможности своевременно внести оплату. Если кредитор пойдет на этот шаг, он заключит с заемщиком еще одно соглашение, где будут прописаны новые сроки исполнения обязательств.

Иногда пролонгация предусмотрено в основном договоре, но в данном случае, должник должен будет внести комиссию. Формулировка может быть следующей: «В случае пролонгации сроков действия текущего договора, заемщик обязан внести комиссию размером 5% от образовавшейся суммы задолженности».

Пролонгация вклада;

3.4. Дополнительное соглашение

Заключить дополнительное соглашение, в котором будут прописаны условия продления сроков действующего договора ещё на один год, можно в любой момент, пока не окончились сроки действия текущего договора. Дополнительное соглашение для пролонгации следует заключить в аналогичной форме, то есть, как и основной договор.

Если сторонам удалось прийти к договоренности, документы необходимо заверить у нотариуса или отправить на государственную регистрацию. В таком же порядке следует заключать соглашение о продлении условий. Простая письменная форма будет считаться соблюденной в следующих случаях:

- договор оформлен как единый документ, подписанный с обеих сторон (допускается электронный вариант);

- стороны обменялись письмами, где указывается, что они хотят продлить соглашение.

Дополнительный договор о продлении должен включать в себя следующую информацию:

- формулировки касательно достигнутых соглашений;

- название подписавших документ сторон, Ф.И.О., а также уполномоченные лица;

- дата заключения договора и ссылка на номер;

- реквизиты.

Все формулировки должны быть четкими во избежание неоднозначных трактовок.

Преимущества и недостатки вкладов с автоматической пролонгацией

Нюансы оформления автоматической пролонгации по депозитам приводят к тому, что у этой процедуры есть как весомые преимущества, так и существенные недостатки. Поговорим подробнее о каждой из сторон.

Плюсы автоматической пролонгации договора вклада:

- Удобство. Вкладчик экономит время и силы – ему не нужно приезжать в офис банка, ожидать в очередях, чтобы продлить договор. Все происходит автоматически.

- Финансовая выгода. Не всегда есть возможность приехать в банк в день окончания договора – вкладчик может болеть, быть в отпуске, в командировке. В результате ваши деньги лежат на счете по ставке «до востребования» и практически не работают. При существенной сумме вклада даже за несколько дней недополученный доход может быть немаленьким. В случае автоматической пролонгации банк все сделает за вас, и на средства будут начисляться проценты без перерыва.

Преимущества автоматической пролонгации очевидны, однако она имеет и свои минусы:

- Если не снять начисленные по вкладу проценты вовремя (до вступления в силу пролонгации), то они будут включены в сумму депозита. В том случае, когда договор не предусматривает частичного снятия, воспользоваться своим доходом вы сможете только после окончания очередной пролонгации.

- В небольших или не очень успешных банках могут возникать проблемы со снятием средств после пролонгации. Если в день окончания договора банк обязан предоставить клиенту всю сумму средств, то при досрочном расторжении может возникнуть масса отговорок и накладок. Например, известны случаи, когда значительные суммы средств нужно заказывать за несколько недель, а некоторые банки могут начислять неправомерные штрафы за досрочное снятие вклада. Впрочем, в крупных солидных банках таких проблем обычно не бывает.

- Условия продления договора могут быть невыгодными. Вклад пролонгируется по ставке, актуальной в банке на текущий момент, и она может оказаться неконкурентоспособной. Например, в том же или другом банке могут существовать депозитные программы с гораздо более привлекательными условиями.

- Если продукт, в рамках которого заключался первоначальный договор, «выведен из употребления», банк не подыскивает аналогичную программу и не предлагает клиенту варианты – он пролонгирует вклад по минимальной ставке «до востребования». Справедливости ради стоит заметить, что в этом случае банк обязан уведомить клиента об изменении условий. Впрочем, письменного подтверждения о получении информации от вкладчика не требуется, поэтому финансовые учреждения ограничиваются СМС или письмом по месту прописки.

- Расторгая досрочно пролонгированный договор, вы теряете проценты за текущий период – банк пересчитывает их все по той же ставке «до востребования». При большой сумме вклада потери могут оказаться довольно существенными.

Пример. Вы размести в банке 1 миллион рублей по ставке 9% годовых на 1 год без капитализации, проценты снимали в течение срока действия депозита. После окончания срока договор был автоматически продлен еще на год по актуальной для продукта ставке 7%. Через 5 месяцев вы узнали, что в вашем банке параллельно действует другая программа, где можно было бы разместить средства под 8,5%.

Однако если вы сейчас закрываете договор, то теряете 29,2 тысячи рублей – проценты за 5 месяцев, начисленные на сумму депозита, и получаете лишь 2,1 тысячи (ставка «до востребования» в этом банке составляет 0,5%). Положив сразу же 1 миллион под 8,5% на ставшиеся 7 месяцев, вы получите 49,6 тысяч рублей, а вместе с процентами «до востребования» — 49,6+2,1=51,7 тысячи рублей.

Если бы вы не стали переоформлять договор, то за 12 месяцев по ставке 7% получили бы 70 тысяч рублей. То есть из-за досрочного расторжения договора вы потеряете чуть менее 20 тысяч рублей процентами даже в случае существенного роста ставки по депозиту.

Как мы видим, в некоторых случаях отрицательные стороны автоматической пролонгации могут с лихвой перекрывают положительные. Однако решение здесь самое простое: незадолго до окончания срока вклада клиенту необходимо самостоятельно узнать, на каких условиях он будет продлен, и если последние его не устраивают, нужно переоформить договор или закрыть депозит. Так вы убережете себя от недополучения дохода, лишних трат сил и нервов.

Как отменить пролонгацию

Есть два варианта, как отменить продление вклада:

- в отделении, оформив специальное заявление;

- онлайн, закрыв счет в ту же дату, когда истечет срок действия депозита.

Варианта, как отменить пролонгацию вклада через Сбербанк онлайн, не предусмотрено. Следует изначально выбирать вариант оформления депозита без пролонгации, если она вам не нужна.

Если автопродление не отключено, то вы всё равно можете закрыть депозит в любой момент. Чтобы гарантированно получить свои деньги, лучше осуществить это в день пролонгации.

Согласно п.2.17.5. Условий размещения вкладов в Сбербанке, в ряде случаев банк пролонгирует вклады автоматически, даже если от вкладчика имелось поручение о закрытии счета в день окончания договора и перечислении денег на отдельный счет/карту:

- На денежные средства наложено обременение (арест);

- У банка имеется информация о смерти вкладчика;

- Счет, указанный в поручении, закрыт ранее;

- На счете недостаточно средств для списания комиссии за перевод, если такая предполагается (например, перевод в другой банк).

Процесс пролонгации: этапы и особенности

Продление договора депозита происходит согласно следующим этапам:

- На момент даты исполнения договора начисляются проценты.

- Финансовый продукт автоматически проходит следующий банковский цикл. Если вложение было оформлено на 2 года, то следующим кругом будет являться период в 2 года.

- Банк может проводить повторную автоматическую пролонгацию при наличии соответствующих условий в договоре, если вкладчик не забрал деньги. Например, банк «ВТБ» ограничивает количество продлений для вклада «Выгодный». Клиент может продлить продукт только 2 раза.

Автоматическую пролонгацию часто подключают к депозитам крупные банки. Яркий пример — Сбербанк, который к большинству вкладов физических лиц применяет систему автоматического продления. Особенности данной операции:

- Первоначальная или с учётом начисленной прибыли сумма вклада продлевается на тот же срок. Клиент может заранее заказать выплату процентов или оставить их на вкладе с последующей капитализацией.

- Если клиент не забирает свои деньги, а банк исключил из линейки данный вид депозита, вся сумма переходит на счёт до востребования по минимальной ставке. Чтобы избежать последствий перемещения накоплений необходимо заранее позвонить в офис финансовой организации и выяснить все подробности про действующий вклад.

- При досрочном расторжении пролонгированного депозита, процент рассчитывается по ставке до востребования или по пониженному проценту согласно договору.

- Депозит может быть пролонгирован с капитализацией процентов или без нее — это зависит от условий договора.

- Продлить можно не только рублёвый депозит, но и вложение в альтернативной валюте.

- Процентная ставка может поменяться на дату продления в зависимости от рыночной ситуации и положения дел в экономике. В договоре прописывают условия начисления прибыли в случае автоматической пролонгации. Там может стоять фраза: «Процентная ставка рассчитывается по текущему предложению на день продления договора». В этом случае финансовое предложение может измениться. Пример: первоначально депозит был оформлен 1 июля по ставке 7 % годовых на 3 месяца, в августе в банке по данному вкладу ставка снизилась до 6,2 %. В этом случае 1 октября договор продлится по новой ставке, 6,2 % годовых.

- Все прочие условия при автоматической пролонгации сохраняются.

Автоматическое продление направлено на упрощение процедуры отношений между финансовыми организациями и вкладчиками. При этом процентная ставка может меняться в зависимости от текущих предложений в банках, прочие условия остаются без изменений.

Отказ от продления вклада

Услуга автоматической пролонгации не всегда востребована вкладчиками. Её можно отменить. Необходимо прийти в финансовую организацию, забрать свой депозит и начисленную прибыль. Банк обязан выдать все средства, находящиеся на клиентском счету.

Если забрать сумму позднее установленного срока, проценты, начисленные за первый период, сохраняются, а за следующий начисляются по ставке 0,1 %.

Примерный расчёт при досрочном снятии второго круга депозита:

Стартовая сумма — 940 000 рублей.

Процентная ставка — 7,5 %.

Срок исполнения — 12 месяцев.

Доход за первый год — 70 500 рублей.

Общая сумма вклада к моменту пролонгации — 1 010 500 рублей.

При досрочном снятии суммы проценты второго круга рассчитывают по ставке 0,1 %.

Депозит пролежал 1 месяц и был отозван.

Сумма процентов второго круга – 77,52 копеек.

Общая сумма вклада – 1 010 577,52 копеек.

Льготное расторжение соглашения

Финансовые организации предлагают варианты льготного снятия части депозита даже при автоматическом продлении.

Банк «Ренессанс» предлагает «Доходный Online» по ставке 8,1 % на 550 дней со льготным снятием всей суммы и возможностью автоматической пролонгации. Процентная ставка при снятии с 91 по 180 день — 2,75 %, с 181 по 366 день — 3,5 %, с 367 по 549 день — 4 % годовых.

Финансовый рынок завоевывают продукты с новыми опциями для удержания клиентов. Льготное расторжение при автопродлении —одна из таких опций.

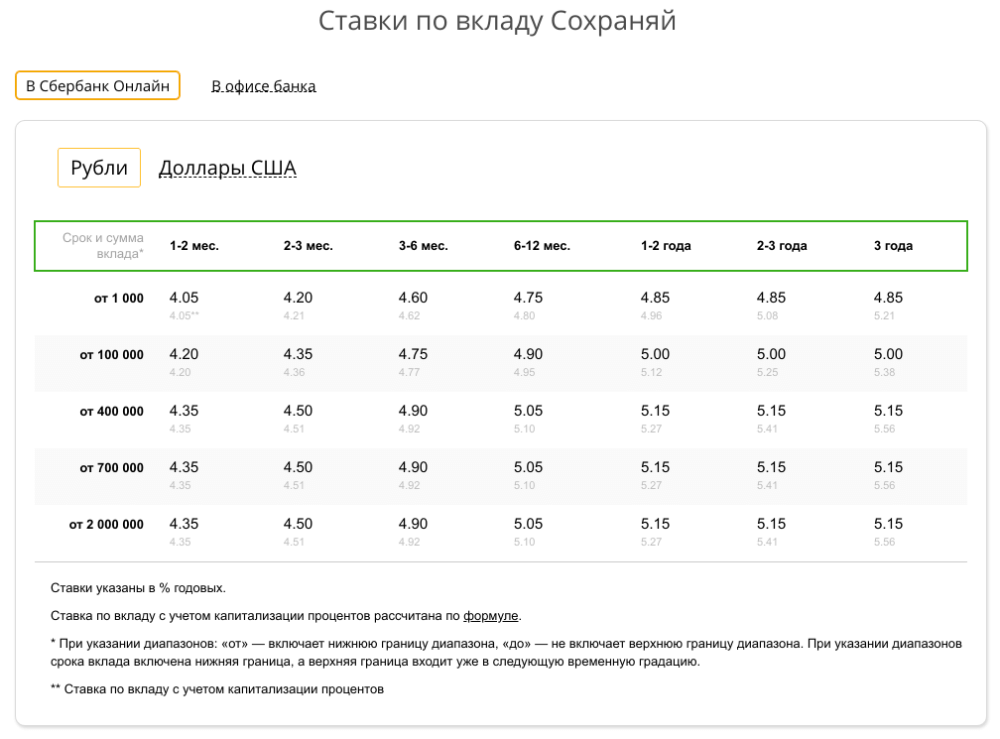

Автоматическая пролонгация в Сбербанке

Всем вкладчикам, особенно новичкам, необходимо знать и понимать, как происходит пролонгация депозита в банке. А для этого, каждый вкладчик должен знать, каким способом она осуществляется. Это, в обязательном порядке, должно быть отражено в договоре.

При автоматической пролонгации вам ничего делать не придется, за вас все сделает сам банк. А при неавтоматической пролонгации, необходимо будет сделать 5 простых последовательных шагов.

Еще при первоначальном открытии вклада, необходимо внимательно изучить все условия договора, касающиеся пролонгации вклада. Желательно, в целях напоминания, это сделать еще перед окончании срока вклада.

Чаще всего процентная ставка меняется на ту, которая действует в банке на момент окончания вклада. Лучше всего будет, если вы заранее удостоверитесь в ее выгодности. При этом не стоит забывать, что после продления вклада его досрочное грозит потерей дохода с момента перезаключения.

Поэтому тщательно проанализировать свою финансовую ситуацию, и, если средства вам могут понадобиться раньше окончания срока после продления, то лучше заключить другой договор на меньший срок.

Отделение банка посетить придется в двух случаях:

- если условиями договора не предусмотрена пролонгация;

- если условия продления вкладчика не устраивают.

Обращаясь в отделение банка за консультацией, необходимо четко знать на какие вопросы вы хотите получить ответы. А у самого консультанта в банке необходимо будет выяснить:

- есть ли автоматическая пролонгация и каковы ее условия;

- имеются ли подходящие альтернативные условия вложения средств и их условия.

Попросите сотрудника отделения рассказать обо всех возможных вариантах вложений и продемонстрировать расчеты предполагаемого дохода по всем подходящим схемам.

После этого, вы должны будете для себя решить о том, как будете пролонгировать вклад. Если вы решили продлить депозит автоматически, то обязательно получите на руки договор на новый срок.

А, если вы решили изменить условия вклада, то вам необходимо будет все тщательно согласовать, уточнить все неясности, после чего только подписать новый договор. При чем, вам необходимо будет разорвать старый договор, забрать деньги и положить их уже на новый вклад.

Если вы все-таки решили продлить существующий договор, это необходимо обязательно подтвердить. Для этого вам нужно будет написать письменное заявление, подписать новый договор и получить его на руки.

- на условиях, актуальных на момент завершения срока депозита (из линейки «Онлайн» – «Пополняй», «Сохраняй», «Управляй», а также «Подари жизнь»);

- на условиях «до востребования» (по вкладу «Просто 7%»).

Продление вкладов возможно неограниченное количество раз. Сейчас востребованы вклады из серии «Онлайн», позволяющие все операции (в том числе, открытие и закрытие счета) провести через интернет.

Сбербанк, как и все другие финансовые организации, время от времени добавляет новые депозитные продукты и завершает работу с текущими. Удобство для клиентов компании в том, что вся актуальная информация о подключенных услугах, совершенных операциях и используемых опциях всегда доступна в Личном кабинете на Сбербанк Онлайн.

Что такое пролонгация договора. Правовые основы пролонгации договора по ГК РФ

Договоры могут быть как срочными (заключенными на определенный срок), так и действующими бессрочно. При этом некоторые срочные контракты могут быть продлены — как на определенный срок, так и на неограниченный.

Пролонгация договора — это продление его действия на новый срок — равный либо неэквивалентный первоначальному.

Однако пролонгация договора возможна далеко не всегда. Например, предельный срок действия договора найма жилого помещения составляет 5 лет — соответственно, по истечении данного срока заключается новый договор.

Порядок пролонгации закреплен законодателем в отношении соглашений, касающихся:

- энергоснабжения — в этом случае по завершении срока действия пролонгация договора осуществляется при отсутствии возражений сторон, направленных друг другу (п. 2 ст. 540 ГК РФ);

- найма жилого помещения — здесь в силу абз. 2 ст. 684 ГК РФ при отсутствии своевременного уведомления наймодателя об отказе продлить договор и отказа нанимателя от продления сделки она считается пролонгированной на ранее согласованных условиях;

- доверительного управления имуществом — в отношении данных сделок законодателем в ч. 2 ст. 1016 ГК РФ определено, что в случае отсутствия требований о завершении срока действия соглашение считается пролонгированным.

На основании изложенного можно сделать вывод, что при отсутствии прямо установленных законом или договором оснований для продления соглашения его срок пролонгируется только при наличии волеизъявления участников. В остальных случаях действие договора заканчивается в согласованные ранее сроки.