Цели, задачи и функции центральных банков мира

Содержание:

- Пример отзыва лицензии

- Выдача и отзыв лицензий у банков

- Функции банка в экономике

- Функции

- Надзорные функции ЦБ в банковском секторе

- Функции ЦБ

- Основные функции Центробанка России

- Какие еще обязанности у Банка России?

- Банк банков

- Кредитно-денежная политика

- Задачи центральных банков относительно инфляции

- Нужна ли ЦБ независимость?

- Функции Центрального банка

- Руководители Центробанка

- Ключевые функции Банка России

Пример отзыва лицензии

Например, в июле 2017 года у банка «Югра» была отозвана лицензия. А эта организация входила в тридцатку по размеру активов. Но политика по привлечению финансов у банка была очень агрессивная. Она заключалась в завышенной процентной ставке. Кроме того, шла слишком навязчивая реклама этого банка. Многие скажут, что это ведь хорошо, так как люди выигрывают – получают больше денег со своих вкладов. Но все средства, которые были таким образом привлечены, уходили по подложным документам в фирмы собственников банка.

В 2016 году банк получил убыток в 32,2 млрд руб. Что касается владельцев организации, то в 2013 году они были на шестой строчке в рейтинге популярного издания Forbes. Их называли королями российской недвижимости – только арендной платы они получали на 400 млн долларов, и только в Москве у них более 30 объектов торгового и офисного назначения суммарной площадью 1,8 млн м².

Выдача и отзыв лицензий у банков

Центробанк вправе разрешить или запретить деятельность любого банка на территории Российской Федерации. В 2013 году на пост главы Центрального Банка была назначена Эльвира Набиуллина. За пять лет больше 100 банков были лишены лицензий на право ведения деятельности. Такой шаг был сделан в целях стабилизации структур. Деятельность Центрального банка напрямую связана с контролем всех финансовых структур государства.

Отзыв лицензии происходил неспроста. Большинство банков занималось сомнительной деятельностью. Они могли реализовывать достаточно рискованную кредитную политику, например, выдавать безмерные займы. От такого действия в первую очередь пострадает вкладчик (а зачастую это физические лица). И, само собой, пострадают те организации, которые открыли счет в этом банке и проводили все денежные операции.

Функции банка в экономике

Все процессы, связанные с накоплением и перемещением денег, имеют важнейшее значение для экономической системы государства. Однако функции банка в экономике не ограничиваются аккумуляцией и перераспределением. Помимо них, такие компании также стимулируют финансовые накопления в хозяйственной сфере, что напрямую отражается на состоянии экономики страны. Не менее значимым компонентом можно назвать рынок ценных бумаг (фондовый рынок), также тесно связанный с банковской деятельностью по посредничеству в операциях, осуществляемых с акциями, облигациями и прочими бумагами.

Функции

Деятельность Центробанка осуществляется по следующим основным направлениям:

- Разработка и реализация кредитной политики совместно с Правительством.

- Монопольное право на выпуск денег, разработку дизайна монет и купюр, а также изъятие из обращения старых денег.

- Контроль и регулирование деятельности всех финансовых и некредитных организаций. Прямого контакта с физическими лицами банк не имеет.

- Регулирование официального курса рубля относительно иностранных валют.

- Разработка правил проведения банковских операций.

- Прогнозирование экономического развития страны.

- ЦБ является как бы банкиром Правительства, обслуживая госбюджет.

На некоторых функциях я хотел бы остановиться и рассмотреть их более детально.

Контроль деятельности банков страны

Данная функция, в том числе, предусматривает выдачу, приостановление и отзыв лицензий на осуществление банковской деятельности.

Немного статистики:

- За 2015—2016 гг ЦБ отозвал лицензии у 184 банков.

- За 2017—2018 гг – у 85.

Лицензии были отозваны не только у мелких коммерческих учреждений: в списке ликвидированных оказались и те, кто входил в ТОП-50 крупных банков, например, банк Югра.

Поскольку вклады физлиц застрахованы на 1 400 000 рублей, вкладчики получили свои деньги обратно за счет Агентства по страхованию (АСВ). Все те, кто доверил банку большую сумму, были поставлены в очередь за остатками.

В процессе закрытия финансовых компаний больше всего пострадали юридические лица, чьи расчетные счета для обслуживания бизнеса были открыты в этих банках.

Утверждение ключевой ставки по вкладам и кредитам

Ключевой ставкой называется ставка, по которой берут займы в Центральном банке все коммерческие банковские учреждения. Соответственно, чем выше ключевая ставка, тем менее привлекательными становятся потребительские кредиты, выдаваемые населению.

С этой функцией ЦБ тесно связана другая – регулирование кредитной политики и вытекающее отсюда снижение инфляции и повышение покупательской способности. Проще говоря, когда ставка ЦБ стоит на низкой отметке, дешевыми становятся и займы для физлиц.

Население начинает больше покупать, производители наращивают выпуск продукции. Увеличивается спрос, ползут вверх цены, а следом и инфляция. Чтобы снизить этот рост, ЦБ повышает ключевую ставку.

Надзорные функции ЦБ в банковском секторе

В сфере банковского надзора Центробанк выполняет ключевые функции. Это то направление деятельности, которое особенно интересует вкладчиков проблемных банков. Перед регулятором банковского сектора стоят следующие задачи:

- контроль за безналичными и наличными операциями;

- выполнение требований закона 115 ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем и финансирования терроризма»;

- внешний аудит отчетности и правил бухгалтерского учета;

- выдача, приостановка действия и отзыв лицензий;

- санация проблемных банков (докапитализация с целью финансового оздоровления);

- организация выплат вкладчикам обанкротившихся банков и застрахованным клиентам негосударственных пенсионных фондов;

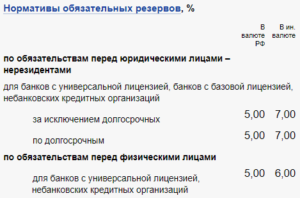

- контроль соблюдения обязательных требований к собственному капиталу банков, норм резервирования на случай возможных потерь и др.

В 2013 году в должность председателя Центрального банка вступила Эльвира Набиуллина. Одновременно с этим были заметно расширены полномочия Центрального Банка, который приобрел статус мегарегулятора. С тех пор под надзором ЦБ оказались не только банки, но и небанковские финансовые организации: страховщики, инвестиционные компании, фондовые биржи и брокеры, негосударственные пенсионные фонды и др. В мае 2017 года Центральному банку было доверено проведение санации банков. Таким образом, в ведении Агентства по страхованию вкладов (АСВ) остались только выплаты вкладчикам банков, лишенных лицензии.

Ужесточились требования Банка России к кредитным организациям. Самой жесткой карательной мерой, применяемой к банкам, является отзыв лицензии и ликвидация финансового учреждения. Число отзываемых Центробанком лицензий стало расти с 2013 года и достигло пикового значения в 2015 (87 банков) и 2016 (93). Соблюдение обязательных нормативов стало контролироваться более жестко, возросло количество аудиторских проверок.

Главной причиной «закручивания гаек» стало ухудшение финансовых показателей российских банков. Сказалось введение в 2014 году санкций, из-за чего коммерческие банки лишились доступа к дешевым кредитам на Западе. Также повлияло вступление в силу международного банковского протокола Базель III, по которому ужесточились требования к достаточности собственного капитала. В 2017 году лишений лицензии стало меньше (47). Но во втором полугодии произошли огромные по масштабам события, связанные со спасением трех игроков рынка. Два из них входили в десятку крупнейших и в список системно значимых банков. У всех на слуху санация самого большого в России частного банка Открытие, затем БИН банка и Промсвязьбанка. Во всех трех банках введена временная администрация и внешнее управление. После завершения финансового оздоровления Центральный банк организует выпуск акций санированного банка. Они будут предложены инвесторам на открытом рынке.

Санация не затрагивает интересов обычных вкладчиков. Отделения в обычном режиме работают с клиентами, выдаются кредиты, обслуживаются карты. Отдельно стоит сказать, что иногда в ходе мероприятий по финансовому оздоровлению не удается оградить от потерь частных инвесторов. Риски держателей ценных бумаг, в отличие от депозитов, не застрахованы. Примером могут послужить еврооблигации Открытия, обязательства по которым на сумму почти миллиард долларов были списаны как безнадежные.

Если вы хотите проверить информацию об интересующем вас банке, вы всегда можете сделать это на официальном сайте регулятора в разделе «Информация по кредитным организациям» по этой ссылке.

К сожалению, вмешательство мегарегулятора, поддерживая стабильность финансовой системы, приводит и к побочным последствиям. Почти 70% банковского сектора уже перешло в собственность госбанков. В десятке крупнейших банков остался только один частный (Альфа банк). На спасение только Открытия, БИНа и Промсвязьбанка потребуется более триллиона рублей. Деньги на эти цели Центробанк берет не из казны, а из специального Фонда консолидации банковского сектора (ФКБС). Фонд пополняется за счет реализации активов и имущества проблемных банков внешним инвесторам. Ими чаще всего оказываются банки с государственным участием. Передача банков в государственные руки в условиях кризиса во всем мире является вынужденной и временной мерой. Однако в России, как известно, нет ничего более постоянного, чем временное. Снижение конкуренции в банковском секторе с большой вероятностью означает ухудшение качества обслуживания и сокращение выбора банковских продуктов.

Функции ЦБ

Центробанк выполняет следующие основные функции:

- Вместе с Правительством России разрабатывает, а потом реализует денежно-кредитную политику. Я хочу остановиться на ней более подробно в завершении этой статьи.

- Имеет монопольное право на выпуск (эмиссию) денег в обращение, в т. ч. разрабатывает дизайн монет и бумажных купюр. Изъятие из обращения старых или испорченных денег тоже находится в ведении только Центробанка.

- Регулирование и контроль деятельности кредитных и нефинансовых организаций (выдает им лицензии, приостанавливает или отзывает их). Центробанк не работает с физическими лицами. Посредниками выступают коммерческие банки и другие финансовые организации.

- Управляет золотовалютными резервами страны.

- Осуществляет валютное регулирование и валютный контроль. Устанавливает официальный курс рубля по отношению к иностранным валютам. Разрабатывает меры по стабилизации курса.

- Разрабатывает правила проведения банковских операций. Может издавать свои нормативные акты, которые обязательны к исполнению всеми участниками банковского рынка, государственными органами, юридическими и физическими лицами.

- Анализирует и прогнозирует развитие российской экономики.

- Является банкиром Правительства. Обслуживает государственный долг и бюджет.

Функций значительно больше, но я представила основные и понятные для большинства граждан нашей страны. На некоторых остановлюсь подробнее, потому что они могут повлиять на жизнь конкретного гражданина или организации.

Мы можем и не следить за развитием мировой экономики и плохо представлять себе, что такое денежно-кредитная политика. Но исполнение ЦБ некоторых своих функций в один прекрасный день перевернет жизнь с ног на голову.

Контроль деятельности коммерческих банков

Немного статистики:

- за 2015 год ЦБ отозвал лицензию у 90 банков;

- в 2016 году – у 94;

- в 2017 – у 47;

- в 2018 – пока у 38.

И это далеко не только мелкие региональные банки, но и крупные, которые входили в топ-50. Например, банк Югра. Не будем вдаваться в подробности, за что с ними так обошлись. Для нас гораздо важнее, как это повлияло на рядовых граждан. Физические лица получили вложенные в эти банки средства с помощью Агентства по страхованию вкладов (АСВ) в пределах максимальной суммы в 1,4 млн. руб. А кто вложил больше, встали в очередь за оставшимися деньгами.

Сложнее ситуация с юридическими лицами, кто открыл в ликвидированных банках расчетные счета для обслуживания своего бизнеса. Их сразу поставили в очередь и неофициально объявили, что вероятность получить назад хранящиеся на счетах деньги близка к 0. А ведь за каждым бизнесом стоят конкретные люди. Для некоторых сложившаяся ситуация стала настоящей катастрофой.

Установление ключевой ставки

В последние годы за новостями о повышении или понижении ключевой ставки стало следить чуть ли не все сознательное население нашей страны. Что это за ставка и как она может повлиять на нашу жизнь?

Что значит дешевые кредиты? Население и коммерческие организации получают доступ к деньгам. Одни начинают больше покупать, а другие – больше производить. Растет спрос, начинают расти цены и инфляция. Центробанк повышает ставку, чтобы сбить этот рост.

С помощью ключевой ставки ЦБ регулирует денежно-кредитную политику, основной целью которой является снижение инфляции и повышение покупательской способности населения.

Регулирование валютного курса

У нас установлен плавающий курс рубля по отношению к иностранным валютам. Курс определяется по итогам торгов на межбанковском валютном рынке. Как это может отразиться на нас?

Во-первых, многие продолжают делать свои накопления именно в валюте. А меняющийся курс делает такую форму сбережения денег не всегда привлекательной.

Во-вторых, рост долларов или евро приводит и к росту цен на товары и услуги внутри страны. Почему? Потому что мы, к сожалению, до сих пор зависим от импорта оборудования, материалов, технологий, продуктов питания. Чем быстрее переведем страну на импортозамещение, тем меньше будем зависеть от валютного курса.

Основные функции Центробанка России

Функции ЦБ осуществляются в соответствии с Конституцией РФ и ФЗ.

К основным относятся:

- Денежная эмиссия и монетарная политика (вкупе с Правительством страны).

- Контроль количества денежной массы в обращении, направленный на исключение переизбытка или недостатка наличных средств.

- Контроль и упорядочивание финансово-кредитного рынка страны, включающие лицензирование и надзор за деятельностью финансовых предприятий.

- Утверждение общих для всех финансовых учреждений схем выполнения операций и расчетов.

- Ведение счетов бюджетных организаций.

- Выполнение комплекса мероприятий, способствующих поддержанию золотовалютных резервов на должном уровне.

- Осуществление надзора за соблюдением валютного законодательства и за операциями по переводу денежных средств международным организациям и другим государствам.

- Установление курсов иностранных валют по отношению к национальной валюте.

- Создание платежного баланса государства, отражающего внешнеэкономические операции между экономикой России и экономиками иных стран за определенный отрезок времени.

- Разработка порядка функционирования валютных бирж с выдачей, приостановкой или отзывом лицензий.

- Контроль и анализ экономики государства и субъектов РФ.

- Выполнение иных поручений Правительства России, не противоречащих Конституции и действующим ФЗ. Совместная деятельность с государственными органами по регулировании финансово-экономического рынка страны.

Описывая кратко функции ЦБ, можно выделить следующие:

- контрольные, подразумевающие постоянное наблюдение и проверку деятельности кредитно-финансовых предприятий,

- регулирующие, заключающиеся в кредитно-денежном регулировании экономики,

- эмиссионные, характеризующие монопольный выпуск наличных денег и организацию наличного денежного обращения.

Какие еще обязанности у Банка России?

Стоит отметить и то, что Центробанком разрабатывается и реализуется кредитная политика страны. Основные постулаты этой политики заключаются в том, чтобы снизить уровень инфляции и предоставить кредиты предприятиям, стабилизировать банковские структуры и существенно увеличить их конкурентоспособность на мировом рынке

Важно сделать так, чтобы они смогли выдавать долгосрочные кредиты российским предприятиям. Как можно понять из вышесказанного, любой большой проект реализуется исключительно на деньгах, взятых в долг

ЦБ устанавливает правила, по которым осуществляются все банковские операции. Также он разрабатывает меры и реализует их для модернизации и развития банковской системы страны. И среди последних функций Центрального банка РФ можно выделить обеспечение мер по нормальному функционированию механизмов банковской системы. Получается это не всегда идеально, но все же удается своевременно выявить нарушителей. Ведь некоторые банки стараются нажиться на простых людях, повышают или понижают процентные ставки. Кроме того, Центральный банк курсы валют корректирует исходя из того, как были проведены торги на мировых биржах накануне.

Банк банков

Центральный банк Российской Федерации выполняет надзорную функцию над всей банковской системой.

В первую очередь это выдача лицензий. А впоследствии – постоянный контроль над деятельностью субъекта хозяйствования, его ликвидностью. В случае необходимости практикуется оздоровление путем введения куратора. Лишение права ведения валютной деятельности или полное аннулирование банковской лицензии осуществляется в случае невозможности работы на финансовом рынке.

Центральный банк создает благоприятную среду для функционирования кредитных институций, регулирует денежные потоки и производит кредитование.

Кредитно-денежная политика

Ведущей задачей данной политики является удержание инфляции в рамках 4 %. Именно такой показатель обозначен в проекте на 2019—2021 годы.

Главным инструментом для обеспечения данной задачи является регулирование ключевой ставки, а также:

- Выпуск облигаций;

- Установление границ в объемах резервов коммерческих банков;

- Регуляция денежной массы в государстве.

Проводимая Центробанком политика влияет на экономику в целом и на каждого отдельно взятого жителя страны в долгосрочной перспективе. Исходя из этого, для разработки эффективных инструментов ЦБ занимается прогнозированием и оценкой рисков.

На сегодня у меня все. Я надеюсь, что статья оказалась полезной для Вас.

До скорого!

Задачи центральных банков относительно инфляции

Задача Центрального банка страны – держать постоянный баланс с помощью этого показателя. Слишком высокое значение, несомненно, остановит скачок цен, но при этом замедлит финансовый рост. И, наоборот, слишком низкие показатели помогут насытить экономику большим количеством дешевых денег, но при этом инфляция становится угрожающе неконтролируемой, что впоследствии неминуемо приведет к изменению стратегической модели планирования.

Вместе с тем, учетная ставка является индикатором для инвесторов. Данные могут как привлечь, так и оттолкнуть потенциально заинтересованную компанию. Одно дело, когда всегда можно рассчитывать на помощь банковской системы страны. И совсем другое – когда для инвестиций необходимо использовать лишь свои собственные средства. Риски вырастают соответственно.

Нужна ли ЦБ независимость?

Итак, должен ли ЦБ быть независимым от правительства? Есть две полярные точки зрения на этот счет.

Первая предполагает — да, ЦБ должен быть как можно более независимым от других политических институтов. Это предопределяется законами капиталистической экономики, по которым чем большую свободу действий имеет тот или иной субъект рынка, тем более эффективно развивается хозяйственная система — в той или иной отрасли либо в масштабах государства в целом.

Основной контраргумент отмеченной позиции — независимость ЦБ хороша ровно до того момента, пока в экономике не начался кризис. После этого действия ЦБ, продиктованные неким анализом и расчетами, в которых всегда может закрасться ошибка, могут предопределить возникновение масштабного социально-политического кризиса. В подобных сценариях Центробанк должен, и это как минимум, учитывать позицию правительственных структур, а лучше всего — приводить свои активности в соответствие с теми приоритетами, что формируются на уровне небанковских политических институтов.

Каков статус ЦБ РФ, насколько он независим от государственных структур? С одной стороны, в законодательстве РФ есть формулировки, по которым основные функции и задачи ЦБ РФ предполагают активности при условии суверенитета ЦБ относительно Правительства. С другой стороны, ЦБ РФ подотчетен органам власти — в частности Государственной Думе. Таким образом, российский Центробанк юридически имеет возможность действовать независимо, на практике — реальное задействование соответствующих полномочий проследить сложно.

В сообществе российских экспертов распространен тезис в подтверждение независимости ЦБ, который заключается в фактическом нежелании Центробанка России пускать золотовалютные резервы государства на инфраструктуру либо решение социальных задач — вместо этого ЗВР продолжают держаться в иностранных активах. В этом смысле активности Банка России могут оцениваться как несоответствующие приоритетам Правительства. Есть и контраргумент данному тезису — на данный момент ЗВР, исходя из макроэкономических реалий, не вполне целесообразно использовать как инвестиционный ресурс. Лучше пусть это будут резервы на случай кризисов в экономике. Как только необходимость в использовании ЗВР как инструмента инвестиций появится, и правительство РФ подтвердит это, ЦБ высвободит соответствующие резервы, полагают исследователи.

Функции Центрального банка

Центробанк – главная (регулирующая) кредитная структура государства. В России функции Центрального банка (ЦБ РФ) заключаются в следующем:

- формирование и реализация внутригосударственной кредитной политики;

- выпуск в свободное обращение (эмиссия) национальной валюты – бумажных банкнот и металлических монет;

- рефинансирование банковских институтов;

- управление золотовалютным резервом;

- разработка и реализация валютной политики.

Кроме этого, Центробанк играет роль главного расчётного центра банковской системы и всесторонне контролирует деятельность коммерческих организаций.

Руководители Центробанка

Председатель Банка России – это официальный руководитель Центрального банка Российской Федерации. Руководитель действует от имени Банка России и представляет его интересы. Как и любой начальник, председатель ЦБ имеет право назначать на должность сотрудников, а так же освобождать от должности, в том числе и заместителей председателя Банка, а так же возлагает на них определенные обязанности.

Естественно каждый нормативный или финансовый документ проходит через проверку и подписывается председателем ЦБ.

Интересный момент! Когда на заседании совета директоров ЦБ РФ в голосовании по определенному вопросу имеется равенство голосов, то голос председателя Банка России является решающим.

Кандидатура Председателя Центрального Банка предлагается Государственной Думе президентом. Для утверждения кандидатуры на должность необходимо пройти процедуру голосования, по стандартам которого, выигрывает кандидат, набравший максимальное количество голосов. Срок правления на данной должности ограничен 4 годами, а вот максимум занимать данный пост разрешается законом не более 3 сроков подряд.

Центральный Банк появился еще в далеком 1860 году, а если быть точнее, 11 июня. Только назывался он по-другому, по-царски: «государственный Банк Российской империи». В Таблице указаны основные председатели Центрального Банка с 1980 года по настоящее время, а так же название банка в то или иное время.

| Наименование Банка | Председатели Правления |

|---|---|

| Государственный Банк Российской Империи (1860-1917) | Штинлиц

Ламанский Цимсен Жуковский Плеске Тимашев Коншин Шипов |

| Народный Банк РСФСР (1917-1920) | Пестковский

Оболенский Пятаков Попов Ганецкий |

| Государственный Банк СССР (1921-1991) | Шейнман

Туманов Пятаков Калманович Марьясин Кругликов Гричманов Булганин Соколов Попов Коровушкин Посконов Свешников Алхимов Деменцев Гаретовский Геращенко Зверев |

| Центральный Банк Российской Федерации (1991- по сегодняшний день) |

Матюхин

Геращенко Парамонова (и.о.) Дубинин Игнатьев Набиуллина (на сегодняшний день) |

С 24 июня 2013 года и по настоящее время Председателем Правления Центробанка является Эльвира Сахипзадовна Набиуллина. Предыдущий Председатель, Сергей Михайлович Игнатьев, входит в Совет директоров Банка в должности советника Председателя.

Помимо Председателя банком управляет Совет Директоров, в котором числится 14 человек, включая Набиуллину. Члены Совета Директоров назначаются Государственной Думой сроком на 5 лет. В обязанности совета входит проведение заседаний, не менее 1 раза в календарный месяц. У Банка России в помощниках числится еще один коллегиальный орган – национальный финансовый совет, состоящий из 12 человек, включая председателя. Собрания совета должны совершаться не реже одного раза за квартал.

К основным функция национального совета относят:

- Утверждение предложений совета директоров;

- Рассмотрение вопросов, касающихся совершенствования банковской системы РФ;

- Выбор оптимального варианта основных направлений единой денежно-кредитной политики государства из всех предложенных;

- Назначение на должность главного аудитора ЦБ и определение аудиторской организации (аудитора годовой финансовой отчетности);

- Рассмотрение вопросов по текущей деятельности Центробанка.

Интересный момент! Участники Национального Финансового Совета (НФС) не являются сотрудниками Центробанка и не получают вознаграждения за свою деятельность (за исключением председателя банка).

Ключевые функции Банка России

В чем заключаются собственно основные функции ЦБ РФ? Они формируют довольно обширный перечень:

- взаимодействие с правительством РФ на предмет выработки единой денежно-финансовой политики государства;

- монопольная эмиссия рубля, организация денежного обращения национальной российской валюты;

- кредитование и рефинансирование частных банков;

- установление правил расчетов в РФ, проведения банковских операций;

- обслуживание бюджетов;

- управление ЗВР государства;

- работа по государственной регистрации и лицензированию частных банков;

- контроль над деятельностью коммерческих кредитно-финансовых структур в части обеспечения законности их функционирования;

- мониторинг работы частных банков;

- регистрация эмиссионных процедур, осуществляемых кредитными учреждениями;

- валютное регулирование и соответствующий контроль;

- формирование правил расчета российских финансовых резидентов с зарубежными структурами;

- установление норм, регулирующих бухгалтерский учет и отчетность в РФ;

- формирование правил, касающихся купли-продажи иностранной валюты;

- контроль над инфляционными процессами.

Также ЦБ занимается аналитической работой в части выявления ключевых показателей эффективности экономики РФ.

Отмеченные функции ЦБ России коррелируют с ключевыми целями деятельности российского Центробанка.

В числе таковых:

- обеспечение устойчивости национальной валюты,

- развитие и укрепление кредитно-финансовой системы РФ,

- обеспечение эффективной работы платежной системы государства.

Отмеченные цели, поставленные перед российским Центробанком, предполагают их последовательное достижение при участии различных структурных подразделений главного банковского учреждения России. Рассмотрим данный аспект подробнее.