Иис: где лучше открыть, выбор брокера

Содержание:

- Тарифы от разных компаний

- Как заработать на брокерском счете?

- Рейтинг компаний, где можно открыть ИИС в 2020

- Что такое ИИС и как он работает

- Условия открытия ИИС у брокеров

- Чем ИИС отличается от депозита

- Глоссарий для новичка: что такое ИИС и зачем он нужен

- Выбор оптимального тарифа

- По каким критериям выбирать посредника

- В заключение

- Подведение итогов

Тарифы от разных компаний

Некоторые брокеры пользуются популярностью у инвесторов благодаря надежности и высокой доходности. Сравнение их тарифов позволит сделать правильный выбор.

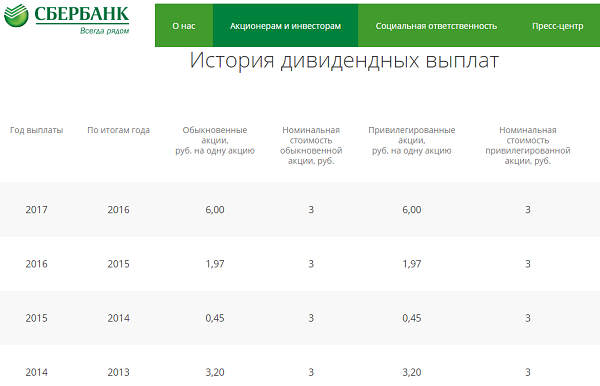

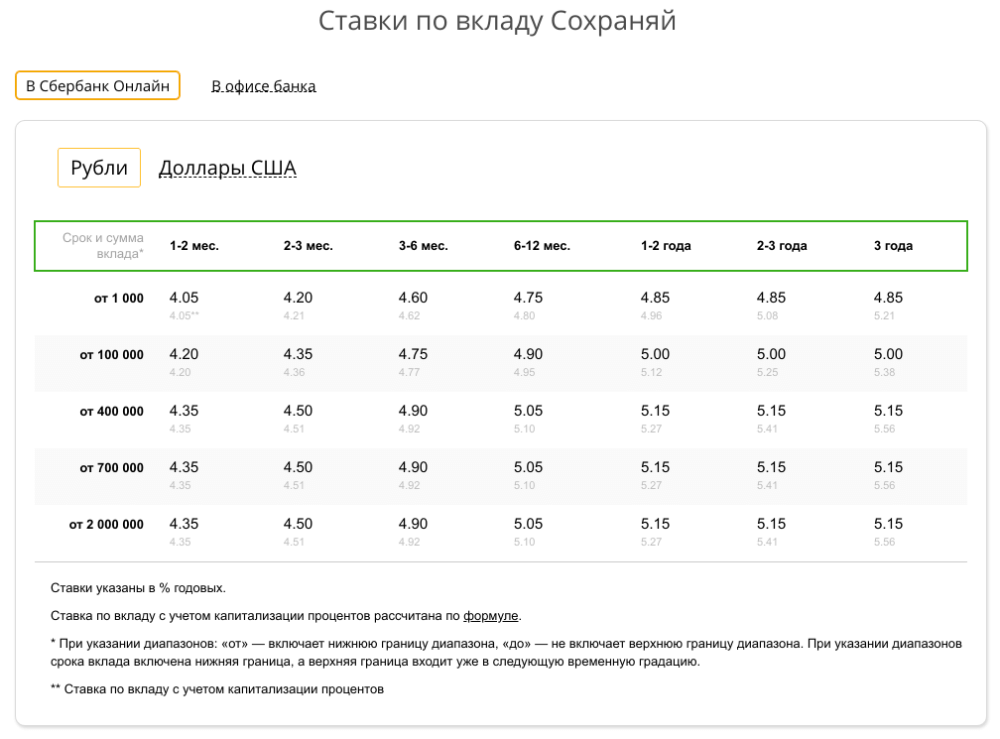

Сбербанк

Это один из самых надежных банков, который пользуется наибольшей популярностью. Здесь можно открыть индивидуальный инвестиционный счет на таких условиях:

- минимальный срок депозита – 3 года;

- доступная сумма для пополнения – до миллиона в отечественной валюте;

- возможность выбрать форму возвращения платежей за налоги, которая, по мнению клиента, будет оптимальной.

Газпромбанк

Такой брокер также отличается надежностью. Риск банкротства предприятия минимален. Это гарантирует то, что инвестор получит прибыль и обратно свои средства по окончанию срока действия депозита. Здесь отсутствует минимальный порог для входа. Пополнить ИИС можно на сумму не более миллиона руб.

ВТБ-24

Это надежный брокер, который гарантирует высокую прибыль. Условия ИИС:

- счет открывают только в отечественной валюте;

- на счете можно держать сумму не больше 1 000 000 рублей;

- два вида возвращения платежей за налоги.

Альфа Банк

Здесь также можно открыть индивидуальный счет инвестора. Условия будут такими:

- ежегодное отчисление на счет – 400 000 рублей;

- минимальный срок депозита – 3 года;

- большой выбор программ инвестирования.

В зависимости от программы, доходность ИИС составляет:

- 20,1% при выборе «Наше будущее»;

- 21,7% принесет инвестору участие в программе «Наши горизонты»;

- 28,2 гарантирует «Точки роста».

Промсвязьбанк

Брокер предлагает две программы инвестирования:

- с ежегодным процентным накоплением;

- с ежемесячным процентным накоплением.

Вкладчик получает выплаты спустя 3 года после открытия депозита.

БКС

Отличительная особенность этого брокера – выплаты прибыли вкладчику 2 раза в год, что отличает его от большинства компаний. Кроме того, доход не облагается НДС. В год такой вклад приносит примерно 9%. Минимальная сумма для входа – 30 000 руб.

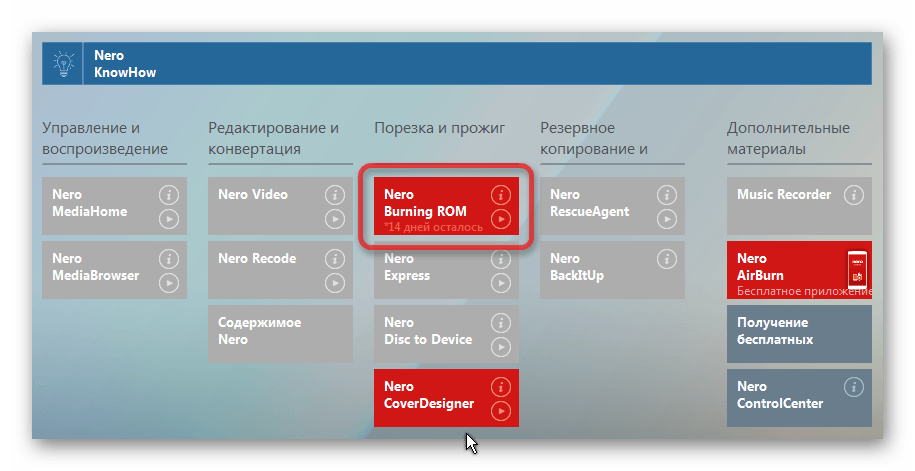

Открыть ИИС в БКС можно несколькими способами:

- в подразделении компании при личном визите;

- онлайн на официальном сайте брокера;

- через финансового советника.

Банк Открытие

На официальном сайте брокера размещен онлайн калькулятор, который позволяет рассчитать доходность ИИС и узнать размер комиссии компании. Чтобы открыть счет в этом банке, инвестору требуется 50 000 рублей. Доходность составляет примерно 32%. Срок действия депозита – от 3-х лет.

Финам

Брокер предлагает стандартные условия открытия счета – максимальное пополнение – 1 000 000 рублей, срок депозита – от 3-х лет. Компания гарантирует доходность примерно 17%.

https://youtube.com/watch?v=ssGQ0A0Lxiw

Как заработать на брокерском счете?

Без такого счета вы не сможете купить акции, чтобы их выгодно продать или удерживать, затем получая дивиденды. Среди брокеров есть те, которые предлагают вам самому торговать, либо же отдать деньги в управление. Говоря о среднем показателе за год, то опытный брокер и трейдер могут увеличить доход до 30%, когда банковский депозит в лучшем случае даст 5-7%. Читая отзывы инвесторов, которые уже сотрудничают с посредником, можно выделить 3 основных стратегии, позволяющих получать доход. О них более детальней.

Прибыль от роста курса финансового инструмента

Представим ситуацию: вы пополнили счет, купили с помощью брокера 100 акций компании «Вкусный тортик». Каждая акция стоила 50 долларов, и вся покупка обошлась вам 5000$. Через месяц компания выиграла тендер и готовила сладости для олимпийской сборной. Ее акции в цене возросли на 50%, и стали торговаться по 75$. Решив продать весь пакет за 7500$, получите 2500 долларов прибыли.

Доход от снижения стоимости финансового инструмента

Представим, что ценная бумага стоила АО стоила 10 долларов, и вы купили их 10 штук. Курс рубля к доллару был 70:1. Время шло, цена на акцию снизилась до 9 долларов, но при этом изменился и курс рубля к доллару, составив 50 рублей за 1$. Вы потратили на покупку 100 долларов, продаете акции за 91 доллар. Но из-за разницы курсов национальной и международной валюты вы вышли в плюс, если учитывать доход в рублях. Это очень редкая ситуация на рынке.

Дивиденды

С помощью брокера купили акции известной нам кондитерской компании. За год они показали рост всего 2 доллара, и нет необходимости продавать весь пакет. Но за этот период акционерное общество заработало 1 млн. долларов, которое пропорционально делит между инвесторами, что в него вложились, и выплатит дивиденды за этот период.

Рейтинг компаний, где можно открыть ИИС в 2020

Найти варианты где лучше открыть ИИС несложно, если предварительно провести сравнение условий от брокеров в 2020. На текущий момент услуги по открытию предлагают более 140 брокеров и их условия могут существенно различаться.

На конец минувшего года индивидуальных инвесторов на Московской бирже насчитывалось более полумиллиона. Это лишний раз подчеркивает популярность инструмента.

Далее предлагаю резюме популярных вариантов, где открыть ИИС в Москве и других городах, и предусмотрена ли эта услуга удаленно (как и возврат средств через налоговый вычет), что особенно важно в период самоизоляции

Сбербанк управление активами

Доступна возможность онлайн-открытия и пополнения. Процедура не занимает более получаса. Предусмотрено для работы ИИС в Сбербанк 2 стратегии: «Накопительная» и «Российские акции». На сайте можно отправить запрос на налоговый вычет. Доступен исключительно 1 счет для открытия и только в рублях.

Финам

Можно открыть онлайн, в том числе, на ребенка от 14 лет. Брокер начисляет 3% на остаток на счету и от 15% в случае инвестирования в инструменты фондового рынка. Подача декларации и запрос на налоговый вычет удаленно. Пополнение счета до 1 млн. рублей в год неограниченное число раз. Индивидуальные консультации брокера.

Открытие

Открытие доступно онлайн, есть фирменное приложение для контроля над счетом. Работать можно самому или доверить вложения профессионалам. Предложено только за минувший год 138 идей, практически 80 из которых оказались доходными. Предусмотрено получение налогового вычета и подача декларации онлайн.

БКС

Популярный БКС брокер также предлагает услугу открытия и сопровождения онлайн. При открытии можно получить в подарок «Биржевой тренер». Доступен для открытия только 1 счет в рублях. Максимальный ежегодный взнос — 1 млн. рублей. Открыть ИИС можно с вычетом на взнос и вычетом на доход. Представлен демо-счет, чем многие остальные компании похвалиться не могут.

Газпромбанк

Функция открытия счета доступна онлайн на сайте через специальную форму, максимальное пополнение в год — до 1 млн. исключительно в рублях. Получение налоговой льготы дистанционно. При необходимости можно получать консультации от персонального советчика. Предусмотрен калькулятор расчета грядущей прибыли.

Тинькофф инвестиции

С помощью приложения или рубрики на сайте банка открыть ИСС не составит сложностей — и сделать это можно в течение 10 минут, а сам счет будет открыт на протяжении 2-х рабочих дней. Для подписания договора приедет курьер с документами, а если у вас есть дебетовая карта, то все будет подписано удаленно посредством СМС. Можно работать с персональным консультантом, который подскажет, куда можно инвестировать. Есть 2 тарифа — «Инвестор» и «Трейдер».

Альфа капитал

Доступна онлайн функция. Предложено 3 вида счета:

- «На будущее».

- «Новые горизонты».

- «Точки роста». Максимальная сумма до 1 млн. рублей.

Предусмотрена удаленная подача заявления на налоговую льготу в размере 13%.

ВТБ

Если вы рассматриваете и используете не только прямые инвестиции в бизнес, но еще и покупку, дальнейшую продажу или получение дивидендов от акций компаний, можно открыть ИИС в банке ВТБ и максимально пополнить его на сумму до 1 млн. рублей. Консультация экспертов бесплатная. Торги доступы через 2 минуты с момента открытия. Подача заявления на налоговый вычет удаленно.

Промсвязьбанк

Открытие онлайн или при посещении офиса. Пополнение счета доступно до 1 млн. рублей в год. Дополнительно можно открыть брокерский договор для расширения возможностей вложений, например, работу не только с рублями. Подать заявку на налоговый вычет можно удаленно из личного кабинета

Важно обратить внимание и на принципиальный аспект — минимальный вклад для открытия ИИС

Минимальный порог вложений в ИИС

| Финансовая компания | Минимальный вклад |

|---|---|

| Сбербанк управление активами | 10 000 рублей |

| Финам | 5 000 рублей |

| Открытие | 5 000 рублей |

| БКС | 100 000 рублей |

| Газпромбанк | 5 000 рублей |

| Тинькофф Инвестиции | Ограничений нет, но чтобы торговать, минимум нужно 1000 рублей |

| Альфа Капитал | 10 000 рублей |

| ВТБ | 1 000 рублей |

| Промсвязьбанк | Ограничений нет |

Что такое ИИС и как он работает

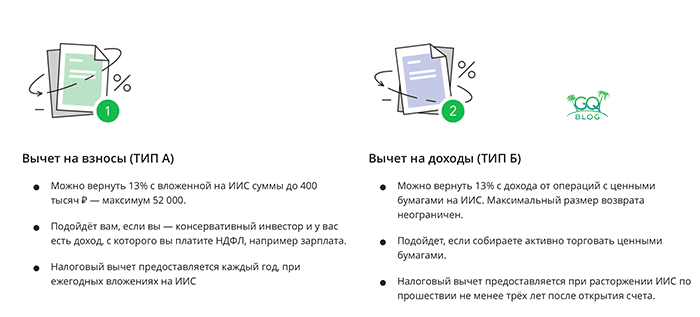

Индивидуальный инвестиционный счет (ИИС) — это особый брокерский счёт или счёт доверительного управления физического лица, по которому предусмотрены два вида льгот по налогам и есть ряд ограничений.

Открыть его можно практически через любого брокера и получить доступ к Московской или Санкт-Петербургской торговой бирже.

Особенность данного счета в том, что его владелец может получить налоговую льготу. Это позволяет существенно увеличить итоговую доходность от инвестиционной деятельности.

Обратите внимание!

Льгота полагается инвестору, если счет, с момента оформления, был открыт в течение трех лет, после чего он закрывается либо используется, но уже как обычный брокерский.

Причем проводить сделки на фондовой бирже или пополнять его не обязательно – это делается по желанию.

На практике, физлицо может открыть ИИС, продержать его 2 года и 11 месяцев, внести деньги и, выбрав тип «А», получить 13%.

Очень доходчиво про ИИС в этом видео. Простыми словами, что это такое и для чего нужно.

Условия открытия ИИС у брокеров

Инвестору-новичку лучше в качестве брокера выбирать крупную и надежную компанию. Проверенный наставник поможет разобраться в тонкостях бизнеса.

Финам

Финам – это один из крупнейших и известнейших брокеров. Плюсом для новичка является возможность вложить небольшую сумму – от 5 000 рублей. Однако для разблокировки торговых операций придется пополнить счет до 30 000 рублей. Эта сумма для новичков не такая уж большая, зато позволит почувствовать себя в роли инвестора. Из плюсов брокера также можно отметить:

- онлайн-открытие счета;

- широкий выбор действий – доступна работа на фондовом, валютном и срочном рынках, а также торговля на Московской и Санкт-Петербургской биржах;

- возможность заранее просчитать примерную доходность прямо на сайте, воспользовавшись онлайн-калькулятором (причем он также сразу же показывает, что будет выгоднее – получение вычета или освобождение прибыли от налогов).

Комиссия с инвесторов с оборотом меньше 1 миллиона рублей составляет 0,0354%. Для удобства новичков также предусмотрена стратегия автоследования, позволяющая получать доход, дублируя действия опытных игроков рынке.

Кстати, у брокера есть и своя УК – Финам менеджмент. С ней можно начинать инвестировать, имея 300 000 рублей. Причем зачисляются средства без комиссии, а вычет равен 10%. Дополнительная возможность – закрытие счета раньше срока без штрафов и пени.

БКС

БКС – еще один крупный и известный российский брокер. Нижний порог для входа на биржу – 300 000 рублей. Здесь инвестору также доступны фондовый, валютный и срочный рынки, а вот торговать придется на Московской бирже, так как доступа к Санкт-Петербургской нет. Зато счет здесь можно открыть, не выходя из дома.

Комиссионное вознаграждение брокера зависит от объема оборотов. Так, для мелких инвесторов с оборотами до 1 миллиона рублей оно составляет 0,0354. При увеличении этой суммы комиссия уменьшается вдвое. В любом случае единичная комиссия за сделку начинается от 35,4 рублей.

Для клиентов, только что открывших ИИС, в первые 30 дней комиссия снижена до 0,0177% — такая льгота является частью стратегии привлечения клиентов.

Для клиентов предлагается два пути: вести самостоятельную торговлю (с акциями, ОФЗ, облигациями, валютой, фьючерсами и опционами) или воспользоваться готовыми решениями БКС (максимальная доходность варьируется от 9 до 14% годовых в зависимости от типа портфеля).

Открытие

Главной особенностью брокера является отсутствие минимальных ограничений по суммам инвестирования. Открытие счета дает возможность работать на рынках всех 3 типов. Московская биржа доступна, а вот Санкт-Петербургская нет.

Комиссии по ИИС для тех, кто занимается инвестированием самостоятельно, зависят от типа операций и инвестиций. Значения варьируются от 0,015 до 0,057% от объема. Дополнительно за доступ к рабочей площадке ежемесячно взимается комиссия 250 рублей, если баланс счета меньше 50 000 рублей.

Для новичков, не разбирающихся в инвестициях, но желающих на этом зарабатывать предусмотрен Модельный портфель. Есть у Открытия и управляющая компания. Для работы потребуется не меньше 50 000 рублей. Размер комиссии составляет 15% от дохода.

ВТБ

Группа ВТБ занимается широким спектром услуг, в том числе работает в качестве брокера. Надежность – главное преимущество компании. Вместе с тем у нее имеется ряд серьезных недостатков:

- нельзя торговать на валютном рынке, Московской и Санкт-Петербургской биржах;

- нельзя открыть счет дистанционно – только посещение офиса.

Комиссии же за обслуживание счета зависят от оборота – чем больше оборот, тем выгоднее условия. Для тех, у кого оборот составляет меньше 1 миллиона рублей, комиссия равна 0,0472%. Минимальная доступна лицам с оборотом больше 10 миллионов рублей – 0,02124%.

Для новичков предусмотрена особая программа с фиксированной комиссией в 0,0413%. Дополнительно они могут воспользоваться стратегией автоследования.

Альфа Капитал

При выборе Альфа Капитала в качестве брокера придется работать через управляющую компанию. Кстати, именно эта компания является лидером по количеству открываемых ИИС. Доверяют ей деньги и сами инвесторы (портфель по этому направлению тоже самый крупный на рынке).

Здесь доступно онлайн-открытие счета. Причем работать с брокером можно, внеся даже 10 000 рублей. Компания предлагает 3 надежные стратегии с участием ОФЗ, акций и корпоративных облигаций. В этом направлении Альфа Капитал работает уже 3-й год и показывает отличные результаты.

С точки зрения затрат условия не самые привлекательные. Но если учесть, что инвестициями управляют надежные участники рынка, знающие, куда нужно вкладывать деньги для получения максимальной доходности, то 4% кажутся не такими уж большими.

Чем ИИС отличается от депозита

Ключевое отличие сводится к уровню выгоды, который становится доступен владельцу счета. В большинстве случаев проценты по вкладам не превышают 8,5% годовых (в рублях). И это единственный доступный вид дохода в данном случае.

При выборе в пользу депозита, вы получите только фиксированный доход в форме процента. Когда используется ИИС, доступными становятся несколько источников прибыли:

- Налоговый вычет. Только благодаря возврату 13% НДФЛ индивидуальный счет становится выгоднее, даже если годовая доходность по активу немного меньше, чем ставка по взносу в банке.

- Доход от торговли акциями. Плюс еще и в том, что средствами может распоряжаться управляющая компания, привлекающая опытных специалистов. В этом случае шансы на получение хорошего годового дохода (в среднем 15%) ощутимо возрастают.

Важно помнить об отсутствии страховки на случай банкротства инвестиционного фонда

Глоссарий для новичка: что такое ИИС и зачем он нужен

Ответы на некоторые вопросы по индивидуальному инвестиционному счету.

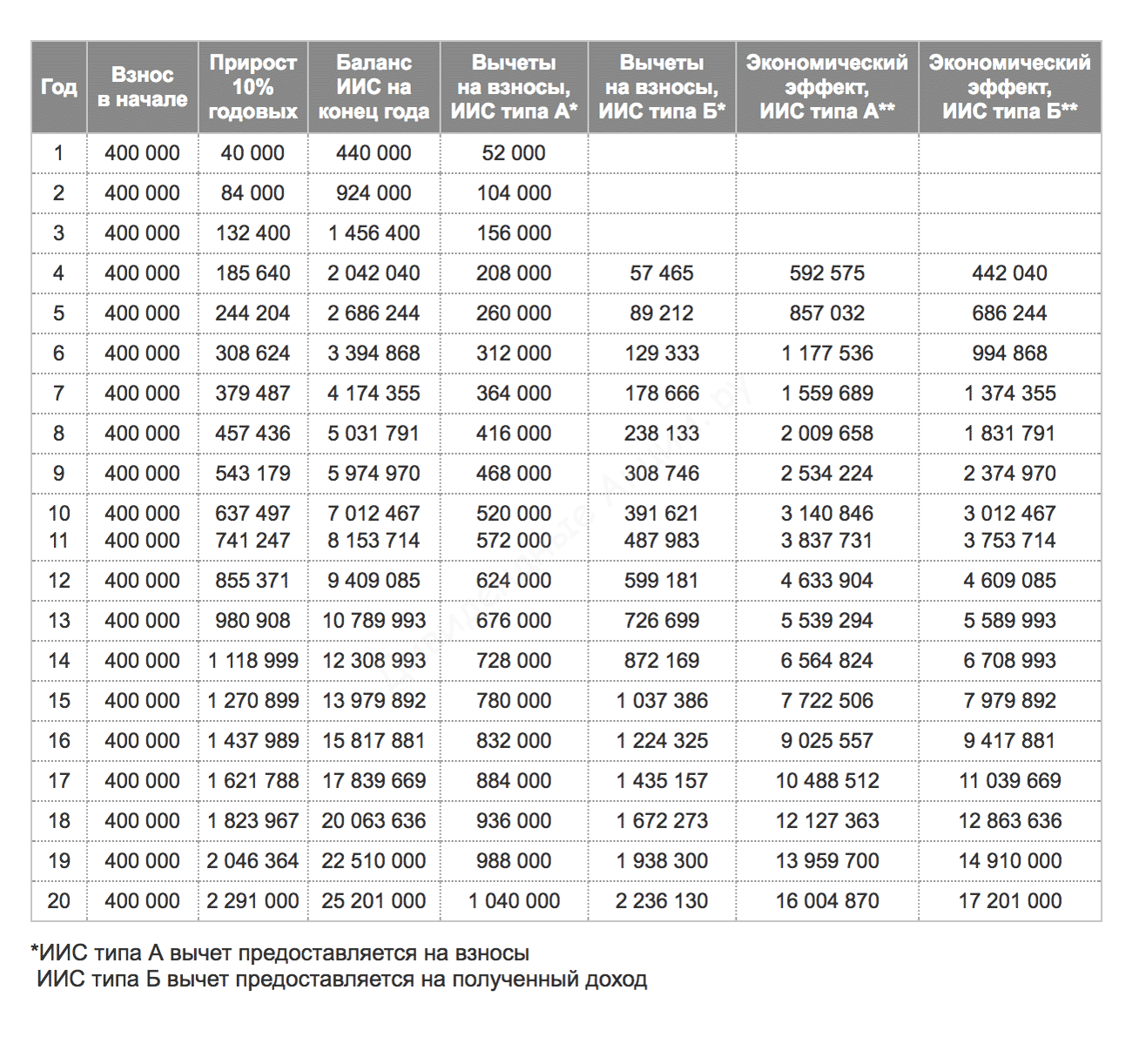

Как работает

Инвестор размещает денежные средства (только рубли) на специальном инвестиционном счете у брокера, который предоставляет такую услугу. Далее ведет активные спекуляции на бирже или инвестирует на долгосрочный период. По результатам своих инвестиций (спекуляций) имеет право на два вида налоговых вычетов. Их он выбирает сам — каким воспользоваться. Подробнее — ниже.

Срок действия

Не менее 3-х лет

Обратите внимание, с какого момента идет отсчет у вашего брокера. Сбербанк отсчитывает срок с момента поступления денег на ИИС

У других брокеров есть более лояльный подход. С момента оформления и фактического открытия инвестиционного счета. Три года — минимальный срок, при этом действующее законодательство на начало 2020 года не оговаривает максимальный срок.

Какая максимальная и минимальная сумма пополнения ИИС

Максимальная сумма для внесения на ИИС составляет 1 миллион рублей в течение года. То есть каждый год инвестор может вносить на свой инвестиционный счет у брокера максимум по 1 млн. руб. За 5 лет максимально 5 млн. руб., за 7 — 7 млн. руб. и т. д.

Минимальная сумма не установлена законом об ИИС. Она диктуется только условиями тарифных планов брокера. Советую рассматривать сумму не менее 100 тысяч рублей на инвестиционный счет. При таком раскладе комиссии брокера не будут давить на основной счет, отнимая существенную часть дохода.

Сколько можно открыть счетов

Только один. Инвестор имеет право перенести режим ИИС другому брокеру. В таком случае после открытия ИИС у другого брокера предыдущий счет должен быть закрыт в течение 30 дней. В противном случае — нарушение закона. При процедуре открытия ИИС у любого брокера в анкете следует вопрос о наличии инвестиционного счета у другого участника профессионального рынка.

Можно ли вывести деньги досрочно

Да, можно. Но если вы получили уже налоговый вычет (в первую очередь касается вычета первого типа) — деньги необходимо вернуть государству. Так как брокер в России по умолчанию является налоговым агентом, он удержит сумму из выводимых средств. И/Или передаст сведения в налоговую инспекцию. Не касается случая, когда клиент открывает ИИС у другого брокера, а текущий закрывает.

Сколько можно заработать

Все зависит от торговых стратегии и допустимых инвестором рисков. Чем выше риски, тем больше можно заработать. Для оценки рекомендую воспользоваться результатами работы паевых фондов из списка топов:

УК Сбербанк управление активами. В верхнем меню выбрать «Биржевые фонды».

ВТБ Капитал управление инвестициями. Меню «Продукты и услуги/Биржевые фонды».

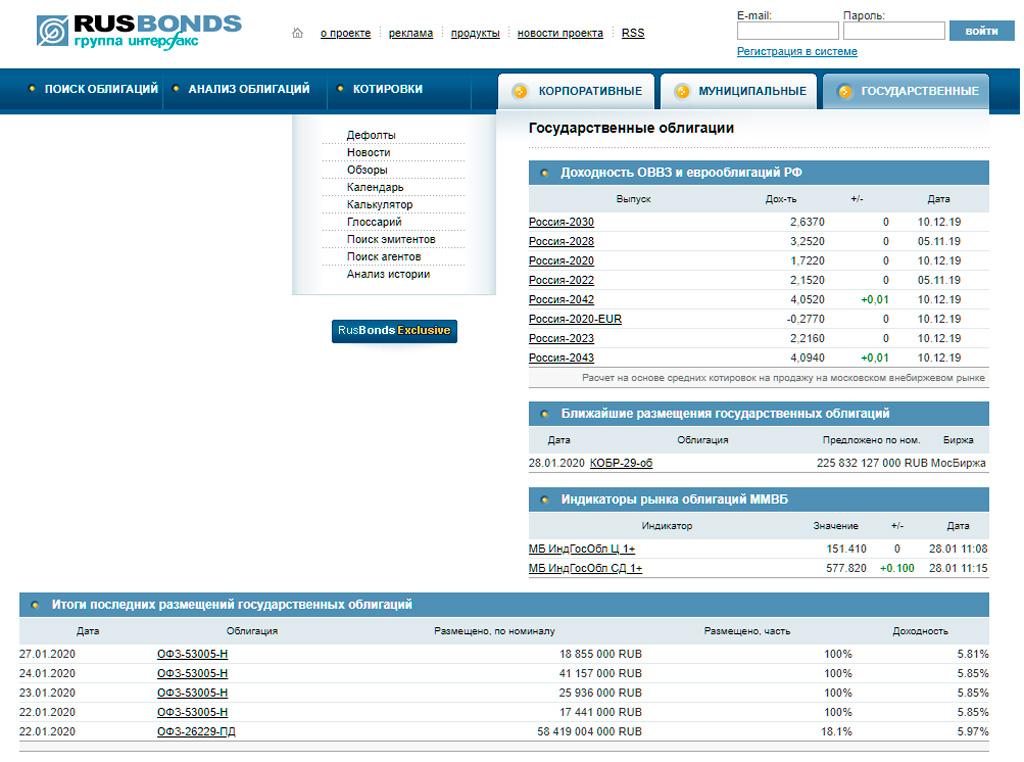

Указанные биржевые фонды доступны для включения в ИИС. По каждому из них есть информация об изменении цены пая с момента старта. Многие открывают ИИС для консервативных вложений. Очень популярны ОФЗ в силу надежности. Выбрать и посмотреть доходность можно на специализированном финансовом портале RUSBONDS.

ИИС или брокерский счет: что лучше

Для целей долгосрочного инвестирования на срок не менее 3-х лет ИИС имеет преимущества по налоговым льготам по сравнению с обычным счетом у брокера.

Плюсы ИИС обусловлены факторами:

- если вы инвестируете рублевые средства;

- консервативный подход в инвестициях;

- предлагаемый набор инструментов вас устраивает.

На стандартном счете у брокера нет таких ограничений, как на ИИС. Условия обусловлены только тарифными планами и регламентом предоставления услуг конкретного брокера. Но нет налоговых льгот.

Формально — краткосрочным спекулянтам, которые постоянно выводят деньги с торгового счета, больше подойдет обычный счет, долгосрочным инвесторам — ИИС. В остальном выбор за вами.

Да, это возможно. В случае переноса необходимо закрыть ИИС у предыдущего брокера в течение 30 дней с момента открытия нового индивидуального счета.

Выбор оптимального тарифа

Самые топовые брокеры не подходят для инвесторов с незначительными капиталами. Нельзя сказать, что они плохие. В первую очередь они рассчитаны на крупных или активных игроков. И стараются отсечь «мелочь» более высокими комиссиями.

Большую часть брокерских компаний можно просто убрать из списка, по причине фиксированных постоянных расходов в виде абонентской платы и услуг депозитария.

В итоге, более менее приемлемые условия для открытия ИИС наблюдаются у 6 брокеров:

- Открытие — 0.05%.

- ВТБ — 0,05%;

- Сбербанк — 0.06%;

- Газпромбанк — 0,085%;

- Уралсиб — 0,0472%.

Обратите внимание! Уралсиб имеет 2 тарифа на открытие ИИС:

- обычный — бесплатный;

- информационный — 400 рублей в месяц (с обучением и подсказками брокера).

Можно конечно сюда включить и Тинькофф. Но с большой натяжкой. Комиссии в 0,3% высоковаты. И выбиваются из среднего по рынку. Брокер хорошо подходит для торговли иностранными акциями. В этом плане у него комиссии поменьше конкурентов.

Что дальше? Изучаем тарифы и другие условия более внимательно. Порядок открытия счета (онлайн или личное посещение), ввод-вывод средств (удобство для вас, платно или бесплатно).

Выбираем подходящего брокера. Открываем счет. И ….начинаем инвестировать. С минимальными издержками))))

Удачных инвестиций!

По каким критериям выбирать посредника

Давайте разберемся, на что следует обращать внимание при выборе компании для открытия ИИС

Рейтинг

На официальном сайте Московской биржи каждый месяц публикуется рейтинг брокерских и управляющих компаний по количеству зарегистрированных индивидуальных инвестиционных счетов.

В ТОП попадает 30 компаний. Все они имеют лицензию Центробанка, поскольку к торгам нелицензированных участников не допускают.

Традиционно выбирать рекомендую из верхушки рейтинга. По состоянию на март 2020 года в шестерку лидеров среди брокеров вошли:

- Сбербанк.

- ВТБ.

- Тинькофф.

- БКС.

- Открытие.

- Финам.

В рамках ИИС я работаю с последним, открыть счет у которого оказалось достаточно удобно через портал госуслуг.

На первых строчках среди управляющих компаний:

- Сбербанк.

- Открытие.

- Регион.

- Альфа-Капитал.

- ГПБ – УА.

На Мосбирже есть еще один рейтинг – по объему операций на ИИС, где лидерами являются:

- ФИНАМ.

- ВТБ.

- Сбербанк.

- БКС.

- Открытие.

Тарифы

В первую очередь нужно обратить внимание на следующие параметры:

- Размер комиссии за сделку, и предусмотрена ли плата за периоды бездействия.

- Комиссия биржи. Она есть всегда, просто некоторые брокеры уже включают данную статью расходов в тариф.

- Плата за ежемесячное обслуживание и депозитарий.

- Есть ли ограничения по минимальной сумме на счете.

Есть еще пара моментов, на которые новички, как правило, не обращают внимание:

- Доступ к биржам. Как я уже отметил ранее, при желании совершать сделки с иностранными бумагами Вам нужен доступ к Санкт-Петербургской бирже, т.к. только на ней торгуются акции зарубежных компаний. Например, Сбербанк и Промсвязьбанк не предоставляют выход на биржу СПб. Поинтересуйтесь этим моментом заранее.

- Возможность вывода дивидендов и купонов. Если на Ваш инвестиционный счет поступают дивиденды по акциям или купоны по облигациям, это не считается пополнением счета, а значит эти деньги не будут учитываться при возвращении налогового вычета. Если же посредник предоставляет возможность выводить купоны и дивиденды на отдельный счет, то потом их можно будет опять зачислить на ИИС, увеличив тем самым сумму будущего вычета.

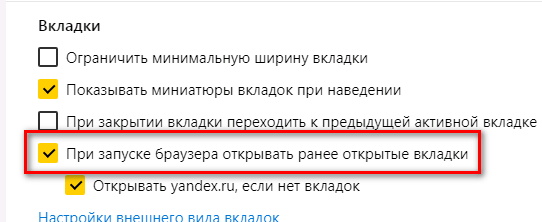

Открытие счета

При выборе посредника также можно обратить внимание: предоставляет ли он возможность открытия счета онлайн. Это особенно удобно, когда инвестор проживает в малонаселенном пункте, где нет офисов выбранной компании, или их слишком мало

Кроме того, можно ориентироваться на сервис для торговли: есть ли у брокера или УК мобильное приложение или удобная компьютерная версия специальной программы.

Многие привыкли считаться с опытом уже действующих клиентов компаний. Но не стоит доверять всем отзывам подряд. Из серьезных сервисов, где оставляют свое мнение реальные инвесторы, могу отметить СмартЛаб и Банки.ру.

В заключение

Перед выбором наиболее близкого вам тарифного плана нужно ответить для себя на несколько вопросов:

- Размер планируемой вносимой суммы.

- Как вы будете вносить деньги: единоразово или частями.

- Как часто вы будете торговать на бирже. Совершать множество сделок в течение месяца или придерживаться пассивного инвестирования. По принципу купил и держи.

Возвращаясь к вопросу в начале статьи о суммарных комиссиях при внесении 200 тысяч на брокерский счет или ИИС.

Внеся на счет единовременно 200 тысяч рублей, даже при не самом выгодном тарифе с минимальной платой и депозитарий в 300 рублей, придется выложить рублей 400. И все. При условии, что больше в течение года вы не будете совершать сделки.

Но все меняется, когда каждый месяц вы будете «закидывать» на счет по 15-17 тысяч рублей. Плата за все сделки составит все те же 100 рублей. Но дополнительно брокер будет удерживать с вас ежемесячно по 300 или 3600 в год. Итого 3700 рублей.

Разница в расходах для инвестора почти в 10 раз!!!

Проблема в том, что большинство как раз и несут деньги на биржу небольшими суммами ежемесячно. Банально откладывая с заработной платы.

В таком случае нужно выбирать тариф:

- Без минимальной ежемесячной платы.

- Без платы за депозитарий. Или чтобы она взималась в процентах от капитала (0,01 — 0,02%). А не фиксированная каждый месяц.

- И только при прочих равных сравниваем комиссии за сделки.

.Активные игроки, совершающие множество сделок в течение месяца в большинстве случаев могут не обращать внимание на минимальную ежемесячную плату. Плата за сделки будет намного превышать абонентскую плату

В итоге по факту она взиматься не будет.

При комиссии 0,05% за сделку — за круг (покупка и продажи ценных бумаг) будет браться 0,1%. Со ста тысяч — получаем 100 рублей. В итоге совершая всего 3-5 кругов в течение месяца на 100 тысяч — инвестор (или трейдер) полностью освобождается от месячной платы.

В таком случае лучше обратить внимание в первую очередь именно на процент вознаграждения брокера за сделку. Чем ниже, тем лучше

А ежемесячной платой можно пренебречь.

Подведение итогов

Учитывая все вышеизложенные обстоятельства, а также оценку персональных возможностей в рассматриваемой сфере, всегда можно подобрать тот механизм, который подойдет именно вам.

При этом важно не забывать о том, что, выбирая брокера, обязательно следите за рейтинговыми показателями столичной биржи. Изучайте типы ИИС, критерии открытия, участия в торговых сделках, а также другие признаки

Обязательно присмотритесь к тарифным планам, показателям надежности, предлагаемым услугам, технической поддержке. Не забывайте о том, что компании должны иметь специальную лицензию. Эти перечни публикуются государственным регулятором – ЦБ РФ на его официальном портале.

Таким образом, из нашей статьи вы узнали о том, в чем отличие брокерского счета от ИИС, каковы особенности инвестирования. Надеемся, что информация принесла вам пользу – вы узнали для себя что-то новое!