Где лучше хранить деньги: на вкладе, дома, на карте, в инвестициях

Содержание:

- Совет №6. Бинарные опционы

- Вложение средств в недвижимость

- Выгода личных сбережений для граждан и страны

- Мнения аналитиков

- Формы денежных сбережений

- Сколько под подушкой?

- Большинство сохраняют сбережения в наличных, но это неразумно

- Нормы сбережения и нормы накопления

- Что такое инфляция

- Фонды недвижимости

- Что такое инфляция

- Покупка собственной недвижимости.

- Как защитить рублевые накопления в условиях кризиса

- Инвестиции и сбережения

- Вложения в недвижимость.

- Средства сбережений

- Почему не рекомендуется держать средства дома?

- Сбережения и инвестиции

- Откуда именно берётся инфляция

- Перевод денег в иностранную валюту.

- Как хранить деньги в банках?

- Как изменить кнопку «Пуск» в Windows 7

- Понятие сбережений

Совет №6. Бинарные опционы

Инвестиции в бинарные опционы – это неплохой вариант для тех, кто не может определиться, куда можно вложить деньги и получить прибыль. Если вы решили заняться торгами на бирже, следует помнить о том, что это достаточно рискованный вид инвестирования. Эксперты не рекомендуют вкладывать весь свой капитал в бинарные опционы, поскольку при неблагоприятном стечении обстоятельств вы можете потерять все свои сбережения.

Желательно использовать для работы с бинарными опционами крупные торговые площадки, созданные в западных странах, поскольку за границей этот вид торгов давно отработан и систематизирован. В нашей стране торговлю бинарными опционами предлагают разные компании, но, к сожалению, за ними могут скрываться финансовые пирамиды или обычные мошенники.

Некоторые инвесторы отказываются от работы с бинарными опционами, но такой подход не всегда целесообразен. Если разработать четкую стратегию, можно инвестировать деньги даже в пирамиды. Самое главное – не делать упор на такие инвестиции, поскольку это может повлечь серьезные убытки.

Вложение средств в недвижимость

Недвижимость по праву считается менее рискованным вариантом вложения капитала. Другое дело, что такую инвестицию далеко не все граждане могут себе позволить. Здесь нужна довольно серьезная сумма накоплений. Допустим, что такая сумма имеется. Что же делать дальше?

- Самый простой способ получить доход от недвижимости – купить квартиру и сдать ее в аренду. Например, жилье площадь которого небольшая, но оно расположено в перспективном районе города. Спрос на такое жилье стабильно высок. Риски здесь заключаются в том, что квартиросъемщики могут испортить мебель и другое имущество.

- Жилье покупается на стадии строительства, а затем продается. Риск в том, что застройщик может просто не завершить работу, исчезнув вместе с деньгами дольщиков.

- Приобрести объект коммерческой недвижимости и сдать его в аренду. Но объект должен находиться в таком месте, чтобы оно было максимально выгодным для арендаторов.

С другой стороны, здесь есть и ряд минусов:

- Низкая ликвидность. Если деньги потребуются срочно, недвижимость нужно продать, а это дело времени, часто долгого периода;

- Большая сумма средств для вложения;

- Затраты на обслуживание недвижимости;

- Полная потеря объекта в случае форс-мажора (пожар или другие обстоятельства непреодолимой силы);

- Возможность приобрести недвижимость, юридическая чистота которой под вопросом.

Выгода личных сбережений для граждан и страны

Накопления делают не только отдельные граждане или организации, но даже целые государства. Это явление может иметь разные формы и мотивы, но оно играет очень важную роль в экономике. А значит, вопросы о диверсификации личных сбережений граждан, их норме и оптимальной форме никогда не потеряют свою актуальность.

Рано или поздно человек приходит к мысли о том, что было бы неплохо иметь некоторую сумму денег «на всякий случай». Тогда он начинает сохранять и откладывать часть своего дохода, тем самым формируя личные сбережения. В экономике такие накопления граждан называют отложенным потреблением. Ведь человек всё равно расходует эти средства, но только при определенных обстоятельствах. Специалисты выделяют четыре основных мотива к формированию личных сбережений граждан:

Отложенный спрос. Деньги не тратятся по мелочам, а откладываются для совершения крупной покупки в будущем

Предосторожность. В данном случае финансы представляют собой страховку на случай возникновения непредвиденных ситуаций, увеличения затрат или уменьшения прибыли граждан

Передача по наследству. Человек, достигший оптимального уровня благосостояния, обычно задумывается о том, каким образом он может материально обеспечить своих потомков. Для этого он продолжает откладывать деньги, уже находясь на пенсии.

Обеспечение старости и случаев нетрудоспособности. Зачастую личные сбережения граждан накапливаются именно по этой причине. Причем размер суммы зависит от многих факторов: средней продолжительности жизни в стране, уверенности в судьбе своих денег, текущей экономической и политической ситуаций и пр.

Личные сбережения граждан всегда связаны с последовательной цепочкой экономических явлений и инструментов, поэтому данный феномен действительно очень важен.

Можно сказать, что он представляет собой точку пересечения интересов государства, населения и компаний, обслуживающих накапливаемые ресурсы. Финансовые накопления отражают реальный уровень жизни населения в стране. Кроме того, это мощный инвестиционный ресурс, способный влиять на экономическое развитие целой страны. Личные сбережения граждан можно использовать в качестве источника инвестиций и кредитования хозяйственной деятельности определенных субъектов. Преобразование данных средств в инвестиции создает приток финансов в экономику и оживляет её, из-за чего возникают дополнительные стимулы для роста

Вот почему так важно, чтобы люди хранили личные накопления не у себя дома, а под надежной защитой банка. Существует множество компаний, обслуживающих личные сбережения граждан

Их деятельность в целом благоприятно воздействует на активность экономики государства.

А теперь давайте поговорим о формах и средствах личных сбережений граждан. В данном случае под «средством» подразумевается установленный эквивалент стоимости, который сохраняется для будущего обмена на услуги и товары. В качестве такого эквивалента граждане всех стран мира используют деньги. Но накопления также можно делать и в предметах искусства, ценных бумагах, инвестиционных монетах, недвижимости, драгоценных камнях и металлах и пр. Получается, что средства личных сбережений граждан – это любые материальные объекты, которые обладают ликвидностью. Тогда как сохранить их ценность? Очевидно, что деньги станут невыгодным инструментом в период высокой инфляции, а стоимость драгоценного металла сильно упадет в том случае, если вдруг обнаружится его крупное месторождение.

Мнения аналитиков

Самый содержательный совет — от директора ИСА ФБК И. Николаева. Он уверен, что нет универсальных рекомендаций относительно того, как сохранить деньги при девальвации рубля 2021 года в России. Каждый человек должен принять самостоятельное решение исходя из региона проживания и количества наличных.

Советы от других специалистов, настроенных на негативный сценарий, следующие:

- экономить, отказавшись от ненужных трат, сохранять накопления на черный день;

- сформировать валютную корзину (из рублей, долларов и евро);

- приобретать стабильную валюту — иены, сингапурские доллары или швейцарские франки;

- вовремя покупать и продавать доллары и евро, не забывая о том, что у них сейчас есть значительные риски;

- инвестировать в стандартные ценности — недвижимость, драгоценности и драгметаллы.

Сохранить деньги можно только при условии, что они — не единственные, имеющиеся в распоряжении, и именно этой свободной суммы достаточно для совершения покупки. Если для этого нужны дополнительные средства — заем у физического лица или кредит в банке, не стоит пускаться в рискованные авантюры. Лучше купить что-нибудь необходимое, что давно задумано.

На заметку! Как использовать материнский капитал на строительство дома в 2021 году

Для тех, кто уверен, что дыма без огня не бывает, и апокалипсис (в виде девальвации, деноминации или даже дефолта) маячит на горизонте, есть разумные и практичные советы о том, как избежать негативных последствий при любом плохом сценарии:

- не брать новых кредитов и постараться погасить самые дорогие (по процентам);

- создать по возможности объемную подушку в национальной валюте на случай финансового шторма;

- реструктурировать валютные кредиты (при их наличии) в рублевые (в дни, когда курс не очень высокий);

- не покупать импортную бытовую технику, потому что в стоимость уже заложены риски (дефицит при продолжении коронавируса и нового карантина, рост курса валют);

- не покупать недвижимость из-за того, что она уже подорожала перед кризисом;

- открывать валютные счета в заграничных банках, но не в офшорах (из-за двухстороннего давления на них с Запада и из России);

- снижение стоимости золота во всем мире вряд ли делает его надежным способом сохранения накоплений.

Факт! На днях опубликован очередной антирейтинг стран Европы по внешнему долгу. Россия — на последнем месте в Европе. Госдолг в первой пятерке (в % от ВВП): Греция — 177 %, Италия — 135 %, Португалия — 117 %, Бельгия — 98 %; Франция — 98 %, Испания — 95 %, Великобритания — 80%. У России — 0 %. Есть ли смысл вкладываться в зарубежные банки?

Формы денежных сбережений

Функция денег как средства сбережения имеет несколько форм:

- наличная – хранение денег в бумажном виде дома, в сейфовых ячейках;

- безналичная (электронная) – деньги на банковских счетах, электронных кошельках;

- вклад – инвестиционная форма накопления, когда финансы переводятся на счет в банке и на них начисляется процент;

- некоторые виды ценных бумаг (например, облигация), также относится к инвестиционному накоплению.

Все их объединяет одно – они равны номиналу и не дорожают, как например, недвижимость или золото. Облигации и вклады приносят процент, наблюдается денежный прирост, но, вложив на депозит 1 000 рублей, сумма вклада и через год будет равняться этому сумме, увеличенной только на размер начисленных процентов. Облигации также могут быть реализованы по номиналу, за исключением случаев, когда в силу изменений в экономике, на них растет спрос. Хранение денег на счетах или дома в бумажном виде дохода не принесет, равно как чеки или векселя.

Существует еще одна форма накопления – иностранные деньги. К ней прибегают в условиях гиперинфляции, когда национальная валюта нестабильна и ежедневно дешевеет, выбор останавливается на более устойчивой. Например, в 90-х годах в России люди приобретали доллары, а рубли являлись мерой стоимости и средством обмена (выполняли только платежную функцию, хотя доллары также были в обиходе).

Сколько под подушкой?

У 63,6% жителей России нет накоплений, выяснили эксперты научно-технического центра «Перспектива». Аналитики опросили россиян — 45% из тех, кто успел накопить сбережения, смогут прожить на эти деньги 2−6 месяцев, если потеряют работу, пишет РБК. Максимум месяц на отложенные деньги протянут 21,2% опрошенных. Ещё меньше людей, которые располагают суммой, достаточной для 3−5 лет безработной жизни — 3,6%. Немногим больше респондентов проживут на сбережения дольше 5 лет — 4,3%.

Больше 60% россиян остались без сбережений. Фото: mordovmedia.ru.

Основная причина, которая мешает накопить россиянам достаточную сумму, – низкие доходы. В опросе «Перспективы» 56,8% респондентов рассказали, что получают менее 25 000 рублей. От 25 000 до 50 000 рублей зарабатывают 26,8% опрошенных, доход 7,6% – от 50 000 до 100 000 рублей. И только 1,8% получает более 100 000 рублей. «Антикризисное» пособие по безработице 19 500 рублей могут получить только жители Москвы и Московской области.

В сложный экономический период не стоит отказываться от накоплений. Наоборот, старайтесь пополнять вашу подушку безопасности. Если вы сейчас работаете из дома, то можете сократить расходы и больше средств направить на сбережения. Например, можно оптимизировать траты за счёт денег на дорогу, перекусов на работе и развлечений. Такая стратегия поможет вам пополнить подушку безопасности, а сбережения направить во вклад.

Большинство сохраняют сбережения в наличных, но это неразумно

Проведенный холдингом «Ромир» весной 2018 года социологический опрос показал, что больше половины граждан России вообще не имеет возможности делать сбережения и этот вопрос их не интересует.

Вторая часть опрошенных, таких выявилось сорок восемь процентов, разделились на три части. Первая хранит деньги на депозитах, вторая предпочитает откладывать сбережения в наличных рублях, третья, меньшая группа – наличными, переведенными в иностранную валюту.

Жители России имели негативный опыт вложения денег в разнообразные пирамиды. Время прошло, а память осталась. До сих пор население не доверяет банкам и ценным бумагам и хранит деньги наличными.

В цивилизованных странах все наоборот, большинство людей вкладывают сбережения в различные ценные бумаги, используют предложения банков.

Из-за чего Российские граждане предпочитают хранить деньги дома? Предположительно это происходит по ряду причин:

- кому-то приятно пересчитать, потрогать настоящие деньги, лежащие под рукой;

- людям, живущим в отдаленных районах, банки вообще малодоступны территориально;

- большинство не доверяет финансовым организациям, считает, что хранение денег дома — самый надежный вариант;

- некоторые из-за неграмотности в финансовых вопросах не могут разобраться в предложениях банков по вложению средств.

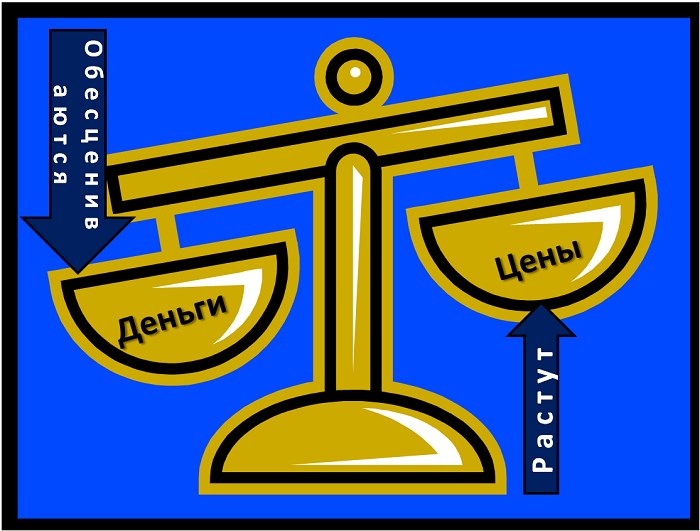

Деньги, оставленные на хранение дома, теряют свою покупательскую способность месяц за месяцем, т.е. обесцениваются. Уменьшение количества товаров, доступных к покупке на одну и ту же сумму со временем, называется инфляцией. Рост инфляции обуславливается ростом цен.

В результате хранения денег наличными вы терпите убытки, не совершая никаких действий. На накопленные средства вам доступно все меньше и меньше товаров и услуг.

Если вам жалко терять свои сбережения, и вы хотите это изменить, давайте рассмотрим способы вложения денег, доступные Россиянам, известные и понятные обывателю.

Нормы сбережения и нормы накопления

Нормой сбережения считают часть дохода, которая остается в личном распоряжении, но не идет на потребление, а используется либо для накопления, либо для погашения долговых обязательств. Норма накопления определяется как отношение выделенных на капиталовложения средств к общему доходу.

Чаще всего нормы сбережения и нормы накопления рассматривают в макроэкономическом плане, то есть рассчитывая на страну или регион. К примеру, в странах и регионах с неразвитой или слабой экономикой прослеживается уменьшение норм сбережения. Там же, где экономика сильна и прогнозы на ее развитие удовлетворительны, люди склонны увеличивать нормы сбережения, то есть больше и чаще откладывают денежные средства.

Однако исследовать нормы сбережения можно, взяв и отдельное домохозяйство, семью и даже одного человека. Так, для отдельной семьи или одного человека норму сбережения нужно определять, учитывая как внешние факторы (состояние экономики и финансовой сферы), так и внутренние — то есть поставленные перед семьей или человеком задачи и цели.

Что такое инфляция

Для начала разберемся, почему покупательная способность денег постоянно снижается. Существуют разные точки зрения, но в целом умеренная инфляция считается неизбежным спутником нормального развития экономики. Стабильные цены и зарплаты в Советском Союзе, о которых с тоской вспоминают люди старшего поколения, были результатом государственного регулирования. При таком подходе неизбежен дефицит товаров, которые без вмешательства государства стоили бы намного больше.

Показатель инфляции рассчитывается на основе потребительских цен на товары и услуги

Принимается во внимание стоимость продуктов питания, одежды и обуви, бытовой техники и многих других необходимых человеку вещей. Кроме того, на результаты вычислений влияют расценки на коммунальные услуги и энергоресурсы

Для обычного человека инфляция является источником финансовых проблем, потому что:

- Из-за постоянного снижения покупательной способности денег ему приходится искать дополнительные источники дохода, чтобы поддерживать привычный уровень жизни. Некоторые работодатели проводят ежегодную корректировку зарплат на уровень инфляции, но в последние годы из-за сложной экономической ситуации в стране их становится всё меньше.

- Присутствует боязнь того, что накопления обесценятся, заставляет людей переводить деньги в материальные ценности: недвижимость, автомобили, бытовую технику, ювелирные изделия. Увеличение спроса на товары влияет на рост цен и приводит к новому витку инфляции.

- Те, кто доверяет средства банкам, не могут рассчитывать на приумножение капитала. Например, Сбербанк сегодня предлагает оформить вклад «Управляй» под 4,4 % годовых, в то время как официальный уровень инфляции за 2018 год равен 4,3 %. Это значит, что в лучшем случае покупательная способность сохранится на прежнем уровне, но заработать на вкладе не удастся.

Положительным моментом обесценивания денег может показаться уменьшение реальной суммы долга, которую предстоит вернуть кредиторам. Однако ставка по займам всегда значительно превышает показатель инфляции: в том же Сбербанке она больше 12 % годовых.

Фонды недвижимости

Можно сказать, альтернативы вложений в недвижимость для бедных.

Что это и где покупать?

Про российские паевые фонды недвижимости речь вести не будем. По моему мнению, схема мутная. Они совершенно непрозрачные. Имеют высокий порог входа. И как мне говорил один знакомый, вращающийся в той среде, если ты не близок к верхушке владельцев — тебя 100% нае…т или обманут (кому как больше нравится).

За рубежом в этом плане получше.

Есть Reits, вкладывающие в недвижимость. В основном в коммерческую. И сдают ее в аренду. Короче все делают за вас.

И платят дивиденды своим акционерам. Каждый квартал. По закону они должны выплачивать 90-95% прибыли.

Это дает доходность в районе 5-8% годовых. В долларах.

Плюс недвижимость со временем растет. Хотя бы на уровень инфляции.

Неплохо? Думаю да!

Где это купить и сколько это стоит?

Стоимость одного пая, в пределах одной-двух сотен долларов.

Главное неудобство — для покупки, нужен доступ на иностранные рынки. Через зарубежного брокера.

Что такое инфляция

Инфляционный процесс начинается с увеличения денежной массы в экономике, что приводит к снижению фактической стоимости денежных единиц. Это называется монетарной инфляцией. За контроль денежный массы отвечает Центральный банк, поэтому такие изменения остаются на совести регулятора.

Ошибочное или намеренное решение ЦБ о вливании больше допустимого количества денег приводит к ценовой инфляции, то есть логичной реакции рынка на обесценивание нацвалюты. К примеру, вчерашние 100 рублей после инфляции де-факто будут оцениваться в 90 рублей. В таком случае продавец решает, что не может потерять реальную прибыль и повышает цену товара на 10 рублей. В сущности, он не изменяет реальную цену продукта, а лишь подстраивает ее под сменившуюся меру стоимости эквивалента.

Предположим, что в далеком 2012 году вы решили сходить за папиросами «Беломорканал» и захватили на них 27 рублей. Но по дороге вы задумались о вреде курения и решили вернуться домой, попутно положив эти деньги себе на депозит.

Спустя пять лет вы вновь начали курить и сняли деньги с депозита, рассчитывая приобрести на средства с процентами целых две пачки славного «Беломора». Однако даже одна упаковка папирос стали стоить 70 рублей. Получается, что ценовая инфляция выкурила весь донской табак из ваших денег и даже не моргнула.

Таким образом, даже вклад не всегда может уберечь денежные средства от инфляции.

Покупка собственной недвижимости.

Как вы уже читали выше, этот способ сохранить и приумножить средства является самым популярным среди россиян. При достаточно высокой безопасности, которую к настоящему времени смогло обеспечить государство, вы получаете хороший потенциал прибыли — что может быть выгоднее? Давайте разберемся.

Плюсы: жилье практически всегда дорожает со временем, что гарантирует вам прибыль. В любом случае, вы приобретаете площадь, она никуда не денется. Недвижимость можно сдавать в аренду, это позволяет получать дополнительную прибыль.

Минусы: очень высокий порог входа. Если сдавать в аренду краткосрочно, то это значительно усложняет процесс извлечения прибыли. Государство через постоянное повышение налогов на недвижимость стремится максимально вывести рынок аренды жилья из серой зоны.

Существуют разные варианты вложения в недвижимость: покупка земельного участка, покупка коттеджа, приобретение квартиры, на свои или на заемные деньги, перепродажа или долгосрочная/краткосрочная аренда и так далее. Тем не менее, при любом из этих вариантов минусов меньше, чем плюсов, и именно это стало основной причиной популярности недвижимости среди российских граждан.

Как защитить рублевые накопления в условиях кризиса

Вот, что советуют эксперты.

Не скупать доллары и евро на пике стоимости

Одной из первых примет финансового кризиса в России становится стремительный рост курса доллара. Рублевые накопления тают на глазах. Естественно, что многие кидаются срочно покупать валюту. Но цена ее уже высокая…

Конечно, покупать валюту надо было раньше, а не в то время, когда ее цена уже выросла.

Лучше смириться с потерей, дождаться, когда цены на нефть вырастут, а рубль укрепится, тогда и покупать доллары и евро с прицелом на будущий период девальвации.

Но тем, кто не хочет ждать, а надеется не только уберечь накопления и заработать на курсовой разнице, эксперты советуют не покупать наличные доллары.

Эксперт советует не поддаваться стадному инстинкту и постараться осознавать риски. Торговля валютой в период колебаний курса — занятие небезопасное. «Скорее всего, непрофессионалы опоздают, когда придет время продавать валюту», — считает Сергей Романчук.

Не вкладываться в золото, когда оно подорожало

В неспокойные времена защитным активом всегда было золото. Но при покупке драгметаллов, существует такая опасность, как и при операциях с валютой. Цена на золото может быть уже максимальной. Как при покупке долларов, надо ловить удачный момент.

По мнению старшего аналитика информационно-аналитического центра «Альпари» Анны Бодровой, инвестиции в драгметаллы подходят только очень терпеливым людям, готовым получить значимую отдачу лет через пять.

Анна Бодрова не рекомендует покупать физическое золото — помимо того, что это дорого, банки очень придирчивы к внешнему виду слитков, поэтому зачастую продать их удается только с дисконтом.

«Лучше инвестировать в золото и серебро с помощью финансовых инструментов или инвестиционных монет, а не открывать металлические счета, так как курс обмена на них сильно отличается от биржевого и банки зарабатывают огромные комиссии», — считает научный руководитель бизнес-инкубатора Финансового университета при правительстве РФ «Чапай Хаб» Илья Бутурлин.

Не покупать ненужную бытовую технику — устареет

Предсказать, когда закончится кризис, никто не может. Он может затянуться настолько, что семейной «подушки безопасности» не хватит.

«Кризис может затянуться, а деньги нужны всегда, и лучше сейчас не совершать необдуманных и ненужных трат, а оставить деньги на будущее. Те, кто потратил их сейчас, потом будут сожалеть об этом, но не вы», — подчеркивает эксперт.

Инвестиции и сбережения

Как переформатировать сбережения в инвестиции? Для человека, сумевшего накопить какую-то сумму, выполнение этой

задачи станет существенно проще, чем для того, кто привык ничего не сберегать вовсе. Все-таки финансы — та сфера,

где дисциплина и упорядоченность часто играют ключевую роль наряду с постоянным повышением финансовой

грамотности.

Во-первых, определитесь с финансовыми целями . Они могут совпадать с объектами отложенного потребления,

например, покупка нового автомобиля или недвижимости. Но финансовой целью может стать и получение

пассивного дохода, что уже не имеет отношения к потреблению.

Во-вторых, проконсультируйтесь с финансовым

советником или несколькими. Желающих получить накопленное вами найдется множество, поэтому помощь профессионала,

который предостережет от рискованных вложений, не помешает. Более того, на консультации можно пройти

процедуру риск-профилирования и определить свой тип инвестора

, что укажет направление инвестирования и поможет в выборе инвестиционных инструментов.

Вложения в недвижимость.

Плюсы: небывалый рост цен на недвижимость в «жирные нулевые годы» плюс исторически сложившаяся их валютная индексация. Если инвестиции осуществлялись на начальном этапе строительства (правда, это серьёзный риск), они могли дать кратную прибыль. Льготы по НДФЛ, так называемые вычеты из облагаемого дохода расходов не приобретение недвижимости, также поощряли такого рода инвестиции. Кроме того, государство, в меру своих возможностей и в целях заботы о своих гражданах, субсидировало различные программы ипотечного кредитования, что подстёгивало спрос на недвижимость и, как следствие, рост цен, а с ним — и отдачу от инвестиций.

Минусы: Неподъёмная для многих граждан цена «входного билета» на этот рынок. Нечистоплотность отдельных застройщиков или объективные форс-мажорные обстоятельства могут привести и приводили к потере всех инвестиций и вчерашний инвестор вынужден пополнить ряды «обманутых дольщиков». Но главный, на мой взгляд, минус — это то, что остался знакомый нам посредник в лице согласовывающих «всё и вся» государственных органов. Само собой, что одному богу известные затраты на согласования строительства и приобретение земельного участка, непременно будут включены в цену недвижимости.

Средства сбережений

Формы сбережений могут быть разными, равно как и средства. О чем идет речь? Средство сбережения – это установленный эквивалент стоимости, сохраняемый для последующего обмена на товары и услуги. Самым распространенным вариантом являются деньги. Но возможно накопление сбережений и в таких общепринятых средствах, как драгоценные металлы и камни, недвижимость, инвестиционные монеты, ценные бумаги и другие финансовые инструменты, предметы искусства. Средствами накопления могут выступать, по сути, любые материальные объекты, обладающие ликвидностью. Однако здесь возникает вопрос о сохранении ценности инструмента. Например, в периоды высокой инфляции деньги могут стать невыгодным средством для накопления. Или, например, цена драгоценных металлов может сильно упасть при обнаружении нового крупного месторождения этого металла.

Почему не рекомендуется держать средства дома?

Многие граждане не доверяют ни государству, ни банкам, ни компаниям, поэтому сбережения держат дома. При этом чаще всего используют для этого не сейф, а простой письменный стол или шкаф. Такая ситуация объясняется следующими моментами:

- отсутствие знаний относительно того, как сделать вклад;

- отсутствие доверия банкам и государству;

- незадекларированный доход;

- незаконное происхождение средств;

- наличие долгов перед кредиторами.

В первых двух случаях нужно просто избавиться от предрассудков, выбрать надежный способ инвестирования и изучить все тонкости вклада.

Однако хранение денег в домашних условиях имеет и некоторые преимущества:

- деньги всегда доступны и если потребуются наличные, за ними не придется никуда ехать;

- человек не нервничает по поводу их сохранности, когда средства всегда «под рукой»;

- деньги защищены от кибер-мошенников.

Однако у такого способа хранения денег больше минусов, чем плюсов:

- деньги обесцениваются, поскольку каждый год инфляция нивелирует приблизительно 10% средств;

- из-за доступности средств, их трудно скопить, постоянно возникает соблазн потратить деньги, в особенности, если какие-то вещи приходят в негодность;

- накопления не защищены от грабителей и стихийных бедствий;

- кто-то из домочадцев может случайно выбросить «заначку», если она хранится, например, в старой книге.

Сбережения и инвестиции

Термины «накопления», «сбережения», «инвестиции» часто используются как синонимы, хотя между ними есть отличия. Накоплениями обычно называют денежные и не денежные активы, сбережения – это именно деньги, а инвестиции – вложения в какие-либо экономические проекты с целью получения прибыли. Отличие инвестиций от сбережений заключаются в следующем:

- Сбережения – это обычно «короткие» деньги, т. е. их можно быстро изъять из оборота, а инвестиции, напротив, – «длинные» деньги, т .к. вернуть их можно только после получения прибыли.

- Сбережения обычно приносят гарантированную прибыль (если это вклады в финансовую организацию), в случае с инвестициями никаких гарантий обычно нет и быть не может.

- Сбережения не требуют от вкладчика особых усилий, а вот инвестиции нужно планировать, просчитывать, и это – серьезная и рискованная работа.

Откуда именно берётся инфляция

Все имеющиеся в стране деньги и товары должны находиться в балансе между собой. Любое нарушение этого равновесия провоцирует инфляционные процессы. Небольшие колебания, при которых рост цен не превышает 5 % в год, естественны и даже необходимы, без них экономика войдет в коллапс. Гораздо хуже, когда ситуация с ценами становится непрогнозируемой, как это бывает при кризисах, войнах, социальных катастрофах. В такие переломные для страны моменты происходит рост стоимости товаров, деньги стремительно обесцениваются, показатель инфляции достигает астрономических цифр.

В условиях стабильной экономики есть две основные причины постоянного удешевления денег – увеличение денежной массы и уменьшение количества товаров. В том, что в стране становится больше денег, чем требуется, в первую очередь «виновато» государство. Вкладывая средства в производство вооружения и в содержание армии, выплачивая зарплаты работникам бюджетной сферы, финансируя социальные программы, оно насыщает внутренний рынок деньгами, которые не обеспечены товарами.

Есть и другие причины, которые влияют на возникновение инфляции. Поглощение мелких предприятий более крупными приводит к образованию монополий и вытекающему из этого устранению конкуренции. В итоге монополист устанавливает собственную цену на товар, который кроме него никто не производит. Санкции со стороны других государств приводят к похожим последствиям: количество игроков на рынке уменьшается, поэтому остальные, пользуясь ситуацией, повышают стоимость. Профсоюзные движения, борясь за права работников и добиваясь увеличения зарплаты, тоже провоцируют очередной виток инфляции.

Так, умеренный рост цен – неизбежное явление при здоровом экономическом положении страны. С этим нужно просто смириться и научиться сохранять накопления от обесценивания при помощи финансовых инструментов, например, вкладов в банке. Разберемся, как правильно подобрать условия депозита, чтобы покупательная способность денег оставалась на прежнем уровне.

Перевод денег в иностранную валюту.

Под этим пунктом имеются ввиду две ситуации: простой перевод имеющихся денег в другую валюту и банковский вклад в другой валюте. Первая подходит тем, кто по той или иной причине не может этого сделать в банке, а вторая, соответственно, всем остальным.

Плюсы: если валюта вырастет в цене по отношению к рублю, вы дополнительно заработаете. Если валюта, в которую вы перевели, испытывает дефляцию, то вы не только спасете средства от инфляции своей валюты, но еще и увеличите капитал. Переводя в валюту с низкой инфляцией, вы получаете разницу процентов, которая иногда может составлять десять и больше процентов (13% инфляция российского рубля — 1% инфляция американского доллара = около 12% экономии).

Минусы: валюта может наоборот упасть по отношению к рублю. Могут быть проблемы с конвертацией этой валюты в российский рубль. Большие потери при конвертации валюты (банки тоже хотя заработать на популярном способе сбережений). Заработать вам может не удаться, максимум получится сохранить средства.

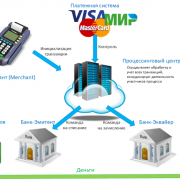

Как хранить деньги в банках?

Одним из популярных способов хранить и приумножить собственные сбережения – это использовать накопительные страховые программы. К положительным сторонам относят надежность инструментов защиты вкладов. К минусам – долгосрочность договора. При досрочном расторжении могут быть начислены штрафы.

Следующим популярным вариантом хранения денег считается открытие расчетного банковского счета. В любой момент времени владелец может снять необходимую сумму, перевести или оплатить покупки. В случае потери банковской карты счет можно заблокировать, тем самым денежные средства не будут потеряны. Приумножение капитала по сравнение с депозитом будет минимальным, в среднем 6-8 % годовых.

Хранение в драгоценных металлах – один из наиболее эффективных и надежных способов сбережения денежных средств сегодня. Он защищает вложения от кризисов, дефолтов и инфляции, поэтому плюсы очевидны. Цены на драгоценные металлы регулярно повышаются. Такой способ позволит приумножить сбережения.

Кредитно-финансовые учреждения предоставляют услугу хранения денег в банковской ячейке. Она выдается клиенту на определенный срок. Банки гарантируют высокий уровень безопасности денежных средств и полную анонимность заключения договора. Его условием является оплата аренды ячейки, доступ к которой клиент получает в рабочее время и по дополнительному запросу. Заключать договор хранения денег следует в банках с положительной репутацией. В обязательном порядке подписывают договор страхования содержимого банковской ячейки. Данные меры говорят о повышенных мерах безопасности.

Следующий способ хранить деньги заключается в переводе наличных сбережений в электронный вариант. Для того чтобы открыть электронный кошелек, требуется пройти процедуру регистрации и пополнить счет. Преимуществом является возможность снимать и переводить сбережения в наличные денежные средства, оплачивать покупки онлайн. К недостаткам относят повышенные комиссии за транзакции и зависимость от курса валют на мировом финансовом рынке.

Где можно еще хранить деньги? Финансовые специалисты советуют как вариант вложение в ценные бумаги – покупка акций, векселей и закладных документов. Такой способ гарантирует получения прибыли при успешных сделках компании. Недостатком является колебание курса акций и высокий риск из-за кризиса на рынке ценных бумаг.

Получайте выгодные проценты от вкладов уже сейчас

Подробнее

Как изменить кнопку «Пуск» в Windows 7

Понятие сбережений

Здравомыслящий человек понимает, что необходимо иметь определенный финансовый запас на непредвиденный случай. Это понимание приводит к тому, что люди начинают откладывать деньги. Так появляются сбережения. Накопление сбережений – это отложенное потребление. Человек или организация не тратит ресурсы в данный момент, а собирает средства, чтобы израсходовать их в определенной ситуации. Мотивацией к сбережению обычно служат следующие четыре фактора:

Предосторожность. В этом случае человек или государство стремится подстраховаться на случай возникновения форс-мажорных обстоятельств, снижения доходов или повышения расходов.

Обеспечение старости и случаев нетрудоспособности

Для многих людей это является главным мотивом для накопления сбережений. На объем этих отложенных средств влияет общая экономическая ситуация в государстве, уверенность человека в судьбе своих «кровных», продолжительность жизни в государстве.

Накопление с целью передачи по наследству. При достижении определенного уровня благосостояния человек может начинать задумываться о материальном обеспечении своих потомков, что приводит к необходимости продолжать копить средства и после выхода на пенсию.

Отложенный спрос. Для совершения крупных покупок человек готов откладывать деньги, отказываясь от какого-то потребления сегодня.

Сбережения – важный экономический феномен, который связан с целой цепью инструментов и явлений в экономике.