Таблица доходов и расходов: как правильно планировать и распределять семейный бюджет

Содержание:

- Виды

- Виды семейного бюджета

- Неполная семья определение в семейном кодексе рф

- Неполная семья

- Неполная семья определение в семейном кодексе ск рф

- Полная семья определение в семейном кодексе

- Понятие неполная семья в семейном кодексе

- Понятие неполная семья в семейном кодексе рф

- Пошаговое руководство к ведению семейного бюджета

- Шаг №2 – Как распределить семейный бюджет

- С чего начать составление семейного бюджета на год: пошаговая инструкция

- Что нужно знать про бюджет?

- Зачем вести учет средств в семье?

- Шаг №4 – Создаем финансовую подушку безопасности

- Расходы семейного бюджета

- Заключение

Виды

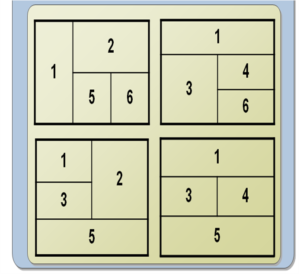

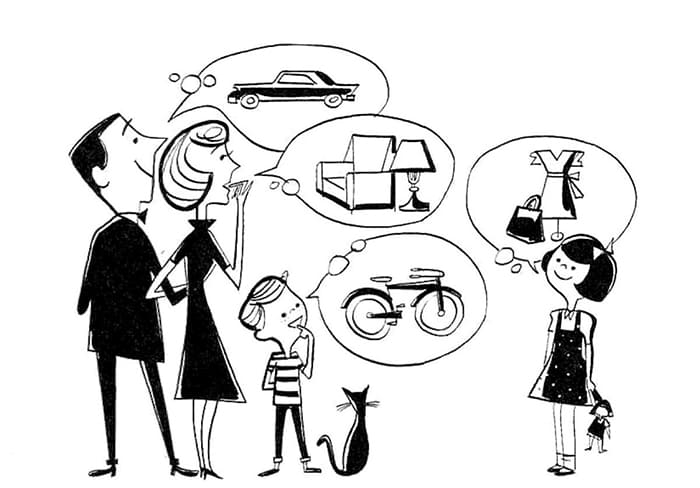

Поговорим о разновидностях ведения семейного бюджета. Все отношения разные и нет идеального варианта для всех, но существует три вида ведения семейного бюджета, один из них точно подойдет. Сядьте и обсудите с партнёром или партнёршей все варианты, чтобы всем было удобно.

- Совместный семейный бюджет. Из названия понятно, что ответственны оба партнера. Крупные покупки и важные решения должны обсуждаться вместе. Заработанные деньги кладутся в одно место, откуда любой может взять на личные расходы. Лучше всего вести учет, чтобы в конце месяца подводить итоги вместе, без секретов и утаек.

- Раздельный семейный бюджет. Каждый тратит то, что зарабатывает, не отчитывается перед партнером. Учетом, планирование и анализом все занимаются самостоятельно и не обсуждают покупки друг с другом. Общие расходы: оплата за квартиру, коммунальные услуги, счета, плата за ребенка делятся пополам.

- Единоличный семейный бюджет. Один человек распоряжается заработанными средствами обоих партнёров. Подходит для пар, где партнер или партнёрша не умеют распоряжаться деньгами, много тратят и не хотят вникать в тонкости финансовой грамотности. Но стоит быть осторожным, такая разновидность держится на полном доверии. Если партнер склонен к тирании, лучше не доверять ему свои деньги, чтобы не оказаться в финансовой зависимости.

Пример:

Виды семейного бюджета

Если на государственном уровне и на уровне предприятий бюджет контролируется благодаря четким и однозначным решениям, в семье осуществить это бывает не так-то просто. Вопросы, касаемые распределения материальных благ и оценки приоритетов – порой довольно сложные и трудноразрешимые. Взаимопонимание между членами семьи может быть нарушено, особенно, если их вклад в семейный бюджет неравнозначен.

Выделяют 3 основных типа семейного бюджета, которые чаще всего используются на практике.

Совместный

Принятие решений по их распределению может быть совместным, может выноситься на обсуждение (семейный совет), или окончательное решение может выносить глава семьи.

Важно то, что при таком подходе учитываются интересы каждого, и каждый вправе высказать свою точку зрения. Основа совместного бюджета – это доверие и сплоченность семьи, взаимная ответственность и умение находить компромиссное решение

Совместно-раздельный (долевой)

Согласно такому плану, основные расходы на поддержание жизни семьи справедливо распределяются между супругами. При незначительной разнице в зарплатах сумма может быть поделена поровну, или же каждый покрывает свою долю. Оставшиеся деньги можно тратить по собственному усмотрению и без отчета, в том числе самостоятельно планировать покупки или откладывать какую-то часть денег на будущее.

Ведение долевого бюджета во многом делает совместную жизнь выгодной, поскольку значительно облегчает груз финансовых обязательств. Вдобавок такой подход практически исключает спорные вопросы, которые часто возникают при ведении совместного бюджета: большие проблемы решаются совместно, а в мелочах каждый может обеспечить себя сам.

Раздельный

Например, если один из супругов желает помогать родственникам, занимается благотворительностью, имеет дорогостоящее хобби и не хочет посвящать в свои дела домашних – раздельный бюджет подойдет как нельзя лучше. Такой подход пропагандируют как современный, учитывающий интересы личности и свободу выбора.

Но самом деле при ведении раздельного бюджета в семье может возникнуть еще больше хаоса и недопонимания – такая ситуация хуже поддается контролю. Поэтому раздельного бюджета в чистом виде практически невозможно встретить – все равно вступают в силу какие-то договоренности в силу специфики семейных отношений (я плачу за квартиру, ты – за еду, или – ты не работаешь, но я тебе даю деньги – делай с ними, что хочешь).

Из плюсов многие отмечают возможность не отчитываться перед супругом или супругой, планировать собственное будущее без необходимости лезть в кошелек второй половины.

Кстати, к раздельному бюджету часто прибегают при отсутствии общих финансовых обязательств. В этом случае этот вариант дает гораздо больше преимуществ.

Тип бюджета и модель отношений

Осознанное управление деньгами позволяет избежать многих неприятных ситуаций. Бывает, что близкие люди не смогли договориться, не сошлись во мнениях или просто не спросили друг у друга. Тип бюджета должен устанавливать определенные правила, которых нужно придерживаться всегда.

Интересный вариант классификации типов семейного бюджета можно предложить, исходя из того, кто в семье обычно управляет финансами:

- матриархат – женщина берет на себя основные обязанности по распределению финансов семьи, принимает решения и управляет бюджетом;

- патриархат – мужчина как главный добытчик самостоятельно контролирует бюджет, обеспечивает потребности семьи и планирует расходы;

- разделение обязанностей – расходы по ведению домашнего хозяйства оплачиваются поровну или по договоренности;

- независимое управление – бюджет у каждого свой, остальное по договоренности;

- партнерство – супруги распоряжаются деньгами семьи на равных правах и имеют общий доступ.

Неполная семья определение в семейном кодексе рф

Важно

Если у вас возникли вопросы и проблемы, требующие участие юристов, то вы можете обратиться за помощью к специалистам информационно-правового портала «Шерлок». Просто оставьте на нашем сайте заявку, и наши юристы вам перезвонят.. Редактор: Игорь Решетов

Редактор: Игорь Решетов

https://www.youtube.com/embed/

Неполная семья

НЕПОЛНАЯ СЕМЬЯ

семья, состоящая из одного родителя с одним или несколькими несовершеннолетними детьми. Наиболее распространены Н.с., состоящие из матери и детей.

Существуют Н.с., где нет ни одного из родителей и дети живут с бабушками, дедушками и другими родственниками. По данным переписи 1994, доля Н.с. среди всех семей составила 17,4%, причем 12,1% семей имели только мать и 1% — отца. Н.с. возникает в силу разных причин: рождения ребенка вне брака, смерти одного из родителей, расторжения брака либо раздельного проживания родителей.

Неполная семья определение в семейном кодексе ск рф

Собственность супругов Имущество, принадлежавшее супругам до вступления в брак, а также полученное ими в период брака в дар или в порядке наследования, является собственностью каждого из них.Вещи индивидуального пользования (одежда, обувь и т.д.), за исключением драгоценностей и других предметов роскоши, хотя и приобретенные в период брака за счет общих средств супругов, признаются имуществом того супруга, который ими пользовался.Имущество каждого из супругов может быть признано их общей совместной собственностью, если будет установлено, что в период брака за счет общего имущества супругов или личного имущества другого супруга были произведены вложения, значительно увеличивающие стоимость этого имущества (капитальный ремонт, реконструкция и т.п.), если иное не предусмотрено Брачным договором.

https://www.youtube.com/embed/

-

Имущественные сделки между супругами.

Полная семья определение в семейном кодексе

Отсутствие одного родителя в семье может явиться причиной неполноценного, неудачного воспитания детей. В материнских неполных семьях мальчики не видят примера мужского поведения в семье, что способствует формированию в процессе их социализации неадекватного представления о ролевых функциях в будущей семейной жизни. Точку зрения о непрямом влиянии на воспитательный результат фактора «отсутствия отца» поддерживает и отечественный ученый-педиатр Е.В.

Андрюшина.

Ребенок формирует стереотипы своего восприятия и поведения, руководствуясь образцом, которым для него являются взрослые, в первую очередь родители.

Хотя поло-ролевое поведение людей в различных культурах изучено далеко не полно, в семейных взаимоотношениях оно проявляется наиболее явно.

Понятие неполная семья в семейном кодексе

Внимание

Несмотря на то, что в некоторых странах мира этот показатель значительно выше, российские власти считают сложившуюся ситуацию социальной проблемой. На ее решение направлено множество программ, призванных обеспечить повышение сохранности брачных отношений.. Для решения проблем с уже существующими неполными семьями, разработаны отдельные виды привилегий

Для их получения в первую очередь необходимо встать на учет в компетентных органах

Для решения проблем с уже существующими неполными семьями, разработаны отдельные виды привилегий. Для их получения в первую очередь необходимо встать на учет в компетентных органах.

Подтвердить статус неполной семьи можно, обратившись в органы социальной защиты по месту жительства.

Понятие неполная семья в семейном кодексе рф

Инфо

Специальные детские учреждения, созданные с учетом физических и психических особенностей, не считаются престижными, не дают перспектив для возможности трудоустройства.

Проблемой на государственном уровне считается неприспособленность учебных заведений, чтобы создать интегрированную форму образования. Благодаря физическим особенностям инвалиды нуждаются в создании среды без барьеров. Для этого требуется специализированная архитектура помещения, оборудование учебного места под нужды ребенка, технические средства обучения, специальная методика, получение услуг сурдпереводчика.

Не во всех образовательных учреждениях имеются кадры, готовые работать с детьми-инвалидами.

В зависимости от того, происходят ли лица один от другого или от общего предка, кровные связи (линии родства) могут быть прямыми и боковыми.

Прямая линия родства — основана на происхождении одного лица от другого. Эта линия родства может быть нисходящей — от предков к потомкам (дед — сын — внук) и восходящей — от потомков к предкам (внук — отец -» дед).

Пошаговое руководство к ведению семейного бюджета

Задумайтесь – для чего вы ведете, или хотите начать вести семейный бюджет? Помимо того, что это он проясняет финансовую ситуацию, бюджет может и должен служить более высокой цели

Например, благодаря контролю над бюджетом, вы с легкостью можете высвободить деньги на решение важных проблем, сможете запланировать крупную покупку или даже задумаетесь над тем, чтобы сменить работу.

Чтобы избежать распространенных ошибок и не тратить время зря, советуем обратить внимание на этапы, или шаги, которые нужно выполнять последовательно

Шаг 1. Выявите ваши цели и приоритеты

Главная задача семейного бюджета – это повышение качества жизни. Этот результат достигается благодаря рациональному распределению – с одной стороны, и грамотному планированию – с другой.

Практика показывает:

- Если вам не хватает денег, и при этом вы не знаете точной суммы, в большинстве случаев вы просто не умеете их распределять.

- Если вы не можете себе позволить откладывать деньги, вероятно, вы их уже потратили!

- Если вы никак не можете купить квартиру/машину/компьютер – в 99% случаев вы просто не планировали это сделать.

Первым делом нужно подумать, какую конкретно задачу будет решать ведение бюджета вашей семьи. Если это повышение качества жизни – то что конкретно должно измениться.

Пример! Допустим, вы мало путешествуете, но слишком много тратите на развлечения в вашем городе. Тогда вашим приоритетом будет перераспределение расходов – меньше тратить на развлечения, больше – на путешествия!

А вот еще один пример: вы хотите разобраться, достаточно ли вы получаете, чтобы обеспечивать все потребности своей семьи. Тогда вы должны будете изучить эти потребности, расставить приоритеты и решить – нужно ли вам увеличивать доходы.

Хорошо, если вы поставите конкретную и достижимую финансовую цель, например: «накопить 150 тыс. рублей на кухонный гарнитур к декабрю 2020 года» – и подстроите под нее свой ежемесячный бюджет.

Шаг 2. Проанализируйте текущее финансовое положение

Не менее ответственный и даже более трудоемкий шаг – организация ведения семейного бюджета. Исходя из выбранного типа бюджета, подробно распишите все доходы и расходы вашей семьи и оцените финансовую ситуацию.

Ваш бюджет:

- дефицитный, если расходы превышают доходы

- сбалансированный, если расходы примерно равны доходам

- профицитный, если часть доходов остается

С доходами бывает проще, потому что источников дохода обычно в разы меньше, чем расходных статей. Однако здесь тоже следует расписать подробно все доходы. Сравнительная таблица доходов и расходов за месяц и вывод, который вы сделаете, подскажет вам средство, с помощью которого вы можете добиться того, чего хотите.

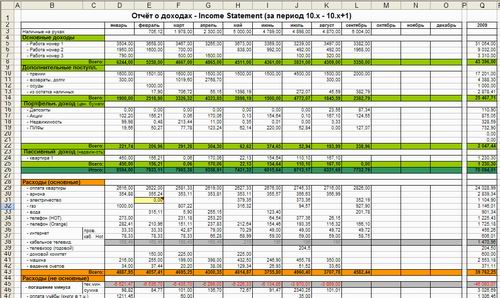

Пример анализа ежемесячных расходов на питание

Не знаете, сколько тратите на еду? Проанализируйте свои покупки в супермаркете в течение хотя бы 1 месяца. Семейный бюджет складывается во многом из анализа статистики расходов. Фиксируйте данные в любой удобной для вас форме, отразив необходимые данные. Определите самые расходные статьи попробуйте запланировать покупки на следующий месяц, рассчитать недельный бюджет и т.п.

Какие статьи расходов нужно непременно отражать в бюджете

В вашем бюджете должны присутствовать несколько основных категорий, отслеживать которые удобно отдельно, остальные можете смело группировать.

Например, полезно отдельно отслеживать личные расходы (каждого из супругов, если бюджет общий), отдельно отражать расходы на детей, общие семейные траты, а также обязательно фиксировать регулярные платежи.

Обычно траты сортируются по категориям, например: красота, здоровье, транспорт, дети, питание, образование, развлечения. Воспользуйтесь этими данными, который собрал за вас банк, и составьте примерный план расходов на следующий месяц. Старайтесь распределять плановые расходы более рационально: остаток по средствам вы можете отправить в накопления.

Шаг 3. Определитесь со средствами достижения цели

После того, как вы получили достаточно информации о потребностях своей семьи и оценили состояние вашего бюджета, самое время подумать о средствах повышения качества жизни. То есть вам следует определиться – каким путем вам этого добиться:

- наращивание доходов – подойдет, если бюджет дефицитный или сбалансированный, а ваши расходы максимально рационализированы

- сбережения – подойдет, если бюджет профицитный или сбалансированный

- рационализация расходов – подойдет, в любом случае, поскольку как минимум высвобождает средства.

Шаг №2 – Как распределить семейный бюджет

Это делается для того чтобы создавать запас на черный день. Чтобы в случае непредвиденных трат деньги было где взять.

Если не хватает дисциплины самостоятельно откладывать деньги, тогда используйте цели в Сбербанк-онлайн (как пример, у других банков также есть подобный инструмент).

Аргументы ПРОТИВ откладывания денег (заблуждения)

- денег совсем не остается, откладывать нечего, живу от зарплаты к зарплате

- откладываемая сумма слишком мала, толку от этого не будет

- инфляция все сожрет

Аргументы ЗА откладывание денег (реальность)

- Завтра вырастут платежи по комуналке на 5%. Что вы будите делать? Деньги найдутся или перестанете платить?

- Вдруг заболел зуб и срочно нужно лечение, а в запасах нет даже каких-то 2-3 тысяч рублей. Мелочь? Да. Но, порой, и такая мелочь может очень сильно пригодиться.

- Что лучше 0 рублей или 5000 рублей в кармане? Думаю, ответ очевиден, даже если через пару лет эти 5000 и станут меньше стоить, но они также будут лучше, чем ничего.

Разбиваем все расходы на категории

- обязательные расходы, которые нельзя уменьшить (ипотечные платежи, коммуналка, плата за обучение и т.п.)

- обязательные расходы, которые можно уменьшить (питание, автомобиль и т.п.)

- не обязательные расходы, от которых можно отказаться без особого ущерба (поход в спортзал, какие-то развлечения и т.п.)

Получаем группы расходов разбитые по приоритетам. Если расходы из третьей группы вполне можно пропустить, из второй – сократить, то с первой группой сделать что-либо сложно.

Соответственно, распределяем семейный бюджет на месяц исходя из полученных приоритетов:

- сначала выделяем деньги на первую группу

- затем на вторую

- если что-то остается, то выделяем на третью.

Вот таким образом, можно распределить семейный бюджет на месяц.

Но это еще не все.

Распределить деньги мало, нужно еще контролировать, как они расходуются. Это позволит в итоге сэкономить семейный бюджет.

3 совета как проще контролировать расходы:

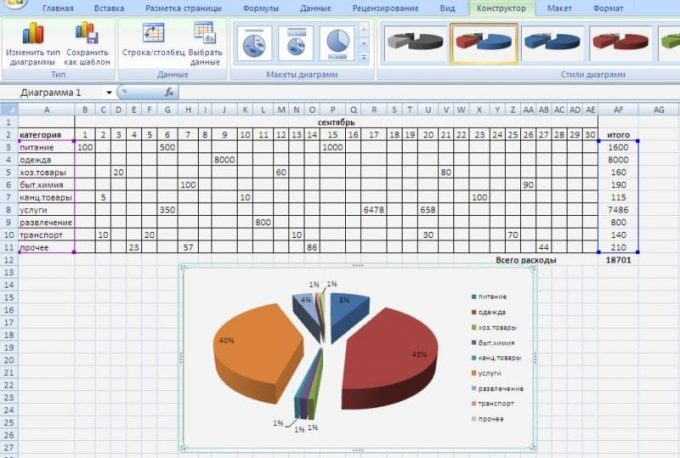

- Составить в экселе файл со всеми доходами и расходами и ежедневно его заполнять (подборка программ и сервисов для ведения семейного бюджета).

- После того как на каждую категорию выделена определенная сумма денег, нужно поделить их на 4 недели. На более коротком интервале времени проще уследить, когда бюджет категории приближается к обозначенной границе и урезать расходы, чтобы не вылазить за рамки.

- Записывать расходы лучше всего каждый день и не рассчитывать на свою память.

Сразу предвижу возражение:

Пример из личного опыта

Хотя расходы однотипные, но бывает, что обленюсь и начинаю вспоминать в конце недели, сколько и куда потратил. В результате в категорию «не учтенные расходы» (вношу сюда те расходы, которые не могу вспомнить куда потратил, чтобы не было неточностей) приходится записывать до 20% от выделенного бюджета других категорий.

И еще один момент, веду уже четвертый год учет расходов, поэтому знаю, сколько и когда потратил денег. Эта информация очень полезна, если хотите сэкономить деньги, т.к. становится точно видно, где можно уменьшить расходы или спрогнозировать траты.

С чего начать составление семейного бюджета на год: пошаговая инструкция

Поэтапно следуйте описанным ниже рекомендациям и советам по распределению денег — лично убедитесь в их эффективности.

- Оцените сумму своих долгов.

Самым важным действием является погашение имеющихся задолженностей. Необходимо расписать все долговые обязательства и сформировать график ускоренных выплат.

Самым важным действием является погашение имеющихся задолженностей. Необходимо расписать все долговые обязательства и сформировать график ускоренных выплат.

Предположим, у вас есть обязательство по выплате 6 000 рублей. Делим сумму на 12 равных частей и получаем 500 рублей. Получается, что при обычном раскладе вы будете вносить по 500 рублей каждый месяц, но для ускоренного погашения ежемесячные выплаты нужно постепенно увеличивать. Получаем такую схему:

- в первый месяц вносите 500 рублей;

- во второй – 500*2 = 1000 рублей;

- в третий плата составит 1500 рублей;

- в четвертый – 2000 рублей;

- и оставшийся остаток в 1000 рублей плюс требуемый банковский процент вы погасите уже в пятом месяце.

Все выплаты по кредитам, имеющимся долгам должны быть прописаны в графе расходов. Из-за того, что удвоение суммы происходит лишь со второго месяца, будет достаточно времени для выделения необходимых средств, исключив лишние траты. Таким образом, уже через пять месяцев вы станете полностью свободным в финансовом плане и сможете превратить свободные деньги в новые активы.

Запишите основные расходы.

Если такое планирование для вас нечто новое и неизведанное, для начала изучите основные статьи трат:

Если такое планирование для вас нечто новое и неизведанное, для начала изучите основные статьи трат:

- Плата за коммунальные услуги и аренду квартиры (если она не находится в собственности).

- Оплата продуктов, в том числе с расчетом на праздничные и выходные дни.

- Покупка необходимых предметов гардероба (сезонный шопинг).

- Чистящие вещества для уборки и чистки, косметические и гигиенические принадлежности.

- Подарки и гостинцы.

- Абонентская плата за WiFi и сотовую связь.

- Бензин для личного авто или оплата проездных документов на городской транспорт.

- Детские товары, игрушки, секции и т.д.

- Налоговые взносы.

- Средства в резерве.

Как только спланируете все ежемесячные взносы, вспомните о важных платежах: налог на авто, обязательное страхование и другие. Теперь у вас будет полное представление о том, сколько денег и на что требуется. Рассчитайте ежемесячный размер платежей и выстраивайте дальнейшую тактику, опираясь на перечисленные пункты.

Определите удобный способ ведения бюджета.

Для более удобного и наглядного анализа можно завести блокнот учета, сделать распределение семейного бюджета на год в Excel или установить наиболее понравившееся приложение на свой планшет или телефон. Выбирайте то, что наиболее удобно лично для вас.

Для более удобного и наглядного анализа можно завести блокнот учета, сделать распределение семейного бюджета на год в Excel или установить наиболее понравившееся приложение на свой планшет или телефон. Выбирайте то, что наиболее удобно лично для вас.

Создайте резервный фонд для непредвиденных ситуаций.

Резервный фонд семьи — обязательное условие организации запасов. В экстренном случае не придется вырывать деньги из запланированных на что-то другое, снова влезать в долги и переживать по этому поводу. Вы просто используете накопленную «подушку безопасности», а со следующего месяца снова начнете ее формирование путем откладывания свободных денег.

Резервный фонд семьи — обязательное условие организации запасов. В экстренном случае не придется вырывать деньги из запланированных на что-то другое, снова влезать в долги и переживать по этому поводу. Вы просто используете накопленную «подушку безопасности», а со следующего месяца снова начнете ее формирование путем откладывания свободных денег.

Запланируйте ваши сбережения.

В таблице распределения средств оставьте достаточно места для учета входящего потока, поступлений от пассивного дохода и т.д. Для этого проведите анализ средств, которые вы получаете каждый месяц, и вычтите из них суммы на первостепенные нужды. Оставшаяся дельта и будет показателем ваших сбережений. К сожалению, на первых порах можно часто увидеть в этой графе минусовое значение. Это повод задуматься о более рациональном использовании средств или о дополнительных способах заработка. Важным является факт, что по составленной таблице ясно видно остаток на последний месяц — это даст возможность начать «шевелиться» уже сейчас, если показатель вас не устраивает.

Что нужно знать про бюджет?

Доходы и расходы – это деньги, на которые может рассчитывать семья. И поэтому стоит задавать в диалоге друг другу следующие вопросы:

- Какие основные источники дохода есть в семье?

- Они постоянные или переменные?

- Кто является основным источником поступления денег в семье?

- Какие обязательные статьи расхода есть в семье?

- Какие доходы есть в семье и сбережения?

- Как изменилась ситуация с доходами семьи в 21 веке в сравнении с 20 веком?

- Почему раньше мужчину называли добытчиком и что изменилось сейчас?

- Бюджет раздельный или совместный, и зависит ли это от дохода семьи?

Стоит принять тот факт, что если вы не управляете своим бюджетом, то вы всегда будете «без денег» или они будут заканчиваться почти сразу, как только поступили к вам.

Поэтому стоит постоянно учиться планировать бюджет семьи.

Финансовый план семьи — это бюджет

Бюджет семьи составляется по нескольким причинам:

- Для того, чтобы в семье всегда были деньги

- Для контроля за финансовым положением семьи в будущем

- Чтобы достигать свои цели и цели семьи

- Чтобы можно было вкладывать деньги в образование, отдых

- Чтобы приобретать все необходимое и желаемое

- Чтобы финансово была защита семьи, то есть финансовая подушка безопасности

Все движения денег можно отслеживать с помощью бюджета. Бюджет должен быть сбалансированным, чтобы расходы не превышали доходов, и семья не попадала в зону рисков, то есть отсутствия денег на базовые потребности.

Доходы минус расходы

Предлагаю вначале посмотреть сколько вы тратите денег в месяц. Для этого составляется таблица ваших расходов.

Очень наглядно это можно увидеть на диаграмме в личном кабинете Сбербанка. Главное, что необходимо научиться планировать бюджет исходя из того, что у вас есть.

Ранее мы предлагали вам программы для ведения семейного бюджета: они платные и бесплатные. Кто-то предпочитает вести бюджет рукописно. Необходимо только определиться, что удобно для вас и просто его вести

Обратите внимание на наш калькулятор личного и семейного бюджета

Для примера мой партнер ведет и планирует семейный бюджет в программе 1С Деньги. В ней очень удобно и наглядно строить отчеты и диаграммы расходов и доходов.

Мои расходы за месяц

Кто-то скажет, что «это нудно вести и записывать все потраченные деньги и деньги, которые приходят», но уверяю вас, что итог вас обрадует. Вы совсем перестанете «беспокоиться» о деньгах, если начнете планировать бюджет семьи.

Обязательно определитесь с конечной целью ведения бюджета. Зачем вам необходимо планировать и вести семейный бюджет?

Вы хотите:

- Научиться экономии

- Научиться планированию

- Научиться ежедневному учету

- Научиться анализировать свои расходы

- Научиться оптимизировать свой бюджет

- Изыскать средства для инвестирования, обучения и пр.

Ежедневный учет научит вас быть дисциплинированным. Вы четко будете видеть полную картину ваших финансов, как в бухгалтерии своего предприятия:

- Откуда придут деньги

- Когда придут деньги

- Куда их необходимо потратить и на что

- Сколько останется и сколько необходимо для нормальной обеспеченной жизни

«Деньги любят счет», так говорят все богатые люди.

Зачем вести учет средств в семье?

Раз уж Вы, пересилив себя, сумели дочитать статью до этого раздела, то на вопрос, вынесенный в заголовок уже, наверное, ответили. Ну а если нет, то у меня для Вас припасено еще три последних аргумента:

- Планирование семейного бюджета позволит определить долгосрочные цели семьи и добиться их в поставленные сроки. Если бесцельно «сорить деньгами» направо и налево, то даже при больших доходах, призрак финансовой пропасти всегда будет маячить перед Вашей семьей. Не говоря уже о том, чтобы собрать денег на отпуск в экзотических странах, новую квартиру или автомобиль.

- Семейный бюджет ответит на главный вопрос «Куда деваются деньги?» и заставит быть рациональнее при совершении покупок. Главные приоритеты позволят ради достижения поставленных целей отказаться от необдуманных трат и сомнительных развлечений.

- Чрезвычайные ситуации, происходят в самый неподходящий момент. Чтобы хоть как-то обезопасить себя от финансового кризиса, к которому они могут привести, необходим резервный фонд. Создать его поможет семейный бюджет.

Не исключено, что поначалу ведение семейного бюджета покажется сложным занятием, но здесь главное, выработать в себе привычку. Правила богатых людей призывают не бояться идти вперед и допускать ошибки.

Пусть вначале семья и допустит перерасход на те или другие цели. Со временем привычка не тратить больше, чем было запланировано, прочно поселится в Вас и выполнение бюджета станет обыденным делом, как, например, привычка чистить зубы. И Вы сами не заметите, как расходы станут снижаться, а накопления расти. Вот тогда слова «финансовая независимость» перестанут казаться чем-то непонятным и недосягаемым.

Семейный бюджет — это незаменимый инструмент в условиях, когда деньги утекают «сквозь пальцы», хотя, вроде, и доходы семьи немаленькие. Кроме того, он поможет тем, кто все время хочет купить себе что-то дорогостоящее, а накопить нужную сумму никак не получается. То есть, подводя итог, семейный бюджет нужно не только спланировать, но и тщательно соблюдать. А после того, как все мечты будут реализованы, придет пора задуматься и о том, как создать свое, пусть небольшое, но состояние.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Шаг №4 – Создаем финансовую подушку безопасности

Еще раз заострю ваше внимание на этих моментах. Финансовая подушка безопасности – если денег про запас нет, то можно попасть в сложную ситуацию – это риск

Финансовая подушка безопасности – если денег про запас нет, то можно попасть в сложную ситуацию – это риск.

Поэтому первым делом 5-10% от зарплаты следует направлять на создание запаса, который позволит прожить без каких-либо источников доходов. Запас на пару месяцев позволит пережить увольнение, запас на пол года позволит пережить затянувшуюся болезнь.

- Финансовая независимость – дополнительный доход можно тратить на развлечения/покупки или положить на счет в банке. Более удобный инструмент – дебетовая карта Тинькоф Блэк.

- Альтернатива вкладам – Индивидуальный инвестиционный счет (есть нюансы).

Расходы семейного бюджета

Распределение расходов осуществляется по нескольким категориям:

- питание — расходы, связанные с приобретением еды для ежедневного потребления;

- транспорт — расходы на проезд в общественном транспорте или на личном автомобиле;

- личные — расходы на каждого члена семьи: одежда, обувь, предметы гигиены;

- коммунальные — расходы на оплату коммунальных услуг;

- связь — оплата сотовой связи, Интернета;

- накопления — определенная сумма, откладываемая для достижения поставленной финансовой цели.

Расходы можно поделить на две основные категории: регулярные и временные. Так покупка учебников в школу, одежды или книг не является необходимой каждый месяц, а продукты и связь должны оплачиваться ежемесячно.

При ведении семейного бюджета могут возникать ситуации, связанные с получением большой суммы денег, или, наоборот, с растратой имеющихся средств. Если доход в семейный бюджет равен расходу, ситуация сбалансирована. В ином случае, когда денег получено больше, чем потрачено, или наоборот, получено меньше, чем потрачено, возникает профицит или дефицит бюджета. В случае возникновения дефицита семья часто обращается за финансовой помощью, оформляя кредиты, и зачастую кредиты становятся настоящим злом, которого можно избежать, если правильно планировать финансы.

Главная проблема использования заемных средств кроется в том, что расходы, связанные с ежемесячным погашением, начинают сильно превосходить доходы.

Задача каждой семьи — сформировать рациональный потребительский бюджет — это идеальный порядок расходования средств, сформированный с учетом рациональных норм потребления.

Доходную часть семейного бюджета можно отобразить в следующей таблице:

| Заработная плата папы | |

| Должностной оклад | 40 000 |

| Удержания: подоходный налог 13% | 5 200 |

| Сумма к выплате | 34 800 |

| Заработная плата мамы | |

| Должностной оклад | 37 000 |

| Удержания: подоходный налог 13% | 4 810 |

| Сумма к выплате | 32 190 |

| Общий доход семьи | |

| Должностной оклад | 77 000 |

| Удержано: подоходный налог 13% | 10 010 |

| Сумма к выплате | 66 990 |

По мнению кандидата экономических наук Медведева В.Д., за последние годы произошли определенные изменения в структуре доходов, поступающих в семейный бюджет. В целом существенно повышается процент доходов от осуществления предпринимательской деятельности, сдачи в аренду различных объектов собственности, а также от ведения дополнительных видов деятельности. Вместе с тем доля социальных трансфертов в малообеспеченных семьях остается высокой, а незначительная доля пособий на детей в целом отражает неэффективность реализуемых мер социальной политики.

Также произошли изменения в структуре расходов в семьях: доля затрат на питание существенно возросла, а на непродовольственные товары — уменьшилась.

Один из финансовых экспертов и составитель экономической теории — Лобачева Е.Н. —отмечает, что воспроизводство главного экономического фактора, рабочей силы, происходит на уровне семьи. Также именно семья осуществляет конечное потребление производимых в стране продуктов.

В связи с этим вопросами, связанными с доходами населения, в нашей стране долгое время занимались не финансисты, а демографы, из-за чего возникли некоторые проблемы с пониманием того, как нужно правильно формировать и расходовать семейный бюджет. Культура ведения учета семейного бюджета в нашей стране практически не развита, из-за чего даже семьи с хорошим доходом часто не могут правильно распоряжаться финансами и не имеют никаких счетов.

Теперь, в текущее время, происходит достаточно сложный и болезненный процесс перехода для многих слоев населения к рынку. Для создания благоприятных условий необходимо проводить глубокий анализ экономической жизнедеятельности семьи, а также научиться правильно использовать результаты этого анализа.

В данной экономической теории семейный бюджет представлен, как общепринятая форма организации семейной экономики. Жизнедеятельность каждой семьи начинается, прежде всего, с получения и распределения дохода – это первый и главный вопрос, который должны решить супруги после вступления в брак.

Заключение

Тема, затронутая в этой статье, очень важная и интересная. Я для себя открыла много нового. Уверена, что предприятие без грамотного планирования, организации, управления и контроля не сможет эффективно функционировать. В начале статьи мы выяснили, что семья – это маленькое предприятие. Поэтому к ней применимы те же принципы, что и к любому другому предприятию.

Не надо быть экономистом или финансистом, чтобы научиться вести семейный бюджет. Это довольно увлекательное занятие, которое еще несет и практическую пользу. Мы повышаем финансовую грамотность, учимся экономить и копить. Согласитесь, что несколько минут каждый день стоят того, чтобы навести раз и навсегда порядок в кошельке и в голове.

Приглашаю вас также подписаться на новости блога, и вы будете регулярно получать авторские, полезные статьи, в которых мы будем обсуждать вопросы, касающиеся каждого из нас.