Процедура банкротства физических лиц: этапы и важные особенности

Содержание:

- Что такое банкротство физического лица?

- Этапы банкротства физических лиц

- Особенности процедуры банкротства

- Заключение

- Вопрос — ответ

- Как начинается процесс банкротства физического лица?

- Какие документы нужно подготовить для банкротства?

- Кто может быть назначен арбитражным управляющим?

- Какие этапы включает процедура банкротства?

- Что происходит с имуществом должника при банкротстве?

- Может ли должник сохранить часть долгов после банкротства?

- Как банкротство влияет на кредитную историю?

- Есть ли ограничения на новые кредиты после признания банкротом?

- Может ли человек снова обратиться в суд, если после банкротства возникли новые долги?

- Как долго длится процесс банкротства?

Процедура признания банкротства физических лиц — важный инструмент, который позволяет гражданам, не способным погасить свои долги, официально освободиться от финансовых обязательств. Несмотря на относительно новую для России практику, в последние годы все больше людей обращаются к этому способу решения долговых проблем. Процесс банкротства включает несколько этапов, каждый из которых имеет свои особенности и важность. В данной статье мы рассмотрим ключевые этапы банкротства, а также объясним, на что стоит обратить внимание при его прохождении.

Что такое банкротство физического лица?

Банкротство физических лиц — это юридическая процедура, в рамках которой гражданин, накопивший значительные долговые обязательства, может освободиться от части долгов или же погасить их через реструктуризацию. Для этого необходимо доказать невозможность выполнения обязательств в течение длительного времени. В России процедура была официально введена в 2015 году, и с тех пор она позволяет многим людям, попавшим в сложную финансовую ситуацию, начать новую жизнь без долгов.

Процесс банкротства требует соблюдения ряда юридических норм и строгости в действиях как со стороны должника, так и со стороны суда и кредиторов. Признание физического лица банкротом не является окончательной мерой; это скорее шаг, который направлен на восстановление финансовой стабильности.

Этапы банкротства физических лиц

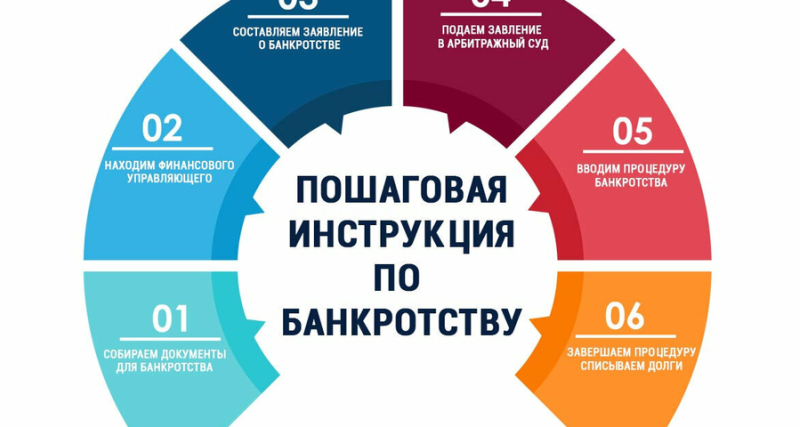

Процесс признания банкротства включает несколько ключевых этапов, каждый из которых требует внимательного подхода. Рассмотрим их по порядку.

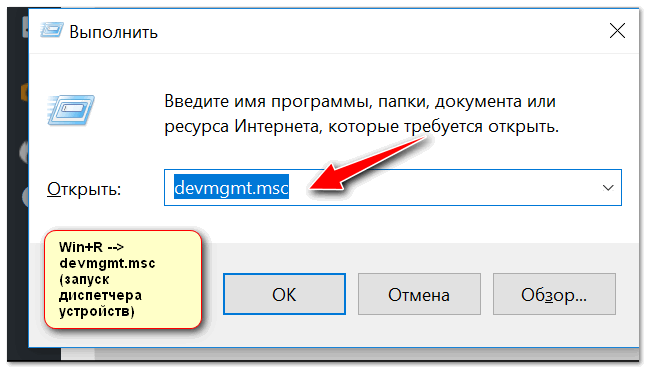

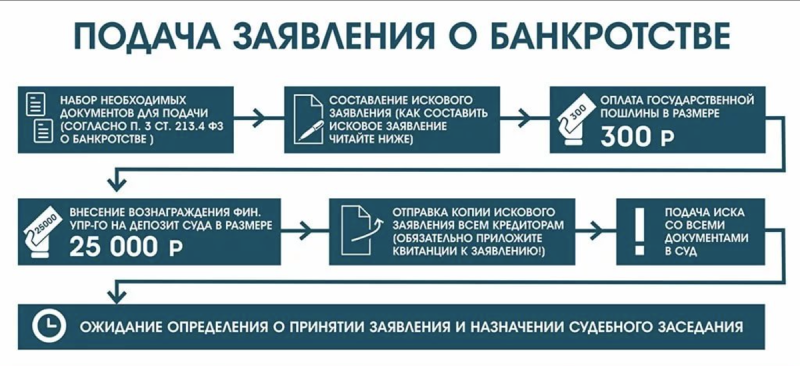

1. Подготовка и подача заявления в суд

Первый шаг в процессе — это подготовка и подача иска в суд. Чтобы начать процесс банкротства, гражданин должен иметь задолженность, которая превышает 500 тысяч рублей, и не быть в состоянии погасить долг в течение трех месяцев. Важно отметить, что подавать заявление может сам должник, либо его кредитор, если тот считает, что погасить долг невозможно.

При подаче иска необходимо подготовить определенный пакет документов. Это включает информацию о долгах, справки о доходах, документы, подтверждающие невозможность погасить кредитные обязательства. Также важно будет доказать, что за последний год не было необоснованных операций с имуществом, которые могут быть признаны попыткой обмана кредиторов.

Если все документы поданы правильно, суд принимает решение о возбуждении дела о банкротстве. На этом этапе начинается реальная работа с финансовым состоянием должника.

2. Оценка финансового состояния должника

После подачи заявления начинается процесс оценки финансового положения должника. На этом этапе суд назначает арбитражного управляющего, который будет осуществлять контроль за процессом банкротства. Он анализирует все финансовые документы, активы и обязательства, а также выявляет возможности для реструктуризации долгов или их частичной ликвидации.

Арбитражный управляющий проводит инвентаризацию имущества, проверяет наличие собственности у должника, анализирует все возможные источники доходов, а также возможные способы взыскания долгов. Он также проверяет, не было ли попыток скрыть активы или обмануть кредиторов, например, через продажу имущества по заниженной цене.

Этот этап может занять несколько месяцев в зависимости от сложности ситуации и количества имущества, которое нужно оценить.

3. Составление плана реструктуризации долгов

Если арбитражный управляющий и суд признают, что должник имеет шанс на восстановление финансового состояния, может быть предложен вариант реструктуризации долгов. Этот этап предусматривает разработку плана, согласно которому физическое лицо обязуется вернуть долги в течение нескольких лет. План может включать как отсрочку платежей, так и частичное уменьшение суммы долга.

Для должника это шанс на сохранение части имущества и выполнение обязательств без полного признания себя банкротом. Кредиторы могут согласиться на реструктуризацию, если план будет реалистичен и обеспечит хотя бы частичное погашение долгов.

План реструктуризации должен быть утвержден судом и кредиторами, а также соблюдать требования, установленные законодательством. При успешной реализации плана должник может освободиться от долгов через три года.

4. Продажа имущества

Если реструктуризация невозможна или не дает желаемого результата, начинается следующий этап — продажа имущества должника. Этот этап является наиболее трудным для гражданина, поскольку он может потерять значительную часть своего имущества. Однако, важно помнить, что закон ограничивает перечень того, что может быть изъято: например, в обязательном порядке должник сохраняет жилье (если оно не является роскошным) и необходимые для жизни вещи.

Арбитражный управляющий организует продажу имущества на аукционах или через другие механизмы, направленные на удовлетворение требований кредиторов. Доход от продажи делится между кредиторами в зависимости от их приоритетности и суммы долга. В случае, если имущество не покрывает всех обязательств, остаток долга может быть списан.

Процесс ликвидации активов также может быть осложнен, если должник пытался скрыть или продать имущество до начала процедуры банкротства.

5. Завершение процедуры и списание долгов

После выполнения всех этапов, включая продажу имущества или реструктуризацию, наступает заключительный этап — завершение процедуры банкротства и освобождение должника от оставшихся долгов. Это означает, что по окончании процесса человек больше не обязан выплачивать кредиты, которые не были покрыты через продажу имущества или реструктуризацию.

Процесс списания долгов не является мгновенным. В случае успешного завершения банкротства физическое лицо получает свидетельство о завершении процедуры, и его обязательства перед кредиторами признаются выполненными.

6. Последствия признания банкротом

Для большинства граждан процедура банкротства — это способ начать жизнь заново. Однако, стоит понимать, что процесс может иметь серьезные последствия для будущей финансовой жизни человека. Во-первых, информация о банкротстве будет отражаться в кредитной истории должника, что существенно затруднит получение новых кредитов на ближайшие несколько лет.

Кроме того, в течение нескольких лет после завершения процесса банкротства физическое лицо будет ограничено в праве распоряжаться некоторыми видами имущества. В частности, не рекомендуется совершать сделки с недвижимостью или другими ценными активами.

Тем не менее, банкротство предоставляет реальный шанс на финансовое восстановление, особенно если должник активно работает над восстановлением своей кредитоспособности после завершения процесса.

Особенности процедуры банкротства

Процедура банкротства физических лиц имеет ряд важных особенностей, которые следует учитывать при ее прохождении:

-

Минимальная сумма долга: Для того чтобы начать процесс, необходимо иметь задолженность, превышающую 500 тысяч рублей. Меньшие долги не могут стать основанием для подачи иска о банкротстве.

-

Реструктуризация долгов: В большинстве случаев суд и арбитражный управляющий предпочитают искать способы реструктуризации долгов, а не ликвидации имущества, особенно если должник проявляет готовность к выполнению обязательств.

-

Сроки: Процедура банкротства может длиться от нескольких месяцев до нескольких лет в зависимости от сложности ситуации и наличия имущества у должника.

-

Воздействие на кредитную историю: Признание банкротства негативно влияет на кредитную историю человека, что может затруднить получение кредитов в будущем.

-

Конфиденциальность: Процесс банкротства не является публичным, но информация о нем может попасть в открытые реестры, доступные кредитным организациям.

Заключение

Банкротство физических лиц — это сложный, но зачастую необходимый процесс для тех, кто оказался в тяжелой финансовой ситуации. Он позволяет начать жизнь с чистого листа, избавившись от долгов, но в то же время требует серьезной подготовки и осознания возможных последствий. Важно заранее ознакомиться с каждым этапом и учитывать все юридические нюансы, чтобы избежать ошибок в процессе.

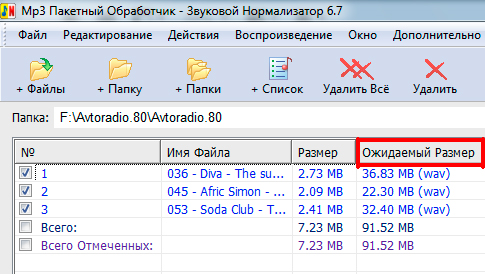

| Этап процедуры банкротства | Описание | Примечания |

|---|---|---|

| 1. Подготовка и подача заявления | Подготовка пакета документов, подача иска в суд | Должен быть долг более 500 тыс. руб. |

| 2. Оценка финансового состояния | Назначение арбитражного управляющего, анализ имущества и долгов | Проводится инвентаризация активов |

| 3. Реструктуризация долгов | Разработка плана погашения долгов с отсрочками | План утверждается судом и кредиторами |

| 4. Продажа имущества | Ликвидация имущества для покрытия долгов | Ограничения на изъятие необходимого имущества |

| 5. Завершение процедуры | Списание долгов, завершение процесса банкротства | Освобождение от долгов после завершения |

| 6. Последствия | Негативное влияние на кредитную историю | Запрещены сделки с недвижимостью и крупными активами в течение нескольких лет |

Вопрос — ответ

Как начинается процесс банкротства физического лица?

Процесс начинается с подачи заявления в суд, которое может сделать как сам должник, так и его кредиторы. Для этого необходимо подтвердить, что задолженность превышает 500 тысяч рублей и не погашается в течение трех месяцев.

Какие документы нужно подготовить для банкротства?

Для подачи иска нужно собрать информацию о долгах, справки о доходах, договоры с кредитными учреждениями и другие документы, которые подтверждают финансовое состояние. Важно также предоставить доказательства невозможности погашения долгов.

Кто может быть назначен арбитражным управляющим?

Арбитражный управляющий назначается судом из числа профессионалов, имеющих лицензии на выполнение таких функций. Он будет контролировать процесс, оценивать имущество и разрабатывать план решения долговых обязательств.

Какие этапы включает процедура банкротства?

Процедура состоит из нескольких шагов: подача заявления, оценка финансового положения, разработка плана реструктуризации долгов, продажа имущества при необходимости и, наконец, завершение дела с возможностью списания долгов.

Что происходит с имуществом должника при банкротстве?

Если реструктуризация долгов невозможна, начинается продажа имущества должника для покрытия долгов. Однако существуют ограничения: должник не может потерять все имущество. Например, он сохраняет жилье, необходимое для проживания.

Может ли должник сохранить часть долгов после банкротства?

Да, в случае частичной ликвидации долгов или успешной реструктуризации, некоторые обязательства могут быть списаны. Однако это зависит от условий, установленных судом и кредиторами.

Как банкротство влияет на кредитную историю?

Процесс банкротства сильно влияет на кредитную репутацию, и информация о банкротстве сохраняется в истории на несколько лет. Это усложнит получение новых кредитов или займов в будущем.

Есть ли ограничения на новые кредиты после признания банкротом?

Да, после завершения процедуры банкротства физическое лицо ограничено в получении новых кредитов и займов. Некоторые ограничения могут действовать в течение нескольких лет после окончания процесса.

Может ли человек снова обратиться в суд, если после банкротства возникли новые долги?

Да, если новые обязательства возникают и человек снова не может их выплатить, он может обратиться в суд с заявлением о банкротстве. Однако это будет рассматриваться в рамках новых условий, и могут быть установлены дополнительные ограничения.

Как долго длится процесс банкротства?

Длительность процедуры зависит от сложности дела. Обычно она занимает от нескольких месяцев до нескольких лет, в зависимости от того, будет ли применяться реструктуризация или необходимо продавать имущество должника.