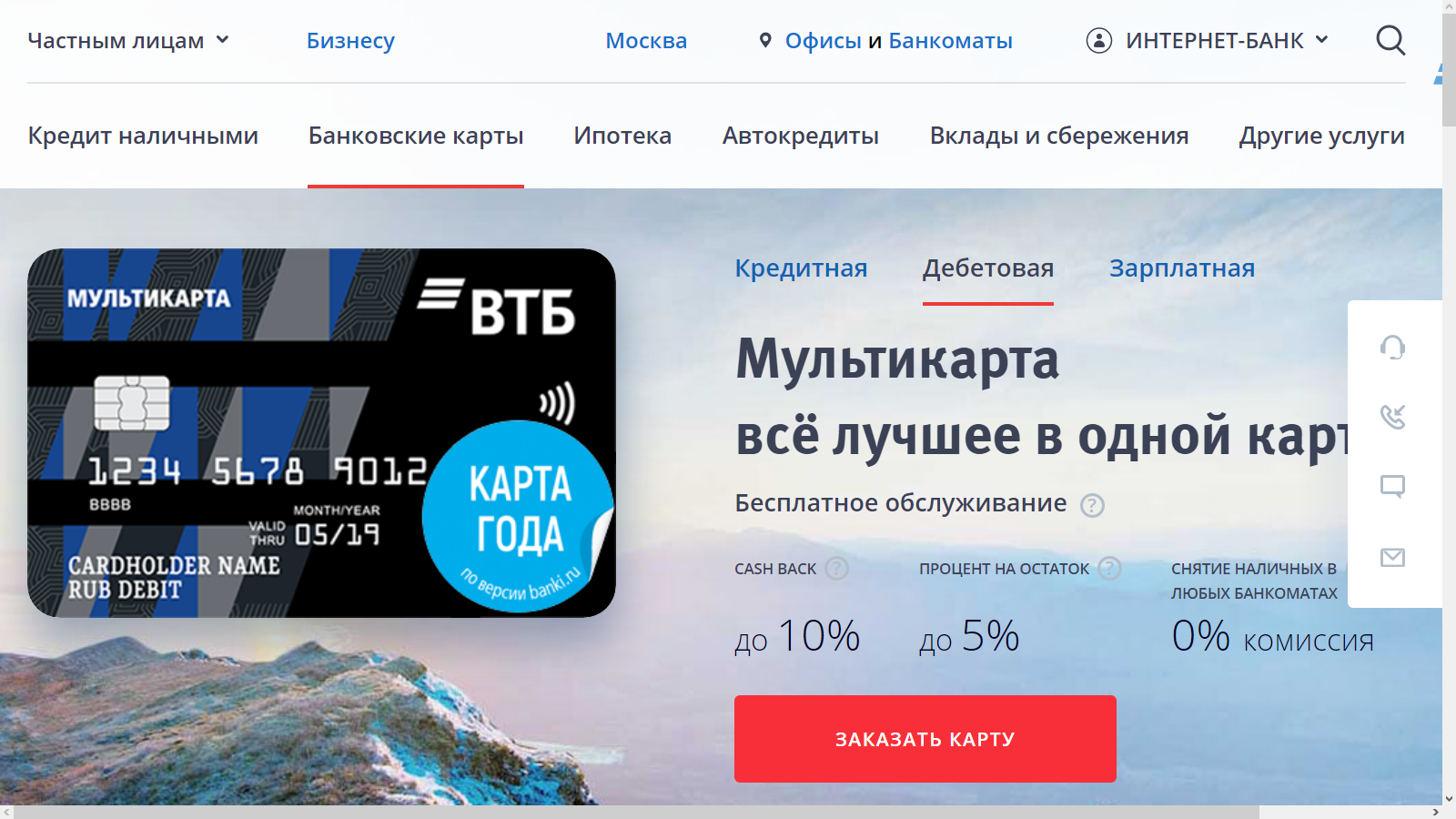

Обзор мультикарты от втб 24

Содержание:

- Тарифы на обслуживание

- Мультикарта ВТБ – что это такое?

- О карте

- Особенности и возможности мультивалютных карт ВТБ

- Дебетовая Мультикарта ВТБ 24 что это и ее условия

- Плюсы, минусы и подвохи кредитной мультикарты

- Использование мультивалютной карты ВТБ

- В чем подвох карты?

- Виды дебетовых мультикарт ВТБ 24 и условия по ним

- Для чего нужна Мультикарта?

- Кратко о зарплатной Мультикарте ВТБ 24 — что это

- Нюансы и советы

- Альфа-банк

- Дебетовая Мультикарта ВТБ — условия пользования и тариф в 2020

- Снятие наличных и грейс-период

- Райффайзенбанк

- Бонусная программа: краткий обзор опций

- Плюсы и минусы

- Что такое мультикарта ВТБ?

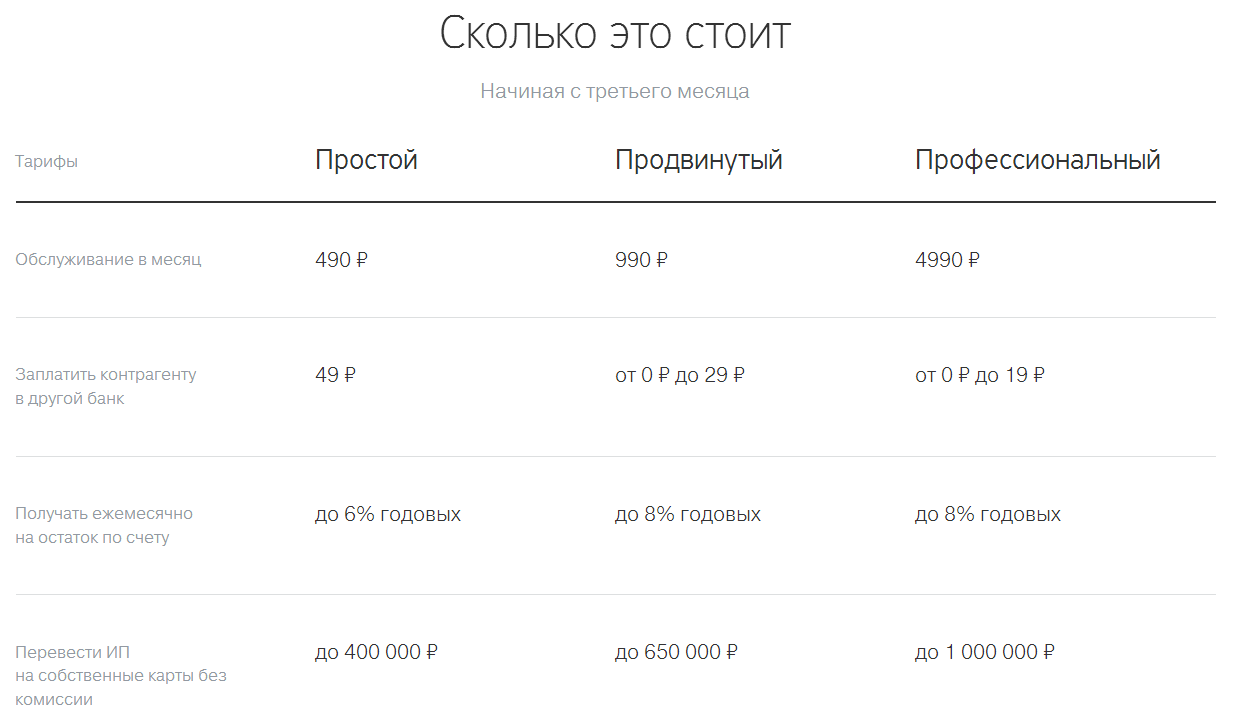

Тарифы на обслуживание

Тарифы и комиссии зависят от величины расходов пользователя.

Платежи и переводы в ВТБ-Онлайн, выдача наличных без комиссий через банкоматы других банков по дебетовым картам до 15 тыс. р (при оборотах 5-15 тыс. р.), до 75 тыс. р. (при оборотах 15-75 тыс. р.), до 150 тыс. р. (при оборотах более 75 тыс. р.).

Пользователь может бесплатно переводить средства через интернет в пределах 150 тыс. р., снимать наличные в банкоматах других банков до 150 тыс. р. по дебетовой карте. Ежедневно можно снимать до 350 тыс. р., в месяц до 2 млн. р.

Выдача наличных за счет лимита овердрафта 250 р.

Дополнительные тарифы по кредитной карте: снятие наличных за счет кредита, независимо от того, в каком банке снимаются средства. безналичные переводы внутри банка, в сторонние кредитные компании – 5,5% (минимально 300 р.),

Переключение с опции на опцию производится бесплатно.

https://youtube.com/watch?v=pyeWnLALQjY

Мультикарта ВТБ – что это такое?

Мультикарта – это прежде всего пакет услуг (далее – ПУ), в рамках которого банк вам открывает несколько счетов в различной валюте (рубли, доллары, евро), по терминологии банка – это мастер-счета. К ним «привязываются» дебетовые основные карты (вы можете открыть одну основную рублёвую или сразу 3 основных карты с рублёвым, долларовым и евро-счётом) и дополнительные карты (всего можно открыть до 4 доп.карт к каждому мастер-счету).

Также вы можете открыть кредитную карточку основную и 4 дополнительных, и, наконец, вам при первом визите в офис выдадут моментальную неименную карточку (пока не будут готовы именные).

Если говорить проще, то в рамках ПУ до 5 дебетовых и до 5 кредитных карт вы можете оформить бесплатно, а начиная с 6-ой и последующие – оформление 500 рублей.

Мультикарта ВТБ может быть дебетовой, кредитной, зарплатной и пенсионной.

Единый тариф применяется ко всем карточкам, открытым в рамках этого пакета услуг.

О карте

Особенности

Начать нужно с важного момента – у ВТБ мультивалютная карта более не выпускается. Её выпуск как в классической, так и в золотой вариации был прекращён ещё в 2015 году

Но если вы успели выпустить данный пластиковый продукт заранее и срок его действия до сих пор не окончился, то вы будете обслуживаться в обычном режиме. Просто по окончании действия карты вам придётся выбрать альтернативный вариант.

Не путайте данный продукт с похоже названной мультикартой того же банка. Несмотря на похожее название, мультикарта не обладает мультивалютными возможностями, хотя тоже выгодна во многом.

Достоинства

К достоинствам валютной карты ВТБ 24 относят следующие:

- Как следует из названия, возможность хранения средств сразу в нескольких удобных валютах (рубли, доллары и евро). Не нужно выпускать отдельные карточки, привязанные к разным счетам.

- Возможность экономить на оплате в иностранной валюте, избегая дополнительной конвертации. Крайне удобно в путешествии.

- Возможность быстрого перекидывания средств между счетами в случае возникновения необходимости, а также автоматическое списание средств.

Недостатки

Если не считать очевидный недостаток в плане того, что этот продукт более нельзя выпустить, к его недостаткам относят следующие:

- Если вы не ездите за границу, то основные преимущества карты теряются.

- Не очень выгодные покупки с применением валютных счетов при совершении покупок в России.

- Вероятность двойной конвертации средств.

Ключевые условия

Условиями данной карты являлись следующие:

- Стоимость годового обслуживания 750 или 3000 рублей в зависимости от того, классическая это версия или золотая.

- Возможность дополнительного оформления овердрафта при подтверждении дохода.

- Возможность снятия миллиона (классический вариант) или двух миллионов (золотой вариант) рублей в банкоматах.

- Комиссия 1% (минимум 300 рублей или 10 долларов) при снятии средств в банкоматах сторонних банков.

Особенности и возможности мультивалютных карт ВТБ

Как уже было сказано, мультивалютный пластик позволяет работать сразу с тремя основными денежными единицами – рублями, долларами и евро. Это даёт возможность совершать покупки во многих странах за границей, а также в зарубежных интернет магазинах. Конвертация валюты происходит по актуальному курсу, поэтому потерь при переводе не будет.

Также для держателей мультивалютных карт ВТБ предусмотрены различные бонусные программы.

- Cashback 2% за любые покупки в магазинах.

- Cashback в некоторых кафе, кинотеатрах, развлекательных центрах. С покупок возвращается до 10%. Максимальный размер возвращаемых средств – 15 тыс. рублей.

- Начисление с каждой покупки бонусов, которые можно потратить на всевозможные товары. 30 рублей = 1 бонус. Их список представлен на официальном сайте ВТБ (доступно только для «золотого» пакета).

- Накопление дорожных миль, с помощью которых можно экономить на транспортных билетах и аренде авто заграницей. Чем больше покупок, тем больше у вас миль.

Также на всех мультивалютных картах ВТБ присутствует защита 3-D Secure, позволяющая совершать безопасные сделки в интернете благодаря одноразовому СМС-паролю.

Дебетовая Мультикарта ВТБ 24 что это и ее условия

Дебетовая Мультикарта ВТБ 24 что это и ее условия

На самом деле, своими бонусами, тарифами дебетовая Мультикарта мало чем отличается от кредитной. Но нужно понимать: это совершенно другой банковский продукт. На ней нет кредитных средств, точнее, кредитного лимита. Соответственно, не и процентной ставки по кредиту. Карта идеально подходит для расчетов за товары услуги в любых точках и онлайн. Она приносит бонусы, кэшбэк и имеет другие важные преимущества. На ней можно накапливать сбережения и получать за это проценты — дополнительный доход.

Подключение дебетовой Мультикарты совершенно бесплатное, но если заказывать дебетовую карту на сайте. Процедура простая, быстрая и удобная. На сайте ВТБ 24 есть небольшая анкета-заявка на заказ карты онлайн. Если ее оформлять в отделении, то придется заплатить 249 рублей. Но есть исключение — оформление в отделение будет бесплатным для:

- Пенсионеров.

- Участников зарплатных проектов той организации, в которой они трудоустроены.

- Средний остаток на счетах в конце месяца—15 000 рублей. Идет речь не только о Мульти карте ВТБ 24, но и остатки на мастер-счетах клиента банка, текущих или онлайн-банкинга.

При использовании денег с карты для покупок товаров и услуг начисляется кэшбэк. Часть денег возвращается обратно. О бонусах и кэшбэке подробно описано выше, в условиях кредитной карты. Для дебетовой они являются точно такими же.

Тарифы и бонусы дебетовой Мультикарты ВТБ 24

Тарифы и бонусы дебетовой Мультикарты ВТБ 24

Для владельцев дебетовой карты предлагается бесплатное обслуживание, правда, нужно выполнить одно из условий. Весь перечень предоставлен выше. При невыполнении стоимость обслуживания составляет 249 рублей. Тарифы и бонусы дебетового продукта следующие:

- Cash back от 2 до 10 % с максимальной суммой возврата 15 000 рублей ежемесячно. Условия кэшбэка такие же, что и в кредитной Мультикарте. Они подробно описаны выше.

- Процент на остаток. Он составляет целых 5 % и начисляется на остаток средств, лежащих на мастер-счете. Также нужно в течение месяца совершить покупки на 5 000 рублей и более того.

Что касается комиссии за снятие денег с дебетовой карты в банкоматах ВТБ 24, то она отсутствует. Если снимать деньги в банкоматах других банков, то там взимается определенная сумма. Но и ее можно вернуть. ВТБ 24 возвращает эти деньги кэшбэком, но при условии, что за месяц были совершены покупки на сумму от 5 000 рублей. Без комиссии можно снять не более 150 000 рублей.

Дебетовая Мультикарта ВТБ 24 что это легко понять: в ней нет кредитной линии. Но есть бонусы:

- Кэшбэк до 10 % в некоторых категориях (сейчас — “Авто и Рестораны»). На все остальные покупки распространяется другой процент возврата — 2 %.

- Программа «Бонусы и мили». Начисляются баллы, за которые можно потом купить товары из каталога «Коллекция» или же все для поездок, туризма (билеты, путевки, бронь в отелях).

- В рамках накопительного счета действует программа «Сбережения» с 10 % годовых.

Дебетовой картой удобно расплачиваться не только в обычных магазинах и торговых точках, но и онлайн. Часть денег возвращается обратно в качестве кэшбэка, есть программа с бонусами и возможность накопления.

Плюсы, минусы и подвохи кредитной мультикарты

При рассмотрении условий, которые предлагает ВТБ по кредитке, складывается впечатление, что продукт идеален и с легкостью может затмить предложения других кредитно-финансовых учреждений. Однако, подвох у кредитной мультикарты ВТБ 24 все-таки есть — в чем он заключается и насколько это противоречит обещаниям банка, разберем далее.

К основным достоинствам, рекламируемым банком, относятся:

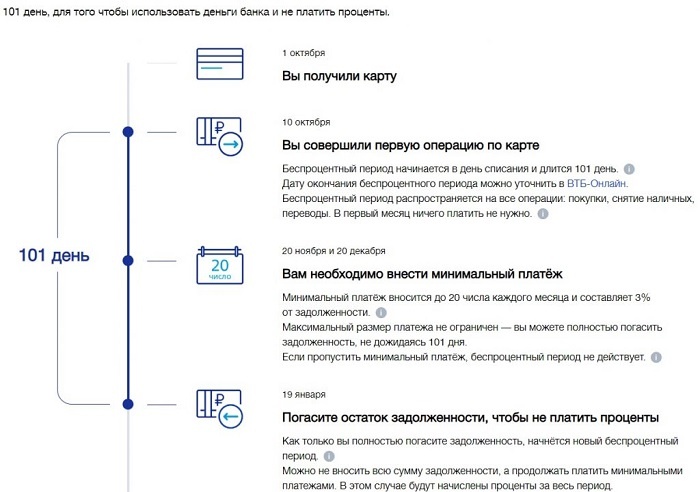

- Льготный период – 101 день с момента списания. Стоит отметить, что дата списания и дата совершения платежа могут различаться. Это связано с тем, что средства могут быть сняты через несколько дней после оплаты товара.

- Возможность получать особые вознаграждения в рамках 7 категорий.

- Процентная ставка – от 16% в год.

- Высокий кредитный лимит – до 1 млн. руб.

- Снятие наличных и денежные переводы не облагаются комиссией.

- Бесплатное оформление и содержание счета.

- Привязка 5 дополнительных карт.

- Оформление только по паспорту.

Подводные камни всплывают при более тщательном изучении продукта. Например:

- Ставка 16% по мультикарте ВТБ доступна, если подключена опция «Заемщик» и соблюдены требования для начисления максимального вознаграждения. В остальных случаях базовая ставка составит 26% годовых.

- Дополнительные опции не могут функционировать одновременно. Клиенту предлагается выбрать одну категорию, которую можно бесплатно изменить в следующем месяце.

- Проведение всех денежных операций, а также обслуживание счета клиент получает бесплатно, выполнив определенные условия банка. В противном случае комиссия снимется в соответствии с тарифным планом.

- Даже если условия для бесплатного перевода и снятия наличных соблюдены, комиссионный сбор все равно спишется с карты, но вернется в следующем месяце в виде кешбэка.

- Оформление по одному лишь паспорту возможно, но в таком случае одобренный лимит будет меньше 300 тыс. Для получения большей суммы необходимо предоставить справку о доходах.

- В период льготного пользования заемными средствами, клиенту все равно нужно вносить минимальный обязательный платеж ежемесячно. Размер платежа равен 3% от суммы долга. Если пропустить его, беспроцентный период перестанет действовать.

Как видно, если соблюсти условия банка, все достоинства кредитной карты ВТБ будут раскрыты в полной мере. Отсюда следует единственный минус банковского предложения – слишком красочная реклама, не предупреждающая клиента о подводных камнях.

Использование мультивалютной карты ВТБ

Наличие на счету владельца сразу трёх денежных единиц делает использование пластика непростым делом, в котором нужно понимать основные принципы конвертации.

При расчётах в первую очередь используются рубли. Если их на счету не оказалось, то деньги перечисляются с долларового (на MasterCard) или с еврового (на Visa) счёта согласно курсу самого банка. Те же операции (только в другом порядке) аналогичны и для остальной валюты.

Дистанционное управление

Для оптимального использования мультивалютной карты рекомендуется подключиться к ВТБ онлайн, зарегистрировавшись на их сайте. В личном кабинете можно управлять своими счетами, перебрасывая валюты между ними. Обо всех проводимых операциях пользователь будет получать оповещение на электронную почту или СМС (если есть привязка к телефону).

Пополнение

Пополнить счёт мультивалютной карты ВТБ можно напрямую через кассу банка, переводом с другого счета через онлайн-сервис или посредством терминалов оплаты. В последнем случае при использовании других банков будет взиматься комиссия.

Оформление

Для оформления доступно два способа: через личное посещение или онлайн. Рассмотрим для начала первый способ:

- Придите в отделение банка с паспортом. Если хотите кредитную мультивалютную карту ВТБ, то дополнительно понадобится справка о доходах.

- Заполните заявление и дожидайтесь одобрения.

- Спустя примерно 5 дней банк оповестит о своём решении (оно почти всегда положительно) и выдаст платёжный инструмент.

Если вы решите воспользоваться онлайн способом, то необходимо зайти в свой личный кабинет на сайте, выбрать нужную карту и написать там заявление. Как только заявка будет рассмотрена (обычно это срок от 5 до 10 дней), вас оповестят по телефону и направят мультивалютную карту ВТБ в ближайшее отделение, где вы сможете её забрать, предъявив паспорт.

В чем подвох карты?

Их у этой карты сразу несколько. Это не значит, что карта плохая, просто называть ее «Мультикартой» не стоило. Давайте подробнее разберем, что с ней не так:

- Название. Большинство сайтов с отзывами отражает, что люди воспринимают «Мультикарту» как мультивалютную, то есть такую, на которой можно хранить одновременно рубли, доллары и евро или другие валюты. Между тем именно этот продукт можно оформить только в одной из валют.

- Это не бесплатно. На самом деле, чтобы карта оставалась бесплатной, придется каждый месяц поддерживать оборот минимум 5 000 рублей по ней. Если это не будет выполняться, то придется ежемесячно отдавать банку 249 рублей. А в пересчете на годовое обслуживание это составит практически 3000 рублей. У многих других банков условия более выгодные в данном случае. Еще один нюанс – кэшбек будет начисляться тоже лишь в случае, если поддерживается ежемесячный оборот в 5000 рублей.

- Надо много тратить. Чтобы выгода была наибольшей, придется поддерживать оборот от 75000 рублей. Если эта сумма не достигается, то и вознаграждение не такое большое. Но, как у многих банков, получение кэшбека от трат по большинству категорий имеет ограничения. Например, вернуть по категории «Рестораны» или «Авто» реально только 3 тысячи рублей. На любые покупки это лишь 5 тысяч рублей. Если посчитать, то получается всего 4% и почти 7% от потраченных 75 000 рублей. Если же траты превысят эту сумму, то соотношение процентов станет еще меньше. Некоторые банки предлагают подобные условия и не ставят ограничений, либо допускают возврат суммы намного больше.

- Сроки. Приходится не просто пользоваться картой, но и делать это с учетом срока перед закрытием периода. Это несколько дней – от 1 до 5, в которые операции по карте уже не успевают попасть в отчет и не учитываются в текущем периоде. Из-за этого кэшбек может серьезно уменьшиться.

- Бонусы. ВТБ начисляет не только бонусные рубли, которые меняются на обычные, но также бонусы и мили. Вот их уже ни на что не поменяешь, а через 2 года бонусы могут и сгореть. К тому же нет гарантий, что банк не поменяет условия и не сделает бонусные рубли сгораемыми.

- Комиссия. 1% за снятие собственных средств, столько же за онлайн-платежи. Лимит переводов с карты в месяц составляет 20 тысяч рублей. Дальше все переводы будут облагаться комиссией в 1,25%, но если сумма небольшая, то минимум 50 рублей за перевод все равно спишут.

- Валютные карты. Если открываете карту ВТБ в долларах или евро, то будьте готовы к тому, что преимуществ такой карты практически не будет. На остаток проценты не начисляются.

Это основные подводные камни Мультикарты ВТБ, но это не значит, что пользоваться ею не выгодно. Просто подходит она не всем категориям людей. Например, действующим клиентам ВТБ, у которых снижается процент по кредиту из-за использования такой карты, она очень пригодится.

Виды дебетовых мультикарт ВТБ 24 и условия по ним

В ВТБ 7 видов мультикарт. Существенно они ничем не различаются. Основные положения, касающиеся оформления, начисления процентов на остаток и кешбэка, одинаковы. Разница лишь в специальных возможностях того или иного продукта.

Рассмотрим стандартные условия, свойственные всем картам:

| Название | Условие | Комментарий |

|---|---|---|

| Оформление | Бесплатно или 249 рублей | При оформлении онлайн плата за выпуск карты не взимается |

| Обслуживание | Бесплатно или 249 рублей в месяц | Бесплатное содержание доступно при соблюдении определенных условий банка |

| Cash back | До 10% | Размер бонусов зависит от суммы потраченных средств |

| Процент на остаток | До 6% | Процент начислений зависит от суммы, потраченной за предыдущий месяц: — от 5 тыс. до 15 тыс. руб. – 1% годовых; — от 15 тыс. до 75 тыс. руб. – 2% годовых; — более 75 тыс. руб. – 6% годовых. |

| Валюта счета | Доллары, рубли или евро | Одна на выбор |

| Дополнительные карты | До 5 карт | При подсчете ежемесячного оборота средств для зачисления бонусов, учитываются траты по всем продуктам – по основной карте и дополнительным |

| Вознаграждения | Доступные категории: заемщик, авто, рестораны, кешбэк, коллекция , путешествия, сбережения. | Одна из категорий на выбор. Ежемесячно можно бесплатно изменять. |

| Снятие средств в других банкоматах | Бесплатно, при соблюдении условий банка | Сумма возвращается в виде кешбэка, если за месяц было потрачено более 5 тыс. |

| Перевод денег в сторонние банковские учреждения | Бесплатно, при соблюдении условий. В противном случае – 0,4% от суммы перевода, но не менее 20 рублей | Сумма возвращается в виде кешбэка, если за месяц было потрачено более 5 тыс. |

| Платежные системы | Visa, Mastercard или МИР | |

| Онлайн-банк | Бесплатно |

Помимо основных условий и возможностей, каждая карта обладает индивидуальными особенностями.

Дебетовая Мультикарта ВТБ

Карта с базовым тарифом, которая доступна всем категориям клиентов. Особых привилегий, за исключением стандартных, она не дает. Для оформления достаточно оставить заявку онлайн и получить готовый пластик в отделении банка в течение недели. Единственное требование – клиент должен быть совершеннолетним.

Мультикарта ВТБ Visa с символикой Чемпионата мира по футболу FIFA

Отличие этой карты от стандартной – особый дизайн. Как следует из названия, на фронтальной стороне пластика представлена символика Чемпионата мира по футболу. Помимо этого, дизайнерский продукт поддерживает только платежную систему Visa.

Дебетовая Мультикарта ВТБ «Тройка»

Такая карта пригодится жителям Москвы или постоянным гостям столицы. По факту это продукт «2 в 1», совмещающий в себе и банковскую, и транспортную карту. «Тройка» представлена в двух форматах:

- стандартная;

- зарплатная – выдается только зарплатным клиентам.

Держатель пластика может пополнять счет через мобильные приложения, а также рассчитываться «Тройкой» от ВТБ за проезд на городском транспорте Москвы и пригородных электропоездах Московской области

Зарплатная мультикарта

Клиенты, которые получают зарплату на МК пользуются привилегиями пластика бесплатно, независимо от того, выполнены условия банка или нет. Так, за зарплатную карту никогда не взимается:

- ежемесячная плата;

- комиссия за снятие наличных.

Перед тем как получить зарплатный пластик, необходимо написать соответствующее заявление на перевод зарплаты и отнести его в бухгалтерию по месту работы.

Пенсионная карта

В ВТБ две пенсионные карты – для пенсионеров и для военных пенсионеров. На обычной карточке предусмотрен повышенный процент на сбережения – 8,5% годовых. Каждый из продуктов предполагает бесплатный выпуск и обслуживание, независимо от оборота средств. Еще одна особенность пенсионного пластика – привязка только к платежной системе МИР.

Для чего нужна Мультикарта?

Что же такое Мультикарта? Многие задаются этим вопросом. После представления продукта на рынке, банк ВТБ 24 начал активно продвигать ее. Особенно среди своих клиентов.

Почтовые рассылки, СМС-оповещения, звонки из банка и обилие рекламы, как в самом банке, так и в сторонних источниках (телевидение, интернет).

За последние 3 месяца только мне поступало наверное с десяток таких предложений.

Обычно, при выборе пластика, нам обещают одну-две особенных плюшки. Высокий кэшбэк или процент на остаток, выбор специальных категорий, бесплатное обслуживание или снятие в любых банкоматах без комиссии.

Так ли это на самом деле? Получилось ли это у банка или это всего лишь грамотный маркетинговый ход.

Давайте разбираться.

Кратко о зарплатной Мультикарте ВТБ 24 — что это

Кратко о зарплатной Мультикарте ВТБ 24 — что это

Если вы или ваша организация заключили договор с ВТБ 24 о начислении зарплаты на Мультикарту, то вместе с ней банк предлагает много бонусов. Каждый месяц на счет приходят не только сама заработная плата, но и кэшбэк, мили, бонусные баллы. То есть возвращается часть потраченных ан покупки денег, а также приходят мили и бонусы для покупки разных товаров. Разумеется, для этого нужно выполнить те же условия, что в дебетовой и кредитной Мультикарте. Все они подробно описаны выше.

Обслуживание зарплатной карты бесплатное на следующих условиях:

- Если на счет поступает заработная плата от юридического лица на сумму от 15 000 рублей.

- При ежемесячных покупках в размере от тех же 15 тыс.руб.

- Среднемесячный остаток на всех счетах клиента ВТБ 24 составляет 15 000 рублей.

- Если каждый месяц на карту поступает заработная плата.

Следует выполнить хотя бы 1 условие, и обслуживание будет бесплатным. В ином случае услуга обойдется в 249 рублей. Другие тарифы такие же, как и в дебетовой Мультикарте ВТБ 24.

Нюансы и советы

Отчетный (он же – расчетный) период по мультикарте (оборот за такой период определяет процент вознаграждения, который у вас будет в следующем периоде) является календарным месяцем (начинается с первого числа каждого месяца). Соответственно первый отчетный период начинается с ДАТЫ ПОДКЛЮЧЕНИЯ ПАКЕТА «МУЛЬТИКАРТА».

Таким образом, есть смысл подключать пакет с самого начала месяца, чтобы получить максимальный приветственный кэшбэк (напоминаем, что в первый месяц банк даёт максимальный процент вознаграждения в любой бонусной категории).

На форумах часто встречается вопрос: «Как часто и в какое время можно менять опции?». Вы можете бесплатно изменить опцию в любой момент (но не более 1 раза в месяц), но расчет вознаграждения по итогам месяца будет производиться на базе той опции, которая действовала на начало отчетного периода.

А с начала нового отчётного периода (с 1 числа следующего месяца) будет действовать новая опция. Например, с начала использования карточки (первый отчётный период, далее – ОП) у вас была подключена опция «Авто», и она же «перешла» на второй календарный месяц (на новый ОП). В середине второго ОП вы решаете сменить бонусную категорию на «Рестораны» и звоните с вашей просьбой на горячую линию банка. При этом категория «Рестораны» начинает действовать только с первого числа третьего ОП, а за второй ОП вам будет произведён расчёт вознаграждения по опции «Авто».

Если вы собираетесь оплачивать товары/услуги в валюте, то заведите карточки с валютными счетами, пополнив их валютой – вам начислят кэшбэк, и вы не потеряете кучу денег на конверсионных операциях (у ВТБ невыгодный курс обмена) при оплате в другой валюте рублёвыми карточками.

Важно не забывать, что банк будет начислять вознаграждение далеко не по всем операциям:

Как видите, сюда входят любые операции в ВТБ-Онлайн (например, за оплату коммунальных услуг через интернет-банк кэшбэк начисляться не будет – платите на сайтах поставщиков услуг), переводы, пополнения электронных кошельков

Обратите внимание, что не будут бонусироваться крупные покупки (автомобиль, недвижимость и т.д.), а также те операции, оборот по которым превышает 70% от ежемесячного оборота В ОДНОМ ТСП (торгово-сервисном предприятии)

Альфа-банк

Наиболее выгодными мультивалютными картами Альфа-банка являются те, что привязаны к пакету услуг «Максимум». Они рассчитаны на состоятельных людей. Их ежегодное обслуживание обходится в 5 тыс.руб.

Чтобы оно стало бесплатным, ежемесячная зарплата держателя карты должна равняться четверти миллиона рублей, а остаток — 3 млн. руб. Может быть и другое условие бесплатного обслуживания – совершение ежемесячных покупок от 100 тысяч руб. по безналичному расчету. Оформить карту можно на сайте Альфа-банка.

Благодаря пакету «Максимум» у мультивалютных карт Альфа-банка есть свои преимущества:

- безопасность при оплате за границей при помощи специальных чипов;

- конвертация валюты по курсу ММВБ;

- бескомиссионное снятие наличных во всех банкоматах мира;

- СМС-оповещение о транзакциях;

- бесплатность пользования интернет-банком;

- доступность мобильного приложения;

- самостоятельное ручное управление перепривязками счетов.

Дебетовая Мультикарта ВТБ — условия пользования и тариф в 2020

Дизайн дебетовой Мультикарты ВТБ

Дебетовая Мультикарта предназначена для совершения покупок и других операций за счет собственных средств клиента. Она выпускается в стандартном варианте и в виде продуктов, адаптированных под пенсионеров, жителей отдельных городов, зарплатных и других категорий клиентов. В любом случае перед тем как пользоваться Мультикартой, надо разобраться с ее условиями.

Выпуск и стоимость обслуживания карты

Базовый продукт предусматривает ежемесячную плату в 249 рублей. Но она не взимается при тратах на товары и услуги с помощью пластика на сумму от 5000 рублей за месяц. Существует еще ряд моментов, позволяющих избежать платы за обслуживание:

- Зарплатным клиентам предоставляется Мультикарта с бесплатным обслуживанием без дополнительных условий.

- Пенсионерам пакет услуг предоставляется бесплатно, при условии зачисления в течение 3 месяцев любой суммы от ПФР или пенсионных органов Минобороны.

- Жителям Москвы и Санкт-Петербурга доступна Мультикарта МИР с полностью бесплатным обслуживанием в рамках продуктов «Карта Москвича» и «Единая карта петербуржца».

Процент на остаток

Мастер-счет Мультикарты (основной карточный текущий счет) позволяет получать доход на остаток. Ставка для начисления процентов зависит от суммы покупок и может достигать 9% по стандартным условиям и 10% — по акциям.

При активной опции «Сбережения» проценты по мастер-счету не начисляют. Но клиент может открыть накопительный счет «Копилка» и получать на остаток по нему до 7.5% в зависимости от суммы расходов.

Снятие наличных в банкоматах (комиссии и лимиты)

Ежемесячно можно снимать с Мультикарты до 2 млн рублей, а в течение 1 дня – до 350 тысяч рублей. Комиссии не будет, если использовать для получения наличных банкоматы группы ВТБ. В остальных случаях она составит 1% (мин. 300 р.). Банк вернет сумму этой комиссии, если траты за месяц превысят 75 тыс. рублей, а также при получении военной пенсии через ВТБ.

Выдача наличных в кассах сторонних финансовых учреждений всегда платная – 1% от суммы (мин. 300 р.). Аналогичная комиссия взимается и при получении суммы до 100000 рублей в кассах ВТБ.

Переводы с дебетовой Мультикарты ВТБ

Бесплатно осуществляются переводы внутри ВТБ. За межбанковский перевод по реквизитам банк возьмет комиссию в 0.4% (мин. 20 и макс. 1000 руб.), а за перечисление по номеру пластика – 1.25% (мин. 50 р.). При тратах от 75000 руб. за месяц комиссия за все межбанковские переводы и перечисление до 20000 руб. по номеру пластика возвращается на счет.

С подтверждением по СМС можно отправить по номеру пластика за 1 раз до 100000 рублей, за день – до 300000 руб. и до 333333 руб. – за месяц. На межбанковские переводы лимиты выше – до 250000 руб. в сутки и до 2500000 руб. – в месяц.

Смс-информирование по карте

PUSH-уведомления можно получать без взимания платы за услугу. По СМС бесплатно доставляют только коды для подтверждения операций и информационные сообщения в рамках пакета «Карты». Для получения уведомлений по СМС о каждой покупке надо активировать опцию «Карты+», которая стоит 59 р./месяц.

Дополнительные дебетовые Мультикарты для близких

Клиент может получить без дополнительной платы до 5 дебетовых карточек. Если нужна 6-ая и последующая «допка», то за ее выдачу придется заплатить 500 руб. Весь дополнительный пластик обслуживается бесплатно.

Кэшбэк или бонусные опции Мультикарты ВТБ действуют не только на основную карточку, но и на все «допки». При этом для всех карт будет применяться 1 опция программы. Выбрать отдельно варианты вознаграждения для основного и дополнительного пластика нельзя. К продукту «Единая карта петербуржца» выпуск «допок» невозможен.

Прочие комиссии тарифного плана дебетовой Мультикарты

Перевыпуск пластика осуществляется при необходимости без взимания комиссии. Причина замены при этом значения не имеет. Доступ к мобильному и онлайн-банку также предоставляется без взимания вознаграждения.

Снятие наличных и грейс-период

Одно из весомых преимуществ — внушительный льготный период, равный 101 дню. По сути, это беспроцентная рассрочка, позволяющая приобретать товары без переплат и комиссий. Кроме этого, в первые семь дней после получения кредитной карты предусмотрено беспроцентное использование. При этом клиенту предоставляется возможность:

- снятия заёмных средств без комиссионных сборов;

- совершать денежные переводы посредством онлайн.

Речь в данном случае о финансовых операциях через банкоматы ВТБ и личный кабинет. За обналичивание средств через иные терминалы комиссия взимается в соответствии с условиями сторонних банков. Ещё одно условие для снятия наличных без переплат — сумма не должна быть больше 100 тыс. руб. Если лимит превышен, комиссия будет равна 5,5%, но не меньше 300 руб. После семидневного беспроцентного использования условия следующие:

- ежесуточный лимит на выдачу — 350 тыс. российских рублей;

- ежемесячный лимит — 2 млн. российских рублей;

- комиссия за снятие в сторонних терминалах и банкоматах ВТБ равна 5,5% в зависимости от снятой суммы, но не менее 300 руб. за одну операцию;

- снятие личных средств до 100 тыс. руб. через терминалы — бесплатно;

- обналичивание собственных денег свыше 100 тыс. руб. через кассы ВТБ — 1 тыс. руб;

- снятие личных финансов через сторонние организации 1%, но не менее 300 руб.

Условия для онлайн-операций:

- переводы через ресурс ВТБ 30 руб. за одну операцию;

- оплата товаров через сайты партнёров банка ВТБ минимум 30—40 руб;

- пополнение чужих счетов через интернет-банкинг ВТБ обойдётся в 1,25%, но не менее 50 руб.

Многие допускают ошибку при подсчёте льготного периода

Обратите внимание на то, что он длится 101 день в том случае, если обязательный платёж будет вноситься ежемесячно в день, предусмотренный кредитным соглашением

Перечень возможностей карточки от ВТБ безграничен. Именно поэтому продукт может стать незаменимым помощником в повседневной жизни любого человека. Выгода кредитной карты очевидна, главное, соблюдать условия использования и не допускать просрочек по ежемесячным платежам. При правильном использовании можно значительно экономить на покупках и получать прибыль за счёт начислений на остаток личных средств.

Райффайзенбанк

Райффайзенбанк предлагает несколько мультивалютных карт, но наиболее выгодной является бивалютная карта Visa Classic с двумя счетами: рублевым и одним из иностранных (на выбор — долларовым или евро).

Стоимость ее ежегодного обслуживания 750 рублей, каждая последующая дополнительная карта (до пяти единиц) оплачивается по меньшей цене (600 руб.) Счета можно пополнять только суммой больше 10 тыс.руб., тратить в месяц– не более 3 млн.руб., в день – не более 200 тыс. Оформить карту можно на сайте Райффайзенбанка.

Бесплатные услуги, которые идут в пакете с картой Visa Classic, являются классическими: оплата коммунальных услуг, СМС-оповещение, мобильное приложение и интернет-банк, круглосуточная техническая поддержка. Для пользующихся рублевым счетом имеется дисконт «Скидки для вас».

Бонусная программа: краткий обзор опций

Премиальная программа кэшбэка и бонусов – это самое «вкусное», что предлагает ВТБ в своем пакете «Мультикарта». Условия их получения одинаково применимы как к дебетовой, так и кредитной карте. Отличий между ними не имеется.

Итак, оформляя карту, вы можете бесплатно подключить 1 опцию (согласно договору). Она позволяет получать повышенный кэшбэк на покупки в определенных категориях:

- «Авто». Включает покупки на АЗС и оплату парковок в любое время суток. Максимальный кэшбэк – 10%;

- «Рестораны». Включает оплату услуг в кафе, ресторанах, сетях быстрого питания. Максимальный кэшбэк – 10%;

- «Cash Back на все». Возврат по всем покупкам, совершенным с использованием карты. Максимальный кэшбэк – 2%;

- «Путешествия». Начисление бонусных милей за каждые 100 руб. расходов. Мили могут затем расходоваться на оплату билетов, гостиниц, отелей;

- «Сбережение». Предусматривает получение до 8,5% годовых на сумму, лежащую на накопительном счете в ВТБ.

Плюсы и минусы

Открытие мультикарты от ВТБ возможно в 3-х валютах: рубль (RUS), доллар (USD) и евро (EUR). Вы можете одновременно получить карты в различной валюте.

Другие преимущества мультикарты:

- Отсутствие платы за выпуск и обслуживание. Если вы закажете карточку online с сайта ВТБ 24, то плата за её выпуск не взимается. Кроме того, не требуется платить за обслуживание, если будет соблюдено хотя бы одно из требований банка (были перечислены выше);

- Начисление определенных процентов на остаточную сумму. Наибольший размер начисляемых процентов – 6% по одной из имеющихся опций бонусной программы;

- Взаимодействие с различными платежными системами. «Мультикарту» можно подключить к различным сервисам по оплате: Apple Pay, Google Pay и др.;

- Возможность перевыпуска. Карты могут досрочно перевыпускаться без взимания с пользователя комиссии (например, при утере либо краже);

- SMS-информирование. Услуга оповещений подключается к «Мультикарте» абсолютно бесплатно, независимо от ежемесячных расходов.

Что касается недостатков карточек, предоставляемых по пакету «Мультикарта», то к ним относится зависимость бонусов от ежемесячной суммы расходов. Только активные и «щедрые» владельцы смогут получать максимальный доход по подключенной опции, поскольку кэшбэк начисляется с оборота, как минимум, 75 000 тыс. рублей в месяц.

Кроме того, получить высокий кэшбэк до 16% (5% выплачивают от банка + 11% от партнера) можно по мультикарте Привилегия + опции Коллекция, выпускаемой с осени 2018 года. Однако условие начисления этого бонуса – расходы по карточке от 150 000 рублей и более.

https://youtube.com/watch?v=aAeYrlturgY

Что такое мультикарта ВТБ?

Сейчас среди банковских услуг можно найти карту от ВТБ с широким пакетом услуг. Среди них – проценты, которые начисляются на остаток, всякие бонусы и доступные онлайн-переводы. Дополнительно разрешается подключать любые бонусные опции из целого ряда. Именно по этой причине ВТБ назвал карту «Мультикартой» — она вмещает в себя преимущества сразу нескольких своих карт.

К ней можно подключить сразу до 5 дополнительных опций. Дебетовая карта ВТБ Мультикарта позволяет подключать опции и для близких людей – например, для родственников, друзей или семьи. Когда будет рассчитываться возврат в виде кэша, то будет браться в расчет оборот по всем имеющимся картам сразу, как по основной, так и по дополнительным. При этом открыть карту допускается в виде дебетовой или кредитной, она прекрасно подходит для любых расчетов, даже в мировой паутине тоже можно расплатиться.

Выбирать можно между тремя международными и отечественными системами:

- Visa;

- Masterсard;

- «Мир».

Стоит сказать, что если в планах путешествия в другие страны, то стоит выбирать из первых двух вариантов, так как наша отечественная система пока принимается не во всем мире.