Как стать брокером

Содержание:

- Услуги бизнес брокера

- Особенности брокерского бизнеса

- Научиться оценивать кредитоспособность

- Шаг первый. Выбираем брокера

- Шаг третий. Осваиваем азы работы с торговым терминалом

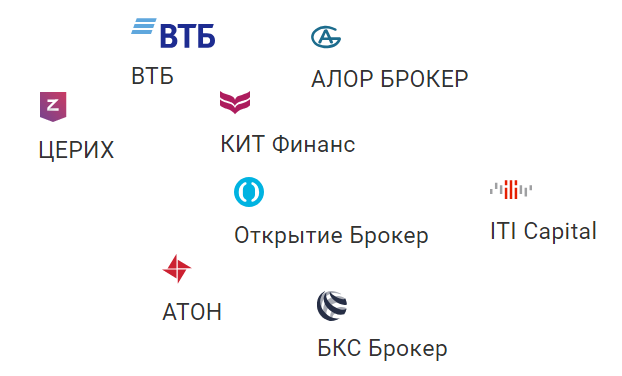

- Рейтинг брокеров

- Как стать бизнес брокером

- Регистрация бизнеса и договор брокера

- На чем зарабатывает и сколько получает

- Услуги, оказываемые брокерской компанией

- Шаг восьмой. Контролируйте свои инвестиции

- Чем больше у брокера банков-партнеров, тем больше у него клиентов.

- Что делать, если брокер лишился лицензии?

- Как зарабатывает бизнес брокер

- Регистрация бизнеса

- Преимущества и недостатки работы страховым брокером

- Франшизы страховых брокеров

- Как строить карьеру

- Бизнес-брокер – не Риэлтор!

- Как распознать мошенников, маскирующихся под брокеров

- Нюансы работы с юридическими лицами

- Услуги страхового брокера

- Особенности брокерской деятельности

- Заработная плата

Услуги бизнес брокера

Найти подходящего бизнес-брокера сегодня можно как по рекомендациям знакомых предпринимателей, уже успешно расставшихся со своим готовым бизнесом на выгодных условиях, так и на специализированных площадках. Есть рейтинги самых активных брокеров в профильных журналах. Чаще всего пользуются услугами брокеров:

при продаже:

- предприятия торговли,

- общественного питания,

- сервисного обслуживания,

- услуг,

- салонов красоты,

- производственные компании.

При покупке «зовут» брокера те, кто хотят стать владельцами

- автомоек,

- торговых предприятий (от палаток до крупных торговых площадок),

- общепита,

- гостиниц,

- сферы фитнеса, красоты и здоровья.

Функция №1. Консультационные услуги

Организации, в штате которых нет профессионального юриста, а также физические лица без соответствующего образования не имеют достаточного количества времени, чтобы провести анализ законодательства.

Брокерские компании же регулярно изучают изменения государственных актов. Это позволяет им получать доход от консультационных услуг. Клиенты могут получить от брокера ответы на все свои вопросы и пояснения относительно неясных моментов.

Функция №2. Анализ рынка предложений

При обращении клиента к брокеру посредник в первую очередь осуществляет тщательный анализ рынка. Компании имеют достаточно опыта, чтобы быстро собрать информацию. Они помогут выбрать оптимальный для использования вариант.

Функция №3. Помощь в подготовке пакета документов

У некоторых клиентов нет времени на сбор и подготовку пакета документов. В этом случае брокеры делают эту работу за них.

Они уточняют, какие документы потребуются для получения услуги, консультируют, как проще и быстрее подготовить все необходимые бумаги. Получается, что они выполняют половину технической работы по подготовке и оформлению сделки.

Таким образом, брокер оказывает своему клиенту помощь по подготовке сделки. Это позволяет сэкономить большое количество времени.

Особенности брокерского бизнеса

- Компенсация вреда, причиненного неблагоприятными событиями;

- Начисление регулярной финансовой помощи страхователю, достигшему оговоренного возраста или утратившему трудоспособность;

- Организация оказания медицинской помощи;

- Накопление и инвестирование капитала.

Так как стать брокером страховых компаний? Строго говоря, новичку не нужно даже снимать офис и подбирать персонал: для старта достаточно заключить договоры о сотрудничестве с двумя-тремя страховщиками, открыть расчетный счет и начать искать клиентов. В целом эксперты считают, что портфель брокера необходимо составить из 7–12 страховых компаний с разными тарифами и условиями, причем 30% из них должны быть хорошо известными широкой аудитории.

При выборе партнеров важно также учитывать собственные интересы: доход брокера формируется из комиссионных вознаграждений, которые он получает от страховщиков при заключении договоров страхования. Премия, как правило, зависит от вида продукта и количества полисов, проданных посредником в течение месяца

Поэтому на начальном этапе новичок сможет рассчитывать лишь на комиссию в 15–20%.

Первые деньги начинающему страховому брокеру проще всего заработать на продаже востребованных продуктов — полисов ОСАГО. Разумеется, комиссия для них составляет всего 8–10%, но так можно очень быстро набрать базу клиентов, заслужить репутацию на страховом рынке и начать продвигать более дорогие услуги.

Научиться оценивать кредитоспособность

Оценка кредитоспособности помогает брокеру подобрать для клиента подходящего кредитора и кредитный продукт. Например, к ипотечному брокеру обращается клиент без опыта кредитования. Клиенту нужна ипотека, но банки отказывают. Брокер поможет сформировать кредитную историю, чтобы любой банк одобрил ипотеку.

Другой пример: к брокеру обращается клиент с просрочками платежей по кредиту. Срочно нужен займ, но везде отказывают. Брокер находит кредитный кооператив, который готов дать кредит под залог квартиры. Клиент закрывает просрочки, его кредитная история улучшается, он может получить кредит.

Чтобы научиться оценивать кредитоспособность, помогут статьи, видео, курсы и собственный опыт.

Статьи:Андеррайтинг для брокераАндеррайтинг заемщика при ипотечном кредитованииКак брокеру начать работать с МСБ

Видео:Практика использования кредитных историй в розничном кредитованииСкоринг. Новые источники информации

Также брокеру нужны инструменты оценки кредитоспособности: кредитная история, кредитный рейтинг, скоринг и другие — все необходимые инструменты есть на ЭБК system.

Шаг первый. Выбираем брокера

Выбор брокера для биржевой торговли не такая уж сложная

задача, поскольку все официально аккредитованные на бирже брокеры априори имеют

все необходимые государственные лицензии и сертификаты **, что уже даёт

определённую гарантию надёжности.

** Не следует путать государственные

лицензии и сертификаты с теми многочисленными сомнительными сертификатами,

которыми так и пестрят страницы сайтов Форекс-дилеров.

Работа через таких брокеров не таит в себе никаких подводных

камней (при условии, что вы внимательно ознакомитесь с тарифами, оговаривающими

размер комиссионных вознаграждений), а кроме этого их деятельность абсолютно

прозрачна. Брокер лишь передаёт ваши приказы на биржу и совершает для вас

сделку. При этом ваш торговый капитал находится на специальном брокерском счету

и может быть использован исключительно для совершения указанных вами торговых операций

(если конечно в договоре с брокером вы не укажете иных возможностей). А все

приобретённые вами ценные бумаги будут храниться на, так называемых, счетах-депо,

открываемых в независимых от брокера депозитариях.

Для выбора брокера вы можете обратиться непосредственно к

сайту той биржевой площадки, на которой планируете торговать. Любая биржа имеет

свой список аккредитованных на ней брокеров, например для Московской биржи, эти

списки представлены здесь:

- https://www.moex.com/s548 – для валютного рынка;

- https://www.moex.com/ru/members.aspx?tid=1179&sby=4

– для фондового рынка (акции и облигации); - https://www.moex.com/ru/members.aspx?tid=35&sby=7

– для срочного рынка (фьючерсы и опционы); - https://www.moex.com/ru/members.aspx?tid=1330 –

денежный рынок (РЕПО и депозитно-кредитные операции); - https://www.moex.com/ru/members.aspx?tid=1141&sby=15

– рынок драгоценных металлов.

Не обязательно для каждого рынка выбирать отдельного

брокера, поскольку многие из них предоставляют услуги по торговле на каждом из

вышеуказанных направлений.

На что действительно следует обратить внимание при выборе

брокера, так это на те условия работы, которые он сможет вам предоставить. Здесь

нужно учесть следующие основные моменты:

- Вознаграждение брокера. Брокер, естественно,

работает не безвозмездно, а за определённую комиссию. Как правило, размер этой

комиссии пропорционален той сумме сделки, которую вы заключаете, но могут быть

исключения. У каждого брокера здесь свои условия, поэтому внимательно с ними

ознакомьтесь и выберите наиболее подходящие именно для вас; - Торговые терминалы, которые готов предоставить

вам брокер. Умеете ли вы ими пользоваться или же вам потребуется дополнительное

время для их освоения. Если для вас это актуально, то уточните наличие

мобильных версий позволяющих торговать с планшета или смартфона; - Качество работы службы поддержки и

информационное обеспечение клиентов. Если вам понадобится квалифицированная

помощь в вопросах связанных с технической стороной процесса торговли, то вы

всегда сможете получить её в службе поддержки. Кроме этого, многие брокеры, в

качестве дополнительной услуги, предоставляют своим клиентам доступ к

финансовым новостям, транслируемым различными информационными агентствами (Reuters,

Bloomberg, РБК и т.д.); - Наличие обучающих курсов для своих клиентов.

Многие брокеры в целях привлечения новых клиентов, а также для повышения

квалификации уже торгующих через них трейдеров (а, следовательно, и для

повышения своей прибыли, в конечном итоге) организуют бесплатные курсы обучения

азам биржевой торговли. Это особенно актуально для начинающих трейдеров.

Шаг третий. Осваиваем азы работы с торговым терминалом

Зачем нужен торговый терминал, которым вы не умеете

пользоваться? Поэтому, прежде всего, после установки торгового терминала

начинайте осваивать его интерфейс.

Подключите его к демо-счёту и пробуйте открывать и закрывать

позиции, устанавливать ордера Stop Loss и Take Profit,

а если возникают какие либо вопросы, то открывайте раздел помощи и ищите

ответы.

Этот этап один из самых простых и всё что от вас на нём

требуется, так это освоить все основные приёмы работы с терминалом, изучить все

необходимые «горячие клавиши» и добиться того, чтобы все необходимые действия

производились на автомате.

Кроме этого, вам необходимо научиться обращаться с графиками

финансовых инструментов. Вы должны уметь производить с ними хотя бы такие

простейшие манипуляции, как проведение линии тренда или установка того или

иного индикатора. Всё это проще изучать на практике, так сказать, методом тыка.

И по необходимости, конечно, уже пользоваться разделом справки, который есть в

каждом мало-мальски известном торговом терминале.

Рейтинг брокеров

Изучение рейтинга бирж поможет выбрать лучшего брокера для плодотворной и выгодной работы. Показатель, составляемый из факторов обработки ордеров, торговых усилий, надежности торгового терминала, величины спрэда, качества обслуживания техподдержки, перечня инструментов – это рейтинг брокеров. Высокие показатели свидетельствуют о достойном качестве работы, моментальном выполнении ордера, актуальных котировках. Возможность управления счетами с помощью гаджетов – обязательное условие для получения высокого рейтинга.

Рейтинг брокерских организаций составляется на основе отзывов трейдеров. Учитывается качество обслуживания клиентов, надежность, выполнение обязательств. Брокер должен иметь графический пакет для осуществления технического анализа.

Как стать бизнес брокером

Для начала официальной деятельности нужно зарегистрироваться в качестве юрлица либо индивидуального предпринимателя. Для начала собственно работы необходимо владеть следующими навыками:

- оценки стоимости компаний,

- поиска подходящих объектов для продажи,

- предпродажной подготовки объекта,

- поиска покупателя (выход на торговые площадки, реклама, другие источники),

- организации переговоров между владельцами,

- определения оптимальных условий сделки,

- юридической помощи в проведении сделок по купле-продаже компаний.

В работе бизнес-брокеру пригодятся умение сохранять конфиденциальность сделок, готовность не использовать типовые схемы купли-продажи, а индивидуально подходить к схеме купли-продажи и подготовки условий.

Регистрация бизнеса и договор брокера

Брокеры регистрируют ИП или ООО, чтобы заключать договоры с клиентами и банками. Самый простой вариант для старта: ИП на УСН. При такой форме регистрации достаточно учитывать доходы и платить с них 6%. С ростом компании будет больше доводов в пользу ООО — в том числе для оптимизации налогов.

Для работы обязательно нужен договор. Договор выручает в спорных ситуациях с клиентами и защитит от попытки неуплаты комиссии. Так, брокер из Казани благодаря грамотному договору выиграл суд, когда клиент отказался оплачивать его услуги.

Статья по теме: Как брокеру отстоять комиссию с помощью договора

На чем зарабатывает и сколько получает

Брокер зарабатывает на комиссии, её размер зависит от многих факторов, в том числе и количества проданных полисов. Особенно это актуально при продаже полисов ОСАГО, продавать придётся много, поэтому можно заранее обговорить со страховой премии за объём продаж.

Работать придётся с различными компаниями, соответственно и заработок будет отличаться. Это связано с политикой страховщика и правилами сотрудничества с брокерами.

Размер комиссионных оговаривается сразу. И может быть:

- Зависимым от количества проданных полисов

- Фиксированным.

Если комиссия зависит от количества, то применяется прогрессивная шкала вознаграждения брокера по итогам за месяц, квартал и т.п… Фиксированную ставку можно пересмотреть только при существенном превышении оговоренного плана продаж.

Но, в любом случае, даже с ноля, можно рассчитывать на комиссионные по добровольному автострахованию от 12 до 25, а по ОСАГО от 8 до 10 %.

На примере консервативного Ингосстраха комиссионные выглядят так:

- КАСКО — до 15% от полиса

- ОСАГО — до 10%.

- Страхование имущества — до 20% от стоимости полиса.

Это ни много и ни мало. Нормально! Всё зависит от количества. Например покупатели ОСАГО, при хорошей организации работы, идут непрерывным потоком. Страховки заканчиваются, машины переоформляются, покупаются новые, вписываются дополнительные водители и т.п…

Соответственно выписываются новые и переоформляются старые полисы ОСАГО. То есть, при небольшой стоимости полиса и маленькой комиссии, имеем постоянный денежный ручеёк, который в итоге становится прудиком или озером.

Конечно интереснее с КАСКО. Один полис на 60000 руб. принесёт от 7200 до 15000 комиссии. Уже хорошая прибавка к ручейку. А КАСКО всегда идёт вслед, или лучше сказать в обнимку, с ОСАГО. Тут всё в ваших руках. Как не отпустить клиента без полиса подороже, избавив его от материальных рисков при авариях и прочей порче автомобиля.

Поэтому страховые организации правы, когда обещают высокий, не имеющий потолка, доход от работы в страховом бизнесе. Конечно, многое зависит от региона и конкретного населенного пункта. Но везде есть плюсы и минусы.

Например в больших городах – много клиентов, но очень большая конкуренция. В маленьких – мало народу, зато компании плохо представлены, и можно покорить население широким выбором различных условий страховщиков.

Услуги, оказываемые брокерской компанией

Чтобы понять, как стать брокером на бирже, нужно ознакомиться с перечнем оказываемых брокерской компанией услуг.

Планируя предпринимательскую деятельность в сфере биржевой торговли, для получения конкурентоспособного статуса на рынке аналогичных услуг, потенциальный брокер должен быть готов организовать мероприятия, позволяющие обеспечить многофункциональный сервис за счёт предоставления клиентам:

- брокерского обслуживания на разных типах бирж;

- доступа для проведения финансовых операций на внебиржевом рынке RTS Board;

- ПАММ сервис;

- возможности открыть клиентский счёт, который может быть индивидуальным или ПАММ;

- индивидуальных консультационных услуг;

- кредитных услуг;

- возможности маржинальной торговли;

- аналитической информации относительно дальнейшего поведения котировок торговых инструментов с учётом технического и фундаментального обоснования;

- экономического календаря с указанием событий разной степени влияния на финансовые рынки;

- возможности торговли при помощи программного обеспечения, с помощью интернет-трейдинга, а также с помощью телефонных заявок;

- услуг по формированию отчёта о состоянии инвестиционного счёта;

- услуг доверительного управления;

- возможность совершать финансовые операции РЕПО и с паями ПИФов.

Шаг восьмой. Контролируйте свои инвестиции

Всегда держите руку на пульсе. Это более актуально для краткосрочной торговли – трейдинга и спекуляций

В данном случае важно всегда отслеживать состояние всех своих открытых позиций, особенно это касается маржинальной торговли (с использованием кредитного плеча). В долгосрочных инвестициях так сильно заморачиваться контролем нет необходимости, однако проводить периодический анализ своего портфеля на предмет возможностей дополнительной покупки (например на просадках) или продажи тех или иных ценных бумаг, периодически необходимо

Раз в неделю, раз в месяц или каждые полгода, в зависимости от того насколько долгосрочными являются ваши вложения. Как правило, чем больше инвестиционный горизонт, тем реже требуется отслеживать состояние портфеля и проводить его ребалансировку.

Для контроля своих инвестиций можно использовать как средства торгового терминала, так и различные сторонние сервисы. Торговый терминал QUIK, наиболее популярный у трейдеров и инвесторов торгующих на фондовом рынке, всем хорош, вот только нет в нём инструментов для удобного и наглядного представления текущего состава портфеля. Опытные трейдеры, уже привыкшие к его интерфейсу, могут легко считывать информацию с многочисленных сложных таблиц, а вот для новичка это может стать проблемой.

Впрочем проблема эта легко решается посредством использования многочисленных специализированных сервисов для контроля, учёта и анализа инвестиций. Для примера можете взглянуть на наш “Портфель новичка” представленный в одном из них. Вот ссылка: https://intelinvest.ru/public-portfolio/146582/

А вот ссылка на пошаговое руководство по составлению этого портфеля: https://www.azbukatreydera.ru/antikrizisnyj-portfel.html

Ну вот, пожалуй, и всё. В заключение, дам вам ещё один важный совет: никогда не останавливайтесь в своём профессиональном самосовершенствовании. Этот совет можно отнести, наверное, к большинству профессий, однако именно для трейдеров он будет наиболее актуален. Наша профессия как никакая другая требует постоянного развития и самосовершенствования (как в чисто профессиональном, так и в психологическом плане). Ведь деньги на бирже не берутся из ниоткуда, и если кто-то один зарабатывает здесь деньги, то кто-то другой неизбежно их теряет. Это как закон сохранения энергии, только по отношению к финансам. Здесь всё по взрослому, и если у тебя не хватит сил и умения взять свои деньги, то их непременно возьмёт кто-то другой, причём вытащит их не откуда-нибудь, а из твоего кармана.

Биржа

Чем больше у брокера банков-партнеров, тем больше у него клиентов.

Ключевое значение для успеха бизнеса имеет правильно выбранное местоположение. Одни ищут помещение в непосредственной близости к местам скопления потенциальных клиентов — крупных розничных торговых точек или авторынков. Другие предпочитают открыть офис в деловом центре города, куда без проблем доберутся все.

При хорошем раскладе удачное местоположение обеспечит вас 40-70 клиентами ежемесячно.

Теперь о самом офисе. Он может быть небольшим — порядка 15 метров, на которых вы разместите 3 менеджеров-брокеров. Это ключевые специалисты бюро. Они будут объяснять клиентам плюсы и минусы кредитных продуктов, рассказывать, какие документы необходимы для получения ссуды, помогать оформлять бумаги, оценивать шансы потенциальных заемщиков на получение кредита и прочее.

Зарплата менеджеров складывается из оклада (6-10 тыс. руб.) и процента от сделки. В среднем менеджер получает от 0,5 до 1% от суммы каждого выданного кредита. Практики советуют выплачивать оклад только первые два-три месяца, пока новый сотрудник еще не освоился. Потом специалист должен обеспечивать себе достойную зарплату за счет одних только процентов.

Разумеется каждому сотрунику необходимо оборудовать рабочее место. Приготовьтесь на обустройство одного рабочего места потратить около 40 тыс. руб.

Отдельная статья расходов покупка телефонной линии и выделенного канала Интернет.

Кроме менеджеров потребуются системный администратор и бухгалтер. Задачи, которые решают эти специалисты, можно отдать на аутсорсинг. IT-специалисту достаточно появляться в офисе раз в три месяца. Каждый его визит будет обходиться примерно в 1-1,5 тыс. руб. Бухгалтеру-совместителю кредитные брокеры платят 10-15 тыс. руб. в месяц.

Однако вернемся к менеджерам. Так как специалист должен хорошо разбираться в процедуре оформления кредитов, уметь оценивать платежеспособность заемщика, лучше всего брать на работу бывших сотрудников кредитных подразделений банков или принимать на должность менеджера выпускников близких специальностей и учить их на практике самостоятельно.

Средняя сумма кредита, оформленного через брокеров, по оценкам экспертов, достигает 250-350 тыс. руб. Наиболее востребованные кредиты — потребительские. На втором место по популярности идут ссуды на покупку подержанных автомобилей.

Самый низкий спрос — на услуги по сопровождению ипотечного кредитования. В этом сегменте у независимых брокеров есть сильные конкуренты — агентства недвижимости.

На определенных видах ссуд брокеры предпочитают не специализироваться, чтобы не сужать свою клиентскую базу.

Кредитные бюро используют две системы оплаты услуг: одни берут процент от суммы выданного кредита, другие фиксированную плату. В случаях когда банк отказывается кредитовать клиента, компания денег за свои услуги не получает. В среднем полное сопровождение до момента получения кредита обходится заказчику в 5-10% от ссуды.

Продвигать услуги кредитных брокеров эффективнее всего через систему наружной рекламы, размещенной поблизости от офиса. Также неплохо показал себя Интернет.

Стоит размещать объявления на специализированных сайтах и активно предлагать свои услуги в форумах. Эксперты рекомендуют создать собственный сайт компании и разместить на нем информацию об услугах, контакты организации и «общеобразовательные» статьи о видах кредитов и их особенностях.

Сроки окупаемости напрямую зависят от качества работы брокера. В среднем из 40-70 клиентов, ежемесячно приходящих в кредитные бюро, ссуды получают 30-40%: с одними отказываются работать сами брокеры, других отсеивают банки.

По оценкам экспертов, на первых порах новый игрок может рассчитывать только на 15-20 посетителей в месяц. Но клиентская база растет быстро. По мнению экспертов активная рекламная кампания и удачное расположение офиса гарантируют кредитному брокеру рост числа клиентов на 20% в месяц, .что может окупить затраты уже через три-четыре месяца.

По материалам статьи Дмитрия Шлыкова, опубликованной в журнале Деловой квартал

01.01.1970

3862 человек изучает этот бизнес сегодня.

За 30 дней этим бизнесом интересовались 175560 раз.

Сохраните статью, чтобы внимательно изучить материал

Что делать, если брокер лишился лицензии?

Предположим, что вы заключили договор с брокером, перевели ему деньги, купили ценные бумаги, а через какое-то время Банк России отозвал у него лицензию. Или лицензии лишился депозитарий, в котором вы храните свои ценные бумаги.

Закон защищает ваши активы, но не полностью. Многое зависит от того, сколько денег вы держите на счете брокера и что это за брокер.

Если брокер – банк, ваши деньги попали в «общую кассу» – смешались с деньгами других клиентов и самого банка. Вернуть их вы сможете только по окончании длительной процедуры банкротства организации, и не факт, что полностью.

Если брокер – не банк, то деньги всех клиентов он держит на специальном счете, отдельно от своих собственных. Во время процедуры банкротства деньги с этого счета не могут использовать, чтобы погасить долги брокера. В случае отзыва лицензии все деньги на этом счете распределяют между клиентами брокера. Это займет некоторое время, но ждать окончания банкротства не придется.

Важно понимать: если брокер вывел часть денег со специального счета на собственный счет, чтобы провести свои операции, то эти средства вернуть не получится. Деньги, которые остались на специальном счете, поделят между всеми клиентами пропорционально тем суммам, которые они там хранили.

С ценными бумагами проще – они числятся именно за вами

Если депозитарий обанкротится, ваши ценные бумаги не смогут взыскать, чтобы погасить его долги. Но опять-таки может оказаться, что часть ваших бумаг брокер использовал для собственных операций. Если депозитарий и брокер – одна организация и она обанкротилась, то ценных бумаг тоже можно не досчитаться. Именно поэтому выбирать брокера нужно очень тщательно.

С ценными бумагами проще – они числятся именно за вами. Если депозитарий обанкротится, ваши ценные бумаги не смогут взыскать, чтобы погасить его долги. Но опять-таки может оказаться, что часть ваших бумаг брокер использовал для собственных операций. Если депозитарий и брокер – одна организация и она обанкротилась, то ценных бумаг тоже можно не досчитаться. Именно поэтому выбирать брокера нужно очень тщательно.

Закон предписывает лишившемуся лицензии брокеру или депозитарию немедленно остановить все операции (кроме выполнения обязательств перед клиентами) и обеспечить сохранность денег и ценных бумаг клиентов. Затем они обязаны в течение трех дней сообщить клиентам об отзыве лицензии и предложить им забрать активы – деньги и/или ценные бумаги.

Если брокер остался без лицензии, вам надо:

- Как можно быстрее вывести ваши деньги со счета брокера на свой банковский счет.

- Убедиться, что у вас сохранился отчет брокера с информацией о дате покупки и стоимости ценных бумаг. Если такого отчета нет, запросите его повторно. Иначе, когда вы будете продавать ценные бумаги через нового брокера, с вас еще раз удержат подоходный налог.

Если лицензии лишился депозитарий, действуйте по похожему сценарию – переведите ваши ценные бумаги в другой депозитарий. Потом их можно будет продать на бирже, заключив договор с другим брокером.

Другое дело – если оказалось, что брокер занимается махинациями с вашими деньгами или ценными бумагами. В таком случае обращайтесь в полицию.

Как зарабатывает бизнес брокер

Основной вид заработка брокера – процент от заключённых сделок между организациями, предприятиями, другими формами бизнеса. На сегодня это очень мощная и финансово подпитываемая сфера, так как в Москве процент сделок, совершённых через брокера, превышает 50%, в Санкт-Петербурге – 25%. В итоге за конкретные этапы сделок либо за полное завершение покупки бизнеса, продажи готового бизнеса, организованное слияние или поглощение брокер получает вознаграждение.

Максимальную долю рынка занимают объекты торговли. На конец 2014 года до четверти сопровождаемых сделок в РФ приходилось именно на торговые объекты.

Регистрация бизнеса

Для начала коммерческой деятельности, необходимо открыть ООО или зарегистрировать индивидуального предпринимателя. Если у вас не хватает на это времени или денег, перед тем как стать брокером, с первыми клиентами можно поработать без официальной регистрации, как частное лицо. Но чтобы избежать проблем в будущем, документы нужно оформить обязательно. В первое время можно работать в статусе индивидуального предпринимателя по упрощенной системе налогообложения.

Никакие сертификаты, лицензии или другие разрешительные документы для посреднической деятельности в области кредитования не нужны.

Преимущества и недостатки работы страховым брокером

Некоторым читателям может показаться, что ответ на «Как стать страховым брокером ОСАГО?» наполнен радужными красками и многомиллионными прибылями. Спешим вас огорчить – действительно, брокерская деятельность в сфере страхования может принести большую прибыль, но это – бизнес, и у любого бизнеса есть риски. Вы можете просчитаться с бизнес-планом или сделать что-то не так по неопытности. В копилку проблем добавляется и то, что бизнес раскручивается не за день, в первый год больших доходов можете не ждать – особенно с такой конкуренцией. Некоторым подспорьем в этом вопросе может стать наш агентский кабинет, в котором вы можете зарегистрироваться в качестве брокера – в нем максимально упрощен доступ к договорам страховых компаний и имеются инструменты для более эффективного привлечения клиентов.

Франшизы страховых брокеров

- Готовый бизнес план брокерской компании;

- Стратегию продвижения страховых слуг;

- Возможность использовать раскрученный бренд с положительной репутацией;

- Актуальную клиентскую базу;

- Обучение тонкостям страхового дела;

- Консультационную и юридическую поддержку.

На рынке страховых брокеров количество доступных для новичка франшиз ограничено десятком вариантов. Вот некоторые из них:

1. «Госавтополис». Благодаря франшизе можно открыть свое дело с минимальными вложениями, сэкономить время на отладке бизнес-процессов и начать зарабатывать на продаже полисов десятков компаний. Условия сотрудничества:

- Первый взнос — 160000 рублей;

- Ежемесячный платеж — отсутствует;

- Начальные вложения — 30000 рублей;

- Срок окупаемости — 4 месяца.

2. «Аквизитор». Предлагает пять видов франшизы для предпринимателей с разными уровнями подготовки. Пользуясь проверенными технологиями, новичок намного быстрее выйдет на профессиональный уровень. Условия сотрудничества:

- Первый взнос — от 25000 до 500000 рублей;

- Ежемесячный платеж — отсутствует;

- Начальные вложения — 50000 рублей;

- Срок окупаемости — 6 месяцев.

3. «Брокерс». В состав пакета входит испытанная на практике модель бизнеса по продаже полисов страхования гражданской и коммерческой ответственности, недвижимости, жизни, здоровья и рисков. Условия сотрудничества:

- Первый взнос — 500000 рублей;

- Ежемесячный платеж — 1% оборота, но не меньше 50000 рублей;

- Начальные вложения — от 600000 до 800000 рублей;

- Срок окупаемости — 6 месяцев.

Как строить карьеру

Для брокерских компаний не характерна строго вертикальная карьерная лестница с постепенным, медленным подъемом по ней. Рост вполне может быть стремительным. Будучи настоящим профессионалом, можно довольно быстро получить должность начальника отдела либо вообще возглавить компанию.

Зарплаты брокеров считаются высокими, но их уровень напрямую зависит от удачности заключенной сделки. Если у представителя этой профессии уже есть успешный опыт работы (клиенты получали прибыль), это открывает перед ним двери к более крупным маклерским операциям, доход от которых может измеряться цифрами с внушительным количеством нулей. Брокеров могут приглашать в качестве штатных сотрудников в коммерческие организации – к примеру, в банки. Зачастую им предлагают должность финансового аналитика и очень хороший заработок.

Брокер, наработав определенный опыт, может переквалифицироваться в трейдера. В таком случае он не выполняет клиентские заказы, а заводит на биржу собственные средства и «играет» ими самостоятельно.

Бизнес-брокер – не Риэлтор!

Специалист по продаже бизнеса – это специалист, подходящий к задаче продажи комплексно. Бизнес-брокер – не риелтор, а эксперт в вопросах быстрого заключения выгодных сделок. В задачи посредника входит расширение базы продавцов и покупателей, в задачи брокера – оценка, поиск решений по увеличению стоимости продаваемого бизнеса.

Как и риелтор, брокер в качестве оплаты за услуги берет процент от сделки; оплачивает услугу обычно заказчик. Бизнес-брокер имеет больше полномочий в процессе подготовки к продаже предприятия. Тонкости сотрудничества на всех этапах тщательно обсуждаются с продавцом.

Как распознать мошенников, маскирующихся под брокеров

Не всегда легко это сделать, но можно руководствоваться следующими критериями:

- Наличие лицензии.

- Число клиентов и на каких площадках предоставляют возможность вести торговлю.

- Как ведется работа со счетом. Не имеют возможности доступа третьи лица. Снятие сумм за обслуживание всегда соответствует заранее оговоренным расценкам. Никаких дополнительных услуг и затрат без письменного одобрения клиентом.

- Никакого оформления договоров через почту, интернет, только личный визит в офис.

- Обещания баснословных прибылей и невероятного роста счета — это мошенники чистой воды.

На этом сегодня все. Впереди рассказы о брокерах, заслуживающих доверие, и о мошенниках.

Заходите в соцсети, делайте ссылки на материалы, чтобы больше людей знало о финансовых хитросплетениях и умело в них ориентироваться.

Нюансы работы с юридическими лицами

Так что для начала нет более простого варианта, как стать опытным кредитным агентом крупного банка. Но все-таки о том, что лучше выбрать решать только вам самим. Наиболее сложным, как и наиболее прибыльным вариантом является организация брокерского бизнеса под собственным брэндом. Но следует помнить, что без клиентской базы и связей в банках в этом случае не обойтись.

Если же фраза «стану профессиональным и опытным кредитным донором в Москве или другом городе России» привлекает вас больше, чем организация собственного бизнеса, то лучше работать по франшизе или стать кредитным агентом зарекомендовавшего себя банка. Только после этого можно открывать свое дело и «уходить в свободное плавание».

В крайнем случае, можно стать ипотечным брокером, но помните, что на эти услуги в России самый низкий спрос. Это происходит из-за того, что у частных брокеров в этом сегменте есть очень сильный конкурент – агентства недвижимости. Да и специализироваться на определенном виде ссуд не стоит, чтобы не сужать свою и без того небольшую клиентскую базу.

Надеемся, что наша статья помогла вам узнать, как быстро стать опытным кредитным специалистом и открыть собственное дело без лишних проблем. Изучив все нюансы брокериджа в России сделать это не так уж и сложно, как кажется на первый взгляд.

Услуги страхового брокера

- Привлечение клиентов и убеждение их в необходимости страхования;

- Объяснение клиенту особенностей интересующих его видов страхования;

- Проведение оценки страховых рисков;

- Составление списка подходящих для клиента страховщиков;

- Извещение клиента о ключевых характеристиках деятельности страховщиков;

- Подбор отвечающей интересам клиента программы страхования;

- Подготовка необходимых для оформления полиса документов;

- Продажа полиса от имени страховой компании;

- Проведение сопутствующих оформлению полиса расчетов;

- Содействие перестрахованию ранее застрахованных объектов;

- Организация услуг страховых комиссаров;

- Документальное оформление страхового случая;

- Содействие проведению страховых выплат в пользу клиента.

Конечно, страхователей интересуют не только популярные полисы ОСАГО, КАСКО и ДМС. Чтобы раскрыть весь потенциал бизнеса, необходимо включить в перечень услуг страхового брокера продукты, рассчитанные на корпоративных и частных клиентов:

- Страхование финансовых учреждений;

- Страхование ответственности топ-менеджеров;

- Страхование авиационных, водных и наземных перевозок;

- Страхование грузов;

- Страхование строительных работ;

- Страхование продуктивных и домашних животных;

- Страхование фермеров от потери урожая;

- Страхование имущества граждан и предприятий;

- Страхование объектов недвижимости;

- Медицинское страхование;

- Автомобильное страхование;

- Страхование при поездке за границу;

- Страхование права собственности;

- Страхование жизни и трудоспособности;

- Страхование от несчастных случаев.

Особенности брокерской деятельности

Работа на финансовом рынке – динамичная, интенсивная, она заставляет постоянно находиться “впереди планеты всей”. Быть в курсе малейших изменений рынка – для брокера это обязанность номер один. Помимо всего этого, его работа характеризуется такими чертами:

- брокер действует от имени и по поручению своих клиентов

- поручения трейдеров выполняются им в порядке очереди

- деньги в большинстве случаев находятся на специально открытом счёте в банке

- брокер справе заключать сделки на рынке ценных бумаг, предназначающиеся для инвесторов

Вот, пожалуй, и все основные особенности брокерской деятельности.

Заработная плата

Информацию о том, на каком уровне находится сегодняшний заработок российских брокеров, можно почерпнуть из статистики Федеральной службы по труду и занятости (Роструда). По ее данным, средняя зарплата представителя этой профессии составляет немногим больше 75 000 руб. Эта сумма практически вдвое превышает усредненный заработок по стране.

Разумеется, размер зарплаты может колебаться в зависимости от региона. Роструд сообщает, что самый высокий доход у брокеров Башкирии и Краснодарского края – 80 000 и 125 000 рублей соответственно. Это лидеры. За ними в топе следуют профи Московской, Владимирской и Волгоградской областей (в порядке убывания размеров зарплат).