И хочется и колется. как инвестировать в ipo без риска?

Содержание:

Процедура IPO и входной порог

Тезисно напомню, как реализована процедура ИПО:

- Андеррайтер (нанятый инвестбанк) оценивает компанию.

- Составляется документ, содержащий информацию по финансовым показателям, руководству компании. Его отправляют регулятору, тот назначает незаинтересованного аудитора, и происходит проверка документации.

- Начинается рекламная кампания.

- Выбирается площадка.

- Назначается дата.

- Создается проспект эмиссии, и он используется для привлечения инвесторов.

Что касается входного порога, то андеррайтеры никогда не ставят его на уровне пары тысяч долларов. Если располагаете несколькими миллионами, можете участвовать в ИПО самостоятельно, в противном случае ищите брокеров, предлагающих выход на IPO.

Из российских выделить могу United Traders, ранее делался полноценный обзор брокера Юнайтед Трейдерс, в нем для ИПО входной порог снижен до $50. Минимальная планка устанавливается в зависимости от конкретного IPO, по некоторым он равен $5000.

Инвестируй в IPO от 50$ c брокером United traders

Инвестиции в IPO – как тут заработать

Относительно недавно, с развитием финансовой системы в интернете, инвестиции в IPO стали общедоступными. Конечно, у частных вкладчиков нет доступа к фондовым биржам, но участие в IPO доступно через брокеров. Их на сегодняшний день существует огромное количество, причем не только зарубежом, но и в странах СНГ. В одной из статей блога мы рассказываем об одном популярном брокере под названием United Traders, который предоставляет услуги доверительного управления средствами на рынке американских IPO. В чем же заключается суть инвестиций в IPO и как на них заработать? В первую очередь, нужно понимать, что вложение средств в IPO – это более рискованный вид инвестиций, чем приобретение акций известных компаний с многомиллиардной капитализацией. Но есть и существенный плюс, ведь IPO сможет принести гораздо большую прибыль, чем акции крупных компаний. Покупка акций IPO – это достаточно специфический вид вложений, и он имеет свои особенности:

- Инвестируя через брокера в IPO, вы не сможете продать акции на протяжении определенного времени – это ограничение называют периодом Lock up. Как правило, он составляет 180 дней.

- Порог входа при инвестиции в IPO достаточно высокий и может составлять несколько миллионов долларов. Инвестируя через брокера, вы можете входить мелкими суммами, так как все средства инвесторов собираются в общий пул.

- Перед размещением своих акций компания публикует их примерную цену, но в реальности она может быть гораздо меньше. Как правило 60-70% компаний после размещений акций на IPO показывают более высокие результаты, тогда как около 30% не достигают обозначенной цены, из-за чего инвесторы терпят убытки.

- Спрос на акции компании может повышаться и тогда заявки инвесторов могут исполняться не полностью. В такой ситуации, вкладывая 10 000$, инвестор может получить акций на 5 000$. До конца IPO точное количество купленных акций останется неизвестным.

Что же делать инвестору, который учел все особенности вложения средств в IPO и готов покупать акции? Алгоритм действий должен быть следующим:

- Найдите надежного брокера с хорошей репутацией.

- В списке отобранных брокером перспективных IPO компаний выберите подходящую для вас.

- Выделите сумму, которую готовы инвестировать в IPO. При этом не забывайте о диверсификации и сделайте пусть небольшие вклады сразу в несколько компаний.

- Откройте счет, создайте заявку и переведите деньги брокеру.

Инвестиции в IPO – это одно из направлений моего заработка и в настоящий момент я инвестировал средства через брокера United Traders в две перспективные компании. Как видно со скринов ниже, обе уже принесли мне около 50% прибыли.

Примеры удачных IPO

Инвестиции в IPO компаний в 2019 году набирает особую популярность, так как многих инвесторов впечатляют успешные примеры недавно прошедших IPO. Среди тех компаний, которые набрали большие суммы инвестиций, есть и принесшие солидные проценты профита:

- PagerDuty – компания, которая занимается разработкой программного обеспечения в сфере IT-безопасности, собрала 250$ млн. инвестиций, а цена ее акции после завершения IPO в 2019 году подорожала на 62%.

- Zoom – провайдер видеосвязи, собрал на IPO 751$ млн., цена акций после завершения продажи поднялась на 67%.

- Dropbox – IPO проходило в 2018 году, в первый же день акции подорожали на 36%.

- Farfetch – акции онлайн-платформы для люксовых брендов подорожали на 42% в первый же день.

- NIO – производитель электромашин, через два дня после размещения акций цена на них подорожала на 85%.

- Xiaomi – компания разместила акции во втором квартале 2018 года, после чего они подорожали на 68%.

- CarGurus – аналог auto.ru родом из США. Акции компании подорожали на 98%.

Календарь IPO

Ежегодно сотни компаний выходят на IPO, поэтому инвестору очень важно владеть информацией о том, когда будет проходить размещение акций. Поможет сориентироваться в датах календарь IPO, который составляется в соответствии с информацией, опубликованной фондовыми биржами

Календарь IPO полезен тем, что расписывает ожидаемые события предстоящего месяца, позволяет инвесторам сориентироваться относительно специфики компании (в какой сфере она работает, какие о IPO отзывы и оценки делают эксперты), а также прогнозирует максимальную и минимальную цену IPO акций. С помощью календаря IPO можно узнать о предстоящих размещениях акций и выделить для себя наиболее интересные варианты, один из таких представлен на сайте investing.com. Дополнительно ознакомившись с информацией в интернете можно принять решение о том, стоит ли покупать акции конкретной компании.

Краткое руководство по инвестированию в IPO

Теперь, когда вы в курсе самых горячих IPO в 2020 году, ознакомьтесь с кратким руководством, как инвестировать в IPO и что вам нужно учитывать.

- Риски инвестирования в IPO. Данные показывают, что большинство IPO имеют тенденцию к снижению через некоторое время после выхода на биржу.

- IPO обычно продаются по ценам, намного превышающим стоимость основного бизнеса.

- Если инвесторы хотят инвестировать в IPO, они должны досконально разбираться в бизнесе и анализировать, имеет ли смысл текущая оценка IPO, прежде чем подавать на него заявку.

На что следует обращать внимание при IPO

Краткий обзор процесса IPO с точки зрения розничного инвестора

В некотором смысле IPO — это своего рода открытый проект, на которой компании впервые приглашают инвесторов вложить средства в компанию.

Затем инвесторы могут купить акции или небольшую часть бизнеса. Это делает их акционерами или небольшими совладельцами бизнеса.

Традиционно компании нанимают инвестиционные банки в качестве андеррайтеров для облегчения всего процесса IPO.

Есть также компании, которые проводят IPO с прямым листингом. Здесь они пропускают весь процесс андеррайтинга и продают акции напрямую населению, когда акции начинают торговаться.

Бывает еще голландский аукцион IPO, где цены IPO не установлены. Вместо этого компании приглашают инвесторов принять участие в торгах за свои акции, и участнику, предложившему самую высокую цену, распределяются акции.

Для традиционных IPO с андеррайтингом процесс обычно выглядит следующим образом:

После определения целевой цены и подтверждения даты IPO акции будут выставлены на бирже, как первичное размещение.

Как правило, большинство розничных инвесторов не могут приобретать акции при первичном размещении.

Вместо этого большая часть акций (~ 80%) будет отдана ограниченной группе инвесторов, в которую входят: сотрудники компании, институциональные инвесторы или избранная группа индивидуальных инвесторов, которые соответствуют определенным требованиям.

Продажа этих акций при первичном размещении завершается до самого дня IPO.

Соответственно, цена, которую вы платите за акцию, когда она выходит на открытый рынок, может сильно отличаться от первоначальной цены размещения.

Первоначально, когда акции IPO впервые станут публичными, их окружение будет немного волатильным. Это могло произойти из-за «ажиотажа» в день открытия, из-за того, что инвесторы переворачивают акции, и внешних сил, влияющих на фондовый рынок в то время.

Стоимость некоторых акций IPO может вырасти в цене, в то время как другие могут оказаться неэффективными и упасть ниже цены IPO.

Таким образом, мы бы порекомендовали выжидательный подход, когда дело доходит до инвестирования в IPO. Если инвесторы действительно хотят инвестировать в IPO, они должны досконально разбираться в бизнесе и анализировать, имеет ли смысл оценка IPO, прежде чем подавать на него заявку.

Ограничения и риски, связанные с IPO

За повышенный теоретический доход придется платить возросшим риском, ИПО не исключение из правил. Если будете работать в этом направлении, учтите следующее:

- Всегда устанавливается lock up период (90, 180 или 270 дней). В течение этого срока вы не можете избавиться от акций. Сделано это для того, чтобы сразу после IPO инвесторы не слили массово купленные бумаги, сильно опустив цену. Риск в том, что в течение этого времени есть вероятность просадки. Можно захеджировать прибыль шортами через другого брокера, но все равно это менее удобно по сравнению с возможностью выхода в любой момент. Отличный пример – ИПО Cloudera, во время lock up периода цена доходила до +50%, но в итоге взять удалось в лучшем случае 15-16% прибыли. Вложения в IPO дали профит, но в моменте он был в 3-4 раза больше.

- Если будет много желающих, то ваша заявка исполнится не на 100%. Это несколько снизит итоговую прибыль.

- При досрочном закрытии компания взимает дополнительную комиссию. Не все брокеры позволяют делать это.

- Мы не знаем заранее, какое IPO отработает. Хотя статистика и в нашу пользу (с прибылью закрывается свыше половины ИПО), но чтобы на этом заработать, нужно вкладываться во все IPO. С минимальным порогом входа $5000 нужен солидный капитал, предложения с $50 встречаются не так часто.

Что касается усредненной прибыли, то рассчитывать можно на 20-50%. Если формировать портфель из нескольких IPO, то высок шанс, что одна из компаний «выстрелит» и покажет рост 100+%.

Пример неудачного исхода IPO

Но даже громкое имя и неплохая статистика на подготовительном этапе не дает никаких гарантий. С ИПО Groupon потерять можно было 60-80% от инвестированной суммы:

- Сначала все шло как обычно – акции в рамках ИПО продавались по $20.

- В первый день торгов открылись с ГЭПом вверх, в моменте курс доходил до $31,14. Новичкам рекомендую прочесть пост, что такое ГЭП.

- Lock up период составил 180 дней. К моменту его истечения цена снизилась в район $10. Те, кто рискнул держать акции и дальше, наблюдали за падением в район $4-$6 за бумагу.

Курс так и не вернулся даже в район цены ИПО. Сейчас за акции Groupon дают $2,86. Есть в истории примеры похуже, например, онлайн магазин pets.com через 268 дней после ИПО уже находился в стадии ликвидации. Нерасторопные инвесторы могли потерять 100% от вложенной суммы.

Особенности IPO

Первая особенность такого привлечения капиталов заключается в том, что осуществляется оно исключительно на организованном финансовом рынке, то есть, под неусыпным контролем государственного регулятора (да и вообще всех вовлеченных в эту процедуру сторон). И именно возможность собрать громадные капиталы прямо в процессе первичного размещения акций со временем планомерно забюрократизировало данную процедуру, во многом выхолостив основную ее суть – предоставление финансовых средств для становления капиталоемкого бизнеса с нуля. Здесь, как обычно, присутствует 2 фактора:

- риск банального мошенничества;

- простота получения средств для предпринимателей (стартаперов).

История IPO уходит корнями в далекий XVII век. И во всех тех странах, в которых биржевая торговля развивалась и становилась цивилизованной еще в веке XIX (а именно эти государства мы сейчас называем развитыми странами с рыночной экономикой), везде наблюдалась тенденция к тому, чтобы поставить заслон «организованному» воровству на организованных рынках, пусть даже пожертвовав ради этого доступностью денег для честных бизнесменов.

Иными словами, страх планомерно побеждал целесообразность и функциональность данной процедуры вообще. И к настоящему моменту в иных государствах законы, регулирующие первичное размещение ценных бумаг компании, стали настолько драконовскими, что получение инвестиций таким путем становится недоступной задачей даже для таких богатых и устойчивых фирм, как «Дженерал Моторс».

Итак, первая особенность IPO – это высокий административный «входной барьер». Платежеспособность вашу и вашего бизнеса будут проверять буквально под микроскопом как государственный регулятор, так и та компания, которая будет аккредитована проводить саму процедуру выпуска и размещения транша акций. Причем, проверяться будут не только очевидные параметры финансовой устойчивости компании, но и показатели, которые, по логике вещей, и вовсе не должны влиять на предпринимательское «здоровье» фирмы. К примеру:

- Какое отношение к общему показателю рискованности ведения деятельности имеет наличие долгов у Генерального директора и у Председателя Совета директоров фирмы? Ведь их имущество по закону и, по сути, отделено от корпоративного. А вот!

- На разрешение проведения эмиссии оказывают влияние показатели ликвидности компании. Проще говоря, для того чтобы привлечь деньги с рынка, фирма должна обладать либо существенными накоплениями в высоколиквидных активах, либо у нее должен уже существовать такой бизнес, который позволит быстро «наполнить закрома» в случае необходимости. Но позвольте, если вы привлекаете деньги с рынка, то откуда у вас вообще возьмутся «закрома»? И если бы они у вас были, разве не проще ими же и воспользоваться? Однако, во-первых, объемы финансовой ликвидности не должны сопоставляться с объемами эмиссии акций и привлечения средств, а во-вторых, здесь повсеместно действует принцип: хочешь получить $10, приготовь сначала $5.

Так что в качестве второй особенности следует выделить фактическую недоступность IPO для стартующих компаний – они просто не пройдут административный шаблон по формальным основаниям. Также очевидно, что участвовать в IPO не стоит пытаться таким компаниям, как малые или даже средние. Первичное размещение на организованном рынке – это прерогатива исключительно гигантов государственных масштабов.

И наконец, третьей особенностью IPO является то, что с помощью первичного размещения акций финансируются… далеко не первые проекты в компании. В 2006 году в России гремело IPO ВТБ. Продажа акций производилась по предварительной закрытой подписке, и финансовые эксперты наперебой пророчили резкий взлет курсовой стоимости акций банка после завершения этого мероприятия. Казалось бы, акций стало больше (ведь «Внешторгбанк» существовал и был акционирован и до того), при этом проектов у него больше не стало, а тем не менее, прогнозы аналитиков во многом сбылись: акции ВТБ действительно поднялись после окончания первичного размещения. (Правда, отнюдь не в связи с грамотным управлением внутри компании, а по причине глобального ралли на сырьевых рынках).

То есть, в настоящее время практически повсеместно на финансовых рынках различных стран IPO устраивается крупными игроками с целью проведения докапитализации их бизнеса. Ведь только в этом случае можно будет рассчитывать на прохождение строгих условий регуляторов и агентов по организации процедуры.

Риски и недостатки участия в IPO

IPO привлекает бизнесменов возможностью купить прибыльные акции и быстро заработать, но предложение также имеет определенные риски и недостатки:

- успешность IPO не гарантирована: актив иногда стремительно взлетает, а потом медленно падает, например, как в истории с Uber;

- заявки во время IPO могут одобряться не полностью: если спрос выше предложения или у брокера ограничение на число реализуемых акций;

- участие в IPO не бесплатное, требуется оплатить комиссию;

- наличие порога доступа: для иностранных вложений от $1 000, оптимальная сумма – $5 000-10 000.

- IPO может не состояться по причине выкупа всех акций крупным фондом, смены руководства организации, выявленных нарушений и снятия компании с биржи.

Перед принятием решения об инвестировании следует тщательно изучить эмитента. Выход на IPO сопровождается предварительной финансовой и юридической оценкой – due diligence. Результаты собираются в проспект эмиссии, содержащий информацию о деятельности, форме владения и руководящем составе, финансовых цифрах за прошедшие годы, а также о факторах риска. Если предприятие планирует полученными от участия в IPO деньгами рассчитаться с поставщиками и погасить долги, вряд ли его деятельность перспективна.

Эффективный способ проанализировать перспективность компании – мультипликаторы. Они помогают оценить прогнозы компании. Отмечается востребованность в мультипликаторе Price to Earnings (P/E), измеряющем отношение объема организации к прибыли. Показатель отражает окупаемость компанией собственной текущей рыночной стоимости. Стремление значения вниз свидетельствует о положительном прогнозе.

Инвестиции в IPO c брокером United Traders

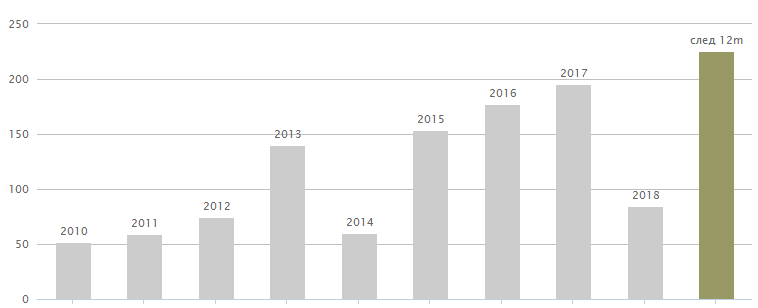

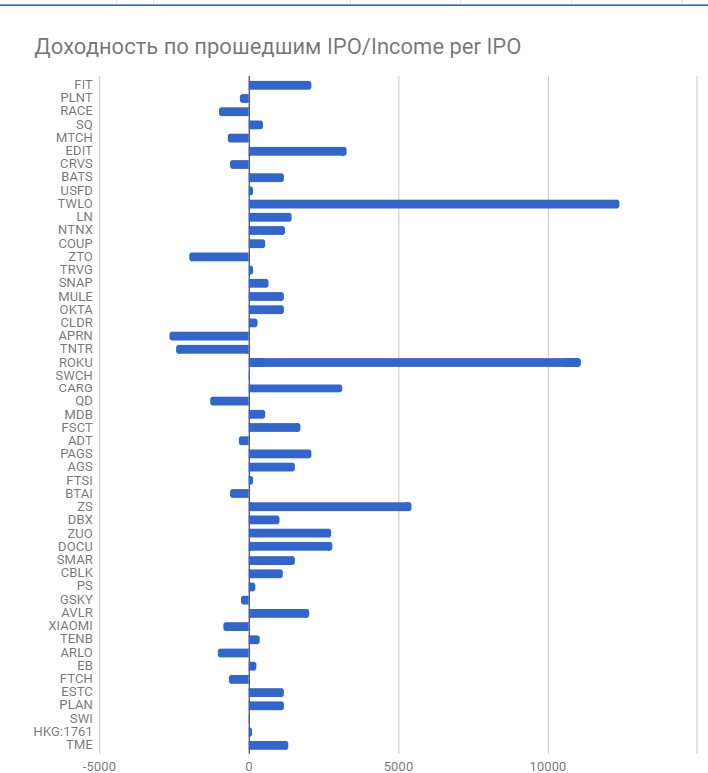

Для понимания вероятной прибыли от участия в ИПО немного поработаем со статистикой IPO, в которых могли участвовать клиенты United Traders. За прошлые годы результаты следующие:

- 2015 г. – единственный год, в котором процент успешных ИПО оказался меньше 50%. Объясняется это небольшим количеством IPO, но и в этом случае результат по FIT перекрыл убытки, и год закрыли бы с прибылью. Потенциальная выгода составляет $553,09.

- 2016 г. – из 10 проектов отработали 8 или 80%. При условии инвестирования в каждый из них за год профит составил бы $17628,91. Великолепно отработали акции компании TWLO, прибыль по ним обеспечила большую часть годового результата.

- 2017 г. – из 12 ИПО успешно завершились 9, то есть 75% отработало, неплохо выстрелили акции компании ROKU, по ним рост немного не дотянул до 300%. При инвестировании $5000 в каждое ИПО заработок за год составил бы $13 422,31.

- 2018 г. – имеем целых 24 ИПО, из них профит можно было получить по 18, те же 75% отработки. Если бы в каждое получилось вложить $5000, то за год профит составил бы $21 218,13.

В 2019 г. тенденция продолжается, не по всем проектам окончился период lock up. Ближайшие IPO описываются на сайте Юнайтед Трейдерс. Ситуацию неплохо описывает рисунок ниже – большая часть ИПО неплохо отрабатывает.

График успешности ИПО за 2015—2019 гг. выглядит так. Профит показан исходя из того, что в каждый проект инвестировалось $5000.

Инвестируй в IPO от 50$ c брокером United traders

Выводы по UT

За период 2015—2018 гг. брокер позволил поучаствовать в 51 ИПО, прибыль можно было получить по 37, то есть отработало 72,5%. За счет того, что каждый год несколько проектов растет в разы, обеспечивая прирост больше 100%, за этот период прибыль могла составить $52822,61.

Приведенные выше расчеты носят теоретический характер. Исполнение чаще всего не равно 100%, но общее представление о вероятности успеха вы уже имеете. Удобно то, что в United Traders представители самого брокера отбирают из сотен ИПО несколько самых перспективных. При этом вам не нужно думать, как покупать акции. Компания собирает деньги с клиентов, приобретает ценные бумаги, а вы после завершения lock up периода продаете их.

За все время работы в этом направлении заявки Юнайтед Трейдерс отклонялись 3 раза. В большинстве случаев удается купить акции по специальной цене для крупных инвесторов.

|

Компания |

|

|

Минимальный депозит |

$300 |

|

Комиссия за цикл (сделка на покупку + на продажу) |

Тариф «Начинающий» – $0,02 за акциюСредняя 4$ за круг |

|

Дополнительные сборы |

На тарифе «Дейтрейдер» за платформу Aurora берут $60/мес.,на других тарифах бесплатно |

|

Стоимость обслуживания счёта |

— |

|

Кредитное плечо |

1 к 20 на тарифе «Дейтрейдер», это максимальное плечо (дневное) |

|

Маржин колл |

Стандартно -30% от депозита, в тех. поддержке можно установить -80% |

|

Торговые терминалы |

Аврора, Sterling Trader, Fusion, Laser Trader, Volfix.Net, Pair Trader |

|

Доступные рынки для торговли |

Американский и прочие фондовые рынки, всего более 10000 активов, криптовалюта |

|

Лицензия |

Облегченная лицензия ЦБ РФ |

Комиссии при инвестировании в ИПО

Ни в одном IPO инвестор не получит всю прибыль. Есть ряд комиссий, и они «съедают» существенную часть прибыли. Все сборы брокер указывает в описании грядущего ИПО, типовые комиссии в Юнайтед Трейдерс:

- На вход – 3%, эти деньги уплачиваются сверх той суммы, на которую удалось купить акции. Инвестировали, например, $5000, а исполнить заявку удалось на 50%, значит 3% заплатите с $2500;

- На выход – 1,75%. Эти деньги взимаются с суммы, которую удастся выручить за акции, проданные после истечения lock up периода.

- С прибыли брокер возьмет еще 10-20% комиссии, ее величина зависит от контрагентов.

Сборы указываются в описании инвестиционной идеи. На первый взгляд кажется, что комиссии высоковаты, но учтите, что выход на ИПО предлагают считанные компании. Примерно такие же сборы и у других брокеров, дающих такую возможность.

Что же такое IPO

IPO (Initial Public Offering) – это первичная публичная продажа акций.

Размещение акций на бирже — по-настоящему большое событие для компании и выгодный шанс для инвесторов.

Ценные бумаги компании попадают на рынок, где их могут купить крупные инвестиционные игроки.

Зачем компании выходят на IPO

- Получить дополнительные деньги от инвесторов для дальнейшего развития.

- Акции, размещенные на публичных площадках, потом можно использовать как актив при расчетах. Например, компания может взять кредит под залог своих ценных бумаг.

- Выход на IPO делает компанию более статусной и позволяет узнать объективную (рыночную) стоимость ее бизнеса.

Минимальный порог входа

- Заявки принимаются от суммы $2 000. Не все инвесторы могут себе такое позволить.

- Однако все чаще брокеры собирают пул инвесторов (в том числе частных) и участвуют в инвестициях коллективно. В таком случае, порог входа может быть относительно небольшим — примерно $50.

Выгода инвесторов от IPO

Компания заинтересована не только в том, чтобы привлечь максимальный капитал, но и в том, чтобы инвесторы смогли заработать

Это важно для построения долгосрочных отношений с акционерами.. Именно поэтому первоначальная цена акций обычно указана с дисконтом по отношению к справедливой цене

Таким образом, после размещения ценные бумаги растут в цене, и инвесторы имеют возможность получить прибыль.

Именно поэтому первоначальная цена акций обычно указана с дисконтом по отношению к справедливой цене. Таким образом, после размещения ценные бумаги растут в цене, и инвесторы имеют возможность получить прибыль.

Результаты инвестирования в IPO Глеба Задоя на 26.06.2020 год

Риски инвестора

- Период Lock up (обычно 90 дней) во время которого акции после размещения «заморожены» и их нельзя продать.

- Точная торговая цена акций неизвестна до непосредственного проведения IPO — компания дает только примерный диапазон цен. К слову, окончательная цена редко выходит за рамки этого диапазона.

- Частичное исполнение заявок. Если спрос на акции превышает предложение, эмитент может одобрить только часть заявки. Например, инвестор подал заявку на $4000, но из-за высокого спроса ему одобрили только 50% от сделки и он получил акции на сумму $2000.

Кстати, стартапы часто работают себе в убыток. И это нормально! Компания для того и выходит на биржу, чтобы привлечь дополнительные средства

Перед тем, как вкладываться в акции перед первичным размещением компании, важно проанализировать темпы ее развития и перспективность.

Плюсы и минусы IPO

Участие в первичном размещении акций имеет свои преимущества и недостатки. Они разные для компании-эмитента, инвестора и акционера.

Для компании-эмитента

Преимущества:

- Получение денег на дальнейшее развитие компании.

- Более дешевый вариант привлечения денег, чем, например, кредит в банке.

- За счет эмиссии акций можно получить десятки и сотни миллионов рублей, в отличие от других источников финансирования деятельности.

- Престиж. Публичность и известность позволяют выйти совсем на другие уровни развития.

- Упрощение получения кредитов. Во-первых, прозрачность деятельности этому способствует. Во-вторых, пакеты акций можно использовать в качестве залога.

- Пакеты акций часто используют в качестве вознаграждения менеджерам за эффективное управление.

- Безопасность. За счет того, что собственники могут регулировать контрольный пакет акций, исключается захват компании со стороны рейдеров.

Недостатки:

- Обязательная публичность компании. Все цифры финансовой отчетности становятся достоянием общественности. А именно она влияет на ликвидность и котировки акций на бирже. Плохие показатели могут стать сигналом к продаже ценных бумаг, что приведет к снижению капитализации. Кроме того, нарушается конфиденциальность информации, что может сыграть на руку конкурентам.

- Усиление контроля со стороны регулятора. В США это SEC, в России – Центробанк, что влечет дополнительные затраты.

- Высокие денежные и временные затраты на подготовительные работы. В случае неудачного IPO они могут не покрыться прибылью.

- Жесткие требования для выхода на биржи, особенно зарубежные. Если показатели не будут соответствовать нормативным значениям, то затраты на подготовку IPO окажутся напрасными.

Для инвестора

Преимущества:

- Возможность получить высокую доходность. Иногда это десятки и сотни процентов.

- Диверсифицировать свой инвестиционный портфель еще одним инструментом, пусть и рискованным.

- Если оставить акции на долгосрок, можно получить еще один источник пассивного дохода – дивиденды.

- Возможность участия в управлении компанией.

Недостатки:

- Локап-период, в течение которого инвестору остается только наблюдать за котировками. Преждевременный вывод средств грозит высокими процентами и нежеланием дальнейшего сотрудничества с вами брокера.

- Аллокация, когда нельзя вложиться по максимуму в перспективную компанию. В результате прибыль может оказаться ниже планируемой. Если сделок было несколько, одни из которых оказались прибыльными, а другие – убыточными, прибыль вообще грозит превратиться в убыток.

- Высокий риск. Какой бы крутой аналитикой вы ни пользовались, риск того, что рыночная конъюнктура сложится не в вашу пользу, очень и очень большой. Из 151 IPO на бирже Nasdaq в 2019 г. 94 оказались убыточными.

- У некоторых брокеров могут быть минимальный порог входа в IPO, высокие комиссии и обязательность статуса квалифицированного инвестора.