Технический и фундаментальный анализ 2020

Содержание:

- Сущность видов анализа

- Что такое фундаментальный анализ простыми словами

- Где взять данные для фундаментального анализа

- Инструменты фундаментального анализа

- Оценка динамики прибыли на акцию

- «Рынок форекс — ваш путь к успеху»

- Как проводится фундаментальный анализ

- Методы технического анализа

- Что такое фундаментальный анализ?

- В. Лиховидов “Фундаментальный анализ мировых валютных рынков”

- Технический анализ финансовых рынков

- Основы технического анализа

- Технический и фундаментальный анализ (рынка акций, ммвб)

- Инфографика: Фундаментальный анализ. ТОП 23 коэффициентов.

- Инструменты технического анализа

- Дж. Гринблатт “Маленькая книга победителя рынка акций”

Сущность видов анализа

Ценовые параметры акций изменяются под влиянием политических и экономических событий, а также позиций, которые занимают крупные игроки. Оценить рыночное настроение можно только владея базовыми основами фундаментального и технического анализа. Оба они ориентированы на прогнозирование дальнейшего поведения финансовых инструментов.

Различия заключаются в применении элементов анализа. В фундаментальном учитываются показания экономических индикаторов, различные выступления видных экономических деятелей и политические события. Здесь учитываются все факторы, которые влияют на цену акций компании извне и изнутри. Причем ряд показателей можно точно рассчитать, но в некоторых случаях приходится руководствоваться логикой и опытом прошлого.

Основой технического анализа является поиск соотношения движения котировок, отображенных в виде графика, с используемыми инструментами или сформированными комбинациями. Это чисто математический подход: весь анализ проводится на графиках и цифрах. Используются специальные формулы, геометрические фигуры, математические закономерности.

Что такое фундаментальный анализ простыми словами

Фундаментальный анализ — это подход основанный на изучение реальных данных экономических показателей актива.

Зачастую фундаментальный анализ еще называют «стоимостным инвестированием». Чаще всего он применяется к рынку ценных бумаг (акции и облигации). Реже к рынку валют (Форекс).

Безусловно, фундаментальный анализ сложнее. Здесь для изучения потребуется знать базовые экономические понятия (прибыль, убытки, долги, валовая прибыль, capex и opex и т.д.)

Главное преимущество фунд.анализа в том, что он позволяет покупать ценные активы, которые недооценены рынком. При этом такая ситуация встречается не редко. Всегда можно найти потенциально очень хорошие компании для инвестирования.

Как выбирать недооцененные акции по мультипликаторам

Принцип фундаментального анализа лежит в основе популярной стратегии купи и держи.

Сложнее всего это сделать миллионерам и миллиардерам. Потому что они не могут прийти просто на фондовую биржу и купить нужный им объём по текущей цене. У них слишком большие позиции. Поэтому им приходится искать желающих продать крупные доли компаний напрямую, но это не так лёгко сделать, поскольку текущие владельцы стремятся получить за свой бизнес хорошие деньги («справедливую» оценку).

Какие факты стоит учитывать в фундаментальном анализе

- Дивиденды

- Чистая прибыль

- Задолженность

- Динамику показателей прибыли, продаж, долга

К сожалению, фундаментальный анализ не всегда даёт превосходных результатов. Даже ярый его приверженец миллиардер из Омахи Уоррен Баффетт, допускал несколько ошибок при выборе компаний. Не все его инвестиции были очень удачными, хотя он посвятил всю жизнь поиску хороших компаний. Напомним, что его состояние на 2020 год было порядка $100 млрд.

Фундаментальный анализ — что это такое

Где взять данные для фундаментального анализа

Без использования и анализа внешних данных трейдер (и опытный, и начинающий) очень сильно рискует:

- Во-первых, существенными убытками – если пропустит важные события, которые точно повлияют на состояние котировок. Например, разразившийся на выходных дефолт в одной из стран Евросоюза абсолютно точно приведет к снижению курса евро относительно других валют. И если вы, не зная о произошедшем, продолжите придерживаться выбранной ранее стратегии, то можете потерять деньги;

- Во-вторых, упущенными выгодами. Ситуация прямо противоположная – какая-то новость может принести вам существенную прибыль при своевременной корректировке действий. Однако вы этого не делаете, так как не в курсе сложившейся ситуации. Итак, польза фундаментального анализа очевидна. Но где же можно брать данные для анализа?

- Опытные трейдеры широко используют специализированные сайты, на которых в режиме реального времени отражаются все новости финансовых рынков. Наиболее крупное агентство экономической информации – «Прайм», на его базе строят прогнозы многие трейдеры. Однако для новичка большой поток информации может оказаться весьма сложным для восприятия: ведь нужно постоянно изучать сотни новостей, находить взаимосвязи и строить прогнозы, причем в сжатые сроки.

- Если вы пока не можете лавировать в море экономической информации, опытные биржевики советуют упрощенный подход. Как правило, сильное влияние на котировки оказывают исключительно резонансные новости – то есть те, которые активно муссируются новостными порталами, центральными телеканалами. Если новость постоянно держится в ТОПе, а споры вокруг нее не утихают, по ТВ запускают политические ток-шоу с обсуждениями этого события – значит, можно быть уверенным в том, что она окажет влияние и на котировки. В результате поначалу вам достаточно изучать самые важные новости любого крупного портала (Яндекс, Мэйл и т.д.) , чтобы иметь представление о возможных колебаниях рынка.

Инструменты фундаментального анализа

Инструменты, необходимые для фундаментального анализа, являются чрезвычайно простыми. Большинство из них доступны бесплатно. В частности, вам понадобится следующее:

- Годовой отчет компании. Вся информация, которая вам нужна для ФА, доступна в годовом отчете. Вы можете бесплатно скачать годовой отчет с веб-сайта компании.

- Данные, относящиеся к отрасли. Вам понадобятся отраслевые данные, чтобы увидеть, как компания, рассматриваемая на рынке, работает в отрасли. Основные данные доступны бесплатно и обычно публикуются на веб-сайтах аналитических агенств.

- Доступ к новостям. Регулярный просмотр новостных лент помогает вам оставаться в курсе последних событий, происходящих как в отрасли, так и в компании, которая вас интересует.

- MS Excel. Эта программа может быть чрезвычайно полезна при фундаментальных вычислениях.

Используя только эти четыре инструмента, можно проводить собственный фундаментальный анализ, который может конкурировать с институциональными исследованиями. Вы можете мне поверить, когда я говорю, что вам не нужен какой-либо другой инструмент для проведения фундаментальных исследований. Фактически даже на институциональном уровне задача состоит в том, чтобы исследование было простым и логичным.

Оценка динамики прибыли на акцию

EPS (англ: Earning Per Share) – коэффициент показывающий отношение чистой прибыли к количеству выпущенных акций. Чем выше значение показателя, тем выше отдача от инвестиций в акции и тем больше их инвестиционная привлекательность. Для объективной оценки сравнение компаний необходимо осуществлять для одной отрасли и с одинаковой структурой капитала. Ведь компания, которая использует заемные средства, будет иметь большую отдачу на капитал и чистую прибыль, чем та которая создает прибыль только своими средствами. Но уровень финансового риска будет различным.

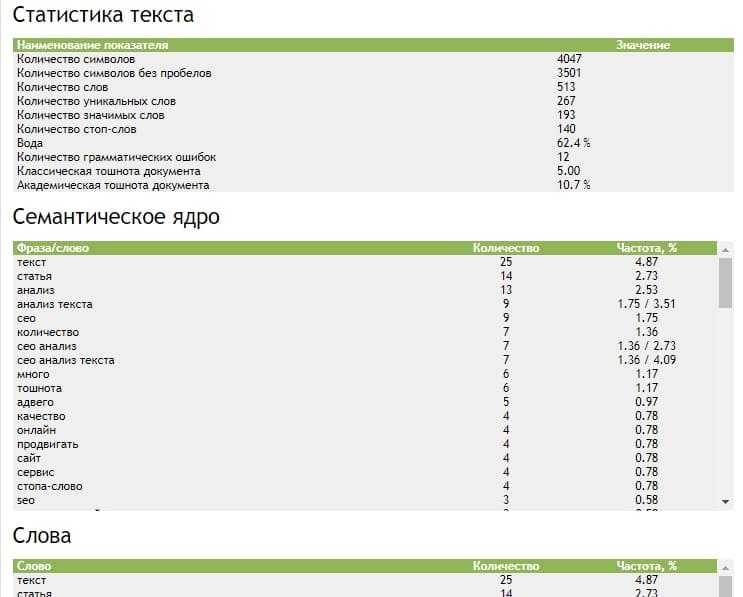

Американские компании очень чувствительны к своим финансовым результатам и их изменениям. Так появление информация о росте EPS для компании Apple (APPL) приводило к росту цены на фондовом рынке. В таблице ниже показана эта зависимость. Так публикация 30 апреля информации о росте EPS на 0.29 (в абсолютном значении) и выручки на 3,6 млрд. $ привело к положительному изменению цены акции на следующий день.

| Дата | Цена за день до отчета | Цена на следующий день | Рост EPS | Рост Выручки в млрд. $ | Изменение цены акции |

| 30 апреля 2020 | 287.73 | 289.07 | +0.29 | +3.6 | Рост 0.47% |

| 28 января 2020 | 308.95 | 324.34 |

+0.45 |

+3.414 | Рост 4.48% |

| 30 октября 2019 | 243.29 | 248.76 | +0.19 | +-0.9 | Рост 2.25% |

| 30 июля 2019 | 209.68 | 213.04 | +0.08 | +0.36 | Рост 1.6% |

| 30 апреля 2019 | 204.61 | 210.52 | 0.1 | +0.61 | Рост 2.89% |

«Рынок форекс — ваш путь к успеху»

Большое число трейдеров полагает, что лучшей книгой для торговли на форекс-рынке является именно данная работа Василия Якимкина. Данное пособие довольно часто называют настоящей энциклопедией столь непростого и разнообразного рынка. Здесь предельно подробно рассмотрены основные виды анализа (интуитивный, фундаментальный, а также технический), психологические аспекты и техника торговли. Параллельно с этим, в данном произведении делается упор на краткосрочную торговлю.

Якимкин ставил перед собой цель помочь людям в поисках собственного для них способа получения прибыли от спекулятивной рыночной деятельности. Здесь делался акцент на высоко поставленные требования, которые предъявляются таким родом деятельности к участникам торговых отношений. Как известно, успешный деятель характеризуется личными качествами.

Немаловажным нюансом можно отметить и то, что книга, прежде всего, ориентирована трейдеров из России, следовательно, в данной работе учитываются их психологические особенности и торговые нюансы, актуальные на территории Российской Федерации.

Где скачать:Скачать книгу «Рынок Форекс — Ваш путь к успеху. Якимкин В.Н.»

Как проводится фундаментальный анализ

Итак, с чего начать проведение фундаментального анализа, если вы действительно хотите использовать его в дальнейшей торговле? Предлагаем вам краткую пошаговую инструкцию.

- Шаг первый. Открываем счет. Да, действительно, учиться мы начинаем сразу на практике – ведь именно так вы сможете понять, насколько ваше видение ситуации соответствует реальности, как ваши действия сообразуются с поведением более опытных и успешных трейдеров. На начальном этапе вам понадобится небольшой депозит либо демо-счет. Первый вариант предпочтительней, так как многие брокеры намеренно «упрощают» работу на тестовом счете, стремясь завлечь новых клиентов. Но если вы не готовы рисковать даже небольшими суммами, то на первых порах сгодится и демо-версия валютных торгов.

- Шаг второй. Находим хорошую новостную ленту, которая включает в себя максимальное количество материалов из мира политики и финансов, информацию о катаклизмах, терактах, заявлениях влиятельных лиц, причем появляющихся в режиме реального времени.

Привычные ленты вроде Рамблера и Яндекса не подойдут, так как новости из мира культуры, спорта и информация о новых поездах на ветке Воркута-Москва вам ни к чему – лучше обратитесь к новостным инвестиционным порталам. Многие брокеры встраивают новостные индикаторы прямо в торговый терминал, что очень удобно. Но все же держите новостную ленту в фоновом режиме, чтобы получать нужные сведения сразу же, и приучите себя постоянно просматривать ее. Со временем вы сможете ориентироваться в этом потоке информации и вычленять по-настоящему важные события.

Шаг третий. Начинаем работать с экономическим календарем Форекс. Это по сути та же новостная лента, но содержит она только запланированные события из мира финансов, а также разнообразные индексы и показатели финансового состояния страны

Разобраться в экономическом календаре довольно просто – каждой новости задана степень важности, что позволяет отсеивать малозначительные и делать упор на те, что повлияют на курс валюты.

Шаг четвертый. Выделяем и изучаем основные новости на день

Заметим, что на этапе обучения у нас нет цели (да и возможности) мгновенно реагировать на события, делая безошибочные выводы — это приходит только с практикой. Когда вы освоите такое поведение, наша обзорная статья будет уже не нужна

А пока что обратите внимание на дату выхода новости из экономического календаря, изучите возможное изменение курса валюты после ее публикации.

Шаг пятый. Выработайте алгоритм поведения

Мы подошли к самому сложному этапу – построению прогноза и принятию решения на основании полученных данных. Хотя экономический календарь и содержит реальную картину и предполагаемое развитие событий, вы можете последовать его указаниям или учесть другие факторы и изменить схему поведения.

Шаг шестой. Действуйте! Покупайте или продавайте валюту в соответствии с выработанным алгоритмом и отслеживайте результат.

Шаг седьмой. Если удается строить сбывающиеся прогнозы и вы освоились с основами фундаментального анализа, само время заменить ваш «тестовый» счет на более внушительный депозит.

Шаг восьмой. Для продвинутых аналитиков. Если фундаментальный анализ на базе экономического календаря освоен и влияние событий на курсы валют уже не вызывает вопросов, самое время усложнить алгоритм. Новостная лента, которую мы раньше практически не использовали, может стать мощным орудием для получения мгновенных сверхприбылей.

Методы технического анализа

Классический технический анализ (графический анализ)

Технический анализ. Линейные построения на акциях Сбербанка

Технический анализ. Линейные построения на акциях Сбербанка

В этом методе анализа используются классические построения линейных инструментов и фигур технического анализа.

- линии тренда

- уровни поддержки и сопротивления

- фигуры технического анализа

- уровни, веера, спирали Фибоначчи

- углы Ганна

- прочие линейные построения

Классический технический анализ имеет значимый плюс — возможность рассчитывать цель движения цены. Т.е. трейдер заранее знает, в какой точке предположительно окажется цена, после срабатывания условия. Благодаря этому свойству можно планировать свою стратегию торговли.

Но в этом типе анализа имеется недостаток — субъективизм построения фигур. Если взять несколько трейдеров и дать им разлиновать графики, то каждый увидит их по своему.

Есть фигуры, которые сразу бросаются в глаза без всяких изысков. Их не надо «додумывать» и дотошно выискивать. Они видны вооруженным глазом. Как правило, такие фигуры хорошо работают.

Мне удалось субъективизм в поиске и построении фигур свести к минимуму. Я разработал свой алгоритм работы с фигурами, и достаточно точно его использую. В том числе и этому методу я стараюсь обучать на .

Существуют различные программы для автоматического поиска паттернов. Примером такого сервиса может выступать скринер на сайте finviz.com.

Скринер на сайте finviz.com

Скринер на сайте finviz.com

На скриншоте показаны параметры, по которым можно фильтровать акции из списка торгуемых на западной бирже.

Анализ японских свечей

Не ошибусь, если скажу, что самым популярным видом отображения графика цен у трейдера, являются японские свечи. Практически все их используют. Существуют , которые предвещают определенное поведение цены в будущем. Благодаря этим комбинациям трейдер выстраивает свою дальнейшую тактику и определяет направление торговли: покупать или продавать.

Ниже представлены простейшие комбинации японских свечей, которые формируют локальные разворотные точки на графике цены.

Примеры комбинаций японских свечей в локальных разворотных точках

Примеры комбинаций японских свечей в локальных разворотных точках

Весь свечной анализ сводится к поиску повторяющихся моделей, которые будут сигнализировать о приближении разворота тренда или его продолжении.

Индикаторный анализ

Индикаторы на графике цены. Скользящая средняя и осциллятор RSI

Индикаторы на графике цены. Скользящая средняя и осциллятор RSI

Отдельное место в техническом анализе занимают индикаторы. От самых известных, таких как скользящие средние, различные осцилляторы, до экзотических или созданных и запрограммированных самими трейдерами.

Минусом индикаторного анализа является постоянное запаздывание, или слишком большое количество сигналов от индикаторов, которые приходится фильтровать. Индикаторы строятся на основе данных цены, соответственно, являются производной от неё.

У новичков распространена такая ошибка, когда весь график цены увешен индикаторами. Выглядит это примерно так:

Перегруженный индикаторами график

Перегруженный индикаторами график

Из-за этих всех индикаторов даже цены не видно! Самое главное, что всегда в таких случаях, сигналы индикаторов противоречат друг другу. Почему так много индикаторов используют новички объясняется тем, что они думают, что чем больше индикаторов, тем более точно у них получиться спрогнозировать дальнейшее поведение цены. Но кроме каши в голове и убытков, из этого ничего не выходит. Посмотрите на скриншот выше еще раз, запомните, и никогда так не делайте.

Волновой анализ. Волны Элиотта

Волны Элиотта

Волны Элиотта

Достаточно широкой кастой выступают «волновики» — приверженцы волновой теории рынка. Данный метод анализа рынка максимально старались отвести от субъективизма, но на практике тяжело понять в какой волне находится на данный момент рынок. Ошибки в расчете предыдущих циклов не прощают будущие построения. Достаточно сложный тип анализа для новичков.

Существуют специальные программы, чтобы автоматизировать процесс построения волновой разметки.

Программа для анализа волн Элиотта

Программа для анализа волн Элиотта

Анализ объема

Действия участников торгов на рынке не проходит бесследно и отражаются на объеме. Благодаря анализу объема, трейдеры стремятся вычислить намерения крупных участников торгов.

Существуют несколько видов анализа и визуализации объёма. Всё это делается при помощи специализированных программ. Наиболее популярным является кластерный анализ.

Программа для анализа кластеров объема

Программа для анализа кластеров объема

Что такое фундаментальный анализ?

Фундаментальный анализ изучает движение цен под влиянием макроэкономических факторов. Школа фундаментального анализа рынка возникла с развитием прикладной экономической науки. За свою основу она взяла знания о макроэкономической жизни общества и ее влиянии на динамику цен конкретных товаров.

Также фундаментальный анализ учитывает не только макроэкономические факторы, но и микроэкономические факторы конкретного предприятия, что является необходимым для формирования краткосрочной стратегии торговли.

Главной целью фундаментального анализа является определение истинной, справедливой цены исследуемого товара. Сравнивая полученную оценку с текущим состоянием рынка, делается вывод — переоценен или недооценен этот товар.

Основой фундаментального анализа является изучение всех факторов макроэкономической жизни общества, существенно влияющие на динамику цен основных базовых товаров, ценных бумаг и валюты. Фундаментальный анализ должен предусмотреть основные направления динамики изменения рыночной цены, или, как еще называют это явление финансовые аналитики, — тренда.

Тренды имеют лишь два направления движения, или вверх, что свидетельствует о росте цены акции и повышение спроса на нее, или вниз, что свидетельствует о падение ее цены и росте предложения соответственно.

Фундаментальный анализ используется инвесторами, рассчитывающими на реализацию долгосрочных стратегий, зарабатывая на многолетних тенденциях. Цель такого подхода — «оседлать» тренд, пусть даже не в самом начале его возникновения, и «проехаться» на нем до самого конца.

В этом и заключается основная специфика и различие фундаментального и технического анализа. Фундаментальный анализ нацелен на долгосрочную торговлю, и частично на средний срок. Технический анализ нацелен на краткосрочную торговлю, и частично на средний срок. В зависимости от того, на какой срок разрабатывается стратегия, будет использоваться в большей степени или фундаментальный или технический анализ. Но фундаментальный анализ также

используется спекулянтами и при краткосрочной торговле.

Опытные спекулянты также используют фундаментальный анализ, реагируя на новости фундаментального характера.

В. Лиховидов “Фундаментальный анализ мировых валютных рынков”

В продолжение литературы для инвесторов на Форексе будет книга В. Лиховидова. Ценным преимуществом ее является практическая направленность. Без первичных знаний о законах функционирования валютного рынка нельзя переходить к торговле. Поэтому начинается книга все с тех же основ: курса, инфляции, процентных ставок и др.

Далее подробно разбираются популярные экономические индикаторы, которыми пользуются аналитики рынка Форекс: ВВП, торговый баланс, индексы промышленного производства и потребительских цен, занятость и т. д. Всего более 20 показателей.

Трейдерство на валютном рынке тесно связано с психологическими факторами. Как экономические новости и предстоящие события влияют на поведение основных участников? Как на основе изучения психологии прогнозировать изменение валютных курсов? Ответы на эти и многие другие вопросы ищите в книге.

Технический анализ финансовых рынков

Технический анализ — это набор инструментов, применяемых для изучения закономерностей изменения цен в прошлых периодах и прогнозирования их динамики в будущем при аналогичных обстоятельствах. Тех. анализ содержит в своем арсенале множество методов, но все они основаны на одном положении: на изменение цен влияет поведение участников рынка. А поскольку в аналогичных ситуациях люди ведут себя похоже под влиянием инстинктов, спрос и предложение тоже формируются одинаково. Это и позволяет предсказывать динамику цены.

Постулаты Чарльза Доу

В конце 19 века Чарльз Доу, журналист из Соединенных Штатов, выпустил ряд статей о ценных бумагах. В них была изложена вся теория технического анализа, используемая до сих пор. Она получила название постулатов Доу.

- Цена учитывает все. Согласно этому утверждению, в изменении цены уже учтены все факторы, имеющие значение для финансового рынка (политические, экономические и др.).

- Цены движутся согласно трендам. В определенные периоды времени цена изменяется в одном и том же направлении. Если спрос больше, чем предложение, возникает восходящий тренд. Если предложение выше спроса — нисходящий. Когда значения спроса и предложения равны между собой, имеет место боковая тенденция. Тенденции не бесконечны, и в определенный момент могут поменять свое направление.

- История повторяется. В похожих ситуациях участники финансового рынка ведут себя одинаково. Это обуславливает аналогичную динамику цены.

- Объемы продаж подтверждают тенденцию. Если при восходящем тренде увеличивается количество сделок, то цена будет повышаться. Если же объемы падают, будет падать и цена.

- Активы движутся согласованно. Принимая решение, инвестору необходимо учитывать корреляцию и анализировать ситуацию в иных рыночных сегментах.

Основные методы технического анализа

Главный метод, применяемый в техническом анализе — графический. Используется три типа графиков:

- линейный;

- барный;

- свечной.

Линейный график отражает движение цены. Представляет собой прерывистую линию, соединяющую цены закрытия.

Барный график — это набор вертикальных линий. Нижняя точка линии указывает на минимальную цену, верхняя — на максимальную. Черточки слева и права обозначают, соответственно, цену начала и окончания периода.

График баров содержит больше информации, чем линейный.

Наибольшую популярность приобрел свечной график. Свеча изображается как вертикальный прямоугольник, из которого вверх и вниз отходят линии. Нижняя линия показывает наименьшую цену, а верхняя — наибольшую.

Свечи бывают нисходящими (медвежьими, они отображаются на графике белым цветом) и восходящими (бычьими, их рисуют черным цветом). Для бычьей свечи цена начала периода — это основание столбика, а окончание — вершина. Для медвежьей же наоборот.

Японские свечи наглядно показывают ситуацию на рынке. Длинные свечи говорят о продолжительной тенденции, короткие — о временном затишье.

Логика теханализа такова: каждая японская свеча, бар или точка показывают поведение огромного числа инвесторов. Если они уверены, что цена вырастет, они совершают покупки. Если же прогнозируют снижение цены — продают. Трейдеру не нужно искать причины изменения цены. Ему достаточно проанализировать, как изменяются тренды и объемы продаж.

Основы технического анализа

Технический анализ основан на непосредственной оценке графика котировок акций и выявления на нем определенных закономерностей движения. Для этого используются различные инструменты анализа, а также комбинации, сформированные свечными элементами.

Свечной метод

Ценовые графики образованы из ряда свечей. Каждая из них формируется на протяжении определенного времени, соответствующего выбранному трейдером таймфрейму в терминале. По виду свечи можно сделать вывод о дальнейшем рыночном поведении. Принимая решение о входе в рынок, трейдер должен учитывать размеры и соотношения тела и теней свечи.

Тело свечи – промежуток между ценой открытия и закрытия временного периода. Тень – расстояние между предельными минимальными и максимальными значениями в процессе торговли. В зависимости от периода, свечи могут быть минутными, часовыми, дневными, недельными и т.д.

В арсенале свечного анализа есть множество моделей, в которых определенные комбинации и форма свечей могут говорить о продолжении тренда или его скором развороте.

Графический анализ

Графический анализ основан на поиске комбинаций графического характера на ценовом графике акций. Различают разворотные фигуры или паттерны, по которым можно судить о смене тенденции. Популярностью пользуются такие фигуры, как:

- двойное дно, двойная вершина;

- голова – плечи;

- флаг;

- вымпел;

- треугольники.

При идентификации одной из фигур на графике трейдер может сделать вывод о дальнейшем поведении котировок. Для увеличения точности сигналов точки входа в рынок лучше сопоставлять с важными ценовыми уровнями.

Использование индикаторов

Индикаторы оценивают закономерность движения цены на основании исторических данных. По ним строятся диаграммы в отдельном окне терминала или сверху на ценовом графике. Чаще всего оцениваются параметры свечей за определенный временной период.

Индикаторы бывают трендовыми и флетовыми. Каждый их вид подает точные сигналы только при определенном рыночном состоянии. По этой причине необходимо всегда учитывать данные графического анализа.

Технический и фундаментальный анализ (рынка акций, ммвб)

Технический анализ (теханализ) – простыми словами, это совокупность методов или инструментов для прогнозирования цены в будущем на основе некоторых закономерностей цены в прошлом. Вся суть теханализа заключается в поиске закономерностей, которые позволят определить лучший момент для входа в позицию и заработать Это могут быть различные паттерны, уровни поддержки/сопротивления, различные фигуры, индикаторы и тд. Тема это достаточно обширная и рассказывать о ней можно долго. В отдельной своей статье я еще вернусь к ней. Теперь что касается фундаментального анализа.

Фундаментальный анализ применяется для исследования экономического состояния интересующей нас компании или отдельной отрасли. Другими словами, главная цель данного анализа это оценка инвестиционной привлекательности компании. То есть, данный вид анализа позволяет понять, недооценены или переоценены в текущий момент акции той или иной компании и сделать выводы, нужно ли включать данные активы в наш долгосрочный инвестпортфель.

Инфографика: Фундаментальный анализ. ТОП 23 коэффициентов.

Факторы макроуровня

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Факторы макроуровня – глобальные факторы, влияющие на развитие компании. К таким факторам можно отнести: безработицу, инфляцию, процентные ставки, политику ЦБ, налоговые режимы и т.д. Все в экономике взаимосвязано, поэтому изменение на глобальном уровне приводит к изменениям на более низких уровнях.

Схематично можно выделить мировые факторы и национальные (РФ). Из-за того что экономика США в настоящее время является лидирующей, то на глобальном уровне прежде всего необходимо отслеживать ее здоровье. Ведь если она попадет в период стагнации или спада из-за безработицы, экономических волнений, политических решений, то все это сильно отразиться на финансовом состоянии всех других стран.

Факторы мезоуровня

Факторы мезоуровня – региональные и отраслевые. Данные факторы, в отличие от глобальных, имеют узконаправленное, специфическое воздействие. Например, это может быть: изменение цен на производимое/добываемое, изменение налоговых сборов для региональных компаний, строительство мостов, понтонов, дорог, законодательные ограничения или поощрения и т.д. Они затрагивают сырье.

Факторы микроуровня

Факторы микроуровня – это факторы и показатели самой компании. К таким показателям можно отнести: коэффициенты стоимости, ликвидности, рентабельности, оборачиваемости, финансовой устойчивости, уровня банкротства, общей результативности деятельности.

В данной статье мы сфокусируемся на коэффициентах микроуровня, т.к. их можно оценить более объективно по публичной финансовой отчетности. Их можно выделить в несколько больших групп:

- Показатели роста и прибыли (Выручка, Чистая прибыль, EPS).

- Коэффициенты стоимости (P/E, CAPE, P/S, P/B).

- Показатели платежеспособности (коэффициенты текущей, быстрой, абсолютной ликвидности).

- Результативность (ROA, ROE, ROCE, ROI).

- Прибыльность (Gross margin, Operating Margin, Pretax Margin, Profit Margin).

- Дивиденды (Payout ratio) и доля институциональных инвесторов (Inst Own).

- Оценка вероятности манипулирования отчетностью (M-score).

- Оценка риска банкротства (F-score, Z-score).

Инструменты технического анализа

Рассмотрим некоторые из аналитических методик подробнее.

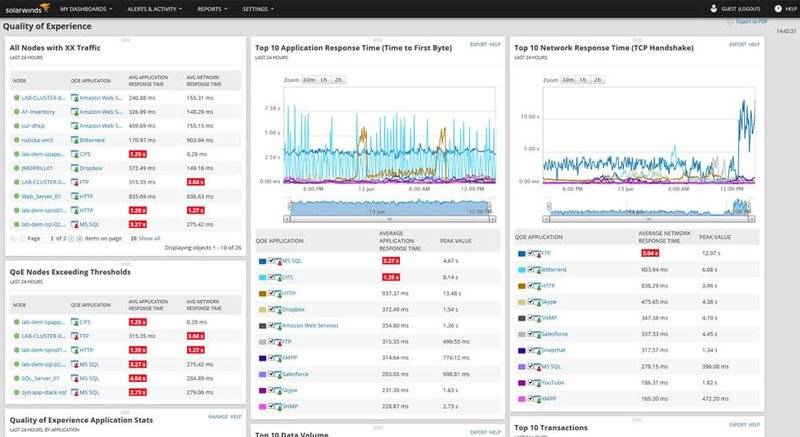

Индикаторы

Развитие этого инструмента неотъемлемо связано с ростом популярности использования вычислительной техники. Индикаторами называются функции, которые строятся на основе статистических показателей торгов. На основе их анализа объявляются стратегии в предстоящих торгах на бирже. При анализе используются только статистические данные и не учитываются некоторые фундаментальные показатели (например, прибыль или выручка компаний). Индикаторы опираются на пять основных показателей:

- цена при открытии;

- цена при закрытии;

- минимум;

- максимум;

- объем.

Отдельно стоит рассмотреть такой популярный индикатор, как японские свечи. Тело свечи изображается на графиках в виде прямоугольника, верхняя граница которого показывает цену при открытии рынка, а нижняя – цену при закрытии. Сверху и снизу прямоугольника изображаются прямые линии, так называемые тени. Они указывают на максимальную и минимальную отметку, которая достигалась во время торгов. Светлые свечи символизируют о положительной тенденции, темные – об отрицательной. Вариантов названий для различных видов схемы существует очень большое количество.

Графические модели (паттерны)

Инструмент, популярность которого также в значительной степени связана с развитием компьютерных технологий. Аналитики, использующие эту методику, строят предположения на основе геометрических фигур, очертания которых находят на графиках. Это отсылает нас к правилу о повторении истории, так как фигуры на графиках чаще всего повторяются в разные периоды времени. У этого метода есть и недостаток, так как полноценный анализ можно проводить только после завершения построения. Паттерны можно разделить на:

- неопределенные, которые могут вести к смене тренда;

- продолжение тенденции;

- смену текущей тенденции.

Наиболее распространенными графическими моделями являются следующие.

- Голова и плечи. Паттерн указывает на разворот тренда. Визуально он выглядит следующим образом: существует пиковая точка, показывающая максимальный показатель (голова), по бокам которой расположены меньшие пики (плечи).

- Флаг. Пример продолжающегося тренда. На графике модель напоминает параллелограмм, отсюда и происхождение названия.

- Треугольник. Существуют типы восходящего и нисходящего треугольника, которые могут указывать на повышение или понижение курса соответственно. Определяют их по нескольким повторяющимся максимальным или минимальным показателям, через которые можно провести относительно прямую линию, и стремящимся к ней постепенно растущим или снижающимся показателям.

- Двойная вершина. Растущий курс достигает максимальной отметки, после чего начинает свое снижение, затем вновь начинает расти, во второй раз подходит к той же самой максимальной отметке, а затем опять снижается. Обратной фигурой является двойное дно. Значительно реже встречается фигура с тройной вершиной или основанием.

Тренды

Показатель, характеризующий направление движения рыночного курса. Линия, проведенная по минимальным или максимальным точкам, называется линией поддержки или сопротивления. Различают три типа трендов:

- восходящий – курс стабильно стремится вверх. На сленге трейдеров называется «бычьим»;

- нисходящий – курс стабильно стремится вниз. На сленге трейдеров называется «медвежьим»;

- боковой – не отличается явным креном в сторону повышения или понижения, также именуется «флетом».

Пробои уровней

Момент, когда тренд переходит через линию поддержки или сопротивления, называется пробоем. Они являются одним из самых популярных инструментов трейдеров и могут принести значительную прибыль. Однако следует отличать непродолжительные по времени ложные пробои и истинные, после возникновения которых цена начинает резко двигаться в его сторону.

О популярности технического анализа финансовых рынков напрямую говорит и количество литературы, выпущенной по этой теме. В любом случае данный инструмент достаточно интересен и определенно может заслуживать внимания у начинающих трейдеров.

Дж. Гринблатт “Маленькая книга победителя рынка акций”

Было бы неправильно обойти стороной зарубежных авторов. Тем более что российские инвесторы имеют возможность инвестировать не только в отечественные, но и в зарубежные ценные бумаги. Дж. Гринблатт – практикующий инвестор, его компания ежегодно имеет в среднем 40 % прибыли от вложений.

Книга маленькая. Вы потратите всего пару часов на ее прочтение. Но, возможно, именно она даст вам методику, по которой вы станете по-настоящему эффективным инвестором. Методика эта очень простая, применить на практике ее смогут даже новички.

Смысл такой: вы сортируете все акции на рынке в порядке убывания по двум показателям: рентабельности капитала и коэффициенту P/E. Затем суммируете два рейтинга и составляете портфель из ценных бумаг с наименьшим суммарным рейтингом.

Более подробно о “волшебной формуле” читайте в книге.