Что такое дивиденды простыми словами

Содержание:

- Как получить дивиденды

- ? Что такое дивиденды

- Т+2 и дивидендный гэп по обыкновенным акциям

- Как получать дивиденды по купленным ранее акциям предприятий

- Российские дивидендные акции список лучших

- 5 способов (стратегий) заработка на дивидендах

- Что такое дивиденды простыми словами

- Сколько нужно акций, чтобы жить на дивиденды

- Российские компании, выплачивающие дивиденды несколько раз в год

Как получить дивиденды

Принятие решения о дивидендных выплатах проходит в 2 этапа:

- Совет директоров компании или Наблюдательный совет (например, в Сбербанке) рекомендует размер дивидендов.

- Общее собрание акционеров принимает решение о размере и форме выплат по всем категориям акций. В большинстве случаев оно поддерживает рекомендацию Совета директоров.

Решение может быть принято в течение 3 месяцев после окончания отчетного периода (первого квартала, 6 или 9 месяцев отчетного года). Чаще доход выплачиваться не может. Поэтому, если вас интересует вопрос, как получать дивиденды с акций Газпрома ежемесячно, мой ответ – только самостоятельно распределив полученную один раз в год сумму на каждый месяц.

Регламент:

- Не позднее чем за 20 дней до общего собрания акционеров должна быть размещена о нем информация в открытом доступе.

- В течение 4 дней после него публикуются принятые решения.

- Через 10 – 20 дней после собрания проходит закрытие реестра акционеров (список лиц, получающих право на выплаты).

- После дивидендной отсечки в течение 10 дней деньги направляются брокерской компании, где у акционера открыт счет. В течение 25 дней доход получат все акционеры.

Главная мысль, которую должны вынести из этого регламента инвесторы, – что с момента выпуска отчетности компании до реальной выплаты денег проходит большой срок в несколько месяцев (минимум 2 месяца). Этого достаточно, чтобы определиться, хотим ли мы купить ценные бумаги в свой портфель и попасть в реестр акционеров.

Можно получить преимущество перед большинством инвесторов, если сразу после выхода отчетности самостоятельно рассчитать прогнозный размер дивидендов. Для этого заранее надо изучить дивидендную политику и узнать процент чистой прибыли, направляемый на дивиденды. В отчетности посмотреть сумму чистой прибыли за отчетный период.

Выше шла речь о дивидендной отсечке. Это дата определения списка акционеров, которым выплачиваются дивиденды. Покупка акций физическими лицами для получения дивидендов должна быть произведена до этой даты.

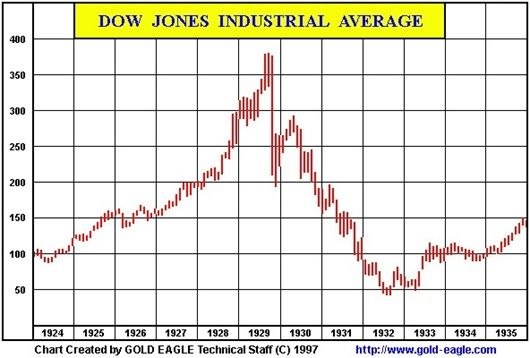

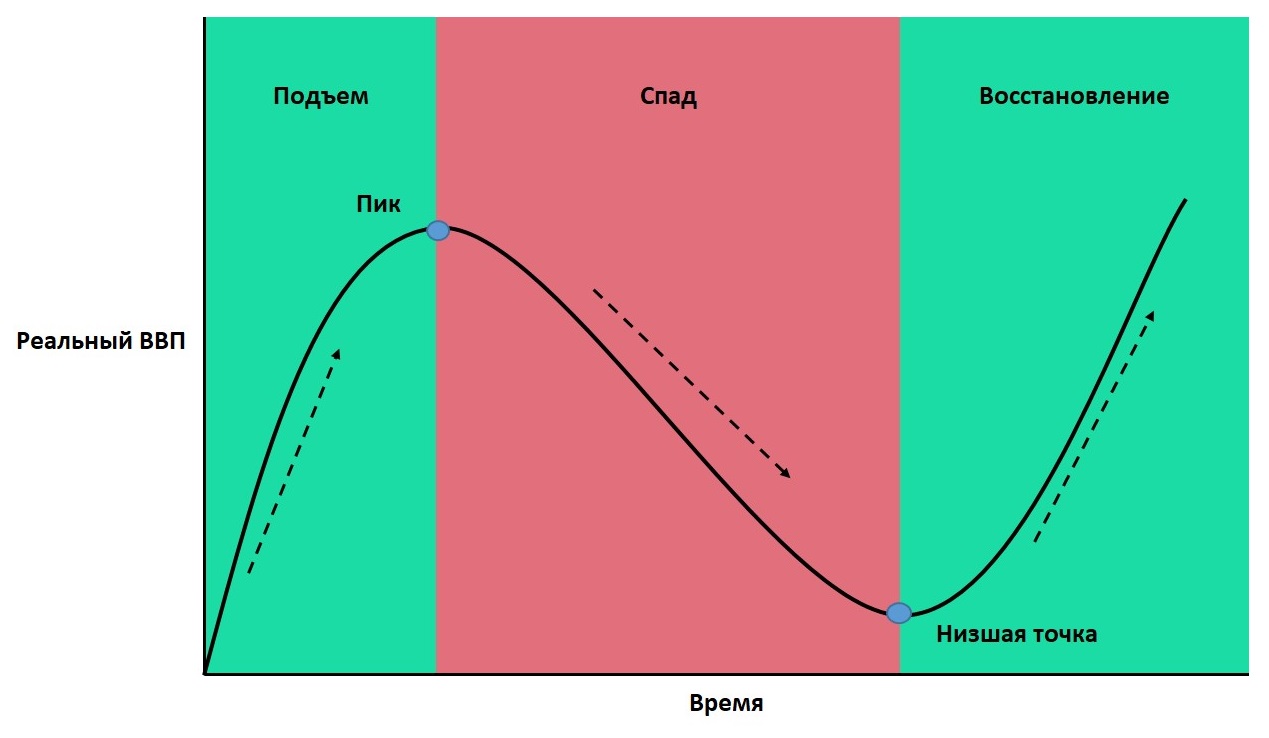

Еще одно важное понятие, которое должен знать инвестор, – дивидендный гэп. Это снижение стоимости акций после отсечки примерно на размер выплаченных дивидендов

Почему так происходит?

Решение о выплатах известно за несколько недель до отсечки. Получается, что с этого момента времени стоимость ценной бумаги включает суммы, которые должны быть выплачены акционерам. Инвесторы, которые купят акции после отсечки, уже не получат дивидендов. Именно поэтому цена и снижается, потому что дивидендной суммы уже нет в стоимости бумаги.

Если в компании дела идут хорошо, то через некоторое время гэп закрывается, и акции снова растут в цене. По предыдущему примеру дивидендный гэп наступит в понедельник. Когда он закончится, никто не знает. Иногда это происходит за несколько дней, иногда – недель, а бывает, что месяцами гэп не закрывается.

? Что такое дивиденды

Дивиденды – форма распределения прибыли между акционерами и владельцами. Приобретая акции, покупатель, по сути, становится владельцем части компании и может рассчитывать на дивидендные выплаты. До тех пор, пока инвестор держит акции на руках, ему будут платить дивиденды.

Например, у компании выпущено 1000 акций. Покупатель владеет тридцатью акциями. В 2020 году компания успешно завершила финансовый период и решила направить на выплату по дивидендам своим акционерам 1,5 млн р. Это значит, что на каждую акцию придется 1500 р. дивидендов. Инвестор получит прибыль в размере 45 000 р. (30 * 1500). После вычета НДФЛ 13% чистая прибыль по дивидендам составит 39150 р.

Кто и из каких источников выплачивает

Величину дивидендных выплат определяют владельцы компании с учетом рекомендаций совета директоров.

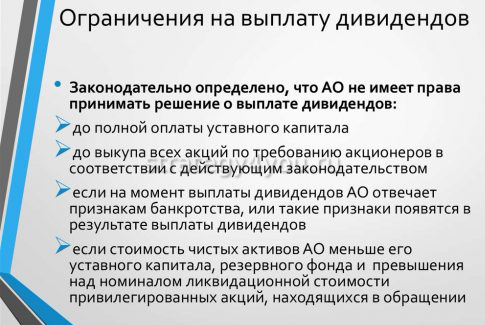

Компания вправе не выплачивать дивиденды, если такое решение было принято общим собранием акционеров. Даже при положительном финансовом состоянии компания может отказаться от уплаты дивидендов или уменьшить их размер. Никаких санкций за это не предусмотрено.

Определение размера

Законодательно не содержится никаких условий в части минимального размера дивидендов, гарантированного держателям акций, равно как нет и обязанности выплачивать их акционерам. На сумму выплат оказывают влияние финансовое состояние и перспективы развития компании, инвестиционная политика, стабильность эмитента, разовые сделки или рыночная конъюнктура, позволяющие инвестору получать дополнительные доходы.

Найти порядок определения суммы дивидендов можно в локальных документах компании (дивидендной политике). Здесь указана информация о том, какую часть прибыли компания планирует потратить на дивиденды. Этот официальный документ в обязательном порядке публикуется в открытом доступе – обычно на сайте эмитента в разделе «Инвесторам и акционерам».

Часть компаний в своей дивидендной политике прямо заявляет, что не планирует выплаты по дивидендам (например, Яндекс), другие указывают на минимальную сумму дивидендов (например, в МТС гарантировано не менее 28 рублей на акцию в 2019-2021 годы, в АФК «Система» – не менее 6% доходности, или 1,19 р. на акцию за год). В «Детском мире» заложено на дивиденды как минимум 50% прибыли, в «Норильском никеле» – до 30% от консолидированной прибыли. Но дивидендная политика не является постоянной и может корректироваться.

Сроки и регулярность выплат

Компания может платить дивиденды ежеквартально, раз в год или не платить вовсе. Но стоит учесть, что эмитент не вправе выплачивать дивиденды ежемесячно.

В компании могут быть предусмотрены гарантированные дивидендные платежи в виде фиксированной суммы или процента от чистой прибыли. Различия в дивидендной политике могут касаться привилегированных и обыкновенных акций. Но все держатели акций получают дивиденды одновременно: компания не может предусматривать дополнительные преимущества для держателей привилегированных акций.

Какими инструментами для получения дополнительных доходов вы пользуетесь?

АкцииДивидендыДепозитыСдаю недвижимость в арендуДругое

Т+2 и дивидендный гэп по обыкновенным акциям

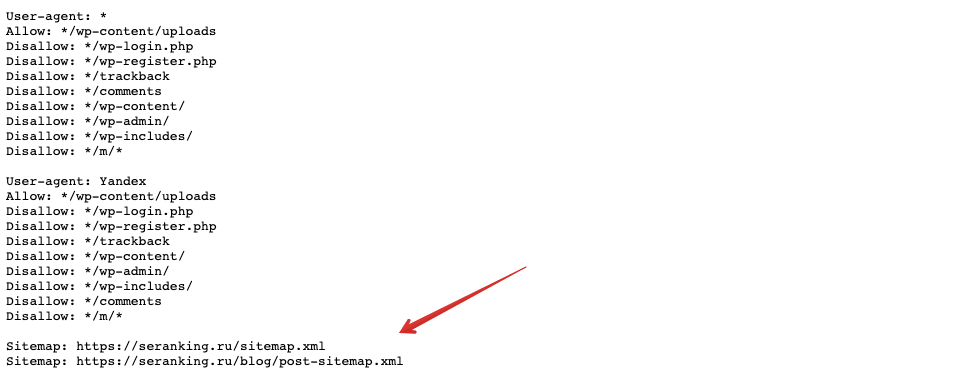

Московская биржа внедрила понятие Т+2 недавно. Данный термин означает, что можно зарезервировать паи, однако получить их после истечения срока — через 2 дня. Т+2 — международный стандарт, поэтому стало возможным привлечение инвесторов не только из России, но и из-за границы. При использовании Т+0 возникали сбои в проведении операций с зарубежными инвесторами.

Что изменилось:

- В таблицах присутствуют оба лимита, и Т0, и Т+2. Если приобретаются документы долевого участия по Т+2, то операция тут же отразится. В случае использования Т+0, средства будут списаны через 2 суток. Для тех, кто хочет купить бумаги и получать дивиденды на Московской бирже, можно не открывать Т0. Для других акций используют обе строки.

- Торговля с плечами. До введения Т2 платежеспособность клиента для маржинальных расчетов проверяли в тот же день, что открывались кредитные позиции. После изменений проверку средств производят на день позже, а расчеты — еще через сутки.Те, кто работает с кредитным плечом, получают преимущество, т.к.1 день стал бесплатным.

- Изменения в выведении денег. Средства, которые не были задействованы, будут доступны в день сделки. Деньги, которые поступили на счет в результате продажи ценных бумаг, зачисляются через 2 дня.

- Дата получения дивидендов. Изменения коснулись того, в какие сроки нужно принять решение по акциям относительно даты их покупки. Компании платят дивиденды после отсечки (закрытия реестра). После внедрения Т2 дата, к которой нужно успеть купить активы, сместилась на 2 дня вперед.

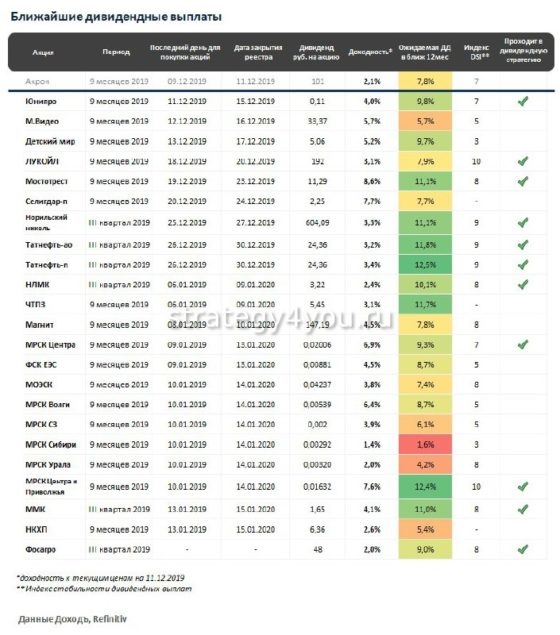

Рекомендуется пользоваться таблицами сервиса «Доходъ» или БКС и ориентироваться на указанный лимит, чтобы не запутаться в вопросе акционного дохода и дивидендов. Так будет легко отслеживать изменения.

После того как прошел последний день реестра, стоимость ценных бумаг снижается. Процент прибыли списывается со счетов компании и поступает на обработку к брокерам. Те, кто планирует покупку на это время, получают скидку. Для описания данного процесса используется понятие дивидендного гэпа. Цена может продолжить снижаться либо вернуться к прежнему показателю, что нужно учесть, принимая решение о сделке.

Как получать дивиденды по купленным ранее акциям предприятий

АО предоставляет своим акционерам информацию о том, какие решения принимаются на ОСА. Есть вариант, что компания не получила прибыль, или большинство акционеров отдало голоса за то, чтобы направить ее на нужды организации, а не на выплаты. И в том, и в другом случае денежные средства не направлялись на брокерские счета.

Вопрос, как получить дивиденды по акциям, купленным десятилетия назад, возникает, если ресурсы были приобретены, например, в1993 г., однако владелец не получал с них прибыль.

Найти данные более двадцатилетней давности в сети удастся не всем. Остается возможность выяснить этот вопрос в телефонном режиме. В отделе по работе с акционерами дадут справку по данному вопросу.

Нужно определить, почему сложилась ситуация, в которой владелец ценных бумаг не знал о переводе средств, либо ему их не перечисляли.

Причина может заключаться в том, что в анкете указаны неверные реквизиты. Владелец акций, рассчитывающий на заработок на дивидендах, несет ответственность за информацию, которую он представляет. Поскольку в обязанность эмитента входит отправка средств, он не проверяет достоверность сведений.

Если счет неверный, деньги на него не поступят. По истечении срока они вернутся на баланс компании и будут находиться в кредиторской задолженности 3 года. После этого деньги обращаются в доход предприятия. Получается, что в подобном случае акционер может рассчитывать получить средства в течение последних 3 лет.

Если счет неверный, деньги на него не поступят. По истечении срока они вернутся на баланс компании и будут находиться в кредиторской задолженности 3 года. После этого деньги обращаются в доход предприятия. Получается, что в подобном случае акционер может рассчитывать получить средства в течение последних 3 лет.

Существует вероятность, что в анкете отсутствуют полные сведения об инвесторе, и он попал в категорию неустановленных лиц. Недостаточно купить акции, чтобы получать дивиденды. Следует проверять, какие пункты нужно заполнить, чтобы деньги не вернулись к эмитенту, не найдя адресата.

Акционер мог указать, что предпочитает, чтобы деньги приходили на почтовое отделение, однако при смене прописки не внес изменения в анкету. Или, выразив желание получать наличные средства через кассу, не являлся за ними вовремя. Владея акциями, нужно отслеживать моменты выплат дивидендов. В противном случае последние перестанут быть действительными.

Средства будут получены в полном объеме, если открыт банковский счет, при этом акционер указал, что хочет воспользоваться данным источником для перечисления процентов с прибыли. В таком случае финансы накапливаются там и не возвращаются акционерному обществу. Были компании (среди них — Газпром), которые поощряли своих клиентов оформлять такой способ вывода денег.

Средства будут получены в полном объеме, если открыт банковский счет, при этом акционер указал, что хочет воспользоваться данным источником для перечисления процентов с прибыли. В таком случае финансы накапливаются там и не возвращаются акционерному обществу. Были компании (среди них — Газпром), которые поощряли своих клиентов оформлять такой способ вывода денег.

Какой бы ни была ситуация, рекомендуется связаться с компанией и выяснить данный вопрос. Если есть необходимость — обновить сведения о себе.

Кроме того, бывают случаи, когда эмитент не обращает невыплаченные деньги в оборот.

Российские дивидендные акции список лучших

Татнефть (TATN_P)

Компания платит одни из самых высоких дивидендов на российском рынке, но размер и даты выплаты пока не заявлены. Кроме дивидендной доходности в 18,99% Татнефть может похвастаться низким уровнем долговых обязательств, что в условиях кризиса и нефтяного конфликта добавляет компании финансовой устойчивости. В связи с этим ценные бумаги компании пользуются повышенным спросом инвесторов даже в текущих условиях рынка, что привело к их стремительному восстановлению после падения.

Рекомендуемая цена для приобретения привилегированных акций Татнефти 400-477 руб. И 440-530 руб. для обычных.

Эти критерии в среднесрочной и долгосрочной перспективе приятно повысят доходность вашего инвестиционного портфеля.

Детский мир (DSKY)

Компания отчиталась о взрыве онлайн-продаж по причине коронавирусной инфекции, выручка выросла более чем в 3 раза по сравнению с аналогичным периодом 2019г. Поэтому акции DSKY начали стремительно расти после падения 18 марта 2020г. Что касается дивидендов, то выручка компании по итогам работы за 2019г. увеличилась на 16,1%, а прибыль на 11%. По прогнозам экспертов компания выплатит в среднем 5,55 руб. на акцию, а годовая дивидендная доходность может составить 10,1%.

Рекомендованная цена для приобретения – до 90 руб.

МТС (MTSS)

Последние годы невозможно представить себе лучшие российские дивидендные акции без ценных бумаг компании МТС. Акционерное общество предпочитает выплачивать дивиденды 2 раза в год в виде фиксированных выплат на акцию. В начале января 2020г. компания уже выплатила по 13,25руб. дивидендов на 1 акцию. Но эта выплата была связана с заключением сделки по реализации филиалов на Украине. Дата и размер выплаты дивидендов по результатам работы за 2019г. пока компанией не разглашались. Но руководство заявило, что готовит Buyback на 15 млр. рублей, что также добавляет привлекательности ценным бумагам в глазах инвестора.Прогнозируемая экспертами дивидендная доходность может составить 12,2%.

Покупать акции лучше у отметки до 280 руб.

3 лучших стратегии инвестирования в дивидендные акции

- Покупка акции в надежде на регулярные дивидендные выплаты в течение следующих нескольких лет.

Для этого выбираются не очень динамичные компании, но со стабильной, устоявшейся позицией на рынке. Однако это не обязательно должен быть гигант рынка или компания из сектора коммунальных услуг. Подойдут и более мелкие предприятия, которые при отсутствии значительного спроса на капитал регулярно делится своей прибылью с акционерами. Правда в этом случае инвестор несет больший риск, но выгоды также удваиваются. Как увеличение стоимости акций, так и выплаченных дивидендов может принести значительную норму прибыли. Здесь дивиденды не являются основной целью инвестиций, как в случае с компаниями с большой капитализацией, а представляют собой дополнительную прибыль и некоторую гарантию для акционеров.

Помимо выбора компании, существует также проблема самих дивидендов. Выберите компанию, которая выплачивала регулярные, растущие (или, по крайней мере, уменьшающиеся) дивиденды в течение многих лет или где дивиденды невелики, но потенциал их увеличения и, следовательно, наша ставка дивидендов для частных лиц, намного выше.

- Приобретение акций заранее с ориентиром, что информация о дивидендах увеличит их стоимость.

Данная стратегия основывается на использовании информации о размере дивиденда, его изменении или обновлении политики в сторону увеличения размера дивидендов.

- Покупка ценных бумаг после отсечки дивидендов, надеясь, что со временем ставка вернется на прежний уровень.

Некоторые компании характеризуются не только повторением крайних сроков рекомендаций советов директоров, но и тем, как их ставки ведут себя одинаково до и после дня дивидендов. Одним из популярных методов может быть использование механизма отсечки дивидендов. В день отсечки происходит коррекция курса на размер дивидендов (дивидендный гэп). Совершая сделку в этом момент инвестор не получит дивиденды, но вступит во владение акциями по более низкой стоимости. Такой маневр может окупиться, учитывая, что многие компании быстро возвращаются к ценам, действовавшим перед дивидендной выплатой.

Для максимизации прибыли рекомендую комбинировать разные методы и создавать инвестиционный портфель акций на основе нескольких стратегий.

Как я уже говорил, российские дивидендные акции в кризис обладают большим потенциалом роста, поэтому их грамотное приобретение в период кризиса по низким ценам может принести доход, которые превысят размер дивидендов в несколько раз. Главное не увлекаться одним сектором, а грамотно распределить риски.

5 способов (стратегий) заработка на дивидендах

Чтобы зарабатывать на дивидендах компаний, используйте одну из нижеперечисленных стратегий.

Купил и держи

Самая простая стратегия. Как понятно из названия, нужно купить акции одной или нескольких компаний. И все. Каждый год получая дивиденды. И давая компании расти и развиваться. Рост компании, повлечет увеличение получаемой ее прибыли. А это скажется на размере дивидендных выплат в сторону повышения.

Стратегия «купи и держи» хоть и простая, но не значит, что не прибыльная. Именно на долгосрочных инвестициях были построены многомиллиардные состояния. Минус только один — длительный горизонт инвестирования. От нескольких лет. Но зато, пакет акций обеспечит вас постоянным доходом. И не потребует от вас постоянного отслеживания позиций. И тратить свое время.

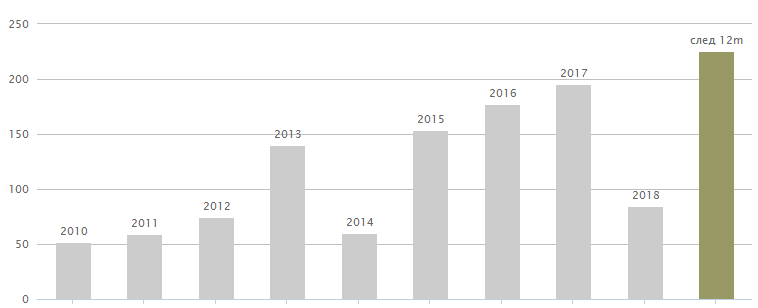

Пример. Постоянный рост дивидендов по акциям Лукойл. С 2010 года в 4 раза. Стоимость акций за этот период тоже выросла — примерно в 2,5 раза.

Лукойл — размер дивидендов

Покупай дешево

Большим недостатком дивидендных акций, является тот факт, что мы никак не можем повлиять на размер дивидендов. Сколько компания посчитает нужным выплатить своим акционерам, столько вы и получите. И каждый получаете одинаковую сумму на одну акцию. И крупные игроки, владеющие пакетами на сотни миллионов. И частные мелкие инвесторы со своими несколькими штуками.

Но есть способ увеличить прибыль. Для этого нужно покупать «интересные» акции в момент снижения цены.

В течение года на бирже цена может «гулять» как вверх, так и вниз. На десятки процентов. И обычно без видимых серьезных причин. Если смотреть в долгосрочном периоде, то график котировок плавно растет. А вот эти отклонения являются аномальными, с точки зрения средних значений.

Именно вот эти отклонения и будут интересны для получения повышенного дохода.

Что нам даст эта стратегия?

Покупая с дисконтом, мы на одинаковую сумму сможем приобрести большее количество акций. Которые в свою очередь, будут приносить больше дивидендов.

Например. Акция компании стоила 100 рублей. По ней выплачивались 10 рублей дивидендов. На 100 тысяч рублей можно было купить 1 000 акций. И рассчитывать на ежегодные дивиденды — 10 000 рублей.

Вскоре котировки опустились до 75 рублей. Теперь на 100 тысяч можно приобрести 1 333 акции. И дивидендный доход составил бы уже 13,3 тысячи рублей.

Покупай до отсечки

Когда становится известен размер дивидендов, начинает расти интерес инвесторам к бумагам. И чем ближе к дате отсечки, тем она выше. В результате постепенно котировки ползут вверх. Все хотят получить дивиденды и покупают, покупают акции.

Результат. Получение гарантированных заранее известных дивидендов за короткий срок (например, всего за месяц, не нужно ждать целый год). Плюс покупка акций по не завышенным ценам на долгосрок.

Конечно такое развитие сценария происходит не всегда. Но в большинстве случаев мы имеем именно такую картину.

Покупай заранее — продавай в день отсечки

Стратегия практически аналогичная предыдущей. Покупаем интересные бумаги заранее. Но продаем, не дожидаясь отсечки.

Что нам это дает?

На следующий день после закрытия реестра, образуется дивидендный гэп. Котировки резко падают вниз. Приблизительно на величину дивидендов. Уже никому не интересно держать бумаги, по которым следующие дивидендные выплаты будут только через год. И наблюдаются массовые распродажи.

Здесь уже можно покупать акции ближе к отсечке. За неделю.

Да, мы потерям право на получение дивидендов. Но зато за короткий срок заработали на курсовой разнице.

Покупка после дивидендов

После дивидендного гэпа, цена падает. И это тоже интересный момент для входа в бумаги. Покупка с дисконтом имеет более высокий потенциал к росту.

И рынок быстро закрывает эту брешь. На это конечно уходит время от нескольких недель до пары-тройки месяцев. Иногда (кстати не так и редко) цена возвращается на до дивидендный уровень буквально за несколько дней.

Дивидендная стратегия на примере Северсталь

Что такое дивиденды простыми словами

Дивиденды по акциям простыми словами представляют собой часть чистого дохода предприятия, выплачиваемого держателям акции на основании решения, принятого на собрании акционеров данной компании. При этом чистая прибыль понимается, как прибыль после уплаты налогов. Право на получение дивидендов принадлежит любому акционеру общества до тех пор, пока он владеет акциями данного предприятия.

Рассмотрим на цифрах. Акционерное общество выпустило 100 000 акций. Вы являетесь собственником 15 из них. По итогам работы Общество постановило направить на выплату дивидендов 7 млн. рублей. Размер дивидендов на 1 ценную бумагу составит 70 руб. (7 000 000 руб. / 100 000 акций = 70 руб.). Как акционеру общества вам полагается 1050 руб. (70 руб.* 15 акций).

Сколько раз в год выплачивают дивиденды

Обязанность и периодичность выплаты дивидендов государством не установлена. Большинство российских компаний производят выплаты 1 раз в год. Сколько и когда начислять дивидендов утверждается на общем собрании. В периоды активного привлечения инвесторов могут быть предусмотрены квартальные или полугодовые отчисления. В США распространена ежеквартальная выплата.

Всю имеющуюся в распоряжении прибыль организация не распределяет между акционерами. Часть выручки обычно уходит на развитие бизнеса. Кроме этого, в трудные для компании времена собрание участников общества может прийти к мнению об отказе выделения денег на выплату дивидендов и направлении их закупку оборудования или сырья. Периодичность проведения собраний акционеров и их полномочия прописываются в учредительных документах Общества.

Иными словами, приобретая акции организации, вы инвестируете в нее свои деньги, помогая работе компании. После того, как предприятие начинает получать стабильный доход, оно отчисляет часть прибыли владельцам ценных бумаг в виде дивидендов.

https://youtube.com/watch?v=wfv2ClL5UUA%3F

Типы дивидендов

Выделяют следующие типы дивидендов:

- Регулярные – выплачиваются постоянно через определенное время.

- Дополнительные – не постоянны и выплачиваются при получении дохода намного больше запланированного или для повышения интереса к компании.

- Специальные – носят единичный характер и часто привязаны к определенному событию (юбилей, заключение крупной сделки и т.д.).

- Ликвидационные – согласно названию связаны с закрытием предприятия или отдельного производства.

Сколько нужно акций, чтобы жить на дивиденды

Для этого воспользуемся обратной формулой, т.е. изначально определим, сколько нам нужно для того, чтобы жить комфортно. Здесь не нужно ставить баснословные суммы – достаточно к средним расходам за месяц прибавить 10%. Этого будет достаточно на начальном этапе. Допустим, что эта сумма на семью из 2-х человек без детей составляет 50000 руб. Таким образом, нам нужно 50000 руб. ежемесячно или 600 000 рублей в год.

Исходя из средней доходности российских акций в 10%, чтобы заработать 600 тыс. руб. за год с дивидендов, нужно купить акций на 6 мил. рублей.

(6 000 000 руб.*10%=600 000 руб./12 мес. = 50000 руб./мес).

Я не буду врать и говорить, что при начальных вложениях в 50000 руб. вы сможете жить на дивиденды через 1-5 лет. Вместо этого приведу реальные цифры, как они есть на самом деле.

Расчет произведен исходя из первоначального взноса в 50 тыс. руб., с учетом ежегодной средней дивидендной доходности в 13%, реинвестирования и ежегодного добавления к этой суммы еще 50000 рублей.

| Срок (сколько лет) | Капитал, руб. | Инвестиции, руб. | Доходность 13% | Накопленная сумма, руб. |

| 1 | 50000,00 | 6500,00 | 56500,00 | |

| 2 | 56500,00 | 50000,00 | 7345,00 | 113845,00 |

| 3 | 113845,00 | 50000,00 | 14799,85 | 178644,85 |

| 4 | 178644,85 | 50000,00 | 23223,83 | 251868,68 |

| 5 | 251868,68 | 50000,00 | 32742,93 | 334611,61 |

| 6 | 334611,61 | 50000,00 | 43499,51 | 428111,12 |

| 7 | 428111,12 | 50000,00 | 55654,45 | 533765,56 |

| 8 | 533765,56 | 50000,00 | 69389,52 | 653155,09 |

| 9 | 653155,09 | 50000,00 | 84910,16 | 788065,25 |

| 10 | 788065,25 | 50000,00 | 102448,48 | 940513,73 |

| 11 | 940513,73 | 50000,00 | 122266,78 | 1112780,52 |

| 12 | 1112780,52 | 50000,00 | 144661,47 | 1307441,98 |

| 13 | 1307441,98 | 50000,00 | 169967,46 | 1527409,44 |

| 14 | 1527409,44 | 50000,00 | 198563,23 | 1775972,67 |

| 15 | 1775972,67 | 50000,00 | 230876,45 | 2056849,11 |

| 16 | 2056849,11 | 50000,00 | 267390,38 | 2374239,50 |

| 17 | 2374239,50 | 50000,00 | 308651,13 | 2732890,63 |

| 18 | 2732890,63 | 50000,00 | 355275,78 | 3138166,42 |

| 19 | 3138166,42 | 50000,00 | 407961,63 | 3596128,05 |

| 20 | 3596128,05 | 50000,00 | 359613 | 4005740,85 |

| 21 | 4005740,85 | 50000,00 | 400574 | 4456314,94 |

| 22 | 4456314,94 | 50000,00 | 445631 | 4951946,43 |

| 23 | 4951946,43 | 50000,00 | 495195 | 5497141,08 |

| 24 | 5497141,08 | 50000,00 | 549714 | 6096855,19 |

| 25 | 6096855,19 | 50000,00 | 609686 | 6756540,70 |

| 26 | 6756540,70 | 50000,00 | 675654 | 7482194,77 |

| 27 | 7482194,77 | 50000,00 | 748219 | 8280414,25 |

| 28 | 8280414,25 | 50000,00 | 828041 | 9158455,68 |

| 29 | 9158455,68 | 50000,00 | 915846 | 10124301,24 |

| 30 | 10124301,24 | 50000,00 | 1012430 | 11186731,37 |

Цифры красноречивее тысячи слов показывают, что с указанными исходными данными выйти на доход от дивидендов, позволяющий не работать, можно за 25 лет. А никто и не говорил, что Баффет стал богатым за 1-2-5 лет. У него это заняло добрую половину жизнь. Если присмотреться внимательнее к цифрам, то можно увидеть, что с небольшим, как в нашем примере, первоначальным капиталом, первые 5-10 лет уходят на “раскачку”. Т.е. начиная со стартовой суммы в 1 млн. рублей добраться до желаемой суммы можно на 10 лет раньше.

Здесь также не учитывается рост стоимости самих акций. При правильном подборе ценных бумаг в инвестиционный портфель акции могут приносить дополнительно до 20-50% годовых.

Если инвестор в первую очередь заботится о сохранности вложенных денег, стоит подумать об инвестировании в дивидендные компании. Они обычно определяются, как предприятия, которые регулярно и постоянно делятся полученной прибылью. Регулярные платежи являются не только стабильным источником дохода для инвесторов, но и подтверждением хорошего состояния компании и ее устоявшейся позиции на рынке.

Я специально привел в расчетах небольшую сумму, которую за год могут выделить и инвестировать 80% семей даже с маленькой зарплатой. Это показывает, что зарабатывать на дивидендах хорошие суммы может каждый – это только вопрос времени и знаний. Начав погружение в инвестирование с понятия, что такое дивиденды и успешно применив полученные знания на практике, вы можете создать отличный источник пассивного дохода для комфортного отдыха и не зависеть от размера пенсии в будущем.

Российские компании, выплачивающие дивиденды несколько раз в год

Эмитенты РФ, в отличие от США, обычно распределяют прибыль ежегодно, потому что никаких налоговых преференций от частых выплат своим инвесторам не получают. Однако есть компании, которые платят дивиденды 2-4 раза в год. Как правило, это связано с сезонным характером деятельности эмитента или позицией основного акционера, который выкачивает прибыль на дивиденды. Какие компании платят дивиденды инвесторам ежеквартально, можно посмотреть на сайте Мосбиржи.

Детский мир

| Период | Экс-дивидендная дата | Дивиденды на 1 акцию, ₽ | Дивидендная доходность, % |

| 2018 год | 27.05.2019 | 4,45 | 10 |

| 3 кв. 2019 | 17.12.2019 | 5,06 | 10,4 |

| 2019 год | 11.07.2020 | 3 | 8,1 |

| 2019 год | 29.09.2020 | 2,5 | 10,2 |

ФосАгро

| Период | Экс-дивидендная дата | Дивиденды на 1 акцию, ₽ | Дивидендная доходность, % |

| 1 кв. 2019 | 08.07.2019 | 72 | 2,9 |

| 2 кв. 2019 | 11.10.2019 | 54 | 2,2 |

| 3 кв. 2019 | 31.01.2020 | 48 | 1,9 |

| 4 кв. 2019 | 29.05.2020 | 18 | 0,6 |

| 1 кв. 2020 | 02.07.2020 | 78 | 3 |

Северсталь

| Период | Экс-дивидендная дата | Дивиденды на 1 акцию, ₽ | Дивидендная доходность, % |

| 1 кв. 2019 | 04.07.2019 | 35,43 | 3,2 |

| 2 кв. 2019 | 13.09.2019 | 26,72 | 2,6 |

| 3 кв. 2019 | 29.11.2019 | 27,47 | 3 |

| 4 кв. 2019 | 11.06.2020 | 26,26 | 2,8 |

| 1 кв. 2020 | 11.06.2020 | 27,35 | 2,9 |

| 2 кв. 2020 | 04.09.2020 | 15,44 | 1,6 |

НЛМК

| Период | Экс-дивидендная дата | Дивиденды на 1 акцию, ₽ | Дивидендная доходность, % |

| 1 кв. 2019 | 17.06.2019 | 7,34 | 4 |

| 2 кв. 2019 | 08.10.2019 | 3,68 | 2,8 |

| 3 кв. 2019 | 06.01.2020 | 3,22 | 2,3 |

| 4 кв. 2019 | 05.06.2020 | 3,12 | 2,2 |

| 1 кв. 2020 | 09.07.2020 | 3,21 | 2,3 |

| 2 кв. 2020 | 08.10.2020 | 4,75 | 2,7 |