Рейтинг инвестиционных идей 2020

Содержание:

- На что рассчитывать заемщику?

- Национальная технологическая инициатива (НТИ)

- Разница между инвесторами и кредиторами

- Объекты инвестирования

- Как стать частным инвестором?

- Общие понятия об инвестициях

- 7 правил по поиску инвесторов

- Способы вложения в бизнес

- Топ 10 Инвестиций 2020

- Профессия или призвание

- Альтернативы

- Необходимые качества частного инвестора

- Число брокерских счетов и сделок растет и в Татарстане

- Общая классификация инвесторов

На что рассчитывать заемщику?

Существует вариант залогового займа с обратным выкупом. В этом случае кредитор получает право на имущество заемщика до полного погашения долга

Такой тип займа нужно брать с осторожностью, так как есть риск лишиться собственности. Если платежи прошли по графику, имущество возвращается собственнику без дополнительных условий

Оформляя залоговые кредиты, нужно особенно внимательно читать договор. Желательно заручиться поддержкой юриста, который поможет снизить риски.

Обратите внимание!

Получая кредит от частного инвестора стоит помнить, что процентные ставки в любом случае будут выше банковских. Постоянные клиенты могут получить льготные условия: продленный срок возврата, сумму, превышающую обеспечение.

Национальная технологическая инициатива (НТИ)

Сообщество для предпринимателей, которые хотят создать или вырастить технологический бизнес с глобальными амбициями, ищут идеи для инвестиций, нишу и партнеров, нуждаются в поддержке или готовы предложить рынку свою экспертизу.

Лидеры

Дмитрий Песков, Александр Зезюлин, Дмитрий Мазепин, Алексей Боровков, Дмитрий Земцов, Андрей Иващенко, Олег Гринько, Александр Гурко, Алексей Баженов

О сообществе

Сообщество Национальной технологической инициативы (НТИ) объединяет предпринимателей, инвесторов, экспертов, представителей науки и образования. Фокус сообщества — новые технологические рынки и инновационный бизнес. Среди участников: производитель квадрокоптеров и поставщик «воздушных услуг» «Геоскан», компания «Кронштадт», которая проектирует системы для автономного судоходства, НПО ГЛОНАСС с большим дорожным проектом «Автодата» и другие.

Сообщество НТИ поддерживается государством и имеет возможность влиять на законодательство в части развития новых отраслей.

Миссия

Среда для роста технологического бизнеса с глобальными амбициями. Поддержка развития новых технологических рынков: NeuroNet, AutoNet, SafeNet, EnergyNet, AeroNet, MariNet, GameNet, HealthNet, TechNet, EduNet, SportNet, FoodNet, WearNet, EcoNet, HomeNet, MediaNet.

Формат

Для каждого нового рынка эксперты формируют группу, которая анализирует технологические, экономические и социальные тренды, прогнозирует изменения в предпочтениях потребителей, системе распределения труда, состав и размер сегментов. Также специалисты составляют список российских разработок, компаний и талантов, на которые можно сделать ставки, выделяют барьеры, которые надо преодолеть, и определяют точки максимального роста бизнеса.

Общение проходит онлайн в Telegram (знакомство, вопрос-ответ) и Slack (совместная работа над проектами и дорожными картами рынков). Также сообщество организует офлайн-встречи в «Точках кипения» по всей стране.

Разница между инвесторами и кредиторами

Частный инвестор — человек, который вкладывает свои деньги в какое-либо дело. Доска объявлений по кредитам и займам лишь частично может помочь им найти место вложения денег. В основном частный инвестор вкладывает деньги в различные проекты — реальный сектор, веб-стартапы, их он находит естественно не на доске объявлений. Частный кредитор — это человек, которые зарабатывает, выдавая займы

При этом он должен контролировать процесс выдачи, получения займа, проверять заемщиков на возможность возврата долга. Обычно частный кредитор действует в своем городе и дает займы лишь при личной встрече. Вероятность выдачи онлайн займа минимальна. Давать 100 тыс. кому-то на расстоянии тысяч километров — нести очень большие риски потери денег безвозвратно.

Объекты инвестирования

Ищем ответ на вопрос, куда вкладывать деньги. Я уже писала об этом, кратко остановлюсь на вариантах, уже сейчас доступных частным инвесторам в России.

Вариант 1. Банковские вклады.

Традиционный инструмент, знакомый каждому россиянину и для многих до сих пор остающийся единственным способом инвестирования. Снижение ключевой ставки Центробанка в 2019 году привело к значительному снижению доходности по депозитам (4 – 5 % годовых). Такую ставку сложно назвать приемлемой для инвестора, который хочет создать и приумножить капитал.

Вариант 2. Акции и облигации.

Для начинающих это рискованные инструменты, кроме ОФЗ и муниципальных облигаций. Но и доходность по ним выше, чем по депозитам. Покупать акции и облигации отдельных эмитентов советую только после теоретической подготовки. Если не хотите рисковать и решили остановиться на ОФЗ и муниципальных облигациях, готовьтесь, что доходность по ним всего на 1 – 2 % больше, чем по банковским вкладам.

Вариант 3. Индексные фонды.

На начальном этапе лучше вложиться в индексные фонды, которые следуют за биржевым индексом (БПИФ или ETF). Это позволит сразу выполнить первое правило грамотного инвестора – диверсификацию. Есть фонды акций, облигаций и даже золота. Вкладывайтесь в американский, китайский, немецкий и другие рынки, в рублях, долларах или евро. Снижение котировок по одним акциям, входящим в индекс, компенсируется ростом по другим.

Вариант 4. Валюта.

Не самый лучший совет – покупать наличную валюту и складывать дома. Во-первых, это небезопасно. Во-вторых, инфляцию никто не отменял. Такой же плохой совет – положить на валютный счет в банке. Ставки там неприлично низкие. Посылать новичков на Форекс я тоже не буду. 99 %, что они там потеряют все свои деньги. Как вариант – изучить тему ПАММ-счетов и сформировать портфель из нескольких счетов с консервативной стратегией и долгой историей.

Вариант 5. Недвижимость.

Подходит для людей с большим первоначальным капиталом. А тот, кто надеется купить в ипотеку, сдать в аренду, погашать кредит за ее счет и что-то заработать, тот может очень разочароваться. Расчеты, расчеты и еще раз расчеты. Для тех, кто не имеет достаточной суммы для покупки недвижимости, доступным вариантом может стать приобретение акций фондов недвижимости, торгующихся на Санкт-Петербургской бирже (REIT), или участие в закрытом ПИФе недвижимости.

Вариант 6. Драгоценные металлы.

Эксперты называют такой вариант защитным. Большой доходности не будет. Только если грянет очередной мировой кризис, и все инвесторы бросятся скупать золото вместо рухнувших ценных бумаг. Именно для таких случаев и инвестируют в драгоценные металлы.

Вариант 7. Венчурные инвестиции.

Это высокодоходный и одновременно высокорискованный вариант. Вложение во что-то новое и перспективное может принести тысячи процентов доходности, а может превратить капитал в 0. Примеры успешных венчурных проектов: Facebook, Alibaba, Xiaomi.

Будет неправильно, если я не скажу еще об одном виде инвестиций. Каждый из нас уже сейчас является инвестором, потому что вкладывал или продолжает это делать в свое образование, здоровье, детей и пр. Последний объект, кстати, вызывает у меня недоумение. Некоторые родители инвестируют в детей, чтобы они потом содержали их. Считаю, что мы обязаны сделать все возможное, чтобы не пришлось потом детям помогать нам в старости.

Все эти варианты инвестирования я привела для того, чтобы показать, что без изучения механизма работы каждого инструмента рассчитывать новичкам на высокий доход и быстрое обогащение не стоит. Боязнь большинства людей рисковать исходит из непонимания, как работают инвестиции. Поэтому и вкладывают россияне свои деньги в банки и квартиры. А понимание никому с рождения не дается, даже Уоррену Баффетту.

Как стать частным инвестором?

Многие люди считают, что для того, чтобы стать частным инвестором, необходим солидный капитал (ну, скажем, хотя бы достаточный для приобретения недвижимости, как в вышеуказанных примерах). А раз такого капитала нет, да и заработать его тоже нет перспектив, то инвестиции — это все не для них. На мой взгляд, это заблуждение, и вот почему.

Во-первых, многие виды инвестиций позволяют начать инвестиционную деятельность даже с небольших сумм. Те же инвестиции в банковские депозиты можно начинать с таких денег, которые способен выделить любой человек, имеющий источник дохода.

Во-вторых, этот желаемый солидный капитал можно заработать только путем инвестирования, начиная с малых сумм. Ведь инвестиционная деятельность предполагает постоянные реинвестиции (перевложения), благодаря которым инвестиционный капитал постоянно увеличивается, причем, чем дальше — тем быстрее.

В-третьих, инвестиционной деятельностью можно (и нужно!) начинать заниматься, имея другие источники дохода, тот же активный заработок (работу). А уже тогда, когда инвестиционный доход сравняется с вашей зарплатой и начнет перекрывать ее, можно подумать и о том, чтобы оставить работу и полностью перейти на инвестиции и пассивный доход.

Чтобы стать частным инвестором, не обязательно иметь какое-то специальное образование, однако необходимо быть финансово-грамотным, способным управлять личными финансами и капиталом.

Более подробно на эту тему читайте в публикации Как стать инвестором?

Общие понятия об инвестициях

Экономическое развитие отдельных субъектов требует привлечения дополнительных средств в форме:

- денег;

- банковских депозитов;

- акций;

- паев;

- технологий;

- кредитов;

- интеллектуальных ценностей.

Портфельные инвестиции обеспечивают доход в виде дивидендов, вложение средств на длительное время в отрасли материальной среды. В этом случае деньги предназначаются для организации и реконструкции компаний. Инвестор, вкладывая средства, увеличивает производственные фонды и оборотные средства.

Финансирование интеллектуальной сферы осуществляется в ноу-хау, научные разработки. Инвестирование является необходимым условием стимулирования оборота средств, положительно влияет на функционирование и развитие экономики. Вложение капитала стимулирует производство, повышает показатель занятости.

На локальном уровне инвестиционная деятельность предприятия заключается в пользовании привлеченными средствами и формировании инвестиционного портфеля на таких принципах:

На локальном уровне инвестиционная деятельность предприятия заключается в пользовании привлеченными средствами и формировании инвестиционного портфеля на таких принципах:

- планирования деятельности;

- соблюдения баланса доходности и ликвидности;

- минимизации риска;

- управлении портфелем с возможностью повторного вложения капитала.

Состояние финансового рынка инвестиций характеризуется соотношением спроса и предложения, конкуренцией и ценой. Анализ конъюктуры с использованием технических показателей является важным критерием при принятии инвесторами решения.

Рынок инвестиций изучается в последовательности, которая состоит в оценке и прогнозировании привлекательности регионов, отраслей, отдельных предприятий

При этом внимание уделяется возможности диверсификации капитала

Изучение инвестиционного рынка начинается с исследования макроэкономических показателей, которые включают в себя:

- динамику валового национального продукта;

- структуру распределения национального дохода;

- законодательства, регулирующего инвестиционную деятельность;

- функционирование банковской и налоговой системы.

Оценку инвестиционного климата выполняют рейтинговые агентства. Информация периодически публикуется изданиями. Для инвестирования и реализации крупных сделок организована посредническая площадка.

7 правил по поиску инвесторов

Существует множество правил, как найти инвестора для открытия или развития бизнеса.

Можно выделить 7 основных:

- Начинать поиск подходящего инвестора без промедлений. Чем раньше начнется работа, тем больше шансы найти выгодные варианты сотрудничества. Можно выиграть время для выбора лучшего предложения;

- Собрать полную информацию о партнере. Это поможет четко представить, с кем вы имеете дело;

- Сумма инвестиций должна быть подсчитана точно. Перед тем, как найти инвестора для проекта, следует вывести все цифры во избежание получения отказа;

- Четко поставить цели. Чрезмерно масштабные идеи вызывают у опытных бизнесменов недоверие к новичку;

- Быть честным при общении. Замалчивание информации и увиливание от вопросов внушают недоверие. Это неизбежно ведет к отказу;

- Консультироваться со специалистами. В вопросах составления и подготовки документов, следует советоваться с опытными людьми;

- Не опускать руки. При получении отказа от одного кредитора не отчаивайтесь. Следует искать другие пути, как собрать инвестиции для своего бизнеса.

Способы вложения в бизнес

Назову основные.

Собственный

Собственный бизнес — это не только единоличное получение всего профита. Нет размеренного графика по 8 часов в день 5 дней в неделю. Батрачить придется по-черному, часто жертвуя отдыхом и личной жизнью. Не говоря уже о всяческих лишениях и экономии на всем, чтобы собрать стартовый капитал.

Лично я вижу такие плюсы собственного бизнеса:

- Доходность. В перспективе с инвестиций в бизнес можно получить гораздо больше денег, чем на работе по найму.

- Автономия. Сам себе начальник — сам планируешь график, сам принимаешь решения и пожинаешь результаты своих трудов.

- Влияние. Если ты даешь рабочие места, привлекаешь новые инвестиции и поднимаешь местную экономику, ты уже не просто бизнесмен — ты известная и уважаемая личность, в чем тоже есть свои плюсы.

- Безопасность. Если ты сам себе начальник, тебя никто не уволит.

- Самореализация. Воплощая свои проекты в жизнь, ты растешь профессионально, на личном опыте знаешь, что работает, а что нет.

- Связи. Работая с клиентами и поставщиками, ты налаживаешь личные и деловые связи, что всегда полезно.

- Интерес. Когда занимаешься любимым делом и делаешь работу, которая действительно нравится, это уже и не работа, а высокооплачиваемое хобби. Не я это придумал, но согласен на все сто.

О минусах уже сказано выше — никаких гарантий. Это на работе тебе всыпало пистонов начальство, потом пистонов всыпали уже самому начальству, а потом все вернулось на круги своя. Бизнес работает так: принял неверное решение — остался без штанов. Инвестиции во что-либо — это всегда риск.

Долевое участие

Долевое участие — обычная практика в современном бизнесе. Оно упрощает старт для потенциальных предпринимателей, а уже существующему бизнесу становится легче искать деньги на развитие.

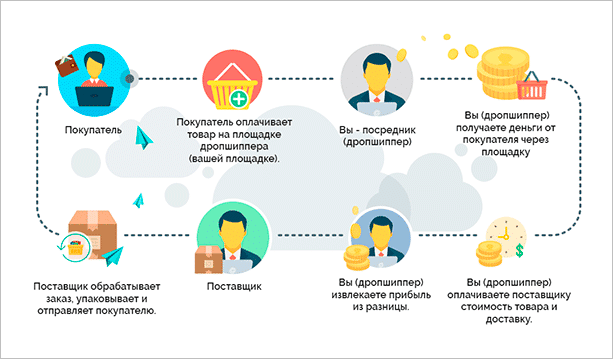

Если простым языком, то долевое участие — это метод привлечения инвестиций, при котором кредитор, вкладывая деньги в чужой бизнес, получает эквивалентную долю. Хороший вариант для ИП и компаний, которые не размещают свои акции на бирже.

Стартапы

Инвестиции в стартапы — привлекательный вариант. Его плюс — высокая потенциальная прибыль. Инвестору не нужно изобретать гениальный концепт — это делают за него. Инвестор только анализирует стартапы и выбирает самый, по его мнению, перспективный бизнес.

Акции

Акция — это доля собственности в компании. Акции обращаются на бирже и находятся в свободной продаже — каждый может инвестировать в акции публичной компании и стать ее бизнес-партнером. Практически все успешные компании (например, Google, Apple, Disney и Coca-Cola и пр.) торгуются на бирже, что позволяет простым людям стать инвесторами и получить часть этого бизнеса.

Плюсы акций:

- доход от дивидендов;

- диверсификация инвестиций;

- ликвидность.

Минус один: если эмитент — лузер, его акциям грош цена. Поэтому для инвестора знание фундаментального анализа и умение кропотливо изучать экономические календари как минимум не помешает. Без хороших знаний матчасти не будет успехов ни в бизнесе, ни в инвестициях.

Облигации

Облигации — это инвестиции с фиксированным доходом. Эмитент выплачивает фиксированную процентную ставку в течение определенного периода, а затем возвращает основную сумму вклада инвестору.

Главное отличие от акций в том, что облигация — это фактически кредитная расписка. Она не дает инвестору права на долю в бизнесе. Зато если компания обанкротилась, а ее имущество пустили с молотка, держатели облигаций получают компенсации в первую очередь. Поэтому облигации менее рискованны по сравнению с акциями.

Хедж-фонды

Хедж-фонды аккумулируют средства инвесторов и передают их управляющим фондам, которые выгодно вкладывают их в реальный бизнес. Хедж-фонды не так доступны, как остальные инвестиционные инструменты, например, как ETF или взаимные фонды.

Они отличаются от последних тем, что не обязаны регистрироваться в SEC и работают почти без регуляции и контроля. С одной стороны, это минус, но если инвестору нужно больше свободы и ему не хочется, чтобы налоговая знала, какими суммами он оперирует и в какой бизнес вкладывает, хедж-фонды придут на выручку.

ПИФы

Инвестициям в ПИФы — сто лет в обед, но они по многим причинам все еще привлекательны для инвесторов. ПИФ — это диверсификация и профессиональное управление.

Вложил деньги и все — подбирать ценные бумаги и перебалансировать портфель будут за тебя. Ты только отваливаешь часть прибыли, оплачивая труд управляющего. Намного легче, чем инвестировать или создавать бизнес самому.

Топ 10 Инвестиций 2020

1 Здоровье Из немногих активов здоровье относиться к тому, что почти не измеряется напрямую в финансовом эквиваленте, а только косвенно. Больше всего этот тип инвестиций требует вложений наших волевых качеств, времени, мотивированного и осознанного подхода к сохранению и накоплению ресурсов организма…

Доход/риск: 2 / 4 ИИИ: 8.9 БКС

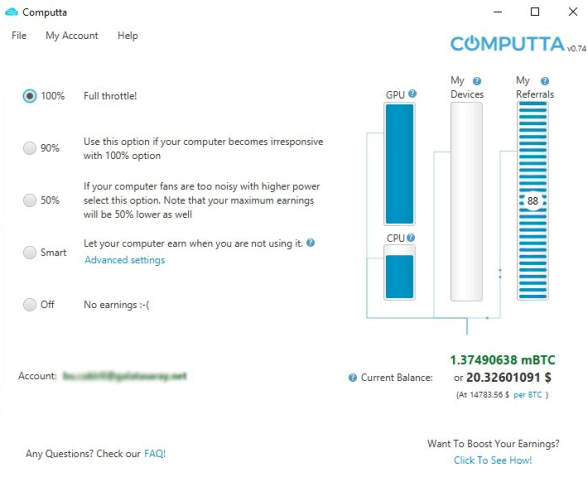

2 Форекс Рынок Форекс, являясь круглосуточным, предлагает трейдерам высокий ливередж. Это означает, что, инвестируя небольшие суммы, вы можете много заработать. Однако с высоким уровнем ливереджа связан и высокий уровень рисков. Большое количество валют обуславливают стабильность цен.

Доход/риск: 9 / 9 ИИИ: 8.7 LBLV

3 Нефть, газ, сырье Когда речь касается крупных инвестиций, одним из основных инструментов инвестирования всегда рассматривался сырьевой рынок. Динамика развития биржевой индустрии привела к тому, что даже незначительный объем капитала сейчас может быть инвестирован в сырье…

Доход/риск: 6 / 4 ИИИ: 8.6 Финам

4 Акции Акция — эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов и на часть имущества, остающегося после его ликвидации. Покупать и продавать акции на фондовом рынке частное лицо имеет право только через брокера.

Доход/риск: 7 / 5 ИИИ: 8.5 Открытие Брокер

5 Биткоин Криптовалюта биткоин существует уже десять лет, и за это время привлекла внимание многих инвесторов, включая трейдеров со значительными финансовыми возможностями. Инвестиции в биткоин (как правило, долгосрочные) – это, в первую очередь, возможность вложиться в достаточно надежную и пользующуюся спросом валюту..

Доход/риск: 8 / 6 ИИИ: 8.4 Crypto-Rating.com

6 Облигации Облигация — эмиссионная долговая ценная бумага, владелец которой имеет право получить от эмитента облигации в оговоренный срок её номинальную стоимость деньгами или в виде иного эквивалента. Облигация может также предусматривать право владельца на получение фиксированного процента от её номинальной стоимости.

Доход/риск: 5 / 4 ИИИ: 8.3 Ренессанс Капитал

7 Накопительные программы Накопительные программы позволяют накопить средства к сроку наступления события, требующего серьезных финансовых вложений, обеспечить достойное пенсионное обеспечение, сохранить комфортный уровень жизни в случае наступления события, связанного с риском для жизни и здоровья.

Доход/риск: 3 / 2 ИИИ: 8.2 Сбербанк

8 ИИС Индивидуальные инвестиционные счета зародилось совсем недавно, а именно с 1 января 2015 года, и регулируется Федеральным законом «О рынке ценных бумаг», дополненной статьей 10.3. Говоря простым языком, индивидуальный инвестиционный счет – это счет предназначенный для учета активов клиентов…

Доход/риск: 7 / 4 ИИИ: 8.1 Открытие Брокер

9 Недвижимость Инвестиции в недвижимость — один из наиболее надежных источников пассивного дохода. Цены на недвижимость имеют постоянную тенденцию к росту. Это имеет вполне реальную основу — увеличение населения. Поэтому, инвестиции в недвижимость считаются очень выгодным и достаточно безопасным вложением денег.

Доход/риск: 5 / 5 ИИИ: 8 Кошелев Проект

Профессия или призвание

Человек сам вправе выбирать, как зарабатывать деньги. Будь это классический вариант официального трудоустройства, пассивный доход или открытие собственного дела.

Согласно классическому определению, инвестор – это частное лицо или фирма, которая размещает свободные финансы в инвестиционные объекты для увеличения вложений и получения регулярного пассивного дохода.

Уже на протяжении многих десятилетий существует мнение, что инвестированием могут заниматься только профессионально подготовленные в сфере экономики люди. На самом деле, инвестором может стать каждый.

Так исторически сложилось, что в России преобладает

пренебрежительное отношение к богатству, которое считалось скорее результатом

незаконной деятельности, чем грамотных финансовых решений. С детства внушалось,

что примерный гражданин должен хорошо учиться, затем «заработать» на пенсию.

Знакомая ситуация? При этом человек большую часть жизни работает «за копейки»,

берет кредиты, влезает в долги, становясь жертвой банковской системы.

Все это он проделывает вместо того, чтобы старательно подготовить «плодородную почву» сейчас, и обеспечить себя и потомков необходимым, чтобы старость не грозила нищетой, а радовала новыми возможностями.

Поэтому, изменить свою жизнь можно, изменив свое мировоззрение и выработав новую модель психологического поведения.

Альтернативы

Даже успешному инвестору и бизнесмену приходится искать надежные альтернативы основному заработку.

Итак, вот список из наиболее перспективных, на мой взгляд, альтернатив:

- Одноранговое кредитование. Не бизнес и не инвестиции в классическом понимании. Ничем не отличается от обычной ссуды, кроме одной детали, — из схемы выкинули банкиров, за счет чего инвестор получает больше прибыли, а заемщик платит меньше по ставке. Все работает онлайн через биржи-посредники, взимающие небольшую комиссию. Минус — это рискованные инвестиции. Плюс — потенциальная прибыль выше и никаких отчетов перед налоговой.

- Недвижимость. Старый прием, который все еще работает. Основная цель — найти удачный район, цены на недвижимость в котором должны расти в будущем, прикупить там квартирку на стадии новостройки. Когда цена вырастет, квартиру можно перепродать или сдавать в аренду. Инвестиция и бизнес с пассивным доходом в одном лице.

- Мы сами. Хорошая инвестиция с минимальным риском и, возможно, самое выгодное вложение, которое можно сделать. Пройдите несколько курсов для повышения производительности и эффективности работы либо получите новые профессиональные навыки. В итоге это позволит получить прибавку к зарплате, повышение по службе или даже заполучить новую, более оплачиваемую работу. Да, не свой бизнес. Зато можно не париться, жить по стандартному графику и наслаждаться полным соцпакетом. Инвестиции в себя, на мой взгляд, — это всегда правильно.

Необходимые качества частного инвестора

Какими качествами должен обладать частный инвестор? Человек, занимающийся частными инвестициями должен сочетать в себе на первый взгляд несочетаемые качества: склонность к риску с одной стороны и прагматичность, аналитические способности с другой. Чтобы выбрать для себя инвестиционный проект, частный инвестор должен сначала глубоко проанализировать его, оценить степень риска, выработать инвестиционную стратегию, оценить период окупаемости и период вложения инвестиций, а затем рискнуть, если этот риск оправдан, и действовать по намеченному плану.

Несомненно, частный инвестор должен обладать и достаточным уровнем квалификации и знаний в той финансовой сфере, в которую он планирует вкладывать личный капитал. Такой инвестор будет иметь существенные преимущества перед другими, которые инвестируют средства, не сильно разбираясь в сфере своих инвестиций. Грамотные люди, профессионалы своего дела всегда имеют больше шансов на успех, и инвестиционная деятельность в этом плане не исключение.

Говоря о качествах частного инвестора, обязательно стоит упомянуть и интуицию. Да-да, вы не ослышались. Но это качество можно отнести скорее к профессиональным инвесторам. Они всегда доверяют своему «внутреннему голосу», но такое доверие возникло не на пустом месте, а благодаря большому инвестиционному опыту. Новичку в сфере инвестиций я бы ни в коем случае не рекомендовал ориентироваться исключительно на свою интуицию.

Число брокерских счетов и сделок растет и в Татарстане

— Поэтому активным на рынке является меньшинство, а большинство покупает бумаги в расчете на получение дохода в более отдаленном будущем. К слову говоря, одним из популярных инструментов остается индивидуальный инвестиционный счет, — объясняет Ложкин. — Данный инструмент инвестирования является более понятным для широкого круга частных инвесторов, но также не предполагает скальпирование, или активную торговлю. Кроме того, некоторые клиенты хотели бы инвестировать, открыли счет, но пока не готовы психологически или не знают, с чего начать.

У основной части новых клиентов отсутствует опыт инвестирования и знания о финансовом планировании и рынках — они не знают, с чего начать инвестирование, как и какие инструменты выбрать, объясняют малую активность большинства в Сбербанке

В крупнейшем банке страны, отметили там, поэтому особое внимание уделяют теме обучения финансовой грамотности не только действующих клиентов брокерского обслуживания, но и российского населения вообще

Количество брокерских счетов в Сбербанке по всем регионам России с начала года увеличилось на 30%, а в Татарстане на 34%. Только за 4 месяца 2020 года сделки совершили более 25% клиентов Татарстана.

— Биржа считает счет активным, если есть хотя бы одна операция в месяц. Новые инвесторы, как правило, инвестируют в самые низкорисковые инструменты — облигации, — объясняет Марьям Давлетшина, управляющая ВТБ в Татарстане. — В месяц покупки счет активный, далее, если 11 месяцев клиент не совершает новых операций, он уходит из числа активных. В ВТБ в Татарстане с января по апрель текущего года открыто 8,2 тысячи брокерских и инвестиционных счетов, это более чем в семь раз превышает аналогичный показатель прошлого года. Доля фондированных счетов составила 61%.

Фондированные счета, то есть счета, на которых есть средства, бывают как раз у активных клиентов и прямо коррелируют между собой. Правда, стоит отметить, что если клиент закинул на такой счет деньги, купил акции и не собирается их продавать в следующие месяцы, то в момент сделки счет будет считаться активным, в последующие перестает им быть. По понятным причинам доля фондированных счетов будет выше у настоящих игроков, имеющих опыт инвестирования на фондовом рынке. Так, например, высока доля подобных счетов и в ФИНАМе, рассказал Дмитрий Леснов. Просто потому, что значительная часть клиентской базы компании — инвесторы, имеющие серьезный опыт и знания в сфере инвестирования, которые проявляют высокую торговую активность.

Общая классификация инвесторов

Помимо предложенной

выше классификации ФСФР, всех инвесторов

можно подразделить ещё по целому ряду

признаков.

Общая классификация инвесторов

По целям инвестирования

принято различать:

-

Портфельный

инвестор. Основной целью ставит доход

от получаемых инвестиций, а не участие

в управлении компанией. Он приобретает

акции для того, чтобы извлечь из них

максимум прибыли, а не для того чтобы

захватить контроль над компанией (в

отличие от стратегического инвестора); -

Стратегический

инвестор. Целью стратега является

захват определённой степени контроля

над предприятием в акции которого он

инвестирует. Это может быть достигнуто

как приобретением контрольного пакета

акций, так и приобретением блокирующего

пакета.

Обычно в качестве

стратегического инвестора выступает

крупная компания стремящаяся расширить

область своего влияния в отрасли и

(или) выстроить подконтрольную

технологическую цепочку на этапах

предшествующих её производству. В

первом случае речь идёт о горизонтальной

интеграции, а во втором — о вертикальной

интеграции.

Примером горизонтальной

интеграции является захват контроля

над профильными предприятиями в своей

области области деятельности (допустим,

когда крупный табачный холдинг скупает

контрольные пакеты других табачных

компаний). А вот если тот же табачный

холдинг начнёт скупать акции компаний

занимающихся выращиванием табака, то

это уже будет пример вертикальной

интеграции.

По степени принимаемого

на себя риска все инвесторы подразделяются

на три основных категории:

-

Консервативные

инвесторы. Основной целью ставят

перед собой сохранение, а не приумножение

инвестиций. Поэтому львиная доля их

портфеля состоит из таких достаточно

консервативных финансовых инструментов,

как: государственные облигации,

банковские депозиты и акции из разряда

«голубых фишек». Все эти финансовые

инструменты обладают достаточной

степенью надёжности, но дают весьма

незначительный доход, едва покрывающий

инфляцию; -

Умеренные инвесторы.

Это некая золотая середина между

консервативными и агрессивными

инвесторами. Они стремятся получить

доход выше среднего по рынку, но при

этом аккуратно диверсифицируют свой

портфель в соответствии с принятым

средним уровнем риска.

В их портфели входят

как акции и облигации компаний «голубых

фишек», так и бумаги принадлежащие ко

второму и третьему эшелонам. Небольшая

часть их портфеля может быть ориентирована

на высокорискованные финансовые

инструменты используемые в основном

агрессивными инвесторами. -

Агрессивные

инвесторы. Предпочитают поймать

журавля в небе, нежели чем довольствоваться

синицей в руке. Они сознательно идут

на достаточно высокие риски, которые

компенсируются и относительно высокой

степенью доходности используемых ими

финансовых инструментов. Они торгуют

внебиржевыми акциями, мусорными

облигациями и другими рискованными,

но при этом, потенциально высокодоходными

финансовыми инструментами.

К этой категории

относятся венчурные инвесторы, сферой

приложения инвестиций которых являются

разного рода стартапы обладающие

высоким потенциалом для дальнейшего

развития. Вкладываясь в 10-15 таких

стартапов, венчурный инвестор рассчитывает

на то, что хотя бы один из них в итоге

«выстрелит» и принесёт прибыль в размере

покрывающим все начальные вложения.

По срокам размещения

денежных средств:

-

Краткосрочные

инвесторы. Вкладывают деньги на

относительно короткие сроки делая

акцент на получение прибыли за счёт

изменения курсовой стоимости объекта

инвестиций. Например, покупают акции

на короткий срок, чтобы дождаться

определённого роста их котировок, а

затем выгодно продать их. Средний срок

инвестирования до одного года; -

Среднесрочные

инвесторы. Промежуточное звено между

спекулянтами и долгосрочными инвесторами,

сочетающие как доход получаемый от

реализации разницы курсов ценных бумаг,

так и от владения ими (дивиденды, купонный

доход и пр.). Средний срок инвестирования

от одного до пяти лет; -

Долгосрочные

инвесторы. Эта категория инвесторов,

покупая те или иные ценные бумаги,

вкладывает деньги скорее не в них, а в

тот бизнес который они собой представляют.

Основной целью долгосрочного инвестора

является не доход полученный от

спекуляции на разнице курсов, а доход

получаемый от владения бумагами

(дивиденды по акциям, купонный доход

по долгосрочным облигациям и т.п.).

Средний срок инвестирования от пяти

лет и выше.

Словарь трейдера