Что такое активы и пассивы

Содержание:

- Анализ активов

- Что такое активы и пассивы в бухгалтерии — понятие простыми словами

- Актив и пассив

- Активы компании

- Что можно отнести к низколиквидным оборотным активам

- Анализ активов и пассивов

- Ликвидность оборотных активов

- Понятие активов и пассивов: инвестиционный подход Роберта Кийосаки

- Активы и пассивы в личном и семейном бюджете

- Виды активов

- Значение ОНА и ОНО в анализе

- Пассивы компании

- Что такое активы

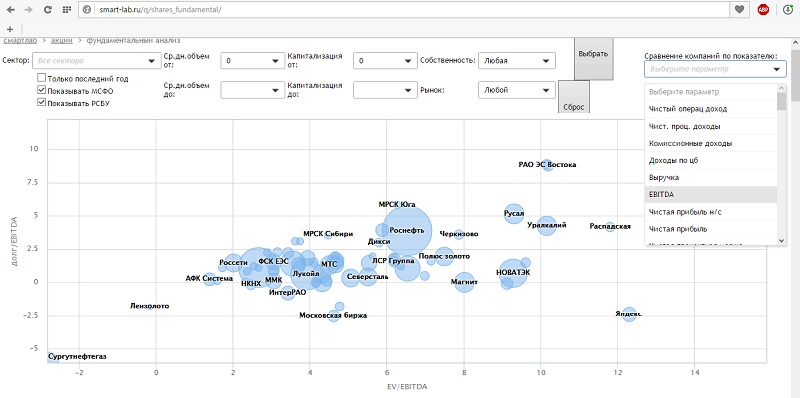

Анализ активов

Активы подлежат анализу по ключевым показателям:

Анализ структуры называют вертикальным. Он отображает долю каждого актива в общей стоимости имущества предприятия. Чтобы рассчитать показатель необходимо каждую строку поделить на общую стоимость активов и умножить на 100%. Снова рассмотрим компанию Алроса:

| Показатель актива | Удельный вес за 2018г. | Удельный вес за 2017г. |

| Гудвилл | 0,4% | 0,3% |

| Основные средства | 56,9% | 55,3% |

| Инвестиции в ассоциированные организации и совместные предприятия | 1,3% | 1% |

| Отложенные налоговые активы | 1,2% | 0,9% |

| Инвестиции для продажи | — | 0,7% |

| Финансовые активы | 0,2% | — |

| Долгосрочная дебиторская задолженность | 2,6% | 2,4% |

| Запасы | 22,4% | 21,5% |

| Предоплата по текущему налогу на прибыль | 0,2% | 0,1% |

| Торговая и прочая дебиторская задолженность | 5,4% | 6,9% |

| Банковские депозиты | 2,8% | — |

| Денежные средства и их эквиваленты | 6,6% | 1,7% |

| Внеоборотные активы, предназначенные для продажи | — | 9,2% |

| Итого | 100% | 100% |

Из таблицы видно, что большую долю в активах компании занимают основные средства и материальные запасы. Для предприятия добывающей сферы это является хорошим показателем. Это значит, что компания делает большой упор на капитальные вложения.

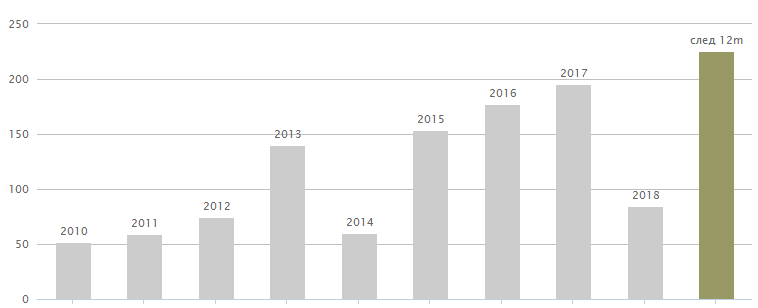

Показатель динамики называют горизонтальным анализом. Он рассчитывается как разница между стоимостным выражением актива отчетного и предыдущего периода. Для полноты картины изменений имущества предприятия во времени горизонтальный анализ следует проводить за 3-5 лет.

| Показатель | 2018г. | 2017г. | Динамика |

| Гудвилл | 21 | 25 | -4 |

| Основные средства | 3381 | 4107 | -726 |

| Инвестиции в ассоциированные организации и совместные предприятия | 75 | 75 | |

| Отложенные налоговые активы | 69 | 67 | 2 |

| Инвестиции для продажи | 51 | -51 | |

| Финансовые активы | 12 | 12 | |

| Долгосрочная дебиторская задолженность | 154 | 176 | -22 |

| Запасы | 1333 | 1597 | -264 |

| Предоплата по текущему налогу на прибыль | 9 | 1 | 8 |

| Торговая и прочая дебиторская задолженность | 321 | 515 | -194 |

| Банковские депозиты | 170 | 170 | |

| Денежные средства и их эквиваленты | 395 | 128 | 267 |

| Внеоборотные активы, предназначенные для продажи | 685 | -685 | |

| Итого | 5940 | 7427 | -1487 |

У предприятия произошло существенное снижение активов по многим показателям. Рост банковских депозитов, денежных средств и эквивалентов, а также финансовых активов обычно расценивается как отрицательное явление. Это значит, что у предприятия есть свободные финансы, которые они не вкладывают в развитие.

Уменьшение основных средств может свидетельствовать как о реализации оборудования, так и о начислении амортизации, за счет которой стоимость имущества переносится на себестоимость продукции.

Уменьшение дебиторской задолженности говорит о том, что покупатели стали быстрее рассчитываться за поставленный товар.

Выбытие инвестиций и внеоборотных активов, предусмотренных для продажи, скорее всего говорит об эффективном управлении и реализации компанией поставленных целей.

Краткие итоги

Имущество компании должно подлежать строгому учету и регулярному анализу. От эффективности использования активов напрямую зависит доходность предприятия, а значит, и инвестора. Для компаний, осуществляющих деятельность в различных сферах, структура активов будет не однородной.

При анализе также учитывается рост деятельности фирмы. Например, увеличение дебиторской задолженности для кредитной организации будет положительным показателем, так как это значит, что выдано больше кредитов, чем в предыдущем периоде. Хотя в зависимости от качества этих кредитов результат может быть разным. Но для предприятий сферы производства рост дебиторской задолженности – негативный фактор, так как это свидетельствует о реализации товара в долг, и некачественной работы по взысканию долгов с покупателей.

Сводная информация по активам предприятия представлена в таблице.

| Показатель |

Вид имущества предприятия |

||

| Материальное | Нематериальное | Финансовое | |

| Ликвидность | Средняя | Низкая | Высокая |

| Участие в производстве | Прямое | Косвенное | Не участвуют в процессе производства |

| Включение в себестоимость продукции | Полностью, либо путем амортизации | Только путем амортизации | Не включается в себестоимость |

| Категория в балансе | Оборотные/внеоборотные | Только внеоборотные | Оборотные/внеоборотные |

Что такое активы и пассивы в бухгалтерии — понятие простыми словами

Активы — это имущество организации, используемое в хозяйственной деятельности, основная его задача — приносить прибыль.

К активам относится:

- денежные средства — наличные в кассе, безналичные на расчетном счете, в иностранной валюте, на специальных счетах, денежные документы;

- имущество — товары, продукция, материалы, недвижимость, транспорт, оборудование;

- задолженность других лиц перед организацией — покупателей, поставщиков, других организаций;

- выданные кредиты и займы — работникам, другим организациям.

Пассивы — долги, обязательства и капитал, которые показывают, откуда взялись активы и являются их источниками.

В целом, это задолженность перед кем-то, которую рано или поздно нужно вернуть — вклады в уставный капитал возвращаются учредителям при закрытии, кредиты возвращаются в банки, зарплата выдается работникам, долги — контрагентам, налоги перечисляются в бюджет.

К пассивам относится:

- собственный капитал — уставный, добавочный, резервный, проданные акции, паи;

- заемный капитал — кредиты и займы, предоставленные предприятию банками и другими лицами;

- долги организации перед другими лицами — кредиторская задолженность;

- задолженность по заработной плате перед персоналом;

- налоги — задолженность перед бюджетом.

Таблица примеров

|

Активы |

Пассивы |

|

Деньги наличные и безналичные и денежные документы |

Долги перед персоналом (зарплата и другие) |

|

Выручка от обычной деятельности |

Уставный капитал |

| Объекты основных средств |

Резервный капитал |

|

Объекты нематериальных активов |

Добавочный капитал |

| Товары и материальные ценности |

Паи |

|

Продукция на всех стадиях производства |

Выкупленные акции |

| Сырье и полуфабрикаты |

Результаты переоценки стоимости ОС, НМА |

|

Долги контрагентов |

Долги перед контрагентами |

| Предоставленные кредиты и займы |

Взятые кредиты и займы |

|

Финансовые вложения |

Долги перед бюджетом (налоги и взносы) |

| НДС по приобретенным ценностям |

Нераспределенная прибыль и непокрытый убыток |

Почему всегда равны в бухучете?

Активы и пассивы всегда равны — это главное правило бухгалтерского учета, показывающее безошибочное ведения учетной деятельности.

Почему выполняется равенство?

Пассивы — это источники активов, они формируют их.

Так как пассивы формируют активы, то их общие суммы должны быть равны. При изменении пассивов на ту же сумму меняются активы.

Несоблюдение данного равенство говорит о неправильном ведении бухгалтерского учета и допущении ошибок.

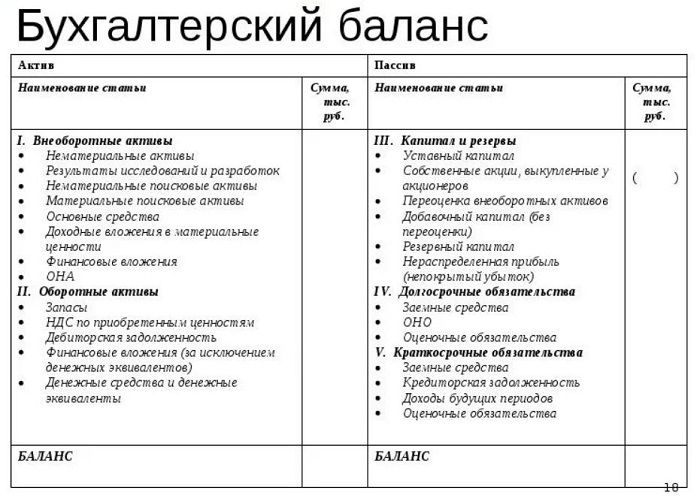

Бухгалтерский баланс

Важно уметь отличать активы от пассивов, это позволит правильно составить бухгалтерский баланс и проверить правильность бухучета. Весь бухгалтерский учет в конечном итоге сводится к составлению итогового годового отчета — баланса, который показывает финансовое состояние предприятия

На протяжении года ведется учет всех хозяйственных операций, по завершению года все учтенные суммы группируются по статьям баланса

Весь бухгалтерский учет в конечном итоге сводится к составлению итогового годового отчета — баланса, который показывает финансовое состояние предприятия. На протяжении года ведется учет всех хозяйственных операций, по завершению года все учтенные суммы группируются по статьям баланса.

Бухгалтерский баланс — это двусторонняя таблица: в левой половине собирается имущество организации, в правой — капитал, резервы и обязательства с группировкой по однородным критериям. Далее считается общая сумма по каждой стороне баланса и проверяется итоговое равенство активов и пассивов.

Форма баланса утверждена, однако возможно ее дополнение в зависимости от особенностей деятельности компании.

Малые предприятия вправе применять упрощенный вариант бухгалтерского баланса, где приводятся данные в обобщенном виде.

Активы в бухгалтерском балансе делятся на:

- внеоборотные — предназначены для получения прибыли в долгосрочной перспективе (нематериальные, основные средства, долгосрочные вложения);

- оборотные — подвижные и быстро расходумые, требуют постоянного пополнения, способны приносить прибыль в короткие сроки (товары, продукция, материалы, деньги, сырье, дебиторская задолженность).

Пассивы в бухгалтерском балансе делятся на:

- капитал и резервы — резервный, добавочный, уставный, итоги переоценки стоимости, выкупленные собственные акции;

- долгосрочные обязательства — долги, срок возврата которых превышает 1 год;

- краткосрочные обязательства — долги, которые нужно вернуть в течение 1 года.

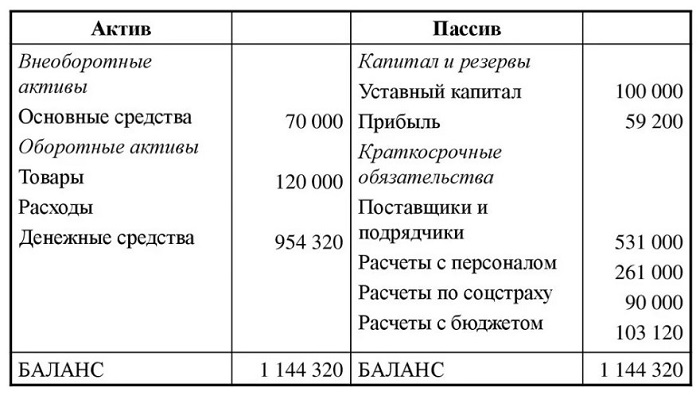

Пример составленного годового баланса предприятия:

Актив и пассив

Для лучшего понимания активов предприятия нужно знать, что означает понятие пассив. Бухгалтерская отчётность обязательно отражает активы и пассивы. Активы являются имуществом (вещами или денежными средствами), которые всегда приносят и приумножают доход. Пассивы – имущество, удовлетворяющее ежедневные потребности, но требующее расходы на амортизацию и ремонт.

Для наглядности рассмотрим примеры. Человек накопил 2 000 000 рублей и планирует распорядиться ими на своё усмотрение. Имеется два доступных варианта реализации этих средств:

- 1 вариант. Положить 2 000 000 руб. на банковский депозит под 10% годовых. Через год можно снять со счёта 2 200 000 руб., то есть, получить прибыль 200 000 руб.;

- 2 вариант. За 2 000 000 руб. приобрести однокомнатную квартиру. На ремонт уйдёт 200 000 руб., на мебель и обустройство – ещё 200 000 руб. Плата за коммунальные услуги каждый месяц составляет примерно 4 000 руб. Значит, за год на услуги ЖКХ израсходуется 48 000 руб. Следовательно, приобретение квартиры принесло издержки, составляющие 448 000 руб.

Вывод: активы увеличивают сами себя: если 2 200 000 руб. положить опять под такие же проценты, через год можно получить сумму 2 420 000 руб. и так далее. Пассивы тратят денежные средства безвозвратно: расходы на ремонт и коммунальные услуги никогда не вернутся.

Пассивами предприятия являются:

- Выплата кредита.

- Покупка сырья.

- Выдача заработной платы сотрудникам.

- Отчисления государству.

- Вложения в свой уставной капитал для ведения дальнейшей деятельности.

Идеальный вариант, когда показатели по активам к окончанию расчётного периода превышают показатели по пассивам или хотя бы равны им. В этой ситуации можно сказать, что бизнес развивается успешно. Если расклад иной, стоит проанализировать эффективность проводимой стратегии. Когда доходность активных ресурсов длительное время отрицательная, предприятию грозит банкротство.

Активы компании

Это левая сторона баланса компании. Именно здесь отображается всё то, чем по факту она обладает и из чего может извлекать экономическую выгоду.

Согласно трактовке Международных стандартов финансовой отчётности (МСФО), к активам относятся все те ресурсы компании, контроль над которыми был ей получен в прошлом, а экономическая выгода от них ожидается в будущем.

В общепринятых принципах бухгалтерского учёта (GAAP) выделяются три существенные характеристики активов:

- Активы компании позволяют ей получать, в перспективе, экономические выгоды за счёт своего потенциала (как каждого актива в отдельности, так и их сочетания друг с другом). А это, в свою очередь, приводит к росту чистых денежных потоков;

- Компания может не только получать выгоду от использования того или иного актива, но и контролировать её;

- То событие (транзакция, сделка), которое привело к контролю компании над выгодой от актива, уже произошло.

Выдержка из общепринятых принципов бухгалтерского учёта (GAAP)

Активы компании можно классифицировать по следующим категориям:

- По характеру использования в текущей деятельности компании:

- Оборотные;

- Внеоборотные.

- По форме:

- Материальные;

- Нематериальные;

- Финансовые.

- По степени ликвидности:

- Высоколиквидные;

- Низколиквидные;

- Неликвидные.

- По источнику формирования:

- Валовые;

- Чистые.

Кроме этого, отдельно можно выделить такие категории активов как:

- Скрытые активы;

- Мнимые активы.

К оборотным активам можно отнести те, которые используются для ежедневного поддержания функциональности компании. К ним можно отнести ту часть материальных запасов, которая расходуется в текущем производстве, дебиторскую задолженность, а также просто денежные средства, используемые для текущих взаиморасчётов.

Внеоборотные активы не участвуют в текущей деятельности компании, они изъяты из оборота, но отражаются в балансе компании. К ним можно отнести долгосрочные финансовые вложения (срок окупаемости которых находится в относительно далёком будущем), различные нематериальные активы и т.п.

Материальными называют все активы имеющие материальную форму. Это всё то, что можно, в буквальном смысле слова, пощупать руками: офисная мебель, производственные помещения, оборудование, инструменты, компьютеры и т.д., и т.п..

Нематериальными активами, соответственно, называют всё то, что хотя и существует по факту (и стоит определённых денег), но при этом не имеет какой либо материальной формы. Это, например, торговая марка или бренд компании, патенты, объекты интеллектуальной собственности.

К финансовым активам относятся в первую очередь сами деньги находящиеся на счетах компании или вложенные в разного рода финансовые инструменты (акции, облигации и пр.). Также к этой категории относится и дебиторская задолженность.

К чистым активам относят только те, которые были сформированы исключительно за счёт собственных средств компании. Тогда как, валовыми активами называют такие, в формировании которых помимо собственных, использовались ещё и заёмные средства.

Скрытыми называют активы не отражённые в балансе компании, но, тем не менее, дающие ей определённые преимущества и экономическую выгоду. Их отсутствие в балансе может объясняться, например, списанием либо тем, что по действующему законодательству они не могут подлежать бухгалтерскому учёту. Неучтённость такого рода, приводит к занижению балансовой стоимости предприятия относительно реальной стоимости его активов.

Мнимыми называют такие активы, которые, напротив, отражены в балансе компании, но по факту они отсутствуют или не несут ей никакой экономической выгоды (либо эта выгода очень мала по сравнению со стоимостью самого актива). Существование такого рода активов объясняется несвоевременным списанием или даже откровенно мошеннической деятельностью с целью искусственного завышения балансовой стоимости компании.

Что можно отнести к низколиквидным оборотным активам

Ликвидность — показатель скорости преобразования актива в деньги. Очень важным аспектом в получении прибыли компании является грамотное управление и контроль ОА. Для осуществления контрольных функций ОА и определения рисков необходимо разработать такую градацию, которая позволит определить возможную ликвидность актива в случае наступления кризисной ситуации. В экономической литературе предложен вариант градации рисков по степени.

|

Степень риска |

Вид актива |

Ликвидность |

|

Минимальная |

Денежные средства, краткосрочные финвложения |

Высокая |

|

Малая |

МПЗ и готовая продукция (при условии быстрой реализации) |

Высокая |

|

Средняя |

Незавершенное производство |

Средняя |

|

Высокая |

Неиспользуемые товары, просроченная дебиторка, высокие объемы незавершенки |

Низкая |

Низколиквидными ОА принято считать те активы, скорость обращения которых в деньги больше года. Например, дебиторка с ожидаемым сроком возврата более 12 месяцев или залежавшиеся на складах товары. То есть все ОА, которые относятся к высокой степени риска, считаются наименее ликвидными.

Подробности см. в материале «Какие из оборотных активов являются наименее ликвидными?».

Анализ активов и пассивов

Если вы до сих пор не ведете семейный бюджет, то самое время начать. Возьмите под контроль свои личные финансы. Только реальные цифры покажут вам, чего вы стоите на самом деле. Первым этапом является именно анализ активов и пассивов. Он поможет вам взглянуть на свой капитал. Разберем, как его рассчитать.

Составьте таблицу примерно по такому сценарию с собственным списком активов и пассивов

|

Активы |

|

|

Наименование |

Текущая рыночная стоимость, руб. |

|

Реальные |

|

| Недвижимость для сдачи в аренду | |

| Депозит в банке | |

| Акции ПИФ | |

| Средства на ИИС | |

|

Другие |

|

| Квартира/дом для проживания | |

| Земельный участок | |

| Дача | |

| Дом бабушки в деревне | |

| Машина | |

| ИТОГО |

|

Пассивы |

|

|

Наименование |

Текущая рыночная стоимость, руб. |

| Потребительский кредит | |

| Ипотека | |

| Автокредит | |

| ИТОГО |

Подсчитайте итоги по двум таблицам. Найдите разницу: Итого Активы – Итого Пассивы. Это и есть ваш капитал и ответ на вопрос, сколько вы стоите. Если получили значительную положительную величину, то вы уверенно контролируете свои финансы. Имеете все шансы избавиться от пассивов. Если значение отрицательное или близко к 0, у вас серьезные проблемы. Вам срочно надо погашать свои обязательства и наращивать реальные активы.

Посмотрите на состав других активов. Нет ли там объектов, от которых проще избавиться, чем содержать? Например, дом бабушки в деревне или вторая машина, на которой вы ездите пару раз в месяц. Они только вытягивают ваши деньги. Логичнее такие объекты продать и вложить средства в ликвидные активы.

Можно пойти дальше в анализе и составить таблицу, которая поможет определить ваш доход от инвестирования средств и доходность инвестиций в процентах. Это возможно сделать только для реальных активов.

|

Наименование |

Текущая рыночная стоимость, руб. | Годовой доход, руб. |

Доходность инвестиций, % |

| Акции | 100 000 | 20 000 | 20 % |

| Депозит | 1 500 000 | 120 000 | 8 % |

В третью колонку запишите доход от ваших вложений. Например, год назад пакет акций стоил 80 000 руб., а сейчас 100 000 руб., т. е. доход составил 20 000 руб. или 20 %.

Четвертая колонка находится: (кол. 3 / кол. 2) х 100 %.

Для подробного анализа пассивов тоже можно составить более подробную таблицу.

| Наименование | Сумма | Срок погашения | Процентная ставка | Ежемесячный платеж | Сумма переплаты |

| Ипотечный кредит | 2 000 000 | 10 лет | 10 % | 26 430 | 1 171 618 |

| Автокредит | 700 000 | 3 года | 9,5 % | 22 423 | 107 230 |

Бытует мнение, что выгодно взять в банке кредит для покупки квартиры и сдать ее в аренду. По представленным выше таблицам легко подсчитать, принесет ли такая инвестиция ожидаемый доход. В актив вы записываете доход от сдачи недвижимости в аренду и рассчитываете в процентах доходность. Может так получиться, что вы взяли кредит под 10 % годовых, а доходность от аренды составляет только 5 %.

Ликвидность оборотных активов

Ликвидность – это способность имущества компании трансформироваться в финансы. Краткосрочные ОА классифицируются как высоколиквидные средства. Они могут быть обменены на деньги в кратчайшие сроки, без потери своей стоимости.

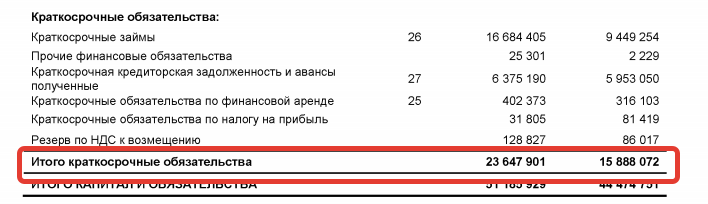

Для исследования функционирования компании рассчитывают три коэффициента ликвидности:

Коэффициент текущей ликвидности

Ктл отображает возможность компании расплатиться по своим краткосрочным обязательствам за счет ОА. Он рассчитывается по формуле:

Ктл=ОА/КО, где

КО – краткосрочные обязательства. ОА компании были использованы выше и равны 17 741 966 тыс. рублей.

Для ПАО «Селигдар» Ктл = 17 741 966 / 23 647 901 = 0,75

Это значит, что при наступлении чрезвычайной ситуации за счет оборотных средств компания сможет погасить только 75% своих краткосрочных обязательств. Полученный коэффициент текущей ликвидности ниже нормы. Для Ктл нормой считается показатель от 1,5 до 2,5.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности схож с предыдущим, но для расчета из числа ОА берутся только высоколиквидные – деньги, дебиторская задолженность, краткосрочные вложения. Они суммируются и делятся на краткосрочные обязательства.

Кбл = (1 626 675 + 188 131 + 8 + 2 376 241) / 23 647 901 = 0,17

Коэффициент отражает долю обязательств с маленьким сроком погашения, которая может быть выплачена за счет денег, размещенных в различных активах компании, за исключением материальных запасов. Нормальным считается показатель больше 0,6.

Коэффициент, рассчитанный для ПАО «Селигдар» показывает, что за счет денег из различных источников компания может выплатить 17% своих текущих обязательств.

Коэффициент абсолютной ликвидности

Кал отображает возможность предприятия расплатиться по своим текущим обязательствам за счет собственных денег и краткосрочных инвестиций.

Кал = (Д+Ка)/КО, где

Д – денежные средства;

Ка – краткосрочные финансовые активы.

Кал = (2 376 241 + 188 131) / 23 647 901 = 0,1

Нормальным считается показатель от 0,2. У ПАО «Селигдар» значение получилось меньше нормы.

| Показатель | Краткий вывод |

| ЧОА | Снижение показателя характеризуется, как негативная тенденция в развитие предприятия |

| СОА | Показатель имеет отрицательное значение, что расценивается как неустойчивое финансовое положение на предприятии |

| КОА | Коэффициент близок к единице, а это значит медленную оборачиваемость ОА. Хотя коэффициент в последние годы стабилен |

| Ктл | Коэффициент показывает, что за счет ОА предприятие не может выплатить даже текущие обязательства в полном объеме |

| Кбл | Фирма может расплатиться только по 17% текущих обязательств за счет высоколиквидных активов |

| Кал | Исчисленное значение меньше нормы, что характеризует финансовое положение компании, как негативное |

Понятие активов и пассивов: инвестиционный подход Роберта Кийосаки

По мнению Роберта Кийосаки – бизнес-тренера, получившего всемирную известность, – активами хозяйствующего субъекта следует считать финансовые вложения, стабильно приносящие ему пассивный доход. К пассивам инвестиционный консультант относит обязательства и иные обременения хозяйствующего субъекта, вынуждающие его регулярно нести определенные расходы. Конечно, подобные определения хоть и разъясняют сущность данных категорий в доступной, популярной форме, но требуют конкретных примеров из практики.

Активы – инвестиционный подход

Так, под активами нужно понимать любые инвестиции, которые соответствуют хотя бы одному из двух критериев:

- Позволяют инвестору получать систематический доход пассивного характера.

- Увеличивают постепенно собственную стоимость со временем.

Практика показывает, что наиболее предпочтительными активами для большинства граждан являются следующие вложения:

- Депозиты, открываемые в надежных банках на выгодных условиях. Такие вклады приносят инвестору стабильный процентный доход.

- Надежные облигации – долговые ценные бумаги. Источником заработка является купонный доход, регулярно начисляемый вкладчику на протяжении определенного промежутка времени. Подобные выплаты осуществляются зачастую раз в полгода, как вариант – ежеквартально или ежегодно.

- Дивидендные акции – долевые ценные бумаги. Прибыль от таких инвестиций формируется по двум основным направлениям. Первое – увеличение рыночной стоимости, курса акции, удостоверяющей наличие у инвестора определенной доли (части) в капитале компании-эмитента. Второе – ежегодные дивиденды, выплачиваемые инвестору в соответствии с его долей (частью) в акционерном капитале.

- Недвижимые объекты. Такие инвестиции небезосновательно считаются самыми надежными вариантами получения дохода в долговременной перспективе. Во-первых, стоимость данных активов имеет обыкновение увеличиваться со временем. Во-вторых, поступления от сдачи помещений в аренду могут обеспечить инвестору хорошую платформу для финансового благополучия.

- Вложения в различные инструменты доверительного управления (ПИФы и другие активы). Здесь все просто: денежные средства передаются по договору профессиональным менеджерам, которые используют их с целью получения дохода (как правило, инвестируют в долевые и долговые ценные бумаги). Полученная прибыль в дальнейшем распределяется между инвесторами и доверительными управляющими.

- Возмездная дебиторская задолженность, то есть денежные средства, предоставленные взаймы сторонним субъектам за определенную плату, являющуюся доходом займодавца.

- Инвестиции, непосредственно связанные с приобретением ценных активов в расчете на будущее увеличение их рыночной стоимости. Это могут быть драгоценные металлы в различных формах, предметы искусства и коллекционирования.

Пассивы – инвестиционный подход

К пассивам, соответственно, могут быть отнесены следующие позиции:

- Целевые жилищные ссуды – ипотечные займы.

- Потребительские займы, оформленные гражданином на приобретение каких-либо материальных благ, развлечения, туристические поездки.

- Любое имущество, которое не приносит обладателю доход.

- Любая кредиторская задолженность (денежные средства, взятые взаймы).

Активы и пассивы в личном и семейном бюджете

Каждая семья в какой-то мере похожа на организацию, и принимая во внимание правила коммерческого банка, важно не только следить, но и наперед планировать активы и пассивы. Одно из основных правил — деньги должны работать, приносить доход, но нельзя подавляющую часть капитала отпускать в работу. Вовсе не обязательно быть финансовым гением, чтобы понять: желательно стремиться не столько к равномерному показателю, сколько к тому, чтобы активы превышали пассивы

Вовсе не обязательно быть финансовым гением, чтобы понять: желательно стремиться не столько к равномерному показателю, сколько к тому, чтобы активы превышали пассивы.

Распределение семейного или личного капитала с учетом обеспечения активов и пассивов

| Вид | Основные способы вложения средств | Процент от общего дохода |

|---|---|---|

| Активы |

|

До 5%10-13%3-5% |

| Пассивы |

|

До 10%До 7%До 2-3% |

Разумеется, что в этот финансовый отчет необходимо включить траты на содержание семьи: коммунальные расходы, покупка продуктов питания, транспорт. Низкая ликвидность пассивов со временем может измениться (недвижимость, земля упадут в цене), и если средства планомерно откладываются на покупку разных объектов, удается максимально соответствовать принципу диверсификации.

В личном бюджете активы и пассивы тесно связаны, поскольку все полученные средства используются для удовлетворения потребностей, формируют сбережения, используются как инвестиции, пользуясь услугами банка или других организаций. А если вы не решили, куда вложить деньги, предлагаю почитать мои советы в готовом обзоре, предлагающем самые популярные и эффективные способами. Рассматривая активы и пассивы в семье, личном бюджете или в бухгалтерском учете, заметно общее направление: активы направлены на увеличение капитала, пассивы сформированы из капитала и не приносят дохода, а иногда требуют дополнительных «вливаний». Традиционно, хочу пожелать каждому, чтобы оборотный актив приносил доход, позволяя увеличивать активы и формировать пассивы с грамотным подходом.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Виды активов

Составляя официальный или бытовой бухгалтерский баланс, к активам стоит отнести такие направления, которые прямо связаны и с пассивами баланса:

- банковский депозит;

- доход от онлайн-проектов;

- полученная арендная плата за пользование недвижимостью, или, например, авто;

- акции;

- ПИФы;

- облигации;

- дача денег в долг;

- приобретение активов, ликвидность которых с каждым годом только увеличивается.

Среди последнего выделяют инвестиции в предметы раритета, марки, коллекции, металлы (золото), платина. К слову, впервые за 16 лет стоимость платины превысила показатель по золоту.

Я настоятельно рекомендую использовать несколько источников активов, и это правило детально описываю в советах по инвестированию для начинающих.

Классификация активов

Рассматривая, что такое активы и пассивы, в литературе по бух учету, можно встретить несколько подходов к главным классификациям. Предлагаю самые популярные из них учитывая размер ликвидности:

- наиболее ликвидные (депозиты);

- быстро реализуемые (продажа товара с наценкой);

- медленно реализуемые (дивиденды из акций);

- труднореализуемые (предметы старины).

В статье о доверительном управлении я детально говорила, как специалисты помогут сформировать и распределить категории трат и вложений между собой. Нюансы — в готовом материале

Принимая во внимание срок обращения, активы могут быть оборотными и необоротными

Это важно при рассмотрении активов и пассивов разных организации. К первым относят деньги, материалы, продукцию, товары

Ко вторым — патенты, свидетельства, ноу-хау, разработки. Также обращу внимание, что выделяют активы материальные, нематериальные и финансовые. А если принимать во внимание характер владения, то активы могут быть арендуемые, собственные или безвозмездные. Последние, разумеется, не очень часто встречаются

К первым относят деньги, материалы, продукцию, товары. Ко вторым — патенты, свидетельства, ноу-хау, разработки. Также обращу внимание, что выделяют активы материальные, нематериальные и финансовые. А если принимать во внимание характер владения, то активы могут быть арендуемые, собственные или безвозмездные. Последние, разумеется, не очень часто встречаются.

Значение ОНА и ОНО в анализе

Как говорилось ранее, само по себе наличие таких разниц не говорит о компании ничего хорошего или плохого, только характеризует особенности ведения учета. Тем не менее, с позиции бухучета такие разницы несомненно связаны с эффективностью распределения денежных средств в компании.

ОНА – это специфический вид дебиторской задолженности, если можно так сказать. Государство в лице ФНС фактически должно данной компании, но возвращать этот долг не собирается – просто сумма налога в будущем периоде уменьшится. Само собой, за этот вид задолженности не начисляются никакие проценты. Поэтому формирование излишнего объема ОНА – это отвлечение средств организации и уменьшение ее прибыли, которое в свою очередь не приносит никакого дохода как вложение, и получается, что компания при убытке.

https://youtube.com/watch?v=5AS6GwixHGc

ОНО в свою очередь представляет собой специфический вид кредиторской задолженности. Фирма фактически должна уплатить эти деньги, но пока что держит их на балансе как пассив, обязательство. По этому обязательству она не выплачивает процентов, но как бы привлекает средства, которые ей не принадлежат, но которыми она пользуется.

Поэтому наличие ОНО в разумных размерах выгодно для компании.

Пассивы компании

Это правая сторона баланса компании. В противоположность активам, эта категория подразумевает все обязательства взятые на себя предприятием.

Иначе пассивы ещё называют источником формирования активов предприятия. Для того чтобы это наглядно проиллюстрировать, давайте рассмотрим простой пример. Предположим, что предприятие взяло в кредит, на своё развитие, сто миллионов рублей. Бухгалтер записал в графе «пассивы» – обязательство перед банком, по выплате взятого кредита. После этого денежные средства были направлены в оборот предприятия (на закупку сырья, расширение парка оборудования и т.п.) и бухгалтер записал купленное сырьё и оборудование в активы предприятия. Так пассивы стали источником активов.

Все пассивы можно подразделить на:

- Текущие пассивы;

- Долгосрочные долги;

- Долгосрочные обязательства.

Текущими пассивами называют такие обязательства, которые должны быть погашены в следующем году.

Долгосрочные долги – это обязательства, срок погашения которых превышает один год. К ним относят обязательства компании по выпущенным ей долгосрочным облигациям, а также, например, по возврату взятой в сторонней финансовой организации долгосрочной ссуды.

К долгосрочным обязательствам относят то, что компания должна будет заплатить правительству (в виде отложенных налогов), своим сотрудникам и арендодателям (если используется арендованное имущество).

Помимо этого все пассивы компании можно подразделить на:

- Мнимые обязательства;

- Скрытые обязательства.

Мнимыми считаются такие обязательства, которые хотя и отображаются в бухгалтерском учёте, но по факту, задолженности по ним уже нет. То есть, они не ведут к оттоку активов компании. Наличие таких обязательств, как правило, связано с тем, что факт их погашения не был вовремя отображен в балансе компании. Их учёт приводит к завышению величины пассивов, а, следовательно, к занижению величины чистых активов предприятия.

Скрытыми называют такие обязательства компании, которые, напротив, по каким либо причинам не были отражены в бухгалтерском учёте компании, несмотря на факт своего существования. Учёт таких обязательств может привести к занижению величины пассивов и завышению величины чистых активов предприятия.

Анализ рынка , Словарь трейдера

Что такое активы

Под активами понимаются все ресурсы, которыми владеет фирма – объекты имущества, обязательства и деньги. Активы обладают следующими характеристиками:

- Выражены в стоимостном выражении;

- Сложились по итогам событий прошедших периодов;

- Компания владеет ими на праве собственности;

- В будущем компания получит с них прибыль.

Определение активов установлено на законодательном уровне, в Конституции РФ. В соответствие с ней, активы организации – это хоз. средства, контроль над которыми фирма получила по итогам свершившихся фактов ее деятельности, в будущем они должны принести ей финансовую выгоду.