Страхование квартиры. зачем это делать?

Содержание:

- Как оформить ОГПО

- Какие бывают способы оформления страхового полиса.

- Стоимость страховки от чего зависит.

- Как формируется страховой платеж?

- ОГПО

- Как получить компенсацию по страховке квартиры.

- Сколько стоит «рука помощи»?

- Как сэкономить на страховом полисе.

- какие виды страхования существуют.

- Выбираем страховую компанию.

- Программа страхования жилья.

- Какие бывают виды страхования квартир.

- Как оформить страхование по ипотеке.

- В каком случае нельзя оформить электронный полис.

- Сколько стоит страховка квартиры?

Как оформить ОГПО

Все, что вам нужно сделать для того чтобы оформить ОГПО действительно быстро и без проблем онлайн это перейти на вебсайт и нажать кнопку «купить Полис» далее Страховая компания Халык оформит вам полис.

Какие бывают способы оформления страхового полиса.

Альтернативные способы приобретения полиса добровольного страхования квартиры.

- индивидуальным;

- С помощью экспресс оформления.

Индивидуальный способ подразумевает осмотр квартиры, оценку имущества и вложенных средств, опись ценностей.

Вы выбираете один из трех вариантов установления размера компенсации: 1. По экспертной оценке. 2. По сумме чеков, оплаченных за имущество и ремонт. По договоренности сторон.

Недостаток — длительная процедура оформления полиса.

Экспресс — оформление занимает гораздо меньше времени, так как не требует осмотра и оценки имущества. Обычно страховая сумма определяется страховой компанией и выбирается клиентом на свое усмотрение.

Недостаток способа — единый тариф, определяющий сумму страхового платежа.

Предположим, страховой тариф 0,25%. Страховой платеж = 500 000*0,20%= 1250 руб.

Это на 40 — 50% выше, чем можно было бы внести по первому способу.

Заполнить бланк страховки экспресс – способом займет 15 — 20 минут, но затем определение размера ущерба может затянуться не на одну неделю. Сложность будет в том, что предварительно опись имущества не составлялась и сколько стоит — неизвестно.

Если вы не согласны с такой оценкой, смело обращайтесь к независимым экспертам и подавайте в суд.

Стоимость страховки от чего зависит.

При оценке стоимости страховки для клиента, стоит отталкиваться от некоторых факторов:.

- Что страховать при покупке недвижимости: дом, квартира или загородная недвижимость.

- общая ценность страхового имущества.

- тип строения, его особенности и технологические характеристики (если речь идет о квартире); этаж;

- Страхуемая недвижимость находится в эксплуатации хозяевами, нанимателями или стоит закрытая.

- Наличие ремонта: эконом или класса люкс;

- Тип страхования: непосредственно недвижимости, имущества или всего сразу.

Исходя из указанных факторов и будет складываться общая стоимость страхового полиса. Как правило, минимальный размер годовой страховой премии составляет от 1,5 тыс. рублей. Скорее всего, это будет комплексная страховка, в которой будет строго определена сумма компенсации и на что она будет распространяться. В случае с квартирами, как правило, она начинается от 300 тыс. рублей, из которых примерно 100 тыс. выделяется на ремонт, 1200 тыс. на конструкционные ремонты, а остальное закладывается на технику и ответственность. Как мы понимаем, этого может быть недостаточно. Поэтому чем выше стоимость страховки, тем больше факторов риска она учитывает и тем больше она может покрыть.

Обратите внимание! Специально уменьшать реальную стоимость ремонта и техники не желательно, ведь сумму страховых взносов вы уменьшите пропорционально с суммой покрытия, которой в дальнейшем может не хватить на возмещения причиненных убытков. Давайте рассмотрим на примерах, что влияет на увеличение страхового взноса:

что влияет на увеличение страхового взноса:.

- Страховой взнос в 2 раза больше на загородный дом, чем для квартиры;

- до 10% увеличивается страховая сумма при сдаче квартиры в аренду, так как квартиросъемщики не заинтересованы хранить ваше имущество;

- Около 0,3-0,7% суммы страховки составляет стоимость отделочных работ и имущества;

- В зависимости от материала дома, из которого построен дом (кирпич или дерево), страховка для бани составит 1 % и 0,3%;

- На верхних этажах квартиры на 10% дороже для страхователя;

- Если ремонт планируется, стоимость полиса увеличится на 20%.

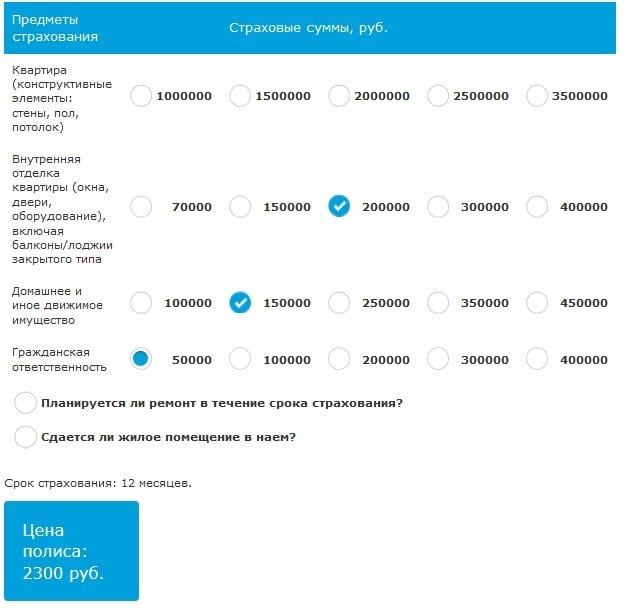

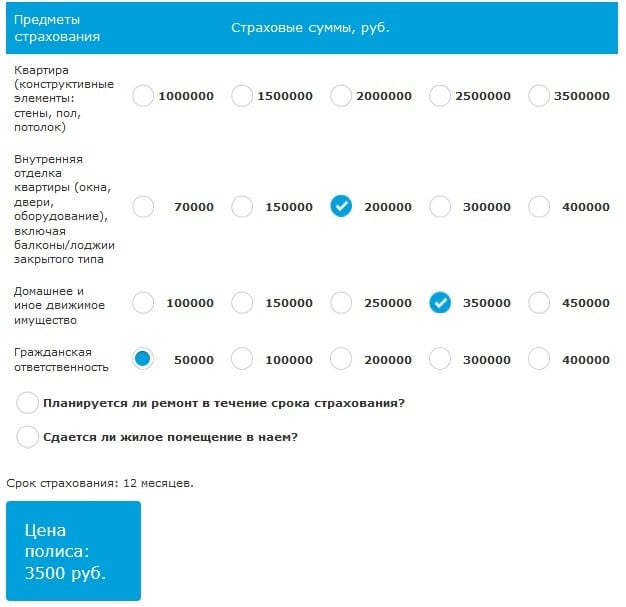

Чтобы рассчитать реальную стоимость полиса на год, можно воспользоваться калькулятором одной из страховых компаний. На примере страховой компании «Надежда» рассмотрим, как изменяется сумма ежегодной выплаты при изменении страховых факторов.

2. При максимальной компенсации в 400 тыс. рублей годовой платеж составит 2300 руб.

2. При желаемой сумме компенсации в 800 тыс. рублей, с упором на компенсацию техники и другого имущества обязательный платеж составит уже 3500 руб.

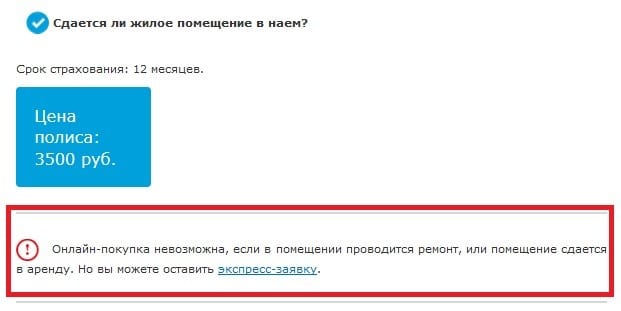

Альтернатива – онлайн-расчет с ремонтом или сдачей квартиры в аренду. Здесь уже нужно учитывать больше факторов, поэтому необходимо обращаться лично и подавать заявку на расчеты страхового возмещения жилья либо обратиться напрямую к страховой компании.

Как формируется страховой платеж?

Размер страхового платежа может быть:.

- фиксированным;

- дифференцированным.

Фиксированная стоимость используется для комплексного стандартного страхования, а также же для массового привлечения новых клиентов.

Например, жителям определенного района или в котором расположены типичные многоквартирные дома приблизительно одного года постройки предлагают застраховать свою квартиру по ставке 0,15% от суммы возмещения. Предложение хорошее, но прежде чем купить такой полис, стоит все-таки прочесть договор. Может быть, страховщик предлагает вам страхование несущих конструкций от цунами или землетрясения.

Самая правильная и поэтому чаще применимая, стоимость диффенцированная — это составленная из множества параметров. Например, регион размещения недвижимости и город.

Далее:

- виды жилья (частный дом, квартира);

- этажность;

- Самостоятельные переделки в инженерных коммуникациях.

- какие материалы используются при отделке;

- Наличие пожарной и охранной сигнализаций;

- какие бывают окна: деревянные или пластиковые, глухие и открывающиеся; с антивандальными замками ( решетками).

Страховщики пользуются статистикой, полицейскими сводками и метеопрогнозами. С составлением тарифов работают добросовестные аналитики, целые отделы и даже отдельные фирмы.

ОГПО

Если сайт другой можно сделать по аналогии.

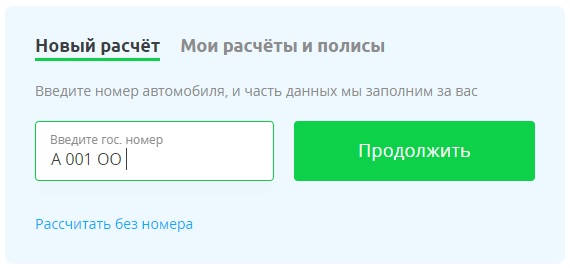

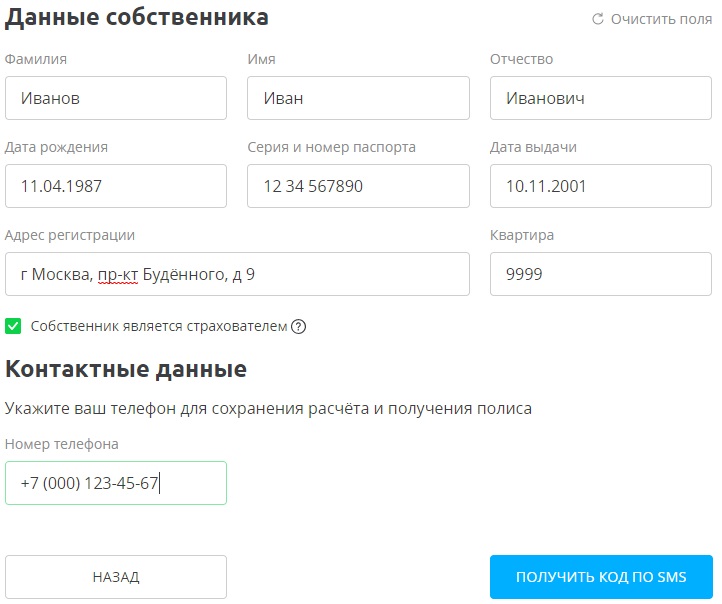

Шаг 1. Заходим на сайт и указываем номер автомобиля.

Если номер уже есть, жмите «Рассчитать без номера» и вводите все данные самостоятельно.

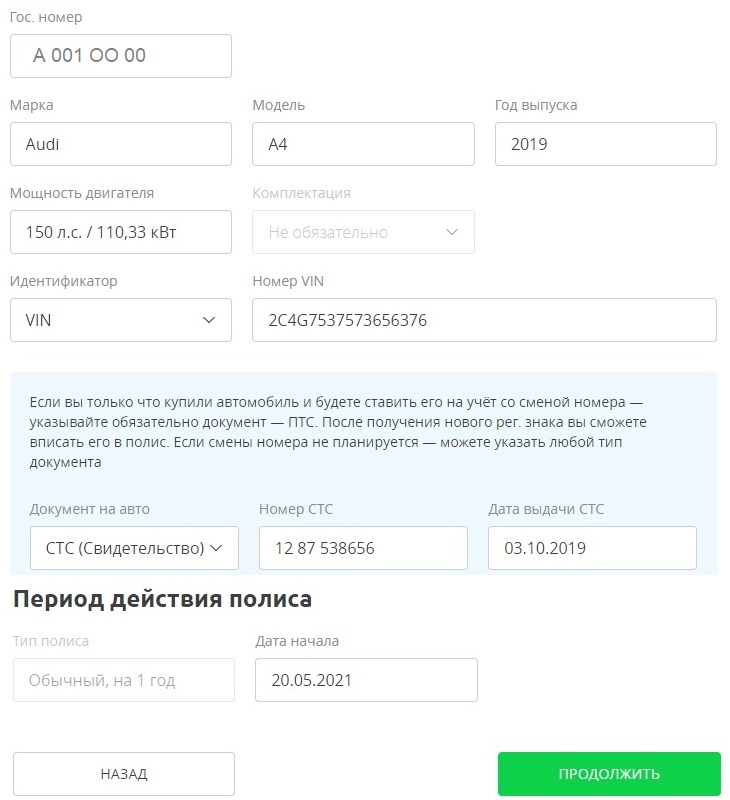

Шаг 2. Заполняем поля с информацией о машине, которая не появилась автоматически. Указываем дату начала действия полиса ОГПО.

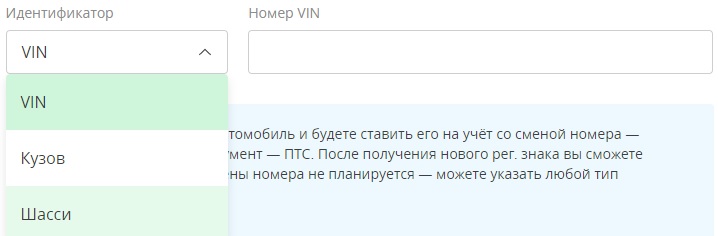

Если у вас нет VIN, вы можете выбрать и указать номер кузова или шасси.

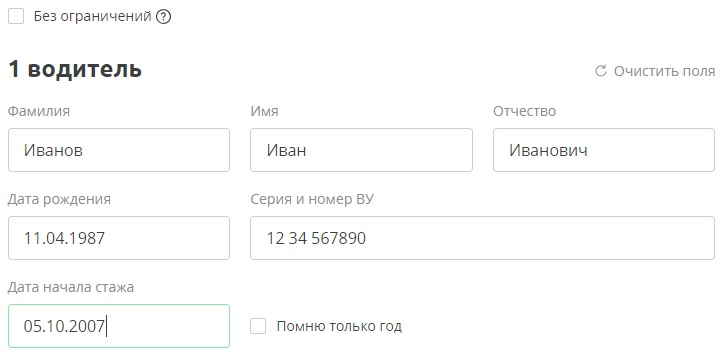

Шаг 3. Указываем данные водителя. Можно оформить сразу на нескольких водителей, но стоимость ОГПО будет выше в два раза!

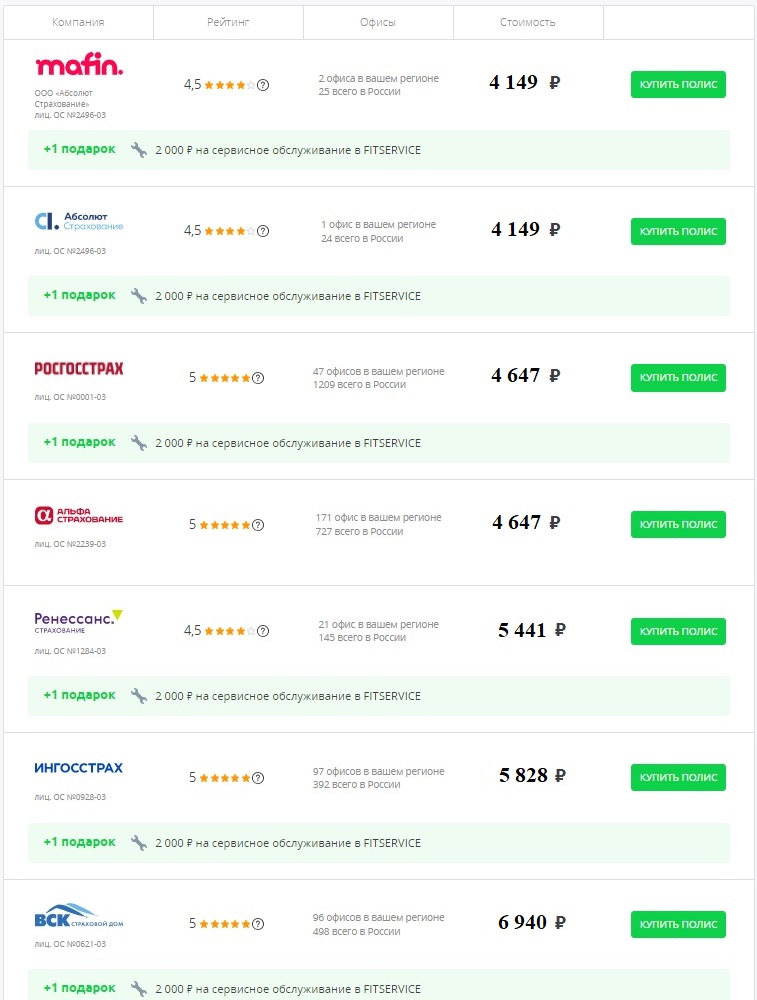

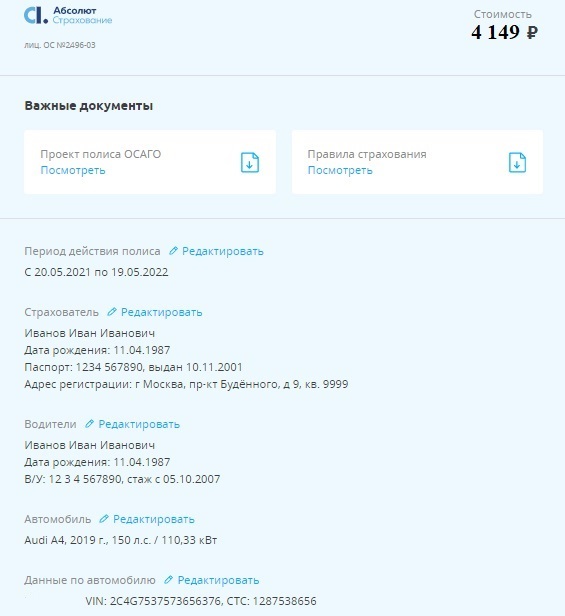

Шаг 4. Указываем номер мобильного телефона собственника автомобиля, который придет СМС. Вы можете ввести код из СМС и увидеть предложения страховых компаний.

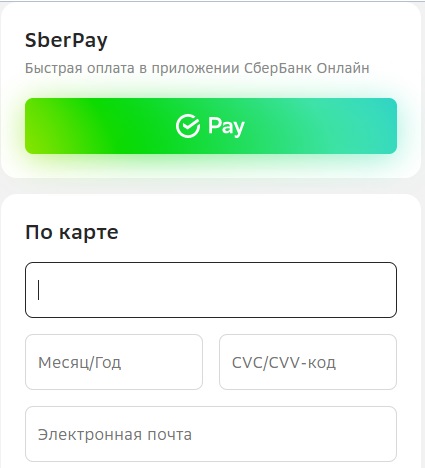

Шаг 7. Заключительное действие – оплата страховки ОГПО банковской картой.

Полис ОГПО, оформленный онлайн в течение 10 минут будет зарегистрирован на портале ГИБДД и РСА.

Если какие-то вопросы или проблемы при оформлении полиса, которые вы не нашли на этой страничке, вам помогут связаться со службой поддержки с помощью онлайн чата и мессенджеров: WhatsApp.

Как оформить ОГПО максимально дешево?

Чтобы оформить ОГПО как можно дешевле, достаточно соблюдать простые правила.

Как проверить подлинность полиса Е-ОГПО?

Подлинность любого полиса ОГПО легко проверить за пару минут. Зайдите на сайт РСА, укажите серию и номер документа в соответствии с датой проверки.

Как получить компенсацию по страховке квартиры.

Для получения компенсации страховой компании необходимо:.

- постараться уменьшить ущерб, например вызвать пожарных или полицейских как можно скорее;

- Если у вас есть справка или документ от коммунальщиков, то вы можете взять ее и составить акт о затоплении;

- Сфотографировать или заснять на видео последствия страхового случая, например вздутый пол и отпавшие обои;

- Как зарегистрировать обращение в страховую компанию через интернет: позвонить, отправить заявку на сайте или приложение?

- Нужно дождаться оценки ущерба сотрудниками страховой компании.

- Как получить компенсацию.

Чтобы страховая могла правильно оценить ущерб, не нужно менять мебель или переклеивать обои. Исключение — замена труб, стен или пола.

Сколько стоит «рука помощи»?

Но мало кто представляет себе, сколько стоит страхование жилья. Возможно завышенные представления о сумме взносов отпугивают граждан. Годовой полис (срок действия ограничен одним годом) стоит всего 500 руб. То есть, если вы пожертвуете эти деньги страховщику — он получит финансовое участие в ликвидации последствий небольшой подтопления вашего жилья соседями сверху? Если вы не боитесь пожара, годовая страховка конструктивных элементов квартиры обойдется вам в 0,1% стоимости жилья.

Так, например: учитывается тип строительных материалов (оценивается его устойчивость к возгораниям), срок существования недвижимости.

Но на тарифы это влияет достаточно сильно, поскольку в новом жилье инфраструктура абсолютно новая.

В этом случае размер взноса увеличивается, если на территории или в здании находятся объекты потенциально опасного пожаротушения. В первую очередь на стоимость полиса влияет проживание в квартире периодически, и если жилплощадь не используется – увеличивается риск проникновения или хищения имущества. Влияет на стоимость полиса наличие или отсутствие защитных решеток.

Некоторые клиенты стараются застраховать все, что в их силах. И порой выдвигают весьма экзотические требования – несмотря на то, что стандартные страховые случаи учтены и покрываются во многих случаях. Если взять самый невероятный и совершенно беспрецедентный случай, как нападение инопланетных пришельцев на квартиру.

Как сэкономить на страховом полисе.

Задача страхового агента – в договоре включить максимально возможное количество объектов и рисков. Будьте готовы к любым глупым фразам и запомните несколько простых советов, как можно сэкономить при оформлении полиса.

Во-вторых, пользуйтесь индивидуальными программами осмотра объекта страхования и застрахованного имущества.

Во-вторых, установите в квартире охранную сигнализацию. Вложения в страхование не окупятся за один год, но пользы принесут намного больше.

В-третьих, исключите нерациональные риски. Например, для квартир на 1 этаже вероятность удара автомобиля равна нулю.

В-четвертых, воспользуйтесь франшизой. Если вы возьмете на себя небольшие суммы ущерба в пределах 5 000 — 10 тысяч рублей и страховая предложит более выгодный тариф.

В-пятых, страховку квартиры в случае крайней необходимости проводите только на время длительных отлучек или отпуска.

Этот полис обойдется дешевле, но в сравнении с годовым тарифом вы немного проиграете. В таком случае вызвать сантехника уже не удастся.

Если вы оформляете КАСКО, узнайте в своей страховой компании о том, не положена ли вам скидка на второй страховой продукт. Получайте большую скидку, если с вашим автомобилем не наступают страховые случаи.

Если вы не укажете, что вас регулярно топят соседи и при очередном потопе потребуете возмещения страховщик с легкостью восстановит факт мошенничества. Аналогично не стоит скрывать временный или постоянный быт в квартире, частые командировки и т.д.

какие виды страхования существуют.

Страхование – это услуга, которая предполагает всесторонний подход к объекту. А значит, застраховать можно не только квартиру или мебель, но и ремонты, отделку. Потенциальный клиент имеет шикарную возможность подобрать и выбрать те варианты страхования, которые включают все требования.

Актуальными являются такие виды страхования:.

Страхование недвижимости. Здесь выбирается структура защиты помещения от различных негативных факторов, и в договоре обязательно должны быть указаны все нюансы повреждений, которые попадают под страховку; страхование конструктивных элементов (элементов), которых подлежат страховой защите);

Это стены, перекрытия и фундаменты зданий. Заметьте: риск разрушения конструктивных элементов недвижимости является минимальным;

Страхование внутренней отделки и инженерной системы. В силу того, что при пожарах и затоплениях чаще всего страдают ремонтные системы и инженерная система, страхование от аварий водопроводной или канализационной систем является очень востребованным. При этом виновником аварии может быть износ оборудования, а значит даже через суд пострадавшая сторона не сможет получить взыскание на восстановление помещения; Страхование имущества. Страхование ответственности гражданского формата позволяет в дальнейшем получить компенсационные выплаты при краже имущества или иного ущерба. То есть, речь идет о возмещении вреда чужому имуществению; Если вы уехали на отдых, и в течение данного времени произошла авария. У вас протекла труба, что привело к затоплению нижней квартиры; Страхование титульного формата при приобретении недвижимости — это один из видов страхования государственного уровня с большим потенциалом для выплаты ущерба страховой компанией (если у Вас есть описанный полис). Оформляется при сделках с недвижимостью. Предметом защиты выступает право на собственность.

Обратим ваше внимание на то, что такой вид страхования нередко оформляется при получении ипотечного кредитования.

Выбираем страховую компанию.

Поиск страховой компании – непростое дело, с учётом того что их сегодня много. При выборе нужно уделить внимание предлагаемым программам и условиям выплат.

Программа страхования жилья.

В целом страхование на рынке представлено в виде классических продуктов и «коробочных» программ, где для каждого объекта подбираются индивидуально наборы рисков. Для владельцев типовых квартир, коттеджей и домов среднего класса хорошо подойдут «коробочные» программы. В зависимости от ситуации выбирается готовая коробка.

Такая программа страхования очень удобна для клиента:.

- Невысокая стоимость

- Заранее определенные суммы возмещения, представленные на выбор.

- Нет необходимости предварительно описывать имущество.

- Удобная возможность оформить страховку онлайн.

При выборе продукта, разумеется, нужно учитывать риски покрыть которые можно данным продуктом. Например, в «коробочных» вариантах не всегда присутствует страхование от протечек через крышу многоэтажного дома (актуально для жильцов последних этажей).

Классический вариант страхования не менее востребован. Его преимущества — более широкий спектр покрытия и меньшая стоимость страховки. Стоимость полиса классического страхования рассчитывается всегда индивидуально и зависит от суммы страхового покрытия. При этом проводится осмотр имущества и предварительная оценка.

При оформлении полиса ему предоставляются дополнительные опции. Это оплата расходов на восстановление жилья, пострадавшего от страхового случая и возмещение убытков по арендной плате.

В качестве специфического страхового продукта можно рассматривать страхование недвижимости, приобретенной на стадии строительства (страхуются риски при затягивании сроков и банкротстве подрядчика), покупки квартиры в кредит или по ипотечному договору.

Для заключения договора страхования страховщик разрабатывает свой перечень документов:.

- Заявление. Если полис оформляется представителем страхователя, ему же выдается страховой возмещение (этот момент нужно заверить нотариально). При оформлении договора онлайн он также необходим при наступлении страхового события.

- Паспорт

- Документы, подтверждающие право собственности на жилье и имущество (накладные).

- Кроме предъявления требуемых документов, возможно потребуется осмотр и оценка жилья или имущества страховым агентом.

Какие бывают виды страхования квартир.

Страхование квартир уже давно практикуется. За это время появилось несколько его разновидностей:.

Страхование в зависимости от типа включает следующие виды:.

- Страхование конструктивных составляющих. Стен, потолков и полов. Даже в новых зданиях могут появиться трещины, которые нельзя будет отремонтировать за счёт застройщика. В новых домах риски минимальны, а потому и тарифы страховых компаний низкие. Те же, кто проживает в старом фонде жилья будут платить больше;

- Страхование внутренней отделки и инженерных систем. Электрической проводкой, трубами (обои) и т. д. ) Внутриквартирные элементы страдают в первую очередь при потопе и пожарах, а следовательно плата за такую страховку рассчитывается как максимум;

- Страхование имущества — это право на все, что вы можете защитить от порчи и уничтожения.

- Гражданское страхование ответственности. Защита от рисков, которые могут нанести соседям соседи: например, в квартире лопнули трубы и вода попала к ним из соседей. Страхование ответственности позволяет произвести ремонт за счёт страховой компании.

- Страхование титула. Действует при покупке квартиры, защищает ваше право собственности. К примеру, вы купили квартиру и через несколько месяцев появились дальние родственники бывшего владельца квартиры. В этом случае страховая компания покрывает ваши расходы, связанные с приобретением квартиры. Такой услугой пользуются только при покупке жилья, купленного с рук.

Вы можете застраховать один или несколько рисков. Можно подобрать полис-конструктор, который комбинирует различные виды защиты на ваше усмотрение.

Также различают страхование жизни и страхования.

- Классическое. Вам предложат готовые программы на выбор, они имеют фиксированную плату для каждого клиента и ограничены в сумме возмещения по полису. Чем дороже он, тем больше будет компенсация. Если убытки по наступившему страховому случаю превышают сумму возмещения, то оплатить остальной ремонт вы будете из собственного кармана;

- Индивидуальное. В этом случае оценивается конкретный случай, и запрашивается представитель страховой компании для проведения описи имущества. На основе оценки страховой компании будет составлен индивидуальный договор, покрывающий все убытки за счёт страхового общества. При этом стоимость полиса может быть в разы выше классического.

Как оформить страхование по ипотеке.

Для оформления этой процедуры требуется провести небольшую подготовительную работу. Для начала следует изучить рынок услуг, обратившись к знакомым или через специализированные Интернет-ресурсы.

Если это затруднительно, можно проконсультироваться с банковскими работниками. Обычно они работают со множеством фирм или компаний в одном учреждении. Не исключено, что вам могут предложить хорошую страховую компанию.

ВАЖНО! Обратите внимание на процентные ставки и тарифы предлагаемой вам структуры. Анализ рынка этого вида услуг указывает на то, что расценки могут разниться. Это соответственно отразится на ваших финансовых затратах.

Это отразится на ваших финансовых затратах.

В каком случае нельзя оформить электронный полис.

Ставя свою подпись под заявлением на страхование, вы подтверждаете тем самым факт того что все сведения, указанные вами в заявлении о страховании верны. Если система обнаружит ложные сведения, вам откажут в выдаче полиса и предложат проверить их.

В настоящее время невозможно оформить полис он-лайн, если вы не являетесь собственником автомобиля. В ГАИ не смогут оформить е-полис на только что купленный автомобиль, так как он еще ни разу в ГИБДД не зарегистрирован.

Сколько стоит страховка квартиры?

На стоимость машины могут влиять следующие параметры:.

Квартира в Москве или Санкт-Петербурге стоит дороже, а во всех других городах — дешевле. К рискам относятся пожары, взрыв газопровода (рухнувшее дерево), повреждения извне соседями или вследствие неисправных коммуникаций. Объекты в кадре.

Застраховать квартиру можно как от полного, так и от частичного разрушения, также можно защитить ремонт в помещениях, бытовую технику и мебель. Ответственность перед третьими лицами При расчете стоимости страхования квартиры важно принять во внимание и этот фактор.

Пример расчета стоимости страхования квартиры:.

- Расположение квартиры: Москва, новостройка с общей площадью 62 м2.

- Все основные риски, кроме террористического акта.

- Дом и домашнее имущество (1 300 000 рублей), дом, ответственность (500 тыс. руб).

- 4 900 + 1 550 – 3 050 = 9 500 рублей в год.

Как страховать квартиру при страхования?

Для заключения сделки применяются единичные полисы, они более выгодны и подписывая договор необходимо внимательно изучить все страховые случаи.

При покупке квартиры в Подмосковье страхование происходит на весь срок кредитования.

https://www.youtube.com/embed/nSeNC0IIX8w

Зачем нужно страховать квартиру.

В этом случае страхователь должен вернуть первоначальную или частичную стоимость застрахованной квартиры (зависит от обстоятельств и условий по договору страхования), которая была установлена на квартиру до наступления страховой ситуации. Аджастер (юридическое, физическое лицо) устанавливает факт возникновения страхового случая и уточняет его размеры. После этого принимается решение, как возместить ущерб (ремонт или замену), в какой форме и какую сумму следует выплатить.

Функции страхователя: направить жалобу в страховой брокер, с которой прилагается заключение из компетентных органов (Технадзор и аварийная служба), а также решения о возбуждении уголовного дела.

Лучше заранее застраховать квартиру и обеспечить гарантию, что она не будет утеряна в будущем.

https://www.youtube.com/embed/Lbac3cWKpI0