Отличия привилегированных акций от обычных

Содержание:

- Преимущества и недостатки

- Дивиденды

- Пакеты акций и их возможности

- Обыкновенные и привилегированные акции

- В тему

- Конвертируемые привилегированные акции с правом участия

- Типы

- Какие существуют типы привилегированных акций

- Преимущества привилегированных акций

- Обыкновенные акции и их разновидности

- Дивиденды и налоги по акциям — влияние на прибыль

- Особенности

Преимущества и недостатки

Привилегированные акции, как и многие финансовые инструменты, обладают преимуществами и недостатками для инвесторов:

| Преимущества | Недостатки |

| Чаще всего префы гарантируют получение некой суммы в качестве прибыли. Прибыль – фиксированный размер дивидендов. Однако дивиденды не выплачиваются, если компания работает убыточно | Эмитент вправе потребовать возврат акций без объяснения причин, полностью компенсировав ущерб и интерес |

| Владельцы акций обладают дополнительными правами, прописанными в уставе АО | Эти активы не наделяют правом голоса. Иначе говоря, привилегированные инвесторы не могут управлять компанией и принимать важные решения |

| Дивиденды выплачиваются в первую очередь. Также привилегированные акционеры имеют право получить долю собственности АО в случае его ликвидации | Фиксированный размер дивидендов не всегда считается плюсом. Например, сумма выплат акционерам указывается при эмиссии акций и не привязывается к доходности бизнеса. Значит, при росте прибыли компании доходность префов пропорционально снижается |

Дивиденды

Одна из особенностей привилегированных акций заключается в методе начисления дивидендов. Существуют префы, как с фиксированными дивидендами, так и допускающие определённую доплату. Доходность ценной бумаги бывает выражена или в сумме денежных средств, или в процентах к её текущей стоимости.

Фиксированные дивиденды признаны экспертами фондового рынка, а плавающие размеры дивидендов считаются скорее исключительными случаями. Случаются ситуации, когда сумма дивидендов по префам корректируется в соответствии с доходностью государственных акций. Например, если дивиденды выплачиваются ежеквартально, их величина привязывается к государственным облигациям (их волатильности). Такой механизм применяют предприятия, чтобы уменьшить риски.

По некоторым привилегированным акциям выплаты определяются аукционом. На практике это осуществляется таким образом:

- Брокерской компанией или банком-брокером, осуществляющим листинг ценных бумаг, организуются с определённой периодичностью аукционы по купле/продаже префов. Потенциальными покупателями подаются заявки, в которых указывается желаемое количество активов и ожидаемый размер дивидендов.

- Все поданные заявки собираются брокером, затем рассчитывается средняя доходность бумаг. Разрешение участвовать в аукционе получат заявители, предложившие размер выплат ниже, чем установили организаторы аукциона. Причём победители получат акции с одинаковым уровнем доходности.

Некоторые финансовые эксперты считают привилегированные акции, участвующие в аукционах, наиболее привлекательными активами на рынке РФ. Однако, аналитиками обнаруживаются и недостатки такой схемы: не всегда имеется достаточное количество покупателей ценных бумаг. Это может привести к тому, что доходность этих активов, рассчитанная по заявкам и предложенная брокером, будет чрезмерно высока для предприятия-эмитента или самого посредника.

Пакеты акций и их возможности

Пакетом называется количество акций, находящихся под единым контролем. Существуют следующие виды пакетов акций:

- миноритарный (от 1% до 25%);

- блокирующий (от 25%+1 акция до 50%);

- контрольный (от 50%+1 акция).

Владельцы менее 1% акций называются розничными. Владение тем или иным пакетом акций наделяет акционера различными правами:

- акционеры, имеющие менее 1% акций, не наделяются никакими правами, кроме права голосования на общем собрании акционеров;

- 1% акций даёт право доступа к базе данных акционеров. Это может быть полезно для разработки стратегии скупки акций;

- 2% акций позволяют акционеру предлагать кандидатуры в совет директоров компании и другие её контрольные органы, а также вносить вопросы в повестку дня общего собрания акционеров;

- 10% акций позволяют созывать внеочередное собрание;

- 20% акций, которыми владеет другая компания, делают акционерное общество зависимым;

- 25%+1 акция составляют блокирующий пакет, т.е. позволяют блокировать решения общего собрания акционеров, требующие одобрения 75% голосов. Это, например, такие вопросы, как реорганизация и ликвидация акционерного общества, внесение изменений в его устав, изменение уставного капитала;

- 50%+1 акция – контрольный пакет. Он позволяет единолично принимать решение по ряду стратегических вопросов. Например, об эмиссии ценных бумаг и о выплате дивидендов;

- 75%+1 акция позволяют акционеру единолично принимать любые решения.

Владелец контрольного пакета акций обязан сделать публичное предложение (оферту) остальным акционерам о выкупе у них акций. Владелец более 95% акций принудительно выкупает акции у миноритарных акционеров. Благодаря этим качественным различиям, рыночная стоимость одной акции в составе, например, блокирующего или контрольного пакета может быть значительно выше, чем её розничная рыночная стоимость. Вообще же выделяют следующие виды стоимости акций:

- номинальная – доля уставного капитала, приходящаяся на 1 акцию;

- эмиссионная – стоимость акции при первичном размещении на рынке, обычно она выше номинальной на сумму, называемую эмиссионной выручкой;

- рыночная – определяется на бирже как равновесие между спросом и предложением;

- балансовая – результат деления чистых активов компании на число акций в обращении.

Если рыночная стоимость акции (или её курс) ниже балансовой, считается, что акция недооценена и следует ожидать роста её курса. Аналогично в случае переоценённости акции относительно её балансовой стоимости следует ждать снижения курса.

Обыкновенные и привилегированные акции

Обыкновенные акции дают право голоса всегда, поэтому их называют голосующими. В зависимости от величины пакета, которым располагает акционер, реализуется это право по принципу «количество переходит в качество». Об этом чуть позже. Кроме того, обыкновенные акции дают (но не гарантируют) акционеру право на получение дивидендов. Право голоса реализуется путём участия в общем собрании акционеров компании. Наконец, в случае ликвидации акционерного общества, владельцы обыкновенных акций имеют право на получение части его имущества, оставшееся после расчётов с налоговыми органами и контрагентами. Дивиденды могут не выплачиваться в том случае, если соответствующее решение принято на общем собрании акционеров. Владельцы обыкновенных акций имеют приоритетное право на выкуп новой эмиссии до её размещения на рынке.

Привилегированные акции в общем случае являются не голосующими. Но если общее собрание акционеров приняло решение не выплачивать дивиденды по привилегированным акциям, они автоматически становятся голосующими, начиная со следующего общего собрания. Как только выплата дивидендов по привилегированным акциям возобновляется, они снова становятся не голосующими, начиная со следующего собрания.

Таким образом, после всех расчётов акционерного общества, связанных с налоговыми органами и контрагентами, производится начисление дивидендов по привилегированным акциям и только затем по обыкновенным акциям. По этой причине нередки ситуации, когда дивиденды по обыкновенным акциям не начисляются. Причины могут быть различными: финансовые проблемы, необходимость аккумулирования средств для развития компании или для поглощения другой и т. д.

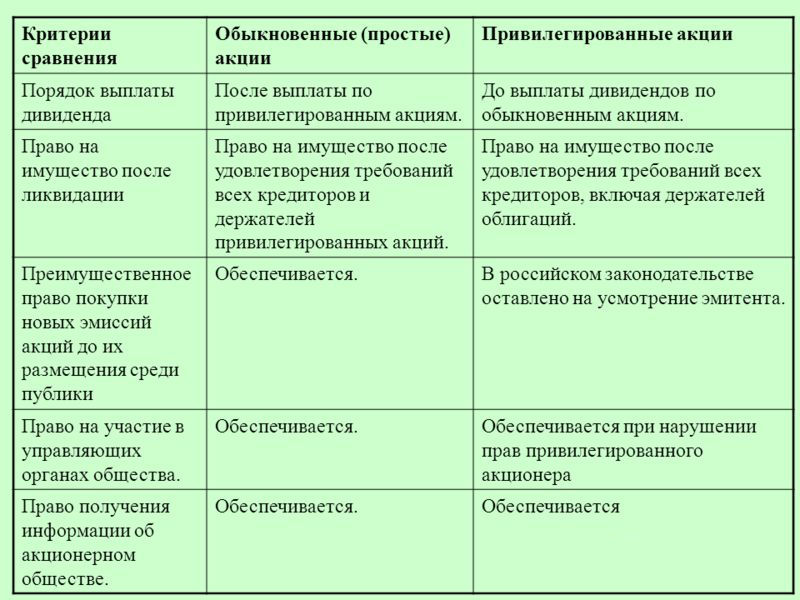

Резюмируя вышеизложенное, можно отобразить различия между обыкновенными и привилегированными акциями в виде таблицы:

В свою очередь, привилегированные акции подразделяются на:

- кумулятивные — невыплаченные дивиденды накапливаются для последующей выплаты;

- некумулятивные – невыплаченные дивиденды в дальнейшем не компенсируются;

- конвертируемые – могут быть обменены на обыкновенные акции в определённой пропорции;

- неконвертируемые – не обмениваются на обыкновенные;

- с долей участия – дают право на дополнительные дивиденды в случае, если дивиденды по обыкновенным акциям выше.

С точки зрения инвестора, сложно сказать, какие акции предпочтительнее: обыкновенные или привилегированные. Дивиденды привилегированных акций зафиксированы по сумме либо вычисляются из величины прибыли компании по определённой формуле. Некоторое время назад в российском законе об акционерных обществах была норма, по которой дивиденды «префов» не могли быть ниже, чем у «обычки». В нынешней редакции такой нормы нет, но она может присутствовать в уставе акционерного общества. Кроме того, с целью привлечения долгосрочных инвесторов некоторые крупные компании стараются поддерживать дивиденды «префов» на более высоком уровне. По логике, и их рыночная цена должна быть выше, как, например, на американском фондовом рынке.

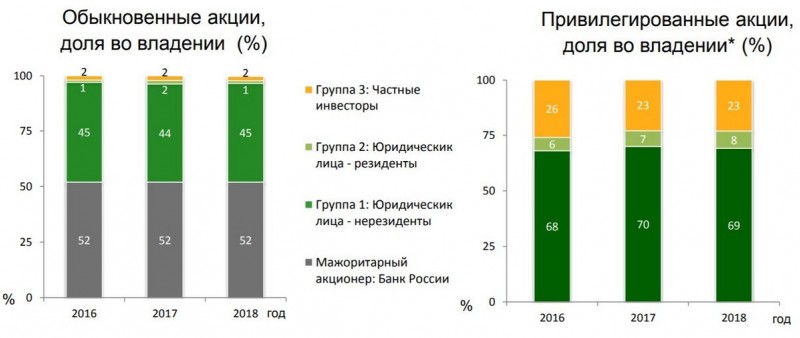

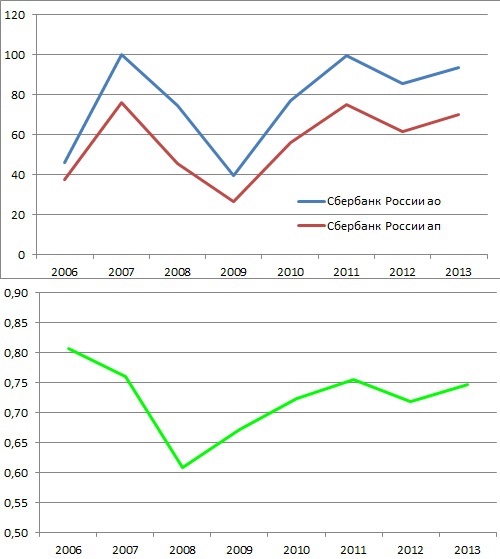

Фактически же в России обыкновенные акции в абсолютном большинстве случаев дороже «префов». Например, на графиках выше показаны рыночные стоимости обыкновенных (ао) и привилегированных (ап) акций Сбербанка. Зелёная линия — отношение стоимости ап к ао. Разобраться в причинах этого парадокса пытаются многие экономисты, но единого мнения нет. Одна из причин, вероятно, в том, что интересы владельцев «префов» относительно слабо защищены в силу их небольшой доли в общем объёме акций. Здесь уместно рассмотреть права акционеров в зависимости от размера пакета голосующих акций, которым они располагают.

В тему

️ Coca-Cola история цены на акции и доходности

️ Акции Газпрома — что в них особенного?!

️ Российские голубые фишки

️ Преимущества ETF-ов над акциями

️ Сальдирование убытков по ценным бумагам — способ сэкономить на налогах

️ Моя инвестиционная стратегия! Или как я зарабатываю более 10% в долл. в год.

Список всех подкастов здесь.

Спасибо, что смотрите, читаете и слушаете MoneyPapa!

Если Вы прочитали для себя что-то полезное, то, пожалуйста, поддержите проект MoneyPapa и сделайте следующее:

подпишитесь на мои новости здесь

подпишитесь на меня на ютубе, в инстаграм, в телеграм и в фейсбуке

и лайк, подписка, комментарий!

Так я буду знать, что Вам нравится то, что я делаю и я буду создавать полезные материалы ещё! Заранее большое спасибо!

***

А я желаю Вам благополучия в финансах, в семье и по жизни!

С Вами был Тимур Мазаев, он же MoneyPapa

ADD_THIS_TEXT

Конвертируемые привилегированные акции с правом участия

Конвертируемые привилегированные акции с правом участия — это конвертируемые акции с дополнительной характеристикой, подразумевающей, что в случае продажи или ликвидации компании держатель имеет право получить номинальную стоимость и их долю в акционерном капитале, как если бы акции были конвертированы; то есть он участвует в акционерном капитале даже после конвертации.

Как и конвертируемые привилегированные акции, эти инструменты имеют условие принудительной конвертации, которое срабатывает при публичном размещении. В итоге мы имеем инструмент, который ведет себя как привилегированные акции с обязательным выкупом, когда компания является непубличной, и конвертируется в обыкновенные акции при публичном размещении, как показано в таблице ниже.

Таблица чистых выплат для структуры

с участием конвертируемых привилегированных акций

с правом участия.

|

Макс инвестирует 1,3 млн долл, за 49,95% |

|||

|

Конвертируемые привилегированные акции с правом участия |

|||

|

Стоимость сделки* |

|||

|

2 млн. долл. |

5 млн. долл. |

10 млн. долл. |

|

|

Макс |

0,249 долл. |

1,748 долл. |

4,245 долл. |

|

Сэм |

0,251 долл. |

1,752 долл. |

4,255 долл. |

* В отличие от структуры с привилегированными акциями с обязательным выкупом, конвертируемые привилегированные акции с правом участия превращаются в структуру с обыкновенными акциями после IPO.

Несомненно, условие принудительной конвертации — основная причина использования конвертируемых привилегированных акций с правом участия вместо структуры с привилегированными акциями с обязательным выкупом и дешевыми обыкновенными акциями.

У конвертируемых привилегированных акций с правом участия нет такой неудобной характеристики как обязательная выплата частным инвесторам во время публичного размещения. Эту черту обычно не любят андеррайтеры, поскольку легче продать новые публичные акции, если все поступления будут использованы для развития бизнеса компании, а не для выплат существующим акционерам.

Типы

В дополнение к прямым привилегированным акциям на рынке привилегированных акций есть разнообразие. Дополнительные типы привилегированных акций включают:

- Предшествующие привилегированные акции — у Многих компаний есть другие вопросы привилегированных акций, неуплаченных когда-то; одна проблема обычно определяется самый высокий приоритет. Если у компании есть только достаточно денег, чтобы выполнить график дивиденда по одной из предпочтительных проблем, это осуществляет платежи по предпочтенному предшествующему. Поэтому, у предшествующих preferreds есть меньше кредитного риска, чем другие привилегированные акции (но обычно предлагает более низкий урожай).

- Предпочтительные привилегированные акции — Оцениваемый позади предшествующих привилегированных акций компании (на основе старшинства) являются предпочтенными проблемами своего предпочтения. Эти проблемы получают предпочтение по всем другим классам компании, предпочел (за исключением предпочтенного предшествующего). Если компания выпускает больше чем одну проблему предпочтенного предпочтения, проблемы оцениваются старшинством. Одна проблема определяется первое предпочтение, следующая старшая проблема вторая и так далее.

- Конвертируемые привилегированные акции — Они предпочтены проблемы, которые держатели могут обменять на предопределенное число акций обычных акций компании. Этот обмен может произойти в любое время, инвестор выбирает, независимо от рыночной цены обычных акций. Это — одностороннее соглашение; нельзя преобразовать обычные акции назад в привилегированные акции. Вариант этого — антиразводняющий кабриолет, предпочтенный недавно сделанный популярным инвестиционным банкиром Стэном Медли, который структурировал несколько вариантов их предпочтенных для приблизительно сорока плюс акционерные общества. В вариантах, используемых Стэном Медли, предпочтительная акция преобразовывает или в процент обыкновенных акций компании или в фиксированную сумму в долларах обыкновенных акций, а не число набора акций общих. Намерение состоит в том, чтобы повысить качество плохих инвесторов эффектов, страдают от необузданных закорачивающих и разводняющих усилий на рынках OTC.

- Совокупные привилегированные акции — Если дивиденд не выплачен, он накопится для будущей оплаты.

- Сменные привилегированные акции — Этот тип привилегированных акций несет вложенный выбор, который будет обменен на некоторую другую безопасность.

- Участвующие привилегированные акции — Эти предпочтительные проблемы предлагают держателям возможность получить дополнительные дивиденды, если компания достигает предопределенных финансовых целей. Инвесторы, которые купили эти запасы, получают свой регулярный дивиденд независимо от работы компании (предполагающий, что компания преуспевает достаточно, чтобы сделать ее ежегодные выплаты дивидендов). Если компания достигает предопределенных продаж, дохода или целей доходности, инвесторы получают дополнительный дивиденд.

- Бесконечные привилегированные акции — у Этого типа привилегированных акций нет установленной даты, в которую инвестированный капитал будет возвращен акционеру (хотя есть привилегии выкупа, проводимые корпорацией); большинство привилегированных акций выпущено без даты выкупа.

- Привилегированные акции Putable — у Этих проблем есть «помещенная» привилегия, посредством чего держатель может (при определенных условиях), вынуждают выпускающего искупить акции.

- Ежемесячные доходные привилегированные акции — комбинация привилегированных акций и подчиненного долга.

- Некумулятивные привилегированные акции — Дивиденды для этого типа привилегированных акций не накопятся, если они будут не оплачены; очень распространенный в привилегированных акциях TRuPS и банка, с тех пор под ЕЩЕ РАЗ привилегированными акциями правил должно быть некумулятивным, если это должно быть включено в Капитал первого порядка.

Какие существуют типы привилегированных акций

Среди всего многообразия существующих в настоящее время привилегированных акций, можно выделить следующие основные типы:

- Кумулятивные;

- Некумулятивные;

- С долей участия;

- Конвертируемые;

- С фиксированной

ставкой дивидендов; - С корректируемой

ставкой дивидендов; - Гарантированные;

- С приложенным опционом

на продажу; - Отзывные.

Кумулятивные «префы» предполагают накопление дивидендов в том случае, если по каким-либо причинам они не будут выплачены вовремя. Соответственно, некумулятивные привилегированные акции такой возможности не предусматривают и невыплаченные дивиденды теряются (взамен на приобретение права голоса на весь тот период времени, пока не будут выплачены очередные положенные дивиденды).

«Префы» с долей участия,

позволяют своему владельцу рассчитывать

на дивидендный доход больше того, который

положен по умолчанию. Например, в том

случае, когда по обыкновенным акциям

будет объявлен размер дивидендов больше,

чем предполагается выплата по

привилегированным.

Конвертируемые

привилегированные акции предполагают

возможность обмена на обыкновенные

акции компании. Этим они, в определённой

степени, схожи с варрантами. По понятным

причинам, их курс максимально приближен

к курсу обыкновенных акций. В ходе их

эмиссии определяется тот период времени,

в который можно осуществить данный

обмен, а также курс обмена (в какой

пропорции их можно будет обменять). По

истечении отведённого для обмена периода

времени (если конвертация не будет

осуществлена), такие акции автоматически

превращаются в простые привилегированные.

Фиксированная ставка

дивидендов предполагает, что по «префам»

такого типа выплачивается строго

определённый и прописанный в уставе

акционерного общества доход. Этот доход

может быть назначен как в виде определённой

фиксированной суммы денег, так и в виде

фиксированного процента от номинальной

стоимости акции. Такой тип акций схож

с бессрочными облигациями, так как они

обеспечивают своему владельцу некое

подобие ренты. Но в отличие от облигаций,

дивиденды по таким акциям могут быть

выплачены только с чистой прибыли

компании. Поэтому в том случае, если по

итогам года компания покажет убыток,

купонный доход по облигациям может быть

выплачен, а вот дивиденды по акциям

выплачены не будут.

Что касается акций с

корректируемой ставкой дивидендного

дохода, то в данном случае, как уже

понятно из названия, ставка подлежит

регулярной коррекции. Её пересматривают

обычно раз в квартал и назначают в

соответствии с текущими процентными

ставками (например на основе межбанковской

ставки LIBOR).

К гарантируемым

«префам» относятся такие акции, выплаты

дивидендов по которым гарантируются

не только компанией-эмитентом, но и

какой-либо третьей стороной (например,

банком или более крупной компанией).

Такого рода гарантия повышает надёжность

этих бумаг и делает их гораздо более

привлекательными в глазах инвесторов.

Акции с

приложенным опционом на продажу,

предполагают возможность продать их

компании-эмитенту по установленной в

опционе цене. Это является своего рода

страховкой от неликвидности и от снижения

цены акций. Ведь в случае исполнения

данного опциона, эмитент выкупит все

акции по заранее оговоренной цене.

Кроме этого,

существуют привилегированные акции

комбинирующие в себе сразу несколько

из перечисленных выше типов. Например,

может быть отзывная акция с фиксированным

процентным доходом, выплата дивидендов

по которой гарантирована какой либо

третьей стороной. Или, допустим,

кумулятивная акция с корректируемой

ставкой дивидендного дохода. Вот вкратце

и всё, если после прочтения данной статьи

у вас остались какие-либо вопросы, то

добро пожаловать в форму комментариев

расположенную ниже.

Акции , Словарь трейдера

Преимущества привилегированных акций

Префы наделяют своего владельца определенными правами и в то же время накладывают некоторые ограничения на участие в деятельности компании-эмитента. Рассмотрим особенности префов по сравнению с обычными акциями.

Привилегированные акции наделяют своих владельцев особыми правами

Привилегированные акции наделяют своих владельцев особыми правами

Регулярные дивиденды

Рассматривая, что такое привилегированные акции, стоит рассмотреть их преимущества перед обычными. Основная причина, по которой эти ценные бумаги называются именно так, состоит в получении их владельцем гарантированных регулярных доходов — дивидендов. Держателям обычных акций тоже выплачивают дивиденды, однако вероятность того, что выплата по данному виду ценных бумаг будет произведена, зависит от соответствующего решения, принятого на собрании акционеров.

Однако бывают исключения, когда дивиденды не платят и привилегированным акционерам. Одним из оснований для этого может послужить убыточная деятельность предприятия в текущем периоде (это может быть квартал, полгода или год). Таким образом, выплата дивидендов приостанавливается, чтобы не усугубить финансовое положение компании.

Фиксированная сумма выплат

Суммв выплат по обычным акциям рассчитывается как процент от объема чистой прибыли организации. Если предприятие переживает не лучшие времена, это непременно скажется на размере выплат для держателей обыкновенных ценных бумаг. Привилегированные акционеры, напротив, могут рассчитывать на фиксированный доход. Он определяется либо как определенная сумма, либо как процент от номинальной (первоначальной) цены акции. Таким образом, вне зависимости от текущей финансовой оьстановки в организации, прибыль владельца префов будет постоянной.

Однако, здесь есть один недостаток — зафиксированная при покупке акции сумма выплат в дальнейшем не корректируется на инфляцию и не индексируется. Кроме того, если прибыль компании стабильно растет, размер дивиденда от этого никак не меняется. Существует отдельный тип префов — акции с плавающей ставкой дивиденда, который позволяет изменять процент выплат в соответствии с определенными условиями. Об этом и других видах привилегированных акций мы поговорим чуть позже.

Высокая дивидендная доходность

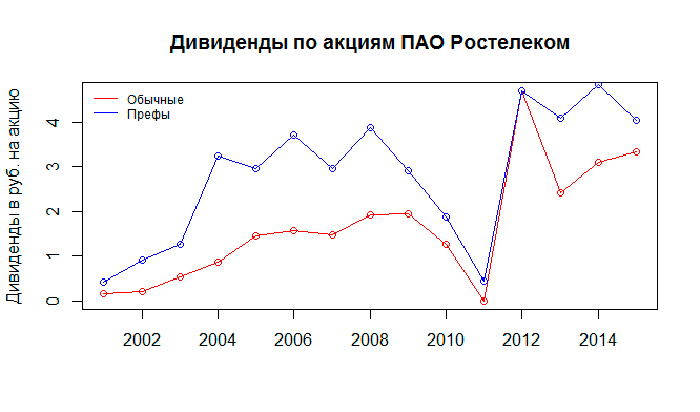

Привилегированные акции обеспечивают стабильный и немалый доход. Размер дивидендов по ним почти всегда превышает выплаты по обычным акциям. Для подтверждения рассмотрим данные компании «Ростелеком» в период с 2001 по 2015 год.

Доходность привилегированных акций

Доходность привилегированных акций

Видим, что тренды двух видов акций примерно повторяют друг друга, и в каждый момент времени доходность для привилегированных бумаг выше. Подобная тенденция характерна для многих российских компаний, выпускающих префы — Сбербанка, Татнефти, Сургутнефтегаза и т.д.

Право на часть имущества

По закону акционер как привилегированный, так и простой, имеет право на получение части имущества предприятия в случае ликвидации. В такой ситуации компания первым делом рассчитывается с держателями облигаций (кредиторами), а затем оставшиеся средства распределяет между акционерами пропорционально их долям. И здесь привилегированные акционеры имеют преимущество перед простыми — свой «кусок пирога» они получат в первую очередь. Тем не менее бывают случаи, когда акционерное общество ликвидируют по причине банкротства, и велик шанс, что после расчетов с кредиторами денег для владельцев акций вовсе не останется.

Право голоса

Правом принимать управленческие решения в компании наделены только простые акционеры. Держатели префов такого права не имеют в качестве компенсации за высокий и относительно более стабильный доход. Тем не менее в голосовании о таких важных решениях, как ликвидация и реорганизация общества, участвуют все держатели долевых бумаг.

В линейке ценных бумаг префы находятся между обыкновенными акциями и облигациями. Для того чтобы оценить доходность вложений, инвестору необходимо понимать разницу между этими тремя документами. Различия между простыми и привилегированными бумагами мы уже обсудили. Теперь поговорим о том, чем отличаются префы от облигаций.

Обыкновенные акции и их разновидности

Держатели обыкновенных акций имеют право получать прибыль от роста котировок и получения дивидендов. Кроме этого, они имеют голос на собраниях Акционерного общества и могут принимать участие в выборах новых членов в совет директоров. Ликвидационная стоимость (имущественная доля) таких акций в случае ликвидации АО не определена.

Если фирма станет банкротом, держатели непривилегированных акций будут последними в списках претендентов на выплаты: после кредиторов, владельцев облигаций и привилегированных ценных бумаг. Другими словами, у владельца обыкновенных акций при банкротстве АО очень небольшие шансы получить денежные средства обратно. У обыкновенной акции нет определённого срока обращения, то есть она является бессрочной. Она неделима, но ею могут владеть несколько лиц на правах общей собственности.

Обычные акции имеют разную степень инвестиционной привлекательности, и подразделяются на шесть основных разновидностей:

| Виды | Особенности |

|---|---|

| «Голубые фишки» | Выпускаются ведущими предприятиями в своей отрасли. Это стабильные АО, получающие высокую прибыль и выплачивающие акционерам дивиденды. Финансовая стабильность такой компании не зависит от конъюнктуры рынка. «Голубые фишки» можно найти в индексе Доу Джонсона |

| Акции роста | Ценные бумаги фирм, по которым ждут высокий темп прибыли. Инвестиционную привлекательность таких бумаг определяет быстрый рост их стоимости. Получаемая владельцами прибыль вкладывается в развитие бизнеса, дивиденды не выплачиваются. Например, крупные высокотехнологичные компании |

| Доходные | Имеют постоянную доходность на уровне банковского процента. АО этой группы имеют стабильное финансовое положение, при этом почти не расширяются, отправляя основную часть прибыли, полученной владельцем , на выплату дивидендов. Например, предприятия коммунального хозяйства |

| Циклические | Изменяются в зависимости от экономических циклов. В периоды преуспевания прибыль и стоимость ценных бумаг растёт, в периоды рецессии – падает. При тенденции к росту экономики такие акции становятся удачным объектом для инвестиций. Например, организации, производящие промышленное оборудование |

| Спекулятивные (рискованные) | Имеют самую большую тенденцию к росту, при этом существует высокая вероятность возникновения у АО финансовых проблем. Их стоимость часто меняется, дивиденды почти не выплачиваются. Чаще всего они приобретаются опытными инвесторами, так как имеется очень высокий риск крупных убытков. Например, маленькие предприятия в перспективных отраслях экономики (новые технологии, современные тип ы энергии) |

| Защитные (оборонительные) | Выпускаются АО, имеющими стабильные прибыли даже при снижении деловой активности. Их стоимость не уменьшается в периоды спада в экономике. Инвесторы вкладывают денежные средства при первых предпосылках на экономический спад и держат их там до улучшения ситуации. Например, компании, производящие фармацевтические препараты и продовольствие |

Учитывая типы обычных акций, составляется инвестиционный портфель, где оптимально сочетаются доходность и риски. Начинающий инвестор, разрабатывающий стратегию инвестирования, должен прислушиваться к рекомендациям специалистов. Финансовым консультантом анализируются тенденции развития экономических секторов, определяются перспективные АО, которые могут иметь стремительное увеличение дохода или фирмы, на которые не повлияют кризисные ситуации.

Дивиденды и налоги по акциям — влияние на прибыль

Многие старательно избегают иметь в своем портфеле акции, регулярно выплачивающие дивиденды. Считается, что если компания не может придумать ничего лучше, чем раздавать прибыль своим акционерам, не очень эффективна в управлении и своем развитии. Деньги на расширение бизнеса способны давать куда более высокую отдачу.

Второй момент — это налоги. 13% с полученной прибыли мы обязаны отдавать государству. В итоге это уменьшает итоговую доходность. Особенно это заметно на длительных интервалах — 5-10-15 лет и более.

Например. Получая годовую прибыль 12% в виде дивидендов, 13% нужно заплатить в виде налогов. В итоге — реальная доходность составит 10,4%. И так каждый год. Но если основная доходность сосредоточена на росте котировок, без получения дивидендных выплат, то пока вы не продадите акции — налог можно не платить.

Что это даст в плане доходности?

Покупая акции на 15 лет со средним ростом котировок за это время — 12% в год, к концу срока прибыль составит 447%.

То же самое без роста, но с получение дивидендов — 12% в год, но после вычета налога — 10,44%. К концу срока прибыль — 317%.

Результат: разница в доходности составила 40%.

Особенности

Привилегированные акции — специальный класс акций, у которых может быть любая комбинация особенностей, не находившихся в собственности обычными акциями.

Следующие особенности обычно связываются с привилегированными акциями:

- Предпочтение в дивидендах

- Предпочтение в активах, в случае ликвидации

- Обратимость к обычным акциям.

- Callability, по усмотрению корпорации

- Не имеющий права голоса

Предпочтение в дивидендах

В целом у привилегированных акций есть предпочтение в выплатах дивидендов. Предпочтение не гарантирует оплату дивидендов, но компания должна выплатить установленные дивиденды на привилегированных акциях прежде, чем выплатить любые дивиденды на обычных акциях.

Привилегированные акции могут быть совокупными или некумулятивными. Предпочтенное совокупное требует, чтобы, если компания не выплачивает дивиденд (или платит меньше, чем установленный уровень), он восполнил его в более позднее время. Дивиденды накапливаются с каждым переданным периодом дивиденда (который может быть ежеквартально, раз в полгода или ежегодно). Когда дивиденд не выплачен вовремя, он «прошел»; все переданные дивиденды на совокупном запасе составляют дивиденд в задолженности. Запас без этой особенности известен как некумулятивное, или прямо, привилегированные акции; любые дивиденды прошли, потеряны если не объявленный.

Другие особенности или права

Привилегированные акции могут или могут не иметь фиксированной стоимости ликвидации (или номинал) связанный с ним. Это представляет объем капитала, который был внесен корпорации, когда акции были сначала выпущены.

- привилегированных акций есть требование на доходах ликвидации корпорации запаса, равной ее паритету (или ликвидация) стоимость, если иначе не договорились. Это требование старше той из обычных акций, у которых есть только остаточное требование.

- Почти у всех предпочтительных акций есть договорная, сумма фиксированного дивиденда. Дивиденд обычно определяется как процент номинала, или как установленная сумма (например, Ряд 6% Pacific Gas & Electric Предпочтительное). Иногда, о дивидендах на предпочтительных акциях можно договориться как плавание; они могут измениться согласно индексу исходной процентной ставки (такому как LIBOR).

некоторых предпочтительных акций есть специальные избирательные права одобрить внеочередные события (такие как выпуск новых акций или одобрение приобретения компании) или выбрать директоров, но у самых предпочтительных акций нет избирательных прав, связанных с ними; некоторые предпочтительные акции получают избирательные права, когда предпочтительные дивиденды находятся в задолженности в течение существенного времени. Это — вся переменная на правах, назначенных на предпочтительные акции во время объединения.

Вышеупомянутый список (который включает несколько обычных прав) не всесторонний; предпочтительные акции (как другие юридические меры) могут определить почти любое мыслимое право. Предпочтительные акции в США обычно несут условие досрочного выкупа, позволяя корпорации издания купить обратно акцию в (обычно ограничиваемый) усмотрение.