Как сэкономить на налогах по вкладам: лайфхак, который будет работать до конца 2020 года

Содержание:

- Как отчитаться и заплатить налог

- Вместо заключения

- Как сэкономить

- Как найти вклады с выплатой процентов сразу после открытия

- Как работают вклады с выплатой процентов в начале срока

- Стоит ли использовать вклады с выплатой процентов в начале срока

- Если в 2020 году положить 1 миллион ₽ на 1 год при условии сохранения ключевой ставки 4,25%

- Как рассчитывается налог

- Налог на вклады физических лиц в 2017 году

- Вклад в бюджет

- Пример расчета налога на вклады

- История

- Какие виды вкладов облагаются

- Комментарии экспертов

- Какие именно вклады облагаются налогом

- Какой налог с депозита юридического лица

- Облагается ли

- На какие вклады будет налог и как он рассчитывается?

- Плата за вывод

Как отчитаться и заплатить налог

По налогу на доходы физических лиц налоговый период – год, а уплатить сам НДФЛ нужно не позднее 1 декабря года, следующего за отчетным. Вступит в силу новая статья Налогового кодекса только с 1 января 2021 года. То есть, в первый раз заплатить налог на доходы с вкладов придется только в 2022 году – за доход, полученный в 2021-м.

Какими бы ни были доходы от вклада в 2020 году, с них ничего платить не придется.

Поэтому экстренные попытки вывести свои вклады из банков в панике были бессмысленными – налог все равно заработает только со следующего года, а забирая вклад досрочно, клиент банка зачастую теряет все накопленные проценты (или получает доход по сниженной ставке).

Кто-то сразу начал дробить крупные вклады на несколько мелких – это тоже бессмысленно. Так, по новым правилам процедура будет такой:

- банки, начисляя и выплачивая процентный доход по вкладам, будут отчитываться об этом перед Федеральной налоговой службой не позднее 1 февраля следующего за отчетным года;

- если вкладов больше одного, ФНС автоматически получит информацию обо всех и будет рассчитывать налог по общей сумме;

- ФНС автоматически рассчитает сумму налога и пришлет налогоплательщику уведомление об оплате – по образцу уведомлений на транспортный налог или налог на недвижимость;

- до 1 декабря следующего за отчетным года плательщик должен будет оплатить налог по уведомлению.

Другими словами, за вкладчика все посчитают банк и ФНС, а ему останется только заплатить налог. Налоговое уведомление может прийти на обычную почту по адресу регистрации налогоплательщика, а если он хотя бы раз заходил в личный кабинет на сайте ФНС – то сразу туда. При желании можно заранее пополнить авансовый кошелек в личном кабинете, тогда налог автоматически спишется из этих денег.

Правда, остается несколько нюансов – доход по вкладу он может получить в один год, и до даты уплаты налогов все потратить (чем получить недоимку и риск штрафных санкций). Но такова система – сразу заплатить налог нельзя, все будет рассчитываться только на следующий год.

Но еще более неприятная ситуация – когда проценты по вкладу капитализируются (прибавляются к сумме). Например, вкладчик может открыть вклад на 3 года с ежемесячной капитализацией процентов. Об их начислении банк обязательно уведомит ФНС, и если сумма больше порога, то налоговая начислит НДФЛ. Проблема в том, что вкладчик увидит эти деньги только через 2 года, а налог платить ему придется уже сейчас.

Плюс 2 недели: предпринимателям дали больше времени, чтобы выбрать режим вместо ЕНВД

Вместо заключения

Еще в 2016 году Минфин активно заговорил о необходимости модифицировать систему налогообложения депозитов и вести налог на полную сумму доходов от финансовых вложений. Их аргументы в целом понятны:

- Есть прослойка богатых людей, которые не платят ни копейки налогов с миллиардных депозитов.

- Почему облигации облагаются налогами, а депозиты — нет?

- На сберегательных счетах россияне аккумулировали огромные суммы.

Предложения Минфина были восприняты плохо. Вполне очевидно, что против подобных инициатив выступают и банки (осознавая, что дополнительная налоговая нагрузка отпугнет вкладчиков) и простые люди, для которых сберегательные счета – вопрос выживания, а не роскоши.

Как сэкономить

Некоторые банки запустили этой осенью вклады с выплатой процентов вперёд. Если открыть вклад до конца года и сразу получить доход авансом, то он не будет облагаться налогом.

Как найти вклады с выплатой процентов сразу после открытия

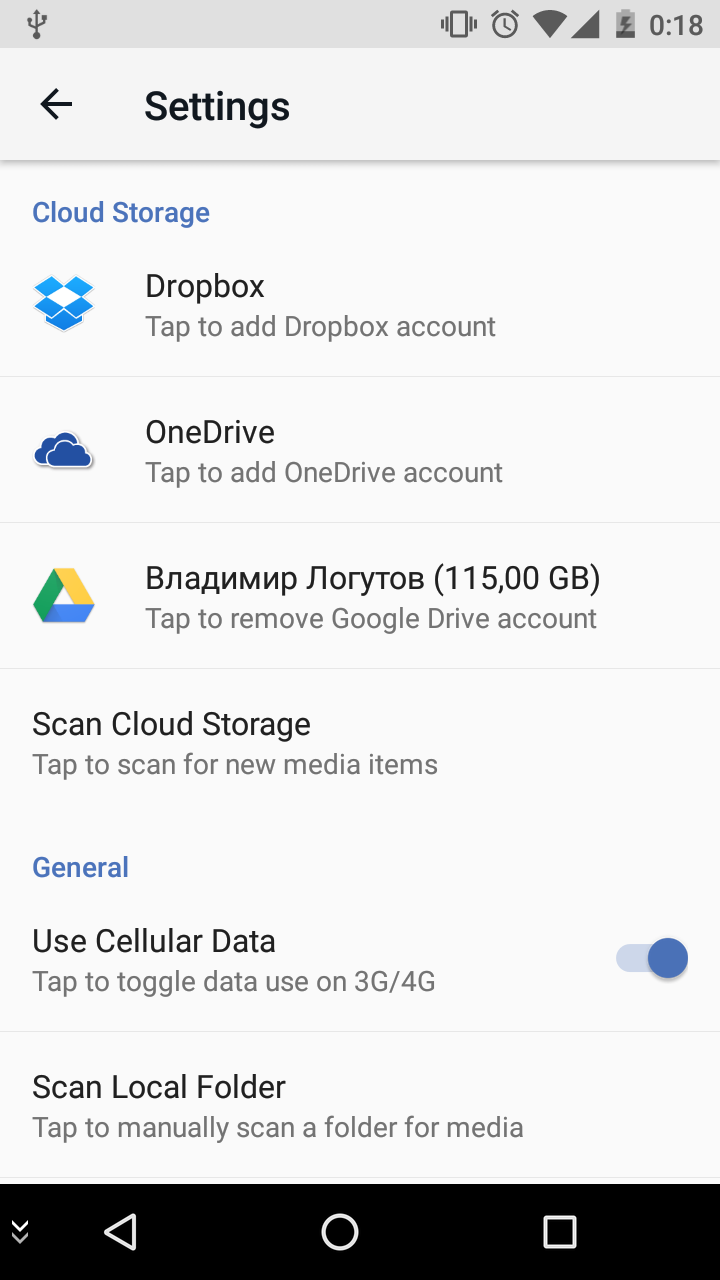

Зайдите на страницу калькулятора вкладов Сравни.ру. Введите сумму и срок вклада. Нажмите кнопку «Ещё условия». В графе «Выплата процентов» выберите «В начале срока».

По результатам поиска нашего калькулятора, среди банков из топ-100 по активам вклады с выплатой процентов в начале срока предлагают четыре кредитные организации.

|

№ |

Банк — название вклада |

Сумма |

Ставка |

Срок вклада |

|

1 |

300 000 ₽ — 10 000 000 ₽ |

3–7% (4,2% эффективная) |

366 дней |

|

|

2 |

От 50 000 ₽ |

3,87–4,51% |

91, 181, 367, 730 дней |

|

|

3 |

30 000 ₽ — 10 000 000 ₽ |

4,15–4,25% |

181, 270, 366 дней |

|

|

4 |

От 50 000 ₽ |

4–4,2% |

181, 365 дней |

Доходность таких вкладов зависит от срока размещения. Например, в банке «Открытие» 4,51% можно заработать при вложении денег на 181 день, а если разместить их на год, то 4,05%. При этом в «Газпромбанке» чем больше срок, тем выше процент: 4% на 181 день и 4,2% на 365 дней.

Как работают вклады с выплатой процентов в начале срока

Вклад открывается через интернет (для действующих клиентов) или в офисе банка. На счёте размещаются деньги. В тот же или следующий день банк начисляет проценты по вкладу за весь срок размещения. Доход прибавляется к сумме вклада или перечисляется на отдельный счет, например на карту (так работает вклад «Надёжный» от банка «Открытие»).

Если деньги переводятся на счёт вклада, то их нельзя получить до окончания срока действия депозита. Ни один из вкладов не имеет опции частичного снятия денег. При досрочном закрытии такого продукта начисленные проценты получить не получится. Банк пересчитает доходность по ставке «до востребования» (0,01%).

Если проценты по вкладу были переведены на отдельный счёт, то при досрочном расторжении договора банк вычтет уплаченные проценты из суммы вклада, а на остаток начислит доход по ставке «до востребования».

Стоит ли использовать вклады с выплатой процентов в начале срока

Открывать вклады с начислением процентов в начале срока не всегда выгодно. Если выбрать на калькуляторе Сравни.ру опцию получения процентов «В конце срока», то доходность таких предложений вырастет до 5,5% годовых. При вложении от 1 миллиона ₽ на срок от 1 года, скорее всего, возникнет налог, но заработать всё равно получится больше, чем на вкладе с процентами в начале.

Если в 2020 году положить 1 миллион ₽ на 1 год при условии сохранения ключевой ставки 4,25%

|

Вид вклада |

Доход |

Налог |

Доход за вычетом налога |

|

Вклад с доходом 4,5% и процентами в начале срока |

45 000 ₽ |

325 ₽ |

44 675 ₽ |

|

Вклад с доходом 5,5% и процентами в конце срока |

55 000 ₽ |

1625 ₽ |

53 375 ₽ |

В будущем всё будет зависеть от размера ключевой ставки ЦБ. Если она будет снижаться, то сумма налога станет расти и выгодность таких продуктов тоже.

При увеличении ключевой ставки есть шанс совсем не платить налог, если она станет выше доходности по вкладу. Но чаще всего ключевая ставка держится на уровне ниже, чем средняя ставка по вкладам.

Как рассчитывается налог

Налог на рублевые вклады рассчитывается по формуле:

S=P*t/100, где

- S — сумма налогового платежа;

- P — прибыль, облагаемая налогом;

- t — ставка налогового сбора (30% для нерезидентов, 35% для резидентов).

В свою очередь, величина прибыли, облагаемая налоговым сбором, рассчитывается как:

P=W*(N-K-5)/100/365*n, где

- W — сумма сбережений, размещенная на депозитном счете;

- N — годовая процентная ставка;

- К — ставка рефинансирования;

- n — время хранения депозита, в днях.

Рассмотрим конкретный пример. Исходные данные:

- сумма вклада — 500 000 руб.;

- договор оформлен 1 марта на 3 месяца (92 дня);

- годовая ставка по вкладу — 13,5%;

- ставка рефинансирования — 8,4%;

- 1 апреля ставка рефинансирования снижена до 7,9%;

- вклад оформил резидент РФ.

Подставляем в приведенную формулу конкретные цифры:

P=500000х(13,5-7,9-5)/365/100х61=489,22

Таким образом, налог придется платить с суммы 489 руб. 22 коп. Конкретная величина платежа равна 171 руб. 23 коп. (489,22*35/100).

По валютным вкладам величина налога рассчитывается по формуле:

S=W*(N-9)/100/365*n*t/100, где

- S — величина налога;

- W — сумма сбережений, размещенная на депозитном счете;

- N — ставка по вкладу;

- n — время хранения депозита, в днях;

- t — ставка налога (30% для нерезидентов, 35% для резидентов).

Приведем пример расчета на конкретном примере:

- сумма вклада — 5000 $;

- годовая ставка — 9,5%;

- срок хранения — 90 дней;

- вкладчик — резидент РФ.

Вкладчику необходимо будет уплатить 0,04 $ (3000*(9,5-9,0)/365/100*90*13/100).

Налог по депозитам с драгоценными металлами рассчитывается по формуле:

S=W*N/100/365*n*13/100, где

- S — величина налога;

- W — сумма сбережений, размещенная на депозитном счете;

- N — годовая процентная ставка по вкладу;

- n — время хранения, в днях.

Налог на вклады физических лиц в 2017 году

Сограждане-физики сегодня могут вздохнуть с облегчением. Неужели платить не нужно? Нужно. Более того, ставка налога может показаться чудовищной даже по нынешним временам. Согласно статье 224 НК РФ:

- Резиденты заплатят 35%.

- Нерезиденты — 30%.

Так почему же беспокоиться не следует? Ответ заключается в идентификации налоговой базы. Согласно статье 214.2 налог берется только с размера процентов, превышающего некую нормативную величину, которая равна:

- Для рублевых вкладов: ставка рефинансирования 9,25% (с 2 мая 2017 года) плюс 5%.

- Для валютных вкладов: 9%.

Следует признать, что ставка рефинансирования — устаревший термин, не используемый в банковской среде уже более года. С 2016 года величина ставки рефинансирования приравнена к величине «ключевой ставки». Ключевая ставка — важный и мощный инструмент государственного вмешательства в экономику во всех странах. Это — минимальная ставка, по которой ЦБ РФ выдает кредиты коммерческим банкам (на срок в 1 неделю), и максимальная ставка привлечения депозитов от них же. От значения ставки зависит скорость и масштабы оборота кредитных ресурсов и, как следствие, объемы инвестиций в экономику страны.

Первый пик инфляции в стране наблюдался с конца 90–х и продолжался до 2008 года. Второй относительный подъем — в 2014–2015 гг. В эти непростые периоды процентные ставки по финансовым вложениям в рублях достигали невиданных значений, что привело бы к большим сборам с доходов по вкладам. Еще в начале 2015 года ключевая ставка была увеличена до 17% в целях ограничения инфляции и поддержания финансовой стабильности. В течение последних двух лет ставка плавно снижалась до 9,25%.

В результате налоговый «порог» для процентов по финансовым вложениям в рублях сегодня равен 14,75%. Вместе с тем в 2017 году банки опустили ставки по причине взлета страховых тарифов АСВ (Агентство Страхования Вкладов). Уже сейчас в АСВ банки платят 6% от доходов по рублевым вкладам. Сегодня вы вряд ли найдете предложения банков выше 11–12% в рублях (средняя величина — чуть меньше 9%) или 3–5% в валюте. А, следовательно, и налоги платить не требуется.

Обязательные условия:

- С момента, когда ставка превысила нормативную, прошло не более трех лет.

- Ставка процентов по банковскому договору не была увеличена.

Вклад в бюджет

В конце своего обращения 25 марта президент отдельно выделил две меры. Поскольку они, по его собственному выражению, непростые. Но все полученные с их помощью дополнительные доходы, заявил Владимир Путин, будут направлены на поддержку тех, кто в ней нуждается. Фактически обе меры означают введение дополнительной налоговой нагрузки на более состоятельных граждан, считают эксперты.

Бедные

Фото: ИЗВЕСТИЯ/Павел Бедняков

Фото: ИЗВЕСТИЯ/Павел Бедняков

Итак, предложение, которое может затронуть многих, — обложить НДФЛ процентные доходы по вкладам, общий объем которых превышает миллион рублей. Президент отдельно подчеркнул: не сам депозит, а только проценты, получаемые от таких вложений. Что это означает на практике? Например, у вас есть вклад в размере 1,1 млн рублей под ставку 6% годовых. Налог будет исчисляться только с суммы дохода — 66 тыс. рублей, НДФЛ составит примерно 8,6 тыс. Как подчеркнул Владимир Путин, эта мера затронет порядка одного процента вкладчиков.

Как показывает статистика, объем средств населения на депозитах перевалил за 30 трлн рублей. При этом, по данным Агентства по страхованию вкладов, в среднем граждане хранят в банках (без счетов до тысячи рублей) около 180 тыс. рублей. На вклады до миллиона от общего объема депозитных средств приходится около 37%, от миллиона и выше — порядка 55%. Проще говоря, самый высокий процент сбережений в банках имеет меньшинство.

На основании статистики в НРА рассчитали, что при средней обещанной доходности в 6% налогооблагаемая база в годовом выражении составит примерно 0,98 трлн рублей, что при ставке НДФЛ в 13% принесет в бюджет около 130 млрд рублей.

— Еще порядка 20 млрд рублей налоговых поступлений могут поступить за счет инвестиционных счетов населения свыше миллиона рублей. Следовательно, от анонсированной президентом меры бюджет получит около 150 млрд рублей в год, — уточнил директор рейтингов финансовых институтов НРА Юрий Ногин.

Бедные-3

Фото: ИЗВЕСТИЯ/Павел Бедняков

Фото: ИЗВЕСТИЯ/Павел Бедняков

По его словам, полученная сумма сопоставима, например, с запланированными расходами (почти 150 млрд рублей) государства на поддержку гостиничной отрасли и внутреннего туризма в условиях эпидемии коронавируса.

Примерно такой же порядок цифр приводит и директор центра финансовой политики Финансового университета при правительстве РФ Вадим Понкратов. Он полагает, что бюджет сможет получить дополнительные доходы в размере минимум 125 млрд рублей.

— Но, по нашим оценкам, введение налога на вклады и инвестиции свыше миллиона рублей может стать сдерживающим фактором для размещения крупных депозитов, а также будет способствовать увеличению нагрузки на тех, кто хранит в банках значительные сбережения, — полагает Юрий Ногин.

Еще один момент. В своем обращении президент отметил, что нововведение коснется общего объема вкладов и инвестиций. Означает ли это, что отсечка в миллион рублей будет рассчитываться на основании всех депозитов граждан, в том числе в разных банках? Пресс-службы Центробанка и Минфина на этот вопрос не ответили. Но, как рассказал «Известиям» глава комитета Госдумы по финрынку Анатолий Аксаков, при внесении соответствующих поправок в Налоговый кодекс, нюанс, касающийся информации об общем объеме вкладов, можно предусмотреть.

Бедные-1

Фото: ИЗВЕСТИЯ/Павел Бедняков

Фото: ИЗВЕСТИЯ/Павел Бедняков

— Чисто технически это возможно. Например, сейчас готовится законопроект о маркетплейсе, который предусматривает реестр всех трансакций. Полагаю, что аналогичный реестр можно создать по всем вкладам населения, — пояснил он.

Пример расчета налога на вклады

Под налог попадет только небольшая часть дохода, которая будет выше необлагаемого процентного дохода.

Предположим, что клиент открыл в трех финансовых организациях депозиты:

- 1 банк. 1 000 000 рублей под 6% годовых на 1 год. Проценты должны быть выплачены в конце срока, депозит заканчивается 30.12.2021 года.

- 2 банк. 700 000 рублей, под 5,5% годовых на 2 года. Проценты также будут выплачены в конце срока. Депозит закроется 30.12.2022 года.

- 3 банк. 1 000 000 рублей, под 4,5% годовых, на 1 год. Проценты выплачивают в день закрытия депозита 30.12.2021 года.

Физлицо приходит в банки в конце 2021 года, продлевает депозиты еще на год и получает на руки доход:

- 1 банк. 60 000 рублей.

- 2 банк. Ничего не получает, так как депозит будет закрыт только через год.

- 3 банк. 45 000 рублей.

Его совокупный доход составит 105 000 рублей.

Ключевая ставка определяется раз в год, допустим, что она находится сейчас на уровне 6,5%. В этом случае налогом не будет облагаться доход в размере 65 000 рублей. С остальной части придется заплатить налог. Он составит (105 000 – 65 000)*13% = 5200 рублей.

Еще через год он приходит за процентами и закрывает вклады. Его доход составит:

- 1 банк. 60 000 рублей.

- 2 банк. 38500 рублей + 38500 рублей.

- 3 банк. 45 000 рублей.

Совокупный доход – 182 000 рублей. Предположим, что ключевая ставка в 2022 году будет 7%.

В этом случае необлагаемый доход составит 70 000 рублей. С остальной части нужно платить налоги. Считаем сумму налога:

182 000 – 70 000 рублей = 112 000 * 13% = 14 560 рублей.

История

В Советском Союзе налогов на проценты по вкладам граждан не существовало. Такой же порядок был закреплен в российском законе «О подоходном налоге с физических лиц», подписанным президентом РФ Борисом Ельциным 7 декабря 1991 года. Согласно статье 3 этого документа, «проценты и выигрыши по вкладам в учреждениях банков и других кредитных учреждениях, находящихся на территории Российской Федерации» относились к доходам, не подлежащим налогообложению.

10 января 1997 года в этот закон были внесены поправки. Чтобы избежать мошеннических схем с отмыванием доходов и ограничить валютные вклады, было решено облагать налогом: доходы с рублевых вкладов, процент по которым был выше ставки рефинансирования ЦБ РФ (на тот момент составляла 48%), и доходы с валютных вкладов, имевших доходность более 15%. Ставка налога зависела от полученного дохода и составляла от 12% до 35% с уплатой фиксированной суммы.

После вступления в силу 1 января 2001 года второй части Налогового кодекса РФ была сохранена такая же схема по уплате налогов со сверхдоходных вкладов, но ставка максимального процента по валютным вкладам была сокращена до 9%. При этом ставка на процентные доходы по таким вкладам была установлена на уровне 35%. Исключение делалось только для срочных пенсионных вкладов, которые налогообложению не подлежали.

В 2007 году для повышения интереса населения к депозитам в рублях поправками в Налоговый кодекс было установлено, что налогом не облагается доход с рублевого депозита со ставкой менее, чем ставка рефинансирования ЦБ плюс пять процентных пунктов (п. п.). В 2014 году в качестве антикризисной меры на год было введено положение, согласно которому разрешено было повышать рублевую ставку до 18,25% годовых при действовавшей ставке рефинансирования в 8,25%. С 2015 года ставка рефинансирования соответствует ключевой ставке. В настоящее время не облагаются дополнительными налогами рублевые депозиты со ставкой до 11% (шесть п. п. ключевой ставки плюс пять п. п.) и валютные — со ставкой до 9% При превышении ставка налога на доход с депозита составляет 35% с разницы между фактическими и максимально допустимыми процентами.

Какие виды вкладов облагаются

В России налоги на доход с граждан, квалифицируемых как – «физические лица», изымаются только с конкретного размера доходной суммы, которую физическое лицо может получить. Это говорит о том, что не все виды вкладов подпадают под процедуру налогообложения.

Поэтому рассмотрим виды вкладов, подлежащих процедуре налогового обязательного платежа в госбюджет из доходов, полученных с депозитариев.

Виды вкладов, облагаемых налогом на прибыль:

| Вид депозита |

Условия налогообложения |

| Счет, открытый в валюте – российские рубли. | Размер процентов для доходности по депозиту должен быть больше на 5% рефинансирующей ставки от ЦБ РФ. |

| Счет, открытый в иностранной валюте – американские доллары (США) и валюта Евросоюза евро (ЕС). | Размер процента доходности по валютному вкладу должен быть выставлен банком на уровне 9% годовых. |

Таким образом, на обязательность налогообложения не повлияют сроки размещения вклада, функции его автопролонгации, а иногда даже и частичное снятие или пополнение, в зависимости от объемов дополнительных сумм или сумм, послуживших в расходных операциях.

На обложение подоходным налогом влияет очень сильно:

- размер суммы, расположенной на счете;

- ставка, установленная банком в виде годовых процентов по счету;

- ставка рефинансирования, установленная Центробанком.

Доходом считается именно сумма в денежном виде, которая приумножает размер вклада начисленными процентами, в свою очередь, проценты начисляются на объем денежной массы, расположенной на счете.

Поэтому важны эти оба параметра сразу – объем денег на депозитном счете и величина ставок годовых.

Так за последние 5 лет самой высокой такой ставкой были показатели по 2020 году, тогда как на 2020 год они изменились в сторону уменьшения.

Плохо это или хорошо – нужно отслеживать на практике при расчетах размера налога на прибыль, который всецело зависит от данной ставки.

Именно такой должна быть ставка по вкладу (депозиту), чтобы банк начинал уже перечислять с его доходности налог на прибыль в налоговые структуры.

Максимум можно найти 11% или 11,5% доходного тарифа по вкладу. Так и физических. Получается, что в большинстве случаев депозиты в России не облагаются налогом.

Комментарии экспертов

Мера затронет около 1% вкладчиков. При этом условия для размещения средств в российских банках по-прежнему останутся привлекательными и одними из самых высокодоходных в мире, считает Владимир Путин.

«Налог не испугает вкладчиков»

«Не думаю, что это как-то сильно испугает вкладчиков. Может быть, кто-то больше станет вкладываться в акции или в недвижимость, но думаю, что в нынешней ситуации это принципиально ничего не изменит. Вклад все равно выглядит самым простым и надежным инструментом в кризис», — считает главный финансовый директор Альфа-банка Алексей Чухлов.

«Произойдет рост спроса на ИИС»

По мнению финансового советника Натальи Смирновой, изменения могут подстегнуть интерес инвесторов к индивидуальным инвестиционным счетам (ИИС), с которых они получат налоговый вычет.

«Я допускаю, что сначала люди осознают, что они будут получать меньше, и может быть — я допускаю — произойдет рост спроса на индивидуальные инвестиционные счета. Потому что если на вкладе у человека сумма больше ₽1 млн, например ₽1,5 млн или ₽2 млн , то можно «излишек» снять и открыть ИИС, после чего получить налоговый вычет. Сейчас прекрасный способ дополнительно к депозиту открыть ИИС типа А», — говорит Смирнова.

Граждане будут разделять счета на родственников

Замдиректора группы рейтингов финансовых институтов АКРА Михаил Полухин не ожидает большого одномоментного оттока средств из банков в связи с введением нового налога для вкладчиков. «При этом не исключено, что граждане будут забирать крупные депозиты, для того чтобы разделить имеющиеся в кредитных организациях средства на вклады отдельных членов своих семей, что в итоге на общей сумме вкладов не скажется», — отметил он.

Введение налога на проценты по депозитам не приведет к повышению ставок

«В целом мы не ожидаем, что введение налога на процентные доходы по депозитам приведет к серьезному оттоку вкладов или существенному повышению ставок по ним», — сказал заместитель председателя правления Сбербанка Анатолий Попов. «Даже с учетом налогов депозиты являются привлекательными при текущей волатильности и росте спроса на менее рисковые инструменты», — отметил он.

Какие именно вклады облагаются налогом

Виды вкладов, подлежащие налогообложению, определены в статье 214 Налогового кодекса РФ. В ней же содержатся условия, согласно которым определяется ставка налога на вклады физических лиц.

В текущем году налогом облагаются доходы с банковских вкладов при условии, что ставка по ним:

- превышает ставку рефинансирования, установленную Центробанком на 5 и более пунктов (для рублевых вкладов);

- больше девяти процентов (для валютных вкладов).

Как известно, ставка рефинансирования не имеет фиксированного значения. Ее величина зависит от уровня инфляции в стране.

Начиная с 2016 года, значение ставки рефинансирования приравнивается к значению ключевой. В 2020 году ее размер составляет 7,5 %.

Следовательно, не подлежат налогообложению доходы физических лиц по вкладам со ставкой до 12,5 %. Именно такой размер мы получим, сложив величину ключевой ставки (7,5 %) и пять пунктов. Со всех остальных доходов налог на вклады физических лиц взимается.

Налогом облагается та часть прибыли, которая превышает льготные размеры. Для корректного расчета величины налога имеет значение только номинальная ставка по имеющимся депозитам. Она оговаривается в договоре, который заключают между собой банк и физическое лицо.

Фактически размер получаемых процентов может быть выше, однако это не влечет за собой взыскания налогов с этого вида дохода.

Изменение ставки рефинансирования в период действия вклада не имеет принципиального значения для вложений сроком до трех лет. Исходя из положений Налогового кодекса Российской Федерации, учитывается только то значение ставки, которое действовало на момент заключения договора или его пролонгации.

Таким образом, можно сделать вывод о том, что наличие или отсутствие налога с доходов по вкладам физического лица зависит от двух параметров:

- размера годовой ставки по депозиту, который установил банк при заключении депозитного договора;

- размера ключевой ставки.

Сумма платежа не зависит от:

- величины вклада. Это обусловлено тем, что рассчитывается платеж исходя из суммы прибыли, которая была получена от превышения процентной ставки. При этом если после проведения всех необходимых вычислений окажется, что сумма платежа составляет одну копейку, она все равно должна быть оплачена в обязательном порядке;

- срока вклада;

- пролонгации договора;

- количества проводимых по депозиту операций. Здесь речь идет о пополнении счета или выводе средств;

- капитализации доходов по вкладам.

Какой налог с депозита юридического лица

Не только граждане России, но также и все предприятия, компании и фирмы, зарегистрированные в Госреестре в качестве юридических лиц, обязаны платить налог на прибыль с доходов, полученных по вкладам.

Для организаций тоже определен порядок, что нужно платить налог с прибыли, полученной от депозита, только с его части, а не всего дохода.

В отношении этой группы вкладчиков действуют такие же правила, когда платить налоги с депозитов, а когда нет, как и в случаях с вкладами физических лиц:

- если по рублевым счетам ставка доходности превысила 5% рефинансирующей Центробанковской ставки;

- если по валютным счетам (доллары США и Евро) ставка доходности стала большей 9% рефинансирующей ставки Банка России.

Размер самого налога для юридических лиц определен в процент не менее 35 порядков (35%), если вкладчиком является резидент РФ, зарегистрированный в ЕГРЮЛ. Но если вкладчик – не резидент страны, тогда для него размер налога составит на 5 порядков меньше – 30%.

Здесь тоже действуют такие же правила, как и в случае определения резидентства в отношении граждан России или неграждан.

Если же за это время деятельность была приостановлена, осуществлялся перевод компании из России в другую страну, тогда такое юридическое лицо будет считаться уже нерезидентом.

В банках Российской Федерации на сегодня нет ставок по депозитам, которые бы превышали ключевую ставку Центробанка настолько, чтобы нужно было платить налог с таких счетов.

Это легко увидеть даже в самом тексте договора по тому или иному вкладу, где обозначены ставки по рублевому или валютному счету вклада. Поэтому частых случаев по уплатам налогов с доходности депозитов в госбюджет через налоговую – нет.

Облагается ли

Депозитные программы банков позволяют сразу решить несколько задач – надежная сохранность свободных денежных средств вкладчика, являющихся его собственностью, страхование этой собственности и получение прибыли с суммы, размещенной на счете вклада в виде начисленных процентов.

Именно с приумножающих сумму вклада процентов и берется часть в уплату налога на прибыль, которая перечисляется в государственный бюджет.

При этом депозитами могут быть следующие виды ценного имущества вкладчика:

- деньги в разных валютах, а не только в отечественных денежных знаках;

- особые бумаги – акции и прочее;

- цветной металл – сейчас в ходу золото, серебро, платина.

По вкладам обычно начисляются довольно неплохие проценты, чтобы клиент мог получать хороший прибыток. Налог на прибыль с вклада – это процент налога, который берется с суммы, не являющейся первоначальной собственностью вкладчика, начисляемой на его счет в виде ставок капитала.

Потому что от этого зависит увеличение суммы, на которую начисляется процент, а следом и увеличение доходности счета.

Весь процесс налогообложения депозитов выполняется в порядке и на основании, определенных законодательных актов.

Статьи законов по налогам на прибыль с депозитных счетов:

|

Название закона |

Номер статьи закона |

Пояснение в отношении налогообложения по вкладам |

| Налоговое законодательство – Налоговый Кодекс России | П.1 ст.210 | Определение налоговой базы. |

| Ст.214.2 | Размер налога и обязанность его платить определяются строго из превышения процентов годовых по депозиту над ставкой рефинансирования (ключевой ставкой), выставленной Центробанком России. | |

| Ст.224 | Установлены размеры налогов для резидентов и нерезидентов России. | |

| Ст.217 | Перечислены виды доходов, которые не могут подлежать налогообложению в виде исключения. В данном случае интересен будет п.65 ст.217 НК РФ, где речь идет о том, что компенсационные выплаты вкладчикам не облагаются налогами на прибыль. |

Основным законодательным актом в деле по налогообложению депозитов является ст.214.2 Налогового Кодекса Российской Федерации.

Другими словами, налог надо платить не со всей суммы доходности, а только с ее части, которая является превышением установленного порогового значения.

И только для депозитов, сделанных в драгоценных металлах, налог будет исчисляться от всей суммы доходности, а не ее разницы между ставкой банка и ставкой Центробанка.

Вместо этого термина теперь используется – «ключевая ставка», устанавливаемая российским Центробанком, которая является весьма динамичным показателем, меняющимся из года в год.

В данном материале определение «ставка рефинансирования» используется для удобства понимания, о чем идет речь в содержании материала.

На какие вклады будет налог и как он рассчитывается?

25 марта 2020 года президент России Владимир Путин обратился к россиянам по поводу пандемии коронавируса. Кроме прочего, тогда он объявил о переносе дня голосования по Конституции, ввел нерабочую неделю (еще до нерабочего месяца), пообещал некоторые льготы и выплаты. Но также президент объявил о новой идее – обложить налогом вклады физических лиц.

Речь в обращении шла о вкладах в сумме более 1 миллиона рублей, и, как оказалось, россияне не совсем правильно поняли президента (хотя и информации было немного), и побежали снимать вклады, чтобы не попасть под налог.

На самом деле все не совсем так – просто теперь доходы от вкладов становятся еще одним объектом обложения налогом на доходы физических лиц (НДФЛ), а с суммой все совсем неоднозначно.

Как стало известно позже из текста законопроекта, работать это все будет так:

- облагаться налогом будет не вклад, а доход с вклада (то есть, проценты);

- налоговой базой будет не весь доход от вклада, а разница между доходом и произведением ключевой ставки на 1 миллион рублей;

- ключевая ставка для расчета будет браться на начало налогового периода (по НДФЛ период – год);

- не будут облагаться вклады и счета с процентными ставками менее 1% годовых и эскроу-счета.

Другими словами, сумма в 1 миллион рублей будет достаточно условной – и все зависит именно от ключевой ставки, и в теории вклад суммой менее 1 миллиона рублей тоже может попасть под новый налог.

Плюс 2 недели: предпринимателям дали больше времени, чтобы выбрать режим вместо ЕНВД

Например, если на 1 января 2020 года она сохранится на том же уровне, что и сейчас (4,25%), то под налогообложение попадет весь доход от вкладов сверх 42 500 рублей в год (произведение 1 миллиона рублей на ставку 4,25%).

То есть, вложив 950 тысяч рублей по ставке 5,5% годовых, вкладчик получит за год 52 250 рублей. А налог он будет платить с 9750 рублей (разница с 42 500 рублями). С этого дохода ему придется заплатить 1267,5 рублей НДФЛ.

Как видно, под налог может попасть и вклад на сумму меньше 1 миллиона рублей, равно как и может не попасть вклад суммой больше миллиона – так как все решает соотношение процентной ставки по вкладу и ключевой ставки. Но, учитывая, что ставки по вкладам достаточно сильно привязываются к ключевой ставке, серьезных расхождений быть не должно. С другой стороны, в расчет налога идет ставка на начало года, в середине же года ее могут повысить – и для новых вкладчиков это будет уже менее выгодно.

Плата за вывод

Еще одна «особенная» мера — ужесточение налоговой политики по отношению к крупному бизнесу, который выводит деньги за рубеж в виде дивидендов. Президент предложил определить ставку на эти финансовые потоки на уровне 15%. Зарубежные учредители не могут просто забрать прибыль из российских организаций — эти деньги перечисляются за рубеж в виде дивидендов или, например, процентов по внутрикорпоративным займам, пояснил партнер КПМГ Виктор Калгин.

Формально 15% российские организации платят и сейчас, отметил зампред комиссии по правовому обеспечению цифровой экономики московского отделения Ассоциации юристов России Михаил Успенский.

— Однако есть лазейки: бизнес может апеллировать к соглашениям об избежании двойного налогообложения, заключенными с 84 странами. Например, если отечественная компания платит дивиденды своему акционеру, зарегистрированному на Кипре, то ставка налога может быть снижена с 15% до 5%. Но это при условии, что учредитель вложил в бизнес в России не менее €100 тыс. Это минимальный уровень выплат с дивидендов, однако достаточно внушительное количество организаций применяют именно такую систему, — пояснил он.

Бедные-2

Фото: ИЗВЕСТИЯ/Александр Казаков

Фото: ИЗВЕСТИЯ/Александр Казаков

Принцип этого механизма — не платить налоги одновременно в обеих юрисдикциях по максимальным ставкам, добавил управляющий партнер юридической фирмы Borenius Андрей Гусев.

— Фактически, договор об избежании двойного налогообложения заключается для разделения сборов с одной и той же налоговой базы между двумя странами. Президент, по сути, предлагает, чтобы большая часть денег, сгенерированная бизнесом в России, тут же и оставалась, — подчеркнул юрист.

По словам главы государства, «если же иностранные партнеры не примут наши предложения, то Россия выйдет из этих соглашений в одностороннем порядке».

— И начнем с тех стран, через которые проходят значительные ресурсы российского происхождения, что является наиболее чувствительным для нашей страны, — отметил он.

Эксперты затруднились оценить, какой дополнительный доход получит казна от этой меры — именно в силу непредсказуемости поведения бизнеса в этих условиях. По данным Казначейства, за 2019 год в федеральный бюджет поступило 234 млрд рублей налогов, уплаченных за перечисление дивидендов за рубеж.