Как научиться инвестировать с нуля?

Содержание:

- Часть четвёртая. Сумма инвестирования.

- Экономика для неэкономистов

- Часть пятая. Распределение средств внутри портфеля.

- Советы начинающим инвесторам

- Часть восьмая. Сколько же я поднял.

- Зачем люди инвестируют?

- Правила интернет инвестирования

- Не стоит вкладывать средства, которые вам не принадлежат

- Не следует инвестировать последние деньги

- Разработайте план вложений

- Непрерывно увеличивайте сумму инвестированных средств

- Следует свести к минимуму азарт и эмоциональную составляющую

- Оценка возможного дохода и рисков должна быть правильной

- Диверсифицируйте риски

- Группа 1. Недвижимость

- Финансовая грамотность

- Как выбрать курс для начинающего инвестора?

- Советы для начинающих

- Основные определения

- Ошибки начинающих инвесторов

- Определение понятию инвестиций

- Часть первая. Управление инвестиционным портфелем.

- Выводы и советы

- Заключение

Часть четвёртая. Сумма инвестирования.

Это как вклады. Если у вас 10 тысяч рублей, то скорее всего вы заработаете очень мало. За три месяца можно сделать 2-3 тысячи с такой суммы, не более. На вкладе это составило бы 600 рублей за год, что в 5 раз меньше. А вот если сумма посерьёзнее, хотя бы 50000 рублей, то это даёт серьёзный толчок. Вы можете покупать акции подороже, стоимость которых достигает 5-10 тысяч рублей (70-100$) и получать ещё больший доход от их роста.

Моя сумма инвестирования составила 150000 рублей. Она позволила мне докупать акции при падениях и получать хороший процент при росте. Если откроете брокерский счет прямой сейчас, то в рамках акции “Акция в подарок”, вам дарят акцию компании (российской или иностранной) стоимостью до 20 000 рублей (Apple, Nike, X5 Retail Group, Intel, Яндекс, Газпром, Сбербанк, Детский мир). Мне попалась акция на 4500 рублей, что также послужило начальным капиталом.

Обычно это акции таких компаний как Apple, Nike, X5 Retail Group, Intel, Яндекс, Газпром, Сбербанк, Детский мир и др.

Тинькофф Инвестиции позволяют пополнять брокерский счёт без комиссии, поэтому как только у меня появлялись свободные средства, я сразу их закидывал и докупал падающие акции. Если мне были нужны деньги в жизни — я выводил также без проблем.

Экономика для неэкономистов

Кто проводит: Высшая школа экономики

Сколько длится: 98 видео, 30 часов

Программа курса введение в экономическую теорию; спрос и предложение; производство и издержки фирмы; максимизация прибыли, рыночные структуры; введение в макроэкономику; основные макроэкономические показатели; экономический рост и бизнес-цикл; государственные макроэкономические политики.

Курс призван посвятить в экономическую теорию всех, кто максимально далёк от экономики и бизнеса. Лектор простыми словами объясняет, как устроены спрос и предложение, производство и рыночные структуры, что такое издержки и откуда берётся прибыль. Часть лекций рассказывает о принципах макроэкономики: что такое ВВП, как считается инфляция и почему возникает безработица. В общем, после прослушивания курса можно как минимум научиться виртуозно выигрывать в «Монополию». К каждой лекции прилагается материал для самостоятельного изучения и тесты.

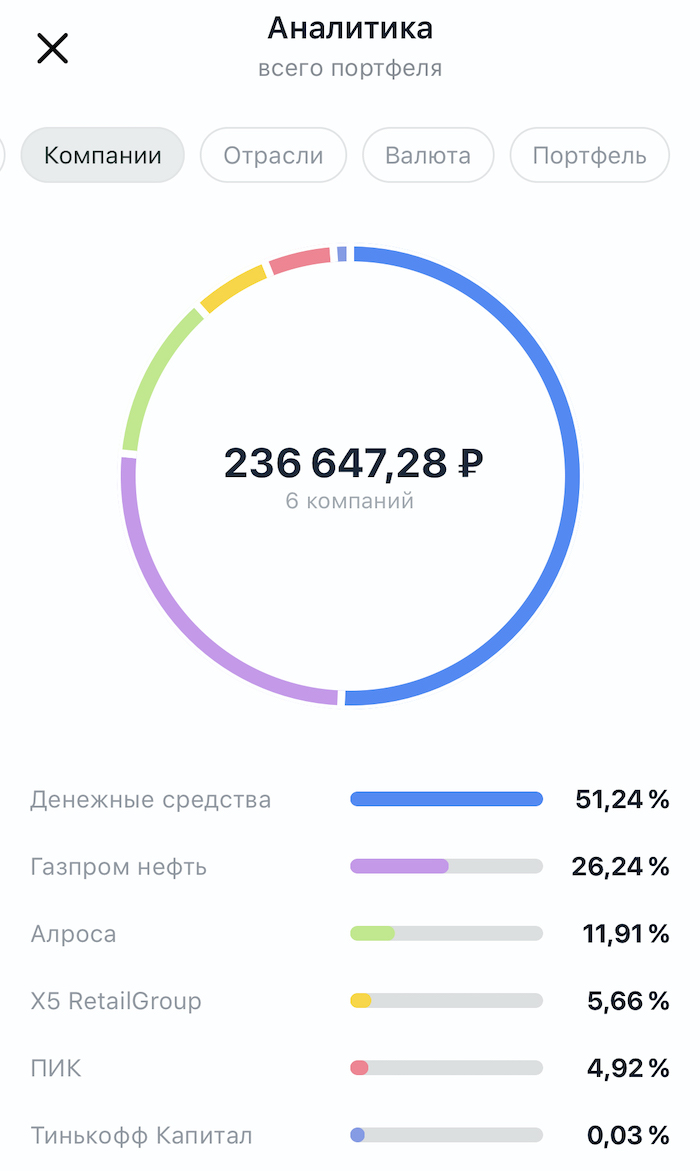

Часть пятая. Распределение средств внутри портфеля.

В Тинькофф Инвестиции есть робот который помогает новичкам распределить средства по разным отраслям и компаниям. Это называется диверсификацией. На начальном этапе это хороший инструмент, который снижает риски и потери, если рынок будет падать.

Робот помогает новичкам распределить средства по разным отраслям и компаниям

Но все же, советую пройтись по списку российских компаний и самому составить 5 компаний в которые вы верите. Ваша вера поможет убрать эмоции и вы сможете спокойно принимать решения в сложных ситуациях. Если же робот выберет сам, то у вас будут чувства тревоги, что он что-то сделал не так.

Советы начинающим инвесторам

Не так просто зарабатывать на инвестициях и вся правда от вкладчиков с большим опытом и на сегодня уже с солидным капиталом в том, что и они теряли, но сумели выстроить грамотную стратегию. Я рекомендую всегда прислушиваться к рекомендациям экспертов, не думая, что «вас обойдет неудача». Чем трезвее расчет, тем выше шансы на успех. Далее расскажу о принципиальных 6 позициях, которые актуальны, когда собираетесь вкладывать в акции, торгуя на бирже через брокера, или же когда открываете счет в инвестиционной онлайн-компании. И напомню одно из правил, которое меня выручало не раз — формируйте финансовую подушку и откладывайте средства из каждой полученной прибыли.

Составление инвестиционного портфеля

По сути, портфель должен быть сбалансированным из разных позиций:

- срок работы;

- суммы для начала;

- предложенный уровень доходности;

- допустимый уровень риска.

Нет правила, сколько инструментов должно быть в портфеле и когда их можно смело увеличивать. Я рекомендую использовать сразу 5-7 способов, которые весьма разные. Например, банковский депозит и онлайн-проект хорошо сочетаются в одном портфеле, равным счетом, как акции и ОФЗ.

Выключение всех эмоций

Опытный и квалифицированный инвестор никогда не принимает решение только потому, что его коллега или конкурент получил весомую выгоду благодаря тому или иному инструменту. Решения необходимо принимать взвешенно, трезво, предварительно просчитав не только возможный доход, но и то, какому риску можете поддать свой капитал. Просчитайте, как можно жить, если вложенные средства потеряете.

Типичной ошибкой многих вкладчиков считаю «желание отыграться»: когда просадка слишком высокая, или потери огромные, то вкладчика посещают мысли, сделать хотя бы что-то.

Определение суммы инвестиций

Откройте любой учебник или ютуб-урок с ответами на вопрос, реально ли заработать на инвестициях, и нигде не встретите ответа — сколько можно вкладывать. Для каждого это собственный показатель с учетом и уровня стабильного заработка, и уровня постоянных трат. Я же рекомендую начать с 10-15% от дохода, при этом стараться откладывать и тогда, когда дохода еще нет. В целом, вкладывать больше 25% от всего полученного считается весьма рискованной затеей.

Распределение средств внутри портфеля

На профессиональном сленге это называется диверсификацией. Нельзя все вкладывать в один и даже два инструмента. Старайтесь свой портфель сделать сильным за счет того, что в нем будут сочетаться предложения с хорошей репутацией, как средним, так и низким стартом, разными сроками выплатами дивидендов от 1 дня до нескольких лет.

Оценка возможного дохода и рисков

Ничего нового не скажу, но нельзя покупаться только на высокие проценты. Если не можете мысленно представить, какой способ вложений рискованный или же все же в его выборе преобладает высокий процент, составьте таблицу. В одной колонке напишите, сколько получите, например, за месяц, а во второй примерный риск и когда сможете вернуть непосредственно вклад и возможно ли вообще это сделать. Такая рекомендация всегда актуальна, когда хотите получить прибыль от арбитражной торговли или когда думаете, чтобы вложить средства в недвижимость.

Разработка плана вложений

Нельзя начинать инвестирование без четкого плана, который включает:

Цель — что именно планируется купить за полученные средства.

Когда ожидать первые поступления, насколько доход частый и когда планируется выход в безубыток, а затем получение чистого дохода?

Когда можно вернуть вклад?

Когда можно увеличивать сумму вложений?

На когда планируется достижение «важной» суммы, ради которой, собственно говоря, все и начиналось.

Часть восьмая. Сколько же я поднял.

Можно проводить огромную аналитику в процентах, чтобы вы ничего не поняли. Но для чего тогда эта статья, если нет точных результатов?

На момент написания статьи мой портфель приблизительно равен 236000 рублей

Начинал я с 18 марта, со 150000 рублей и на момент написания статьи мой портфель приблизительно равен 236000 рублей. Ранее я писал в статье “Инвестирование на фоне коронавируса (Covid-19)”, что за 15 дней я поднял 21% за 15 дней. Но тогда была хорошая волна восстановления компаний после кризиса, а потом было затишье. После затишья снова был рост, появились дивиденды и пошли финансовые отчетности за первый квартал 2020 года. Это позволило более точно делать вложения и за период со 2 апреля, я поднял еще 31%. Итого, получилось приблизительно 50% от вложений. Оборот за все это время составил более 3 млн. рублей.

Только вдумайтесь, 50% за 3 месяца. О каких 6% на банковских вкладах за год можно говорить? Но как я уже писал, я упускал массу возможностей заработать гораздо больше. Конечно же, не стоит сравнивать повседневные вложения с вложением в кризис. Это неправильно. В обычной жизни процент прибыли гораздо меньше.

В обычной жизни процент прибыли гораздо меньше.

Зачем люди инвестируют?

- Компенсируют инфляцию. Если ваши деньги лежат “без дела”, то вы фактически теряете их, так как стоимость товаров и услуг растет ежегодно. Первая цель инвестора – чтобы доход превысил уровень инфляции. В России это сегодня как минимум 3% в год.

- Получают пассивный (не связанного с активной трудовой деятельностью) доход. Если пассивного дохода нет, то потеря работы (даже временная) становится причиной резкого падения уровня жизни.

- Освобождают время. Поскольку приходится тратить меньше времени на работу, освободившееся время можно использовать для творчества, отдыха или обучения.

Правила интернет инвестирования

Большинство, в особенности новички, воспринимают онлайн инвестирование, как источник дополнительного дохода. И главная ошибка всех начинающих – нежелание учиться, глубже разбираться в теме или хотя бы ознакомится с основными правилами, которые помогут избежать финансовых потерь и начать зарабатывать.

Не стоит вкладывать средства, которые вам не принадлежат

Основная проблема начинающих вкладчиков – отсутствие стартового капитала. И часто, найдя перспективный проект, они берут взаймы, открывают кредиты. Категорически не рекомендуется вкладывать чужие средства, независимо от того, насколько перспективный и прибыльный рассматриваемый вариант инвестиций.

Как уже говорилось выше, в инвестиционной сфере есть риски, которые нельзя предусмотреть и повлиять на них. Соответственно, даже выбор самых надежных и перспективных финансовых инструментов не может гарантировать успех вложений, не может защитить от обычной ошибки самого вкладчика. В итоге, он не только теряет вложенные средства, но еще и обязан возвращать кредит.

Не следует инвестировать последние деньги

По той же причине не стоит вкладывать последние сбережения. Нужно всегда оставлять определенную сумму, которая в случае неудачи проекта поможет оплатить самые важные платежи и средства существования.

Разработайте план вложений

Стратегическое планирование – важная часть инвестирования. Четко сформированный план действий помогает вкладчику уберечь себя от спонтанных решений, сиюминутных эмоций.

Разработка плана действий и ожиданий

Это не означает, что нужно строго следовать разработанному плану. Стратегию можно изменять, дополнять, но только после тщательного изучения вопроса и анализа предыдущих своих действий.

Непрерывно увеличивайте сумму инвестированных средств

Основная цель инвестиций – получение прибыли. Чтобы постоянно увеличивать размер дохода, необходимо наращивать объемы вложений. Инвестор может использовать для этого 2 источника:

- часть полученного дохода с предыдущих инвестиций;

- свободные сбережения вкладчика.

Сумму увеличения вложений инвестор должен определять самостоятельно, исходя из своих возможностей и моральной стороны.

Следует свести к минимуму азарт и эмоциональную составляющую

Злейший враг любого инвестора – азарт. Можно удачно вложить деньги в проект, решить, что он еще более перспективный, и повторно вложить в него уже намного больше денег. Но, эмоциональная составляющая в такой деятельности непозволительна, поскольку чаще всего приводит к необдуманным действиям и риску потери вложений.

Инвестор должен анализировать каждый свой шаг, вкладывать деньги постепенно.

Оценка возможного дохода и рисков должна быть правильной

Вкладывая деньги в онлайн проекты, важно реально оценивать риски и возможности убытков. Вкладчик должен быть готов к потере денег и к тому, что отдача вложений требует времени

Грамотная оценка результатов

Диверсифицируйте риски

Эффективный метод минимизации рисков в ходе инвестирования – диверсификация. Инвестору следует вкладывать деньги в несколько проектов, тогда он убережет себя от риска потерять все свои сбережения.

Группа 1. Недвижимость

Это приобретение жилой, коммерческой или производственной недвижимости с целью сдачи в аренду или дальнейшей перепродажи по более высокой цене. Одно не исключает другого: возможен вариант, когда в течение 3-5 лет недвижимость сдаётся, а потом реализуется. Это, кстати, позволяет не платить налог 13% на прибыль с продажи (который обязателен, если вы были собственником российской недвижимости менее 5 лет).

Какой доход дает недвижимость?

В среднем это 6-12% годовых, если имеется в виду рента. Однако из этого “чистого дохода” вычитаем страховку, амортизацию, коммунальные услуги. Фактическая прибыль из-за этого выходит почти вдвое меньше.

С какой суммой можно войти на рынок недвижимости?

Для российских регионов это 1-2 млн рублей. Для Москвы это как минимум 5-6 млн рублей.

Обычно у новичков нет достаточной суммы, чтобы купить недвижимость. Однако квартира – один из самых надёжных способов вложить несколько миллионов рублей, чтобы нести минимальные риски. Наиболее безопасный вариант – приобрести квартиру на вторичном рынке (у прежнего владельца) или у строительной компании. Но только в том случае, если объект уже сдан и поставлен на кадастровый учет как жилая недвижимость.

Финансовая грамотность

Кто проводит: один из авторов курса — преподаватель экономфака Московского государственного университета имени М.В. Ломоносова (МГУ)

Сколько длится: 6 уроков в текстовом формате

Программа курса суть денег; планирование и учёт финансов; финансовая система и финансовые организации; инвестирование и накопление; финансовый анализ; финансовое мышление.

Курс охватывает все сферы «бытовой» финансовой грамотности — начиная с сущности денег и заканчивая финансовым мышлением и философией. Всего на курсе шесть уроков в текстовом формате, каждый из которых состоит из трёх-шести частей. К каждому уроку прилагается тест — чтобы пройти его, нужно зарегистрироваться на портале.

Как выбрать курс для начинающего инвестора?

Радует набирающее популярности открытое образование: информация становится доступной для каждого и при этом повышается ее ценность. Новичок хочет всегда получать больше прибыли и, по своему опыту работы, могу сказать, что без должной информационной подготовки не всегда финальная цель — стать финансово независимым, точно реализовывается.

Я представила, на что бы обращала внимание, ища курс грамотного инвестирования для новичков. Прежде всего, это автор — он должен быть опытный, о нем должны знать многие, он должен быть сам вкладчиком

Стоит учитывать и такие особенности:

- платный или бесплатный формат;

- отзывы в сети;

- конкретная структура;

- темы уроков;

- виды уроков (презентации, видео) и их регулярность;

- есть ли домашние задания;

- формат обучения (когда и сколько времени этому уделять).

Для меня также важны «плюшки»: что, кроме платного контента предлагает автор (спикер) и есть ли возможность дальнейшего «ведения», консультирования.

Советы для начинающих

Все начинается с принятия решения, дорога в тысячу шагов начинается с одного шага. Порядок в личных финансах — вот с чего начать инвестиции. Пошаговая инструкция такой стратегии:

- Научиться контролировать свои финансы. Завести дневник, в котором написать свои ежемесячные обязательные расходы. Каждый день записывать свои растраты. Уже через месяц, станет возможным провести анализ своих трат.

- Расплатиться с долгами. Для этого следует начать экономить. Благодаря контролю растрат, легко определить импульсивные, ненужные покупки и приобретения, без которых можно было обойтись. Именно в таких тратах и лежат те деньги, которые можно отложить.

- Начать копить. Это должно быть привычкой на постоянной основе. От любого дохода следует откладывать от 10 % до 30 %. Это и есть капитал, тот который в будущем будет зарабатывать деньги на инвестициях.

- Подушка безопасности. Финансовая подушка — это сумма для обязательных ежемесячных растрат, при возникновении форс-мажора. Она должна покрывать все обязательные расходы и быть всегда и при любых обстоятельствах в семейном капитале. Идеально, если финансовая подушка сможет обеспечить от 3 до 6 месяцев жизни.

Главное для инвестиций — не думать о рисках, а искать возможности преумножения капитала в нескольких источниках. Не брать кредиты и долги, для вкладов, так прибыль никогда не увидеть.

Уже давно миф о том, что инвестиции это только для богатых, развеяны. И большинство на своем личном опыте знают, как зарабатывать на инвестициях. Главное, научится обращаться с деньгами, изучить рынок и работать на «холодную» голову.

1-й шаг к успеху!

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм

Основные определения

Время — деньги и вклады тому доказательство

Что такое инвестиция. Цель инвестиции — получение прибыли. Но для получения необходимо вложить капитал. Именно деньги будут делать деньги. При правильно выбранной стратегии, конечно.

Инвестирование — это сам процесс вложения, получения прибыли, увеличения видов и отраслей для вкладов. То есть расширения инвестиционных инструментов — различных методов и видов получения прибыли с помощью инвестиций. Все эти инструменты, в которые вложился один конкретный инвестор, называются личный инвестиционный портфель.

Инвестиционный портфель должен быть разнообразным, то есть состоять из различных элементов (акции, недвижимость, бумаги) и самое главное компаний и отраслей (банковская сфера, электронные деньги, нефть).

Классификация инвестиций

Ошибки начинающих инвесторов

Многие новички быстро теряют свои средства, потому что допускают оплошности, которых легко можно было бы избежать.

1. Отсутствие знаний

Чтобы вложить деньги в банк, не надо быть доктором экономических наук. Однако “учить матчасть” очень полезно. Тогда инвестор будет понимать, например, что гарантированная прибыль более 30% в год – это высокий риск. А маржинальная торговля с плечом 1:1000 на часовых графиках имеет математическое ожидание успеха около 50%, что в итоге однозначно приведёт к сливу депозита.

Чтобы получить нужные знания, полезно будет прочитать несколько фундаментальных (академических) книг про инвестирование в ценные бумаги, в недвижимость. Впоследствии полезно участвовать в профильных семинарах, конференциях, проходить обучающие курсы от инвесторов, способных подтвердить свою квалификацию.

Чем больше знаний, тем меньше риск, что инвестор окажется обманутым.

2. Погоня за быстрой прибылью

Желание новичков получить высокий доход как можно скорее нередко приводит к покупке ими слишком рискованных инструментов (например, фьючерсов), а то и к вступлению в финансовые пирамиды. В то время как начать лучше с консервативных инструментов (банковские вклады, акции, облигации). Когда инвестор-чайник приходит в мир инвестиций, его главная цель – не получить большую прибыль, а для начала разобраться, что к чему.

3. Вложение больших сумм

С чего начать инвестировать новичку с нуля? Самый простой способ – это сразу дополнять теорию практикой: вкладывать свои средства в разные активы. Но чтобы не допускать чрезмерного риска, полезно минимизировать суммы: начинать, например, с 5-10 тысяч рублей. Когда инвестор разберётся, как вводить средства и выводить прибыль, оценит доходность разных инструментов и выберет лучшие, масштабировать вложения можно будет очень быстро.

Чем больше инвестиционный горизонт и чем дольше инвестор готов ждать результата, тем больше вероятность, что в конечном итоге он достигнет своей финансовой цели.

Определение понятию инвестиций

Друзья, вот уже несколько лет меня волнует вопрос: “Как зарабатывать на инвестициях». Появление интернета дало, хоть и с большим опозданием от западных стран, развитие популярности темы инвестирования среди обычных граждан нашей страны.

Я думаю, что уже каждый знает, что некие инвестиции- это аналог вложений денег в какие-то активы, с последующим увеличением суммы этих денег в качестве прибыли.

Для того, чтобы наконец-то осуществить какие-то мечты, которые у нас уже засиделись просто в мечтах:

- Покупка жилья

- Покупка новой хорошей машины

- Путешествия

- Безбедная старость

- И т. п.

Но ведь и это не самое главное. Я не знаю ни одного человека, который бы не мечтал о финансовой независимости. Ведь такая независимость от постоянного добывания денег позволяет человеку наконец-то заняться делом или хобби, до которого раньше никак не доходили руки.

Тем не менее, тема инвестиций, еще очень долгое время будет «космосом» среди многих россиян по нескольким причинам:

- Большинству людей эта область финансов кажется очень сложной

- Часть людей считают, что это подходит только людям с финансовым образованием

- Просто бездействие и нежелание развиваться

- Неудачный опыт вложения своих денег в прошлом.

Что я могу сказать из личного опыта! Время идет, меняется мир и возможности. Я вообще считаю, что сейчас уникальное время возможностей. И особенно это ценно тем, что сейчас можно в достаточно сжатые сроки, получить практически любую профессию, связанную с инвестированием так или иначе.

Часть первая. Управление инвестиционным портфелем.

За три месяца я купил почти все акции российских компаний в свой портфель. Продавал то, что росло и скупал то, что падало. Я не искал долгосрочные перспективы, мне нужно было поднять за 3 месяца по максимуму. Приходилось ставить оповещения и стопы, чтобы не проспать падение или рост. Мои избранные компании стали: АЛРОСА, Газпром Нефть, Аэрофлот, Роснефть, НЛМК и Русал. В них я заходил чаще всего. Но было и множество компаний однодневок с ростом по 15% за сутки.

Стратегий у меня не было. Я основывался графиках, дивидендах и финансовых отчетах компаний за первый квартал 2020 года. Все это публикуется, обсуждается в разделе «пульс», поэтому особого труда в поисках информации нет.

Выводы и советы

- Инвестиции гораздо прибыльнее банковских вкладов.

- Если у вас есть свободные средства — вложите их, дайте им работать на вас.

- Не вкладывайте все в одно место. Распределите средства в разные активы (фонды, акции).

- Ставьте оповещения и стоп-заявки. Это позволит экономить время на постоянном мониторинге цен.

- Ведите журнал и аналитику вне приложения, например в гугл доке используя финансовые функции.

- Не ведитесь на эмоции, не продавайте в минус. Если это компания, в которую вы верите — она обязательно пойдет в рост.

- Фонды менее прибыльный инструмент, но риски гораздо меньше. Фонды прибыльнее банковских вкладов приблизительно в 2 раза.

- Если время позволяет — вложите и ждите. Придерживайтесь стратегии “Купил и держи”.

- Не вкладывайте все деньги. Вдруг акции упадут и вам придется усреднить цену покупки.

- Незафиксирования прибыль — не прибыль. Если считаете, что цена акции выросла достаточно — закрывайте позиции.

Как правильно открыть брокерский счет, получить бесплатное обслуживание и подарочную акцию, я рассказал в статье “открыть брокерский счет в Тинькофф.Инвестиции в 3 шага”. Все очень просто, но есть небольшие тонкости. Обязательно ознакомьтесь.

p.s.: Статья не является индивидуальной инвестиционной рекомендацией. За любые действия и последствия, в том числе убытки, несете ответственность только вы.

Заключение

Я думаю, что вы уже точно знаете, что инвестором в нашей стране может быть совершенно любой человек. Желательно только владеть навыками обращения с компьютером, а не только смартфоном.

Лично я через смартфон не занимаюсь инвестированием и не собираюсь.Долгосрочным и среднесрочным инвестированием тоже пока не планирую заниматься по нескольким причинам:

- Занимаюсь спекулятивным инвестированием (приносит отличный доход и мало времени, как ни странно, занимает).

- Хочу собрать капитал в размере 50 000 000 рублей, а с долгосрочным инвестированием такую сумму собрать будет тяжело за ближайшие несколько лет. Отлично для такой цели подойдет спекулятивное инвестирование

- Уяснила для себя, что не надо заниматься всеми видами инвестирования, потому что тогда моя жизнь пройдет мимо.

Ведь жизнь у нас одна. Нужно наслаждаться ею, уделять время детям и семье, помогать родственникам и друзьям. Инвестированием в недвижимость я только начала заниматься, но уже понимаю, что придется тоже учиться этому.

Наше поколение потенциальных инвесторов еще сможет обойтись без знаний инвестирования и вообще без этой области. А вот наши дети просто обязаны знать азы этой спектральной темы.

Школа не научит, университет не научит. Жизнь научит? Но только может очень жестоко учить, как обычно это и бывает во взрослой жизни. А инвестирование-это область высокой конкуренции. И это понятно, ведь все, что касается больших заработков, подразумевает конкуренцию.

Тогда и нам надо этому потихоньку обучаться, как минимум почитывать книжки, как максимум проходить обучение у практиков. Вот кстати, могу предложить обучение спекулятивным инвестициям в своей Школе. Сейчас там рулит проект “Как разогнать 50 000 рублей до 100 000 рублей”.

Всем удачных инвестиционных решений!