Что такое банк

Содержание:

- Современное положение

- Почему опасно Starthi ?

- Other

- Ресурсы и активы банка

- Веб-банкинг

- Онлайн кабинет банка

- Рекомендую ознакомиться с похожими статьями:

- Запрос кредитных историй и ключевая информация о банках на портале ЦБ РФ

- Доходы банка

- Что это такое?

- Чем центральный банк отличается от коммерческого?

- Функции банков

- Литература

- Курс в банках

- Как работает интернет-банк

- Банковская система

- Состояние банковской системы России на сегодня

- Происхождение

- Деятельность банков

- Банковские операции

- Операции коммерческих банков

- Понятие коммерческого банка

Современное положение

В последние годы происходит активное развитие банковской системы РФ. Условия на услуги банков стали более прозрачными, кредитные организации стремятся быть открытыми перед клиентами. Постоянно внедряются передовые технологии: Интернет-банкинг, денежные переводы, различные карты и многое другое. Появляются новые предложения на выгодных условиях по кредитованию.

Несмотря на это, российская банковская система заметно отстает от других стран, и не соответствует тем задачам экономики, которые стоят перед страной. Огромное количество людей не пользуется банковскими услугами. По данным статистики счета в банках имеет около 25% россиян. В развитых странах, для сравнения, они есть у каждого взрослого человека. Не так много людей пользуется банковскими картами, тогда как в других странах на каждого жителя приходится по 1-2 карты. Также остро стоит вопрос внедрения банковских услуг в регионах.

К причинам проблем банковской системы РФ можно отнести следующее:

- Экономика России поддерживается за счет нефтедобывающей промышленности, поэтому правительство не уделяет должного внимания росту банковской сферы. На данный момент не создана модель системы, необходимой для страны, и нет условий для ее развития. Это негативно сказывается на организации банковской системы РФ.

- Система непривлекательна для инвесторов, а ее капитализация находится на низком уровне.

- Небольшой уровень монетизации экономики страны, что также тормозит развитие системы.

- Отсутствует защита коммерческих банков со стороны государства, а они являются центром всей банковской системы.

- Инфраструктура недостаточно развивается.

- Большое количество денежных средств проходит мимо банковской системы.

Почему опасно Starthi ?

Starthi щенка чрезвычайно навязчивым. Он вмешивается в каждом аспекте вашей повседневной просмотра. Вы не можете получить простая задача сделать, не отвлекаясь на щенка. Этот паразит руины ваш опыт просмотра. Но если у вас есть нервы стали, вы можете управлять, чтобы терпеть это какое-то время. Не навсегда хотя. Этот паразит, как правило, получить более и более агрессивной, с каждым днем. Учитывая достаточно времени, он получает из-под контроля. Вы можете ожидать его утопить ваш браузер в море рекламы. Бедным веб-браузер не сможет идти в ногу с агрессивной рекламы. Он начнет замораживания и аварии часто. Подключение к Интернету, тоже станет медленным и нестабильным. К сожалению эти вопросы касаются едва суть проблемы. Этот паразит не только раздражает. Это также нарушение безопасности. Starthi паразит имеет без механизм безопасности. Он не может защитить вас от мошенничества онлайн. Как раз наоборот – он превращает вас в целевой объект. Кто готов платить можно использовать его в качестве рекламной платформы. Сделать различных жуликов. Они используют паразита и свои ресурсы для достижения потенциальных жертв. Мошенники показать вам неотразимой рекламы, но когда вы нажмете, плохие вещи случаются. Starthi щенка более вероятно перенаправить вас на поддельные веб-сайты, чем законные них. Вы рискуете, заканчивающийся афера и потенциально зараженных страниц. Не мириться с этой ситуацией! Действовать против щенка прямо сейчас!

Other

Ресурсы и активы банка

Исходя из определения и условий основной деятельности, рассмотренных выше, ресурсы можно разбить на:

- Собственный капитал;

- Привлеченные средства.

Собственный капитал – это совокупность полностью оплаченных элементов, необходимых для устойчивой деятельности и экономической стабильности предприятия. То есть средства, которые могут быть использованы банком в любой момент с любой целью. К собственному капиталу можно отнести:

Собственный капитал – это совокупность полностью оплаченных элементов, необходимых для устойчивой деятельности и экономической стабильности предприятия. То есть средства, которые могут быть использованы банком в любой момент с любой целью. К собственному капиталу можно отнести:

- Уставный капитал;

- Эмиссионный доход;

- Фонды, образованные за счет прибыли прошлых лет, в том числе резервный фонд.

Привлеченные средства – это обязательства организации, имеющие возвратную платную основу, сформированные за счет депозитных операций, например:

- Облигации, векселя;

- Кредиты;

- Депозиты клиентов.

Активы банка – это собственность, имеющая денежную оценку. То есть то, что предприятию принадлежит. Активы можно подразделить на:

- Кассовые – наличные средства, драгметаллы и камни, счета предприятия в ЦБ РФ и других банках, обязательные резервы;

- Размещенные – выданные кредиты, краткосрочные вложения;

- Инвестиционные – ценные бумаги, приобретенные с целью инвестирования, вклады в дочерние финансово-кредитные организации;

- Капитализированные – непосредственное имущество банка;

- Прочие задолженности, транзитные счета и т.д.

Веб-банкинг

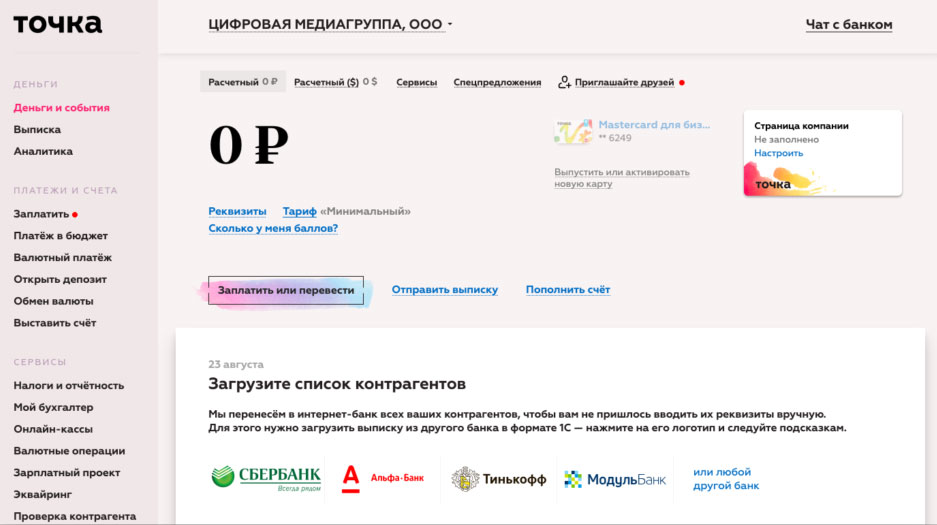

Сегодня уже все пользователи банковских услуг разбираются в том, что такое клиент-банк. Для чего он служит? Это специализированный сервис, позволяющий дистанционно – через личный кабинет – осуществлять любые финансовые операции, будь то, например, переводы или платежи.

Данный продукт существенно упрощает взаимодействие организации и клиента. Во-первых, большая часть действий вообще не требует личного посещения обывателем офиса. Во-вторых, разгружаются сотрудники отделений. Как следствие, обе стороны процесса экономят силы и время.

Онлайн-банкинг сегодня стал такой нормой, которая подразумевается с самого начала установления сотруднических взаимоотношений между кредитно-финансовой организации и обывателем. Как правило, он подключается сразу после того, как гражданин становится клиентом – т.е. приобретает один из продуктов (карту или счёт).

Личный кабинет позволяет совершать переводы и платежи, оформлять кредиты, контролировать остаток на балансе и пр. Лишь исключительные мероприятия подразумевают визит в банк.

Примечание 6. Пример компании, которая вообще не имеет офисов для взаимодействия со своими клиентами, – это Тинькофф Банк. В случае с этим учреждением абсолютно все операции производятся удалённо (т.е. на расстоянии).

Онлайн кабинет банка

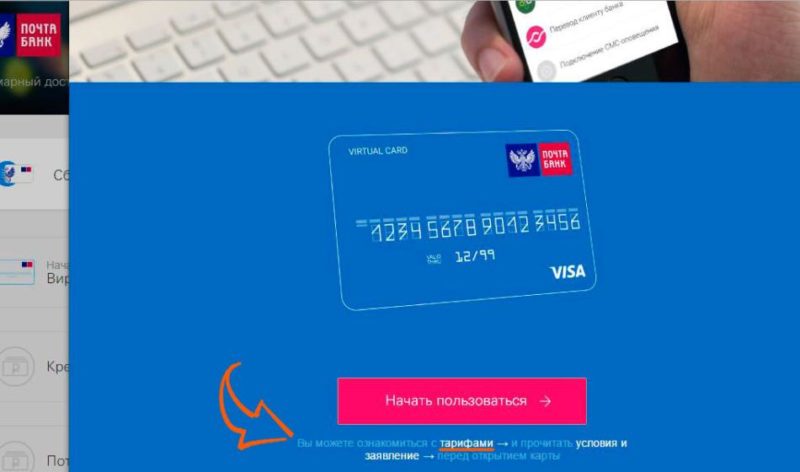

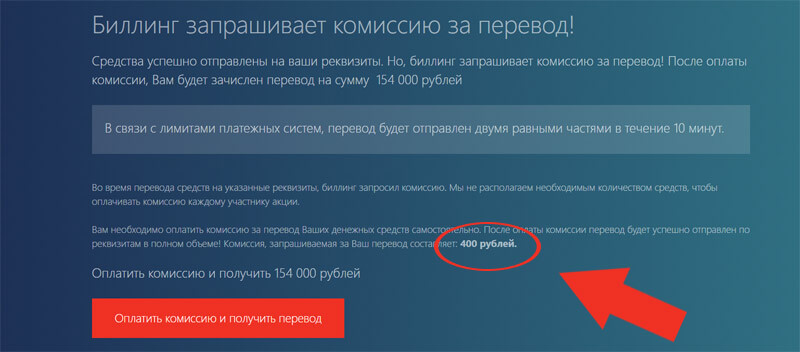

Здесь онлайн кабинет банка еще тот! Кроме того, мошенники пришлют еще кучу квитанций на оплату. Сюда входит транзакция, подтверждение личности и другие всякие платежи. Сумма их зависит от фантазии жулика. Чем больше денег он получит от наивного человека, тем ему лучше будет. А доверчивый гражданин окажется с дыркой от бублика.

Писать администратору сайта Банк-Онлайн бесполезно. Никто не будет читать мольбы и просьбы вернуть деньги. чата для общения с другими пользователями тоже нет, так как это не предусмотрено мошенником.

Обращаться в полицию также бесполезно. Там таких заявлений масса. Вывод только один – думать своей головой и проверять информацию о сайте. Не оставляйте свои реквизиты на площадках, которым не доверяете.

Вердикт лохотрону!

Банк-Онлайн – ЛОХОТРОН! Никто не переводит деньги через этот портал. Если кто-то захочет совершить Вам перевод, он сделает это непосредственно на Вашу карту, а не через посредников. Мошенники всегда заманивают наивных людей крупными суммами. Плюс ко всему всегда используют психологическое давление с ограничением времени. Обычно они дают человеку сутки на выдуманный вывод средств. Но денег никаких Вы не получите. Включайте голову пока не поздно и остерегайтесь мошенников!

А теперь посмотрите мой видео отзыв, в котором расскажу ВСЁ как есть на самом деле, не пропустите!

ВНИМАНИЕ! А если хотите иметь большие суммы, их надо заработать. На моем блоге Вы найдете кучу полезной информации

В разделе проверенных курсов по заработку в Интернете Вас ждет самая лучшая и отборная методика. Опытные учителя научат зарабатывать желаемые суммы от начала и доведут Вас до конца. И, уже о=лично от меня, каждому небольшая поддержка с моей стороны + шикарные БОНУСЫ, не пропустите!

Рекомендую ознакомиться с похожими статьями:

-

Розыгрыш для пользователей социальной сети ВКонтакте — реальные отзывы и факты

-

Телефонные мошенники (часть 1)

-

Главный Банк онлайн денежные операции — реальные отзывы и факты

-

СоцУслуги это персональное финансовое извещение — реальные отзывы и факты

-

Мошенники рекламируют лекарство от имени знаменитостей

Подпишитесь на новости блога чтобы быть ВСЕГДА в курсе Подпишитесь на новости блога чтобы быть ВСЕГДА в курсе

|

|

|

|

| Нажимая кнопочку «Хочу получать новости» Вы автоматически соглашаетесь с Политикой конфиденциальности |

Запрос кредитных историй и ключевая информация о банках на портале ЦБ РФ

Информация, которую публикует на своём сайте главный банк России (а Центробанк вполне можно назвать главным банком), и сервисы, работающие здесь, могут быть актуальны даже для самых обычных граждан.

Здесь они могут, например, проверить финансовую организацию на наличие у неё лицензии на тот или иной вид деятельности. Для этого нужно на сайте cbr.ru выбрать пункт «Информация по кредитным организациям», а затем пункт «Справочник по кредитным организациям». Далее, в строке поиска следует ввести наименование интересующего банка или номер его лицензии. Лучше всего осуществлять поиск по номеру, так как в этом случае риск допустить ошибку при вводе меньше. После нажатия на соответствующий значок, похожий на лупу, на мониторе появится вся имеющаяся информация по банку, в отношении которого был произведён запрос. Среди прочего будет предоставлена ссылка на более расширенные сведения об адресах, филиальной сети, бухгалтерской отчётности и т. д.

На сайте Центробанка простой гражданин РФ может узнать и о том, где находится его личная кредитная история. Для этого придётся заполнить форму по адресу https://www.cbr.ru/ckki/?PrtId=ckki_zh. В процессе заполнения следует указать свой е-мэйл (именно сюда и придёт ответ) и код субъекта кредитной истории. Этот код присваивается клиенту после заключения первого кредитного договора и отправляется в ЦККИ. Существует вероятность, что по какой-то причине при оформлении первого кредита код для вас не был сформирован, в таком случае можно получить его самостоятельно – необходимо лишь обратиться в удобный для вас банк.

Здесь есть важный нюанс. Центральный банк России пересылает запрос, который пользователь оставляет на сайте, в ЦККИ, а не в Бюро. А ЦККИ, в свою очередь, предоставляет лишь данные о том, в каком конкретном Бюро находится ваша история. Но имея на руках наименование этого Бюро, вы можете с паспортом прийти в его офис и, наконец, получить нужные сведения.

Согласно нынешним нормам, один раз в течение года кредитную историю возможно получить в БКИ, где она хранится, абсолютно бесплатно. За последующие обращения может взиматься плата.

Ломбардный список ЦБ РФ

Профессионалам в сфере финансов и обыкновенным клиентам финансовых организаций, безусловно, может оказаться полезным раздел «Ломбардный список», находящийся по адресу http://www.cbr.ru/analytics/Plugins/LombardList.aspx. Ломбардным списком называется перечень ценных бумаг, которые принимает российский Центральный банк как залог при выдаче ломбардных кредитов коммерческим структурам. Частный или государственный банк, претендующий на подобный кредит, обязан в стопроцентном объёме исполнять возложенные на него требования, не иметь просроченных долгов по кредитам, взятым ранее, и иных невыполненных обязательств перед Центробанком РФ. Обновление ломбардного списка происходит приблизительно раз в месяц.

Виртуальный музей на сайте Банка

Присутствие в списке ценных бумаг того или иного банка говорит об определённом доверии к нему со стороны ЦБ РФ. И наоборот, неожиданное исключение банковских ценных бумаг из списка красноречиво свидетельствует о появлении у него некоторых сложностей, о шаткости его положения. Ведь получается, что Центральный банк РФ больше не считает надёжными выпускаемые банковской структурой ценные бумаги, и это тревожный сигнал.

Доходы банка

Считается, что основным источником доходов банка является доход, получаемый от разницы между процентами по вкладам в банке (депозитам) и процентами по кредитам.

Доходы банка:

-

Процентные доходы:

- проценты, полученные по кредитам,

- проценты, полученные от операций с ценными бумагами.

- комиссионное вознаграждение за расчётно-кассовое обслуживание и предоставление услуг банка

-

Непроцентные доходы:

- доходы от операций с иностранной валютой,

- непроцентные доходы от операций с ценными бумагами,

- комиссионное вознаграждение за оказанные услуги (расчётные операции, сдача в аренду банковских сейфов, выдача банковских гарантий и др.),

- доходы, полученные от долевого участия в деятельности юридических лиц,

- другие непроцентные доходы.

Менее известно о сеньоражном доходе, который, например, для группы банков Федеральной резервной системы США или для Банка Англии значительно превосходит любые другие виды дохода.

Что это такое?

Система банков в России – это утвержденная законодательством совокупность финансовых посредников на денежном рынке, занимающихся банковской деятельностью.

Под понятием банковской системой РФ можно понимать взаимодействие между Центральным банком, коммерческими банками и другими кредитно-расчетными организациями. Об этом сказано в Федеральном законе от 2 декабря 1990 года «О банках и банковской деятельности».

Банковская система появляется не спонтанно. Это не просто объединение финансовых организаций, это хорошо спланированная концепция, в которой каждый вид банка имеет свою, особенную роль.

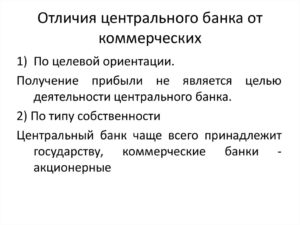

Чем центральный банк отличается от коммерческого?

Банк является главным субъектом денежного оборота. В РФ законом устанавливается следующее определение такого термина: банк – кредитная организация, имеющая полномочия осуществлять денежные операции. К таким операциям можно отнести:

- Привлечение денег граждан и организаций во вклады.

- Открытие счетов граждан, организаций.

- Ведение счетов граждан, организаций.

- Предоставление кредитов.

Важные аспекты деятельности любого банка:

- Денежное хранилище.

- Орган экономического хозяйства.

- Агент на бирже.

- Организация (кредитная)

Виды

В современных странах банки делятся на 2 типа – это центральные и коммерческие. Главном банком страны является центральный банк (ЦБ) – это государственное кредитное учреждение, которое наделено полномочием по эмиссии денег и регулирует всю банковскую систему.

Коммерческий банк называют кредитным учреждением по аккумуляции денег, то есть их накоплению, мобилизации денег с последующим размещением их на рынке.

В разных странах существует огромное количество коммерческих банков с отличными структурами и разным отношением собственности.

Каждая страна по-своему трактует этот термин, но самое главное отличие есть везде, и, заключается оно в монопольном праве эмиссии банкнот.

Центральный банк – главный банк страны. ЦБ не имеет связи с физическими лицами. Для этого и были придуманы коммерческие банки, выполняющие роль посредников.

Общие черты

К общему между центральным и коммерческими банками можно отнести их основные признаки. Обладая особым видом деятельности любой банк правомочен осуществлять сделки определенного типа – банковские операции.

Как участник денежной системы банк обладает властными полномочиями в отношении клиентов. Законодательством регламентирована вся деятельность каждого банка и устанавливается прямой запрет на занятие определенными видами деятельности.

Все они призваны осуществлять денежно-экономическую политику страны.

Чем отличается центральный банк от коммерческих?

Как указывалось выше, главным отличием центрального банка – это его монопольное право на выпуск денежных знаков. Что же касается остальных функций, то тут тоже имеется масса различий.

Имея общие признаки, эти банки значительно отличаются по наделённым полномочиям и своим статусом в денежно-кредитной системе. Коммерческие банки находятся под полным руководством центральных банков.

Они могут их кредитовать, полностью контролировать их деятельность, проверять.

Центральный банк России

Функции коммерческого банка определяет сфера его деятельности – работа с физическими лицами и организациями.

Аккумулируя (накапливая) денежные средства за счет денег других экономических объектов, они открывают вклады на условиях выплаты процентов, предоставляют кредиты, обеспечивают бесперебойное функционирование платежной системы с помощью операций по переводу денег, создают платежные средства.

Еще одно отличие можно увидеть, проанализировав цели этих банков. Главной целью коммерческого банка всегда будет получение прибыли путем проведения денежных операций и удовлетворения потребностей общества.

Центральный банк же обеспечивает укрепление банковской системы, ее развитие, обеспечивает эффективное развитие и функционирование платежной системы.

Таким образом, перед ним не стоит основной задачи – извлечение прибыли от своей деятельности.

ЦБ имеет право на издание нормативных актов, обязательных для государственных органов. Размер уставного капитала центрального банка во много раз превышает капиталы коммерческих банков. Имеются существенные различия в структуре банков.

Центральный банк всегда обеспечен главным коллегиальным органом. В Российской Федерации, например, это Национальный банковский совет, состоящий из 12 членов. Они направляются Президентом РФ, Правительством РФ, Федеральным Собранием РФ. Такой совет имеет своего председателя, избираемого из самих участников. ЦБ РФ имеет собственную печать с изображением герба и наименованием.

Вся отчетность коммерческих банков составляется на основании положений, разрабатываемых центральными банками. Они же ведут их расчетные счета

Центральный банк в отличие от остальных обеспечивает укрепление и развитие банковской системы, нормальное функционирование и бесперебойную работу платежной системы, является последней инстанцией при кредитовании для коммерческих банков.

Функции банков

- Исторически первой функцией банков было безопасное хранение денег клиентов.

- Так как у банка есть много клиентов, которые хранят в нем свои деньги, то банк становится способен переводить деньги от одного из них другому путём изменения записей в банковских счетах (безналичные расчеты). Безналичные расчеты возможны и между клиентами различных банков благодаря системе корреспондентских счетов.

- Банки выдают кредиты. При этом фактически создаётся дополнительная денежная масса (см. Банковский мультипликатор).

Существенные особенности банковской деятельности (отличающие её от производственной, торговой и др.) :

- Преобладание в ресурсах банков привлечённых и заёмных средств, влекущее за собой повышенную ответственность перед кредиторами и вкладчиками.

- Чрезвычайная подвижность и изменчивость параметров финансовых рынков, вызываемая не только экономическими, но и политическими, социальными и иными причинами.

- Необходимость постоянной и одновременной работы с клиентами, представляющими различные сферы и отрасли хозяйствования, имеющими противоречивые интересы и цели.

- Нематериальный характер банковских продуктов (услуг) и необходимость участия практически всех подразделений банка в производстве каждого такого продукта.

Литература

- Банки // Энциклопедический словарь Брокгауза и Ефрона : в 86 т. (82 т. и 4 доп.). — СПб., 1890—1907.

- Банкир // Энциклопедический словарь Брокгауза и Ефрона : в 86 т. (82 т. и 4 доп.). — СПб., 1890—1907.

- Фредерик Мишкин. Экономическая теория денег, банковского дела и финансовых рынков = The Economics of Money, Banking and financial market. — 7-е изд. — М.: «Вильямс», 2006. — 880 с. — ISBN 0-321-12235-6..

- Большой экономический словарь, 6-е изд., под ред. А. Н. Азрилияна, М., «Институт Новой Экономики», 2004, ISBN 5-89378-012-4.

- Братко А. Г. Банковское право (теория и практика). — М., 2006.

- Предпринимательское право РФ / Под ред. Е. П. Губина, П. Г. Лахно. — М., Норма, 2010.

- Лаутс Е. Б. Рынок банковских услуг: правовое обеспечение стабильности. — М., 2008.

- Капаева Т. И. Учёт в банках. — М.: ИНФРА-М, 2006. — 576 с. — ISBN 5-16-002583-9..

- Банковские операции / Ю. И. Коробов. — М.: Магистр, 2007. — 446 с. — ISBN 978-5-9776-0007-1..

- Ольхова Р. Г. Банковское дело: управление в современном банке. — М.: КноРус, 2008. — 288 с. — ISBN 978-5-85971-857-3..

- Островская О. М. Банковское дело. Толковый словарь. — М.: Гелиос АРВ, 2001. — 400 с. — ISBN 5-85438-023-4..

- Ермаков С. Л., Беляев М. К. Банковское дело: занимательно о сложном. — М.: Вершина, 2008. — 288 с. — ISBN 978-5-9626-0494-7..

Курс в банках

Различают плавающий и фиксированный курс национальной валюты в банках. Если Центральный банк государства не вмешивается в ситуацию на рынке, курс считается плавающим. Основной способ влиять на котировки рубля, доступный ЦБ РФ – покупка и реализация валюты на межбанковском рынке (интервенции). Если рубль чрезмерно укрепляется под влиянием внешних факторов, ЦБ РФ старается создать дефицит иностранной валюты на рынке. В периоды, когда национальная валюта дешевеет, ЦБ РФ распродает доллары, чтобы остановить снижение котировок. Последний сценарий считается тупиковым, поскольку валютные резервы рано или поздно заканчиваются, а ситуация в экономике может остаться неблагоприятной.

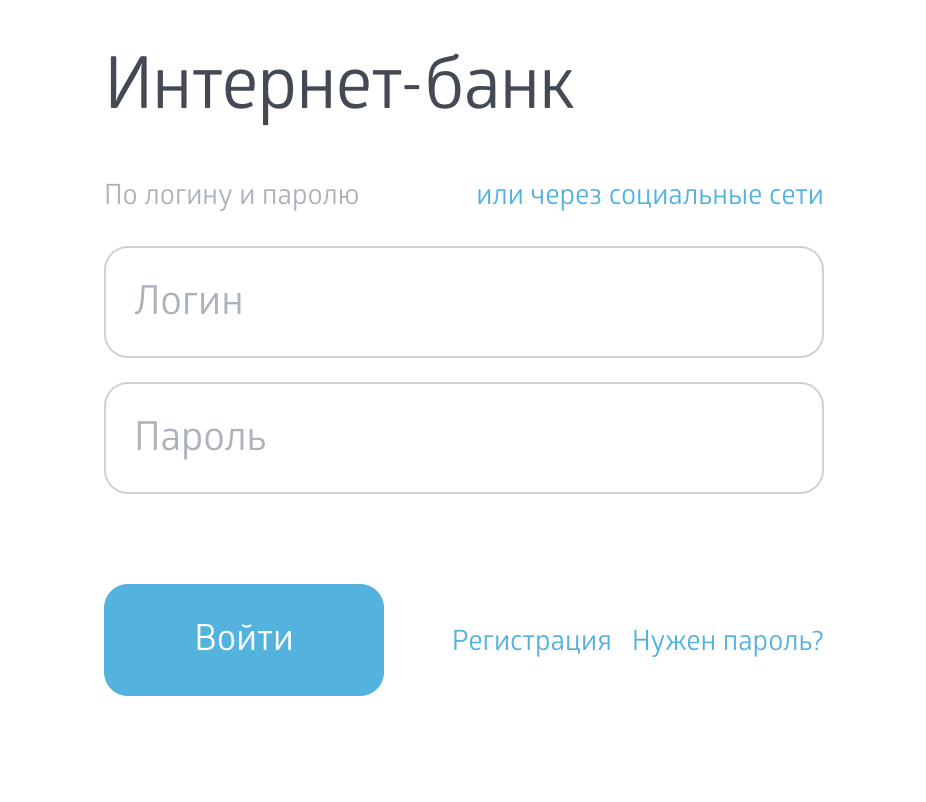

Как работает интернет-банк

Возможны два формата предоставления услуги: через браузер на компьютере или с помощью специального моибльного программного обеспечения.

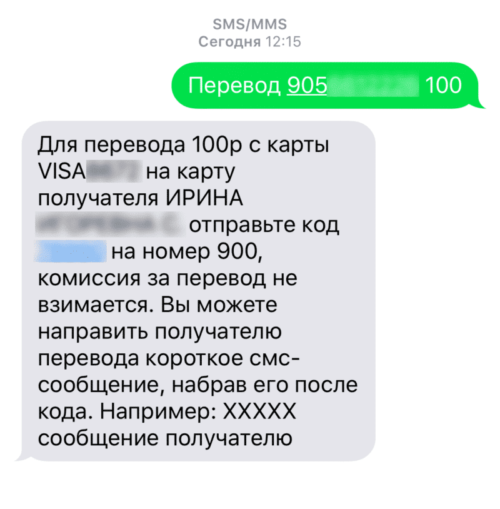

Первый вариант обычно предоставляется частным лицам и называется «тонкий клиент». Все необходимые действия совершаются непосредственно на сайте банка с помощью обычного браузера. Это снимает зависимость от конкретной операционной системы и позволяет работать не только с персонального компьютера, но также с планшета, смартфона или иного мобильного устройства. Идентификация пользователей осуществляется по логину/паролю, часто с дополнительным подтверждением через СМС, также требуется подтверждение каждой совершаемой транзакции.

Юридическим лицам обычно предлагают работать в режиме «толстого клиента», что подразумевает необходимость установки на компьютер пользователя соответствующего программного обеспечения. В данном случае подготовка платежей и прочие необходимые операции выполняются на компьютере клиента, после чего эта информация в зашифрованном виде передается на исполнение в банк.

Банковская система

Банковская система – совокупность взаимосвязанных банковских учреждений, функционирующих в рамках единого денежно-кредитного механизма данной страны. Существует 3 типа банковских систем:

- двухуровневая – в которой верхний ярус принадлежит Центральному банку, а нижний занимают банки и иные кредитные учреждения;

- децентрализованная – функции Центрального банка поделены между несколькими банками, которые совместно определяют направления кредитно-денежной политики страны;

- монобанковская централизованная – единый банк с отделениями по всей стране.

В мире наибольшее распространение получила двухуровневая банковская система. В ней Центральный банк выступает главным банкиром государства и всей денежно-кредитной системы. Это основное звено, регулирующее всю ее деятельность. Центральный банк создается правительством в качестве инструмента денежно-кредитной политики. В его функции входит:

- ведение государственных счетов;

- сотрудничество с коммерческими банками – принятие от них депозитных вкладов и предоставление займов;

- выпуск бумажных денег (монопольное право);

- управление государственным долгом;

- контроль над деятельностью коммерческих банков;

- регулирование денежного обращения;

- управление государственным бюджетом.

Центральный банк работает только с кредитными организациями, именно они являются его клиентами. Коммерческие банки и другие кредитные организации работают с физическими и юридическими лицами, проводят различные банковские операции, но не участвуют в разработке и реализации денежно-кредитной политики.

- аппарат управления;

- внутренние стандарты по выполнению операций;

- законодательные нормы;

- информационно-аналитическая база.

Функционирование банковской системы оказывает прямое влияние на состояние экономики государства, и косвенное – на политические процессы, происходящие в стране. В то же время, изменение политической ситуации неизбежно влечет за собой реакцию со стороны банковской системы.

Состояние банковской системы России на сегодня

С одной стороны, можно заметить положительные тенденции:

- Закрепление независимости ЦБ РФ от правительства. Точно такая же модель присутствует практически во всех развитых странах мира, разве что в некоторых странах вроде Японии или Бельгии государство владеет акциями ЦБ РФ на определенную долю. Благодаря такому положению Правительство страны не может пользоваться золотовалютными резервами и эмиссией наличности, чтобы покрывать дефицит бюджета;

- Прослеживается политика по уменьшению чрезмерно раздутого госбюджета: план составлен так, словно нефть стоит 45 долларов за баррель (реальная стоимость на рынке — в полтора-два раза выше). Практически все излишки от этих сумм конвертируются в золотовалютные резервы. Таким образом создается финансовая подушка безопасности на случай нового кризиса.

Но есть и как минимум неоднозначные действия со стороны Правительства и ЦБ РФ в частности. Например, отчетливо видна тенденция к уменьшению количества коммерческих банков в стране: с начала 2008-го года по начало 2018-го их число уменьшилось вдвое, т.е. с 1136 до 561 банков. Это можно объяснить как результатом обычной здоровой конкуренции, так и сдерживанием роста со стороны монополистов и законодательных органов.

Если подводить черту под указанными выше перспективами, можно утверждать, что широта рынка и количество игроков продолжат уменьшаться. Однако, качество услуг от каждого банка по отдельности и защищенность граждан лишь увеличится.

Это видно на недавнем примере ФК «Открытие», чуть было не обанкротившегося — государство просто не позволило банку разорить всех своих клиентов. Акции банка были выкуплены вместе с долгами.

Стабильность экономики так же постепенно повышается, что очень полезно при условиях зависимости российского экспорта от волатильных цен на нефть и природный газ.

Происхождение

Знаете, есть одна очень стойкая ассоциация для тех, кто смотрел много раз мультфильм «Серый волк энд Красная шапочка» (1990). Слово «Франция» вызывает в памяти два образа – Эйфелеву башню и голос Эдит Пиаф. И мы надеемся, у читателя тоже. Поэтому пока он слушает песню Пиаф у себя в голове, скажем, что выражение, рассматриваемое сегодня, пришло к нам из Франции. О близких языковых связях России и Франции говорить излишне. Поэтому французское происхождение нашего героя не удивляет. Этимологический словарь утверждает, что ва-банк – это заимствование из французского, точное время не указано, но говорится: в переводе означает «идти на весь банк». Другими словами, ставить все, что есть.

Поэтому неудивительно, что в игровых видах спорта можно услышать такие предложения:

- Тренер идет ва-банк.

- Команда убирает опорного полузащитника и выпускает нападающего – это игра ва-банк?

- Ничего другого не остается, как выпустить лишнего игрока и сыграть ва-банк, потому что ворота уже пусты.

Есть и другие примеры, но мы их прибережем до следующего раздела.

Деятельность банков

В большинстве стран банковская система является двухуровневой моделью, во главе которой стоит Центральный банк. Его главная функция – осуществление контроля за коммерческими банками, которые представляют собой второй уровень данной системы.

Центральный банк осуществляет выполнение операций, недоступных коммерческим банками:

- Выпускает государственные денежные знаки и ценные бумаги;

- Выдает кредиты коммерческим банкам;

- Обслуживает расчетные счета коммерческих банков;

- Разрабатывает единую форму отчетности коммерческих банков.

Основная деятельность коммерческих банков заключается в проведении расчетных, депозитных и кредитных операций.

Замечание 1

В коммерческих банках также могут проводить кассовое обслуживание, могут осуществляться сделки с иностранной валютой и драгоценными металлами, инкассация денежных средств, может проводиться выпуск корпоративных пластиковых карт и осуществляться зарплатные проекты. Некоторые банки осуществляют лизинг, распространение и продажу ценных бумаг, выдают поручительства, приобретают права требования и прочее.

Банковские операции

Дверь в старое банковское хранилище

Банковские операции делятся на пассивные и активные. Пассивными называются операции, посредством которых банки образуют ресурсы денежного капитала, активными — операции, посредством которых они используют эти ресурсы с целью извлечения прибыли.

К банковским операциям относятся:

- привлечение денежных средств физических и юридических лиц во вклады и депозиты (до востребования и на определённый срок);

- размещение привлечённых средств от своего имени и за свой счёт;

- открытие и ведение банковских счетов физических и юридических лиц;

- осуществление расчётов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

- инкассация денежных средств, векселей, платёжных и расчётных документов и кассовое обслуживание физических и юридических лиц;

- купля-продажа иностранной валюты в наличной и безналичной форме;

- привлечение во вклады и размещение драгоценных металлов;

- выдача банковских гарантий;

- осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Кредитная организация, кроме перечисленных, вправе осуществлять следующие операции:

- выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

- приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

- доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

- осуществление операций с драгоценными металлами и драгоценными камнями;

- предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

- лизинговые операции;

- оказание консультационных и информационных услуг.

Банки, выдавая кредиты, могут создавать деньги. Процесс создания денег называется кредитным расширением или кредитной мультипликацией (смотри статью Банковский мультипликатор)

Операции коммерческих банков

Под операцией коммерческого банка понимается определенная система действий, ориентированных на достижение конкретной цели (перечисление средств, получение кредита и прочее).

Выполняемые коммерческим банком функции определяют состав оказываемых им операций.

Специфической чертой банковских операций является то, что они преимущественно связаны с денежными средствами и капиталом.

Современный коммерческий банк может предлагать своим клиентам широкий спектр операций, включающий около трехсот наименований. Диверсификация подхода к осуществлению деятельности позволяет коммерческим банкам сохранять имеющихся в наличие клиентов и расширять их состав даже в условиях неблагоприятной экономической конъюнктуры.

При этом не каждый коммерческий банк оказывает максимально возможный спектр банковских услуг, многие ориентированы на предоставление базового набора услуг и банковских продуктов.

К числу основных банковских операций можно отнести следующие:

- привлечение средств в банковские вклады;

- услуги по открытию и ведению счетов в банке;

- услуги кредитования юридических и физических лиц;

- операции по купле и продаже иностранных валют;

- выполнение денежных переводов.

Замечание 1

Российское законодательство запрещает коммерческим банкам осуществлять торговую, страховую и производственную деятельность.

При отсутствии специальной лицензии, выдаваемой Центральным банком России, все банковские операции подлежат осуществлению в национальной валюте.

Каждую банковскую операцию можно охарактеризовать следующим образом:

- с точки зрения экономического содержание как процесс перемещения денег от одних участников рынка к другим при участии банка;

- с точки зрения юридического (технического) содержания как выполнение определенной процедуры, связанной с движением денежных средств. Назначение этой стороны операции заключается в обеспечении законности, правильности и надежности банковских операций.

Суть большинства банковских операций сводится к одному из двух процессов: либо это привлечение средств в банк, либо их использование.

В зависимости от этого все банковские операции делятся на два основных вида:

- Пассивные, то есть те, которые ориентированы на привлечение финансовых ресурсов в банк с минимальными затратами;

- Активные, то есть те, которые ориентированы на использование (размещение) привлеченных и собственных средств коммерческого банка на максимально выгодных для банка условиях.

Банковские операции в соответствии с их принадлежностью к кредитному рынку делятся на два вида:

- собственно банковские или специфические, представляющие собой операции, совершаемые только банковскими кредитными организациями и запрещенные для других участников кредитного рынка. Результатом таких операций является полученный или уплаченный банком процентный доход/расход, комиссия за расчетно-кассовое обслуживание;

- небанковские (общерыночные), представляющие собой операции, совершаемые коммерческими банками наряду с иными участниками кредитного рынка. Данный тип операций может осуществляться на валютных, финансовых, товарных и иных рынках. Доходы коммерческих банков от таких операций представляют собой выручку или спекулятивный доход (расход).

В свою очередь, специфические операции коммерческого банка делятся на следующие виды:

- во-первых, расчетные, представляющие собой операции по перемещению денежных средств между участниками рынка;

- во-вторых, депозитные, представляющие собой операции по хранению денежных средств клиентов (операции по привлечению средств в банк);

- в-третьих, кредитные, представляющие собой операции по использованию средств банка и привлеченных средств для предоставления клиентам.

Небанковские операции коммерческих банков делятся на следующие виды:

- во-первых, эмиссионные, представляющие собой операции по привлечению средств за счет выпуска (эмиссии) ценных бумаг (векселя, акции, облигации и так далее);

- во-вторых, спекулятивные, представляющие собой операции по получению дохода от купли-продажи ценных бумаг иных эмитентов;

- в-третьих, банковские услуги, представляющие собой операции по оказанию таких услуг как услуги доверительного управления капиталом, сейфового хранения ценностей, профессиональной деятельности на рынке ценных бумаг и прочие;

- в-четвертых, хозяйственные, представляющие собой операции по обеспечению деятельности банка в качестве хозяйствующего субъекта.

Понятие коммерческого банка

Определение 1

Коммерческие банки являются кредитными организациями, занимающимися предоставлением банковских услуг, представляют собой мощную структуру, которая осуществляет свою деятельность путем обслуживания клиентов в целях получения прибыли. Коммерческие банки являются финансовыми посредниками, занимающимися перераспределением капитала между потребителями и поставщиками.

Кредитодателем может выступать любое зарегистрированное в качестве предпринимателя лицо, оформившее специальную лицензию (в нашей стране лицензия выдается Центральным банком РФ).

Свое название коммерческий банк получил в связи с основной целью его создания – получения прибыли. Доход банка складывается путем расчета разницы между ценой привлечения денежных средств (кредит коммерческим банкам предоставляется Центральным банком) и ценой, по которой банк предоставляет денежные средства. Также в доход банка идет комиссия за предоставление услуг, а также начисляемые на просроченный платеж штрафы и пени.